银行承兑汇票纠纷案

- 格式:doc

- 大小:4.99 KB

- 文档页数:2

第1篇一、案例背景甲公司(以下简称“甲”)是一家从事货物进出口贸易的企业,乙银行(以下简称“乙”)是一家商业银行。

2019年6月,甲公司因一笔出口业务需要支付给国外供应商货款,遂向乙银行开具了一张金额为100万元的银行汇票。

甲公司将汇票交给供应商,供应商将汇票背书转让给了丙公司(以下简称“丙”)。

丙公司收到汇票后,又将其背书转让给了丁公司(以下简称“丁”)。

丁公司在支付货款时,将汇票交付给了戊公司(以下简称“戊”)。

戊公司在支付货款后,未在汇票上注明“不得转让”字样。

2020年3月,戊公司在支付货款后,发现丁公司提供的汇票存在伪造嫌疑,于是向乙银行请求退款。

乙银行经调查,确认汇票系伪造,拒绝退款。

戊公司遂将甲、乙、丙、丁四家公司诉至法院,要求其承担相应的法律责任。

二、争议焦点本案争议焦点主要集中在以下几个方面:1. 汇票的伪造行为是否构成票据诈骗罪?2. 甲、乙、丙、丁四家公司是否应当承担相应的法律责任?三、案例分析(一)汇票的伪造行为是否构成票据诈骗罪?根据《中华人民共和国刑法》第一百九十四条之规定,使用伪造、变造的汇票、本票、支票进行诈骗,数额较大的,处五年以下有期徒刑或者拘役,并处二万元以上二十万元以下罚金;数额巨大或者有其他严重情节的,处五年以上十年以下有期徒刑,并处五万元以上五十万元以下罚金;数额特别巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑,并处五万元以上五十万元以下罚金或者没收财产。

本案中,丁公司提供的汇票存在伪造嫌疑,属于使用伪造的汇票进行诈骗。

根据上述法律规定,丁公司的行为已构成票据诈骗罪。

(二)甲、乙、丙、丁四家公司是否应当承担相应的法律责任?1. 甲公司:甲公司作为汇票的出票人,应当对汇票的真实性负责。

本案中,甲公司开具的汇票存在伪造嫌疑,但甲公司并未发现汇票存在伪造,因此甲公司不承担法律责任。

2. 乙银行:乙银行作为汇票的承兑行,在承兑汇票时,有义务对汇票的真实性进行审查。

银行承兑汇票买卖风险案例时间:2013-10-14 | 作者:吴丁亚| 浏览:755近段时间,市公安局经侦大队陆续接到有些单位和个人反映:由于私下交易银行承兑汇票 (俗称“购买银行承兑汇票”,即在支付一定的银行承兑汇票贴现利息后,在无任何贸易行为的情况下,向持票人购买银行承兑汇票的行为)而造成巨额损失的情况,必须引起我们相关市民高度重视。

近段时间,市公安局经侦大队陆续接到有些单位和个人反映:由于私下交易银行承兑汇票(俗称“购买银行承兑汇票”,即在支付一定的银行承兑汇票贴现利息后,在无任何贸易行为的情况下,向持票人购买银行承兑汇票的行为)而造成巨额损失的情况,必须引起我们相关市民高度重视。

某电器公司经介绍从台州许某处得到一张200万元的银行承兑汇票。

该票出票人为甲公司,收款人乙公司,但该票中并未载明任何有关许某如何取得该票的情况,即许某既不是出票人,亦非收款人和被背书人。

该电器公司向银行部门查询发现该银行承兑汇票为真票后,并未就许某如何取得该票据作进一步调查,而是在收取了许某对该银行承兑汇票贴现利息之后,将票面的200万元资金打入了许某的账户。

该银行承兑汇票载明的收款人乙公司以不慎将该票遗失为由向人民法院提出公示催告。

并申报了票据权利。

随即,乙公司向法院提起诉讼,要求该电器公司返还该银行承况汇票。

2009年1月19日,经人民法院判决,该公司取得的该银行承兑汇票不合法,要求该公司将200万元银行承兑汇票返还给恒达公司。

事后,该公司虽多次联系许某,但未果。

从该起私下交易的银行承兑汇票情况来看,可以给我们以下警示:一是通过私下交易,而非正常贸易行为等取得的银行承兑汇票存在较大风险。

二是私下交易银行承兑汇票,造成损失后,较难通过刑事途径得到有效保护。

三是通过民事途径追索损失,困难重重。

有关单位和个人在收取银行承兑汇票时,必须遵循票据法的有关规定,杜绝收取来路不明和没有经营关系的银行承兑汇票,禁止私下买卖银行承兑汇票的行为,即使收取了对方单位和个人给付的银行承兑汇票,双方必须签订相关书面手续,并由对方对银行承兑汇票的真实性,以及该汇票相关之商品交易各方发生如何纠纷由对方负责作出承诺,必要时,由对方提供担保,以利于今后对该汇票发生纠纷时,可以有书面证据提供。

[案情] 原告:中国农业银行西宁市支行东郊办事处(以下简称农行东郊办) 被告:中银信托投资公司(以下简称中银公司) 第三人:西宁市城东海云贸易商场(以下简称海云商场) 农行东郊办为从中南航空企业集团(以下简称中南集团)引进资金,于1990年9月4日签发了以解放军9560工厂(中南集团下属企业)为收款人的银行承兑汇票作为引进资金的担保。

同年9月中旬,中南集团承包人总经理林某和该集团驻北京办事处主任江某到中银公司联系贷款,在洽谈中,林某提出以农行东郊办签发的收款人为解放军9560工厂的银行承兑汇票2000万元作为贷款抵押,并将汇票交给中银公司。

当月14日,借贷双方签订了《人民币贷款合同》,约定:中银公司向中南集团发放流动资金贷款2000万元,月利率9.36‰,期限8个月(1990年9月14日至1991年5月16日)。

中南集团林某和中银公司副总经理任某分别在合同上签名,借方加盖了中南集团公章和解放军9560工厂公章,贷方加盖了中银公司公章。

合同签订后,中银公司考虑到中南集团经营不善,担心贷款到期后中南集团无力还贷,提出将用以抵押的银行承兑汇票的收款人由解放军9560工厂变更为中银公司。

同年9月20日,中银公司与中南集团经协商在原贷款合同中增补了担保条款:“借方开出以贷方为收款人的银行承兑汇票做抵押,借方保证在贷款发出后15日内将银行承兑汇票开出,逾期贷方向借方加收每日5 的罚息,先贷500万元,票到后再贷1500万元。

”同年9月27日,中南集团副董事长邓某到西宁,向农行东郊办提出必须开出以中银公司为收款人的2000万元银行承兑汇票,中南集团才能为农行东郊办引进资金。

同年10月1日,中银公司信贷部副经理李某、中南集团林某、江某一同到西宁,要求农行东郊办将银行承兑汇票的收款人由解放军9560工厂变更为中银公司。

当晚,李某给农行东郊办副主任刘某出示了中银公司于同年9月25日签发给解放军9560工厂的976万元银行汇票。

河北胜达永强新型建材有限公司与中信银行股份有限公司天津分行、河北宝硕股份有限公司银行承兑汇票协议纠纷案最高人民法院民事判决书(2007)民二终字第35号上诉人(原审被告):河北胜达永强新型建材有限公司。

住所地:河北省保定市高新区云杉路19号。

法定代表人:周胜,该公司董事长。

委托代理人:蒋克建,该公司职员。

委托代理人:周卫强,该公司职员。

被上诉人(原审原告):中信银行股份有限公司天津分行。

住所地:天津市河西区南京路14号。

负责人:郭党怀,该行行长。

委托代理人:冯民石,该行职员。

委托代理人:沈永熙,天津嘉邦律师事务所律师。

被上诉人(原审被告):河北宝硕股份有限公司。

住所地:河北省保定市国家高新技术产业开发区朝阳北路175号。

法定代表人:河北宝硕股份有限公司管理人。

委托代理人:谢元勋,北京市金杜律师事务所律师。

上诉人河北胜达永强新型建材有限公司(以下简称胜达永强公司)因与被上诉人中信银行股份有限公司天津分行(以下简称中信银行)、河北宝硕股份有限公司(以下简称宝硕公司)银行承兑汇票协议纠纷一案,不服天津市高级人民法院(2006)津高民二初字第0035号民事判决,向本院提起上诉。

本院依法组成由审判员钱晓晨担任审判长,代理审判员刘敏、杨征宇参加的合议庭对本案进行了审理。

书记员袁红霞担任记录。

本案现已审理终结。

天津市高级人民法院审理查明:2005年10月27日中信银行与胜达永强公司、宝硕公司三方签订《保兑仓业务合作协议书》(以下简称合作协议)约定:中信银行与胜达永强公司签订编号为(2005)银承字第HC0418号《银行承兑汇票承兑协议》(以下简称承兑协议)。

根据承兑协议的约定中信银行在收取了宝硕公司30%计人民币914.4万元保证金后,即对01053183—86号金额为人民币3048万元的银行承兑汇票予以承兑,票据期限为2005年10月27日至2006年4月27日,逾期按6.786%计收罚息。

根据合作协议第三条及第六条第三款之约定,宝硕公司为上述承兑协议提供连带的、不可撤销的、无条件的保证责任。

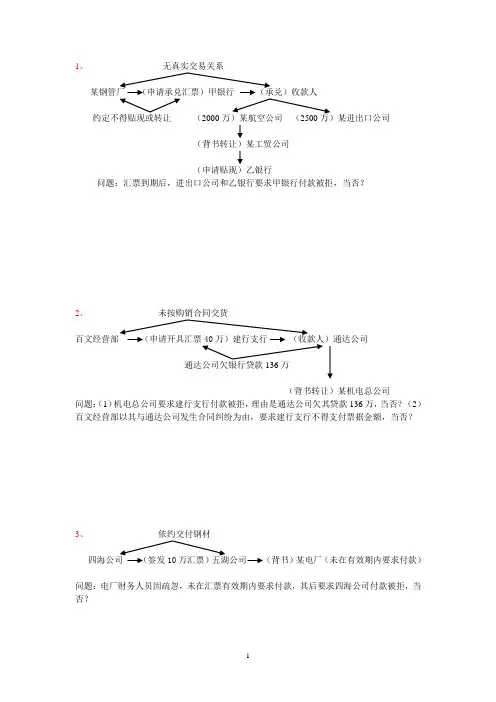

1、无真实交易关系某钢管厂(申请承兑汇票)甲银行(承兑)收款人约定不得贴现或转让(2000万)某航空公司(2500万)某进出口公司(背书转让)某工贸公司(申请贴现)乙银行问题:汇票到期后,进出口公司和乙银行要求甲银行付款被拒,当否?2、未按购销合同交货百文经营部(申请开具汇票40万)建行支行(收款人)通达公司通达公司欠银行贷款136万(背书转让)某机电总公司问题:(1)机电总公司要求建行支行付款被拒,理由是通达公司欠其贷款136万,当否?(2)百文经营部以其与通达公司发生合同纠纷为由,要求建行支行不得支付票据金额,当否?3、依约交付钢材四海公司(签发10万汇票)五湖公司(背书)某电厂(未在有效期内要求付款)问题:电厂财务人员因疏忽,未在汇票有效期内要求付款,其后要求四海公司付款被拒,当否?4、甲公司乙公司(背书转让)丙公司(善意)后查明,该票据是甲公司经理因私人感情而支付给乙公司经理的。

问题:(1)假设之一,在乙公司因该票据出票日期不规范而被银行退票后,乙公司要求甲公司付款而被拒绝,当否?(2)假设之二,丙公司善意取得票据,甲公司可否以乙公司取得票据无对价,而对抗丙公司?5、榕城农行(贴现拆借)精品商场(签发,黄)(承兑500万×2)工行营业部(董)工行宣布汇票作废(收款人)房地产公司(黄)(背书转让)龙信公司(票据被撕,有瑕疵;交易举证不能)(提示付款)达毫支行问题:龙信公司是否享有票据权利?6、甲(存款5万)(签发支票,预约补记价额8万)乙(背书转让,补记价额10万)丙(善意)(提示付款)付款银行问题:(1)付款银行拒绝向丙付款,当否?(2)若丙向乙追索,乙偿还10万后,乙可否对甲追索?甲可否以预约关系抗辩?(3)若丙直接向甲追索,甲可否以其与乙之间的预约关系抗辩?7、建筑公司(签发支票)钢铁厂(背书转让)贸易公司(善意)(提示付款)出票时存款足,但曾提款;钢材有质量问题。

付款银行(建筑公司存款不足,被退票)问题:(1)贸易公司要求建筑公司承担票据责任,但建筑公司以质量问题提出抗辩,当否?(2)空头支票的法律调控?8、(签汇票)宏达皮革厂皮鞋厂(但误为“红达皮革厂”)(提示承兑)工行(以收款人不符,拒付)出具证明:因工作疏忽,致收款人名称有误,请将××号汇票兑付给宏达皮革厂为盼!问题:(1)银行的第一次拒付理由,当否?(2)银行的第二次拒付理由是,证明书将收款人从红达皮革厂更正为宏达皮革厂,不具有票据法上的效力,当否9、黄某(15岁,某公司经理之子,在其父公司签发汇票)玩具公司(背书转让)贸易公司(背书转让)百货公司问题:(1)黄某的签章的效力如何?(2)当百货公司向黄某请求付款时,黄某无力支付,玩具公司和贸易公司有无票据责任?10、A公司(签发汇票) (收款人)B公司(提示承兑)C银行(付款人)D市财政局(票据保证)问题:(1)本案中的票据保证是否有效成立?(2)若本案是E公司为A公司提供票据保证,当C银行承兑付款后要求A公司付款被拒时,C银行能否要求E公司承担保证责任?11、A(虚假陈述有巨额财产,签发本票)(信之,背书) C (收受)B问题:后A无力付款,C被B追索。

中国最大银行承兑汇票诈骗案中国农业银行呼和浩特市迎宾支行副行长高少杰、营业部副主任于建军,跌进了一私营业主设下的人情陷阱,严重违规出具银行承兑汇票,酿成了我国最大银行承兑汇票诈骗案,涉案金额高达3.7亿元,给国家造成7599万元巨额损失。

两人也因非法出具金融票据证罪、国有企业人员失职罪,2004年分别被呼市中级人民法院依法判处有期徒刑6年和3年。

47岁的犯罪嫌疑人张加明,原是内蒙古巴彦淖尔盟乌兰图克乡的农民,1982年贩卖羊毛起家,组建了内蒙古戎霸羊绒纺织集团有限公司,并在呼和浩特市设立了分公司,仅有小学文化的孙兢枝任分公司经理。

有了公司的招牌,张加明便想从银行套钱把企业做大。

1996年,他经人介绍结识了农业银行呼市迎宾支行副行长高少杰。

张加明以吃喝玩乐手段与高少杰交朋友,很快使这位副行长掉进了“人情”陷阱,成了张加明的铁哥们。

当年7月,张加明到呼市找到高少杰,希望“高哥能给呼市分公司开一张300万元的承兑汇票”。

“哥儿们的事,好说!”高少杰把张加明引见给迎宾支行营业部的副主任于建军,请于建军帮助办理。

办理银行承兑汇票,银行有严格的规章制度。

但于建军一向看领导的眼色行事,副行长的哥儿们就是半个副行长,绝不能得罪。

为了巴结行领导,他在审核时明明发现张加明的手续不全,既无商品购销合同,又无保证金及有效担保,不具备申请银行承兑汇票的条件,还是按照领导的吩咐,给张加明签发了一张300万元的银行承兑汇票。

“这么容易就把银行的300万元给套来了。

”张加明觉得以“吃喝玩乐”交朋友比送钱还灵验,便更加投其所好,不断地邀请高少杰出入各类酒店和娱乐场所。

同时,他抓住于建军讨好行领导的心理,多次找于建军办理承兑汇票。

从1996年9月至1997年9月,于建军利用职权,违规为张加明在账外滚动签发承兑汇票24笔,合计金额5580万元。

从1997年之后,张加明的每笔银行承兑汇票一到期,他便和分公司经理孙兢枝将款直接归还给抵押贷款银行或贴现银行,不通过账内承付。

汇票案例案例一汇票诈骗案例1997年8月,我国某市A公司与新加坡B商签订了一份进口胶合板的合同。

合同总金额为700万美元,支付方式为托收项下付款交单。

合同写明,允许分批装运胶合板。

按照合同规定,第一批价值为60万美元的胶合板准时到货。

经检验A公司认为质量良好,对双方合作很满意。

但在第二批交货期前,新加坡B商向A公司提出:“鉴于A公司资金周转困难,允许A公司对B商开出的汇票远期付款,汇票的支付条款为:见票后一年付款700万美元。

但要求该汇票要请中国某国有商业银行的某市分行承兑。

承兑后,B商保证将700万美元的胶合板在一年内交货。

A公司全部收货后,再付B商700万美元货款。

A公司对此建议欣然接受。

A公司认为只要承兑了一张远期汇票,就可以得到货物,并在国内市场销售。

这是一笔无本生意,而且货款还可以投资。

但A公司始料不及的是,B商将这张由中国某国有商业银行某市分行承兑的远期汇票在新加坡美国一家银行贴现了600万美元,从此一张胶合板都不交给A公司了。

事实上,B商将这笔巨额骗到手后就无影无踪了。

一年后,新加坡美国银行将这张承兑了的远期票据请中国某国有商业银行某市分行付款。

尽管B商没有交货,承兑银行却不得以此为理由拒绝向善意持票人美国银行支付票据金额。

本票金额巨大,中国某国有商业银行报请上级批准,由我方承兑银行付给美国银行600万美元而结案。

案例二A纺织有限责任公司与B服装有限责任公司签订了一份合同。

A纺织有限责任公司出售给B服装有限责任公司40万元的布料。

B服装有限责任公司向A纺织有限责任公司出具了一张以工商银行某分行为承兑人的银行承兑汇票,该汇票记载事项完全符合票据法的要求。

A纺织有限责任公司将汇票贴现给建设银行某分行。

后建设银行某分行向承兑行工商银行某分行提示付款时,遭到拒付。

理由是:B服装有限责任公司来函告知,因布料存在瑕疵,该汇票不能解付,请协助退回汇票。

建行某分行认为,该行是因为汇票贴现成为该汇票的善意持有人,购销合同纠纷不影响自己的票据权利。

第1篇一、案情简介甲公司是一家从事服装进出口业务的企业,乙公司是一家银行。

甲公司于2019年10月1日向乙公司出具了一张金额为100万元的无追索权银行承兑汇票,汇票到期日为2020年10月1日。

甲公司在汇票上注明了乙公司作为承兑人。

甲公司将该汇票背书转让给了丙公司,丙公司又将该汇票背书转让给了丁公司。

丁公司于2020年9月30日将该汇票提交给乙公司请求付款,乙公司经审查后,于当天向丁公司支付了100万元。

2020年11月,丁公司发现乙公司在付款时未扣除甲公司在乙公司账户中尚有的100万元,因此丁公司要求乙公司返还该100万元。

乙公司认为,甲公司在汇票上注明了无追索权,且丁公司在转让汇票时已知晓甲公司尚有100万元未还,因此乙公司无需承担责任。

丁公司不服,遂向法院提起诉讼。

二、争议焦点1. 汇票上注明无追索权条款的效力;2. 丁公司是否可以要求乙公司返还100万元;3. 乙公司是否应承担违约责任。

三、法律分析1. 汇票上注明无追索权条款的效力根据《中华人民共和国票据法》第十七条的规定:“票据债务人不得以自己与出票人或者持票人之间的抗辩事由,对抗持票人。

但是,持票人明知存在抗辩事由而取得票据的除外。

”本案中,甲公司在汇票上注明了无追索权,但丁公司在转让汇票时已知晓甲公司尚有100万元未还,因此,甲公司不能以无追索权条款对抗丁公司。

2. 丁公司是否可以要求乙公司返还100万元根据《中华人民共和国票据法》第三十二条的规定:“汇票到期,持票人可以请求承兑人付款。

承兑人付款后,持票人应当向承兑人出具收据。

”本案中,乙公司在汇票到期后已向丁公司支付了100万元,履行了付款义务。

然而,乙公司在付款时未扣除甲公司在乙公司账户中尚有的100万元,构成违约。

根据《中华人民共和国合同法》第一百零七条的规定:“当事人一方不履行合同义务或者履行合同义务不符合约定的,应当承担违约责任。

”因此,丁公司可以要求乙公司返还100万元。

青岛澳柯玛集团销售公司与中国银行利津支行票据兑付纠纷上诉案文章属性•【案由】票据付款请求权纠纷•【案号】(2000)经终字第72号•【审理法院】最高人民法院•【审理程序】二审•【裁判时间】2000.05.31裁判规则银行承兑汇票持票人为出票人与付款人之间的承兑协议提供了连带保证,将自己置于与出票人承担相同债务的一种连带债务人的地位上。

在出票人未按约定将相关资金划入付款人的账户上,而持票人仍然持汇票向付款人提示付款时,付款人可以资金关系来行使抗辩权,拒绝承担相应的付款责任。

正文青岛澳柯玛集团销售公司与中国银行利津支行票据兑付纠纷上诉案(法公布(2000)26号)中华人民共和国最高人民法院民事判决书(2000)经终字第72号上诉人(原审原告):青岛澳柯玛集团销售公司。

法定代表人:殷延增,该公司总经理。

委托代理人:卞宜民,北京市民正律师事务所律师。

被上诉人(原审被告):中国银行利津支行。

负责人:张居芬,该行行长。

委托代理人:郭峰,北京市鼎铭律师事务所律师。

委托代理人:丁文顺,山东民顺律师事务所律师。

上诉人青岛澳柯玛集团销售公司(以下简称澳柯玛销售公司)为与被上诉人中国银行利津支行(以下简称利津中行)票据兑付纠纷一案,不服山东省高级人民法院(1999)鲁法经初字第42号民事判决,向本院提起上诉。

本院依法组成合议庭进行了审理,现已审理终结。

查明:1998年3月13日,澳柯玛销售公司与利津县物资配套公司(以下简称利津物资公司)签订了一份工矿产品购销合同,双方约定:由澳柯玛销售公司向利津物资公司供应澳柯玛系列产品,供货总值1亿元人民币,结算方式为银行承兑汇票。

为此,利津物资公司与利津中行于1998年3月14日签订了编号为98001-1至98001-20的20份银行承兑契约,各份契约均约定:承兑汇票金额为500万元;承兑申请人(利津物资公司)应于汇票到期7日前将应付票款足额交付承兑银行(利津中行),如到期日之前承兑申请人不能足额交付票款时,承兑银行对不足支付部分的票款转作逾期贷款。

第1篇一、案情简介原告:甲公司被告:乙银行第三人:丙公司甲公司与丙公司因业务往来,丙公司向甲公司开具了一张金额为100万元的银行承兑汇票。

该汇票的出票人为丙公司,收款人为甲公司,承兑人为乙银行。

甲公司持有该汇票后,向乙银行提示付款。

乙银行在审核后,未发现任何问题,按照规定在汇票上进行了承兑。

然而,乙银行在汇票到期时,以甲公司存在欺诈行为为由,拒绝支付票款。

甲公司遂向法院提起诉讼,要求乙银行支付票款。

二、争议焦点1. 乙银行是否有权拒绝支付票款?2. 甲公司是否存在欺诈行为?三、法院判决1. 乙银行无权拒绝支付票款。

法院认为,根据《中华人民共和国票据法》第三条的规定:“汇票的出票人必须按照汇票上记载的金额承担支付票款的责任。

”乙银行作为承兑人,在汇票到期后,应当按照汇票上记载的金额支付票款。

乙银行在审核汇票时,未发现任何问题,已对汇票进行了承兑,因此,乙银行无权以甲公司存在欺诈行为为由拒绝支付票款。

2. 甲公司不存在欺诈行为。

法院认为,甲公司在取得汇票后,按照规定向乙银行提示付款,乙银行在审核汇票时未提出异议。

甲公司在整个交易过程中,并未存在任何欺诈行为。

因此,甲公司不存在欺诈行为。

四、案例分析本案涉及银行承兑汇票的法律规定,主要围绕承兑人乙银行是否有权拒绝支付票款以及甲公司是否存在欺诈行为展开。

1. 银行承兑汇票的法律规定根据《中华人民共和国票据法》第三条的规定,汇票的出票人必须按照汇票上记载的金额承担支付票款的责任。

承兑人作为汇票的付款人,在汇票到期后,应当按照汇票上记载的金额支付票款。

乙银行作为承兑人,在汇票到期后,无权以甲公司存在欺诈行为为由拒绝支付票款。

2. 欺诈行为的认定在本案中,甲公司在取得汇票后,按照规定向乙银行提示付款,乙银行在审核汇票时未提出异议。

甲公司在整个交易过程中,并未存在任何欺诈行为。

因此,甲公司不存在欺诈行为。

五、启示1. 银行在办理承兑汇票业务时,应严格按照法律规定和操作流程进行,确保汇票的真实性和合法性。

第1篇一、案情简介原告:张三(以下简称“张三”)被告:李四(以下简称“李四”)第三人:王五(以下简称“王五”)2019年5月,张三与李四签订一份合作协议,约定李四向张三支付货款人民币10万元。

同年6月,李四向张三开具了一张金额为10万元的支票,并承诺在支票到期后支付货款。

同年7月,张三将支票交给王五代为保管。

2019年8月,王五发现支票上的金额被恶意涂改为50万元。

王五立即联系李四,要求其解释情况。

李四承认自己曾将支票金额涂改为50万元,但表示是为了帮张三垫付其他款项。

王五遂将此事告知张三,张三对此表示不满,认为李四的行为严重损害了自己的利益。

二、争议焦点1. 李四是否构成票据欺诈?2. 王五是否应承担相应的责任?3. 张三能否要求李四承担相应的法律责任?三、法院审理过程1. 诉讼请求张三要求法院判决:(1)李四返还张三人民币10万元;(2)李四承担本案诉讼费用。

2. 证据(1)张三与李四签订的合作协议;(2)李四开具的支票;(3)王五的证言;(4)张三与李四的通话录音。

3. 法院审理(1)关于李四是否构成票据欺诈根据《中华人民共和国票据法》第五十四条规定:“票据上的记载事项应当真实、准确。

伪造、变造票据的,依照本法第一百五十一条的规定追究刑事责任。

”本案中,李四在支票上恶意涂改金额,已构成票据欺诈。

(2)关于王五是否应承担相应的责任根据《中华人民共和国票据法》第五十三条规定:“票据的出票人、承兑人、付款人、保证人、持票人、背书人、贴现人、转贴现人、再贴现人等,在票据上签名或者盖章的,对该票据承担连带责任。

”本案中,王五作为支票的保管人,在收到张三的委托后,有义务妥善保管支票。

但王五未履行该义务,导致支票被恶意涂改,因此王五应承担相应的责任。

(3)关于张三能否要求李四承担相应的法律责任根据《中华人民共和国票据法》第一百五十一条规定:“伪造、变造票据的,依法追究刑事责任。

伪造、变造的票据被使用的,依照本法第一百五十二条的规定追究刑事责任。

票据返还请求权纠纷的典型案例分析一、案例简述案例1:A公司向某银行申请了两张银行承兑汇票,用以向B 公司支付货款共计690万元。

同日,案外人C持系争的两张票据及其余的52张票据,向D农信社申请贴现,但D农信社在办理贴现前并未向某银行进行票据查询。

2011年11月16日,A以上述两票据已遗失为由,向法院申请公示催告A向法院起诉要求贴现银行及转贴现银行返还系争票据。

法院审理后认为,根据中国人民银行《关于完善票据业务制度有关问题的通知》(银发[2005]235号)、《关于切实加强商业汇票承兑贴现和在贴现业务管理的通知》(银发[2001]236号)等规定的要求,D农信社作为贴现人,在办理贴现手续时负有对基础交易关系真实性及系争票据效力有无瑕疵的审查义务,但D农信社显然未尽到上述义务,C提供的增值税发票金额与总贴现金额相差甚远,D农信社在贴现时亦未向承兑人进行书面查询,在此情况下,D农信社的贴现行为违反相关规定,具有过错。

同时,A作为原票据持有人,对系争票据存在保管上的过错,且该过错是导致本案系争损失的主要原因。

因此,法院判定A对其损失应自担主要的民事责任,D农信社对损失承担30%的赔偿责任,向A公司赔偿损失207万元。

(案例来源:上海市第一中级人民法院民事判决书(2013)沪一中民六(商)终字第287号)案例2:A公司合法取得三张出票时间均为2008年5月14日的银行承兑汇票。

随后A公司失去对该三张票据的控制,随即向法院公示催告。

在公示催告期间,B银行黄冈支行申报权利,称该行已于5月30日对该其中两支汇票为C公司办理了贴现。

A公司遂将B银行黄冈支行起诉至法院,要求该行返还票据。

经查明,B 银行持有的两张汇票上,A公司背书后,C公司、D公司进行了连续签章和背书,但A公司、C公司、D公司之间无真实贸易关系,C公司在申请贴现时,向该行提供了虚假的购销合同和增值税发票。

该案在一审、二审中,法院均认为,申请贴现的票据不但要合法、有效,还要有真实的交易关系并给付对价,银行在办理贴现业务时既要对票据的合法性和有效性进行审查,还要对申请贴现的票据是否具有真实的交易背景进行审查。

民事起诉状原告:安钢集团冶金炉料有限责任公司,组织机构代码75712433-9。

法定代表人:谢建民,系公司经理。

地址:安阳县铜冶镇。

被告:徐州市金强基建材厂。

组织机构代码78888708-0法定代表人:赵振华,职务厂长。

地址:江苏省徐州市云龙区潘塘办事处冯庄村立交桥南。

被告:潍坊银行股份有限公司(以下简称潍坊银行)。

法定代表人:史跃峰,系公司董事长。

地址:山东省潍坊市奎文区胜利东街5139号。

诉讼请求:1、确认原告享有“票号:31300052/21223048,出票日期是2011年7月29日,到期日为2012年1月29日,票面金额为350000元,付款行为潍坊银行、出票人为山东金亿机械制造有限公司,收款人高密春华动力机械有限公司”的银行汇票(以下简称该票据)的票据权利;2、判令被告潍坊银行立即向原告支付350000元的票据款及利息;3、本案诉讼费用由被告承担。

事实与理由:原告是安钢集团的下属单位,常年有业务来往。

安阳钢铁股份有限公司在2011年背书给原告该票据。

后又经几手背书,被告潍坊银行本应无条件付款,但其以该票据被冻结为由拒付。

后原告的后手向原告追索,原告履行了付款义务,再次成为持票人。

但原告在向前手主张票据权利时得知该票据先后被徐州市公安机关、徐州市中级人民法院冻结,原告向徐州1市中级人民法院主张权利并说明情况,后徐州市中级人民法院解冻该票据。

但当原告再次向潍坊银行主张该票据权利时方才得知该票据被贵院作出除权判决(见(2013)奎民催字第56号)。

被告徐州市金强基建材厂既不是票据的持有人,更没有在票据上背书,既不是背书人也不是被背书人,根本不具有该票据的权利,但其却恶意申请公示催告,误导法院作出除权判决,为维护原告合法权益,特诉至贵院。

此致潍坊市奎文区人民法院具状人:安钢集团冶金炉料有限责任公司二0一四年三月二十六日2。

案例分析1A公司为支付B公司的贷款,于2007年6月5日给B公司开出一张20万元的银行承兑汇票。

B公司获此汇票后,因向C公司购买一批钢材而将该汇票背书转让给了C公司,但事后不久,B公司发现C公司根本无货可供,完全是一场骗局,于是,便马上通知付款人停止向C公司支付票款。

C公司获此票据后,并未向付款人请求支付票款,而是将该汇票又背书转让给了D公司,以支付其所欠工程款。

D公司获此汇票时,不知道C公司以欺诈方式从B 公司已通知付款人停止付款的情况,即于2007年7月1日向付款人请求付款。

试分析:1、付款人可否以C公司的欺诈行为为由拒绝向D公司支付票款?为什么?2、如果C公司没有将该汇票转让,那么付款人是否可以拒绝向C公司付款?为什么?3、如果D公司取得票据时,知道C是以欺诈的方式取得汇票的,则付款人可否拒绝向其付款?为什么?1.不可以。

因为D公司取得该汇票时,并不知道C公司是以欺诈的方式取得汇票的。

2.可以。

根据票据法规定,以欺诈、胁迫、偷盗、拾遗方式取得票据的,不享有票据权利。

3.可以。

根据票据法规定,明知有以欺诈、偷盗或者胁迫等方式取得票据的情形,仍出于恶意而取得票据的,不得享有票据权利,此即间接恶意抗辩。

案例21995年10月16日,甲公司与乙公司签订了一份空调购销合同。

双方约定:由乙公司向甲公司供应空调100台,价款25万元,交货期为10月25日,货款结算后即付3个月的商业承兑汇票。

10月24日,甲公司向乙公司签发并承兑商业汇票一张,金额为25万元到期日为1996年1月24日。

11月10日,乙公司持该汇票向S银行申请贴现,S银行审核后同意贴现,向乙公司实付贴现金额23.6万元,乙公司将汇票背书转让给S银行。

该商业汇票到期后,S银行持甲公司承兑的汇票提示付款,因该公司银行存款不足而遭退票。

S银行于是直接向该公司交涉票款。

甲公司以乙公司未履行合同为由不予付款。

审理结果:法院经审理认为,诉争的商业承兑汇票要式齐全,应为有效票据。

关于商业承兑汇票纠纷的案例一、案情回顾:银行为无真实交易关系的商业汇票承兑酿纠纷银行和公司甲签订《最高额抵押合同》,约定:公司甲以其房地产为公司乙与银行办理商业汇票承兑形成的主债权提供最高额抵押担保。

银行和公司乙签订《商业汇票银行承兑合同》,约定:银行对公司乙签发的承兑汇票进行承兑,票据收款人为公司丙,公司乙向银行缴纳700万元承兑保证金作为质押担保。

其后,在未审查公司乙与公司丙有无真实交易关系的情形下,银行按约定对公司乙的汇票进行了兑付,但公司乙未向银行缴存有关票款。

银行在诉讼中请求法院判决,公司乙返还银行票据垫付款及其利息,银行有权对公司甲抵押的房地产在抵押担保的最高额内优先受偿。

二、法院判决:公司甲不应对因不具有真实交易关系而产生的主债务承担抵押担保责任浙江省宁波市鄞州区人民法院经审理认为:承兑银行在办理承兑业务时应审查出票人与其交易对方之间是否存在真实的交易关系。

公司甲以房地产为公司乙的债务提供主债权最高额抵押担保,但银行在公司乙未提交增值税发票的情形下便对公司乙签发的汇票进行承兑,未尽到其谨慎审查的义务,增加了抵押人公司甲的风险负担,因此公司甲不应对因不具有真实交易关系而产生的主债务承担抵押担保责任。

2014年9月24日,鄞州法院判决:被告公司乙返还原告银行票据垫付款及其利息;驳回原告银行的其他诉讼请求。

银行不服,提起上诉至宁波市中级人民法院。

2014年11月14日,宁波中院经二审判决:驳回上诉,维持原判。

三、探讨分析:银行承兑商业汇票应对其真实交易关系予以审查(一)银行承兑商业汇票应对其真实交易关系承担审查义务一是法律明确规定了银行承兑商业汇票应当对其真实交易关系承担审查义务。

依据《票据法》第十条第一款之规定,以及《中国人民银行支付结算办法》第七十四条、第八十三条之规定,银行在办理汇票承兑业务时负有审查真实交易关系的义务是确定无疑的。

二是法律强调银行承担的审查义务,但并未否定票据的无因性。

第1篇案由:承兑汇票纠纷案情简介:张某,男,某市一家外贸公司的法定代表人。

李某,男,某市一家银行的行长。

2019年5月,张某所在公司因业务需要,向李某所在银行申请开立了一张金额为100万元的银行承兑汇票。

张某在汇票上注明了付款期限为60天,并在汇票上签章确认。

李某作为该银行行长,在汇票上进行了承兑,并在汇票上签章确认。

2019年7月,张某持该汇票向李某所在银行提示付款。

银行在审查汇票时,发现汇票上李某的签名与银行档案中的签名存在差异。

银行遂拒绝支付汇票款项,并告知张某需解决签名差异问题。

张某对此表示异议,认为李某的签名差异是笔误,不应影响汇票的效力。

双方因此产生纠纷。

争议焦点:1. 汇票上李某的签名是否存在笔误,是否影响汇票的效力?2. 银行拒绝支付汇票款项是否符合法律规定?法院审理:法院受理了本案,并依法进行了审理。

一、关于汇票签名差异问题:法院认为,根据《中华人民共和国票据法》的规定,汇票上的签名应当真实、完整、清晰。

签名存在笔误,虽然在一定程度上影响了签名的规范性,但并不影响签名的真实性。

在本案中,李某的签名虽然存在笔误,但签名的基本要素齐全,且李某对签名笔误并无否认,可以认定李某对该笔误签名承担相应的法律责任。

二、关于银行拒绝支付汇票款项的问题:法院认为,根据《中华人民共和国票据法》的规定,银行在收到持票人提示付款时,应当及时审查汇票的真实性、合法性。

在本案中,银行在审查汇票时发现签名存在差异,有权要求持票人提供相关证明材料。

然而,银行在收到张某提供的证明材料后,未及时履行付款义务,违反了《中华人民共和国票据法》的相关规定。

综上所述,法院判决如下:1. 李某对该笔误签名承担相应的法律责任;2. 银行在收到张某提供的证明材料后,应当及时履行付款义务,支付汇票款项。

判决结果:一审判决后,李某不服,向上一级人民法院提起上诉。

上一级人民法院审理后,维持了一审法院的判决。

案例分析:本案涉及承兑汇票的法律纠纷,主要涉及以下几个法律问题:1. 汇票签名的真实性:汇票签名是汇票的重要组成部分,其真实性与汇票的效力密切相关。

银行承兑汇票纠纷案

团)引进资金,于1990年9月4日签发了以解放军9560工厂(中南集团下属企业)为收款人的银行承兑汇票作为引进资金的担保。

同年9月中旬,中南集团承包人总经理林某和该集团驻北京办事处主任江某到中银公司联系贷款,在洽谈中,林某提出以农行东郊办签发的收款人为解放军9560工厂的银行承兑汇票2000万元作为贷款抵押,并将汇票交给中银公司。

当月14日,借贷双方签订了《人民币贷款合同》,约定:中银公司向中南集团发放流动资金贷款2000万元,月利率9.36‰,期限8个月(1990年9月14日至1991年5月16日)。

中南集团林某和中银公司副总经理任某分别在合同上签名,借方加盖了中南集团公章和解放军9560工厂公章,贷方加盖了中银公司公章。

合同签订后,中银公司考虑到中南集团经营不善,担心贷款到期后中南集团无力还贷,提出将用以抵押的银行承兑汇票的收款人由解放军9560工厂变更为中银公司。

同年9月20日,中银公司与中南集团经协商在原贷款合同中增补了担保条款:“借方开出以贷方为收款人的银行承兑汇票做抵押,借方保证在贷款发出后15日内将银行承兑汇票开出,逾期贷方向借方加收每日5500万元,票到后再贷1500万元。

”同年9月27日,中南集团副董事长邓某到西宁,向农行东郊办提出必须开出以中银公司为收款人的2000万元银行承兑汇票,中南集团才能为农行东郊办引进资金。

同年10月1日,中银公司信贷部副经理李某、中南集团林某、江某一同到西宁,要求农行东郊办将银行承兑汇票的收款人由解放军9560工厂变更为中银公司。

当晚,李某给农行东郊办副主任刘某出示了中银公司于同年9月25日签发给解放军9560工厂的976万元银行汇票。

同年10月3日,农行东郊办签发了以海云商场为承兑申请人、以中银公司为收款人、票面金额合计人民币2000万元的银行承兑汇票(票号为:X16858015、X16858016),汇票到期日为1991年7月3日。

同一天,农行东郊办主任苏某、副主任刘某在兰州市将上述两张银行承兑汇票第2联交给中银公司李某,李某将976万元银行汇票交给林某。

同年10月7日,江某在广州市从刘某处取走当月3日签发的银行承兑汇票第3联(解讫联)在北京交给中银公司,同时从该公司取回收款人为解放军9560工厂票面金额合计为2000万元的银行承兑汇票在广州退还刘某。

至当月30日止,中银公司共向中南集团发放流动资金贷款1952万元,放贷时直接扣收手续费48万元。

中南集团取得贷款后,将其中的650万元转存西宁市城东海云贸易商场

贷款本金和利息。

农行东郊办得知后,函告中银公司抓紧催收贷款,中银公司要求农行东郊办按期兑付银行承兑汇票的票款,农行东郊办为此于1991年6月27日向法院提起诉讼,请求确认农行东郊办签发的2000万元银行承兑汇票无效。

中银公司在答辩期间提起反诉,要求农行东郊办立即支付业已到期的银行承兑汇票票款以及赔偿银行承兑汇票到期后未能兑付期[!--empirenews.page--]另,法院在审理本案期间,中南集团已经宣告破产,

收款人为中银公司的银行承兑汇票作抵押担保,故农行东郊办与中银公司之间形成银行承兑汇票抵押担保的法律关系。

但由于该银行承兑汇票没有商品交易为基础,所以该银行承兑汇票抵押担保无效,中银公司和农行东郊办对此无效均有过错责任,当事人在抵押物上设定的

银公司为收款人、票面金额合计为2000万元人民币的两张银行承兑汇票,作为原中南集团向中银公司贷款的担保,据此,农行东郊办与中银公司形成了银行承兑汇票的法律关系,即由于签发银行承兑汇票而发生了票据上的债权债务关系。

该两张银行承兑汇票要式完整有效,农行东郊办作为本案银行银行承兑汇票的债务人,应按票面记载金额无条件兑付。

中银公司

[案例来源:《最高人民法院审理的二审再审经济纠纷案例选编(二)》,第422-427

和二审法院对此作出了截然不同的认定,无疑二审法院是正确的。

这是因为,票据是无因证券和要式证券,它只要在形式上符合票据法的要求,票据即生效力,而不问票据行为的前提即基础关系(如原因关系、资金关系、预约关系)是否有效,此即票据行为的抽象性。

申言之,票据关系与基础关系相分离,票据关系是由票据法规范和调整的票据当事人在票据上的权利义务关系;而引起票据关系产生的前提关系就是票据的基础关系,其本身是一般的民事法律关系。

票据关系一经形成,便脱离了基础关系,产生了票据上的权利义务,票据关系不因基础关系的无效而无效,基础关系也不因票据关系的无效而无效。

票据上的收款人和持票人行使票据权利,无须证明票据基础关系的有效与否;票据上的债务人也不得藉基础关系的瑕疵来对抗善意持票人。

本案中,农行东郊办签发的以中银公司为收款人的银行承兑汇票要式完整,应认定为有效。

尽管农行东郊办签发的,该银行承兑汇票实质上是为原中南集团向中银公司贷款所作的担保,但中银公司和农行东郊办据此形成了银行承兑汇票的法律关系,即票据上的债权债务关系。

中银公司作为该银行承兑汇票的收款人和持票人即债权人,享有请求农行东郊办支付票载金额的权利,农行东郊办作为该银行承兑汇票的承兑人和付款人即债务人,应按票载金额无条件兑付。

可见,从银行承兑汇票的法律关系角度来认定中银公司

上的义务后,也即履行了其为原中南集团向中银公司贷款所作的担保义务,农行东郊办可依法向原中南集团追偿。

鉴于原中南集团已宣告破产,且破产程序已经审结,本案中属于原中南集团的债权应判决付给农行东郊办。