郑振龙《金融工程》第三版_第2-5章课后作业_习题及答案

- 格式:pdf

- 大小:132.44 KB

- 文档页数:8

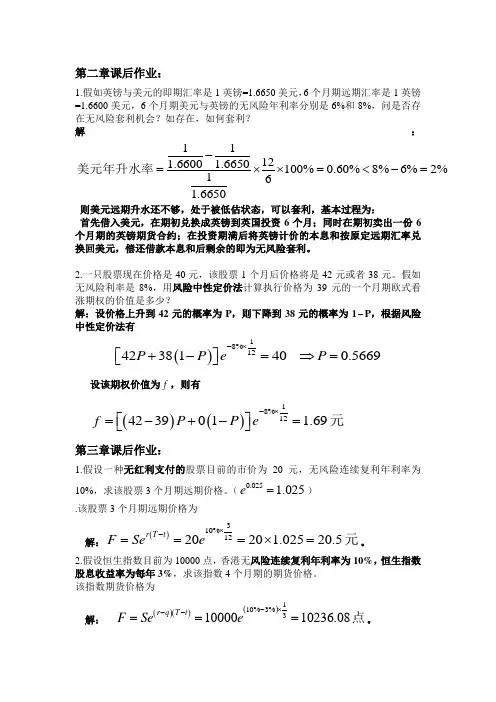

第二章课后作业:1.假如英镑与美元的即期汇率是1英镑=1.6650美元,6个月期远期汇率是1英镑=1.6600美元,6个月期美元与英镑的无风险年利率分别是6%和8%,问是否存在无风险套利机会?如存在,如何套利?解:11121.6600 1.6650100%0.60%8%6%2%161.6650-=⨯⨯=<-=美元年升水率 则美元远期升水还不够,处于被低估状态,可以套利,基本过程为:首先借入美元,在期初兑换成英镑到英国投资6个月;同时在期初卖出一份6个月期的英镑期货合约;在投资期满后将英镑计价的本息和按原定远期汇率兑换回美元,偿还借款本息和后剩余的即为无风险套利。

2.一只股票现在价格是40元,该股票1个月后价格将是42元或者38元。

假如无风险利率是8%,用风险中性定价法计算执行价格为39元的一个月期欧式看涨期权的价值是多少?解:设价格上升到42元的概率为P ,则下降到38元的概率为1-P ,根据风险中性定价法有()18%1242381400.5669P P eP -⨯+-= ⇒=⎡⎤⎣⎦设该期权价值为f ,则有 ()()18%12423901 1.69f P P e -⨯=-+-= ⎡⎤⎣⎦元第三章课后作业:1.假设一种无红利支付的股票目前的市价为20元,无风险连续复利年利率为10%,求该股票3个月期远期价格。

(0.025 1.025e=) .该股票3个月期远期价格为解:()310%122020 1.02520.5r T t F Se e ⨯-===⨯= 元。

2.假设恒生指数目前为10000点,香港无风险连续复利年利率为10%,恒生指数股息收益率为每年3%,求该指数4个月期的期货价格。

该指数期货价格为解: ()()()110%3%31000010236.08r q T t F Se e -⨯--=== 点。

3.某股票预计在2个月和5个月后每股分别派发1元股息,该股票目前市价等于30元,所有期限的无风险连续复利年利率均为6%,某投资者刚取得该股票6个月期的远期合约空头,请问:①该远期价格等于多少?若交割价格等于远期价格,则远期合约的初始值等于多少?②3个月后,该股票价格涨到35元,无风险利率仍为6%,此时远期价格和该合约空头价值等于多少?(0.010.0250.030.99,0.975, 1.03e e e --===)4.瑞士和美国两个月连续复利率分别为2%和7%,瑞士法郎的现货汇率为0.6500美元,2个月期的瑞士法郎期货价格为0.6600美元,请问有无套利机会?瑞士法郎期货的理论价格为:解:()()()17%2%60.65000.65540.6600$f r r T t F Se e -⨯--===<可见,实际的期货交割价格太高了。

第1章7. 该说法是正确的。

从图1.3中可以看出,如果将等式左边的标的资产多头移至等式右边,整个等式左边就是看涨期权空头,右边则是看跌期权空头和标的资产空头的组合。

9. ()5%4.821000012725.21e ⨯⨯=元10. 每年计一次复利的年利率=(1+0.14/4)4-1=14.75%连续复利年利率= 4ln(1+0.14/4)=13.76%。

11. 连续复利年利率=12ln(1+0.15/12)=14.91%。

12. 12%连续复利利率等价的每季度支付一次利息的年利率=4(e 0.03-1)=12.18%。

因此每个季度可得的利息=10000×12.8%/4=304.55元。

第2章1. 2007年4月16日,该公司向工行买入半年期美元远期,意味着其将以764.21人民币/100美元的价格在2007年10月18日向工行买入美元。

合约到期后,该公司在远期合约多头上的盈亏=10000(752.63764.21)115,800⨯-=-。

2. 收盘时,该投资者的盈亏=(1528.9-1530.0)×250=-275美元;保证金账户余额=19,688-275=19,413美元。

若结算后保证金账户的金额低于所需的维持保证金,即19,688(S P5001530)25015,750+-⨯<&指数期货结算价时(即S &P500指数期货结算价<1514.3时),交易商会收到追缴保证金通知,而必须将保证金账户余额补足至19,688美元。

3. 他的说法是不对的。

首先应该明确,期货(或远期)合约并不能保证其投资者未来一定盈利,但投资者通过期货(或远期)合约获得了确定的未来买卖价格,消除了因价格波动带来的风险。

本例中,汇率的变动是影响公司跨国贸易成本的重要因素,是跨国贸易所面临的主要风险之一,汇率的频繁变动显然不利于公司的长期稳定运营(即使汇率上升与下降的概率相等);而通过买卖外汇远期(期货),跨国公司就可以消除因汇率波动而带来的风险,锁定了成本,从而稳定了公司的经营。

金融工程郑振龙课后习题答案第1章7.该说法是正确的。

从图1.3中可以看出,如果将等式左边的标的资产多头移至等式右边,整个等式左边就是看涨期权空头,右边则是看跌期权空头和标的资产空头的组合。

9. ()5%4.821000012725.21⨯=元e⨯10. 每年计一次复利的年利率=(1+0.14/4)4-1=14.75%连续复利年利率= 4ln(1+0.14/4)=13.76%。

11. 连续复利年利率=12ln(1+0.15/12)=14.91%。

12. 12%连续复利利率等价的每季度支付一次利息的年利率=4(e0.03-1)=12.18%。

因此每个季度可得的利息=10000×12.8%/4=304.55元。

第2章1.2007年4月16日,该公司向工行买入半年期美元远期,意味着其将以764.21人民币/100美元的价格在2007年10月18日向工行买入美元。

合约到期后,该公司在远期合约多头上的盈亏=10000(752.63764.21)115,800⨯-=-。

2.收盘时,该投资者的盈亏=(1528.9-1530.0)×250=-275美元;保证金账户余额=19,688-275=19,413美元。

若结算后保证金账户的金额低于所需的维持保证金,即19,688(S P5001530)25015,750&指数期货结算价时(即+-⨯<S&P500指数期货结算价<1514.3时),交易商会收到追缴保证金通知,而必须将保证金账户余额补足至19,688美元。

3.他的说法是不对的。

首先应该明确,期货(或远期)合约并不能保证其投资者未来一定盈利,但投资者通过期货(或远期)合约获得了确定的未来买卖价格,消除了因价格波动带来的风险。

本例中,汇率的变动是影响公司跨国贸易成本的重要因素,是跨国贸易所面临的主要风险之一,汇率的频繁变动显然不利于公司的长期稳定运营(即使汇率上升与下降的概率相等);而通过买卖外汇远期(期货),跨国公司就可以消除因汇率波动而带来的风险,锁定了成本,从而稳定了公司的经营。

第三章习题:1.X股票目前的市价为每股20元,你卖空1 000股该股票。

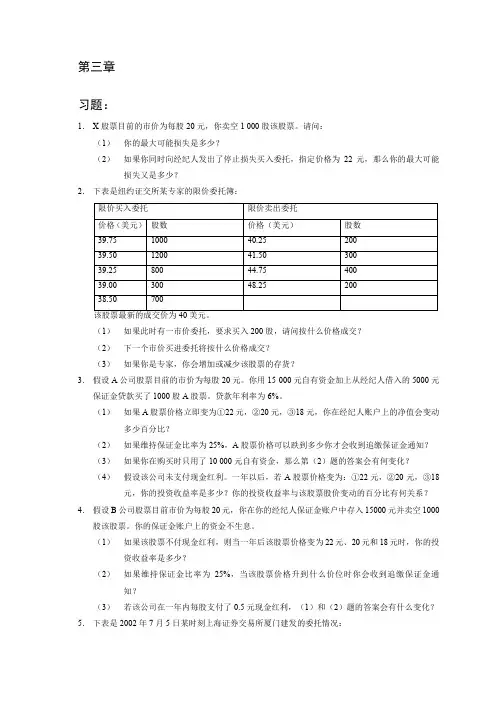

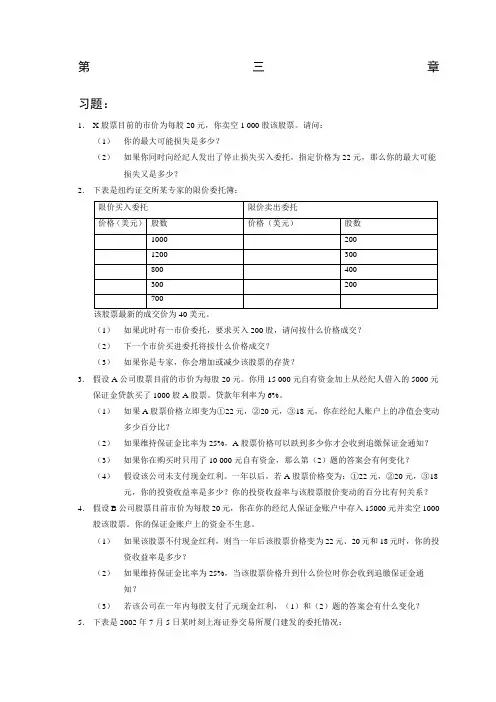

请问:(1)你的最大可能损失是多少?(2)如果你同时向经纪人发出了停止损失买入委托,指定价格为22元,那么你的最大可能损失又是多少?2.下表是纽约证交所某专家的限价委托簿:(1)如果此时有一市价委托,要求买入200股,请问按什么价格成交?(2)下一个市价买进委托将按什么价格成交?(3)如果你是专家,你会增加或减少该股票的存货?3.假设A公司股票目前的市价为每股20元。

你用15 000元自有资金加上从经纪人借入的5000元保证金贷款买了1000股A股票。

贷款年利率为6%。

(1)如果A股票价格立即变为①22元,②20元,③18元,你在经纪人账户上的净值会变动多少百分比?(2)如果维持保证金比率为25%,A股票价格可以跌到多少你才会收到追缴保证金通知?(3)如果你在购买时只用了10 000元自有资金,那么第(2)题的答案会有何变化?(4)假设该公司未支付现金红利。

一年以后,若A股票价格变为:①22元,②20元,③18元,你的投资收益率是多少?你的投资收益率与该股票股价变动的百分比有何关系?4.假设B公司股票目前市价为每股20元,你在你的经纪人保证金账户中存入15000元并卖空1000股该股票。

你的保证金账户上的资金不生息。

(1)如果该股票不付现金红利,则当一年后该股票价格变为22元、20元和18元时,你的投资收益率是多少?(2)如果维持保证金比率为25%,当该股票价格升到什么价位时你会收到追缴保证金通知?(3)若该公司在一年内每股支付了0.5元现金红利,(1)和(2)题的答案会有什么变化?5.下表是2002年7月5日某时刻上海证券交易所厦门建发的委托情况:交,成交价多少?(2)此时你输入一笔限价买进委托,要求按13.24元买进10000股,请问能成交多少股,成交价多少?未成交部分怎么办?6.3月1日,你按每股16元的价格卖空1000股Z股票。

第三章习题:1.X股票目前的市价为每股20元,你卖空1 000股该股票。

请问:(1)你的最大可能损失是多少?(2)如果你同时向经纪人发出了停止损失买入委托,指定价格为22元,那么你的最大可能损失又是多少?2.下表是纽约证交所某专家的限价委托簿:(1)如果此时有一市价委托,要求买入200股,请问按什么价格成交?(2)下一个市价买进委托将按什么价格成交?(3)如果你是专家,你会增加或减少该股票的存货?3.假设A公司股票目前的市价为每股20元。

你用15 000元自有资金加上从经纪人借入的5000元保证金贷款买了1000股A股票。

贷款年利率为6%。

(1)如果A股票价格立即变为①22元,②20元,③18元,你在经纪人账户上的净值会变动多少百分比?(2)如果维持保证金比率为25%,A股票价格可以跌到多少你才会收到追缴保证金通知?(3)如果你在购买时只用了10 000元自有资金,那么第(2)题的答案会有何变化?(4)假设该公司未支付现金红利。

一年以后,若A股票价格变为:①22元,②20元,③18元,你的投资收益率是多少?你的投资收益率与该股票股价变动的百分比有何关系?4.假设B公司股票目前市价为每股20元,你在你的经纪人保证金账户中存入15000元并卖空1000股该股票。

你的保证金账户上的资金不生息。

(1)如果该股票不付现金红利,则当一年后该股票价格变为22元、20元和18元时,你的投资收益率是多少?(2)如果维持保证金比率为25%,当该股票价格升到什么价位时你会收到追缴保证金通知?(3)若该公司在一年内每股支付了元现金红利,(1)和(2)题的答案会有什么变化?5.下表是2002年7月5日某时刻上海证券交易所厦门建发的委托情况:价多少?(2)此时你输入一笔限价买进委托,要求按元买进10000股,请问能成交多少股,成交价多少?未成交部分怎么办?6.3月1日,你按每股16元的价格卖空1000股Z股票。

4月1日,该公司支付每股1元的现金红利。

第二章课后作业:1.假如英镑与美元的即期汇率是1英镑=美元,6个月期远期汇率是1英镑=美元,6个月期美元与英镑的无风险年利率分别是6%和8%,问是否存在无风险套利机会?如存在,如何套利? 解:11121.6600 1.6650100%0.60%8%6%2%161.6650-=⨯⨯=<-=美元年升水率 则美元远期升水还不够,处于被低估状态,可以套利,基本过程为:首先借入美元,在期初兑换成英镑到英国投资6个月;同时在期初卖出一份6个月期的英镑期货合约;在投资期满后将英镑计价的本息和按原定远期汇率兑换回美元,偿还借款本息和后剩余的即为无风险套利。

2.一只股票现在价格是40元,该股票1个月后价格将是42元或者38元。

假如无风险利率是8%,用风险中性定价法计算执行价格为39元的一个月期欧式看涨期权的价值是多少?解:设价格上升到42元的概率为P ,则下降到38元的概率为1-P ,根据风险中性定价法有 设该期权价值为f ,则有()()18%12423901 1.69f P P e -⨯=-+-= ⎡⎤⎣⎦元第三章课后作业:1.假设一种无红利支付的股票目前的市价为20元,无风险连续复利年利率为10%,求该股票3个月期远期价格。

(0.025 1.025e =).该股票3个月期远期价格为 解:()310%122020 1.02520.5r T t F Se e ⨯-===⨯= 元。

2.假设恒生指数目前为10000点,香港无风险连续复利年利率为10%,恒生指数股息收益率为每年3%,求该指数4个月期的期货价格。

该指数期货价格为解: ()()()110%3%31000010236.08r q T t F Se e -⨯--=== 点。

3.某股票预计在2个月和5个月后每股分别派发1元股息,该股票目前市价等于30元,所有期限的无风险连续复利年利率均为6%,某投资者刚取得该股票6个月期的远期合约空头,请问:①该远期价格等于多少?若交割价格等于远期价格,则远期合约的初始值等于多少?②3个月后,该股票价格涨到35元,无风险利率仍为6%,此时远期价格和该合约空头价值等于多少?(0.010.0250.030.99,0.975, 1.03e e e --===)解:①(1)2个月和5个月后派发的1元股息的现值250.060.060.010.02512120.990.975 1.965I ee e e -⨯-⨯--=+=+=+=元。

《金融工程》高等教育出版社郑振龙陈蓉主编(第三版)课后习题参考答案《金融工程》高等教育出版社(郑振龙、陈蓉主编/第三版)课后习题参考答案第1章金融工程概述7.该说法是正确的。

从图1.3中可以看出,如果将等式左边的标的资产多头移至等式右边,整个等式左边就是看涨期权空头,右边则是看跌期权空头和标的资产空头的组合。

9. lOOOOe 5% 4.u82元M2725.21 10.每年计一次复利的年利率=(1+0.14/4) 4-1=14.75% 连续复利年利率= 41n(l+0.14/4)=13.76%o 11,连续复利年利率=121n(l+0.15/12)=14.91%。

12. 12%连续复利利率等价的每季度支付一次利息的年利率=4 (0.03e-l) =12.18%。

因此每个季度可得的利息=10000xl2.8%/4=304.55元。

第2章远期与期货概述1.2007年4月16日,该公司向工行买入半年期美元远期,意味着其将以764.21人民币/100美元的价格在2007年10月18日向工行买入美元。

合约到期后,该公司在远期合约多头上的盈亏=10000 (71)52。

,637 64 .21)11 5,8 0 0 2,收盘时,该投资者的盈亏= (1528.9 —1530.0)x250=-275美元;保证金账户余额=19,688-275 = 19,413美元。

若结算后保证金账户的金额低于所需的维持保证金,即19,688 (S &P时5(即S&0P5000指数指期货结算价数<1514.3期时),货结算价1 530 )250 lv5,750交易商会收到追缴保证金通知,而必须将保证金账户余额补足至19,688美元。

3.他的说法是不对的。

首先应该明确,期货(或远期)合约并不能保证其投资者未来一定盈利,但投资者通过期货(或远期)合约获得了确定的未来买卖价格,消除了因价格波动带来的风险。

本例中,汇率的变动是影响公司跨国贸易成本的重要因素,是跨国贸易所面临的主要风险之一,汇率的频繁变动显然不利于公司的长期稳定运营(即使汇率上升与下降的概率相等);而通过买卖外汇远期(期货),跨国公司就可以消除因汇率波动而带来的风险,锁定了成本,从而稳定了公司的经营。

(金融保险)金融市场学答案(第三版 )郑振龙《金融市场学》习题答案习题二答案1.b 、e 、 f2.略3.同传统的按期存款对比,大额可转让按期存单拥有以下几点不一样:(1 )按期存款记名、不行转让;大额可转让按期存单是不记名的、能够流通转让的。

(2 )按期存款金额不固定,小大由之;大额可转让按期存单金额较大。

(3 )按期存款;利率固定;大额可转让按期存单利率有固定的也有浮动的,且一般高于按期存款利率。

(4 )按期存款能够提早支取,但要损失一部分利息;大额可转让按期存单不可以提早支取,但可在二级市场流通转让。

4.回购利息 =1,001,556-1,000,000=1,556RMB设回购利率为x,则:1,000,000 ×x×7/360=1556解得: x=8%回购协议利率确实定取决于多种要素,这些要素主要有:(1 )用于回购的证券的质地。

证券的信誉度越高,流动性越强,回购利率就越低,不然,利率相对来说就会高一些。

(2 )回购限期的长短。

一般来说,限期越长,因为不确立要素越多,因此利率也应高一些。

但这其实不是必定的,实质上利率是能够随时调整的。

(3 )交割的条件。

假如采纳实物交割的方式,回购利率就会较低,假如采纳其余交割方式,则利率就会相对高一些。

( 4 )钱币市场其余子市场的利率水平。

它一般是参照同业拆借市场利率而确立的。

5.贴现利润率为:[( 100-98.01)/100]×360/316=2.27%真切年利润率为:[1+(100-98.01)/98.01]365/316- 1=2.35%债券等价利润率为:[( 100-98.01) /98.01]×365/316=2.35%6.均匀利润率 =2.91%*35%+3.2%*25%+3.85%*15%+3%*12.5%+2.78%*12.5%=3.12%习题三答案1.( 1 )从理论上说,可能的损失是无穷的,损失的金额跟着X 股票价钱的上涨而增添。

第二章金融工程的基本分析方法习题1、假定外汇市场美元兑换马克的即期汇率是1美元换1.8马克,美元利率是8%,马克利率是4%,试问一年后远期无套利的均衡利率是多少?2、银行希望在6个月后对客户提供一笔6个月的远期贷款。

银行发现金融市场上即期利率水平是:6个月利率为9.5%,12个月利率为9.875%,按照无套利定价思想,银行为这笔远期贷款索要的利率是多少?3、假如英镑与美元的即期汇率是1英镑=1.6650美元,远期汇率是1英镑=1.6600美元,6个月期美远与英镑的无风险年利率分别是6%和8%,问是否存在无风险套利机会?如存在,如何套利?4、一只股票现在价格是40元,该股票一个月后价格将是42元或者38元。

假如无风险利率是8%,用无风险套利原则说明,执行价格为39元的一个月期欧式看涨期权的价值是多少?5、条件同题4,试用风险中性定价法计算题4中看涨期权的价值,并比较两种计算结果。

6、一只股票现在的价格是50元,预计6个月后涨到55元或是下降到45元。

运用无套利定价原理,求执行价格为50元的欧式看跌期权的价值。

7、一只股票现在价格是100元。

有连续两个时间步,每个步长6个月,每个单步二叉树预期上涨10%,或下跌10%,无风险利率8%(连续复利),运用无套利原则求执行价格为100元的看涨期权的价值。

8、假设市场上股票价格S=20元,执行价格X=18元,r=10%,T=1年。

如果市场报价欧式看涨期权的价格是3元,试问存在无风险的套利机会吗?如果有,如何套利?9、股票当前的价格是100元,以该价格作为执行价格的看涨期权和看跌期权的价格分别是3元和7元。

如果买入看涨期权、卖出看跌期权,再购入到期日价值为100 的无风险债券,则我们就复制了该股票的价值特征(可以叫做合成股票)。

试问无风险债券的投资成本是多少?如果偏离了这个价格,市场会发生怎样的套利行为?习题解答:1、按照式子:(1+8%)美元=1.8×(1+4%)马克,得到1美元=1.7333马克。

第三章习题:1.X股票目前的市价为每股20元,你卖空1 000股该股票。

请问:(1)你的最大可能损失是多少?(2)如果你同时向经纪人发出了停止损失买入委托,指定价格为22元,那么你的最大可能损失又是多少?2.下表是纽约证交所某专家的限价委托簿:(1)如果此时有一市价委托,要求买入200股,请问按什么价格成交?(2)下一个市价买进委托将按什么价格成交?(3)如果你是专家,你会增加或减少该股票的存货?3.假设A公司股票目前的市价为每股20元。

你用15 000元自有资金加上从经纪人借入的5000元保证金贷款买了1000股A股票。

贷款年利率为6%。

(1)如果A股票价格立即变为①22元,②20元,③18元,你在经纪人账户上的净值会变动多少百分比?(2)如果维持保证金比率为25%,A股票价格可以跌到多少你才会收到追缴保证金通知?(3)如果你在购买时只用了10 000元自有资金,那么第(2)题的答案会有何变化?(4)假设该公司未支付现金红利。

一年以后,若A股票价格变为:①22元,②20元,③18元,你的投资收益率是多少?你的投资收益率与该股票股价变动的百分比有何关系?4.假设B公司股票目前市价为每股20元,你在你的经纪人保证金账户中存入15000元并卖空1000股该股票。

你的保证金账户上的资金不生息。

(1)如果该股票不付现金红利,则当一年后该股票价格变为22元、20元和18元时,你的投资收益率是多少?(2)如果维持保证金比率为25%,当该股票价格升到什么价位时你会收到追缴保证金通知?(3)若该公司在一年内每股支付了0.5元现金红利,(1)和(2)题的答案会有什么变化?5.下表是2002年7月5日某时刻上海证券交易所厦门建发的委托情况:成交,成交价多少?(2)此时你输入一笔限价买进委托,要求按13.24元买进10000股,请问能成交多少股,成交价多少?未成交部分怎么办?6.3月1日,你按每股16元的价格卖空1000股Z股票。

第三章习题:1.X股票目前的市价为每股20元,你卖空1 000股该股票。

请问:(1)你的最大可能损失是多少?(2)如果你同时向经纪人发出了停止损失买入委托,指定价格为22元,那么你的最大可能损失又是多少?2.下表是纽约证交所某专家的限价委托簿:(1)如果此时有一市价委托,要求买入200股,请问按什么价格成交?(2)下一个市价买进委托将按什么价格成交?(3)如果你是专家,你会增加或减少该股票的存货?3.假设A公司股票目前的市价为每股20元。

你用15 000元自有资金加上从经纪人借入的5000元保证金贷款买了1000股A股票。

贷款年利率为6%。

(1)如果A股票价格立即变为①22元,②20元,③18元,你在经纪人账户上的净值会变动多少百分比?(2)如果维持保证金比率为25%,A股票价格可以跌到多少你才会收到追缴保证金通知?(3)如果你在购买时只用了10 000元自有资金,那么第(2)题的答案会有何变化?(4)假设该公司未支付现金红利。

一年以后,若A股票价格变为:①22元,②20元,③18元,你的投资收益率是多少?你的投资收益率与该股票股价变动的百分比有何关系?4.假设B公司股票目前市价为每股20元,你在你的经纪人保证金账户中存入15000元并卖空1000股该股票。

你的保证金账户上的资金不生息。

(1)如果该股票不付现金红利,则当一年后该股票价格变为22元、20元和18元时,你的投资收益率是多少?(2)如果维持保证金比率为25%,当该股票价格升到什么价位时你会收到追缴保证金通知?(3)若该公司在一年内每股支付了0.5元现金红利,(1)和(2)题的答案会有什么变化?5.下表是2002年7月5日某时刻上海证券交易所厦门建发的委托情况:成交,成交价多少?(2)此时你输入一笔限价买进委托,要求按13.24元买进10000股,请问能成交多少股,成交价多少?未成交部分怎么办?6.3月1日,你按每股16元的价格卖空1000股Z股票。

第三章习题:1.X股票目前的市价为每股20元,你卖空1 000股该股票。

请问:(1)你的最大可能损失是多少?(2)如果你同时向经纪人发出了停止损失买入委托,指定价格为22元,那么你的最大可能损失又是多少?2.下表是纽约证交所某专家的限价委托簿:(1)如果此时有一市价委托,要求买入200股,请问按什么价格成交?(2)下一个市价买进委托将按什么价格成交?(3)如果你是专家,你会增加或减少该股票的存货?3.假设A公司股票目前的市价为每股20元。

你用15 000元自有资金加上从经纪人借入的5000元保证金贷款买了1000股A股票。

贷款年利率为6%。

(1)如果A股票价格立即变为①22元,②20元,③18元,你在经纪人账户上的净值会变动多少百分比?(2)如果维持保证金比率为25%, A股票价格可以跌到多少你才会收到追缴保证金通知?(3)如果你在购买时只用了10 000元自有资金,那么第(2)题的答案会有何变化?(4)假设该公司未支付现金红利。

一年以后,若A股票价格变为:① 22元,②20元,③18元,你的投资收益率是多少?你的投资收益率与该股票股价变动的百分比有何关系?4.假设B公司股票目前市价为每股20元,你在你的经纪人保证金账户中存入15000元并卖空1000股该股票。

你的保证金账户上的资金不生息。

(1)如果该股票不付现金红利,则当一年后该股票价格变为22元、20元和18 元时,你的投资收益率是多少?(2)如果维持保证金比率为25%,当该股票价格升到什么价位时你会收到追缴保证金通知?34(3)若该公司在一年(1)拉斯拜尔指数变动率;(2)派许指数变动率。

10.下列哪种证券的价格应较高?(1)息票率为5%的10期国债与息票率为6%的10期国债;(2)贴现收益率为3.1%的3个月国库券与贴现收益率为3.2%的3个月国库券c3511 •下列哪项最不可能是基金投资的优势?(1)多样化;(2)专业管理;(3)方便;(4)基金的收益率通常高于市场平均收益率。