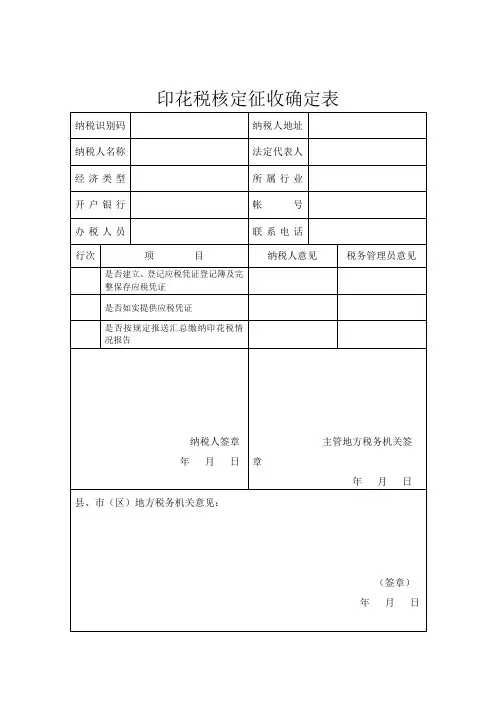

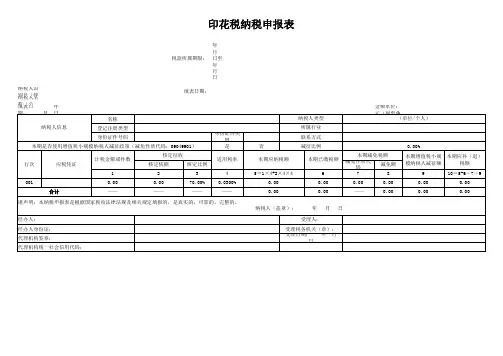

印花税核定表

- 格式:docx

- 大小:14.42 KB

- 文档页数:1

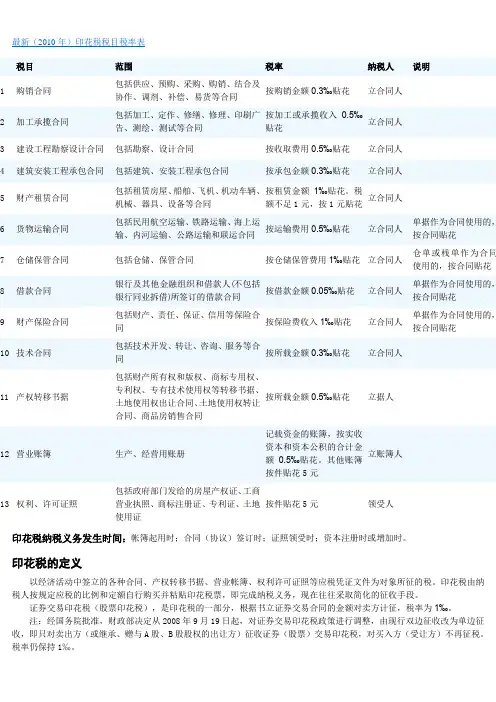

印花税纳税义务发生时间:帐簿起用时;合同(协议)签订时;证照领受时;资本注册时或增加时。

印花税的定义以经济活动中签立的各种合同、产权转移书据、营业帐簿、权利许可证照等应税凭证文件为对象所征的税。

印花税由纳税人按规定应税的比例和定额自行购买并粘贴印花税票,即完成纳税义务,现在往往采取简化的征收手段。

证券交易印花税(股票印花税),是印花税的一部分,根据书立证券交易合同的金额对卖方计征,税率为1‰。

注:经国务院批准,财政部决定从2008年9月19日起,对证券交易印花税政策进行调整,由现行双边征收改为单边征收,即只对卖出方(或继承、赠与A 股、B 股股权的出让方)征收证券(股票)交易印花税,对买入方(受让方)不再征税。

税率仍保持1‰。

税目 范围税率纳税人说明1 购销合同 包括供应、预购、采购、购销、结合及协作、调剂、补偿、易货等合同按购销金额0.3‰贴花立合同人2 加工承揽合同 包括加工、定作、修缮、修理、印刷广告、测绘、测试等合同 按加工或承揽收入0.5‰贴花 立合同人3 建设工程勘察设计合同 包括勘察、设计合同 按收取费用0.5‰贴花 立合同人4 建筑安装工程承包合同 包括建筑、安装工程承包合同按承包金额0.3‰贴花立合同人5 财产租赁合同 包括租赁房屋、船舶、飞机、机动车辆、机械、器具、设备等合同 按租赁金额1‰贴花。

税额不足1元,按1元贴花 立合同人6 货物运输合同 包括民用航空运输、铁路运输、海上运输、内河运输、公路运输和联运合同 按运输费用0.5‰贴花立合同人单据作为合同使用的,按合同贴花7 仓储保管合同 包括仓储、保管合同按仓储保管费用1‰贴花 立合同人仓单或栈单作为合同使用的,按合同贴花8 借款合同 银行及其他金融组织和借款人(不包括银行同业拆借)所签订的借款合同按借款金额0.05‰贴花立合同人单据作为合同使用的,按合同贴花9财产保险合同包括财产、责任、保证、信用等保险合同按保险费收入1‰贴花立合同人单据作为合同使用的,按合同贴花10 技术合同 包括技术开发、转让、咨询、服务等合同按所载金额0.3‰贴花立合同人11 产权转移书据 包括财产所有权和版权、商标专用权、专利权、专有技术使用权等转移书据、土地使用权出让合同、土地使用权转让合同、商品房销售合同按所载金额0.5‰贴花立据人12 营业账簿 生产、经营用账册记载资金的账簿,按实收资本和资本公积的合计金额0.5‰贴花。

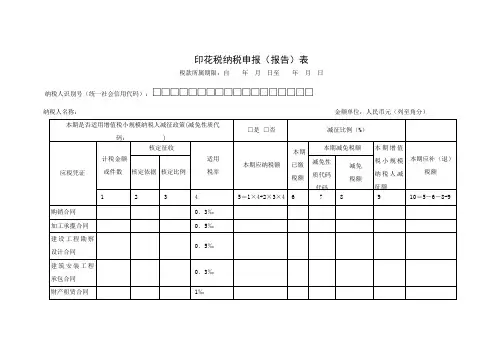

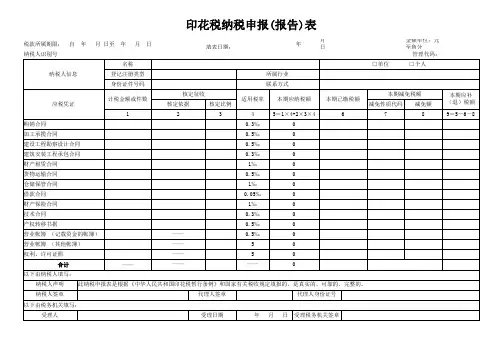

印花税纳税申报(报告)表税款所属期限:自年月日至年月日纳税人识别号(统一社会信用代码):□□□□□□□□□□□□□□□□□□纳税人名称:金额单位:人民币元(列至角分)填表说明:1.“纳税人识别号(统一社会信用代码)”,填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

“纳税人名称”,填报营业执照、税务登记证等证件载明的纳税人名称。

2.本期是否适用增值税小规模纳税人减征政策(减免税代码:):纳税人自增值税一般纳税人按规定转登记为小规模纳税人的,自成为小规模纳税人的当月起适用减征优惠。

增值税小规模纳税人按规定登记为一般纳税人的,自一般纳税人生效之日起不再适用减征优惠;增值税年应税销售额超过小规模纳税人标准应当登记为一般纳税人而未登记,经税务机关通知,逾期仍不办理登记的,自逾期次月起不再适用减征优惠。

纳税人本期适用增值税小规模纳税人减征政策的,勾选“是”;否则,勾选“否”。

3.减征比例(%):当地省级政府根据财税〔2019〕13号文件确定的减征比例,系统自动带出。

4.第1栏“计税金额或件数”,填写合同、产权转移书据、营业账簿的金额,或权利、许可证照的件数。

5.第2栏“核定依据”,填写核定征收的计税依据。

6.第3栏“核定比例”,填写核定征收的核定比例。

7.第5栏“本期应纳税额”,反映本期按适用税率计算缴纳的应纳税额。

计算公式为:5=1×4+2×3×4。

8.第6栏“本期已缴税额”,填写本期应纳税额中已经缴纳的部分。

9.第7栏“减免性质代码”,该项按照国家税务总局制定下发的最新《减免税政策代码目录》中的最细项减免性质代码填写。

有减免税情况的必填。

10.第8栏“减免税额”,反映本期减免的税额。

11.第9栏“本期增值税小规模纳税人减征额”,反映符合条件的小规模纳税人减征的税额。

计算公式为:9=(5-8)×减征比例。

12.第10栏“本期应补(退)税额”,计算公式为:10=5-6-8-9。

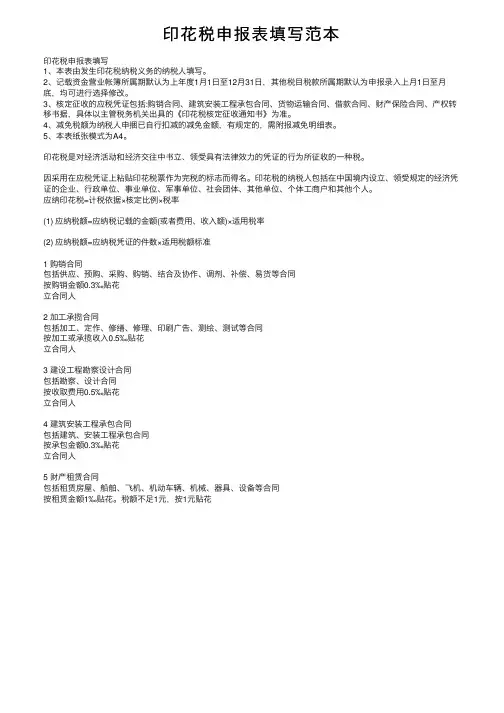

印花税申报表填写范本印花税申报表填写1、本表由发⽣印花税纳税义务的纳税⼈填写。

2、记载资⾦营业帐簿所属期默认为上年度1⽉1⽇⾄12⽉31⽇,其他税⽬税款所属期默认为申报录⼊上⽉1⽇⾄⽉底,均可进⾏选择修改。

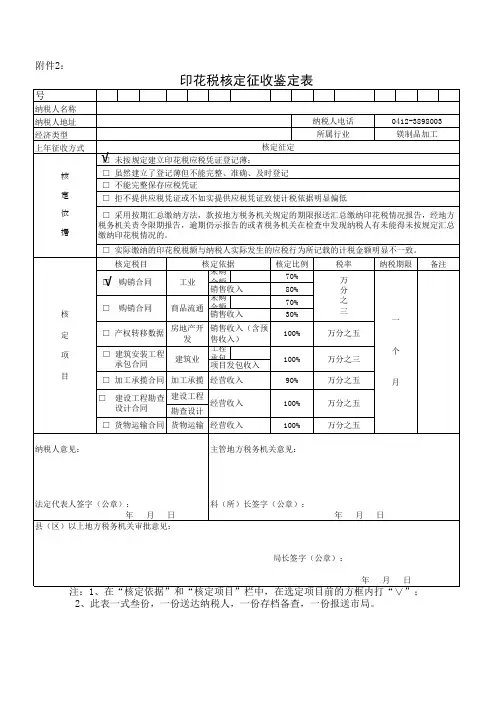

3、核定征收的应税凭证包括:购销合同、建筑安装⼯程承包合同、货物运输合同、借款合同、财产保险合同、产权转移书据,具体以主管税务机关出具的《印花税核定征收通知书》为准。

4、减免税额为纳税⼈申捆已⾃⾏扣减的减免⾦额,有规定的,需附报减免明细表。

5、本表纸张模式为A4。

印花税是对经济活动和经济交往中书⽴、领受具有法律效⼒的凭证的⾏为所征收的⼀种税。

因采⽤在应税凭证上粘贴印花税票作为完税的标志⽽得名。

印花税的纳税⼈包括在中国境内设⽴、领受规定的经济凭证的企业、⾏政单位、事业单位、军事单位、社会团体、其他单位、个体⼯商户和其他个⼈。

应纳印花税=计税依据×核定⽐例×税率(1) 应纳税额=应纳税记载的⾦额(或者费⽤、收⼊额)×适⽤税率(2) 应纳税额=应纳税凭证的件数×适⽤税额标准1 购销合同包括供应、预购、采购、购销、结合及协作、调剂、补偿、易货等合同按购销⾦额0.3‰贴花⽴合同⼈2 加⼯承揽合同包括加⼯、定作、修缮、修理、印刷⼴告、测绘、测试等合同按加⼯或承揽收⼊0.5‰贴花⽴合同⼈3 建设⼯程勘察设计合同包括勘察、设计合同按收取费⽤0.5‰贴花⽴合同⼈4 建筑安装⼯程承包合同包括建筑、安装⼯程承包合同按承包⾦额0.3‰贴花⽴合同⼈5 财产租赁合同包括租赁房屋、船舶、飞机、机动车辆、机械、器具、设备等合同按租赁⾦额1‰贴花。

税额不⾜1元,按1元贴花。

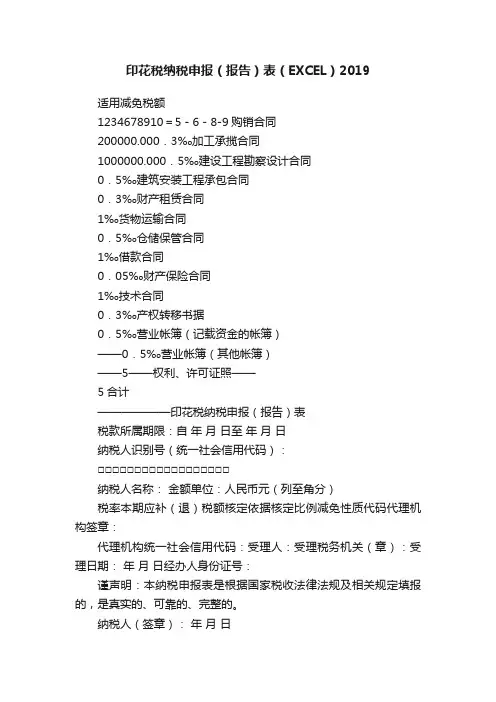

印花税纳税申报(报告)表(EXCEL)2019

适用减免税额

1234678910=5-6-8-9购销合同

200000.000.3‰加工承揽合同

1000000.000.5‰建设工程勘察设计合同

0.5‰建筑安装工程承包合同

0.3‰财产租赁合同

1‰货物运输合同

0.5‰仓储保管合同

1‰借款合同

0.05‰财产保险合同

1‰技术合同

0.3‰产权转移书据

0.5‰营业帐簿(记载资金的帐簿)

——0.5‰营业帐簿(其他帐簿)

——5——权利、许可证照——

5合计

——————印花税纳税申报(报告)表

税款所属期限:自年月日至年月日

纳税人识别号(统一社会信用代码):

□□□□□□□□□□□□□□□□□□

纳税人名称:金额单位:人民币元(列至角分)

税率本期应补(退)税额核定依据核定比例减免性质代码代理机构签章:

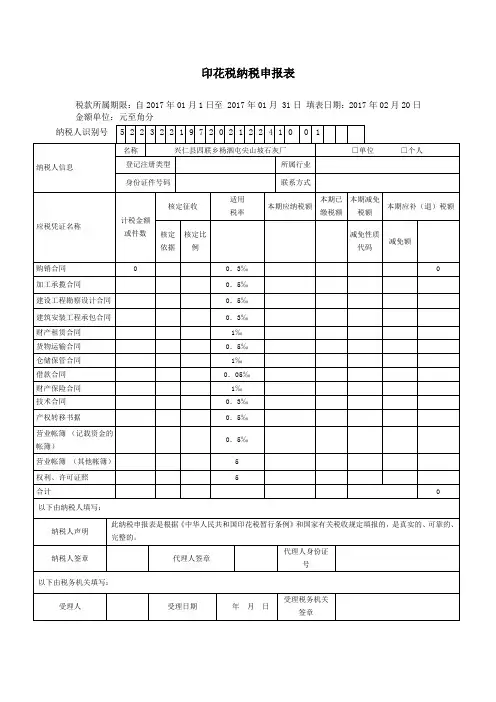

代理机构统一社会信用代码:受理人:受理税务机关(章):受理日期:年月日经办人身份证号:

谨声明:本纳税申报表是根据国家税收法律法规及相关规定填报的,是真实的、可靠的、完整的。

纳税人(签章):年月日

经办人:

500.000.000.000.000.000.000.000.000.000.000.005=1×4+2×3×460.00本期是否适用增值税小规模纳税人减征政策(减免性质代码:09049901)□是□否减征比例(%)

应税凭证计税金额或件数核定征收本期应纳税额本期已缴税额本期减免税额本期增值税小规模纳税人减征额。

印花税税率表以及广州市核定征收比例表印花税率表2011税目范围税率纳税人说明1 购销合同包括供应、预购、采购、购销、结合及协作、调剂、补偿、易货等合同按购销金额0.3‰贴花立合同人2 加工承揽合同包括加工、定作、修缮、修理、印刷广告、测绘、测试等合同按加工或承揽收入0.5‰贴花立合同人3 建设工程勘察设计合同包括勘察、设计合同按收取费用0.5‰贴花立合同人4 建筑安装工程承包合同包括建筑、安装工程承包合同按承包金额0.3‰贴花立合同人5 财产租赁合同包括租赁房屋、船舶、飞机、机动车辆、机械、器具、设备等合同按租赁金额1‰贴花。

税额不足1元,按1元贴花立合同人6 货物运输合同包括民用航空运输、铁路运输、海上运输、内河运输、公路运输和联运合同按运输费用0.5‰贴花立合同人单据作为合同使用的,按合同贴花7 仓储保管合同包括仓储、保管合同按仓储保管费用1‰贴花立合同人仓单或栈单作为合同使用的,按合同贴花8 借款合同银行及其他金融组织和借款人(不包括银行同业拆借)所签订的借款合同按借款金额0.05‰贴花立合同人单据作为合同使用的,按合同贴花9 财产保险合同包括财产、责任、保证、信用等保险合同按保险费收入1‰贴花立合同人单据作为合同使用的,按合同贴花10 技术合同包括技术开发、转让、咨询、服务等合同按所载金额0.3‰贴花立合同人11 产权转移书据包括财产所有权和版权、商标专用权、专利权、专有技术使用权等转移书据、土地使用权出让合同、土地使用权转让合同、商品房销售合同按所载金额0.5‰贴花立据人12 营业账簿生产、经营用账册记载资金的账簿,按实收资本和资本公积的合计金额0.5‰贴花。

其他账簿按件贴花5元立账簿人13 权利、许可证照包括政府部门发给的房屋产权证、工商营业执照、商标注册证、专利证、土地使用证按件贴花5元领受人天河区地方税务局关于推进印花税核定征收的公告为加强印花税征收管理,根据《广州市地方税务局印花税核定征收管理办法》(穗地税函[2009]第374号)、《关于扩大印花税核定征收范围的通知》(穗地税函[2010]第83号)、《广州市地方税务局关于推进印花税核定征收工作的通知》(穗地税函〔2011〕50号)的精神,结合我局的实际,对2010年度年纳税额50万元以下,且不符合据实征收条件的非重点税源户推行核定征收,其中批发零售业、制造业、计算机服务和软件业、广告业、交通运输和仓储业作为2011年重点推进行业。