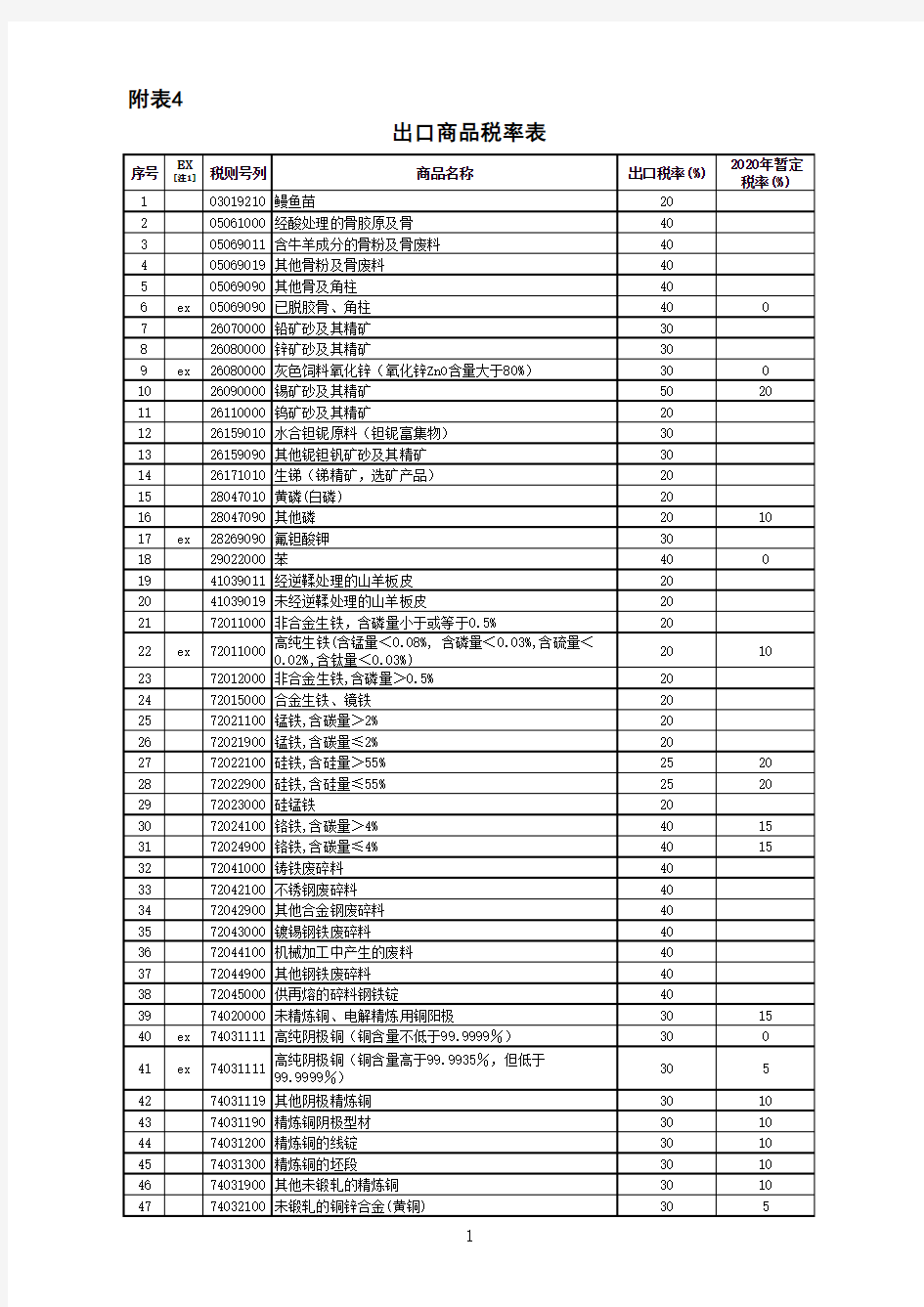

附表4

出口商品税率表

序号

EX

[注1]

税则号列商品名称出口税率(%)

2020年暂定

税率(%)

103019210鳗鱼苗20

205061000经酸处理的骨胶原及骨40

305069011含牛羊成分的骨粉及骨废料40

405069019其他骨粉及骨废料40

505069090其他骨及角柱40

6ex05069090已脱胶骨、角柱400 726070000铅矿砂及其精矿30

826080000锌矿砂及其精矿30

9ex26080000灰色饲料氧化锌(氧化锌ZnO含量大于80%)300 1026090000锡矿砂及其精矿5020 1126110000钨矿砂及其精矿20

1226159010水合钽铌原料(钽铌富集物)30

1326159090其他铌钽钒矿砂及其精矿30

1426171010生锑(锑精矿,选矿产品)20

1528047010黄磷(白磷)20

1628047090其他磷2010 17ex28269090氟钽酸钾30

1829022000苯400 1941039011经逆鞣处理的山羊板皮20

2041039019未经逆鞣处理的山羊板皮20

2172011000非合金生铁,含磷量小于或等于0.5%20

22ex72011000高纯生铁(含锰量<0.08%, 含磷量<0.03%,含硫量<

0.02%,含钛量<0.03%)

2010

2372012000非合金生铁,含磷量>0.5%20

2472015000合金生铁、镜铁20

2572021100锰铁,含碳量>2%20

2672021900锰铁,含碳量≤2%20

2772022100硅铁,含硅量>55%2520 2872022900硅铁,含硅量≤55%2520 2972023000硅锰铁20

3072024100铬铁,含碳量>4%4015 3172024900铬铁,含碳量≤4%4015 3272041000铸铁废碎料40

3372042100不锈钢废碎料40

3472042900其他合金钢废碎料40

3572043000镀锡钢铁废碎料40

3672044100机械加工中产生的废料40

3772044900其他钢铁废碎料40

3872045000供再熔的碎料钢铁锭40

3974020000未精炼铜、电解精炼用铜阳极3015 40ex74031111高纯阴极铜(铜含量不低于99.9999%)300

41ex74031111高纯阴极铜(铜含量高于99.9935%,但低于

99.9999%)

305

4274031119其他阴极精炼铜3010 4374031190精炼铜阴极型材3010 4474031200精炼铜的线锭3010 4574031300精炼铜的坯段3010 4674031900其他未锻轧的精炼铜3010 4774032100未锻轧的铜锌合金(黄铜)305

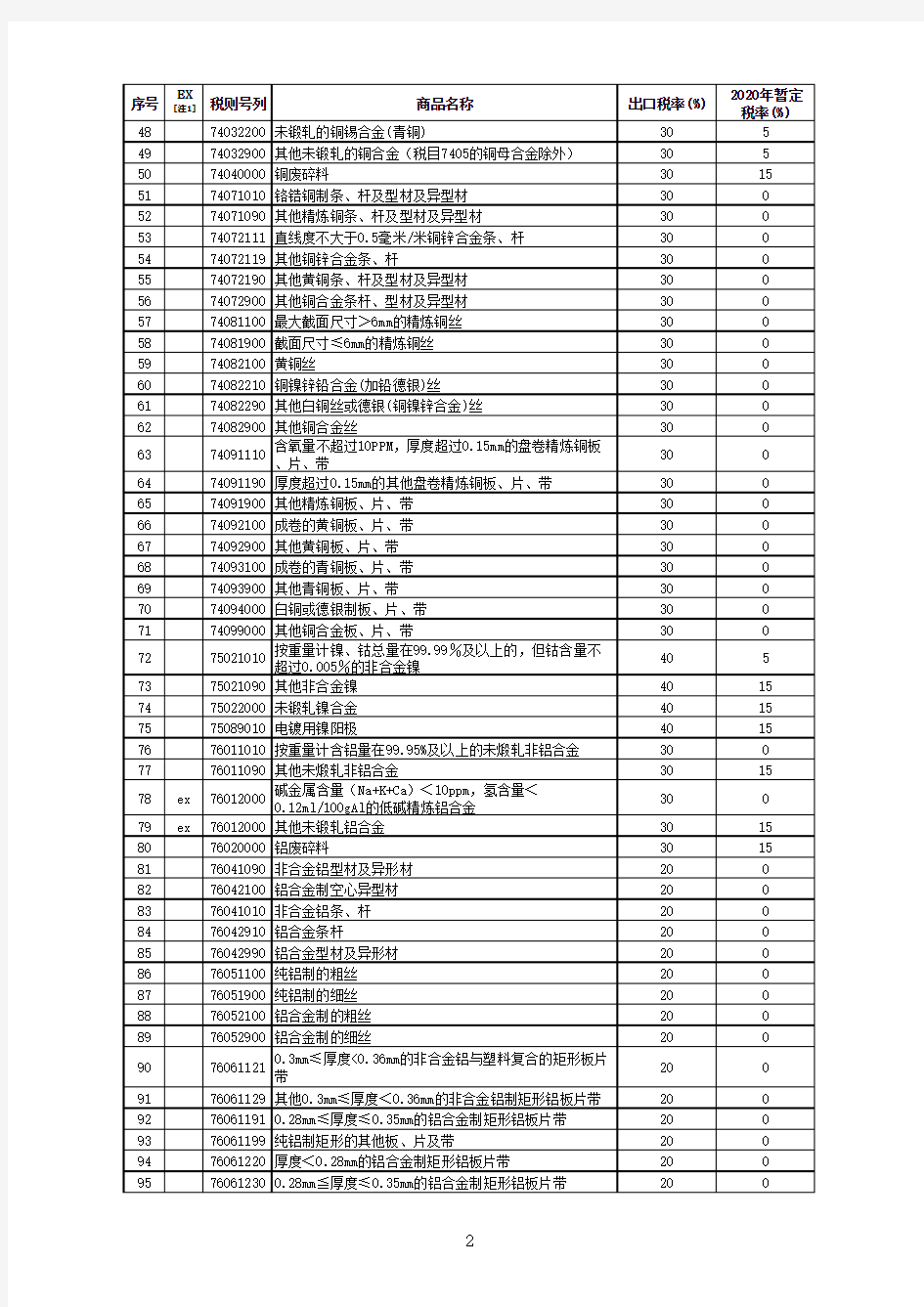

4874032200未锻轧的铜锡合金(青铜)305 4974032900其他未锻轧的铜合金(税目7405的铜母合金除外)305 5074040000铜废碎料3015 5174071010铬锆铜制条、杆及型材及异型材300 5274071090其他精炼铜条、杆及型材及异型材300 5374072111直线度不大于0.5毫米/米铜锌合金条、杆300 5474072119其他铜锌合金条、杆300 5574072190其他黄铜条、杆及型材及异型材300 5674072900其他铜合金条杆、型材及异型材300 5774081100最大截面尺寸>6mm的精炼铜丝300 5874081900截面尺寸≤6mm的精炼铜丝300 5974082100黄铜丝300 6074082210铜镍锌铅合金(加铅德银)丝300 6174082290其他白铜丝或德银(铜镍锌合金)丝300 6274082900其他铜合金丝300

6374091110含氧量不超过10PPM,厚度超过0.15mm的盘卷精炼铜板

、片、带

300

6474091190厚度超过0.15mm的其他盘卷精炼铜板、片、带300 6574091900其他精炼铜板、片、带300 6674092100成卷的黄铜板、片、带300 6774092900其他黄铜板、片、带300 6874093100成卷的青铜板、片、带300 6974093900其他青铜板、片、带300 7074094000白铜或德银制板、片、带300 7174099000其他铜合金板、片、带300

7275021010按重量计镍、钴总量在99.99%及以上的,但钴含量不

超过0.005%的非合金镍

405

7375021090其他非合金镍4015 7475022000未锻轧镍合金4015 7575089010电镀用镍阳极4015 7676011010按重量计含铝量在99.95%及以上的未煅轧非铝合金300 7776011090其他未煅轧非铝合金3015

78ex76012000碱金属含量(Na+K+Ca)<10ppm,氢含量<

0.12ml/100gAl的低碱精炼铝合金

300

79ex76012000其他未锻轧铝合金3015 8076020000铝废碎料3015 8176041090非合金铝型材及异形材200 8276042100铝合金制空心异型材200 8376041010非合金铝条、杆200 8476042910铝合金条杆200 8576042990铝合金型材及异形材200 8676051100纯铝制的粗丝200 8776051900纯铝制的细丝200 8876052100铝合金制的粗丝200 8976052900铝合金制的细丝200

90760611210.3mm≤厚度<0.36mm的非合金铝与塑料复合的矩形板片

带

200

9176061129其他0.3mm≤厚度<0.36mm的非合金铝制矩形铝板片带200 92760611910.28mm≤厚度≤0.35mm的铝合金制矩形铝板片带200 9376061199纯铝制矩形的其他板、片及带200 9476061220厚度<0.28mm的铝合金制矩形铝板片带200 95760612300.28mm≦厚度≤0.35mm的铝合金制矩形铝板片带200

96760612510.35mm<厚度≤0.4mm的铝合金与塑料复合的矩形板片

带

200

9776061259其他0.35mm<厚度≤0.4mm的铝合金制矩形铝板片带200 9876061290厚度>0.4mm的铝合金制矩形铝板片带200 9976069100纯铝制非矩形的板、片及带200 10076069200铝合金制非矩形的板、片及带200 10179011110按重量计含锌量在99.995%及以上的未煅轧锌200 10279011190含锌量不小于99.99%,并小于99.995%的未煅轧锌205 10379011200含锌量<99.99%的未锻轧锌2015 10479012000未锻轧锌合金200 10581101010未锻轧锑205 10681101020锑粉末20

10781102000锑废碎料20

[注1]:“ex”表示实施暂定税率的商品应在该税号范围内,以具体商品描述为准。

出口退税 百科名片 出口货物退(免,Export Rebates)税,简称出口退税,其基本含义是指对出口货物退还其在国内生产和流通环节实际缴纳的产品税、增值税、营业税和特别消费税。出口货物退税制度,是一个国家税收的重要组成部分。出口退税主要是通过退还出口货物的国内已纳税款来平衡国内产品的税收负担,使本国产品以不含税成本进入国际市场,与国外产品在同等条件下进行竞争,从而增强竞争能力,扩大出口创汇。 查看精彩图册 目录 一、出口退税简介 二、出口退税条件 三、出口退税登记 四、出口退税范围 五、出口退税特点 1、它是一种收入退付行为 2、它具有调节职能的单一性 3、它属间接税范畴内的一种国际惯例 六、计税依据及计算方法 外贸企业: 生产企业: 七、出口退税登记的一般程序 1. 有关证件的送验及登记表的领取 2. 退税登记的申报和受理 3. 填发出口退税登记证 4. 出口退税登记的变更或注销 八、出口退税附送材料 九、变更退税登记的范围 十、出口退税政策 十一、新出口退税政策五大特点 十二、增值税退税率 十三、先征后退 十四、“免、抵、退”税的会计处理 十五、退税票据丢失 什么是骗税?对骗税如何处罚? 相关新闻 展开 一、出口退税简介 二、出口退税条件 三、出口退税登记 四、出口退税范围 五、出口退税特点 1、它是一种收入退付行为 2、它具有调节职能的单一性

3、它属间接税范畴内的一种国际惯例 六、计税依据及计算方法 外贸企业: 生产企业: 七、出口退税登记的一般程序 1. 有关证件的送验及登记表的领取 2. 退税登记的申报和受理 3. 填发出口退税登记证 4. 出口退税登记的变更或注销 八、出口退税附送材料 九、变更退税登记的范围 十、出口退税政策 十一、新出口退税政策五大特点 十二、增值税退税率 十三、先征后退 十四、“免、抵、退”税的会计处理 十五、退税票据丢失 什么是骗税?对骗税如何处罚? 相关新闻 展开 编辑本段一、出口退税简介 出口退税流程图 [1] 1985年3月,国务院正式颁发了《关于批转财政部〈关于对进出口产品征、退产品税或增值税的规定〉的通知》,规定从1985年4月1日起实行对出口产品退税政策。1994年1月1日起,随着国家税制的改革,我国改革了已有退还产品税、增值税、消费税的出口退税管理办法,建立了以新的增值税、消费税制度为基础的出口货物退(免)税制度。[2] 编辑本段二、出口退税条件 (1)必须是增值税、消费税征收范围内的货物。增值税、消费税的征收范围,包括除直接向农业生产者收购的免税农产品以外的所有增值税应税货物,以及烟、酒、化妆品等11类列举征收消费税的消费品。 之所以必须具备这一条件,是因为出口货物退(免)税只能对已经征收过增值税、消费税的货物退还或免征其已纳税额和应纳税额。未征收增值税、消费税的货物(包括国家规定免税

附件1 出口退(免)税备案表

填表说明 社会信用代码/纳税人识别号:已换发“多证合一”《营业执照》的,填写《营业执照》所载的统一社会信用代码;未换发的,填写《税务登记证》所载的税务登记号码。 纳税人名称:营业执照登记的企业名称全称。 海关企业代码:已“多证合一”,不单独制发《中华人民共和国 海关报关单位注册登记证书》的,填写统一社会信用代码;未“多证 合一”的,填写《中华人民共和国海关报关单位注册登记证书》所载的海关注册编码(10位)。未办理海关报关单位注册登记的,不填写该项目。 对外贸易经营者备案登记表编号:已“多证合一”,不单独制发《对外贸易经营者备案登记表》的,填写统一社会信用代码;未“多证合一”的,填写《对外贸易经营者备案登记表》所载的备案登记表编号。未办理对外贸易备案登记的,不填写该项目。 企业类型:在“内资生产企业、外商投资企业、外贸企业、有生产能力的其他单位、没有生产能力的其他单位”中选择一种类型,在括号内划"。 退税开户银行:填写退税账号开户银行名称。 退税开户银行账号:填写退税银行账号。必须是税务登记信息中已经登记的银行账号。 企业办理退(免)税人员:填写姓名、电话、身份证号。至少填 写一个办税员,可以填写两个办税员。 退(免)税计算方法:在“免抵退税、免退税、免税、其他、” 中选择一种,在括号内划“。 是否提供零税率应税服务:选择是或否,在括号内划“。 提供零税率应税服务代码:“是否提供零税率应税行为” 选择“是” 的,在提供零税率应税服务代码表中选择对应的代码。可以多选。

享受增值税优惠政策:根据企业实际享受情况从“先征后退、即 征即退、超税负返还、其他”中选择一种或多种,在括号内划",不享受增值税优惠政策的,该选项不选择。 退税管理类型:根据出口退税系统中提供的出口退(免)税管理类型选择,可以多选。 附送资料:逐项填列附送原始凭证名称。 附录:提供零税率应税服务代码

资料范本 本资料为word版本,可以直接编辑和打印,感谢您的下载 出口退税的基本常识 地点:__________________ 时间:__________________ 说明:本资料适用于约定双方经过谈判,协商而共同承认,共同遵守的责任与义务,仅供参考,文档可直接下载或修改,不需要的部分可直接删除,使用时请详细阅读内容

出口货物退(免,Export Rebates)税,简称出口退税,其基本含义是指对出口货物退还其在国内生产和流通环节实际缴纳的产品税、增值税、营业税和特别消费税。出口货物退税制度,是一个国家税收的重要组成部分。出口退税主要是通过退还出口货物的国内已纳税款来平衡国内产品的税收负担,使本国产品以不含税成本进入国际市场,与国外产品在同等条件下进行竞争,从而增强竞争能力,扩大出口创汇。 目录 简介 条件 登记 范围 特点收入退付行为 调节职能的单一性 接税范畴内的一种国际惯例 依据方法外贸企业: 生产企业: 一般程序1. 有关证件的送验及登记表的领取 2. 退税登记的申报和受理 3. 填发出口退税登记证 4. 出口退税登记的变更或注销 附送材料

变更范围 政策 特点 增退税率 先征后退 会计处理 票据丢失 骗税处罚 相关新闻 出口退税最新政策 展开简介 条件 登记 范围 特点收入退付行为 调节职能的单一性 接税范畴内的一种国际惯例 依据方法外贸企业: 生产企业: 一般程序1. 有关证件的送验及登记表的领取 2. 退税登记的申报和受理 3. 填发出口退税登记证

4. 出口退税登记的变更或注销 附送材料 变更范围 政策 特点 增退税率 先征后退 会计处理 票据丢失 骗税处罚 相关新闻 出口退税最新政策 出口退税流程图[1] 1985年3月,国务院正式颁发了《关于批转财政部〈关于对进出口产品征、退产品税或增值税的规定〉的通知》,规定从1985年4月1日起实行对出口产品退税政策。1994年1月1日起,随着国家税制的改革,我国改革了已有退还产品税、增值税、消费税的出口退税管理办法,建立了以新的增值税、消费税制度为基础的出口货物退(免)税制度。[2] 条件(1)必须是增值税、消费税征收范围内的货物。增值税、消费税的征收范围,包括除直接向农业生产者收购的免税农产品以外的所有增值税应税货物,以及烟、酒、化妆品等11类列举征收消费税的消费品。 之所以必须具备这一条件,是因为出口货物退(免)税只能对已经征收过增值税、

越南 2010年10月08日 越南是以直接税为主的国家,实行中央一级课税制度。现行的主要税种有:公司所得税、个人所得税、增值税、特别销售税、财产税、进口关税等。 (一)主要税种 1.公司所得税 (1)纳税人。越南公司税的纳税人分为居民公司和非居民公司。公司所得税法对常设机构认定作了符合国际惯例的规定。外国公司对越南投资必须得到有关当局批准且取得营业执照,而取得公司标准经营所得税纳税人身份是获得批准的手续之一。居民纳税人身份的确定与外汇管制和税收协定相关。 (2)征税对象、税率。居民公司应当就其来源于全世界的经营所得纳税,非居民公司仅就来源于越南的经营所得纳税。对内、外资公司、外国公司的分支机构以及不受“外国投资法”约束的外国承包商的“经营所得税”的标准税率为25%,但油气企业所得税率从25%调整为32%。 (3)应纳税所得额和应纳税额的计算。 ①存货估价。目前对存货及存货的购进发出估价没有专门的规定。存货的税务处理采用会计处理方法。会计政策一般遵循《越南会计准则》执行。 ②资本利得。取得资本利得应当缴纳公司税。税前可扣除成本的定义并不十分明确。根据资产的属性,某些销售收入还应当缴纳增值税。外国投资者转让在越南注册公司的利益所取得的资本利得,按照25%的标准税率纳税。购买方被要求从其支付给出售方的的款项中预提25%作为税款缴纳给税务当局。当外国投资者把资本转让给依据越南法律成立的居民公司时,税款可以减少50%。公司间股息一般免税,对股息支付也不征收预提税。 1998年12月31日之后签订的贷款协定,其利息应缴纳10%的预提税(此前签订的协议如果随后发生变更也适用此规定)。但外国政府或半官方机构提供的离岸贷款,按照双边税收协定的规定,可以免缴预提税。 ③外国收入。现实经济活动中,被记录的很可能只有来源于越南的收入通过投资流出,但是也有许多越南居民公司投资海外的案例。按照国内税法的规定,取得外国收入需缴纳公司税,但在缴纳公司所得税之前可以享受税收抵免。 ④折旧。从2004年1月1日起,税收折旧应与会计折旧区别对待。税法折旧和会计折旧可能存在差异。在计算公司所得税时,超过税法规定折旧率的折旧额不得扣除。对各类资产(包括无形资产在内)规定了最长和最短使用年限。税法规定一般采用直线折旧法计算折旧,在特殊情况下也可采取双倍余额递减折旧法等折旧法。现行折旧率如下:

An Introduction to V AT Export Refund Rules in China 中国出口退税简介 The VAT paid for the purchase of export goods in the Chinese market, or for purchases used in the manufacture of export goods, can be refunded in whole or in part, given that the following requirements are satisfied: - 1. The goods are subject to VAT or consumption taxes under the Chinese tax rules; 2. The nature of the export transaction must be treated as sales, not the disposal of fixed assets, in the books of accounts for the exporter; 3. The goods must have physically left the country (except for that shipped to export processing zones); 4. The exporter has to produce evidence showing that the foreign exchange verification procedure governing the export collections has been completed. 符合下列条件,出口商可以申请全部或部份退还在国内采购出口货物,或者使用国内材料生产出口成品,而支付的增值税及消费税: 1. 该货物属于增值税或消费税条例的征税商品范围; 2. 该货物的有关交易在财务上须作为销售货物(不是固定资产)处理; 3. 除付运到出口加工区之外,有关货物必须离开中国国境; 4. 出口商必须提供已经完成有关货物出口收汇程序的证明。 To the individual exporter, the goods it buys for purpose of export and VAT rebates should not fall outside the scope of its business as approved by the Chinese government. The exporter should possess the general taxpayer status under the PRC VAT tentative regulations first. The taxpayer needs to submit the application for export rebates within 90 days of the export declaration. If the taxpayer fails to submit the application within the 90-day period, the tax rules deem all the export to be domestic sales and VAT is payable on export accordingly. The taxpayer should produce the following documentary proofs to the tax bureau in order to get the export refunds: - 1. Special Invoice for export goods; 2. Customs declaration for export goods; 3. Foreign exchange verification notes for export collections; 4. VAT invoice for purchase of export goods; 5. Paid tax payment demand note; 6. VAT declaration forms. 对个别出口商来说,其在国内采购出口商品是否可以退税,仍然需要按外经贸部核定的经营范围执行。退税申请人必是已取得增值税一般纳税人身份的纳税人,退税申请须在出口报关当日的90天内提出,纳税人超过90天期限而没有申请的,其所有出口销售视为内销征税。申请出口退税需提供以下单据和证明: 1. 出口货物专用发票; 2. 出口货物报关单; 3. 出口货物收汇核销单; 4. 购进出口货物的增值税专用发票;

出口退税资格的认定 外贸企业应在商务厅办理从事进出口业务备案登记之日起30日内填写《出口货物退(免)税认定表》(一式三份),并携带以下资料到国税局进出口税收管理处办理认定登记(原件和复印件都要带 1.企业法人营业执照(副本) 2.国税机关核发的税务登记证(副本) 3.增值税一般纳税人资格认定申请审批表 4.对外贸易经营者备案登记表或者代理出口协议 5.自理报关单位报关注册登记证书 6.银行开户证明(一般为企业开立的基本账户) 7.企业法定代表人身份证 二、出口退税申报系统软件的下载、安装、启动、维护 (一)软件下载: 中国出口退税咨询网: http//:https://www.doczj.com/doc/ea5655886.html,/ c (二)安装、启动 1、系统安装执行安装文件,按提示操作即可。在系统安装完成后,请重新启动计算机时。 2、启动点击桌面图标“外贸企业出口退税申报系统9.0版”或执行“开始”----“程 序”----“出口退税电子化管理系统”----“外贸企业出口退税申报系统V9.0版”,系统开始运行。 3、运行退税申报系统系统显示登陆界面后,输入系统默认的管理员用户名“sa”,密码为空,在“当前所属期”中输入本次申报期后,点击“确认”,即可进入系统主菜单。

特别注意一下:“当前所属期”自动生成数据采 集时的“申报年月”,为了操作方便并保证准确 录入“申报年月”,建议在每次数据采集前,按 本次申报资料中报关单日期最迟的日期,先确定 “当前所属期”。 如:2007年6月申报的20份报关单中,报关单最 大日期为2007年4月19日,则可将“当前所属 期”录为200704或200705和200706均可。 (三)、系统维护 只在首次使用时需要做且必须做。 1、系统初始化。注意:年度中间无需做初始化。 2、修改系统配置 (1)、部门代码,执行“系统维护\代码维护\海 关商品码\部门代码”,选择“修改”或“增加” 进行部门代码维护。 建议业务量较大的公司分设部门代码,其他公司 不设。 注意:申报系统的部门代码必须与退税登记中的 部门代码一致,如有增加,必须报告退税机关 分享到:QQ空间腾讯微博腾讯朋 友 分享1收藏000 2楼 发表于 2008-10-16 20:33:41 |只看该作者 会计手工帐《全套》视频教程

此文档下载后即可编辑 附件1 出口退(免)税备案表

填表说明 社会信用代码/纳税人识别号:已换发“多证合一”《营业执照》的,填写《营业执照》所载的统一社会信用代码;未换发的,填写《税务登记证》所载的税务登记号码。 纳税人名称:营业执照登记的企业名称全称。 海关企业代码:已“多证合一”,不单独制发《中华人民共和国海关报关单位注册登记证书》的,填写统一社会信用代码;未“多证合一”的,填写《中华人民共和国海关报关单位注册登记证书》所载的海关注册编码(10位)。未办理海关报关单位注册登记的,不填写该项目。 对外贸易经营者备案登记表编号:已“多证合一”,不单独制发《对外贸易经营者备案登记表》的,填写统一社会信用代码;未“多证合一”的,填写《对外贸易经营者备案登记表》所载的备案登记表编号。未办理对外贸易备案登记的,不填写该项目。 企业类型:在“内资生产企业、外商投资企业、外贸企业、有生产能力的其他单位、没有生产能力的其他单位”中选择一种类型,在括号内划√。 退税开户银行:填写退税账号开户银行名称。 退税开户银行账号:填写退税银行账号。必须是税务登记信息中已经登记的银行账号。 企业办理退(免)税人员:填写姓名、电话、身份证号。至少填写一个办税员,可以填写两个办税员。 退(免)税计算方法:在“免抵退税、免退税、免税、其他、”中选择一种,在括号内划√。 是否提供零税率应税服务:选择是或否,在括号内划√。 提供零税率应税服务代码:“是否提供零税率应税行为”选择“是”的,在提供零税率应税服务代码表中选择对应的代码。可以多选。 享受增值税优惠政策:根据企业实际享受情况从“先征后退、即征即

越南 越南是以直接税为主的国家,实行中央一级课税制度。现行的主要税种有:公司所得税、个人所得税、增值税、特别销售税、财产税、进口关税等。 (一)主要税种 1.公司所得税 (1)纳税人。越南公司税的纳税人分为居民公司和非居民公司。公司所得税法对常设机构认定作了符合国际惯例的规定。外国公司对越南投资必须得到有关当局批准且取得营业执照,而取得公司标准经营所得税纳税人身份是获得批准的手续之一。居民纳税人身份的确定与外汇管制和税收协定相关。 (2)征税对象、税率。居民公司应当就其来源于全世界的经营所得纳税,非居民公司仅就来源于越南的经营所得纳税。对内、外资公司、外国公司的分支机构以及不受“外国投资法”约束的外国承包商的“经营所得税”的标准税率为25%,但油气企业所得税率从25%调整为32%。 (3)应纳税所得额和应纳税额的计算。 ①存货估价。目前对存货及存货的购进发出估价没有专门的规定。存货的税务处理采用会计处理方法。会计政策一般遵循《越南会计准则》执行。 ②资本利得。取得资本利得应当缴纳公司税。税前可扣除成本的定义并不十分明确。根据资产的属性,某些销售收入还应当缴纳增值税。外国投资者转让在越南注册公司的利益所取得的资本利得,按照25%的标准税率纳税。购买方被要求从其支付给出售方的的款项中预提25%作为税款缴纳给税务当局。当外国投资者把资本转让给依据越南法律成立的居民公司时,税款可以减少50%。公司间股息一般免税,对股息支付也不征收预提税。 1998年12月31日之后签订的贷款协定,其利息应缴纳10%的预提税(此前签订的协议如果随后发生变更也适用此规定)。但外国政府或半官方机构提供的离岸贷款,按照双边税收协定的规定,可以免缴预提税。 ③外国收入。现实经济活动中,被记录的很可能只有来源于越南的收入通过投资流出,但是也有许多越南居民公司投资海外的案例。按照国内税法的规定,取得外国收入需缴纳公司税,但在缴纳公司所得税之前可以享受税收抵免。 ④折旧。从2004年1月1日起,税收折旧应与会计折旧区别对待。税法折旧和会计折旧可能存在差异。在计算公司所得税时,超过税法规定折旧率的折旧额不得扣除。对各类资产(包括无形资产在内)规定了最长和最短使用年限。税法规定一般采用直线折旧法计算折旧,在特殊情况下也可采取双倍余额递减折旧法等折旧法。现行折旧率如下:

进出口备案出口退税的申报流程 出口退税业务是外贸企业会计人员必经的一个过程,很多初入外贸企业的管理者都不一定清楚这个事项的处理流程,那今天就由皓淼商务带领大家了解一家外贸企业的出口退税申报流程是什么样的吧! 外贸企业出口退税申报流程: 1、外贸企业出口退税申报系统和出口退税网,安装后通过系统维护进行企业信息设置。 2、通过退税系统完成出口明细申报数据的录入、审核。 3、取得增值税发票后在发票开票日期30天内,在“发票认证系统”或国税局进行发票信息认证。 4、通过退税系统完成进货明细申报数据的录入、审核。 5、通过系统中“数据处理”的“进货出口数量关联检查”和“换汇成本检查”后生成预申报数据。 6、网上预申报和察看预审反馈。 7、在申报系统中录入单证备案数据。 8、预审通过后,进行正式申报,把预申报数据确认到正式申报数据中。 9、打印出口明细申报表、进货明细申报表、出口退税申报汇总表各2份;并生成退税申报软盘,软盘中应该有12个文件,并在生成好的退税软盘上写上企业的名称和海关代码。

10、准备退税申报资料,到退税科正式申报退税;(需要在出口日期算起90天内进行正式申报)。 以上内容就是关于外贸企业出口退税申报流程问题的解析!出口退税的办理会因各个地区规定而有小部分不同。具体要求,可到当地税务局窗口咨询。也可以致电我们免费咨询!本文内容由广西南宁皓淼商务有限公司编写整理所得,皓淼商务从事企业商务服务活动已有十年之久,一直坚守着“用心服务、助您成功”的企业服务宗旨。其中也有在会计代理记账、建筑资质认证、经营许可证类等都有进行涉猎,并且帮助很多企业解决了经营上的问题。 2020年皓淼商务期待能与更多的企业管理者合作交流!

For personal use only in study and research; not for commercial use 越南进出口税法 根据越南社会主义共和国宪法第100条和国会与国务委员会组织法第34条,1992年1月4日,国务委员会主席武志公签署命令公布越南国会1991年12月26日通过的进出口税法。全文如下: 为了管理进出口活动,扩大对外经济关系,提高进出口活动的成效,为发展和保护生产,指导国内消费,增加国家财政收入,根据越南社会主义共和国宪法第83条,特制定本法。 第一章征税对象和纳税对象 第1条允许通过越南口岸、边境进出口的货物,包括从国内市场运入出口加工区和从出口加工区运到国内市场的货物,均为进出口征税对象。 第2条以下发物,如海关手续齐全,则不属于征收进出口税的范围: (1)过境或借道通过越南边境运输的货物; (2)转口货物; (3)人道主义援助的物资。 第3条征税对象所属的组织、个人(以下统称为纳税对象),进出口货物时必须交纳进出口税。 第4条越南签订或参加的关于进出口税方面的国际条约对进出口货物有其他规定的,其进出口税则按国际条约执行。 第5条根据本法,部长理事会规定小额货物进出口税要与边境小额货物进出口的规定和每一边境地区的特点相符合。 第二章计税依据 第6条进出口的计税依据: (1)进出口货物申报表中登记的每一种货物的数量。 (2)计税价格。 (3)货物的税率。 第7条计税的基价: (1)对于出口货物,按合同发货口岸的价格; (2)对于进口货物,按合同到货口岸的价格,包括运输费和保险费。 在按照其他方式或合同进出口货物的价格低于口岸实际买卖价格时,则计税价格由部长理事会规定。 (3)确定计税价格的越南盾与外币之间的比价以越南国家银行在计税期间公布的购进比价为准。 第三章税率 第8条根据每一时期的进出口政策,国务委员会按照征税商品目录和每批商品税率标准制定税率表。根据国务委员会的税率表,部长理事应按照商品目录和对每一种商品的税率规定具体的税率表。 第9条进出口商品税率包括一般税率和优惠税率:

2017年增值税最新税率表 编辑丨彼岸花 小规模纳税人 应税行为及具体范围:包括原增值税纳税人和营改增纳税人,从事货物销售,提供增值税加工、修理修配劳务,以及营改增各项应税劳务(财政部和国家税务总局另有规定的除外)增值税税率为征收率3%。 原增值税一般纳税人 销售或者进口的货物(另有列举的货物除外);提供加工、修理修配劳务,增值税税率17%。 粮食、食用植物油、鲜奶;自来水、暖气、冷气、热气、煤气、石油、液化气、天然气、沼气、居民煤炭制品;图书、报纸、杂志;饲料、化肥、农药、农机(整机)、农膜;国务院规定的其他货物;农产品(指各种动、植物初级产品);音像制品;电子出版物;二甲醚;食用盐;增值税税率11%。 出口货物增值税税率0%。 一般纳税人 销售服务 交通运输服务——陆路运输服务(铁路运输服务、其他陆路运输服务);水路运输服务(程租服务、期租服务);航空运输服务(航空运输的湿租业务)增值税税率11%。 邮政服务——邮政普遍服务、邮政特殊服务、其他邮政服务增值税税率11%。 电信服务——基础电信服务11%;增值电信服务增值税税率6%。 建筑服务——安装服务、修缮服务、装饰服务、其他建筑服务11%。 金融服务——贷款服务、直接收费金融服务、保险服务、金融商品转让6%。 现代服务 研发和技术服务——研发服务、合同能源管理服务、工程勘察勘探服务、专业技术服务6%。 信息技术服务——软件服务、电路设计与测试服务、业务流程管理服务、信息系统增值服务6%。 文化创意服务——设计服务、知识产权服务、广告服务、会议展览服务6%。 物流辅助服务——航空服务、港口码头服务、货运客运站服务、打捞救助服务、装卸搬运服务、仓储服务、收派服务6%。 租赁服务——有形动产融资租赁服务17%。不动产融资租赁服务11%;有形动产经营租赁服务17%;不动产经营租赁服务11%。 鉴证咨询服务——认证服务、鉴证服务、咨询服务6%。 广播影视服务——广播影视节目(作品)制作服务、广播影视节目(作品)发行服务、广播影视节目(作品)播映服务6%。 商务辅助服务——企业管理服务、经纪代理服务、人力资源服务、安全保护服务6%。 其他现代服务6%。 生活服务

出口退(免)税企业办税指南 一、出口货物退(免)税概念 出口退税是在国际贸易业务中,对报关出口的货物或劳务退还或免征在国内的增值税和消费税。具体商品的出口退税率可在国税首页或出口退税申报系统内查询。但并不是所有的出口货物均可享受退税或免税。比如零退税率货物出口也要纳税。 二、出口货物退(免)税方法 1.出口货物退(免)增值税的方法主要有: ⑴“免.退”税,即对出口环节增值税免税,进项税额按规定退税率退税。该方法适用于外贸企业(一般纳税人资格); ⑵“免.抵.退”税,即对出口环节增值税免税,进项税额准予抵扣的部分在内销货物的应纳税额中抵扣,不足抵扣的部分实行退税。该方法适用于生产企业(一般贸易或进料加工复出口贸易); ⑶免税,即对出口货物免征增值税。该方法适用于来料加工贸易出口货物、小规模纳税人出口货物、生产企业出口的非视同自产货物等。 三、享受退税的出口货物一般应具备的条件 1、必须是属于增值税、消费税征税范围的货物; 2、必须是属于报关离境的货物。这里所称的“境”是指关境,目前在税收处理上,货物进入出口加工区、综合保税区、保税物流中心(B型)、保税物流园区等海关特殊监管区域的,视为离境。货物进入保税区不视为离境。 3、必须是在财务上作销售处理的货物; 4、必须是出口收汇的货物(暂时未收汇的也可以先办理退税申报)。 四、出口货物退税的计算方法 1.外贸企业实行“免、退”税,即对本环节增值税部分免税,进项税额退税。

基本计算公式为: 应退税额=不含增值税购进金额*退税率 2.生产企业实行“免、抵、退”税,即对本环节增值部分免税,进项税额准予抵扣的部分在内销货物的应纳税额中抵扣,抵扣不完的部分实行退税。基本计算过程为: A:当期应纳税额的计算 当期应纳税额=当期内销货物的销项税额-(当期进项税额-当期免抵退税不得免征和抵扣税额)-上期留抵 当期免抵退税不得免征和抵扣税额=当期出口货物离岸价(FOB价)×外汇人民币牌价×(出口货物征税率-出口货物退税率)。 (注意:上式“当期出口货物离岸价”指企业当期帐面的出口销售收入。)B:当期免抵退税额的计算 免抵退税额=当期出口货物离岸价×外汇人民币牌价×出口货物退税率。 (注意:上式“当期出口货物离岸价”指企业当期申报退税并审核通过的出口销售收入。) C:当期应退税额和免抵税额的计算 ⑴若当期期末留抵税额≤当期免抵退税额,则 当期应退税额=当期期末留抵税额; 当期免抵税额=当期免抵退税额—当期应退税额。 ⑵若当期期末留抵税额>当期免抵退税额,则 当期应退税额=当期免抵退税额; 当期免抵税额=0 当期期末留抵税额根据当期《增值税纳税申报表》中“期末留抵税额”确定。 生产企业免抵退税的会计核算,根据业务流程主要可分:免税出口销售收入的核算、不予抵扣税额的核算、应交税金的核算、进料加工不予抵扣税额抵减额的核算、出口免抵税额和应退税额的核算,以及免抵退税调整的核算。 五、基本账务处理 见本网站(https://www.doczj.com/doc/ea5655886.html,)—办税指南—出口退税—生产企业退税账务处

越南投资与税收政策简介 随着“一带一路”对外开放战略的深入推进和中国—东盟自由贸易区、中越“两廊一圈”经济带建设步伐的加快,中国与越南的友好往来更加频繁,交流合作持续加强,贸易成效不断扩大。为帮助中国到越南投资的企业和个人更好的了解越南的投资环境及税收制度,我们特次编辑此篇文章,希望大家看完之后对越南的投资环境以及税收方面的政策有更好的了解。 越南简介 越南位于中南半岛东部,北与中国广西、云南接壤,中越陆地边界线长 1347 公里;西与老挝、柬埔寨交界;东和东南濒临南中国海。陆地面积 32.9 万平方公里。越南系发展中国家。总体来看,经济增长动力主要来自加工制造业、服务业的良好发展势头。 越南投资政策 1.外商投资制度 越南主管投资的政府部门是计划投资部,设有 31 个司局和研究院,主要负责对全国“计划和投资”的管理,越南主要贸易法律法规包括:《贸易法》(2005 年)、《民法》(2005 年)、《投资法》(2014 年)、《企业法》(2005 年)、《会计法》、《统计法》等。外商在越南投资建立独资、合资和合作经营企业、建立贸易公司和分销机构等都有明确法律规定 2.投资行业限制 越南投资项目分为禁止投资项目、限制投资项目、特别鼓励投资项目、鼓励投资项目四大类。禁止投资的项目是指危害国防、国家安全和公共利益、文化以及大众健康等的项目。限制投资项目是对国防、国家安全、社会秩序、财政金融、大众健康等有影响的项目。鼓励及特别鼓励投资项目包括新能源、高科技、现代化技术、保护生态等方面的

3.投资相关规定 根据越南《投资法》,外国投资者可选择投资领域、投资形式、融资渠道、投资地点和规模、投资伙伴及投资项目活动期限。外国投资者可根据法律规定成立企业,登记注册经营一个或多个行业,自主决定已登记注册的投资经营活动。 直接投资方式包括:外商独资企业,成立与当地投资商合资的企业,按 BOO、BOT、BTO 和 BT 合同方式进行投资等方式。间接投资方式包括:购买股份、股票、债券和其他有价证券,通过证券投资基金进行投资,通过其他金融中介机构进行投资等方式 4.投资吸引力 根据 2016 年《经商环境报告》,越南的经商便利程度在 189 个国家中排名第 90 位。越南吸收外资的主要优势有:一是劳动力成本相对较低。根据越南国家统计总局数据,2016 年,越南人均 GDP 4860 万越南盾(约 2215 美元),不到中国人均GDP 的 1/3,与中国中西部地区相当;二是地理位置优越。海岸线长达 3260 公里,港口众多,运输便利;三是面向东盟。投资者可利用自贸区优惠政策,将产品销往东盟其他国家;四是对基础、配套设施存在巨大需求。 5.投资退出政策 根据越南《投资法》第十一条规定:外国投资商在完全履行了对越南国家财政的义务后,可以将以下财产转移往国外:投资资金、投资结算款项、从投资活动中取得的收入、投资商的合法金钱和其他财产。这表明,越南在法律上保护外国投资商的合法财产。 越南税收制度简介

外贸企业出口退税单证备案资料: (一)、备案资料。 1、出口企业须备案的资料: 1)外贸企业购货合同和生产企业收购非自产货物出口的购货合同(包括补充购销合同)《购入购销合同和出口购销合同》原件或复印件 2)出口货物INVOICE; 3)出口货物装货单(装箱清单) 4)出口货物发票(国税)复印件 5)出口货物报关单复印件<象屿码头出品有(报关单备案清单)> 6)六联单(海运) 7)空运单(空运) 8)铁路运单(铁路运输) 9)邮政运单(邮政运输) 10)提单(大提单或小提单) 注:以上资料不能造假 2、上述资料是复印件的要填写“与原件相符”、“经办人签字”、“签字日期”和“加盖企业公章”。 3、备案内容中的备案单证所列购进、出口货物的品名、数量、规格、单价与出口企业申报出口退税资料的内容要求一致;开具的时间、货

物流转的程序要求合理;外贸企业出口货物明细单、出口货物装货单与增值 税专用发票(或增值税专用发票清单)的内容要求一致。 4、除上述五种资料外,其他资料不需要备案。 (二)、保管要求。 1、备案时间最迟应在退(免)税单证申报后的15天内备齐。 2、备案单证统一存放在出口企业财务部门(不得将备案单证交给其他部门、企业业务员或个人保存)。 3、备案单证须由财务部门专人负责整理保管和专柜保管。 (三)、装订要求。 按月用线装订成册。并在《出口货物备案单证封面》上填写好出口企业名称和年月。 (四)、关于出口货物装货单。 装货单是出口货物托运中的一张重要单据,它既是托运人向船方(或陆路运输单位)交货的凭证,也是海关凭以验关放行的证件。只有经海关签章后的装货单,船方(或陆路运输单位)才能收货装船、装车等。因此,实际业务中,装货单又称为“关单”。备案的装货单必须要有海关签章。 1、装货单与装箱单的区别。装箱单是集装箱运输的特有单证.是每一个出口集装箱在整个运输过程中必须具备的一份单证.它是根据已装入箱内的货物制作的,记载着集装箱内货物的具体资料、交付方式以及箱内货物自内向外的积载次序,同时它也记载这些货物载体集装

专注中国到越南和东南亚海运空运https://www.doczj.com/doc/ea5655886.html, 出口一批货物到越南流程,出口一批货物到越南费用 随着一带一路战略推进,越南大力吸引中国投资,双方互利共赢,出口越南双清促进中越贸易迅猛发展。那么出口一批货物到越南流程是怎样,出口一批货物到越南费用又是多少呢?小编在这里整理了一些关于出口一批货物到越南流程,出口一批货物到越南费用的信息,希望对大家有所帮助。 出口一批货物到越南流程: 1、订舱,确定提货地址,货物重量、体积、柜型,柜量,起始港,目的港,装货时间。 2、装货,根据确定好的时间安排装货和薰蒸事宜。

专注中国到越南和东南亚海运空运https://www.doczj.com/doc/ea5655886.html, 3、报关,根据货物的装箱单和发票进行报关出口。 4、报关放行后对船公司(或者航空公司)补料、制单,核对提单资料是否正确。 5、跟踪船舶动态和确定到港时间,并且提前把正本提单和产地证、熏蒸证寄到目的港准备清关(电放提单不用寄,产地证、熏蒸证可以扫描发电子版)。 6、货物到港前几天在越南海关系统提交装箱单、发票、产地证、熏蒸证等资料进行清关,产地证可以减免关税。 7、跟进海关系统资料核算出对应的关税,确认无误后安排缴纳税费。 8、海关放行后安排提货,如果整柜直接安排卡车把货物送到收货人指定地址。如果是散货,则先提到仓库拆箱,然后安排货车送到收货人指定地址。如果收货地址是禁行区域,则需要更改小货车送货。如果需要卸货和安装工人可以随车安排。 9、卸完货物后,将集装箱运回港口堆放。如果需要可以将货物包装垃圾清理。 出口一批货物到越南费用: 根据越南—欧亚经济联盟自贸区优惠税率表的议定,至2018年有5535项税目实施零关税,同时2018年内有3720项税目降为零关税,如:乳及乳制品、汽车及其零配件、钢铁及其制品。至于东盟中国自贸区优惠税率表的议定,2018年从5%与10%减为零关税的包括:鸡肉、咖啡、原料茶、食品加工、纺织品服装、电器与电子设备等。关于越南日本自贸区优惠税率表的议定,2018年共有704项税目实施零关税,集中于脂肪、糖、机械设备等。关于东盟自贸区优惠税率表的议定,越南基本完成2015年东盟关税消减,到2018年剩余7%的税目商品将采用具有灵活性的税率,上述商品主要集中于汽车摩托车及其零配件、植物油、热带水果、冰箱、空调、乳品与乳制品等。 广州澳天国际货运代理有限公司,专业从事海运双清门到门运输服务,我司

出口退税详解

出口退税(Export Rebates)是指对出口商品已征收的国内税部分或全部退还给出口商的一种措施,这也是国际惯例。1994年1月1日开始施行的《中华人民共和国增值税暂行条例》规定,纳税人出口商品的增值税税率为零,对于出口商品,不但在出口环节不征税,而且税务机关还要退还该商品在国内生产、流通环节已负担的税款,使出口商品以不含税的价格进入国际市场根据《增值税暂行条例》规定,企业货物出口后,税务部门应按照出口商品的进项税额为企业办理退税,由于税收减免等原因,商品的进项税额往往不等于实际负担的税额,如果按出口商品的进项税额退税,就会产生少征多退的问题,于是就有了计算出口商品应退税款的比率——出口退税率。 [编辑本段]出口退税简介 出口货物退(免)税,简称出口退税,其基本含义是指对出口货物退还其在国内生产和流通环节实际缴纳的产品税、增值税、营业税和特别消费税。出口货物退税制度,是一个国家税收的重要组成部分。 出口退税主要是通过退还出口货物的国内已纳税款来平衡国内产品的税收负担,使本国产品以不含税成本进入国际市场,与国外产品在同等条件下进行竞争,从而增强竞争能力,扩大出口创汇。 1985年3月,国务院正式颁发了《关于批转财政部〈关于对进出口产品征、退产品税或增值税的规定〉的通知》,规定从1985年4月1日起实行对出口产品退税政策。1994年1月1日起,随着国家税制的改革,我国改革了已有退还产品税、增值税、消费税的出口退税管理办法,建立了以新的增值税、消费税制度为基础的出口货物退(免)税制度。 外贸企业出口退税 [编辑本段]出口退税条件 (1)必须是增值税、消费税征收范围内的货物。增值税、消费税的征收范围,包括除直接向农业生产者收购的免税农产品以外的所有增值税应税货物,以及烟、酒、化妆品等11类列举征收消费税的消费品。 之所以必须具备这一条件,是因为出口货物退(免)税只能对已经征收过增值税、消费税的货物退还或免征其已纳税额和应纳税额。未征收增值税、消费税的货物(包括国家规定免税的货物)不能退税,以充分体现"未征不退"的原则。 (2)必须是报关离境出口的货物。所谓出口,即输出关口,它包括自营出口和委托代理出口两种形式。区别货物是否报关离境出口,是确定货物是否属于退(免)税范围的主要标准之一。凡在国内销售、不报关离境的货物,除另有规定者外,不论出口企业是以外汇还是以人民币结算,也不论出口企业在财务上如何处理,均不得视为出口货物予以退税。 对在境内销售收取外汇的货物,如宾馆、饭店等收取外汇的货物等等,因其不符合离境出口条件,均不能给予退(免)税。 (3)必须是在财务上作出口销售处理的货物。出口货物只有在财务上作出销售处理后,才能办理退(免)税。也就是说,出口退(免)税的规定只适用于贸易性的出口货物,而对非贸易性的出口货物,如捐赠的礼品、在国内个人购买并自带出境的货物(另有规定者除外)、样品、展品、邮寄品等等,因其一 ---------------------------------------------------------精品文档---------------------------------------------------------------------

各生产型出口企业: 根据《财政部、国家税务总局关于进一步推进出口货物实行免抵退税办法的通知》(财税[2002]年7号)规定,生产企业免、抵、退税的“免抵退税不得免征和抵扣税额”,必须如实在当期的增值税纳税申报进行进项转出。企业增值税纳税申报的“免抵退税不得免征及抵扣税额”与出口退税申报出现不一致情况时,《生产企业出口货物免抵退税申报汇总表》的“15C”栏列会列明两者的差额,企业应进行相应的账务调整且在下期增值税纳税申报时对《增值税纳税申报表》进行调整。近期,通过数据监控,发现个别生产企业没有按文件规定要求对“免抵退税不得免征和抵扣税额”如实在当期的增值税纳税申报进行进项转出,也没有及时调整增值税纳税申报表与出口退税申报的差异,直接影响企业增值税纳税申报中当期可抵扣的进项税额的真实性,一方面在一段时期内可能导致少缴增值税款而减少税收负担;另一方面造成期未留抵税额虚大。为杜绝上述情况的发生,现对“免抵退税不得免征和抵扣税额”申报问题重申如下: 一、生产企业应尽量先行出口退税申报,再作增值税纳税申报,以确保增值税纳税申报中“免抵退税不得免征和抵扣税额”正确无误。 二、生产企业确实无法在增值税纳税申报前进行出口退税申报的,也应先在出口退税申报系统模拟生成出口退税申报数据,在取得当期应申报“免抵退税不得免征和抵扣税额”数据后,再作增值税纳税申报。具体操作如下: 1、出口退税预审。生产企业在退税申报向导第三步“免抵退税预申报”生成明细申报数据后必须进行预审(网上预审功能已完善,企业可自行登陆网上办税平台进行网上预审),然后在第四步“预审和反馈疑点调整——税务机关反馈信息读入”读入预审反馈信息,再在“预审和反馈疑点调整——税务机关反馈信息处理”根据预审反馈信息对疑点数据进行处理,确认本次明细申报数据后在“预审和反馈疑点调整——撤销已申报数据”撤销预申报数据。

2016年最新消费税税目税率表 税目税率 一、烟 1.卷烟 (1)甲类卷烟(调拨价70元(不含增值税)/条以上 (含70元))56%+0.003元/支 (2)乙类卷烟(调拨价70元(不含增值税)/条以下)36%+0.003元/支 (3)商业批发11%+0.005元/支 2.雪茄烟36% 3.烟丝30% 二、酒及酒精 1.白酒20%加0.5元/500克(或者500毫升) 2.黄酒240元/吨 3.啤酒 (1)甲类啤酒250元/吨 (2)乙类啤酒220元/吨 4.其他酒10% 三、高档化妆品15% 四、贵重首饰及珠宝玉石 1.金银首饰、铂金首饰和钻石及钻石饰品5% 2.其他贵重首饰和珠宝玉石10% 五、鞭炮、焰火15% 六、成品油 1.汽油 (1)含铅汽油 1.52元/升 (2)无铅汽油 1.52元/升 2.柴油 1.20元/升 3.航空煤油 1.20元/升 4.石脑油 1.52元/升 5.溶剂油 1.52元/升 6.润滑油 1.52元/升 7.燃料油 1.20元/升 七、摩托车

1.气缸容量(排气量,下同)在250毫升(含250毫升) 以下的 3% 2.气缸容量在250毫升以上的10% 八、小汽车 1.乘用车 (1)气缸容量(排气量,下同)在1.0升(含1.0升) 以下的 1% (2)气缸容量在1.0升以上至1.5升(含1.5升)的3% (3)气缸容量在1.5升以上至2.0升(含2.0升)的5% (4)气缸容量在2.0升以上至2.5升(含2.5升)的9% (5)气缸容量在2.5升以上至3.0升(含3.0升)的12% (6)气缸容量在3.0升以上至4.0升(含4.0升)的25% (7)气缸容量在4.0升以上的40% 2.中轻型商用客车5% 3.超豪华小汽车按子税目1和子税目2的规定征收, 零售环节10% 九、高尔夫球及球具10% 十、高档手表20% 十一、游艇10% 十二、木制一次性筷子5% 十三、实木地板5% 十四、铅蓄电池4% 十五、涂料4%