行为金融学

一、名词解释

1、损失厌恶(p114):人们面对同等数量的收益和损失时,损失会是他们产生更大的情绪波动。

2、动量效应(P51):亦称惯性效应,是指在较短时间内表现好的股票将会持续其好的表现,而表现不好的股票也将会持续其不好的表现。

3、行为金融:行为经济学的一个分支,它研究人们在投资决策过程中认知、感情、态度等心理特征,以及由此而引起的市场非有效性。

4、处置效应(148):是指投资人在处理股票是,倾向卖出赚钱的股票、继续持有赔钱的股票,也就是所谓的“出赢保亏”效应。

5、封闭式基金折旧之谜(47):封闭式基金单位份额交易的价格不等于其资产现值,虽然有时候基金份额与资产净值比较是溢价交易,但实证表明,折价10%-20%已经成为一种普遍现象。

6、羊群效应(154):投资者在信息环境不确定的情况下,行为受到其他投资者的影响,或者过度依赖于舆论,而不考虑私人信息,简单地模仿他人决策的行为。

7、框定依赖(97):当一个人通过不是透明的框定来看问题时,他的判断和决定将在很大程度上取决问题所表现出来的特殊的框定。

8、代表性启发法(83):人们倾向于根据样本是否代表(或类似)总体来判断其出现的概率,认知心理学将这种推理过程称之为代表性启发法。

(网上的)代表性启发法:人们假定将来的模式会与过去相似并寻求熟悉的模式来做判断,并且不考虑这种模式产生的原因或重复的概率。

9、金融泡沫(169):是指一种或一系列的金融资产在经历了一个连续的上涨之后,市场价格严重偏离实际价格的经济现象。

二、简答

1、行为金融与标准金融的具体差异表现在哪些方面?

具体差异主要表现在以下几方面:

(1)在针对“处理信息”这个问题时,标准金融学假定投资者能够正确、恰当地使用统计工具,而不依赖于经验法则。行为金融学却认为交易者依赖启发式处理数据,但由于经验法则是不完善的,所以基于它们所形成的预期带有各种偏差。

(2)在决策问题的形式是否会影响最终决策这个问题上,标准金融学认为投资者不会因形式的不同而干扰其决策,投资者作为理性人将洞察各种不同形式,认识事物本质所在,从而做出正确的决策。但行为金融学认为交易者对风险和收益的理解会受到决策问题构造形式的影响,其决策是依赖于问题的形式的。相对于标准金融学假定投资者的“框定独立”,现实投资者实际上是“框定依赖”的。

(3)行为金融学认为启发式偏差和框定依赖将导致市场价格偏离其基本价值,市场不再有效。相对的,标准金融学则认为市场是有效的,即使是市场中存在少数非理性人,每种证券的价格与基本价值保持一致。

2、描述一个你所知道的证券市场的异象,为什么会出现,谈谈自己观点。(44)

现实的中国证券市场中,处置效应很常见,表现为投资者在风险投资时,急于卖出赢利的资产,而不愿轻易卖出亏损资产。许多投资者得到蝇头小利就卖出手中的证券,却长期持有套牢的证券。

在证券市场上,多数投资者只关注利好和能增强自信心的消息,采用短线的交易办法频繁交易,自¨投资卖自己并不了解的证券,一有价差就抛售持有股票。但事实证明,他们卖出的股票往往比他们买进的股票表现要好;另一面,投资者为了避免资产损失带来的后悔和挫败感,防止自己判断失误的痛苦,在证券被套牢时,又不肯轻易卖出亏损证券。

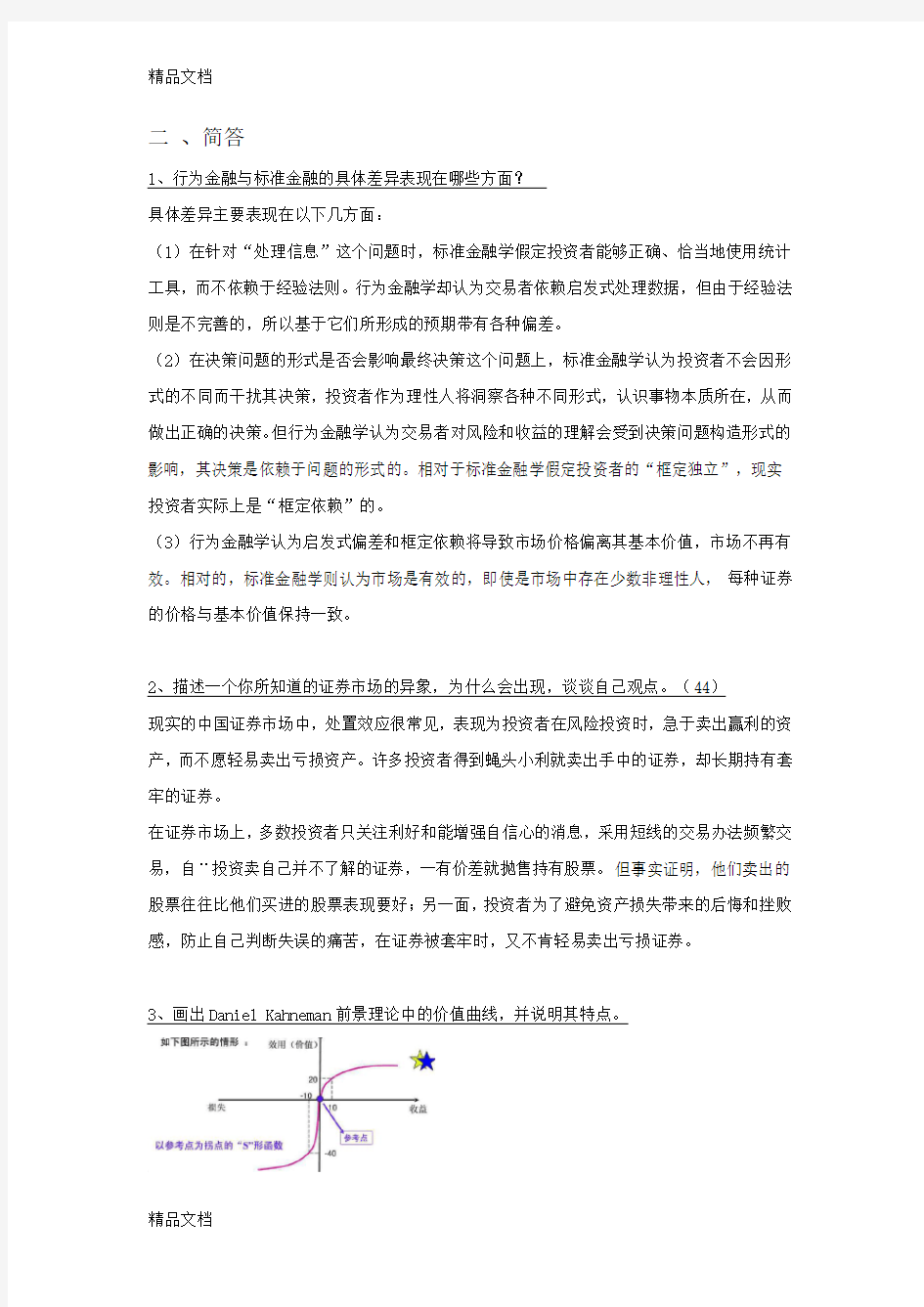

3、画出Daniel Kahneman前景理论中的价值曲线,并说明其特点。

图形特征:①价值函数一参考点为界将图形分为盈利和亏损两个区域;②盈利区间图形表现为下凹,即风险回避特征,而在亏损区域表现为下凸,即风险寻求特征;③亏损区域的斜率大于盈利区域的斜率,前者大约是后者的2.5倍,表明人们对损失产生的负效用为同等金额的盈利产生的正效用的2.5倍。

4、后悔厌恶和心里账户如何解释股利之谜。

为对大多数人来说出售股票会引起更大的后悔,因为他们会设想本来可以不采取这一行动的。由于投资者一般都是后悔厌恶型的,所以他们偏好现金股利。

投资者对不同的账户有不同的风险偏好:对于避免损失的账户,他们表现为高风险厌恶;对于追求潜在收益的账户又表现为低风险厌恶,甚至是风险寻求。现实中,人们常常错误地将一些资金的价值估计的比另一些低。投资者会认为红利是真正的“所得”,是用来作为每年的生活基本开支的,而资本利得却是“意外之财”。股东要求分红是因为他们认为股价下跌是资本账户的损失,而公司取消分红则是红利账户的损失,而投资者将现金红利看作是保证安全的一项收入。因此,比较偏好股利。

5、羊群效应是理性还是非理性行为。

羊群行为是一种理性行为还是非理性行为?为什么?如何避免羊群行为现象的产生?

羊群行为是一种非理性行为。因为羊群行为在很大程度上根源于投资者的有限理性和心理因素。由于投资者盲目从众,自己不经过思考,或者由于环境与计算的复杂性等因素导致的盲目决策,所以羊群行为是一种非理性行为。

①完善信息披露制度,加强信息披露违规的惩罚力度。信息是股票价格的

运行基础,是投资者据以决策的根本,真实、及时、充分的信息披露将大大增加市场的运行效率,提高资源配置的效率。另一方面,要加强违规信息披露和内幕交易的惩罚力度,增加违规者的违规成本,维护信息披露制度的秩序和权威。

②消除股票市场的制度性缺陷,政府不应过多地干预股市。我国证券市场还存在很多的制度性缺陷,弥补纠正这些缺陷离不开政府的干预。但是,证券市场应该是市场经济的产物,政府应该正确定位自己在证券市场的角色,从制度、法律方面健全、规范证券市场,而不是过多地干预股价的涨跌,造成股票市场价格的大幅涨跌。

③大力开展投资者教育,提高投资者投资能力。通过投资者教育可以提高投资者识别风险的能力,并在一定程度上克服认知偏差,起到减少羊群行为,稳定市场价格的作用。

6、简要说明我国证券市场存在哪些典型的异象。

(1)在中国的证券市场上,噪声交易明显存在, 且在持续时间、涉及范围及表现程度上要比西方发达国家严重得多,噪音交易比重显然已经超过“适度”标准;

(2)羊群行为,中国证券市场中最常见的一种从众行为,表现在机构投资者对证券价格的操纵、中小投资者的盲目跟庄等方面;

(2)处置效应,投资者在风险投资时,急于卖出赢利的资产,而不愿轻易卖出亏损资产。许多投资者得到蝇头小利就卖出手中的证券,却长期持有套牢的证券;

(4)日历效应,中国深沪两市在一定程度上郜存在周末效应,中国的年关效应受益最小的月份,一般都集中在下半年,多数收益最高的月份集中在每年三月。

7、分析投资者心里过程如何影响资产价格(见下)

8、有效市场假说有哪些缺陷。

有效市场假说的成立主要依赖于几个基本假定。假定一:资本市场上所有的投资者都是理性人;假定二:当有些投资者不完全理性时,这些投资者的交易策略是互不相干的;假定三:即使这些非理性投资者的交易以相同的方式偏离于理性标准,竞争市场中理性套利者的存在也会消除其对价格的影响,使资产价格回归基本价值;假定四:即使非理性交易者在非基本价值的价格交易时,他的财富也将逐渐减少,以致不能在市场上生存。由以上几个假定可以看出,资本市场上并非所有的投资者都是理性的,并且非理性投资者之间的交易并非相互独立,而是存在许多集聚的现象。同时他们有时也能获利,并没有在资本市场上消失,因此有效市场的缺陷主要在于其假设远远偏离现实。

9、描述人们对他们面对选择的的得失进行评价的三类账户。

(1)最小账户。仅仅与可选方案间的差异有关,而与各个方案的共同特性无关。

(2)局部账户。描述的是可选方案的结果与参考水平之间的关系,这个参考水平由决策的背景所决定。

(3)综合账户。从更广的类别对可选方案的得失进行评价。

10、噪音交易者和信息交易者不同的行为特征有哪些?

11、从阿莱悖论的实验中你得到了什么?

在预期效用理论中总的效用是直接用概率作为权重,对各个可能性收益的效用进行加权。然而实验中,与某种概率性的收益相比,人们赋予确定性的收益更多的权重。即与两个都是风险收益的情况相比,当其中一个是确定性的收益时,预期价值和风险之间的权衡关系会不同。