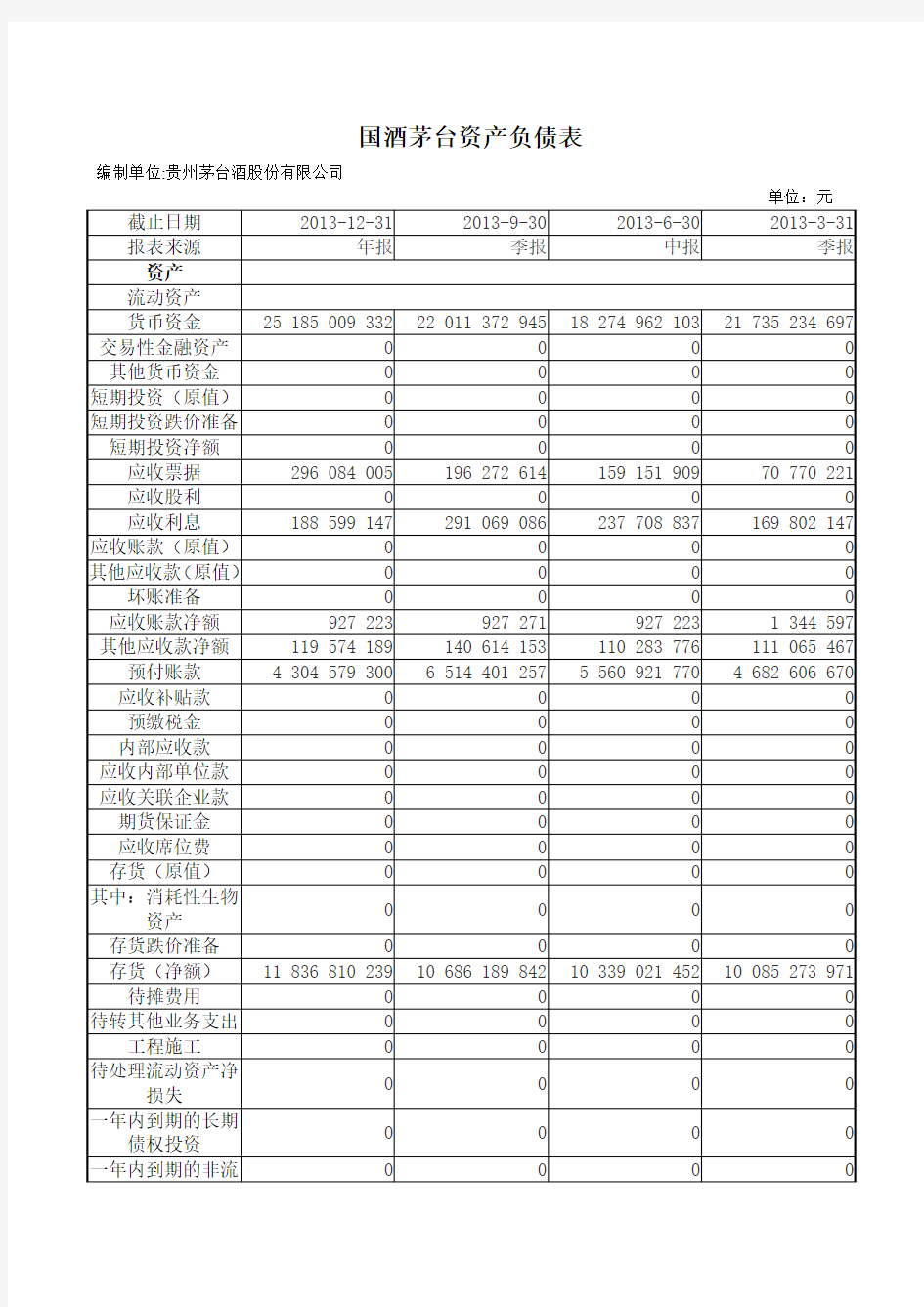

国酒茅台资产负债表

编制单位:贵州茅台酒股份有限公司

单位:元截止日期2013-12-31 2013-9-30 2013-6-30 2013-3-31

报表来源年报季报中报季报资产

流动资产

货币资金25 185 009 332 22 011 372 945 18 274 962 103 21 735 234 697 交易性金融资产0 0 0 0 其他货币资金0 0 0 0 短期投资(原值)0 0 0 0 短期投资跌价准备0 0 0 0 短期投资净额0 0 0 0 应收票据296 084 005 196 272 614 159 151 909 70 770 221 应收股利0 0 0 0 应收利息188 599 147 291 069 086 237 708 837 169 802 147 应收账款(原值)0 0 0 0 其他应收款(原值)0 0 0 0 坏账准备0 0 0 0 应收账款净额927 223 927 271 927 223 1 344 597 其他应收款净额119 574 189 140 614 153 110 283 776 111 065 467 预付账款 4 304 579 300 6 514 401 257 5 560 921 770 4 682 606 670 应收补贴款0 0 0 0 预缴税金0 0 0 0 内部应收款0 0 0 0 应收内部单位款0 0 0 0 应收关联企业款0 0 0 0 期货保证金0 0 0 0 应收席位费0 0 0 0 存货(原值)0 0 0 0 其中:消耗性生物

0 0 0 0

资产

存货跌价准备0 0 0 0 存货(净额)11 836 810 239 10 686 189 842 10 339 021 452 10 085 273 971 待摊费用0 0 0 0 待转其他业务支出0 0 0 0 工程施工0 0 0 0

待处理流动资产净

0 0 0 0

损失

一年内到期的长期

0 0 0 0

债权投资

一年内到期的非流0 0 0 0

动资产

其他流动资产0 0 0 0 影响流动资产其他

0 0 0 0

科目

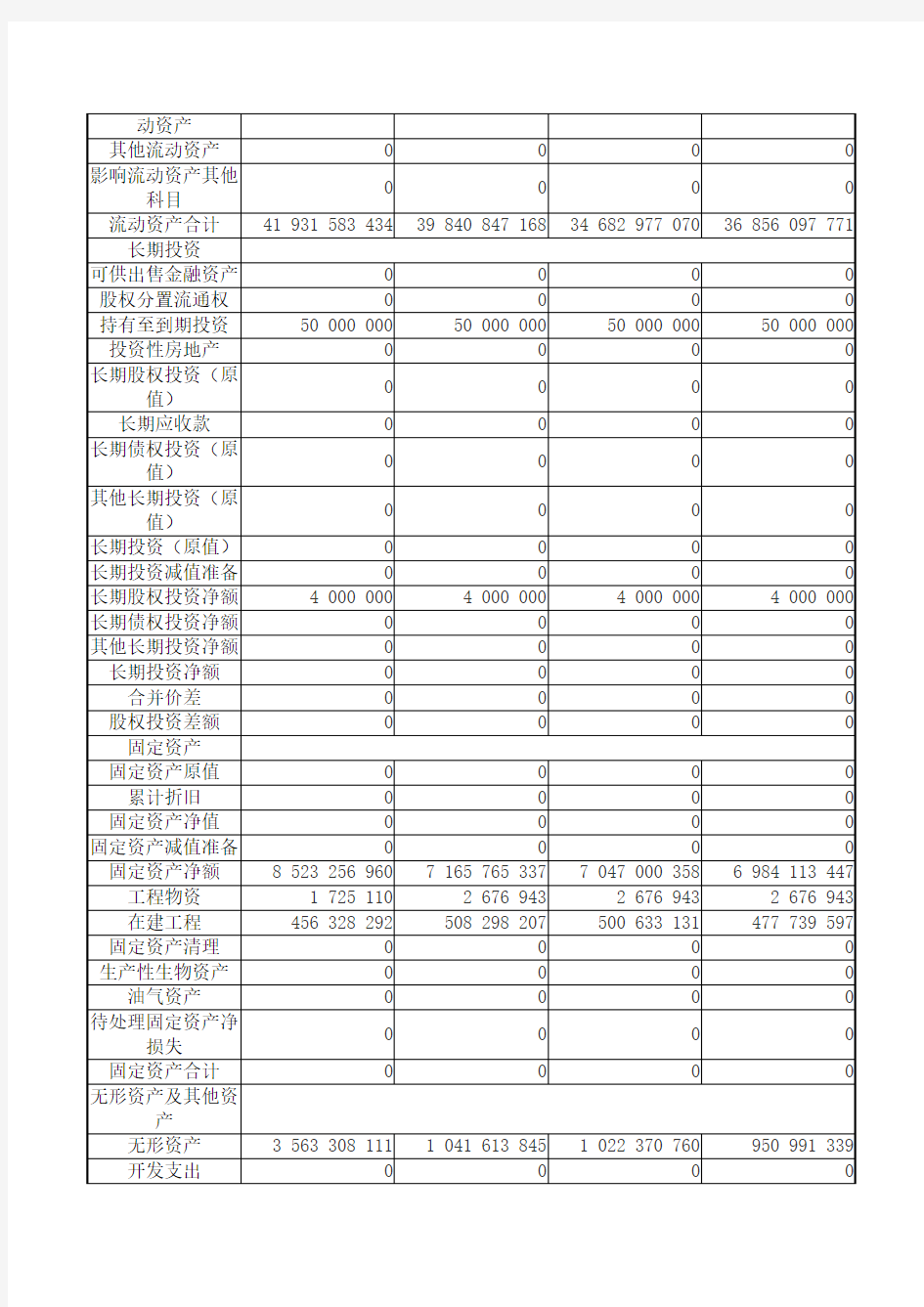

流动资产合计41 931 583 434 39 840 847 168 34 682 977 070 36 856 097 771 长期投资

可供出售金融资产0 0 0 0 股权分置流通权0 0 0 0 持有至到期投资50 000 000 50 000 000 50 000 000 50 000 000 投资性房地产0 0 0 0

长期股权投资(原

0 0 0 0

值)

长期应收款0 0 0 0

长期债权投资(原

0 0 0 0

值)

其他长期投资(原

0 0 0 0

值)

长期投资(原值)0 0 0 0 长期投资减值准备0 0 0 0 长期股权投资净额 4 000 000 4 000 000 4 000 000 4 000 000 长期债权投资净额0 0 0 0 其他长期投资净额0 0 0 0 长期投资净额0 0 0 0 合并价差0 0 0 0 股权投资差额0 0 0 0 固定资产

固定资产原值0 0 0 0 累计折旧0 0 0 0 固定资产净值0 0 0 0 固定资产减值准备0 0 0 0 固定资产净额8 523 256 960 7 165 765 337 7 047 000 358 6 984 113 447 工程物资 1 725 110 2 676 943 2 676 943 2 676 943 在建工程456 328 292 508 298 207 500 633 131 477 739 597 固定资产清理0 0 0 0 生产性生物资产0 0 0 0 油气资产0 0 0 0

待处理固定资产净

0 0 0 0

损失

固定资产合计0 0 0 0 无形资产及其他资

产

无形资产 3 563 308 111 1 041 613 845 1 022 370 760 950 991 339 开发支出0 0 0 0

商誉0 0 0 0

开办费0 0 0 0 递延资产0 0 0 0 长期待摊费用8 048 745 8 736 498 8 234 552 9 205 790 其他长期资产0 0 0 0 无形资产及其他资

0 0 0 0

产合计

递延税项

递延所得税资产825 372 525 627 749 883 302 817 568 567 395 099 其他非流动资产0 0 0 0

影响非流动资产其

90 527 500 24 750 000 0 0

他科目

非流动资产合计13 522 567 243 9 433 590 713 8 937 733 312 9 046 122 216 资产总计55 454 150 677 49 274 437 881 43 620 710 382 45 902 219 986 负债及股东权益

流动负债

短期借款0 0 0 0 交易性金融负债0 0 0 0 应付票据0 0 0 0 应付账款284 748 289 295 246 227 154 945 158 228 373 244 预收账款 3 045 113 586 1 942 323 729 834 909 649 2 866 551 654 代销商品款0 0 0 0 应付职工薪酬260 284 492 234 790 816 237 704 672 243 914 542 应付福利费0 0 0 0 应付股利0 0 429 516 585 629 516 585 应交税费 3 311 880 890 2 412 250 959 1 605 568 712 1 777 802 420 应付利息27 383 889 13 514 111 0 0 待扣税金0 0 0 0 其他应交款0 0 0 0 内部应付款0 0 0 0 应付内部单位款0 0 0 0 应付关联企业款0 0 0 0 其他应付款 1 604 688 158 1 325 343 400 1 339 057 192 1 542 658 486 应付短期债券0 0 0 0 预提费用0 0 0 0 工程结算0 0 0 0 国内票证结算0 0 0 0 国际票证结算0 0 0 0 预计负债0 0 0 0

一年内到期的非流

0 0 0 0

动负债

递延收益0 0 0 0 一年内到期的长期0 0 0 0

负债

其他流动负债0 0 0 0 职工奖励及福利基

0 0 0 0

金

影响流动负债其他

2 77

3 189 100 3 212 830 935 3 222 131 230 0

科目

流动负债合计11 307 288 404 9 436 300 179 7 823 833 198 7 288 816 931 非流动负债负债

长期借款0 0 0 0 应付债券0 0 0 0 长期应付款0 0 0 0 专项应付款17 770 000 17 770 000 17 770 000 17 770 000 住房周转金0 0 0 0 其他长期负债0 0 0 0 递延利息收入0 0 0 0 递延所得税负债0 0 0 0 其他非流动负债0 0 0 0

影响非流动负债其

0 0 0 0

他科目

非流动负债合计17 770 000 17 770 000 17 770 000 17 770 000 负债合计11 325 058 404 9 454 070 179 7 841 603 198 7 306 586 931 股东权益

少数股东权益 1 506 875 785 1 269 596 475 1 045 585 750 852 880 798 实收资本(或股本) 1 038 180 000 1 038 180 000 1 038 180 000 1 038 180 000 减:已归还投资0 0 0 0 资本公积金 1 374 964 416 1 374 964 416 1 374 964 416 1 374 964 416 盈余公积 4 220 803 927 4 221 669 106 4 221 669 106 3 036 434 460 减:库存股0 0 0 0 公益金0 0 0 0 集体福利基金0 0 0 0 未确认的投资损失0 0 0 0 未分配利润35 974 971 859 31 915 957 706 28 098 707 912 32 293 173 381 外币报表折算差额0 0 0 0

影响所有者权益其

13 296 286 0 0 0

他科目

归属于母公司所有

42 622 216 488 38 550 771 228 34 733 521 434 37 742 752 257

者权益合计

股东权益合计44 129 092 273 39 820 367 702 35 779 107 184 38 595 633 055

负债和股东权益总

55 454 150 677 49 274 437 881 43 620 710 382 45 902 219 986

计

盈利能力的分析 ----贵州茅台 2014年5月7日 ! 目录 1.贵州茅台基本情况概述 2.搜集贵州茅台2009年至2012年的年度报告 3.整理贵州茅台2009年至2012年利润表的资料 4.用趋势分析法和比率分析法分析贵州茅台的利润表结构

5.计算贵州茅台2009年至2012年盈利能力和资产运营能力财务比率 6.盈利能力分析 ; |

— 1.公司基本情况 贵州茅台集团,其前身是中国贵州茅台酒厂,1997 年成功改制为有限责任公司(以下简称集团公司),1999 年,由有限责任公司联合中国食品发酵研究所发起的贵州茅台酒股份有限公司正式成立,2001 年8 月,贵州茅台股票在上交所挂牌上市股票代码(600519),属白酒行业,经营范围为:茅台酒系列产品的生产与销售;饮料、食品、包装材料的生产与销售;防伪技术开发;信息产业相关产品的研制、开发等。主要产品为茅台酒及其系列白酒。2012年总股本为00股。 2. 贵州茅台2009-2012年度报告汇总 会计年度2009-12-31 【 2010-12-31 2011-12-312012-12-31 货币资金9,743,152,12,888,393,18,254,690,22,061,999, 交易性金融资产--$ -- ---- 应收票据380,760,204,811,252,101,204,079,

应收账款21,386, 。 1,254, 2,225,17,818, 预付款项1,203,126,1,529,868,1,861,027,3,872,870, 其他应收款96,001, @ 59,101, 47,287,137,968, 应收关联公司款-------- 应收利息1,912, | 42,728, 225,182,264,612, 应收股利-------- 存货4,192,246, . 5,574,126, 7,187,117,9,665,727, 其中:消耗性生 物资产 -------- 一年内到期的非流动资产17,000,) -- ---- 其他流动资产-------- 流动资产合计15,655,585, ^ 20,300,284, 27,829,632,36,225,076, 可供出售金融资 产 -------- 持有至到期投资10,000, ! 60,000, 60,000,50,000, 长期应收款-------- 长期股权投资4,000, * 4,000, 4,000,4,000, 投资性房地产-------- 固定资产3,168,725, . 4,191,851, 5,426,012,6,807,333, 在建工程193,956,263,458,251,446,392,672, 工程物资24,915, / 18,528, 4,918,2,676, 固定资产清理-------- 生产性生物资产--| -- ---- 油气资产-------- 无形资产465,550, ' 452,317, 808,425,862,615, 开发支出-------- 商誉--: -- ---- 长期待摊费用21,469,18,701,13,805,10,177, 递延所得税资产225,420, … 278,437, 502,628,643,656, 其他非流动资产--------

贵州茅台2018年财报分析及未来展望一.营收利润超预期长期价值依然看好 1.营收利润超预期增长 公司全年实现营业收入736.39亿元,同比增长26.49%;归属上市公司股东净利润352.04亿元,同比增长30.00%;其中2018年第四季度营业收入222.30亿元,同比增长34.12%;归属上市公司股东净利润104.7亿元,同比增长47.55%。公司拟每10股派发现金红利145.39亿元(含税),共分配利润182.63亿元。 总体来看,贵州茅台2018年年报营收和净利润均超预期,分红比例保持50%出头。公司2019年预期营收增长14%,预计2019年EPS为32.2元,目前股价依然低估,长期价值依然看好。 2.毛利率提升销售管理费用率降幅较大 2018年全年公司销售毛利润达91.14%,同比增长1.34pct,主要是由于系列酒毛利率同比猛

增8.3pct所致。期间费用率10.75%(研发费用全口径),同比下降2.39pct,其中销售费用率3.49%,YOY下降1.64pct,超预期,也给19年文化茅台建设,以及经销商的改革留出了费用空间;管理费用7.23%,YOY下降0.88pct;财务费用YOY上升0.52亿元。 3.现金流强劲 贵州茅台2018年年报中现金流依然强劲,但因贵州茅台财务公司的存在,吸收存款和相关同业存款科目,使得公司现金流出现小部分干扰项,使得公司经营现金流净额变动较大。比如,2018年财报显示,公司经营活动中现金流同比增长86.8%。实际上,将这些干扰项排除,仅仅考虑主营业务的现金流,公司2018年经营活动净现金流为380亿,YOY+32.8%,与净利润增长幅度就基本处于一致了。 二.茅台酒销量稳步增长系列酒毛利率上升 1.销售稳步增长系列酒毛利率上升 2018年总销量6.22万吨,同比增长3.54%;其中茅台酒销量3.25万吨,同比增长7.48%;系列酒销售2.98万吨,同比下降0.43%;产量7.02万吨,同比增长10.08%,其中茅台酒产量4.97万吨,同比增长15.98%;系列酒产量2.05万吨,同比下降1.98%。库存量23.65万吨,同比增长0.22%。 公司酒类毛利率91.3%,同比增加1.4pcts,其中茅台酒受益于提价,毛利率从0.92pct提升至93.7%,系列酒受益于结构提升,毛利率大幅提升8.3pcts至71.1%。 2.营销转型渠道自销化重点扩大直销渠道

资产负债表分析报告 :蕾 学号: 班级:工商1311

目录 一.公司介绍 (3) 二.资产负债表水平分析 (3) 资产部分析 (4) 流动资产分析 (4) 权益总额部分析 (4) 三.资产负债表垂直分析 (6) 资产结构的分析评价 (7) 负债结构的分析评价 (10) 股东权益结构的分析评价 (11) 资本结构的分析评价 (11) 资产与资本适用角度分析 (12) 四.资产负债表趋势分析 (12) 资产变化情况分析 (15) 负债变化情况分析 (16) 股东权益变化情况分析 (16) 提出问题 (16) 五.重要项目分析 (16) 货币资金 (16) 应收账款 (17) 其他应收款 (17) 坏账准备 (17) 存货 (17) 固定资产 (17) 短期借款 (18) 应付票据 (18) 应付账款 (19) 应交税费 (19) 资本公积 (20) 未分配利润 (20)

一.公司介绍 银轮机械股份,在原省天台机械厂(银轮机械集团)改制基础上发起设立的股份。经营围为:实业投资;汽车零部件、船用配件、摩托车配件、机械配件、电子产品、基础工程设备、化工设备的设计、制造和销售,商用车、金属材料的销售;机械技术服务;经营进出口业务。 主要产品为不锈钢冷却器、中冷器、冷却器总成、管翅式冷却器、封条式冷却器、铝冷却器等。 二.资产负债表水平分析

分析评价:

从上表可以看出,银轮公司总资产本期增加36186万元,增长幅度为11.48%,说明该公司本年资产规模有所增长。其中,流动资产本期增加了6363万元,增长的幅度为3.48%,使总资产规模增长了2.02%;非流动资产本期增加了29824万元,增长的幅度为22.56%,使总资产规模增长了9.46%。 1.本期资产的总增长主要体现在非流动资产的增长上,原因是投资增加。主要体现在三方面: (1)固定资产净额增加了26438万元,增幅为42.88%,使总资产规模增长了8.39%,是非流动资产中对总资产变动影响最大的项目。原因有两个,一是主要由在建工程转入所致,本年在建工程转入合计30725万元,二是受计提折旧的影响,本年度固定资产原值增加了34254万元,固定资产折旧增加了7857万元,而固定资产减值准备减少了44万元,但并不影响固定资产净值的增加。总体来讲,固定资产原值的大幅增加,也说明了该公司的生产能力有所增加。 (2)在建工程增加了3825万元,增幅为15.60%,使总资产规模增长了1.21%,虽然随着项目的增加会带来生产能力的扩,但是另一方面也会带来负债的增加。(3)可供出售金融资产本年度增加了2770万元,增幅为41.10%,呈现大幅增长局面,使总资产规模增长了0.88%。原因主要在于本年度该公司新增加对7个单位的投资,期末时账面余额达到了9240万元,本期增加了2500万元。这一部分投资一方面可以为公司带来更多的红利,另一方面也大大降低资金的流动性。 2.就本年度的流动资产变化来看,该公司资产的流动性也有所增强。主要体现在以下几个方面: (1)存货增加了10062万元,增幅为26.82%,使总资产规模增长了3.19%,是流动资产中对总资产变动影响最大的项目。由于固定资产的增长,使企业的生产能力进一步提升,导致存货增加。 (2)应收账款本期增加了6073万元,增幅为9.99%,使总资产规模增长了1.93%,原因在于坏账准备计提比例减小,由期初的6.12%到期末的5.66%,采用账龄分析法计提坏账准备有助于组合的优化。且本年度该企业未发生重大的应收账款坏账准备核销,说明该企业资金周转良好。 (3)应收票据本期增加了5633万元,增幅为25.55%,使总资产规模增长了1.79%,主要是因为本年度生产规模的扩大,占很大比例的是期末公司已背书或贴现且在资产负债表日尚未到期的应收票据,合计38557万元,而这部分金额是较有希望收回的。尽管增幅较小,但这种变化对企业的偿债能力和满足资金流动性需要都是有些许的帮助的。 (4)以上三点都是流动资产的有利变化,但与此同时,货币资金本年度减少了16533万元,大幅减少,减幅为31.02,使总资产规模减少了5.24%。库存现金只有30万,还有大部分货币资金收到限制,其中银行承兑汇票保证金就达到9702万元,增长了2802万元,大大限制了资金的流动性,削弱了企业的偿债能力。 3.本年度权益总额增加了36186万元,增幅为11.48%,主要体现在以下两个方面: (1)负债增加了19182万元,增幅为11.36%,使权益总额增长了6.08%。本期权益增长大部分体现在负债的增长上,而负债的增长全部是由于流动负债的增长,本期在非流动负债减少236万的情况下,流动负债却增长了19418万元,增幅为17.38%,使权益总额增长了6.16%,主要表现为短期借款、应付账款、应付票据的大幅增长,导致公司偿债压力的加大及财务风险的增加,如不能按期支付,还会对企业的信用产生不良影响。另一方面,应交税费本期增长了1926万元,

贵州茅台投资价值分析 股票代码:(600519) 摘要:国酒茅台作为制酒行业的龙头,于2001年7月31日在上海证券交易所公开发行7150万A股股票,发行价格为31.39元,经过10年的发展,截止到2011年6月28日开盘,公司股票价格已翻涨为每股210.45元。 关键词:茅台股价投资分析 正文: 一、说起茅台股份的投资价值,得先从股份公司的产品茅台酒谈起: (1)国酒茅台是世界三大蒸馏名酒之一,曾于1915年荣获巴拿马万国博览会金奖,茅台酒是国内白酒市场唯一获"绿色食品"及"有机食品"称号的天然优质白酒,是我国酱香型白酒的典型代表,同时也是我国白酒行业第一个原产地域保护产品,是世界名酒中唯一纯天然发酵产品,构成持久核心竞争力。具备良好的长线投资价值。 (2)贵州茅台独特性主要体现在5年陈酿工艺上,即用纯净小麦制成高温大曲和高粱作酿酒原料,经二次投料、九次蒸煮蒸馏、八次摊凉、加曲、堆积、八次发酵,七次取酒,分型贮存,勾兑出厂,以及独特地理环境、微生物环境方面,造就了产品稀缺性和不可复制性。构成持久核心竞争力,具备良好的长线投资价值。 (3)三季报显示,公司今年 前三季度净利润15.9亿 元,同比增57.63%,每股 收益1.69元,净资产7.28 元,收益率23.14%,每股 经营活动现金流量1.6404 元,销售毛利率85.14%, 负债率31.7855%,每股 资本公积金1.457元,每 股未分配利润3.487元, 其中,7-9月的净利润为 7.41亿元,每股收益0.78元,同比增114.49%。前三季度公司营业收入44.58亿元,较上年同期增长37.08%,其中,7-9月营业收入18.29亿元,同比增长50%。公司目前有44 亿元的货币资金,除了2.6亿的募集资金在专有账户,其余的主要为经销商的预付货款。在茅台酒供不应求的销售状况下,预计公司货币资金仍然会非常充裕。贵州茅台表示,由于公司产品供不应求,销售量、价格均较上年同期增长,致使销售收入、净利润等指标均较上年同期大幅上涨。三季报显示,此前三个月贵州茅台前十大股东有所变动,新进入股东包括:上投摩根内需动力股票证券投资基金、汇添富均衡增长股票型证券投资基金、易方达50指数证券投资基金、景顺长城资源垄断股票型证券投资基金等。前十大流通股东占流通股32.44%。分析人士普遍认为,由于第四季度为白酒销售旺季,加上贵州茅台市场缺口大,近期提高市场价格的可能性很大。鉴于公司较强的定价权和未来良好的成长性,如果茅台酒的零售价格可以达到七八百元,出厂价提高到五六百元,按50倍实际市盈率定位,股价有望达到250元~300元水平,茅台是内生性增长的典范企业。

贵州茅台酒股份有限公司2018年度财务报表分析报告 贵州茅台酒股份有限公司2018年度财务报表分析报告 1财务报表数据 1.1资产负债表 (1) 1.2利润表 (3) 1.3现金流量表 (5) 1.4所有者权益变动表 (6) 2会计报表分析 2.1资产负债表分析 (8) 2.1.1水平趋势分析 (8) 2.1.2垂直结构分析 (13) 2.2利润表分析 (17) 2.2.1水平趋势分析 (17) 2.2.2垂直结构分析 (20) 2.3现金流量表分析 (23) 2.3.1水平趋势分析 (23) 2.3.2垂直结构分析 (25) 2.4所有者权益变动表分析 (27) 2.4.1水平趋势分析 (27) 2.4.2垂直结构分析 (27) 3财务指标分析 3.1偿债能力分析 (28) 3.1.1短期偿债能力分析 (28) 3.1.2长期偿债能力分析 (30) 3.2营运能力分析 (33) 3.2.1流动资产周转分析 (33) 3.2.2固定资产周转分析 (35) 3.2.3总资产周转分析 (36) 3.3盈利能力分析 (36) 3.3.1资产经营盈利能力分析 (36) 3.3.2资本经营盈利能力分析 (37) 3.3.3商品经营盈利能力分析 (39) 3.3.4盈利质量分析 (45) 3.4发展能力分析 (46) 3.4.1资产资本成长分析 (46) 3.4.2营业收益成长分析 (47) 3.4.3每股净资产分析 (48) 4杜邦分析 4.1杜邦分析表 (49) 4.2杜邦分析图 (49) 5数据来源及计算说明 5.1数据来源 (51) 5.2计算说明 (51)

1 财务报表数据 1.1 资产负债表 表格 1 2016-2018 年度资产负债表

贵州茅台股票投资分析报告 班级:15工商 姓名:高齐铭 学号:01101501038

贵州茅台股票投资分析报告 一、公司背景及简介 1、公司于1999年11月20日,由中国贵州茅台酒厂(集团)有限责任公司(现更名为中国贵州茅台酒厂有限责任公司)作为主发起人,并联合中国贵州茅台酒厂(集团)技术开发公司(现更名为贵州茅台酒厂技术开发公司)、贵州省轻纺集体工业联社、深圳清华大学研究院、中国食品发酵工业研究所、北京市糖业烟酒公司、江苏省糖烟酒总公司、上海捷强烟草糖酒(集团)有限公司共同发起设立。主发起人将其经评估确认后的生产经营性净资产24,830.63万元投入股份公司,按67.658%的比例折为16,800万股国有法人股,其他七家发起人全部以现金2,511.82万元方式出资,按相同折股比例共折为1,700万股。经2001年8月发行公众股7150万股。总股本达25000万股。经增资扩股,现股本为103,818.00万股。股票代码:600519。 经营范围:茅台酒系列产品的生产与销售;饮料、食品、包装材料的生产、销售;防伪技术开发、信息产业相关产品的研制、开发。公司为国内高档白酒第一品牌,具备15000 吨茅台酒的生产能力。公司生产的茅台酒为国内白酒市场唯一获“绿色食品”及“有机食品”称号的天然优质白酒,是我国酱香型白酒的典型代表。 所属行业为酿酒行业,资本市场属QFII重仓板块,基金重仓板块,转融券板块,上证180_板块,贵州板块,板块,HS300_板块,指数权重板块,西部开发板块,融资融券板块,央视50_板块,上证50_板块。二级市场上,贵州茅台一直为所属板块的领头羊,一度股价达266元。受到广大投资者的追捧。 2、公司总股本103,818.00万股,均为流通股。 流通股的前10名股东所占股份为70%,其中中国贵州茅台酒厂(集团)有限责任公司,占

(文科类) 课程名称:财务报告分析专业班级: 学生学号:学生: 所属院部:指导教师: 20 ——20 学年第学期 金陵科技学院教务处制

实践报告书写要求 实践报告原则上要求学生手写,要求书写工整。若因课程特点需打印的,要遵照以下字体、字号、间距等的具体要求。纸一律采用A4的纸。 实践报告书写说明 实践报告中一至四项容为必填项,包括实践目的和要求;实践环境与条件;实践容;实践报告。各院部可根据学科特点和实践具体要求增加项目。 填写注意事项 (1)细致观察,及时、准确、如实记录。 (2)准确说明,层次清晰。 (3)尽量采用专用术语来说明事物。 (4)外文、符号、公式要准确,应使用统一规定的名词和符号。 (5)应独立完成实践报告的书写,严禁抄袭、复印,一经发现,以零分论处。 实践报告批改说明 实践报告的批改要及时、认真、仔细,一律用红色笔批改。实践报告的批改成绩采用百分制,具体评分标准由各院部自行制定。 实践报告装订要求 实践报告批改完毕后,任课老师将每门课程的每个实践项目的实践报告以自然班为单位、按学号升序排列,装订成册,并附上一份该门课程的实践大纲。

实践项目名称:资产负债表分析实践学时: 同组学生:实践地点: 实践日期:实践成绩: 批改教师:批改时间: 指导教师评阅: 一、实践目的和要求 实践目的: 加强学生资产负债表分析的实际操作训练,巩固所学理论知识与分析方法,提高学生思考问题、分析问题、解决问题的能力;通过各种小组活动,增强学生团队协作意识,提高会计职业的判断能力、语言表达能力、沟通能力和分析报告写作能力。 实践要求: 1、能熟练利用各种网络及其他媒体查阅所需资料。 2、能熟练使用各种计算工具。 3、能较好地与同伴沟通协作。 4、能较好地利用财务会计报表所披露的资料。 5、能把握资产负债表分析的关键点。 6、能对公司财务状况作出客观、全面的分析与评价。

茅台上市公司投资分析报告 一、茅台公司背景及简介 茅台酒股份是根据省人民政府黔府函〔1999〕291 号文《关于同意设立茅台酒股份的批复》,由中国茅台酒厂有限责任公司作为主发起人,联合茅台酒厂技术开发公司、省轻纺集体工业联社、清华大学研究院、中国食品发酵工业研究院、市糖业烟酒公司、省糖烟酒总公司、捷强烟草糖酒(集团)共同发起设立的股份。公司成立于1999年11月20日,成立时注册资本为人民币 18,500万元。经中国证监会证监发行字[2001]41号文核准并按照财政部企[ 2001]56号文件的批复,公司于2001年7月31日在证券交易所公开发行7,1 50万(其中,国有股存量发行650万股)A股股票,公司股本总额增至25,000万股。2001年8月20日,公司向省工商行政管理局办理了注册资本变更登记手续。 根据公司2001年度股东大会审议通过的2001年度利润分配及资本公积金转增股本方案,公司以2001年末总股本25,000万股为基数,向全体股东按每10股派6元(含税)派发了现金红利,同时以资本公积金按每10股转增1股的比例转增了股本,计转增股本2,500万股。本次利润分配实施后,公司股本总额由原来的25,000万股变为27,500万股,2003年2月13日向省工商行政管理局办理了注册资本变更登记手续。根据公司2002年度股东大会审议通过的2002年度利润分配方案,公司以20 02年末总股本27,500万股为基数,向全体股东按每10股派2元(含税)派发了现金红利,同时以2002年末总股本27,500万股为基数,每10股送红股1股。本次利润分配后,公司股本总额由原来的27,500万股增至30,250万股。2004年6月10日向省工商行政管理局办理了注册资本变更登记手续。根据公司2003年度股东大会审议通过的2003年度利润分配及资本公积金转增股本方案,公司以2003 年末总股本30,250万股为基数,向全体股东按每10股派3元(含税)派发了现金红利,同时以2003年末总股本30,250万股为基数,每10股资本公积转增3股。本次利润分配实施后,公司股本总额由原来的30,250万股增至39,325万股。2005 年6月24日向省工商行政管理局办理了注册资本变更登记手续。根据公司2004年度股东大会审议通过的2004年度利润分配及资本公积金转增股本方案,公司以2004年末总股本39,325万股为基数,向全体股东按每10股派5 元(含税)派发了现金红利,同时以2004年末总股本39,325万股为基数,每10股资本公积转增2股。本次利润分配实施后,公司股本总额由原来的39,325万股增至47,190万股。2006年1月11日向省工商行政管理局办理了注册资本变更登记手续。根据公司2006年第二次临时股东大会暨相关股东会

一、利润表分析 1.编制利润表 分析:由上表可看出2015年的收入方面营业收入、营业成本、营业税金及附加、营业利润、综合收益总额等都相比2014年增加了许多,但是在支出方面期间费用、投资收益、所得税费用、净利润等方面相比2014年也增加了许多,这也就代表着茅台企业还有许多的方面需要加强,注意改进经营管理,尽量的提高盈利水平和降低成本的支出。

2.比较共同利润表 1)净利润项目形成的初步分析 根据贵州茅台股份有限公司2014-2015年度利润表分析得出下表。 从上表可见,贵州茅台酒股份有限公司2015年的利润总额比2014年的增长了万元,增长11937.26幅度0.54%。导致增长的直接原因是净利润额的减少幅度高达-0.99%,2014年所得税费用为561297.09万元2015年所得税费用为554671.83万元,2015年比2014年费用减少了-6625.26万元增长了-0.01%,说明企业正在有所降低盈利,这是造成净利润负增长幅度较大的主要原因。 3.收入结构分析 收入类项目结构表 分析:由上表可知2015年的投资收益与营业外收入要比2014年的比重略低,说明茅台公司2015年的收入比2014年的收入要少,企业经营状况受到一点影响,但是从数值来看影响并不是很大,企业可总结更多的经验,争取取得更多的投资收益。

4.费用结构分析 支出类项目结构分析表 分析:由上表可知企业2015年的费用支出比2014年增加了102812.69万元,2015年的期间费用比2014年的期间费用减少了0.2%,而对企业来说期间费用直接影响到当期利润的大小,因此说明2015年度所获得的利润要比2014年度所获得的利润多。 5.财务指标分析 (1)收入盈利能力分析

For personal use only in study and research; not for commercial use 某服务性企业2008年的资产负债表分析 一、资产规模和资产结构分析

(一)资产规模分析: 从上表可以看出,该公司的非流动资产的比重56.09%远远高于流动资产比重43.58%,说明该企业非流动资产周转缓慢,变现能力低,增大了企业的经营风险,削弱了企业的应变能力。 流动资产的比重,由20.90%上升到43.58%,非流动资产的比重由78.58%下降到56.09%,说明企业的抗风险能力和变现能力提高了,企业创造利润和发展机会也增强了,加速资金周转的潜力较大。 (二)资产结构分析

从上表可以看出,非流动资产占总资产的比重为56.09%,说明企业的非流动资产比重较高,进一步说明了企业的非流动资产周转缓慢,变现能力较低,增大企业经营风险,削弱企业的应变能力 流动资产占总资产比重为43.58%,比重较低,说明该企业的底子较厚,但灵活性较差。 流动负债占总负债的比重为100%,说明企业对短期资金的依耐性很强,从而企业偿债的压力也就加大。 该企业的非流动资产的负债为0,说明该企业在经营过程中不借助外来长期资金。从而减轻的企业的偿债压力。 二、短期偿债能力指标分析 (一)营运资金分析 营运资金越多,说明偿债越有保障企业的短期偿债能力越强。债权人收回债权的机率就越高。因此,营运资金的多少可以反映偿还短期债务的能力。 应该注意,营运资本指标必须与过去期间的营运资本指标相比才能衡量指标的合理性,但要注意企业规模的扩大和缩小问题,如果营运资本显得不正常,过高或是过低,就必须逐项分析流动资产和流动负债。 对该企业而言,年初的营运资金为-558268.1000 ,年末营运资金为-713021.9600 ,金额都为负,表明企业不能偿债的风险较大,而且与年初数相比减少了154753.8600 ,表明营运资金状况继续下降,而且还增大了不能偿债的风险。 但是,营运资金是流动资产与流动负债之差,是个绝对数,相比的意义很有限,不便于不同企业的比较,因此在务实中很少直接使用。 (二)流动比率分析

[价值分析]:贵州茅台投资价值分析 贵州茅台价值分析 2004年2月6日 如果一项投资,可以带来稳定的现金流,那么就可以参照年金,来计算公司的投资价值。 贵州茅台酒,由于其历史悠久,制造工艺独特,产品供不应求等,使得公司的业绩一直十分良好,并且由于公司自上市以来,不仅业绩优良,并且经营活动产生的现金流量一直十分稳定,试根据公司的公开资料,分析公司的投资价值 公司基本情况 代码:600519,总股本:30250,流通股:8651,收盘价:约28元。 市场价格: 1. 全部股本按照收盘价计算约:30250*28=85亿。 2. 国有法人股按照净资产计价约: a) 流通股价格:8651*28=24亿。 b) 国有法人股价格:21417*10.27=22亿。 c) 合计:46亿。 公司价值: 1. 关于公司的货币资金: 从2003年3季度报告中可以看到,公司没有长、短期借款。如果把公司的流动负债看成公司经营的正常情况,并假设不存在风险;则可以把公司的货币资金看成购买公司成本的价格扣除。该项金额是约19亿。 2. 关于公司的存货: a) 公司招股书中,关于集团公司的原来库存的老酒收购有详细的规定,大约是合计5300吨,平均收购价格约20万/吨;估计在近几年生产过程中,使用掉老酒约1300吨,现有库存和拥有收购特权的老酒4000吨。市场上高度茅台酒售价约50万/吨(忽略其中的陈年老酒存在更大的市场价值),此项收购可以获得相当于12亿的利润。 b) 公司当年销售酒的数量,大约只占当年生产酒的数量的2/3。 i. 由于茅台酒的特殊的生产工艺,要求成品酒至少窖藏5年,所以相当于今年的酒产量,将会等于5年后的销量。 ii. 如此,按照复利计算销量年增长,则有:(1+X%)^5=1.333 计算结果为约:6%。就是说,主营业务有大约6%的年增长率。 iii. 由于存货是按照成本入帐,而主营业务成本大约占18%、净利润大约

资产负债表与利润表分析贵州茅台—— 1202 财务管理 张琪 1206190245

贵州茅台资产负债表分析. 一、资产负债表整体结构 年份 2009年 2010年 2011年 27.21% 负债合计 25.89% 27.51% 72.79% 74.11% 所有者权益合计72.49% 100.00% 100.00% 100.00% 资产总计 ,说明贵州茅台简单来看,这3年来贵州茅台的负债与所有者权益比例大概保持在3:7 盈利水平相对高和稳定。 资产与权益项目的结构百分比率

年份 2009年 2010年 2011年 79.74% 79.19% 流动资产合计 79.34% 20.26% 20.81% 20.66% 非流动资产合计 27.16% 25.84% 流动负债合计27.47% 0.05% 0.05% 0.04% 非流动负债合计72.79% 72.49% 所有者权益合74.11% 年呈2009-2011年来,各个项目在资产所占比率没多大的变动,在总资产方面,这3年稍有下降),其增长09 现的是增长趋势,主要是因为-10年的负债呈增长的趋势(2011的速度大于股东权益下降的速度,说明公司近几年财务政策比较稳定,资本结构没有较大的变动,也反映了该公司近几年企业战略没有太大变动。 二、资产结构分析 资产总计 100.00% 100.00% 100.00% 分析: (1)在该公司的资产结构中,货币资金所占的比率较大且逐年呈增长趋势。从2009年的49.28%上升到2011年的52.30%,增长的原因可能是由于主营业务的增长导致的大量货币资金的流入。流动资产的高持有率有利于降低和防范财务风险,避免出现无力清偿短期债务的财务困境。(2)从应收账款所占比率逐年减小可以看出,其应收账款变现速度变快。其较高的周转率表明企业收账迅速,账龄较短,资产流动性强,短期偿债能力强。 (3)该公司的固定资产从09-10年呈下降趋势,这是由于公司的固定资产逐年计提折旧所导致的固定资产净值逐渐减少。说明公司在近几年中经营战略并未做太大调整,市场规模和市场占有率变动较小,并没有大规模扩张生产追加投资。 三、负债结构分析

贵州茅台2012年财务分析报告 班级:工商管理1班姓名:韩烜学号:201100620088 茅台三年年度报告,五粮液一年的超链接:(按住ctrl单击) 茅台2012年度报告.PDF茅台2011年度报告.PDF 茅台2010年度报告.PDF五粮液2012年度报告.PDF 2012 2011 2010 总资产44,998,208,953.46 34,900,868,975.41 25,587,579,940.69 净利润13,308,100,000 8,763,150,000 5,051,190,000 主营业务收入26,455,300,000 18,402,400,000 11,633,300,000 一、茅台企业与往年财务指标对比分析: 2012 2011 2010 1、短期偿债能力 (1)流动比率 3.80 2.94 2.89 (2)速动比率 2.79 2.18 2.10 (3)现金比率231.59% 192.55% 183.38% 短期偿债能力分析:从上述指标中可以看出贵州茅台从2010年到2011年的流动比率是比较稳定稍有升高的,比例都大于2,并且2010到2011的速动比率和流动比率差别不大,说明茅台企业在此期间存货流动性比较好,没有严重的存货积压或滞销的问题,偿还流动负债的能力较强,并且比较稳定;但是2011到2012期间,茅台企业流动比率增长较多,但是速动比率增长较少,说明在此期间茅台企业偿还流动负债的能力比前两年有所增强,但是有存货也许有一些积压和滞销的问题;2010到2012期间茅台企业的现金比率都在高数值上逐年增长,说明企业的支付能力强,对偿付债务很有保障,但是比率有些过高,说明企业拥有过多的盈利能力较低的现金类资产,企业的资产未能得到有效的运用。

学期:20 14 — 2015 第2 学期发:(订正、重做) 《投资实务》 课程设计报告 题目:投资实务课程设计 专业:市场营销 班级:B120404 姓名:姚艽佼 学号:B 指导教师:梁美娟

学20 14 — 15 第 2 学期发:(订正、重做)

目录 一、公司简介 (3) 二、基本分析 1.我国经济发展形势及证券市场现状分析 (4) 我国经济发展形势分析 (4) 证券市场的现状分析 (4) 2.我国白酒行业分析 (5) 我国白酒行业的发展现状 (5)

我国白酒行业的发展趋势 (5) 3.贵州茅台公司分析 ... .. (6) 贵州茅台的基本面分析 (6) 贵州茅台酒股份有限公司行业状况 (6) 贵州茅台酒股份有限公司股本状况 (7) 贵州茅台酒股份有限公司经营状况 (7) 贵州茅台的财务分析.... .. (8) 三、技术分析 线理论分析 (9) 2.波浪理论分析 (9) 3.形态理论分析 (9) 4.投资建议 (10) 四、心得体会 (11) 一、贵州茅台酒股份有限公司简介 贵州茅台酒股份有限公司是由中国贵州茅台酒厂有限责任公司、贵州茅台酒厂技术开发公司、贵州省轻纺集体工业联社、深圳清华大学研究院、中国食品发酵工业研究所、北京糖业烟酒公司、江苏省糖烟酒总公司、上海捷强烟草糖酒(集团)有限公司等八家公司共同发起,并经过贵州省人民政府黔府函字(1999)291号文件批准设立的股份有限公司,注册资本为一亿八千五百万元。 公司主营贵州茅台酒系列产品的生产和销售,同时进行饮料、食品、包装材料的生产和销售,防伪技术开发,信息产业相关产品的研制开发。 目前,贵州茅台酒股份有限公司茅台酒年生产量已突破一万吨;43°、38°、33°茅台酒拓展了茅台酒家族低度酒的发展空间;茅台王子酒、茅台迎宾酒满足了中低档消费者的需求;15年、30年、50年、80年陈年茅台酒填补了我国极品酒、年份酒、陈年老窖的空白;在国内独创年代梯级式的产品开发模式。形成了低度、高中低档、极品三大系列70多个规格品种,全方位跻身市场,从而占据了白酒市场制高点,称雄于中国极品酒市场。 贵州茅台酒厂集团公司是全国唯一集国家一级企业,国家特大型企业、国家优秀企业(金马奖)、全国质量效益型先进企业于一身的白酒生产企业。公司主导产品贵州茅台酒是中国民族工商业率先走向世界的代表, 1915 年荣获美国巴拿马万国博览会金奖,与法国科涅克白兰地、英国苏格兰威士忌并称世界三大(蒸馏)名酒,是我国大曲酱香型白酒的鼻祖和典型代表,近一个世纪以来,已先后 14 次荣获各种国际金奖,并蝉联历次国内名酒评比之冠,被公认为中国国酒。 二、基本分析

财务报表分析 一、资产负债表分析 (一)资产规模和资产结构分析 单位:万元 从上表可以看出,公司本年的非流动资产的比重 2.35%远远低于流动资产比重97.65%,说明该企业变现能力极强,企业的应变能力强,企业近期的经营风险不大。 与上年相比,流动资产的比重,由88.46%上升到97.65%,非流动资产的比重由11.54%下降到2.35%,主要是由于公司分立,将公司原有的安盛购物广场、联营商场、旧物市场等非超市业态独立出去,报表结果显示企业的变现能力提高了。 2、资产结构分析 从上表可以看出,流动资产占总资产比重为97.65%,非流动资产占总资产的比重为,2.35%,说明企业灵活性较强,但底子比较薄弱,企业近期经营不存在风险,但长期

经营风险较大。 流动负债占总负债的比重为57.44%,说明企业对短期资金的依赖性很强,企业近期偿债的压力较大。 非流动资产的负债为42.56%,说明企业在经营过程中对长期资金的依赖性也较强。企业的长期的偿债压力较大。 (二)短期偿债能力指标分析 流动比率=流动资产/流动负债 速动比率=速动资产/流动负债 现金比率=(货币资金+交易性金融资产)/流动负债 1、营运资本分析 营运资本越多,说明偿债越有保障企业的短期偿债能力越强。债权人收回债权的机率就越高。因此,营运资金的多少可以反映偿还短期债务的能力。 对该企业而言,年初的营运资本为20014万元,年末营运资本为33272万元,表明企业短期偿债能力较强,短期不能偿债的风险较低,与年初数相比营运资本增加了13258万元,表明企业营运资本状况继续上升,进一步降低了不能偿债的风险。 2、流动比率分析 流动比率是评价企业偿债能力较为常用的比率。它可以衡量企业短期偿债能力的大小。 对债权人来讲,此项比率越高越好,比率高说明偿还短期债务的能力就强,债权就有保障。对所有者来讲,此项比率不宜过高,比率过高说明企业的资金大量积压在持有的流动资产形态上,影响到企业生产经营过程中的高速运转,影响资金使用效率。若比率过低,说明偿还短期债务的能力低,影响企业筹资能力,势必影响生产经营活动顺利开展。 当流动比率大于2时,说明企业的偿债能力比较强,当流动比率小于2时,说明企业的偿债能力比较弱,当流动比率等于1时,说明企业的偿债能力比较危险,当流动比率小于1时,说明企业的偿债能力非常困难。 我公司,期初流动比率为1.52,期末流动比率为2.11,按一般公认标准来说,说明企业的偿债能力较强,且短期偿债能力较上年进一步增强。 3、速动比率分析 流动比率虽然可以用来评价流动资产总体的变现能力,但人们还希望,特别是短期债权人,希望获得比流动比率更进一步的有关变现能力的比率指标。这就是速动比率。 通常认为正常的速动比率为1,低于1的速动比率被认为企业面临着很大的偿债风险。 影响速度比率可信性的重要因素是应收帐款的变现能力。帐面上的应收帐款不一定都能变成现金,实际坏帐可能比计提的准备要多;因此评价速动比率应与应收账款周转率相结合。速动比率同流动比率一样,反映的是期末状况,不代表企业长期的债务状况。 企业期初速动比率为1.42,期末速动比率为2.04,就公认标准来说,该企业的短期偿债能力是较强的。

2013-2014年贵州茅台财务报表分析报告

课程名称:《财务报表分析》课程专题研究报告:上市公司财务报表分析 公司名称: 贵州茅台酒股份有限公司 股票代码: 600519 所属行业:白酒代码SIC:C10

目录 1.近年来公司经营与财务概况 (2) 1.1公司概况 (2) 1.2 公司近年来经营状况 (2) 1.2.1 与收入相关的获利能力指标分析 (2) 1.3 公司目前财务状况 (8) 2.以净资产收益率为核心的分析 (9) 2.1 盈利能力分析 (9) 2.2 资产营运效率分析 (13) 2.3 偿债能力分析 (14) 2.4 权益变动分析 (15) 3.公司存在的主要财务问题分析 (16) 3.1 盈利能力问题 (16) 3.2 资产质量问题 (18) 3.3 偿债能力问题 (19) 4.分析结论与措施 (20) 4.1主要分析结论 (20) 4.2 简要解释作为投资者的投资策略 (20) 4.3 解决财务可行性措施 (21)

财务分析报告 贵州茅台酒股份有限公司(600519) 1.近年来公司经营与财务概况 1.1公司概况 贵州茅台酒股份有限公司位于贵州省仁怀市,于1952年成立茅台酒厂,是与苏格兰威士忌、法国科涅克白兰地齐名的三大蒸馏酒之一,是大曲酱香型白酒的鼻祖。 公司于1999 年11 月20 日,由中国贵州茅台酒厂(集团)有限责任公司作为主发起人,并联合中国贵州茅台酒厂(集团)技术开发公司、贵州省轻纺集体工业联社、深圳清华大学研究院、中国食品发酵工业研究所、北京市糖业烟酒公司、江苏省糖烟酒总公司、上海捷强烟草糖酒(集团)有限公司七家公司共同发起设立。主发起人将其经评估确认后的生产经营性净资产24,830.63 万元投入股份公司,按67.658%的比例折为16,800 万股国有法人股,其他七家发起人全部以现金2,511.82 万元方式出资,按相同折股比例共折为1,700 万股,合计注册资本为1.85亿元。经2001 年8月发行公众股7150 万股后,总股本过25000 万股。 公司现占地面积5000 余亩,建筑面积近三百万平方米,员工近2 万人。拥有全资子公司、控股公司、参股公司32 家,涉足产业领域包括白酒、啤酒、葡萄酒、证券、银行、保险、物业、科研、旅游、房地产开发等。2014年,企业总资产658.7亿元,实现销售收入含税315.74 亿元。公司是全国唯一集国家一级企业、特大型企业、国家优秀企业(金马奖)、全国质量效益型先进企业于一身的白酒生产企业。 1.2 公司近年来经营状况 1.2.1 与收入相关的获利能力指标分析 1、销售毛利率 贵州茅台(600519)2010-2014年销售毛利率汇总表

证券投资学 期终考试 试题 姓名: 蓝淼竹 学号: 201100000000000 班级: 国本一 1、结合网上股票模拟情况,选一只股票,运用技术分析方法,判断该股票是否适合买进(2000字左右)(50分)。 2、结合基本面分析和技术面分析作业的完成以及网上股票模拟,谈谈自己的心得体会。(不少于500字)(20分) 3、结合我国当前的财政货币政策,论述其对股市的影响及应采取的投资策略(15分)。 4、结合十八届三中全会金融市场改革计划,论述金融市场化对我国股市的影响(15分)。 试题完成要求如下: 1、不得完全抄袭,要对搜集资料进行加工整理,本次如果出现完全 一致的,零分计,绝不姑息; 2、题目一必须结合购入股票的实际情况,样本时间节点必须是最新 的,所分析结果具有实际的指导意义,否则至少扣一半分; 3、作业可以手写,也可以打印,题目必须保留,作为首页; 4、元旦前必须将作业完成上缴,逾期不候! 5、其他未尽要求答疑时具体解释。 1、结合网上股票模拟情况,选一只股票,运用技术分析方法,判断该股票是否适合买进(2000字左右) 贵州茅台股票价值分析报告

一、公司简介 国酒贵州茅台(股票代码:600519)作为制酒行业的龙头,经过不断的努力,终于在2001年8月27日在上海证券交易所挂牌上市。 贵州茅台酒股份有限公司于2001年7月31日在上海证券交易所公开发行7,1 50万(其中,国有股存量发行650万股)A股股票,公司股本总额增至25,000万股。2001年8月20日,公司向贵州省工商行政管理局办理了注册资本变更登记手续。 公司主营贵州茅台酒系列产品的生产和销售,同时进行饮料、食品、包装材料的生产和销售,防伪技术开发,信息产业相关产品的研制开发。 其主要产品:不同年份的陈年茅台酒、普通茅台酒(如五星53度、新飞天53度)、低度茅台酒、王子酒、迎宾酒等。 二、行业分析 1、行业地位 自成立以来,经过多年的努力,贵州茅台逐渐确立了在白酒制造业的竞争优势: 该集团公司成为了全国唯一集国家一级企业,国家特大型企业、国家优秀企业(金马奖)、全国质量效益型先进企业于一身的白酒生产企业。 该公司为中国白酒行业领先企业和酱香型白酒行业垄断者,其销售收入占细分酱香型白酒市场总收入的80%,是典型的产品垄断。且由该公司2012年最新公报的第一季度报告:收入达到60.16亿元,同比42.54%,净利达到29.69亿元,同比57.60%,对应EPS 为2.86元。预收账款减少12.55亿元。不难看出,茅台酒业绩略超市场预期,其在我国白酒制造业的龙头地位不可动摇。 2、同行比较 图1-1.贵州茅台2012年以来的市场表现 代码简称最近1个月 累计涨跌最近3个月 累计涨跌 最近6个月 累计涨跌 今年以来 累计涨幅