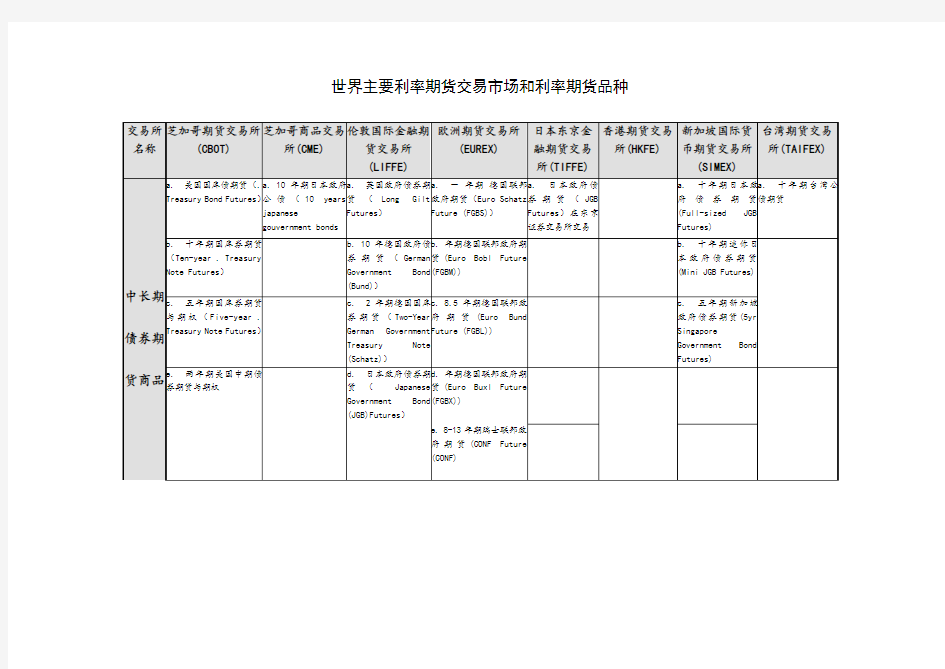

世界主要利率期货交易市场和利率期货品种

国际期货交易所和主要利率期货商品介绍

1.芝加哥期货交易所(CBOT) 利率期货商品

中长期债券期货商品

1)美国30年期公债期货(30 Year . Treasury Bond Futures)

2)十年期国库券期货(Ten-year . Treasury Note Futures)

3)五年期国库券期货(Five-year . Treasury Note Futures)

4)两年期国库券期货(Two-year . Treasury Note Futures)

2.芝加哥商品交易所(CME)利率期货商品

中长期债券期货

1)年期日本政府公债(10 years japanese gouvernment bonds)

短期利率期货商品

1)三个月期欧洲美元利率期货(Three-Month Eurodollar)

)

2)三个月期欧洲日元利率期货(Three-Month Euroyen

3)13周的美国国库券期货(13-week T-bills)

4)一个月伦敦银行间利率(1 month LIBOR)

5)28天墨西哥银行间利率(28-day TIIE Futures)

3.伦敦国际金融期货交易所(LIFFE)利率期货商品

中长期债券期货

1)英国政府债券期货(Long Gilt Futures)

2) 年德国政府债券期货(German Government Bond (Bund))

3) 年期德国国库券期货(Two-Year German Government Treasury Note (Schatz))

4) 日本政府债券期货(

Japanese Government Bond (JGB)Futures )

短期利率期货商品

1) 三个月欧元利率期货(Three Month Euro (EURIBOR) Interest Rate Futures )

2) 三个月英镑利率期货(Three Month Sterling (Short Sterling)Interest Rate Futures )

3) 三个月瑞士法郎利率期货(Three Month Euro Swiss Franc (Euroswiss)Interest Rate Futures )

4)

三个月欧洲日元利率期货(Three Month Euroyen (TIBOR)Interest Rate Futures )

4. 欧洲期货交易所(EUREX )商品

中长期债券期货商品

1) - 年期 德国联邦政府债券期货(Euro Schatz Future (FGBS))

2)年期德国联邦政府期货(Euro Bobl Future (FGBM))

3)年期德国联邦政府期货(Euro Bund Future (FGBL))

4)年期德国联邦政府期货(Euro Buxl Future (FGBX))

5)8-13年期瑞士联邦政府期货(CONF Future (CONF))

短期利率期货商品

1)一个月欧元隔夜拆借利率期货(One-Month EONIA Future (FEO1))

2)三个月欧元银行间定期存款利率期货(Three-Month EURIBOR Future (FEU3))

5.日本东京金融期货交易所(TIFFE) 利率期货商品

短期利率期货

1)三个月欧洲日元利率期货(Three Month Euroyen(TIBOR) Futures)

2)三个月欧洲日元利率期货(Three Month Euroyen (LIBOR) Futures)

6.香港期货交易所(HKFE)利率期货商品

短期利率期货

1)一个月港元利率期货(One Month HKdollar(HIBOR)Futures)

2)三个月港元利率期货(Three Month Hkdollar(HIBOR)Futures)

7.新加坡期货交易所(SIMEX)利率期货商品

中长期债券期货商品

1)十年期日本政府债券期货(Full-sized JGB Futures)

2)十年期迷你日本政府债券期货(Mini Japanese Government Bond (Mini JGB))

3)五年期新加坡政府债券期货(5yr Singapore Government Bond Futures)

短期利率期货商品

1)三个月欧洲美元期货(Three-Month Eurodollar)

2)三个月欧洲日元LIBOR期货(Three Month Euroyen (LIBOR) Futures)

3)三个月欧洲日元TIBOR期货(Three Month Euroyen(TIBOR) Futures)

4)三个月新加坡利率期货(Singapore dollar interest rate Futures)

8.台湾期货交易所(TAIFEX)利率商品期货

中长期债券期货商品

1)台湾10年期公债期货

短期债券期货商品

1)三十天期利率期货

期货保证金的分类 在我国,期货保证金(以下简称保证金〕按性质与作用的不同。可分为结算准备金和交易保证金两大类。结算准备金一般由会员单位按固定标准向交易所缴纳,为交易结算预先准备的资金。交易保证金是会员单位或客户在期货交易中因持有期货合约而实际支付的保证金,它又分为初始保证金和追加保证金两类。 起始保证金是交易者新开仓时所需交纳的资金。它是根据交易额和起始保证金比率确定的,即起始保证金=交易金额乘以起始保证金比率。我国现行的最低起始保证金比率为交易金额的5%,国际上一般在3%~8%之间。例如,大连商品交易所的大豆起始保证金比率为5%,如果某客户以2700元/吨的价格买入5张大豆期货合约(每张10吨),那么,他必须向交易所支付6 750元(即2700x50x5%)的起始保证金。 交易者在持仓过程中,会因市场行情的不断变化而产生浮动盈亏(结算价与成交价之差),因而保证金账户中实际可用来弥补亏损和提供担保的资金就随时发生增减。浮动盈利将增加保证金账户余额,浮动亏损将减少保证金账户余额。保证金账户中必须维持的最低余额叫维持保证金,维持保证金:结算价乘以持仓量乘以起始保证金比率乘以k(k为常数,称维持保证金比率,在我国通常为0.75)。当保证金账面余额低于维持保证金时,交易者必须在规定时间内补充保证金,使保证金账户的余额达到结算价x持仓量x保证金比率,否则在下一交易日,交易所或代理机构有权实施强行平仓。这部分需要新补充的保证金就称追加保证金。仍按上例,假设客户以2700元/吨的价格买入50吨大豆后的第三天,大豆结算价下跌至2600元/吨。由于价格下跌,客户的浮动亏损为5000元(即(2700-2600)x50),客户保证金账户余额为1750元(即6750-5000),由于这一余额小于维持保证金(=2 700x50X5%x0.75=5062.5元),客户需将保证金补足至6750元(2 700x50x5%),需补充的保证金5 000元(6 750 - 1 750〕就是追加保证金。 目前国内上市期货品种正常月份交易所收取交易保证金比例 期货品种起始保证金比例期货品种起始保证金比例 铜:6%铝:7% 天然橡胶:7%燃料油:8% 玉米:5%黄大豆1号:5% 黄大豆2号:5%豆粕:5% 豆油:5%强筋小麦:5% 棉花:5%白糖:6% PTA:6%

中国商品期货有哪些品种 中国商品期货品种有哪些 (一)农产品期货 农产品是最早构成期货交易的商品。包括: 1、粮食期货,主要有小麦期货、玉米期货、大豆期货、豆粕期货、红豆期货、大米期货、花生仁期货等等; 2、经济作物类期货,有原糖、咖啡、可可、橙汁、棕榈油和菜 籽期货; 3、畜产品期货,主要有肉类制品和皮毛制品两大类期货; 4、林产品期货,主要有木材期货和天然橡胶期货。 目前美国各交易所,尤其是芝加哥期货交易所(CBOT)是农产品期货的主要集中地。 (二)有色金属期货 目前,在国际期货市场上上市交易的有色金属主要有10种,即铜、铝、铅、锌、锡、镍、钯、铂、金、银。其中金、银、铂、钯 等期货因其价值高又称为贵金属期货。 有色金属是当今世界期货市场中比较成熟的期货品种之一。目前,世界上的有色金属期货交易主要集中在伦敦金属交易所、纽约商业 交易所和东京工业品交易所。尤其是伦敦金属交易所期货合约的交 易价格被世界各地公认为是有色金属交易的定价标准。我国上海期 货交易所的铜期货交易,近年来成长迅速。目前铜单品种成交量, 已超过纽约商业交易所居全球第二位。 (三)能源期货

能源期货开始于1978年。作为一种新兴商品期货品种,其交易 异常活跃,交易量一直显快速增长之势。目前仅次于农产品期货和 利率期货,超过了金属期货,是国际期货市场的重要组成部分。 原油是最重要的能源期货品种,目前世界上重要的原油期货合约有:纽约商业交易所的轻质低硫原油;伦敦国际石油交易所的布伦特 原油期货合约等4种。 商品期货投资的特点 (1)杠杆机制,以小博大。投资商品期货只需要交纳5%~20%的 履约保证金,就可控制100%的虚拟资金。 (2)交易便利。由于期货合约中主要因素如商品质量、交货地点 等都已标准化, 商品期货走势 合约的互换性和流通性较高。 (3)信息公开,交易效率高。期货交易通过公开竞价的方式使交 易者在平等的条件下公平竞争。同时,期货交易有固定的场所、程 序和规则,运作高效。 (4)期货交易可以双向操作,简便、灵活。交纳保证金后即可买 进或卖出期货合约,且只需用少数几个指令在数秒或数分钟内即可 达成交易。 (5)合约的履约有保证。期货交易达成后,须通过结算部门结算、确认,无须担心交易的履约问题。 一、开户 股指期货的开户包括寻找合适的期货公司,填写开户材料和资金入账三个阶段。期货公司是投资者和交易所之间的纽带,除交易所 自营会员外,所有投资者要从事股指期货交易都必须通过期货公司 进行。对投资者来说,寻找期货公司目前有两种渠道,一是通过所 在的证券公司,另一种途径是投资者直接找到具有金融期货经纪业

20XX年5月期货基础知识答案 一、单项选择题 1.B【解析】1925 年芝加哥期货交易所结算公司(BOTCC)成立以后,芝加哥期货交易所的所有交易都要进入结算公司结算,现代意义上的结算机构就产生了。 2.C【解析】对冲平仓是期货交易特有的方式,在期货结算机构中,对冲平仓作为免除合约履行的一种独有的方式而存在。 3.D【解析】《期货交易管理条例》规定,期货公司是依照《中华人民共和国公司法》和本条例规定设立的经营期货业务的金融机构。设立期货公司,应当经国务院期货监督管理机构批准,并在公司登记机关登记注册。 4.D【解析】期货合约是在现货合同和现货远期合约的基础上发展起来的,它们最本质的区别在于期货合约条款的标准化。 5.A【解析】基差从负值变为正值,基差走强。 6.A【解析】实值期权是指如果期权立即执行,买方具有正的现金流;平值期权是指如果期权立即执行,买方的现金流为零;虚值期权是指如果期权立即执行,买方具有负的现金流。对于看涨期权,当市场价格>协定价格时,为实值期权,即本题中的期权为实值期权。7.B【解析】买入看跌期权的盈亏平衡点为x-c,此时投资者执行期权的收益恰好等于买入期权时支付的期权费。 8.A【解析】水平套利是指买进和卖出敲定价格相同但到期月份不同的看涨期权和看跌期权合约的套利方式。 9.A【解析】虽然股票指数能够较好地分散非系统风险,但却对系统风险无能为力,股票指数期货则能够很好地规避系统风险,它通过与股票市场指数的套期保值或对冲交易,来实现对系统风险的规避。 10.B【解析】由于期权的空头承担着无限的义务,所以为了防止期权的空头方不承担相应的义务,就需要他们缴纳一定的保证金予以约束。 11.A【解析】当交易者预期某金融资产的市场价格将上涨时,他可以购买该基础金融工具的看涨期权。如果预测失误,市场价格下跌,且跌至协议价格之下,那么可以选择放弃执行期权。这时期权购买者损失有限,买入看涨期权所支付的期权费就是最大损失。 12.B【解析】美式期权比欧式期权更灵活一些,因而期权费也高些。 13.C【解析】对于该看涨期权而言,由于执行价格高于当时的期货合约价格,所以该投资者拥有的期权是虚值期权。 14.B【解析】该投资者采用的是多头看涨期权垂直套利,净权利金为4,损益平衡点=280+4=284。 15.C【解析】由于期货投资基金给投资者提供了一种投资传统的股票和债券所不具有的特殊的获利方式,并且其投资资产同传统资产相关度很低,因此在国外管理期货和对冲基金一起通常被称为另类投资工具。 16.C【解析】保护性止损是指当损失达到一定的程度时,立即对冲了结先前进行的造成该损失的交易,以便把损失限定在一定的范围之内。 17.C【解析】持续整理形态包括三角形、矩形、旗形和楔形。 18.A【解析】目前,股指期货已成为金融期货,同时也是所有期货交易品种中交易量最大的品种。 19.A【解析】外汇期货是以汇率为标的物的期货合约,用来规避汇率风险。它是最早出现的金融期货品种。 20.B【解析】短期利率期货是指期货合约标的的期限在一年以内的各种利率期货,即以货币市场的各类债务凭证为标的的利率期货均属短期利率期货,包括各种期限的商业票据期

2018-2019年期货从业期货基础知识拔高试题【21】(含答案 考点及解析) 1 [多选题]下列短期利率期货,采用指数式报价方式的是()。 个月欧洲美元期货 年欧洲美元期货 个月银行间欧元拆借利率期货 年银行间欧元拆借利率期货 【答案】A,C 【解析】短期利率期货的报价比较典型的是3个月欧洲美元期货和3个月银行间欧元拆借利 率期货的报价。两者均采用指数式报价,用100减去不带百分号的年利率报价。AC项均采用指数式报价,BD项均属于中长期利率期货。故本题答案为AC。 2 [多选题]美国中长期国债期货报价由三部分组成。其中第三部分由哪些数字组成?() A.“0” B.“2” C.“5” D.“7” 【答案】A,B,C,D 【解析】美国中长期国债期货采用价格报价法,在其报价中,比如118’222(或118-222),报 价由3部分组成,即“①118'②22③2”。其中,“①”部分可以称为国债期货报价的整数部分,“②”‘③”两个部分称为国债期货报价的小数部分。“③”部分用“0”“2”“5”“7”4个数字“标示”。 选项ABCD为组成第三部分的四个数字。故本题答案为ABCD。 3 [单选题]以本币表示外币的价格的标价方法是( )。 A.直接标价法 B.间接标价法 C.美元标价法 D.英镑标价法 【答案】A 【解析】直接标价法是指以本币表示外币的价格,即以一定单位的外国货币作为标准,折算 为一定数额本国货币的标价方法。 4 [单选题]直接标价法是指以()。 A.外币表示本币

B.本币表示外币 C.外币除以本币 D.本币除以外币 【答案】B 【解析】直接标价法是指以本币表示外币,即以一定单位的外国货币作为标准,折算成一定 数额的本国货币的方法。故本题答案为B。 5 [单选题]一种货币的远期汇率高于即期汇率,称为()。 A.远期汇率 B.即期汇率 C.远期升水 D.远期贴水 【答案】C 【解析】一种货币的远期汇率高于即期汇率称为升水,又称远期升水。故本题答案为C。 6 [单选题]下列选项中,关于期权说法正确的是()。 A.期权买方可以选择行权.也可以放弃行权 B.期权买方行权时,期权卖方可以选择履约,也可以放弃履约 C.与期货交易相似,期权买卖双方必须缴纳保证金 D.任何情况下,买进或卖出期权都可以达到为标的资产保险的目的 【答案】A 【解析】期权买方购买的是选择权,如果行权,卖方必须履约。期权的买方不用缴纳保证金,需要支付权利金。D明显错误。故本题答案为A。 7 [判断题AB]在交易所上市的期权称为场内期权,也称交易所期权。() A.对 B.错 【答案】A 【解析】在交易所上市的期权称为场内期权,也称交易所期权。故本题答案为A。 8 [单选题]金融期货最早产生于(??)年。

首先,在了解期货的开始,先来了解一下什么叫保证证交易?保证金杆杠交易简单来说就是把本钱放大几倍,甚至几百倍来交易,以更小的资金进行更大投资,实现以小博大,同时损失也会增大. 比如说以黄金为例我们知道黄金都是以美元/盎司计价的一手黄金的总合约是100盎司,现价是1700美元为例,那么他的总合约值是170000美元,合计成人民币是(6.3),算下来是1071000元。黄金做一手的保证金是1000美金,那么也相当于1000美元就可以买到价值107万人民币的黄金这就是保证证的作用。 再来谈一谈期货:期货是什么东东?期货是现在进行买卖,但是在将来进行交收或交割的标的物,这个标的物可以是某种商品(例如黄金、原油、农产品),也可以是金融工具,还可以是金融指标。交收期货的日子可以是一星期之后,一个月之后,三个月之后,甚至一年之后。买卖期货的合同或者协议叫做期货合约。买卖期货的场所叫做期货市场。投资者可以对期货进行投资或投机。 期货包括:商品期货和金融期货商品期货:1.农产品期货:如大豆、豆油、豆粕、籼稻、小麦、玉米、棉花、白糖、咖啡、猪腩、菜籽油、棕榈油 2.金属期货:如铜、铝、锡、铅、锌、镍、黄金、、螺纹钢、线材。 3.能源期货:如原油(塑料、PTA、PVC)、汽油(甲醇)、燃料油。新兴品种包括气温、二氧化碳排放配额、天然橡胶。 金融期货:股指期货:德国DAX指数、恒生指数、沪深300指数 中国目前有四家交易所:中金所期货交易所商品交易所商品期货交易所. 期货的特点:1.T+0双向交易,可以做多,也可以做空. 2. 保证金交易(通常为5%-10%),像股指期货是15%.有的是18%。有的时候还会提高保证金要求,交易所会有通告。3.交易时间:上午是9:00-10:15 10:30-:11:30 (也就是说中间停盘15分钟)下午13:30-15:00 4。有涨跌停板限制10%. 投资名词:阳烛:单位时间收盘价高于开盘价阴烛:单位时间开盘价高于收盘价 跳空:又叫缺口,价格在波动中没有交易的区域。开仓:开始买入或者卖出某一种商品合约的交易行为。平仓:交易者为了了结手中持有的合约,从合约转为现金的一种交易行为。 套利:投机者或者对冲者都可以使用的一种交易技术,即在某一市场买进现货或者期货商品,同时在另外一个市场卖出相同或类似的商品,并希望两个交易会产生价差而获利。 1.什么是金融衍生产品?它包括哪些种类? 衍生产品是英文(Derivatives)的中文意译。其原意是派生物、衍生物的意思。金融衍生产品通常是指从原生资产(Underlying Asserts)派生出来的金融工具。由于许多金融衍生产品交易在资产负债表上没有相应科目,因而也被称为“资产负债表外交易(简称表外交易)”。金融衍生产品的共同特征是保证金交易,即只要支付一定比例的保证金就可进行全额交易,不需实际上的本金转移,合约的了结一般也采用现金差价结算的方式进行,只有在满期日以实物交割方式履约的合约才需要买方交足贷款。因此,金融衍生产品交易具有杠杆效应。保证金越低,杠杆效应越大,风险也就越大。国际上金融衍生产品种类繁多。活跃的金融创新活动接连不断地推出新的衍生产品。金融衍生产品主要有以下下种分类方法 (1)根据产品形态。可以分为远期、期货、期权和掉期四大类。 远期合约和期货合约都是交易双方约定在未来某一特定时间、以某一特定价格、买卖某一特定数量和质量资产的交易形式。期货合约是期货交易所制定的标准化合约,对合约到期日及其买卖的资产的种类、数量、质量做出了统一规定。远期合约是根据买卖双方的特殊需求由买卖双方自行签订的合约。因此,期货交易流动性较高,远期交易流动性较低。 掉期合约是一种交易双方签订的在未来某一时期相互交换某种资产的合约。更为准确他说,掉期合约是当事人之间签订的在未来某一期间相互交换他们认为具有相等经济价值的现金流(Cash Flow)的合约。较为常见的是利率掉期合约和货币掉期合约。掉期合约中规定的交换货币是同种货币,则为利率掉期;若是异种货币,则为货币掉期。 期权交易是买卖权利的交易。期权合约规定了在某一特定时间、以某一特定价格买卖某一特定种类、数量、质量原生资产的权利。期权合同有在交易所上市的标准化合同,也有在柜台交易的非

第八章利率期货 本章考点 ◆利率期货的概念◆利率期货的标的及种类 ◆利率期货价格波动的因素◆美国市场利率期货合约 ◆利率期货套期保值◆利率期货投机与套利 名师点拨 本章主要介绍了影响利率的因素和主要的利率期货交易,通过学习本章要了解利率期货的产生与发展、利率的影响因素,理解利率期货的报价与交割,重点掌握利率期货交易的概念、种类、特点及交易方式。本章在考试中处于-般地位,所占分值在8分左右。 最新考点例题解读 -、单项选择题 1.利率期货诞生于()。 A.20世纪70年代初期 B.20世纪70年代中期 C.20世纪80年代初期 D.20世纪80年代中期 专家解读: 答案为B。利率期货诞生于20世纪70年代中期,是金融期货的重要组成部分,在全球期货市场占有较大份额。 2.以不含利息的价格进行交易的债券交易方式是()。 A.套利交易 B.全价交易 C.净价交易 D.投机交易 专家解读: 答案为C。净价交易是以不合利息的价格进行交易的债券交易方式,这种交易方式是将债券的报价与应计利息分解,价格只反映本金市值的变化。 二、多项选择题 1.期货市场利率金融工具主要包括()。 A.欧洲美元 B.亚洲银行间拆放利率 C.美国国债 D.欧元银行间拆放利率 专家解读: 答案为ACD。期货市场利率金融工具主要包括欧洲美元、欧元银行间拆放利率和美国国债等。2.下列关于国债期货的说法中,正确的有()。 A.在中长期国债的交割中,买方具有选择用哪种券种交割的权利 B.净价交易中,交易价格不包括国债的应付利息 C.净价交易的缺陷是在付息日会产生-个较大的向下跳空缺口,导致价格曲线不连续D.买方付给卖方的发票金额包括国债本金和应付利息 专家解读: 答案为BD。在中长期国债的交割中,卖方具有选择用哪种券种交割的权利,选项A不正确。全价交易的缺陷是在付息日会产生-个较大的向下跳空缺口,导致价格曲线不连续,选项C 不正确。

商品期货品种简介 中国(各品种期货合约见交易所网站) 上海交易所(SHFE)(品种交易代码) 铜Cu铝Al锌Zn黄金Au螺纹钢Rb线材Wr燃料油Fu天然橡胶Ru 中金所(CFFE)(品种交易代码) 沪深300指数期货IF 大连商品交易所(DCE)(品种交易代码) 玉米C黄大豆1号A黄大豆2号B豆粕M豆油Y棕榈油P线性低密度聚乙烯L聚氯乙烯V 郑州商品交易所(CZCE)(品种交易代码) 菜籽油Ro硬白小麦WT优质强筋小麦WS一号棉花CF白糖SR精对苯二甲酸(PTA)TA早籼稻ER绿豆 英国 英国伦敦金属交易所(LME)(主要品种1手大约价值几手数该合约价值=1手LME铜价值) LME铜208000美元/手; LME铝57600美元/手7/2手;LME铅92746美元/手2手; LME锌54537美元/手4手;LME锡125500美元/手5/3手; LME镍131100美元/手8/5手;LME铝合金; LME线性低密度聚乙烯30937.5美元/手7手;LME聚丙烯33660美元/手7手; 伦敦洲际交易所(ICE)(主要品种1手大约价值几手数该合约价值=1手LME铜价值)ICE布伦特原油84920美元/手5/2手; 伦敦国际金融期货期权交易所(Euronext.Liffe) Euronext.Liffe5号白砂糖; 美国 (主要品种1手大约价值几手数该合约价值=1手LME (金属)纽约商品交易所(COMEX) 铜价值) COMEX铜95250美元/手2手; COMEX黄金135300美元/手14/9手;COMEX白银137160美元/手3/2手;

纽约商品交易所(NYBOT)(主要品种1手大约价值几手数该合约价值=1手LME铜价值) NYBOT11号原糖30609.6美元/手7手;NYBOT棉花55895美元/手4手; NYBOT可可28040美元/手15/2手;NYBOT咖啡78956.25美元/手5/2手; NYBOT14号原糖42280美元/手5手;NYBOT小额咖啡; 纽约商业交易所(NYMEX)(主要品种1手大约价值几手数该合约价值=1手LME铜价值) NYMEX铂金83195美元/手5/2手;NYMEX钯金70115美元/手3手; NYMEX原油82150美元/手5/2手;NYMEX henry hub天然气40400美元/手5手;NYMEX取暖油97020美元/手2手; 芝加哥期货交易所(CBOT)(主要品种1手大约价值几手数该合约价值=1手LME铜价值) CBOT大豆60700美元/手7/2手;CBOT豆粉33080美元/张6张; CBOT豆油30000美元/张7张;CBOT小麦34512.5美元/张6张; CBOT玉米27100美元/手15/2手;CBOT稻米28480美元/手7手; CBOT黄金;CBOT白银;CBOT乙醇; 日本 东京工业品交易所(TOCOM)(主要品种1手大约价值几手数该合约价值=1手LME铜价值) TOCOM黄金43871.41美元/手5手;TOCOM白银53451.42美元/手4手;TOCOM铂金27157.35美元/手15/2手;TOCOM钯金11378.51美元/手18手;TOCOM橡胶22348.64美元/手9手;TOCOM高铝; TOCOM原油;TOCOM汽油;TOCOM煤油; 日本中部商品交易所(C-COM)(主要品种1手大约价值几手数该合约价值=1手LME铜价值) C-COM废钢6584美元/手30手 日本谷物交易所(TGE) TGE大豆TGE玉米TGE非转基因大豆

第八章利率期货及衍生品 第一节利率期货及其价格影响因素 一、单选题(以下备选答案中只有一项最符合题目要求,请将符合题目要求选项的代码填入括号内) 1.以下关于利率期货的说法,正确的是()。[2017年7月真题] A.欧洲美元期货属于中长期利率期货 B.目前国内上市的国债期货属于中长期利率期货品种 C.中长期利率期货一般采用现金交割 D.短期利率期货一般采用实物交割 【答案】B 【解析】A项,欧洲美元期货属于短期利率期货;C项,中长期利率期货品种一般采用实物交割;D项,短期利率期货一般采用现金交割。 2.投资者持有债券组合,可以利用()对其组合进行风险管理。[2017年3月真题] A.股指期货 B.外汇期货 C.股票期货 D.利率期货 【答案】D

【解析】以短期利率(货币资金)、存单、债券、利率互换等利率类金融工具或资产为期货合约交易标的的期货品种称为利率期货。投资者可以利用利率期货管理和对冲利率变动引起的价格风险。 3.在其他因素不变时,中央银行实行紧缩性货币政策,理论上国债期货价格()。[2017年7月真题] A.趋涨 B.涨跌不确定 C.趋跌 D.不受影响 【答案】C 【解析】影响和决定国债期货价格的主要因素是国债现货价格,而国债现货价格主要受市场利率影响,并和市场利率呈反向变动。紧缩性的货币政策是通过削减货币供应增长速度来降低总需求,在这种政策下,取得信贷资金较为困难,市场利率将上升,因而,国债期货价格将下跌。 4.中国金融期货交易所国债期货的报价中,报价为“95.335”意味着()。[2015年9月真题] A.面值为100元的国债期货价格为95.335元,含有应计利息 B.面值为100元的国债,收益率为4.665% C.面值为100元的国债期货价格为95.335元,不含应计利息 D.面值为100元的国债,折现率为4.665%

.- 国内三大期货交易所及期货品种简介 一、国内期货交易所 1、上海期货交易所 上海期货交易所于1998年由上海金属交易所、上海商品交易所和上海粮油交易所三所合并而成,其主要上市交易品种有铜、铝和天然胶。 2、郑州商品交易所 郑州商品交易所于1993年成立,是我国第一个从事以粮油交易为主,逐步开展其它商品期货交易的场所,她的前身是中国郑州粮食批发市场,主要上市交易品种有小麦、优质强筋小麦。 3、大连商品交易所 大连商品交易所于1993年11月成立,主要上市交易品种有大豆、豆粕。 二、国内期货品种 一、大豆(大连) 大豆是重要的粮油兼用作物,含丰富的蛋白质、脂肪,在我国大豆大部分供食用,工业上的用途也很广泛。 我国是大豆的故乡,分布广泛,遍及各地。世界上主要生产国为美国、巴西、阿根廷、中国。美国约占48%。近年来,世界大豆贸易增长很快,价格波动剧烈。大豆属于国际性商品,有很大的差价利润可图。 .- 影响大豆价格的主要因素: (1)市场供求变化。尤其是美国、巴西等国的生产情况。 (2)大豆库存量及供给动向。 (3)天气情况。 (4)国家粮油政策的影响。

(5)玉米、小麦等期货价格的影响;这几种物品有一定的替代性。 大连商品交易所大豆期货标准合约 二、豆粕(大连) .- 豆粕是大豆经过提取都有后得到的一种副产品,按提取方法不同可分一浸豆粕和二浸豆粕。 豆粕主要用于饲料、糕点食品、健康食品、化妆品和抗菌素原料等。85%用作饲料,豆粕富含蛋白质,豆粕主要产于美国、巴西、阿根廷、中国、印度、巴拉圭。它的生产基本上和大豆保持同等增长。主要消费国为美国、欧盟、中国、东亚国家。我国豆粕市场的特点是北方生产,南方消费,东北三省是我国主要豆粕生产地。

交易所品 種英文名稱SP代碼計價貨幣 保證金維持保證金精銅COMEX COPPER FUTURES HG 美元3850.00 3500.00期金COMEX 100 GOLD FUTURES GC 美元6600.006000.00白銀COMEX 5000 SILVER FUTURES SI 美元 12100.0011000.00紐約期油CRUDE OIL FUTURE NYMEX CL 美元4950.004500.00小型原油E-MINI CRUDE OIL FUTURES QM 美元2475.002250.00天然氣NATURAL GAS HENRY HUB FUTURE NG 美元2310.002100.00小型天然氣E-MINI NATURAL GAS FUTURES QG 美元578.00525.00取暖油HEATING OIL FUTURES NYMEX HO 美元5280.004800.00汽油RBOB GASOLINE FUTURES RB 美元6050.005500.00鈀金PALLADIUM FUTURES NYMEX PA 美元3850.003500.00白金 PLATINUM FUTURES NYMEX PL 美元2970.002700.00玉米CORN FUTURES ZC 美元2700.002000.00黃豆SOYBEAN FUTURES ZS 美元4590.003400.00小麥WHEAT FUTURES ZW 美元3240.002400.00黃豆油SOYBEAN OIL FUTURES ZL 美元1688.001250.00豆粕SOYBEAN MEAL FUTURES ZM 美元2700.002000.00粗米ROUGH RICE FUTURES ZR 美元1350.001000.00小型玉米MINI-SIZED CORN FUTURES XC 美元540.00400.00小型小麥MINI-SIZED WHEAT FUTURES XW 美元648.00480.00小型黃豆 MINI-SIZED SOYBEANS FUTURES XK 美元918.00680.0030年美國國庫債券30 YR U.S. TREASURY BOND FUTURES ZB 美元3375.002500.0010年美國國庫債券10Y TREASURY NOTE FUTURES ZN 美元1485.001100.005年美國國庫債 5 YR TREASURY NOTE FUTURES ZF 美元743.00550.002年美國國庫債 2 YEAR TREASURY NOTE FUTURES ZT 美元304.00225.00小型道瓊斯工業平均指數($25)$25 DOW JONES FUTURES DD 美元13750.0012500.00小型道瓊斯工業平均指數($10)$10DOW JONES FUTURES ZD 美元5500.005000.00小型道瓊斯工業平均指數($5) MINI DOW JONES INDEX YM 美元2750.002500.00納斯達克100指數NASDAQ 100 FUTURES ND 美元11000.0010000.00標準普爾500指數S&P 500 FUTURES SP 美元19250.0017500.00小型納斯達克指數E-MINI NASDAQ 100 FUTURES NQ 美元2200.002000.00小型標準普爾500 E-MINI S&P 500 FUTURES ES 美元3850.003500.00歐元EURO FUTURE EUR 美元2475.002250.00小型歐元E-MINI EURO FX FUTURE E7美元1238.001125.00澳元AUSTRALIAN DOLLAR FUTURES AUD 美元1650.001500.00英鎊BRITISH POUND FUTURES GBP 美元1320.001200.00加元CANADIAN DOLLAR FUTURES CAD 美元1100.001000.00日元JAPANESE YEN FUTURES JPY 美元2475.002250.00小型日元E-MINI J-YEN FUTURE J7美元1238.001125.00瑞士法郎SWISS FRANC FUTURES CHF 美元2200.002000.00新西蘭元 NEW ZEALAND FUTURES NZD 美元 1375.001250.00小型黃金(NYSE LIFFE)Mini Sized NY Gold Futures YG 美元2640.002000.00小型白銀(NYSE LIFFE)Mini Sized NY Silver Futures YI 美元 2750.002200.00 德國DAX指數DAX Index FDAX 歐元14337.50/道瓊歐盟50指數EURO STOXX 50FESX 歐元 1971.00/布蘭特期油ICE Brent Crude COIL 美元4800.00/糖#11SUGAR #11SB 美元1045.00950.00可可COCOA CC 美元1045.00950.00咖啡COFFEE KC 美元3355.003050.00棉花COTTON CT 美元1430.001300.00橙汁FCOJ-A OJ 美元1848.001680.00美元指數USDX DX 美元1210.001100.00 銅Copper LCA 美元13000.00/鋁Aluminum LAH 美元3250.00/鋅Zinc LZS 美元4375.00/鉛Lead LPB 美元5000.00/鎳Nickel LNI 美元12000.00/錫 Tin LSN 美元10500.00/日經平均指數225SGX: Nikkei 225SGXNK 日元209000.00190000.00新華富時中國A50 FTSE/Xinhua China A50XINA50 美元440.00400.00印度50CNX Nifty Index SIN 美元440.00400.00新加坡自由指數MSCI Singapore Stock Index SSG 新幣1980.001800.00摩根台灣指數 MSCI Taiwan Index STW 美元990.00900.00 橡膠TOCOM Rubber JRU 日元 50000.00/棕櫚油Crude Palm Oil Futures KPO 馬幣 7750.00/恆生指數期貨Hang Seng Index HIS 港幣7385059050小型恆生指數期貨Mini Hang Seng Index MHI 港幣1477011810H股指數期貨Hang Seng China Enterprises Index HHI 港幣3795030350小型H股指數期貨Mini Hang Seng China Enterprises Index MCH 港幣 75906070人民币期货 RMB Currency CUS 人民幣 78806300黄金期貨32 Troy Ounces USD Gold Futures Contract HKS 美元2800/白银期貨 1,000 Troy Ounces USD Silver Futures Contract HKG 美元2656/* 注: 交易所保證金不時變更,最新保證金以交易所公佈為准。 更新日期: 2013-2-6 EUREX EUREX--歐洲期貨交易所 LME SGX TOCOM--東京工業品交易所 ICE--美國洲際交易所 (原NYBOT產品)LME--倫敦金屬交易所 HKMEX--香港商品交易所 HKMEX TOCOM HKEX--香港交易所 HKEX MYX MYX--大馬交易所 CME GROUP SGX--新加坡交易所 CME GROUP--芝加哥商業交易所集團(原COMEX交易所產品)CME GROUP--芝加哥商業交易所集團(原NYMEX交易所產品)CME GROUP--芝加哥商業交易所集團(原CBOT交易所產品)CME GROUP--芝加哥商業交易所集團(原CME交易所產品)NYSE LIFFE--倫敦國際金融期貨期權交易所(原CBOT產品)ICE--美國洲際交易所 (原IPE產品) NYSE LIFFE ICE 東航國際金融(香港)有限公司 CES Capital International (Hong Kong) Co., Ltd.

2015年陕西省期货基础知识:利率与利率期货试题 一、单项选择题(共25题,每题2分,每题的备选项中,只有1个事最符合题意) 1、对因经营风险而经过整改符合有关法律、行政法规规定以及持续性经营规则要求的期货公司,国务院期货监督管理机构应当自验收完毕之日起()日内解除对其采取的有关措施。 A.3 B.5 C.10 D.15 2、通过期货交易形成的价格的特点有__。 A.公开性 B.权威性 C.预期性 D.周期性 3、以下关于道氏理论说法错误的是 A:主要趋势通常持续一年以上,次要趋势一般持续3周到3个月 B:道氏理论的主要目标是捕捉市场的基本趋势 C:道氏理论可以推论不同性质趋势的升跌幅 D:道氏理论提供两种指数互相确认,这会导致投资者交易的滞后性 4、()期货交易所的注册资本划分为均等份额,由会员出资认缴。

A.会员制 B.公司制 C.股份制 D.有限责任制 5、有证据表明期货公司未能准确确认预计负债的,中国证监会派出机构应当要求期货公司()。 A.重新进行预计负债确认 B.核减净资本金额 C.增加净资本总额 D.增加风险准备金 6、当市场价格低于均衡价格,投机者低价买进合约;当市场价格高于均衡价格,投机者会高价卖出合约,从而最终使供求重新趋向平衡。投机者的这种做法可以起到的作用。 A:承担价格风险 B:促进价格发现 C:促进市场流动 D:减缓价格波动 7、关于证券公司申请介绍业务资格应当符合的条件说法错误的是()。 A.配备必要的业务人员,公司总部至少有5名、拟开展介绍业务的营业部至少有2名具有期货从业人员资格的业务人员 B.已按规定建立健全与介绍业务相关的业务规则、内部控制、风险隔离及合规检查等制度

利率期货基本知识 利率期货合约内容、国外现状及对我国利率期货合约设计的启示 1、标的资产 概念:利率期货得以建立、定价的标的,在利率合约中需要对标的资产进行明确的定义。以国债期货为例,大部分国债期货的标的都是名义债券,即专为利率期货交易设计的、具有固定面值和票面利率的债券,该债券在现实中并不存在。采用名义债券作为标的可以避免国债到期给期货交易带来的影响,使可用于交割的国债范围变大,有效的防止的交割时候的逼空现象。同时方便计算各种国债的转换因子。 面值设计准则: 1、保值者参与的便利程度和操作成本。套期保值者主要是机构投资者,散户保值需求较弱,因此考虑保值者需求时应考虑机构大户的需求。如果每张合约价值太小,且交易手续费以每张合约手续费是以合约张数收取的,会增加保值者的费用成本,因此机构投资者喜欢较大的合约。 2、投机者的资金实力与市场流动性。合约单位设计得较大,保值者交易方便,直接交易成本较低,但带来的另一个问题是投机者入市的难度加大,而且操作灵活性大大降低,使合约的流动性大大降低。在流动性差的市场上保值者根本无法转移风险,市场失去了存在的意义。因此仅有保值者的市场并不能运作起来,关键还要有大量投机者为市场提供流动性,来消化保值者的风险转移需求。在交易成本一定情况下,合约单位越小,操作越灵活,市场流动性越好。 对我国的启示:我国国债市场的交易者多是机构交易者,他们手中持有大量的国债并希望用其保值。但也不能无限地提高合约规模,如果市场中没有足够多的一些中小投机者,那么套期保值的功能就不能完成,所以合约规模为10 万元左右。 2 保证金设计 概念:保证金是用于最大程度的减少合约违约的情况发生。通常情况下经纪人会要求投资者在最初开仓交易时必须存入一定数量的资金,称为初始保证金。在每天交易结束时,保证金账户要进行调整,用于反映交易的盈亏,即所谓的盯市操作。为了让保证金账户始终为正值,设置了维持保证金,当保证金账户余额低于维持保证金时,会受到追加保证金通知。 设计保证金目的:1、防止亏损积累,避免发生投资者因亏损过大资金不足导致的违约。 2、提示投资者持仓风险。 3、降低交易者的成本,增加资金的杠杆效应。 保证金设置原则: Gay,Hunter 和Kolb(1986)研究了1979 年至1983 年芝加哥期货交易所的保证金变动,发现该交易所的保证金委员会一方面以低保证金来吸引交易者,另一方面控制低保证金引致的风险,通过维持二者之间的平衡来设置保证金。Telser 和Higinbotham(1977)研究了1953 年至1971 年美国23 种商品期货保证金水平和价格变动的关系,发现价格波动性高的合约,保证金要求也高。国内研究者对保证金设置的原则性阐述较多,多数学者认为应当考虑市场流动性和违约可能性二者间的平衡。林楚雄,谢秀虹(2002)指出:期货交易所在设定保证金水平时,必须兼顾市场流动性与违约发生可能性二者间的置换关系。当保证金水平设定过低时,则期货价格波动幅度容易超过保证金要求的水平,导致交易一方可能违

期货保证金制度讲解 杨长汉1 一、什么是期货保证金 在期货市场上,交易者只需按期货合约价格的一定比率交纳少量资金作为履行期货合约的财力担保,便可参与期货合约的买卖,这种资金就是期货保证金。 二、期货保证金的分类 在我国,期货保证金按性质与作用的不同,可分为结算准备金和交易保证金两大类。结算准备金一般由会员单位按固定标准向交易所缴纳,为交易结算预先准备的资金。交易保证金是会员单位或客户在期货交易中因持有期货合约而实际支付的保证金,它又分为初始保证金和追加保证金两类。 初始保证金是交易者新开仓时所需交纳的资金。它是根据交易额和保证金比率确定的,即初始保证金=交易金额调保证金比率。我国现行的最低保证金比率为交易金额的5%,国际上一般在3%~8%之间。例如,大连商品交易所的大豆保证金比率为5%,如果某客户以2700元/吨的价格买入5张大豆期货合约(每张10吨),那么,他必须向交易所支付6 750元(即2700×50×5%)的初始保证金。 交易者在持仓过程中,会因市场行情的不断变化而产生浮动盈亏(结算价与成交价之差),因而保证金账户中实际可用来弥补亏损和提供担保的资金就随时发生增减。浮动盈利将增加保证金账户余额,浮动亏损将减少保证金账户余额。 保证金账户中必须维持的最低余额叫维持保证金。维持保证金=结算价×持仓量×保证金比率×k(k为常数,称维持保证金比率,在我国通常为0.75)。当保证金账面余额低于维持保证金时,交易者必须在规定时间内补充保证金,否则在下一交易日,交易所或代理机构有权实施强行平仓。这部分需要新补充的保证金就称追加保证金。仍按上例,假设客户以2700元/吨的价格买入50吨大豆后的第三天,大豆结算价下跌至2600元/吨。由于价格卜跌,客户的浮动亏损为5000元[=(2700-2600)×50],客户保证金账户余额为1750元(即6750-5000),由于这一余额小于维持保证金(=2 700×50×5%×0.75=5 062.5元),客户需将保证金补足至6750元(2 700×50×5%),需补充的保证金5 000元(6 750-1 750)就是追加保证金。 三、目前国内上市期货品种正常月份交易所收取交易保证金比例 ●铜:6% ●铝:7% ●天然橡胶:7% ●燃料油:8% ●玉米:5% 1本文由中央财经大学MBA教育中心教师、金融学博士杨长汉(笔名杨老金)编写

大连商品交易所 1.豆粕限仓制度 限仓是指交易所规定会员或客户可以持有的按单边计算的某一合约投机头寸的最大数额。 豆粕合约一般月份持仓限额如下表:单位:手 豆粕合约进入交割月份前一个月和进入交割月份期间,其持仓限额如下表: 单位:手 期货合约在某一交易时间段的持仓限额标准自该交易时间段起始日前一交易日结算时起执行。 套期保值交易头寸实行审批制,其持仓不受限制。 2.黄大豆限仓制度 限仓是指交易所规定会员或客户可以持有的按单边计算的某一合约投机头寸的最大数额。 黄大豆1号合约一般月份单边持仓限额

黄大豆2号合约一般月份单边持仓限额 黄大豆1、2号合约进入交割月份前一个月和进入交割月份期间,其持仓限额如下表: 单位:手 期货合约在某一交易时间段的持仓限额标准自该交易时间段起始日前一交易日结算时起执行。 套期保值交易头寸实行审批制,其持仓不受限制。 3.玉米限仓制度 限仓是指交易所规定会员或客户可以持有的按单边计算的某一合约投机头寸的最大数额。 玉米合约一般月份持仓限额如下表:单位:手

玉米合约进入交割月份前一个月和进入交割月份期间,其持仓限额如下表:单位:手 套期保值交易头寸实行审批制,其持仓不受限制。 4.豆油限仓制度 限仓制度是指交易所规定会员或客户可以持有的按单边计算的某一合约投机持仓的最大数额。 豆油合约一般月份持仓限额如下表:单位:手 套期保值交易头寸实行审批制,其持仓不受限制。

5. LLDPE限仓制度 LLDPE一般月份合约持仓限额 量的比例。 LLDPE合约进入交割月份前一个月和进入交割月期间持仓限额(单位:手) 【注】套期保值交易头寸实行审批制,其持仓不受限制。 6. PVC限仓制度 PVC合约临近交割月持仓限额(单位:手)

2012年期货市场基础知识第八章利率期货重要考点(3) 第三节利率期货交易 一、利率期货套期保值 利用利率期货进行套期保值规避的是市场利率变动为投资者带来的风险。利率期货套期保值策略分为卖出套期保值和买入套期保值两大类。 1.利率期货卖出套期保值 利率期货卖出套期保值是通过期货市场开仓卖出利率期货合约,以期在现货和期货两个市场建立盈亏冲抵机制,规避市场利率上升的风险。其适用的情形主要有: (1)持有固定收益债券,担心利率上升,其债券价格下跌或者收益率相对下降。 (2)利用债券融资的筹资人,担心利率上升,导致融资成本上升。 (3)资金的借方,担心利率上升,导致借入成本增加。 2.利率期贷买入套期保值 利率期货买入套期保值是通过期货市场开仓买入利率期货合约,以期在现货和期货两个市场建立盈亏冲抵机制,规避市场利率下降的风险。其适用的情形主要有: (1)计划买入固定收益债券,担心利率下降,导致债券价格上升。 (2)承担按固定利率计息的借款人,担心利率下降,导致资金成本相对增加。 (3)资金的贷方,担心利率下降,导致贷款利率和收益下降。 二、利率期货投机和套利 1.利率期贷投机 利率期货投机就是通过买卖利率期货合约,从利率期货价格变动中博取风险收益的交易行为。若投机者预期未来利率水平将下降,利率期货价格将上涨,便可买人期货合约,期待利率期货价格上涨后平仓获利;若投机者预期未来利率水平将上升,利率期货价格将下跌,则可卖出期货合约,期待利率期货价格下跌后平仓获利。 2.利率期货套利 利率期货套利交易是指投资者同时买进和卖出数量相当的两个或两个以上相关的利率期货合约,期待合约间价差向自己有利方向变动,择机将其持仓同时平仓获利,从价差变动中博取风险收益的交易行为。在利率期货交易中,跨期套利和跨品种套利机会相对较多。 (1)利率期货跨期套利。在利率期货交易中,当同一市场、同一品种、不同交割月份合约间存在着过大或过小的价差关系时,就存在着跨期套利的潜在机会。近期、远期利率期货合约间价差套利分为利率期货牛市套利、利率期货熊市套利和利率期货蝶式套利三种。 (2)利率期货跨品种套利。在利率期货交易中,当同一市场、相同交割月份、不同品种合约间存在着过大或过小的价差关系时,就存在着跨品种套利的