根据《UCP500》的解释,信用证letter of credit 是指由银行(开证行)依照客户(申请人)的要求和指示或自己主动,在符合信用证的前提下,凭规定单据:

1、向第三者(受益人)或其指定方进行付款,或承兑和(或)支付受益人开立的汇票,或

2、授权另一银行进行该项付款,或承兑和支付汇票,或

3、授权另一银行议付

简而言之,信用证是一种银行开立的有条件的承诺付款的书面文件

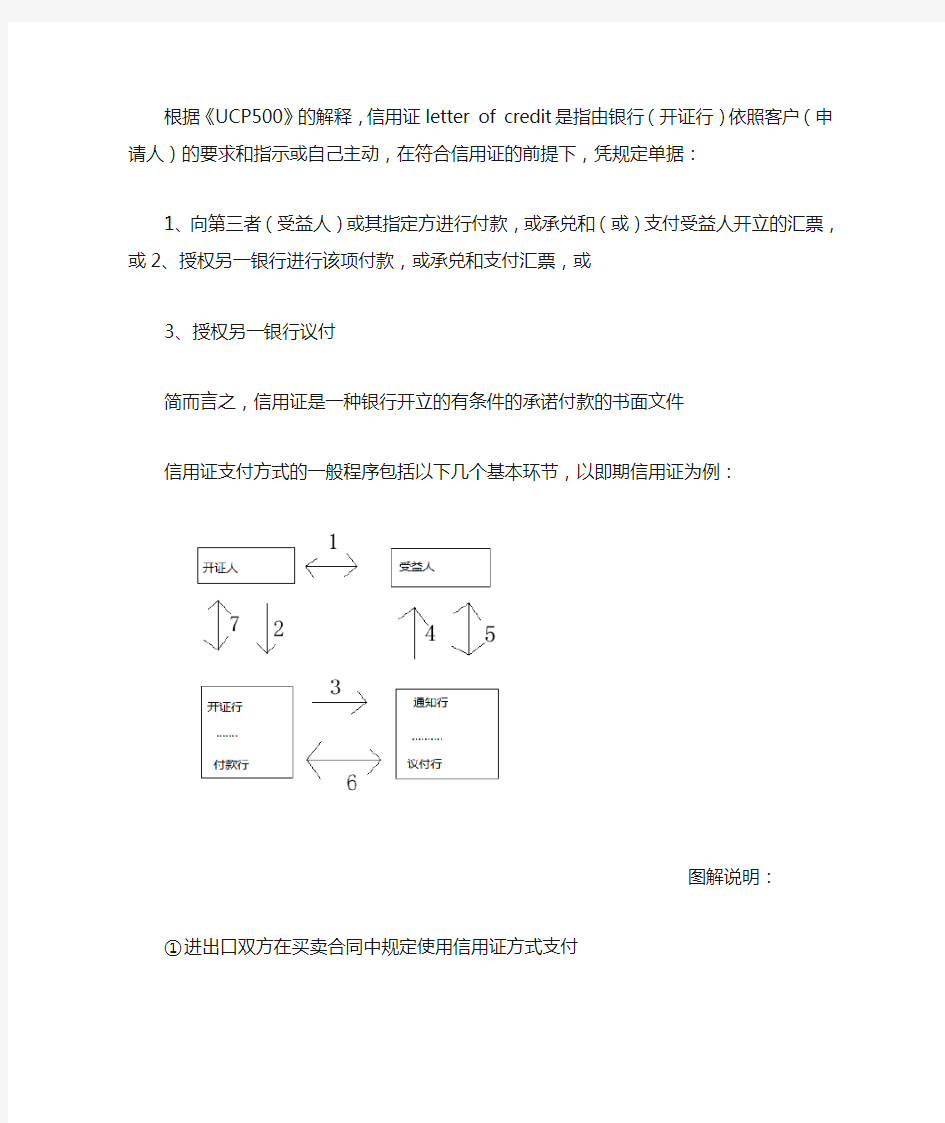

信用证支付方式的一般程序包括以下几个基本环节,以即期信用证为例:

图解说明:

①进出口双方在买卖合同中规定使用信用证方式支付

②进口人向当地银行(开证行)提出申请,填写开征申请书,依照合同填写各项规定

和要求,并交纳押金或提供其他保证,向银行开立以出口人为受益人的信用证

③开证行根据申请书的要求,向出口人(受益人)开出(信开或电开)信用证,并寄

交(发给)出口人所在地分行或代理行(统称通知行)

④通知行核对印鉴(密押)无误后将信用证交出口人

⑤出口人审核信用证与合同相符后,按信用证规定装运货物并备齐各项货运单据,开

出汇票,在信用证有效期内,送请当地银行(议付行)议付。议付行按信用证条款审核单据无误后,按照汇票金额扣除利息,把贷款垫付给出口人

⑥议付行将汇票和货运单据寄开证行(或其他指定的付款行)索赔。开证行(或其他

指定的付款行)核对单据无误后,付款给议付行

⑦开证行通知进口人付款赎单

信用证支付方式的特点

1、是一种银行信用。

由开证行负第一性付款责任。

2、是一种独立自足的文件。

信用证的开立是以买卖合同作为依据,但信用证一经开立,即独立合同二存在。因

此,信用证业务的有关当事人如开证行、受益人等只凭信用证的规定办事,而不管买卖合同如何规定。如:卖方所交货物的品质经检验与合同不符,但是所有单据均与信用证的规定一致,此时银行也要履行付款责任。反之,如果货物与合同完全相符,但单据与信用证不一致,开证行有权拒付贷款。

3、是一种单据买卖。

在信用证方式下,实行的是“凭单付款”原则。银行只负责审核单据表面内容是否与信用证相符,相符则付款,即在“单单相符,单证相符”的情况下,卖方贷款可得到偿付。而且一旦付款,开证行无追索权。

信用证的种类

⑴跟单信用证与光票信用证

根据是否要求受益人提交单据划分

1、跟单信用证(Documentary L/C)是开证行凭单汇票或仅凭单据付款的信用

证。单据是指代表货物或证明货物已交运的单据而言。前者指提单,后者指

铁路运单、航空运单、邮包收据等。国际贸易中使用的信用证大多属此类

2、光票信用证(Clean L/C)是指开证行凭不附单据的汇票付款的信用证。有

的信用证要求汇票附有非货运单据,如发票、货物清单等,也属光票信用证

⑵不可撤销信用证与可撤销信用证

根据开证行的责任划分

1、不可撤销信用证(Irrevocable L/C)是指信用证一经开出,在有效期内,未

经受益人或有关当事人的同意,开证行不得片面修改或撤销,只要受益人提

供的单据符合信用证规定,开证行就必须履行付款义务。这种信用证对受益

人比较有保证,在国贸中适用最广

2、可撤销信用证(Revocable L/C)是指开证行对所开立的信用证不必征得受益

人或有关当事人的同意有权随时撤销或修改的信用证。凡是可撤销信用证,

应在信用证上注明“可撤销”(Revocable)字样

根据《UCP500》规定,信用证中如果对是否可撤销无明确规定,即视为不可撤销信用证

⑶保兑信用证与不保兑信用证

根据是否有银行对信用证加以保兑

1、保兑信用证(Confirmed L/C)是指开证行开出的信用证,由另一个银行保

证对符合信用证条款规定的单据履行支付义务。兑信用证加以保兑的银行叫

做保兑银行(Confirming Bank)。按《UCP550》规定,信用证一经保兑,保

兑行是以独立的“本人”身份对受益人独立负责,并与开证行一样也对受益

人负首先付款责任。保兑行付款后对受益人或其他前手无追索权。

2、不保兑信用证(Unconfirmed L/C)是指开证行开出的信用证没有另一家银

行加以保兑。当开证行资信好并且成交金额不大时,一般都使用此证

⑷即期付款信用证、延期付款信用证、承兑信用证和议付信用证

按付款方式不同划分。按《UCP500》规定:“一切信用证都必须清楚地表明该证适用于即期付款、延期付款、承兑或议付。”

1、即期付款信用证(Sight L/C)是指采用即期兑现方式的信用证,证中通常

注明“付款兑现”(Available by Payment)字样。即期付款信用证的付款行

有时就是出口地的通知行,也可以是开证行自己活指定的第三国银行。付

款行一经付款,对受益人无追索权。以出口地银行为付款人的即期付款信

用证的交单到期地点在出口地,便于受益人交单取款。付款人为开证行本

身或第三国银行,交单到期地点在这些银行的所在地,受益人要承担单据

邮寄过程中遗失或延误的风险。即期付款信用证一般不要求受益人开立汇

票

2、延期付款信用证(Deferred Payment L/C)是指开证行在信用证中规定货物

装船后若干天付款,或开证行收单后若干天付款的信用证,它是远期付款

而又不要求出口商开立汇票的信用证。

3、承兑信用证(Acceptance L/C)是指要使用汇票远期信用证。汇票的付款人

在收到复核信用证规定的汇票和单据时,现在汇票上履行承兑手续,带汇

票到期日再行付款。

4、议付信用证(Negotiation L/C)是指开证行允许受益人向某一指定银行或任

何银行交单议付的信用证。

议付是指由议付行对汇票和(或)单据付出对价。仅审单据而不支付对价,不能构成议付。

议付信用证又可分成公开议付信用证和限制议付信用证。

①公开议付信用证(Open Negotiation L/C)又称自由议付信用证(Freely Negotiation

L/C),是指开证行对愿意办理议付的任何银行做公开议付邀请和普通付款承兑的信用证,即指人任何银行均可按信用证条款自由议付的信用证。

②限制议付信用证(Restricted Negotiation L/C)是指定某一银行或开证行本身进行

对付的信用证。在限制议付信用证中,通常有下列限制议付文句:“本证限**银行议付。”(Negotiation under this credit are restricted to ** Bank)

⑸即期信用证与远期信用证

根据付款时间不同,分为即期信用证和远期信用证。

1、即期信用证(Sight L/C)是指开证行或付款行收到符合信用证条款的跟单汇票或

装运单据后,立即履行付款义务的信用证。特点:出口人手绘迅速、安全,有利于资金周转。

在即期信用证中,有时还加列电汇索偿条款(T/T Reimbursement Clause)。

这是指开证行允许一夫行电报或电传通知开证行或指定付款行,说明各种单据与信用证要符合要求,开证行或指定付款行接到电报或电传通知行,有义务立即用电汇方式将货款交议付行。

2、远期信用证(Usance L/C)

①远期信用证是指开证行或付款行收到信用证的单据时,在规定期限内履行付款

义务的信用证。远期信用证主要包括承兑信用证和延期付款信用证。

②假远期信用证(Usance L/C Payable at sight)特点:信用证规定受益人开立远

期汇票,由付款行负责贴现,并规定一切利息和费用由进口人负担。这种信用

证,表面上市远期信用证,但从上述条款规定来看,出口人却可以激起收到十

足的贷款,因而习惯上称之为“假远期信用证”。对出口人而言,实际上属即

期付款,但对进口人来说则待远期汇票到期时才付款给付款行。因而,人们又

称之为“买方远期信用证”(Buyer’s Usance L/C)

⑹可转让信用证与不可转让信用证

可转证信用证(Transferable L/C)是指信用证的受益人(第一受益人)可以要求转让银行将信用证全部或部分转让给一个或数个受益人(第二受益人)使用的信用证。按《跟单信用证统一惯例》规定,唯有开证行在信用证中明确表明“可转让”,信用证才可转让。

不可转让信用证(Non- Transferable L/C)是指受益人不能将信用证的权利转让给他人的信用证。凡信用证中未注明“可转让”,就是不可转让信用证。

信用证审核的原因

1、只有出口商提供的各种单据符合信用证的规定,出口商才能获得开证行的付

款。

2、由于信用证是以合同为依据开立的,因此其条款理应与合同条款一致。

信用证审核的依据

1、交易双方达成的买卖合同

2、《跟单信用证统一惯例》(UCP500)

3、国内的有关政策和规定

4、实际业务的具体情况

信用证的审核

包括银行的审证和出口商的审证:

1、政策方面的审核

①不接受国家明确规定不能与之进行经济贸易往来的国家的银行及分行开来的信

用证

②对于同我国订有贸易支付协定的国家开来的信用证要审核信用证是否与协定相

符,如开证行是否是指定银行等。

总之,对我国政策方面的审核主要由通知行负责。

2、业务方面的审核

①对开证行的资信的审核

要注意开证行本身的资信情况以及开证行当地的政治经济状况等。对资信较差的开征行,可采取适当措施。如:

Ⅰ要有适当银行加以保兑

Ⅱ加列电汇索赔条款

Ⅲ分批装运、分批受贿,分散风险

Ⅳ由偿付行确认偿付

②开证行付款责任审核

Ⅰ信用证是否是不可撤销的,有时候还要保兑

Ⅱ有无明确表明付款式的文句,注意这些文句并不表示信用证一定是不可撤销的Ⅲ信用证是否已经生效,是否有保留性条款。信用证内如列:This credit will be operative upon further notice ,subject to import licecse obtainable ,在收到货物的样品并以函电确认后开始生效等类似此举,或在简电通知时加油“Details airmailing””Details follow “等均表示此证尚未生效。

3、对信用证“三期一地点“的审核

①有效期:信用证一定要有有效期。只有装运期而无有效期时应请开征行明确有效

期。如果是节假日,可顺延到下一天

②装运期与有效期应有一定的时间间隔,而且装运期应是一段时间。如三月,不能

为“三月30日”,以便装货后有足够的时间办理制单议付工作。在我国出口业务中,一般至少相隔15天左右

③如只有有效期而无装运期,则应解释为两期相同,称为“双到期”,如来证装,

效期为同一天,也为“双到期”,必须自行将装运期提前10天办理托运,使出运、制单工作有足够的实施时间,否则应修改

④交单期:它是指货物装船后必须向银行提交货运单据的特定期限,如来证规定向

银行交单的日期不得迟于提单日期后若干天。另外,要注意该期限是否合理,是

否办到。如信用证对此没有规定,则最迟要在运输单据出单日期起21日内必须

议付单据,而且以不超过信用证的最后有效期为限。

⑤到期地点:议付到期地点一般规定在我国装运口岸或笼统规定在中国到期,以便

能及时议付货款。因我们无法确定单据达到国外银行的日期,所以一般不接受在

国外到期。但如金额不大,时间来得及或来不及修改时,则应灵活掌握。但必须

提早一个邮程的时间向议付行交单,同时应提请议付行以快邮方式寄单,尽可能

减少意外风险。

4、审核来证的各项条款是否符合合同规定

如信用证的当事人、金额、对货物的描述、商品数量、包装、佣金、折扣等要与合

同相符。另外,对装运条款包括转运和特殊转运条款,分批装运或特殊分批装运条

款等是否可以接受,对保险条款是否符合合同规定等也必须仔细审核。

5、对单据要求的审核

开证行付款的前提是受益人提交符合信用证规定的各种单据。因此,对信用证中规

定的单据要求我们必须高度重视,这主要包括对单据种类、单据份数、单据制作要

求三方面进行审核。

6、对信用证中特殊条款的审核

信用证中常常富家一些特殊条款(Special Conditions)或称例外条款(Additional

Conditions),通过这些条款向受益人提出一些特别要求或规定,比如对银行费用负

担的规定,对不符单据修改扣款的规定等,值得注意的是,很多难以办到的事项常

在这一条款里出现,因此千万不能忽视对这一条款的审核。

修改信用证时应注意的事项

①掌握改与不改的界限。凡不符合我国对外贸易方针政策、影响合同执行和安全收汇的,

应坚持对方改证;凡属可改不可改的问题要权衡轻重,灵活掌握。

②对需要修改的内容,应尽量一次性提出。

③除受益人要求申请人进行的修改外,对其他的修改,受益人有权决定是否接受。

④在受益人未表示接受修改前,原信用证(包括已修改内容)对受益人继续有效。

⑤受益人对修改的内容应提供接受或拒绝的通知。如未发通知,但所交单据与尚未表示接

受的修改相一致时,则应视为接受修改。

⑥受益人对同一修改通知中的内容只能全部接受或者全部拒绝,不允许部分接受。

⑦对已接受的信用证修改书,应立即将其与原证附在一起,并标明修改次数,以免与原证

脱节,造成信用证条款不全,影响及时办理议付。

⑧必须在收到通知银行的修改通知书后才能办理发货事宜,绝不能仅凭买方的“证已改妥”

或其他类似的通知就发货装船。

信用证方式下单据制作的要点

出口商在收到信用证后,要对该证进行审核,并按照有关的信用证条款,参照相关合同备齐货物,租船订舱,同时向商检、贸促会、海关、货运等部门申报出口货物,取得有关出口许可证、原产地证、报关单、提单等相关单据;然后,信用证受益人将按信用证要求提供一整套结汇单据,到银行办理交单议付手续。

⑴通知行或转递行的权利和义务

①核对签字及密押。

通知行或转递行必须对信用证原件核对签字及密押,然后以本行通知书的格式照录原文通知受益人。这主要是利用银行之间核对真实性的手段,以保证受益人能够收到真实的信用证。特别是对进口商或开证行直接寄给受益人的信用证,就非要找银行鉴定真伪不可。

②及时澄清疑点。

在日常业务中,出口商收到的信用证往往是经通知行圈点过的标有各种记录的信用证。这是上述银行认为意思不完整或电传中的错字、缺行、漏字、用词不明确等,根据《UCP500》第12条规定,通知行向受益人做出“仅供参考”的预先通知。同时要求开证行提供明确的内容。这种“澄清”服务对受益人非常重要,因为受益人经验不足、“审证”业务不熟时,这种“不明确”的缺陷,一直要到议付审单结汇时才会发现,而这时往往已经造成不可挽回的大错了。国际上许多银行都把这种“澄清”服务作为树立可靠形象的重要的非价格竞争手段。

③通知行或转递行在履行了通知或转递义务后,有权向开证行收取通知或转递手续费。

⑵审核与修改信用证

①信用证的受益人收到经通知行转来的信用证后,应立即对信用证进行认真审核,做好

审证的记录,以免出现遗漏。主要审核信用证所列的条款与买卖合同中所列的条款是否相符。在发现与买卖合同规定不符而又不能接受的条款、条款概念不清、词义不明等情况时,应通知开证人,请求修改信用证。

②信用证的条款中,对单据要求繁简不一,如有的出口商品需要提供出口许可证、质量

检验证明,而有的信用证对此不作要求。另外,根据各国别、地区的不同,单据要求也不一致,如有的国家要求提供原产地证,而有的需要FORM A,有的甚至要求商会或使馆认证,但有的却没有此类要求。

③总而言之,跟单信用证项下的制单工作,要根据不同的情况缮制单据,但首先要确保

信用证条款相符。如不能满足信用证的要求,要实现通知商户更改,以确保“单单相符、单证相符”,以保障出口收汇的安全。

⑶缮制单据

①在信用证业务中,虽然缮制单据是以信用证条款为依据的,但有些条款如商品品名、

规格、单价、佣金等信用证未明确规定的,可参照合同条款执行。

②信用证项下的单据,必须严格按照信用证条款制单。

⑷商业发票的数量条款和汇票金额

①如果规定允许分批装运,发票中的数量条款和汇票金额应小于或等于信用证的规定。

②如果不允许分批装运,且无溢短装条款,发票应包含信用证所要求的全部货物的金额。

⑸关于最迟交单期的规定

如信用证未规定交单期,最迟交单时间不得迟于装运日期21天

⑹单据的签发日期

①按信用证条款及货物实际的装箱情况制作发票、装运单。其签发日期一般为同一天、

一般不早于信用证开证日期,但狂野不晚于提单日期即装运日期。

②申领有关原产地证、FORM A、出口许可证等有关证书。一般来说,出口商的申请日不

得早于发票日期,出征机构的出证日不早于出口商的申请日,但可为同一天、一般不晚于提单日期。

③办理出口商检手续,商检证书的签发日期一般介于发票日期和提单日期之间。

④租船订舱、货物报关出运后,取得提单或其他运输单据,提单签发日期为货物的实际

装船日期,次日期不得晚于信用证规定的最后装运期限,一般也不能早于信用证日期。

如果信用证要求出具有关船公司的证明,此类证明的日期可与提单同日。

⑤按信用证要求发出装船通知书,一般为提单日期后48小时,但应早于提单议付的日

期。

⑥寄单据副本或寄送船样并出具寄单证明或寄样证明,此类证明的日期也要视信用证要

求,一般规定在提单日期后3天或7天不等,但应早于交单议付的日期。

⑦汇票日期一般晚于提单日期,但应早于信用证规定的交单议付期限。

缮制单据应注意单据的签发日期。单据出具的日期,要视具体情况而定。如有的货物商检在前,许可证日期在后,有的则相反。又如,有的客户要求装运前寄样,而有的则要求装运后寄样,这是寄样证明的日期应视信用证的具体规定而定。《UCP500》第22条对出单日期与信用证开证日期做了有关规定:“除非信用证另有规定,银行将接受出单日期早于信用证日期的单据,但该单据必须在信用证和本惯例的期限内送交指定议付行。”

制单过程中的常见错误: 汇票大、小写金额打错; 汇票的付款人名称、地址打错; 发票的抬头人打错; 有关单据如汇票/发票/保险单等的币制名称不一致或不符合信用证的规定;发票上的货物描述不符合信用证的规定; 多装或短装; 有关单据的类型不符合信用证要求; 单单之间商品名称/数量/件数/唛头/毛净重等不一致; 应提交的单据提交不全或份数不足; 未按信用证要求对有关单据如发票/产地证等进行认证; 漏签字或盖章; 汇票/运输提单/保险单据上未按要求进行背书; 逾期装运; 逾期交单。 信用证常见不符点介绍 一.信用证过期; 二.信用证装运日期过期; 三.受益人交单过期; 四.运输单据不洁净; 五.没有“货物已装船”证明或注明“货装舱面”; 六.运费由受益人承担,但运输单据上没有“运费付讫”字样; 七.启运港、目的港或转运港与信用证的规定不符; 八.汇票上面付款人的名称、地址等不符; 九.汇票上面的出票日期不明; 十.货物短装或超装; 十一.发票上面的货物描述与信用证不符; 十二.发票的抬头人的名称、地址等与信用证不符; 十三.保险金额不足,保险比例与信用证不符; 十四.保险单据的签发日期迟于运输单据的签发日期(不合理); 十五.投保的险种与信用证不符; 十六.各种单据的类别与信用证不符; 十七.各种单据中的币别不一致; 十八.汇票、发票或保险单据金额的大小写不一致; 十九.汇票、运输单据和保险单据的背书错误或应有但没有背书; 二十.单据没有必要签字或有效印章; 二十一.单据的份数与信用证不一致; 二十二.各种单据上面的“Shipping Mark”不一致; 二十三.各种单据上面的货物的数量和重量描述不一致; 为什么单据会有不符点?

LETTER OF CREDIT Basic Header appl ID: F APDU Id: 01 LT Addr: OCMMCNSHXXXX Session: 8533 Sequence: 142087 Application Header Input/Output: 0 Msg Type: 700 Input Time: 1622 Input Date: 001103 Sender LT: BKKBTHBKEXXX BANGKOK BANK PUBLIC COMPANY LIMITED BANCKOK Input Session: 5177 ISN: 800333 Output Date: 001103 Output Time: 2033 Priority: N

Sequence Total * 27 1/1 Form Doc Credit * 40 A IRREVOCABLE Doc Credit Num * 20 BKKB1103043 Date of Issue 31 C 001103 Date/Place Exp * 31 D Date 010114 Place BENEFICIARIES’ COUNTRY Applicant * 50 MOUN CO., LTD NO. 443, 249 ROAD BANGKOK THAILAND Beneficiary * 59 / SHANGHAI FOREIGN TRADE CORP. SHANGHAI, CHINA Curr Code, Amt * 32 B Code USD Amount 18.000, Avail With By * 41 D ANY BANK IN CHINA BY NEGOTIATION Drafts At 42 C SIGHT IN DUPLICATE INDICATING THIS L/C NUMBER Drawee 43 D / / ISSUING BANK Partial Shipmts 43 P NOT ALLOWED Transshipment 43 T ALLOWED Loading on Brd 44 A CHINA MAIN FORT, CHINA 44 B BANGKOK, THAILAND Latest Shipment 44 C 001220 Goods Descript. 45 A 2,000 KGS.ISONIAZID BP98 AT USD9.00 PER KG C AND F BANGKOK Docs Required 46 A DOCUMENTS REQUIRED: + COMMERCIAL INVOICE IN ONE ORIGINAL PLUS 5 COPIES INDICATING F.O.B.V ALUE, FREIGHT CHARGES SEPARATELY AND THIS L/C NUMBER, ALL OF WHICH MUST BE MANUALLY SIGNED. + FULL SET OF 3/3 CLEAN ON BOARD OCEAN BILLS OF LADING AND TWO NON–NEGOTIABLE, COPIES MADE OUT TO ORDER OF BANGKOK BANK PUBLIC COMPANY LIMITED, BANGKOK MARKED FREIGHT PREPAID AND NOTIFY APPLICANT AND INDICATING THIS L/C NUMBER. + PACKING LIST IN ONE ORIGINAL PLUS 5 COPIES, ALL OF WHICH MUST BE MANUALLY SIGNED. dd. Conditions 47 A ADDITIONAL CONDITION: A DISCREPANCY FEE OF USD50.00 WILL BE IMPOSED ON EACH SET OF DOCUMENTS PRESENTED FOR NEGOTIATION UNDER THIS L/C WITH

信用证练习 一、单选题 1、所谓“信用证严格相符”的原则,是指受益人必须做到()。 A.信用证和合同相符 B.信用证和货物相符 C.信用证和单据相符 答案:C 解析:在信用证业务中,实行的是凭单付款的原则,开证银行只根据提交的单据与信用证相符,即要求“单证一致”、“单单一致”。 2、信用证的基础是买卖合同,当使用证与买卖合同规定不一致时,受益人应要求()。 A.开证行修改 B.开证申请人修改 C.通知行修改 答案:C 3、在信用证业务中,银行的责任是:() A、只看单据,不看货物 B、既看单据,又看货物 C、只管货物,不看单据 答案:A 4、信用证上如未明确付款人,则制作汇票时,受票人应为()。 A.开始申请人 B.开证银行 C.议付行 D.任何人 答案:B 5、根据国际商会《跟单信用统一惯例》的规定,如果信用上未注明“不可撤消”的字样,该信用证应视为: A.可撤消信用证 B.不可撤消信用证 C.远期信用证 D.由受益人决定可撤消或不可撤消 答案:B 6、在合同规定的有效期,()负有开立信用证的义务。 A. 卖方 B. 买方 C.开证行 D.议付行 答案:B 解析: 考点为开立信用证的要求。买方负有开立信用证的义务,要求开证行开立的有条件的承诺付款的书面文件。 7、在交易金额较大,对开证行的资信有不了解时,为保证货款的及时收回,买方最好选择()。 A.可撤销信用证 B.远期信用证 C.承兑交单 D.保兑信用证 答案:D

解析:信用证的选择问题,ABC收回货款的风险大。采用保兑信用证,是指一家银行开立的信用证,由另一家银行加以保证兑付,保兑行在信用证下也承担了第一付款责任。 8、关于信用证的有效期,除特殊规定外,银行将拒绝接受迟于运输单据出单日期()天后提交的单据。 A.20 B.30 C.25 D.21 答案:D 解析:本题是关于信用证的有效期与银行交单的关系。银行拒绝接受迟于运输单据出单日期21天后提交的单据(出单日期指提单签发日期,即货物装船完毕日期) 9、按照《跟单信用证统一惯例》的解释,在信用证中如未注明是可以撤销,则该证为: A.可撤销信用证 B.不可撤销信用证 C.由双方协商决定 答案:B 解析:根据《跟单信用证统一惯例》规定,信用证上未注明是可撤销信用证或不可撤销信用证时,视为不可撤销信用证。 10、某外贸公司的工作人员因为在审证过程中粗心大意,未能发现合同发票上的公司名称与公司印章的名称不一致,合同发票上的是ABC Corporation ,而印章上则是ABC,仅一词之差,此时又恰逢国际市场价格有变,在这种情况下: A.外商有权拒绝付款 B.责任在外商 C.外商应按规定如期付款 答案:A 解析:题中某外贸公司应审核开证申请人的名称和地址,以防错发运。受益人的名称和地址也必须正确无误,而且前后要一致,否则,会影响收汇。一词之差,外商完全可以以“单单不符”拒付。 11、海运提单的签发日期是() A.货物开始装船的日期; B.货物装船完毕的日期; C.船只到达装运港的日期; D.船只离开装运港的日期 答案:B 解析:海运提单的签发日期货物装船完毕的日期,如提单上有“装船批注”以装船批注上的ON BOARD日期为装船日期。 12、采用信用证与托收相结合的支付方式时,全套货运单据应() A.随托收部分汇票项下 B.随信用证的汇票项下 C.直接寄往进口商 D.留在卖方 答案:A 13、保兑信用证的保兑行其付款责任是() A.在开证行不履行付款义务时履行付款义务

题目要求和说明

合同:SALES CONTRACT THE SELLER: SHANGHAI WILL TRADING. CO., LTD. JIANGNING ROAD, SHANGHAI, CHINA NO. WILL09068 DATE: , 2009 SIGNED AT: SHANGHAI,CHINA THE BUYER: NU BONNETERIE DE GROOTE. AUTOSTRADEWEG 6 9090 MEUE BELGIUM This Sales Contract is made by and between the Sellers and the Buyers, whereby the sellers agree to sell and the Buyers agree to buy the under-mentioned goods according to the terms and conditions stipulated below: Packing: IN CARTONS OF 50 PCS EACH Time of Shipment: DURING AUG. 2009 BY SEA Shipping Mark: AT SELLER’S OPTION LoaDing Port and Destination: FROM SHANGHAI, CHINA TO ANTWERP, BELGIUM Partial Shipment and Transshipment: ARE ALLOWED

Insurance: TO BE EFFECTED BY THE SELLER FOR 110 PCT OF INVOICE VALUE AGAINST ALL RISKS AND WAR RISK AS PER CIC OF THE PICC DATED 01/01/1981. Terms of Payment: THE BUYER SHALL OPEN THROUGH A BANK ACCEPTABLE TO THE SELLER AN IRREVOCABLE SIGHT LETTER OF CREDIT TO REACH THE SELLER 30 DAYS BEFORE THE MONTH OF SHIPMENT AND TO REMAIN VALID FOR NEGOTIATION IN CHINA UNTIL THE 15th DAY AFTER THE FORESAID TIME OF SHIPMENT. SELLER BUYER SHANGHAI WILL TRADING CO., LTD NU BONNETERIE DE GROOTE 张平LJSKOUT

一、根据下述合同内容审核信用证,指出不符之处,并提.出修改意见。合同: SALES CONTRACT The Seller: MAITY INTERNATIONAL CO., LTD. Contract No. MT13008 Address: NO.29 JIANGNING ROAD, SHANGHAI, CHINA Date: Dec 6,2012 Signed At: Shanghai China The Buyer: DESEN EUROPE GMBH Address: GIRARDETSTRASSE 2-38,EINGANG.4 D-45131 ESSEN, GERMANY This Sales Contract is made by and between the Seller and the Buyer, whereby the Seller agree to sell and the Buyer agree to buy the under-mentioned goods according to the terms and conditions stipulated below:

Packing: 40pcs are packed in one export standard carton Shipping Mark: RAIKOU MT13008 HAMBURG C/No.1-40 Time of Shipment: NOT LATER THAN FEB. 15,2013 Loading Port and Destination: From Shanghai, China to Hamburg,

根据下述信用证进行审核相关单据,找出不符点。 交单日期是:JAN. 28,2006 (一)信用证 RECEIVED FROM:CHOHKRSE CHO HUNG BANK SEOUL 100 757 SEOUL KOREA,REPUBLIC OF DESTINATION: ABOCCNBJA110 AGRICULTURAL BANK OF CHINA,THE HANGZHOU(ZHEJIANG BRANCH) MESSAGE TYPE: 700 ISSUE OF A DOCUMENTARY CREDIT DATE: 7 MAR 2006 :27 :SEQUENCE OF TOTAL 1/1 :40A:FORM OF DOCUMENTARY CREDIT IRREVOCABLE :20 :DOCUMENTARY CREDIT NUMBER ABC12345 :31C:DATE OF ISSUE 060605 :31D:DATE OF EXPIRY,PLACE OF EXPIRY 060615 AT NEGOTIATION BANK :50 :APPLICANT XYZ TRADING CO.,LTD NO.1 KING ROAD SEOUL,KOREA.

:59 :BENEFICIARY JJJ IMPORT AND EXPORT COMPANY NO.32 DINGHAI ROAD HANGZHOU CHINA :32B:CURRENCY CODE :USD AMOUNT :35,500 :41D:AVAILABLE WITH … BY … ANY BANK BY NEGOTIATION :42C:DRAFTS AT … AT SIGHT :42D:DRAWEE DRAWN ON CHO HUNG BANK,SEOUL FOR FULL INVOICE COST. :43P:PARTIAL SHIPMENTS PROHIBITED :43T:TRANSSHIPMENT PROHIBITED :44A:LOADING ON BOARD/DISPATCH/TAKING IN CHARGE SHANGHAI,CHINA :44B:FOR TRANSPORTATION TO … PUSAN,KOREA :44C:LATEST DATE OF SHIPMENT 990631 :45A:DESCRIPTION OF GOODS AND/OR SERVICES HEFC BLEND-A FIRE EXTINGUISHER 5,000KGS CIF PUSAN PORT AT USD7.10 AGENT

信用证项下单据审核指南 单证的审核是对已经缮制,备妥的单据对照信用证(在信用证付款情况下)或合同(非信用证付款方式)的有关内容进行单证,单证的及时地检查和核对,发现问题,及时更正,达到安全收汇的目的. 单证审核的基本要求 及时性。及时审核有关单据可以对一些单据上的差错做到及时发现,及时更正,有效的避免因审核不及时造成的各项工作的被动。 全面性。应当从安全收汇和全面履行合同的高度来重视单据的审核工作,一方面,我们应对照信用证和合同认真审核每一份单证,不放过任何一个不符点;另一方面,要善于处理所发现的问题,加强与各有关部门的联系和衔接,使发现的问题得到及时,妥善的处理。 按照“严格符合”的原则,做到“单单相符,单证相符”。单单相符,单证相符是安全收汇的前提和基础,所提交的单据中存在的任何不符哪怕是细小的差错都会造成一些难以挽回的损失。 单证审核的基本方法 单证审核的方法概括起来有以下几种: 纵向审核法:是指以信用证或合同(在非信用证付款条件下)为基础对规定的各项单据进行一一审核,要求有关单据的内容严格符合信用证的规定,做到“单证相符” 横向审核法:在纵向审核的基础上,以商业发票为中心审核其他规定的单据,使有关的内容相互一致,做到“单,单相符”。 上述审核一般由制单员或审单员进行,为第一道审核;为安全起见,应当对有关单据进行复审。 单证审核的重点 (一)综合审核的要点: 检查规定的单证是否齐全包括所需单证的份数. 检查所提供的文件名称和类型是否符合要求. 有些单证是否按规定进行了认证. 单证之间的货物描述,数量,金额,重量,体积,运输标志等是否一致. 单证出具或提交的日期是否符合要求. (二)分类审核的要点: 汇票 汇票的付款人名称、地址是否正确; 汇票上金额的大、小写必须一致; 付款期限要符合信用证或合同(非信用证付款条件下)规定; 检查汇票金额是否超出信用证金额,如有信用证金额前有“大约”一词可按10%的增减幅度掌握;

实验素材四——信用证 一、开证申请书 2003年5月10日,CHINA IMP. & EXP. CORP. GUANGDONG向中国银行广东省分行提交下面这张开证申请书申请开证,开证行按所给问题审核开证申请书。 (1)申请人公司CHINA IMP. & EXP. CORP. GUANGDONG (2)受益人公司PHILIPS HONG KONG LIMITED (3)通知行是否已由申请人指定没有 (4)信用证到期地点和时间有效期:July 30, 2003 有效地点:受益人所在地,即香港 (5)受益人开立汇票的要求汇票付款人为开证行的代理行或进口商;期限 为即期;汇票金额为100%发票金额。(6)单据种类、份数、要求见表格下方的说明 (7)货物装运港、目的港、最迟装船期装运港:AMSTERDAM; 目的港:GUANGZHOU; 最迟装船期:July 15,2003 (8)能否分运,能否转运允许;允许 (9)银行费用由哪方支付受益人 (10)交单期运输单据签发日后15天内,并不得晚于信用 证的有效期。 (11)开证行处理信用证业务的依据是什 么 UCP600 (12)开证行除审查申请书外,还应处理哪些事宜还包括:1)审查申请人资信能力;2)向进口商售汇;3)向进口商授信 (13)开证行审单行为在什么情况下可免责开证行对任何关于单据的形式、完整性、准确性、真实性、虚假性或法律效力等不负责任。 (6)单据种类、分数、要求: ①商业发票一式4份;标明信用证号码和合同号码。 ②全套洁净航空提单;以开证行为收货人;注明“运费待收”,及列明信用证号码并通知开证申请人。 ③装箱单或重量单一式四份。 ④由制造商出具之品质证书一式四份。 ⑤由原产地国商会出具之原产地证一式三份。

论银行处理信用证单据的法律规则及案例(一) 内容摘要]在信用证业务中,各有关当事人处理的是单据。而相关银行在处理信用证单据时的规则和责任已成为诸多此类法律纠纷的焦点。本文紧密结合国际著名的典型案例,深入分析了下列四个问题:(1)处理单据的时间要求;(2)独立审单责任;(3)拒受通知的内容;(4)拒受通知的传递方式。关键词]信用证严格相符原则单据不符拒受单据拒受通知众所周知,信用证已成为国际经贸中最主要的一种结算支付方式。而信用证业务最大的特点之一在于它是一种纯粹的单据业务,即在信用证业务中,各有关当事人处理的是单据,而不是与单据有关的货物、服务或其他行为。也就是说,在信用证业务中,只要受益人提交了符合信用证条款要求的单据,开证行就应承担付款或承兑的责任。受益人与有关银行之间实际上是一种单据买卖关系。根据已被全世界各国和地区的银行普遍接受并在信用证条款中采用的《跟单信用证统一惯例》的规定,这种单据买卖中的单据提交、传递、审查和因单据与信用证不符而产生的银行拒绝付款“买单”行为都应严格遵守相应的规则。因此,《跟单信用证统一惯例》中有关信用证单据处理的这些规则将成为解决信用证纠纷和判定相关责任的重要法律依据。本文将从《跟单信用证统一惯例》的规则和规定入手,结合国际上最新的典型司法判例,对信用证单据处理中以下四个方面的规则和责任进行分析和研究。一、银行处理单据的时间要求《UCP400》对开证行处理信用证项下单据的时间作了两项规定:第16条c款规定,开证行应在合理时间内审核单据并决定接受或拒受单据;第16条d款又规定,如果开证行决定拒受单据,它必须不得延迟地通知寄单行或受益人(着重号为本文所加)。另外,《UCP400》第16条e款还进一步指出,如果开证行违反以上c、d这两款中的任何一项规定,则无论单证是否相符,它都无权宣称单据与信用证条款不符而拒受单据。如何理解上述“合理时间”和“不得延迟”呢?对此,克里斯托弗。斯托顿法官在“SeaconsarFarEastLtd诉BankMarkaziJomhouriIslamiIran”一案的二审中作了精辟的论述。他指出,第16条d款中不得延迟地通知义务与第16条c款中合理时间内的审单义务是两种不同的义务。因为审核单据所需的时间不易十分明确,这一时间的长短将视信用证规定的单据的多少、详略程度以及是否清晰等情况不同而有所差异。但一旦审单完毕并作出了拒受单据的决定,那么下一个相对简单的任务便是通知受益人或寄单行。由于已经给了银行合理的时间审查单据并作出决定,所以银行在履行随后的通知义务时便没有理由再拥有一段时间。按照《UCP400》规定,履行这两种义务的时间期限是前后连贯和接续的。也就是说,开证行首先依第16条c款在合理时间内审查单据并决定是否接受;如果它决定拒受单据,那么就开始了第二个时间,即依第16条d款不得延迟地通知受益人或寄单行。《UCP500》则将原《UCP400》第16条c款中合理时间内的审单义务规定在了现在的第13条b款中,而原《UCP400》第16条d款中不得延迟的通知义务现规定在《UCP500》第14条d款(i)项中。虽然《UCP500》将履行审单义务和履行拒受通知义务的总计时间规定为不超过从其收到单据的翌日起算七个银行工作日,但对这两种义务的各自履行期限仍有不同的要求。从《UCP500》第13条b款来看,其中的“合理时间”仍未明确量化。该“合理时间”包括了审查各种复杂程度不同的单据并作出是否接受决定所占用的时间。而第14条d款(i)项中的“不得延迟”则是对作出拒受决定后紧接着的下一个程序的时间要求。因此,英国上诉法院在“Seaconsar案”中关于上述两种义务及各自履行期限的解释和区别,仍对《UCP500》的适用具有重要的指导价值。从《UCP500》的整体条文结构分析,也可看出对这两种义务的区别规定。《UCP500》第14条e款规定,如果开证行或保兑行违反了第14条各款项规定,则无权宣称单据与信用证条款不符。但《UCP500》对违反第13条b款没有规定明确的救济方法。《UCP400》则明确规定,违反上述两种义务的任何一个都将使开证行无权宣称单据与信用证条款不符。这一点与《UCP500》有着明显的不同。总之,按照《UCP500》的规定,在不超过从其收到单据的翌日起算七个银行工作日的前提下,如果银行在审单和决定拒受方面超出了合理时间,但却毫不延迟地发

银行处理信用证单据的法律规则及实例 在信用证业务中,各有关当事人处理的是单据。而相关银行在处理信用证单据时的规则和责任已成为诸多此类法律纠纷的焦点。本文紧密结合国际的典型案例,深入分析了下列四个问题: (1)处理单据的时间要求; (2)独立审单责任; (3)拒受通知的内容; (4)拒受通知的传递方式。 信用证严格相符原则单据不符拒受单据拒受通知众所周知,信用证已成为国际经贸中最主要的一种结算支付方式。而信用证业务的特点之一在于它是一种纯粹的单据业务,即在信用证业务中,各有关当事人处理的是单据,而不是与单据有关的货物、服务或其他行为。也就是说,在信用证业务中,只要受益人提交了符合信用证条款要求的单据,开证行就应承担付款或承兑的责任。受益人与有关银行之间实际上是一种单据买卖关系。根据已被全世界各国和地区的银行普遍接受并在信用证条款中采用的《跟单信用证统一惯例》的规定,这种单据买卖中的单据提交、传递、审查和因单据与信用证不符而产生的银行拒绝付款“买单”行为都应严格遵守相应的规则。因此,《跟单信用证统一惯例》中有关信用证单据处理的这些规则将成为解决信用证纠纷和判定相关责任的重要法律依据。本文将从《跟单信用证统一惯例》的规则和规定入手,结合国际上最新的典型司法判例,对信用证单据处理中以下四个方面的规则和责任进行分析和研究。 一、银行处理单据的时间要求《UCP400》对开证行处理信用证项下单据的时间作了两项规定:第16条c款规定,开证行应在合理时间内审核单据并决定接受或拒受单据;第16条d款又规定,如果开证行决定拒受单据,它必须不得延迟地通知寄单行或受益人(着重号为本文所加)。另外,《UCP400》第16条e款还进一步指出,如果开证行违反以上c、d这两款中的任何一项规定,则无论单证是否相符,它都无权宣称单据与信用证条款不符而拒受单据。如何理解上述“合理时间”和“不得延迟”呢?对此,克里斯托弗。斯托顿法官在“Seaconsar Far East Ltd诉Bank Markazi Jomhouri Islami Iran”一案的二审中作了精辟的论述。他指出,第16条d款中不得延迟地通知义务与第16条c款中合理时间内的审单义务是两种不同的义务。因为审核单据所需的时间不易十分明确,这一时间的长短将视信用证规定的单据的多少、详略程度以及是否清晰等情况不同而有所差异。但一旦审单完毕并作出了拒受单据的决定,那么下一个相对简单的任务便是通知受益人或寄单行。由于已经给了银行合理的时间审查单据并作出决定,所以银行在履行随后的通知义务时便没有理由再拥有一段时间。按照《UCP400》规定,履行这两种义务的时间期限是前后连贯和接续的。也就是说,开证行首先依第16条c款在合理时间内审查单据并决定是否接受;如果它决定拒受单据,那么就开始了第二个时间,即依第16条d款不得延迟地通知受益人或寄单行。 《UCP500》则将原《UCP400》第16条c款中合理时间内的审单义务规定在了现在的第13条b款中,而原《UCP400》第16条d款中不得延迟的通知义务现规定在《UCP500》第14条d款(i)项中。虽然《UCP500》将履行审单义务和履行拒受通知义务的总计时间规定为不超过从其收到单据的翌日起算七个银行工作日,但对这两种义务的各自履行期限仍有不同的要求。从《UCP500》第13条b款来看,其中的“合理时间”仍未明确量化。该“合理时间”包括了审查各种复杂程度不同的单据并作出是否接受决定所占用的时间。而第14条d款(i)项中的“不得延迟”则是对作出拒受决定后紧接着的下一个程序的时间要求。因此,英国上诉法院在“Seaconsar案”中关于上述两种义务及各自履行期限的解释和区别,仍对《UCP500》的适用具有重要的指导价值。 从《UCP500》的整体条文结构分析,也可看出对这两种义务的区别规定。

一、下面是一份信用证的有关资料,请认真阅读信用证并根据信用证的要求缮制有关结汇单据。 ISSUE OF A DOCUMENTARY CREDIT ISSUING BANK :ASAHI BANK LTD., TOKYO CREDIT NUMBER:0011LC123756 DATE OF ISSUE:20030405 EXPIRY:DA TE 20030615 PLACE:CHINA APPLICANT:ABC CORPORATION, OSAKA, JAPAN BENEFICIARY:GUANGDONG TEXITILE IMP. AND EXP. WOOLEN KNITWEARS COMPANY LTD. 168 XIAOBEI ROAD, GUANGHZOU 510045, CHINA AMOUT:USD48,400.00 A V AILABLE WITH/BY:ASAHI BANK LTD., NEW YORK BRANCH BY NEGOTIATION DRAFTS A T----:DARFTS A T SIGHT FOR FULL INVOICE V ALUE DRAWEE:ASAHI BANK LTD., TOKYO LOADING IN CHARGE:GUANGZHOU PORT FOR TRANSPORT TO :OSAKA, JAPAN LATEST DA TE OF SHIPMENT:20030531 DESCRIPT. OF GOODS:LADIES GARMENTS AS PER S/C NO.123 PACKING: 10PCS/CTN ART NO. QUANTITY UNIT PRICE STYLE NO.ROCOCO 4,000PCS USD5.1/PC STYLE NO.FLORES 3,500PCS USD8.0/PC PRICE TERM : CIF OSAKA DOCUMENTS REQUIRED:*3/3 SET OF ORIGINAL CLEAN ON BOARD OCEAN BILLS OF LADING MADE OUT TO ORDER OF SHIPPER AND BLANK ENDORSED AND MARKED “FREIGHT PREPAID” NOTIFY APPLICANT (WITH FULL NAME AND ADDRESS). *ORIGIANL SIGNED COMMERICAL INVOICE IN 5 FOLD. *INSURANCE POLICY OR CETIFICA TE IN 2 FOLD. ENDORSED IN BLANK, FOR 110PCT OF THE INVOICE V ALUE COVERING THE INSTITUET CARGO CLAUSES(A), THE INSURANCE WAR CLAUSES, INSURANCE CLAIMS TO BE PAYABLE IN JAPAN IN THE CURRENCY OF THE DRAFTS. *CERTIFICATE OF ORIGIN GSP FORM A IN 1 ORIGINAL AND 1 COPY. *PACKING LIST IN 5 FOLD. ADDITIONAL COND.:1. T/T REIMBURSEMENT IS PROHIBITED. 2. THE GOODS TO BE PACKED IN EXPORT STRONG COLORED CARTONS. 3. SHIPPING MARKS: ITOCHU/OSAKA/NO.1-750 补充资料:

信用证与单据部分 一、单项选择题 1.信用证属于( ① )。 ①逆汇②商业信用③顺汇④汇付 2.信用证方式下的主债务人为( ① )。 ①开证行②进口商③议付行④通知行 3.货物已装船后签发的提单为( ③ )。 ①备运提单②指示提单 ③已装船提单④记名提单 4.不可撤销信用证的显著特点是(②)。 ①给予受益人双重的付款承诺②有开证行确定的付款承诺 ③给予买方最大的灵活性④给予卖方以最大的安全性 5.以下关于承兑信用证的说法,正确的是(②)。 ①在该项下,受益人可自由选择议付行 ②承兑信用证的汇票的期限是远期 ③其起算日是交单日 ④对受益人有追索权 6.以下关于海运提单的说法,不正确的是(③)。 ①是货物收据②是运输合约证明 ③是无条件支付命令④是物权凭证 7.提单收货人一栏写明:“Pay to th e order of A Co.,”这是一张(①)。 ①指示性提单②备运提单③记名提单④来人提单 8.海运提单和航空运单(③)。 ①均为物权凭证 ②均为“可以转让”的物权凭证 ③前者作为物权凭证;后者不可转让,不作物权凭证 ④前者不作为物权凭证;后者作物权凭证 9.在信用证方式下,银行保证向信用证受益人履行付款责任的条件是(③)。 ①受益人按期履行合同 ②受益人按信用证规定交货 ③受益人提交严格符合信用证要求的单据 ④开证申请人付款赎单 10.信用证支付方式实际上把进口商履行的付款责任,转移给(②)。 ①出口商②银行③供货商④最终用户 11. 出口商要保证信用证下安全收汇,必须做到(②)。 ①单据与合同相符且单单相符 ②提交单据与信用证相符且单单相符 ③当 L/C与合同不符时,提交单据以合同为准 ④提交单据与合同、信用证均相符 12.根据《跟单信用证统一惯例》规定,在金额、数量和单价前有“大约”的术语,应释为多少的增减幅度(④)。 ①5% ②7% ③8% ④10% 13.在来料加工和补偿贸易中常使用(①)。 ①循环信用证②议付信用证 ③延期付款信用证④预支信用证 14.当受益人审证时发现信用证与合同不符时,应要求(②)。 ①开证行改证②开证人改证 ③通知行改证④付款行改证 15.在L/C、D/P和D/A三种支付方式下,就卖方风险而言,按由大到小顺序排列,哪个正确(③)。 ①L/C> D/A> D/P ②L/C> D/P> D/A ③D/A> D/P> L/C ④D/P> D/A> L/C

信用证单据审核 1.何种单据视为正本单据? 不管单据是复写的或是复印的,还是激光打印机在白纸上打印出来的,只要看似带有出具人的原始签字,标记,印戳或标签,即可作为正本. 如果本身没有另外注明其不是正本,满足以下条件的也是正本单据: 看似由出单人手写,打字,穿孔或盖章的单据;使用出单人的原始信笺出具的单据;或者说明其为正本的单据,除非该声明看似不适合用于提交的单据(如该单据表面看来为另一份有正本陈述的单据的复印件). 2.何种单据视为副本单据? 表面看来是通过传真机产生的单据, 表面看来为另一份单据的复印件又未经手工标记完成或未复印在表面看来为原始函电用纸上, 或者在单据中声明其为另一单据的真实副本或另一单据为唯一正本. 当信用证对正本份数未做明确要求时, 信用证中规定的每一种单据必须至少提交一份正本. 如果信用证要求提交副本,可以通过提交正本或副本来满足, 正本单据可替代副本单据,因为正本的效力大于副本. 3.单据语言 只要单据内容符合信用证规定,满足信用证要求,但单据上盖的章是用当地语言刻的,或是信用证所要求的信息之外的信息,非信用证要求的补充信息未用英语,都不能套用该条款认为不符. 此外”所有单据”指的是那些将要提交给申请人的单据,而不是与将要由开证行保留的单据有关, 比如以银行为付款人的汇票没有用英语或是部分栏目没有用英语,也不是不符. 4.如何判断多页单据与附件或附文 除非信用证或单据本身另有规定,被装订在一起,按序编号或内部交叉援引的多页单据,无论其名称或标题如何,都被视为一份单据,即使有些页张被视为附件.当一份单据包括不止一页时,必须能够确定这些不同页同属一份单据.例如,提单如果含有不止一页(包含附件或附录),如果每页都含有其是某某号提单的附件和/或不可分割的一部分或类似措辞的说明,就可以确定其与提单属同一份单据. 5.一份多页的单据应在何处签字,背书? 如果一份多页的单据要求签字或背书,通常在单据的第一页或是最后一页签字或背书.

信用证练习(有答案)

信用证练习 一、单选题 1、所谓“信用证严格相符”的原则,是指受益人必须做到()。 A.信用证和合同相符 B.信用证和货物相符 C.信用证和单据相符 答案:C 解析:在信用证业务中,实行的是凭单付款的原则,开证银行只根据提交的单据与信用证相符,即要求“单证一致”、“单单一致”。 2、信用证的基础是买卖合同,当使用证与买卖合同规定不一致时,受益人应要求()。 A.开证行修改 B.开证申请人修改 C.通知行修改 答案:C 3、在信用证业务中,银行的责任是:() A、只看单据,不看货物 B、既看单据,又看货物 C、只管货物,不看单据 答案:A 4、信用证上如未明确付款人,则制作汇票时,受票人应为()。 A.开始申请人

B.开证银行 C.议付行 D.任何人 答案:B 5、根据国际商会《跟单信用统一惯例》的规定,如果信用上未注明“不可撤消”的字样,该信用证应视为: A.可撤消信用证 B.不可撤消信用证 C.远期信用证 D.由受益人决定可撤消或不可撤消 答案:B 6、在合同规定的有效期,()负有开立信用证的义务。 A. 卖方 B. 买方 C.开证行 D.议付行 答案:B 解析: 考点为开立信用证的要求。买方负有开立信用证的义务,要求开证行开立的有条件的承诺付款的书面文件。 7、在交易金额较大,对开证行的资信有不了解时,为保证货款的及时收回,买方最好选择()。 A.可撤销信用证 B.远期信用证 C.承兑交单 D.保兑信用证

答案:D 解析:信用证的选择问题,ABC收回货款的风险大。采用保兑信用证,是指一家银行开立的信用证,由另一家银行加以保证兑付,保兑行在信用证下也承担了第一付款责任。 8、关于信用证的有效期,除特殊规定外,银行将拒绝接受迟于运输单据出单日期()天后提交的单据。 A.20 B.30 C.25 D.21 答案:D 解析:本题是关于信用证的有效期与银行交单的关系。银行拒绝接受迟于运输单据出单日期21天后提交的单据(出单日期指提单签发日期,即货物装船完毕日期) 9、按照《跟单信用证统一惯例》的解释,在信用证中如未注明是可以撤销,则该证为: A.可撤销信用证 B.不可撤销信用证 C.由双方协商决定 答案:B 解析:根据《跟单信用证统一惯例》规定,信用证上未注明是可撤销信用证或不可撤销信用证时,视为不可撤销信用证。 10、某外贸公司的工作人员因为在审证过程中粗心大意,未能发现合同发票上的公司名称与公司印章的名称不一致,合同发票上的是ABC Corporation ,

16.3.1 根据信用证缮制结汇单据:商业发票、装箱单、装船通知 (一)信用证资料 BANK OF KOREA LIMITED, BUSAN SEQUENCE OF TOTAL *27: 1/1 FORM OF DOC. CREDIT *40A: IRREVOCABLE DOC. CREDIT NUMBER *20: S100-108085 DATE OF ISSUE 31C: DATE AND PLACE OF EXPIRY *31D: DATE PLACE CHINA APPLICANT *50: JAE & SONS PAPERS COMPANY 203 LODIA HOTEL OFFICE 1546, DONG-GU BUSAN, KOREA BENEFICIARY *59: WONDER INTERNATIONAL CO., LTD. NO. 529, QIJIANG ROAD, NANJING, CHINA. AMOUNT *32B: CURRENCY USD AMOUNT (10% MORE OR LESS ARE ALLOWED) AVAILABLE WITH/BY *41A: ANY BANK IN CHINA BY NEGOTIATION DRAFTS AT… 42C: 90 DAYS AFTER B/L DATE FOR FULL INVOICE COST DRAWEE 42A: BANK OF KOREA LIMITED, BUSAN PARTIAL SHIPMENTS: 43P: ALLOWED TRANSHIPMENT 43T: ALLOWED LOADING IN CHARGE 44A: MAIN PORTS OF CHINA FOR TRANSPORTATION TO 44B: BUSAN, KOREA LATEST DATE OF SHIPMENT 44C: DESCRIPT OF GOODS 45A: COMMODITY : UNBLEACHED KRAFT LINEBOARD UNIT PRICE : MT TOTAL : 100MT+10% ARE ALLOWED PRICE TERM : CFR BUSAN KOREA COUNTRY OF ORIGIN : P. R. CHINA PACKING : STANDARD EXPORT PACKING SHIPPING MARK : ST05-016 BUSAN KOREA DOCUMENTS REQUIRED 46A: 1. COMMERCIAL INVOICE IN 3 COPIES INDICATING LC NO.&CONTRACT NO. ST05-016 2. FULL SET OF CLEAN ON BOARD OCEAN BILLS OF LADING MADE OUT TO ORDER AND BLANK ENDORSED MARKED FREIGHT PREPAID AND NOTIFYING APPLICANT 3. PACKING LIST/WEIGHT LIST IN 3 COPIES INDICATING QUANTITY/GROSS AND NET WEIGHTS 4. CERTIFICATE OF ORIGIN IN 3 COPIES 5. SHIPPING ADVICE SHOWING THE NAME OF THE CARRYING VESSEL, DATE OF SHIPMENT, MARKS, QUANTITY, NET WEIGHT AND GROSS WEIGHT OF THE SHIPMENT TO APPLICANT WITHIN 3 DAYS AFTER THE DATE OF BILL OF LADING.