原油价格历史回顾及现状分析 尽管新能源的发展步伐在加速,但不可否认,在近期石油仍将主导能源市场,石油供需关系的变化仍将牵动全球主要国家的神经。因此,未来全球经济发展以及地缘政治因素依然会导致原油价格的波动,提供可能的投资机会。 近期主要政治经济事件,如伊拉克骚乱、中国经济放缓、美联储加息以及中美第六次战略对话,将如何影响原油价格走势? 为更好的把握原油市场,我们在这份报告中将回顾原油价格的历史变化及其主要诱因,结合当前原油进出口现状及市场预期,根据即将出现的政治经济事件对原油价格的走势进行判断。 1.回顾:石油价格的历史 1.1 原油价格的三个主要阶段 20世纪工业化发展不断推动全球对能源的需求,其中石油一直占据主导地位;石油成为各国经济发展的必需品。而经济能力及其支撑的军事力量是每个国家在国际政治中话语权的决定因素,因此,各国均密切关注原油的产出及其波动情况。 所以,原油价格的波动,是全球主要经济体之间、中东西非等石油输出国之间以及主要经济体与石油输出国之间,在政治经济层面互相博弈的最终体现。基于此,我们得以通过原油价格的历史波动来窥探相应历史时期的政治和经济概貌,以期更好的把握原油价格的未来走势。

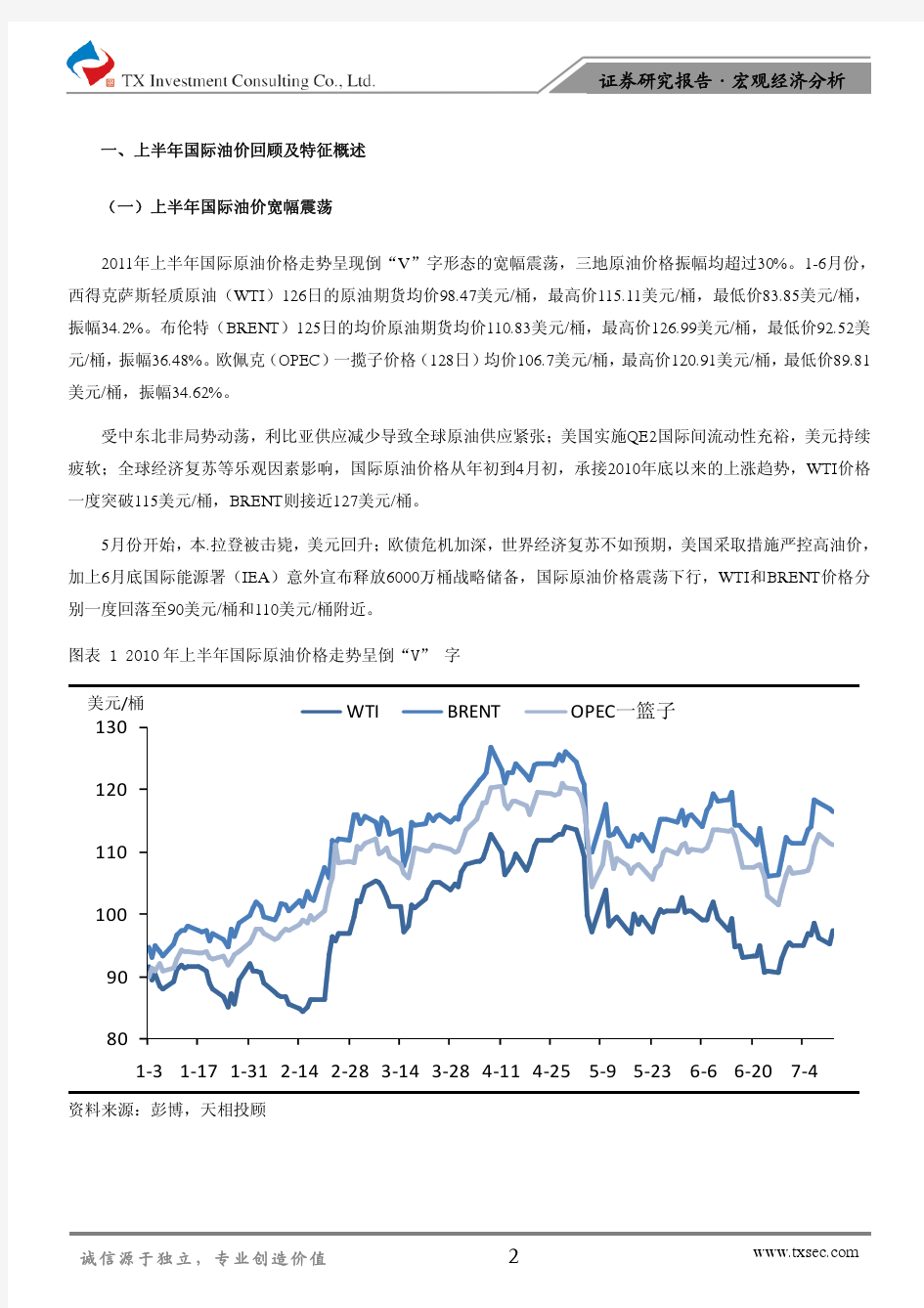

图1展示了1983年以来纽约商品期货交易所原油价格的历史走势。长期看来,油价走势可分为三个阶段:(1)1983年-2002年,原油价格在20美元左右波动;(2)2003年-2010年,剧烈大幅波动;(3)2011年至今,在100美元左右波动。 前文中提到,原油价格是石油输出国和消费国政治经济博弈中不同力量的最终表现;因此,价格的三个阶段体现了决定性力量之间相互抵消或相互促进的关系。具体来说,第一阶段(1983年-2002年),原油价格在20美元左右波动,其主要原因有两个:(1)经历了70年代两次石油危机,石油输出国和消费国都更加理性(欧佩克部协调更加成熟,对原油产出的调控能力增强;欧美日等主要消费取措施降低对欧佩克的依赖);(2)虽然突发事件发生时,油价涨跌幅都很大,但主要事件发生的时间独立且持续时间较短,需求和供应多有时间调整,因此油价始终保持在10-40美元区间。 第二阶段(2003年-2010年),这个阶段是国际油价最具有戏剧性变化的时期:6年,由20美元涨至145美元,然后半年(2008年7月-12月)由145美元跌至34美元。期间,油价上涨的决定性因素是:美国、亚洲及其他新兴市场经济发展迅猛,石油需求量大增,推高油价。与此同时,该时期其他政治经济事件均推动油价上涨,而没有力量对高油价施压,如2002年委瑞拉军事政变导致该国石油产量暴跌;随后2003年3月英美联军攻打伊拉克,作为欧佩克第二大产油国的伊拉克产油几近于零;美国及其他OECD国家石油战略储备很低以及美元对其他主要货币贬值等。诸多因素合力将油价逐渐推高,导致各产油国均全力输出。2008年金融危机爆发后,主要经济体受重创,石油需求大幅减少,导致石油产量严重过剩,油价由145美元暴跌至34美元。 第三阶段(2011年至今),油价在100美元左右波动。油价经历过2003年-2010年的疯狂持续上涨及随后短期暴跌,目前进入较平稳态势。与第一阶段(1983年-2002年)相似,当前国际政治经济事件中没有一股强劲力量(如第二阶段中全球经济高速发展)推升或者压低油价,且不同事件发生相对独立,不同油价影响因素之间相互抵消;因此,油价保持相对平稳。 1.2原油价格变化及同期世界相关事件 进一步,我们总结了1948年-2014年原油价格短期变化及相应时期的主要政治经济事件(表1)。正是这些事件的力量的相互加强或相互制约,最终决定了油价的变化。对这些事件的深入了解,将增强我们对于油价变化的洞察力和预见性。

尽管新能源的发展步伐在加速,但不可否认,在近期石油仍将主导能源市场,石油供需关系的变化仍将牵动全球主要国家的神经。因此,未来全球经济发展以及地缘政治因素依然会导致原油价格的波动,提供可能的投资机会。 近期主要政治经济事件,如伊拉克骚乱、中国经济放缓、美联储加息以及中美第六次战略对话,将如何影响原油价格走势? 为更好的把握原油市场,我们在这份报告中将回顾原油价格的历史变化及其主要诱因,结合当前原油进出口现状及市场预期,根据即将出现的政治经济事件对原油价格的走势进行判断。 1.回顾:石油价格的历史 1.1 原油价格的三个主要阶段 20世纪工业化发展不断推动全球对能源的需求,其中石油一直占据主导地位;石油成为各国经济发展的必需品。而经济能力及其支撑的军事力量是每个国家在国际政治中话语权的决定因素,因此,各国均密切关注原油的产出及其波动情况。 所以,原油价格的波动,是全球主要经济体之间、中东西非等石油输出国之间以及主要经济体与石油输出国之间,在政治经济层面互相博弈的最终体现。基于此,我们得以通过原

油价格的历史波动来窥探相应历史时期的政治和经济概貌,以期更好的把握原油价格的未来走势。 图1展示了1983年以来纽约商品期货交易所原油价格的历史走势。长期看来,油价走势可分为三个阶段:(1)1983年-2002年,原油价格在20美元左右波动;(2)2003年-2010年,剧烈大幅波动;(3)2011年至今,在100美元左右波动。 前文中提到,原油价格是石油输出国和消费国政治经济博弈中不同力量的最终表现;因此,价格的三个阶段体现了决定性力量之间相互抵消或相互促进的关系。具体来说,第一阶段(1983年-2002年),原油价格在20美元左右波动,其主要原因有两个:(1)经历了70年代两次石油危机,石油输出国和消费国都更加理性(欧佩克部协调更加成熟,对原油产出的调控能力增强;欧美日等主要消费取措施降低对欧佩克的依赖);(2)虽然突发事件发生时,油价涨跌幅都很大,但主要事件发生的时间独立且持续时间较短,需求和供应多有时间调整,因此油价始终保持在10-40美元区间。

【石油定价】国际原油市场的价格体系 一、国际原油市场定价体系介绍: 国际原油市场经过多年发展,已经形成了一个环环相扣、全球联动的矩阵式价格 体系。用一句话可概括为4大区域,6大基准油种。 所谓4大区域,即美洲、远东、中东、欧非(包括西非、西北欧及地中海)四大 区域。所谓6大基准油品,即美国西得克萨斯原油、英国北海布伦特原油、迪拜 原油、阿曼原油、米纳斯原油、塔皮斯原油。 (1) 美国西得克萨斯原油(US West Texas Intermediate,WTI )。 WTI 原油是美洲地区所有原油实物交易的定价基准, 其价格主要由纽约期货交易 所的WTI 原油期货合约交易来决定。 (2) 英国北海布伦特原油(UK North Sea Crude Brent )。 全球约80%的原油实货交易都与Brent 联动,产自西北欧、北海、地中海及非 洲的原油,甚至一些中东国家(如也门)的原油都是用 (3) 迪拜和阿曼原油(Dubai and Oman )。 迪拜和阿曼原油是中东地区出产的高硫原油价格基准, 市场(OTC )所决定,2007年迪拜商品期货交易所( 有了期货合约。 (4) 米纳斯原油和塔皮斯原油(Minas and Tapis )。 米纳斯和塔皮斯原油是远东地区原油的价格基准。 米纳斯的价格来源为官价,被 称为ICP Minas ( Indonesian crude prices )。塔皮斯原油是东南亚地区出产的 原油的价格基准。 由于原油市场四大区域中,有三大区域都拥有期货交易所及相应的原油期货合 约,同时还有广阔的场外市场提供各种掉期合约及各类差价合约, 使得国际原油 市场形成了以原油期货合约为主干,以各类掉期合约为分支,以各类差价合约为 转 换工具,结构缜密的矩阵式价格体系。 Brent 原油作为价格基准。 他的价格一度由场外掉期 DME )成立后,阿曼原油

尽管新能源的发展步伐在加速,但不可否认,在近期内石油仍将主导能源市场,石油供需关系的变化仍将牵动全球主要国家的神经。因此,未来全球经济发展以及地缘政治因素依然会导致原油价格的波动,提供可能的投资机会。 近期主要政治经济事件,如伊拉克骚乱、中国经济放缓、美联储加息以及中美第六次战略对话,将如何影响原油价格走势? 为更好的把握原油市场,我们在这份报告中将回顾原油价格的历史变化及其主要诱因,结合当前原油进出口现状及市场预期,根据即将出现的政治经济事件对原油价格的走势进行判断。 1.回顾:石油价格的历史 1.1 原油价格的三个主要阶段 20世纪工业化发展不断推动全球对能源的需求,其中石油一直占据主导地位;石油成为各国经济发展的必需品。而经济能力及其支撑的军事力量是每个国家在国际政治中话语权的决定因素,因此,各国均密切关注原油的产出及其波动情况。 所以,原油价格的波动,是全球主要经济体之间、中东西非等石油输出国之间以及主要经济体与石油输出国之间,在政治经济层面互相博弈的最终体现。基于此,我们得以通过原油价格的历史波动来窥探相应历史时期的政治和经济概貌,以期更好的把握原油价格的未来走势。

图1展示了1983年以来纽约商品期货交易所原油价格的历史走势。长期看来,油价走势可分为三个阶段:(1)1983年-2002年,原油价格在20美元左右波动;(2)2003年-2010年,剧烈大幅波动;(3)2011年至今,在100美元左右波动。 前文中提到,原油价格是石油输出国和消费国政治经济博弈中不同力量的最终表现;因此,价格的三个阶段体现了决定性力量之间相互抵消或相互促进的关系。具体来说,第一阶段(1983年-2002年),原油价格在20美元左右波动,其主要原因有两个:(1)经历了70年代两次石油危机,石油输出国和消费国都更加理性(欧佩克内部协调更加成熟,对原油产出的调控能力增强;欧美日等主要消费国采取措施降低对欧佩克的依赖);(2)虽然突发事件发生时,油价涨跌幅都很大,但主要事件发生的时间独立且持续时间较短,需求和供应多有时间调整,因此油价始终保持在10-40美元区间内。 第二阶段(2003年-2010年),这个阶段是国际油价最具有戏剧性变化的时期:6年内,由20美元涨至145美元,然后半年内(2008年7月-12月)由145美元跌至34美元。期间,油价上涨的决定性因素是:美国、亚洲及其他新兴市场经济发展迅猛,石油需求量大增,推高油价。与此同时,该时期内其他政治经济事件均推动油价上涨,而没有力量对高油价施压,如2002年委内瑞拉军事政变导致该国石油产量暴跌;随后2003年3月英美联军攻打伊拉克,作为欧佩克第二大产油国的伊拉克产油几近于零;美国及其他OECD国家石油战略储备很低以及美元对其他主要货币贬值等。诸多因素合力将油价逐渐推高,导致各产油国均全力输出。2008年金融危机爆发后,主要经济体受重创,石油需求大幅减少,导致石油产量严重过剩,油价由145美元暴跌至34美元。 第三阶段(2011年至今),油价在100美元左右波动。油价经历过2003年-2010年的疯狂持续上涨及随后短期内暴跌,目前进入较平稳态势。与第一阶段(1983年-2002年)相似,当前国际政治经济事件中没有一股强劲力量(如第二阶段中全球经济高速发展)推升或者压低油价,且不同事件发生相对独立,不同油价影响因素之间相互抵消;因此,油价保持相对平稳。 1.2原油价格变化及同期世界相关事件 进一步,我们总结了1948年-2014年原油价格短期内变化及相应时期内的主要政治经济事件(表1)。正是这些事件的力量的相互加强或相互制约,最终决定了油价的变化。对这些事件的深入了解,将增强我们对于油价变化的洞察力和预见性。

1世界石油价格的历史变化情况回顾 1.1 1973年以前的低油价阶段 1960年OPEC成立以前,石油的生产和需求受西方国家控制,油价处于1.5~1.8美元/桶的垄断低水平。1960年9月,OPEC在伊拉克首都巴格达成立,成立后围绕着石油的生产权和定价权不断与西方跨国公司进行斗争。从OPEC成立到1970年,原油价格一直保持在1.8~2美元/桶的水平上,可见在整个20世纪60年代OPEC在国际石油市场上控制油价的能力微不足道。1970—1973年,随着OPEC在一系列谈判中的胜利,原油价格的决定权主体开始发生变化,原油标价出现上升迹象,到1973年10月油价接近3美元/桶。 1.2 1973年10月—1978年,油价上升与第一次石油危机期 这一时期,OPEC国家在实现石油资源国有化的基础上,进而联合起来,夺取了国际石油定价权,并以石油为武器打击欧美发达国家,维护民族利益。1973年10月爆发了第四次中东战争,油价急剧上涨,从10月的接近3美元/桶涨到1974年1月的11.65美元/桶,造成西方国家第一次能源危机。1974年2月尼克松建议召开了第一次石油消费国会议,成立了国际能源机构(IEA),能源问题成为国际政治外交中的重要议题,OPEC的国际地位迅速上升。1974—1978年原油价格稳定维持在10~12美元/桶的水平。 1.3 1979—1986年第二次石油危机及其消化阶段 1979—1981年第二次能源危机时,布伦特油价狂涨到36.83美元/桶。借助两次石油危机,OPEC从国际石油垄断资本手中完全夺回了石油定价权。1981—1986年为OPEC实行原油产量配额制的较高油价时期,布伦特油价从36.83美元/桶缓慢降到27.51美元/桶。随着非OPEC产油国原油产量的增长以及节能和替代能源的发展,OPEC对油价的控制能力不断下降,原油价格也开始不断回落。1986年,油价急剧下跌到13美元/桶左右。 1.4 1986—1997年,实现市场定价的较低油价时期 此时期,由于石油勘探开发技术的进步,石油成本不断下降,产量增加,国际油价的决定主体从OPEC单方面决定,转向由OPEC、石油需求和国际石油资本共同决定的局面,国际油价基本实现市场定价。布伦特原油均价在 14.3~20美元/桶的水平上徘徊波动,(1990—1991年的海湾战争时油价出现短期大的涨落除外)。 1.5 1997年以来,国际油价短暂下跌后的大幅度上升,直至2008年急剧跌落的阶段 受亚洲金融危机、需求下降以及OPEC不适时宜的增产,布伦特原油价格从1997年1月的24.53美元/桶下降到1998年12月的9.25美元/桶的最低价。然后从1999年3月开始反弹并一路攀升,2000年8月突破30美元/桶,2000年9月7日最高时达到37.81美元/桶,短短18个月涨幅达3倍之多,创“海湾战争”以来的油价新高。2003年之后,油价更是一路持续上涨,终于在2008年7月创下接近150美元/桶的历史最高纪录,并在5个月之后的2008年底戏剧性地下挫到40美元以下。 2009年至今快速回升高位震荡阶段 油价在2008触底之后,伴随着世界经济的回升,油价也相应进入了回升阶段。并于2011年达到115美元之后在高位宽幅度震荡。 2国际石油价格变化的历史解读 在国际石油市场的发展过程中,1960年9月OPEC成立以前,原油价格在美国和跨国公司的垄断控制下,为垄断价格;OPEC成立至1973年处于成长时期,它对国际石油市场上的影响力很小。我们在这里着重从1973年以后石油逐步市场化以后的历史演变进行解读(图2)。 2.11973—1974年阿拉伯石油禁运 1973年10月第四次中东战争爆发,以色列和阿拉伯国家随之卷入了战火,尼克松总

【石油定价】国际原油市场的价格体系 一、国际原油市场定价体系介绍: 国际原油市场经过多年发展,已经形成了一个环环相扣、全球联动的矩阵式价格体系。用一句话可概括为4大区域,6大基准油种。 所谓4大区域,即美洲、远东、中东、欧非(包括西非、西北欧及地中海)四大区域。所谓6大基准油品,即美国西得克萨斯原油、英国北海布伦特原油、迪拜原油、阿曼原油、米纳斯原油、塔皮斯原油。 (1)美国西得克萨斯原油(US West Texas Intermediate,WTI)。 WTI原油是美洲地区所有原油实物交易的定价基准,其价格主要由纽约期货交易所的WTI原油期货合约交易来决定。 (2)英国北海布伦特原油(UK North Sea Crude Brent)。 全球约80%的原油实货交易都与Brent联动,产自西北欧、北海、地中海及非洲的原油,甚至一些中东国家(如也门)的原油都是用Brent原油作为价格基准。 (3)迪拜和阿曼原油(Dubai and Oman)。 迪拜和阿曼原油是中东地区出产的高硫原油价格基准,他的价格一度由场外掉期市场(OTC)所决定,2007年迪拜商品期货交易所(DME)成立后,阿曼原油有了期货合约。 (4)米纳斯原油和塔皮斯原油(Minas and Tapis)。 米纳斯和塔皮斯原油是远东地区原油的价格基准。米纳斯的价格来源为官价,被称为ICP Minas (Indonesian crude prices)。塔皮斯原油是东南亚地区出产的原油的价格基准。 由于原油市场四大区域中,有三大区域都拥有期货交易所及相应的原油期货合约,同时还有广阔的场外市场提供各种掉期合约及各类差价合约,使得国际原油市场形成了以原油期货合约为主干,以各类掉期合约为分支,以各类差价合约为转换工具,结构缜密的矩阵式价格体系。 页脚内容1

数据简报:1970年以来国际原油价格走势与大事 记 金融危机以来,国际油价经过2008年的“过山车”行情,2009年的低谷至缓慢回升,2010年的大幅跳涨以及2011年的震荡回升,在2012年以后随着全球经济的逐步复苏进入相对稳定期,纽约和伦敦两市油价整体上行且波动幅度逐渐减小。2013年两市油价波幅继续收窄,但呈现略微分化走势,纽约油价全年上涨7%,布伦特油价则小幅下跌%。 分析认为2014年原油需求将继续复苏,供给依然有保障,在供需关系趋向平衡的整体格局下,除非出现重大突发的地缘政治事件,原油价格会保持相对稳定走势,纽约油价大部分时间将在每桶90至105美元区间波动,布伦特油价将在每桶105至120美元区间波动。 自1970年以来,国际原油价格波动,大体经历了以下不同的三个历史阶段: 1970-2000年国际原油价格走势图

图片说明:1970-2000年国际原油价格走势图(图片来源于《求索》杂志2009年 06期) (1)20世纪70年代两次石油危机驱动油价持续暴涨。 1970年,沙特原油官方价格为美元/桶; 1974年(第一次石油危机),原油价格首次突破10美元/桶; 1979年(第二次石油危机),原油价格首次突破20美元/桶; 1980年,原油价格首次突破30美元/桶; 1981年初,国际原油价格最高达到39美元/桶; 随后,国际油价逐波滑落,从此展开了一轮长达20年的油价稳定期。 (2)1983——2003年初,20年油价一直徘徊在30美元之下。 1986年,国际原油价格曾一度跌落至10美元/桶上方; 1986年初——1999年初,国际原油价格基本上稳定在20美元/桶之下运行,只是在1990年9——10月间,油价出现过瞬间暴涨,并首次突破40美元/桶,但两个月后很快又滑落至20美元/桶之下; 1998年底1999年初,国际原油价格曾一度跌至10美元/桶以下。 2000年,国际原油价格曾短时间内冲至30美元/桶上方,但很快又跌落至20美元/桶之下。 2000-2011年国际原油价格走势图

自1970年以来,国际原油价格波动,大体经历了以下不同的三个历史阶段: 1970-2000年国际原油价格走势图 (1)20世纪70年代两次石油危机驱动油价持续暴涨。 1970年,沙特原油官方价格为1.8美元/桶; 1974年(第一次石油危机),原油价格首次突破10美元/桶; 1979年(第二次石油危机),原油价格首次突破20美元/桶; 1980年,原油价格首次突破30美元/桶; 1981年初,国际原油价格最高达到39美元/桶; 随后,国际油价逐波滑落,从此展开了一轮长达20年的油价稳定期。 (2)1983——2003年初,20年油价一直徘徊在30美元之下。 1986年,国际原油价格曾一度跌落至10美元/桶上方; 1986年初——1999年初,国际原油价格基本上稳定在20美元/桶之下运行,只是在1990年9——10月间,油价出现过瞬间暴涨,并首次突破40美元/桶,但两个月后很快又滑落至20美元/桶之下; 1998年底1999年初,国际原油价格曾一度跌至10美元/桶以下。

2000年,国际原油价格曾短时间内冲至30美元/桶上方,但很快又跌落至20美元/桶之下。 2000-2011年国际原油价格走势图 (3)第三次石油危机时期(2003——2008年)。第一、二次石油危机后,国际原油价格波动经历了长达20年的稳定期。20年后,国际原油价格再次步入一个全新的快速上升通道,第三次石油危机终于爆发: 2003年初,国际原油价格再次突破30美元/桶,然后,不再回头。 2004年9月,受伊拉克战争影响,国际原油价格再次突破40美元/桶,之后继续上涨,并首次突破50美元。 2005年6月,国际原油价格首次突破60美元/桶,并加速前行。 2005年8月,墨西哥遭遇“卡特里”飓风,国际原油价格首次突破70美元/桶。

国际油价走势预测 Corporation standardization office #QS8QHH-HHGX8Q8-GNHHJ8

国际油价走势预测 由于市场人士担心石油供应紧张,国际石油价格近期持续走高。在美国石油库存水平接近24年来最低水平的同时,国 际石油市场上两大基准原油的价格再次接近1991年海湾战争以来的最高水平。高油价已引起西方工业国的不安和忧虑, 它们担心居高不下的油价将会引发通货膨胀,进而压抑西方国家经济的增长。欧共体和美国同时呼吁石油输出国组织提高石 油产量,遏制油价上涨的势头。美国总统克林顿发表讲话,希望油价回落到每桶25美元的水平。 由于美国石油需求量约占世界石油需求总量的四分之一,通过美国石油库存水平大跌可以看出,全球石油供应日趋偏紧 。导致石油供应偏紧的主要原因包括: 1.世界经济增长强劲导致石油需求旺盛。 据国际货币基金组织最新的研究报告,全球经济增长率今年将会高达4.5%以上。这将刺激全球石油需求大幅提高。 国际能源机构预测,今年世界石油需求量将达到日均7600万桶,比去年多出120万桶。 2.石油输出国组织的限产政策抑制全球石油供应的增长。 此次该组织能够出人预料地认真执行限产协议的主要原因是:1,低油价造成的巨大损失和高油价带来的巨大利益使各 成员国深刻地意识到了团结一致的意义;2,该组织成员国拥有的剩余生产能力有限。目前,只有沙特阿拉伯还拥有较多剩 余生产能力。为了维护内部的团结,即使受到了来自美国等西方盟友的压力,它也不敢擅自增产。 除了供应偏紧促使油价大涨外,国际垄断资本和投机资本在石油期货市场上的炒作对油价的上涨也起了推波助澜的作用 。有专家推测,目前的高油价每桶约有3美元是这些资金炒作所为。由于西方发达国家的石油公司在国际石油市场上占据着 主导地位,而来自于这些国家的投机资本在石油期货市场上的势力无人匹敌,它们可以肆无忌惮对油价进行炒作。炒作结果 往往使实力弱小的发展中国家的石油进口国受害。 综合下列的各种因素,第四季度的石油价格很可能会居高不下: 1.冬季石油需求可能会强劲上升。 第四季度通常是石油需求的旺季。依据有关权威机构的预计,今年四季度全球日均石油需求量将比三季度高出200多

国际油价预测与分析 随着世界经济形势的不断变换、现有原油储备、局部战争以及现代汽车工业飞速发展,对于国际油价都产生着深刻的影响。就目前而言,笔者认为在相当一个时期内国际油价将是稳步增长的趋势,直至可替代能源的出现,否则这一趋势将不可逆转。 一、需求不断增加 汽车工业以及现代石油化工业的兴起,可以说石油已经深入到我们现实生活的方方面面,不可或缺。合成纤维、合成橡胶、塑料以及农药、化肥、炸药、医药、染料、油漆、合成洗涤剂这些产品的出现都离不开石油,我们穿的衣服、用的煤油、汽油、柴油都是从石油中提炼出来的,没有石油就寸步难行。正是由于石油用途广泛导致世界性的需求不断增加。 从二战起到现在国际油价,在稳步提升着,而这种提升跟需求增加密不可分。在未找到能够替代石油的廉价能源之前,人类对石油的需求是逐步增加的,随着科技的进步这一趋势可能被打破,而那是相当长的历史时期以后的必然。 二、世界原油储备对油价的影响 目前世界原油储备状况基本能满足实际需求,但是站在长久角度来看,石油是不可再生资源,总有枯竭的那一天。因此,从这一角度分析,原油价格只能继续提升。 石油安全一直是工业化国家的心病。二战时日本就是被美国的能源禁运逼得铤而走险发动珍珠港袭击;纳粹德国的许多军事行动也是为油所迫,如为夺取高加索油田而转移进攻方向,最终导致斯大林格勒战役惨败,战争后期德国不得不靠工业酒精和“液化煤”维持。1973年,阿拉伯国家为报复西方支持以色列,发动“石油战争”,导致西方战后最大经济危机。面对危机,美国为首的主要工业化国家组建国

际能源署,敦促各国建立石油战略储备。国际能源署规定,成员国的石油储备应相当于该国90天原油或成品油净进口量。 美国目前的战略石油储备高达7.27亿桶,商业原油库存也有3.5亿桶,据称足够满足国内158天的需求。另外,每天航行在世界各大洋的美国石油公司油轮相当于储备8000万桶原油,等于全世界一天的石油产量。美国巨量的石油储备,成为实施对外政策的一个重要手段。 另外,虽然石油短期内在全球范围内不会出现短缺,但这并不意味着世界石油市场会平稳发展,更不意味着国际石油价格能保持稳定。 由此可见,原油资源的有限性,导致各国都在储备,目前原油供给远远大于实际需求原油价格却在增长,所以说各国的战略原油储备,也从一定角度上刺激了国际油价的增长,如果将战略原油储备投放市场,国际油价会在短时间内有一个下降,因此国际油价与原油储备密不可分。 三、战争局部冲突对原油的影响 翻开1979年以来的世界油价走势图,可以发现一个现象,这就是近25年来世界油价的几次大起大落,都与伊拉克有着直接的关系。为了谋求对海湾地区———这个“世界油库”的支配权,伊拉克先是在1980年9月发动了旷日持久的“两伊战争”,之后又在1990年8月入侵科威特,引发“海湾危机”。这两次大规模的战争,与目前正在发生的“美伊危机”,无一例外地造成世界油价的巨幅波动。 去年的利比亚战争也对原油价格产生了不小的波动,虽然利比亚的原油产量在全世界的原油产量中占比不大只占全球的2%。资料显示,利比亚石油产量为160万桶/日,石油出口量约为130万桶/日。就这样小的比例,在短时期内对国际油价依旧产生了影响,由此可见局部战争对国际油价产生着影响,但是这种波动相对而言是短暂的,随着战争的结束,基本又回到原来的状态。

国际原油价格趋势研究报告国际原油价格连续第三年萎靡不振。2013 年,作为全球油价基准的布伦特原油的的平均价格为逾108 美元(与2012 年和2011 年的表现一样)。投资者本来担忧美国页岩气革命将会导致供应过剩,但由于全球其他地区产量下降,这种担忧未能成为现实。对追踪大宗商品的众多投资者和押注原油波动性的对冲基金而言,这意味着回报欠佳。对投资银行来说,它意味着缺少业务,因为消费者认为不需要对冲。只有石油输出国组织(Opec ,简称欧佩克)对持续的高收入感到高兴。因此,投资者是应该放弃布伦特原油,还是应期待2014 年会有所不同?分析师们观点不一。. 许多人相信,在2014 年,产量增幅最终将超过需求的温和增长,从而压低价格并考验欧佩克平衡市场和保持价格稳定的决心。 花旗(Citi) 大宗商品研究主管艾德?摩尔斯(Ed Morse)说:“深海开采技术成熟之后的美国页岩气革命,绘制了一幅强劲的供应图景。”花旗预计布伦特原油在2014 年的平均价格将为每桶98 美元。不过,其他人则辩

称,供应将令人失望,为布伦特原油价格提供有力支持。 JBC 能源咨询公司(JBC Energy) 的迈克尔?代-米夏伊(Michael Dei-Michei) 表示:“最近几年的模式可能会不断重复,因为确实没有实质变化。” JBC 能源咨询公司预计2014 年布伦特原油均价将达到每桶110 美元。 为何会出现截然相反的预测?主要原因是对欧佩克内部供应中断情况增多的风险存在不同看法。. 虽然美国页岩气革命引发了广泛关注,但可以说产量中断——从利比亚内战到为制止伊朗发展核项目而对其发起石油制裁——会对总体价格产生同等的影响。许多分析师再次将欧佩克产量视为不可知因素。 例如,巴克莱(Barclays) 预计,2014 年非欧佩克供应增幅将比全球需求增幅高出约50 万桶。但分析师米思文?马赫什(Miswin Mahesh) 表示,由于许多欧佩克国家产量的不确定性,这仅仅意味着原油价格面临温和的下行压力。在利比亚,武装分子们继续阻止主

近五年国际油价波动原因及08年油价现状与形势分析 一. 近五年国际油价波动原因分析 1.近年石油价格走势 图表一:调整了通货膨胀以后石油价格的走势图(1970~2006) 资料来源: Chart of the Day 图表二:2005年以来的石油价格走势 由图一、图二可以直观看出:

自1970年至今,国际石油价格波动频繁,且幅度较大;其中图二显示:国际油价自突破每桶40美元以来,2005年迄今一直保持上升势头,特别是在2008年2月,每桶价格突破100美元大关之后上升速度加快,现在每桶价格甚至超过140美元。两年前,当油价突破70美元时,国际社会就惊呼为“心理极限”。之后,油价涨势有增无减。而今,油价高位运行已成常态。全球经济已经进入到了高油价时代。 以下是近五年国际油价大致走势: 2004年初布伦特(Brent)原油价格在30美元/桶左右徘徊。2005年初布伦特原油价格在40美元附近的波动,NYMEX原油期价短期仍在50 美元的位置上下波动。2006年原油价格继续走强,并创历史新高。全年WTI和布伦特原油均价分别为65.99和65.10美元/桶,同比上涨17.3%、20.1%。2007年1月份国际原油价格的走势可谓波澜起伏。从月初的60多美元/桶一度下跌至50美元/桶以下,跌幅达到了20%以上。自06年8月上冲至接近每桶80美元后,WTI现货和布伦特现货都在07 年1月19日跌至每桶50美元。2007年8月后,国际原油价格持续走高,11月份在90美元以上的高位持续了整整一个月,并数次冲击100美元关口。 2008年第一个交易日, WTI原油期货价格盘中首次突破100美元,创出名义价格历史新高。2008年6月6日,纽约原油期货价格暴涨至每桶139美元上方的历史新高,最大涨幅超过11美元,NYMEX-7月原油期货结算价飙升10.75美元,或8.41%,至每桶138.54美元,单日涨幅超过了1998年12月10日的单日涨幅。纽约商品交易所指标原油期价7月3日在电子交易时段冲高至每桶145.85美元,再创新高。NYMEX轻质原油价格自2007年1月份以来上涨132%,2008年以来上涨45%,原油价格步入加速上涨期。 2.近五年石油价格不断走高原因分析 近年国际油价节节攀高,对国际经济产生着巨大影响。油价的高涨使得国际市场对此日益关注,关于油价高涨的原因,众多机构和学者都有过分析。第19届世界石油大会2008年6月30日开始正式议程,但首日讨论却再度陷入无休止的争论,高油价谜局依然难解。作为产业界的重量级人物,英国石油公司首席执行官托尼·海沃德和美欧等石油消费国的立场相一致,他在当天的首场全会发言中率先将矛头指向了供求层面,认为油价上涨的真正原因在于供给没有跟上需求增长的步伐。而欧佩克轮值主席哈利勒则将矛头对准了投机行为。他认为,由于美国发生次贷危机,引发金融市场动荡和美元贬值,大笔资金流向了石油等大宗商品市场,活跃的投机行为才是推高油价的幕后“黑手”。世界知名能源公司BP公司首席经济学家克里斯多夫·鲁尔7月8日表示,导致当前国际油价加速上涨的原因复杂,但供需紧张仍然是油价高涨的首要因素。而金融大亨索罗斯6月在美国国会参议院回答关于能源价格投机的质询时就指出,大量投机资金进入商品期货市场吹大了油价“泡沫”。他认为,目前商品期货指数市场的狂热投资行为,与导致1987年股市崩盘的狂热投资组合保险行为惊人的相似。 经分析总结,我个人认为对于高油价形成的影响因素可以大致归结为以下几点:

国际原油价格趋势研究报告 国际原油价格连续第三年萎靡不振。2013年,作为全球油价基准的布伦特原油的的平均价格为逾108美元(与2012年和2011年的表现一样)。投资者本来担忧美国页岩气革命将会导致供应过剩,但由于全球其他地区产量下降,这种担忧未能成为现实。 对追踪大宗商品的众多投资者和押注原油波动性的对冲基金而言,这意味着回报欠佳。对投资银行来说,它意味着缺少业务,因为消费者认为不需要对冲。只有石油输出国组织(Opec,简称欧佩克)对持续的高收入感到高兴。 因此,投资者是应该放弃布伦特原油,还是应期待2014年会有所不同?分析师们观点不一。

许多人相信,在2014年,产量增幅最终将超过需求的温和增长,从而压低价格并考验欧佩克平衡市场和保持价格稳定的决心。 花旗(Citi)大宗商品研究主管艾德?摩尔斯(Ed Morse)说:“深海开采技术成熟之后的美国页岩气革命,绘制了一幅强劲的供应图景。”花旗预计布伦特原油在2014年的平均价格将为每桶98美元。 不过,其他人则辩称,供应将令人失望,为布伦特原油价格提供有力支持。 JBC能源咨询公司(JBC Energy)的迈克尔?代-米夏伊(Michael Dei-Michei)表示:“最近几年的模式可能会不断重复,因为确实没有实质变化。”JBC能源咨询公司预计2014年布伦特原油均价将达到每桶110美元。 为何会出现截然相反的预测?主要原因是对欧佩克内部供应中断情况增多的风险存在不同看法。

虽然美国页岩气革命引发了广泛关注,但可以说产量中断——从利比亚内战到为制止伊朗发展核项目而对其发起石油制裁——会对总体价格产生同等的影响。许多分析师再次将欧佩克产量视为不可知因素。 例如,巴克莱(Barclays)预计,2014年非欧佩克供应增幅将比全球需求增幅高出约50万桶。但分析师米思文?马赫什(Miswin Mahesh)表示,由于许多欧佩克国家产量的不确定性,这仅仅意味着原油价格面临温和的下行压力。 在利比亚,武装分子们继续阻止主要港口的石油出口。事实可能证明,国际社会很难达成一项取消对伊朗制裁的全面协议。在委内瑞拉,交易员日益担心,政治动荡可能影响到石油行业。 人们担心产量下滑数据,而且还怀疑非欧佩克国家的供应增长能否实现宏大的预期目标。例如,哈萨克斯坦巨大的卡沙干(Kashagan)油田最近由于天然气泄漏而停产,而且至少在今年春季前不会复产。

Giorgio Bresciani, Dieuwert Inia, and Peter Lambert There is huge uncertainty about how global gas markets will evolve, but the extent of the value at stake makes it imperative for liquefied natural gas suppliers and buyers to act now. Unforeseen events have disrupted the gas market in the last eight years but paradoxically lent it a degree of stability—for the time being, at least. The shale-gas boom in the United States, rapidly increasing Asian demand, and the European economic crisis have driven huge price discrepan- cies among regional markets. The influence of these three disruptions is not likely to wane before the turn of the decade. But then what? Enormous value is at stake. Depending on how factors such as Asian demand, oil prices, or North American exports play out, our analysis suggests that value creation in the global gas industry in 2030 could be anywhere between $310 billion and $725 billion, compared with $340 billion in 2011. This $415 billion difference in potential outcomes in a single year suggests very different prospects not only for the industry as a whole but also for different participants, as the value gains will by no means be evenly spread. Liquefied natural gas (LNG), while only account- ing for 10 percent of the global gas market currently, will be a key determinant of market prices and eventual value creation, as it is the Capturing value in global gas: Prepare now for an uncertain future J U L Y 2014 O i l & G a s P r a c t i c e

国际石油贸易中几种价格的含义 1、石油输出国组织的官方价格 20世纪60年代OPEC为了与西方跨国公司降低"标价"的行为作斗争,在60年代后期特别是70年代初以来,在历次部长级会议都公布标准原油价格,这种标准原油价格是以沙特API度为34的轻油为基准,而公布的价格就是当时统一的官价。 到20世纪80年代,由于非OPEC产油量的增长,在1986年底,石油输出国组织看到"官价"已不起多大作用,又改成以世界上7种原油的平均价格(7种原油一揽子价格),来决定该组织成员国各自的原油价格,7种原油的平均价即是参考价,然后按原油的质量和运费价进行调整。1986年11月,OPEC价格委员会制定的包括7种原油在内的一揽子原油价格包括: 沙特阿拉伯轻油(Arab Light)、阿尔及利亚撒哈拉混合油(Sahara Blend)、印度尼西亚米纳斯(Minas)、尼日利亚邦尼轻油(Bonny Light)、阿联酋迪拜油(Dubai)、委内瑞拉蒂朱纳轻油(Tia Juana Light)、墨西哥依斯莫斯轻油(Isthmus),当时的加权平均价是每磅 18.00美元。 2、非石油输出国组织的官方价格 这是非欧佩克成员的产油国自己制定的油价体系,它一般参照欧佩克油价体系,结合本国实际情况而上下浮动。 3、现货市场价格 世界上最大的石油现货市场有美国的纽约、英国的伦敦、荷兰的鹿特丹和亚洲的新加坡。 上世纪70年代以前,这些市场仅仅是作为由各大石油公司相互调剂余缺和交换油品的手段,石油现货交易量只占世界总石油贸易量的5%以下,现货价格一般只反映长期合同超产的销售价格。因此,这个阶段的石油现货市场称为剩余市场(Residual Market)。1973年石油危机后,随着现货交易量及其在世界石油市场中所

国际原油期货价格 走势

目录 本月相关新闻 (3) 国际原油期货市场 (5) 国际原油期货价格走势 国际原油现货市场 (7) 国际原油现货价格走势 影响本月油价走势主要因素 (7) OPEC (8) 美国石油库存报告 (11) 数据解读 (12) 2020年2月原油出口国 2020年2月原油进口来源国 2020年2月原油进口关口 2020年2月华南市场原油进口来源 2020年2月华东市场原油进口来源 2020年2月青岛市场原油进口来源 2020年2月西北市场原油进口来源 2020年2月东北市场原油进口来源 后市预测 (18) 本月相关新闻 伊朗今起军演一周海上石油供应要道成重点区域

在联合国安理会常任理事国29日通过声明要求伊朗弃 核之际,伊朗军方也在同日宣布,将从31日起在波斯湾海域进行 为期一周的大规模军事演习,让部队做好击退“威胁”的准备。 伊朗军方将领特别强调,美国等西方国家的石油“大动脉”霍尔木兹海峡是军演重点。 伊朗的伊斯兰革命卫队海军总司令萨法里少将当地时间29日宣布军演消息,“从3月31日持续到4月6日,包括革命卫队和正规军的陆海空三军1.7万名士兵、民兵及警察部队,及1500艘舰船参与演习。” 萨法里表示,军演将展现伊朗军队维护国家领土完整的决心和能力,“我们将做好必要和必需的准备,以便对任何威胁作好立即响应。” 伊朗军方这次似乎有意要触动美国等西方国家的敏感神经,尤其突显演习地区的原油供应敏感性。军演行动发言人德罕少将指出,霍尔木兹海峡将是这次演习的重点区域,“波斯湾的原油80%从这里运出去,而伊朗对该区域有主宰性且精确的掌控能力。如果敌人想让这个地区不安全,那么他们自己也会有危险,因为我们知道他们船舰的位置。” 伊拉克北方基尔库克到北吉炼油厂的一条石油输送管道被破坏 伊拉克北方基尔库克到北吉炼油厂的一条石油输送管道被破坏,这是基尔库克油田道北吉炼油厂的3条石油输送管道之一。北方石油公司的官员说,周五将对这条管道进行修复,需要3天的时间才能供油。北吉炼油厂是伊拉克最大的炼油厂,据首都巴格达以北155英里处。 伊拉克代理石油部长说,该国需要8-12个月的时间才能恢复北方基尔库克油田到土耳其杰伊汉的石油管道出口。由于持续受到破坏,这条出口管道从2004年底以来就停止运行。预计5月份南方原油出口可以达到每天150万桶。伊拉克北方当前产量每天35万桶。

一、世界石油价格的历史变化情况回顾 1.1 1973年以前的低油价阶段 1960年OPEC成立以前,石油的生产和需求受西方国家控制,油价处于1.5~1.8美元/桶的垄断低水平。1960年9月,OPEC在伊拉克首都巴格达成立,成立后围绕着石油的生产权和定价权不断与西方跨国公司进行斗争。从OPEC成立到1970年,原油价格一直保持在1.8~2美元/桶的水平上,可见在整个20世纪60年代OPEC在国际石油市场上控制油价的能力微不足道。1970—1973年,随着OPEC在一系列谈判中的胜利,原油价格的决定权主体开始发生变化,原油标价出现上升迹象,到1973年10月油价接近3美元/桶。 1.2 1973年10月—1978年,油价上升与第一次石油危机期 这一时期,OPEC国家在实现石油资源国有化的基础上,进而联合起来,夺取了国际石油定价权,并以石油为武器打击欧美发达国家,维护民族利益。1973年10月爆发了第四次中东战争,油价急剧上涨,从10月的接近3美元/桶涨到1974年1月的11.65美元/桶,造成西方国家第一次能源危机。1974年2月尼克松建议召开了第一次石油消费国会议,成立了国际能源机构(IEA),能源问题成为国际政治外交中的重要议题,OPEC的国际地位迅速上升。1974—1978年原油价格稳定维持在10~12美元/桶的水平。 1.3 1979—1986年第二次石油危机及其消化阶段 1979—1981年第二次能源危机时,布伦特油价狂涨到36.83美元/桶。借助两次石油危机,OPEC从国际石油垄断资本手中完全夺回了石油定价权。1981—1986年为OPEC实行原油产量配额制的较高油价时期,布伦特油价从36.83美元/桶缓慢降到27.51美元/桶。随着非OPEC 产油国原油产量的增长以及节能和替代能源的发展,OPEC对油价的控制能力不断下降,原油价格也开始不断回落。1986年,油价急剧下跌到13美元/桶左右。 1.4 1986—1997年,实现市场定价的较低油价时期 此时期,由于石油勘探开发技术的进步,石油成本不断下降,产量增加,国际油价的决定主体从OPEC单方面决定,转向由OPEC、石油需求和国际石油资本共同决定的局面,国际油价基本实现市场定价。布伦特原油均价在14.3~20美元/桶的水平上徘徊波动,(1990—1991年的海湾战争时油价出现短期大的涨落除外)。 1.5 1997年以来,国际油价短暂下跌后的大幅度上升,直至2008年急剧跌落的阶段 受亚洲金融危机、需求下降以及OPEC不适时宜的增产,布伦特原油价格从1997年1月的24.53美元/桶下降到1998年12月的9.25美元/桶的最低价。然后从1999年3月开始反弹并一路攀升,2000年8月突破30美元/桶,2000年9月7日最高时达到37.81美元/桶,短短18个月涨幅达3倍之多,创“海湾战争”以来的油价新高。2003年之后,油价更是一路持续上涨,终于在2008年7月创下接近150美元/桶的历史最高纪录,并在5个月之后的2008年底戏剧性地下挫到40美元以下。 2009年至今快速回升高位震荡阶段 油价在2008触底之后,伴随着世界经济的回升,油价也相应进入了回升阶段。并于2011年达到115美元之后在高位宽幅度震荡。 二、国际石油价格变化的历史解读 在国际石油市场的发展过程中,1960年9月OPEC成立以前,原油价格在美国和跨国公司的垄断控制下,为垄断价格;OPEC成立至1973年处于成长时期,它对国际石油市场上的影响力很小。我们在这里着重从1973年以后石油逐步市场化以后的历史演变进行解读。2.1 1973—1974年阿拉伯石油禁运