运用财务计算器进行理财规划

一、理财规划运用的主要工具

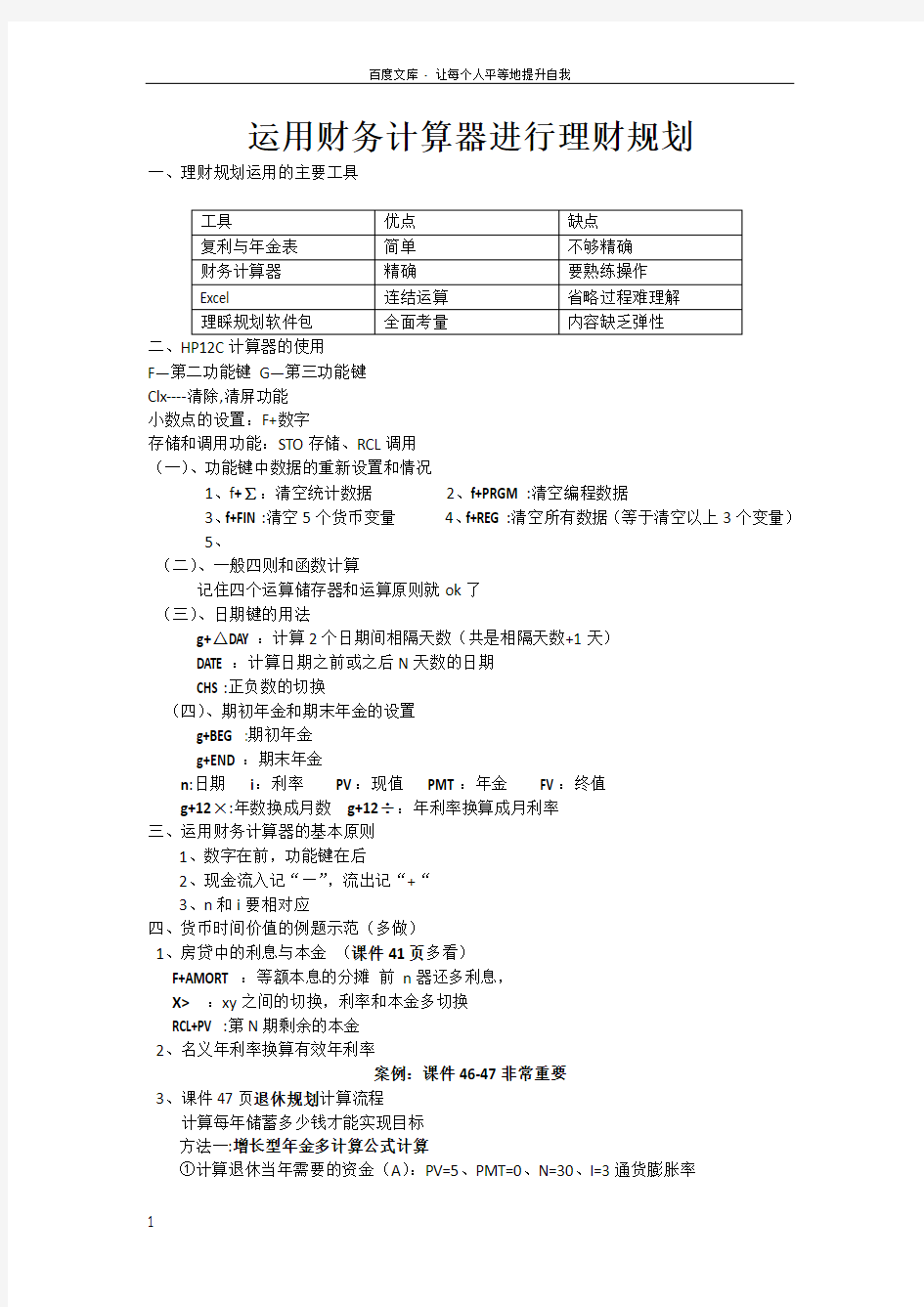

工具优点缺点

复利与年金表简单不够精确

财务计算器精确要熟练操作

Excel 连结运算省略过程难理解

理睬规划软件包全面考量内容缺乏弹性

二、

F—第二功能键G—第三功能键

Clx----清除,清屏功能

小数点的设置:F+数字

存储和调用功能:STO存储、RCL调用

(一)、功能键中数据的重新设置和情况

1、f+∑:清空统计数据

2、f+PRGM:清空编程数据

3、f+FIN:清空5个货币变量

4、f+REG:清空所有数据(等于清空以上3个变量)

5、

(二)、一般四则和函数计算

记住四个运算储存器和运算原则就ok了

(三)、日期键的用法

g+△DAY:计算2个日期间相隔天数(共是相隔天数+1天)

DATE:计算日期之前或之后N天数的日期

CHS:正负数的切换

(四)、期初年金和期末年金的设置

g+BEG :期初年金

g+END:期末年金

n:日期i:利率PV:现值PMT:年金FV:终值

g+12×:年数换成月数g+12÷:年利率换算成月利率

三、运用财务计算器的基本原则

1、数字在前,功能键在后

2、现金流入记“—”,流出记“+“

3、n和i要相对应

四、货币时间价值的例题示范(多做)

1、房贷中的利息与本金(课件41页多看)

F+AMORT:等额本息的分摊前n器还多利息,

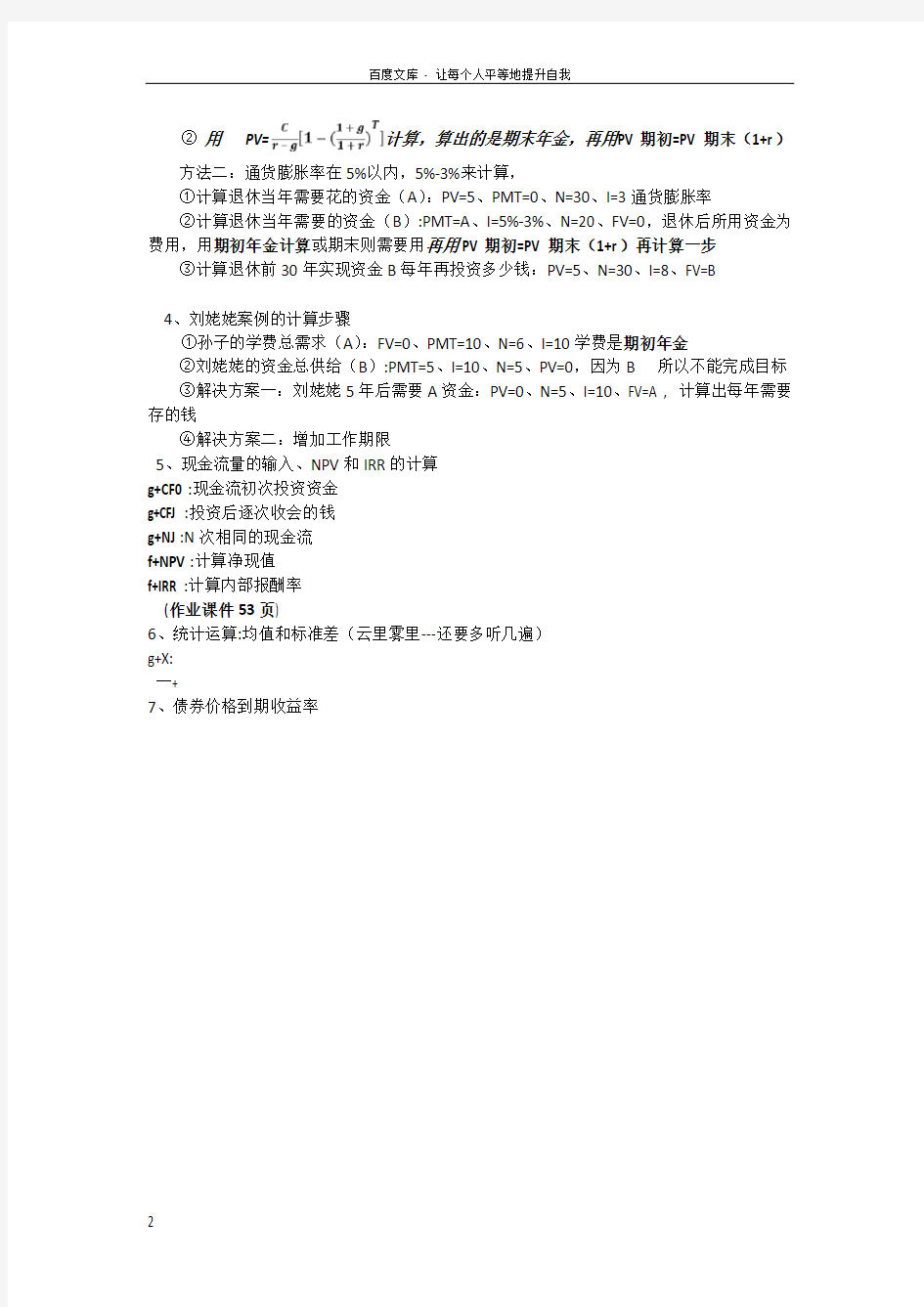

X> RCL+PV:第N期剩余的本金 2、名义年利率换算有效年利率 案例:课件46-47非常重要 3、课件47页退休规划计算流程 计算每年储蓄多少钱才能实现目标 方法一:增长型年金多计算公式计算 ①计算退休当年需要的资金(A):PV=5、PMT=0、N=30、I=3通货膨胀率 ②用PV=计算,算出的是期末年金,再用PV期初=PV期末(1+r) 方法二:通货膨胀率在5%以内,5%-3%来计算, ①计算退休当年需要花的资金(A):PV=5、PMT=0、N=30、I=3通货膨胀率 ②计算退休当年需要的资金(B):PMT=A、I=5%-3%、N=20、FV=0,退休后所用资金为费用,用期初年金计算或期末则需要用再用PV期初=PV期末(1+r)再计算一步 ③计算退休前30年实现资金B每年再投资多少钱:PV=5、N=30、I=8、FV=B 4、刘姥姥案例的计算步骤 ①孙子的学费总需求(A):FV=0、PMT=10、N=6、I=10学费是期初年金 ②刘姥姥的资金总供给(B):PMT=5、I=10、N=5、PV=0,因为B ③解决方案一:刘姥姥5年后需要A资金:PV=0、N=5、I=10、FV=A , 计算出每年需要存的钱 ④解决方案二:增加工作期限 5、现金流量的输入、NPV和IRR的计算 g+CF0:现金流初次投资资金 g+CFJ:投资后逐次收会的钱 g+NJ:N次相同的现金流 f+NPV:计算净现值 f+IRR:计算内部报酬率 (作业课件53页) 6、统计运算:均值和标准差(云里雾里---还要多听几遍) g+X: 一+ 7、债券价格到期收益率 财务计算器的使用 中国人民大学财政金融学院任强博士 货币的时间价值 .货币具有时间价值: .货币经过一定时间的投资和再投资后所增加的价值.货币使用过程中随时间推移而发生增值 .今天的1元>明天的1元 货币的时间价值 .单利的计算: .单利:只计算本金带来的利息,不考虑利息带来的利息。.以100元,年10%的利率为例,求1-3年年末终值。 .100元钱1年后的终值: .100×(1+10%)=110 .100元钱2年后的终值: .100×(1+10%×2)=120 .100元钱3年后的终值: .100×(1+10%×3)=130 货币的时间价值 .复利的计算: .复利:利息在下期也转做本金与原来的本金一起计算利息,即“利滚利”。 .以100元,年10%的利率为例,求1-3年年末终值。.100元钱1年后的终值: .100×(1+10%)=110 .100元钱2年后的终值: .100×(1+10%)2=121 .100元钱3年后的终值: .100×(1+10%)3=133.1 货币的时间价值 .单利终值的计算式: .复利终值的计算式: ()niVVn×+=10 ()nniVV+=101.001.101.211.331.461.611.771.952.142.362.590.000.501.001.502.002.503 .00012345678910年 $ 复利 单利 货币的时间价值 .贴现: .确定未来现金流现在价值的过程 .贴现与求终值的原理恰好相反 问题:如果您能取得的回报率是10%,且两年后的投资收入是¥10,000,那么这项投资的价值今天是多少? 1. 主营业务毛利率(%)=(1-主营业务成本/主营业务收入净额)×100% 2. 毛利率(%)=(1-营业成本/营业收入)×100% 3. 营业利润率(%)=营业利润/主营业务收入净额×100% 4. 总资产报酬率(%)=EBIT /年初末平均资产总额×100%(上市公司用年末数) 5. 净资产收益率(%)=净利润/年初末平均净资产×100%(上市公司用年末数) 6. EBIT=利润总额+列入财务费用的利息支出 7. EBITDA=EBIT+折旧+摊销(无形资产摊销+长期待摊费用摊销) 8. 资产负债率(%)=负债总额/资产总额×100% 9. 债务资本比率(%)=总有息债务/资本化总额×100% 10.长期资产适合率(%)=(所有者权益+少数股东权益+长期负债)/(固定资产+长期投资+无形及递延资产)×100% 11.资本化总额=总有息债务+所有者权益+少数股东权益+递延税款贷项 12.总有息债务=长期有息债务+短期有息债务+其他应付款 13.短期有息债务=短期借款+贴息应付票据+其他流动负债(应付短期债券)+一年内到期的长期债务 14.长期有息债务=长期借款+应付债券 15.流动比率=流动资产/流动负债 16.速动比率=(流动资产–存货)/流动负债 17.保守速动比率=(货币资金+应收票据+短期投资)/流动负债 18.存货周转天数=360/(主营业务成本/年初末平均存货) 19.应收账款周转天数=360/(主营业务收入净额/(年初末平均应收账款+年初末平均应收票据)) 20.应付账款周转天数=360/(主营业务成本/(年初末平均应付账款+年初末平均应付票据)) 21.现金回笼率(%)=销售商品及提供劳务收到的现金/主营业务收入净额×100% 22. EBIT利息保障倍数(倍)=EBIT/利息支出=EBIT/(计入财务费用的利息支出+资本化利息) 23. EBITDA利息保障倍数(倍)=EBITDA /利息支出=EBITDA /(计入财务费用的利息支出+资本化利息) 24.经营性净现金流利息保障倍数(倍)=经营性现金流量净额/利息支出=经营性现金流量净额/(计入财务费用的利息支出+资本化利息) 财务计算器操作指南 一、货币时间价值计算 (2ND,·,)=FORMAT,数字,ENTER,(2ND,CPT)=QUIT 2、先付年金的设置(默认为后付年金) (2ND,PMT,)=BGN,(2ND,ENTER)=SET,(2ND,CPT)=QUIT 3、年付款次数的设置(默认值为1) (2ND,I/Y)=P/Y,数字,ENTER,(2ND,CPT)=QUIT 4、年计息次数的设置(默认值为1) (2ND,I/Y)=P/Y,↓,数字,ENTER,(2ND,CPT)=QUIT 二、单笔现金流的终值、现值计算 1、350年前的25美元,如果按6%的年复利计算,到今天将是多少钱?(1)初始化:2ND,+/-,ENTER,2ND,CPT (2)期数:350,N (3)利率:6,I/Y (4)现值:25,+/-,PV (5)计算终值:CPT,FV 2、现存入5000元,若年复利10%,20年后,该账户中的金额为多少?(1)初始化:2ND,+/-,ENTER,2ND,CPT (2)期数:20,N (3)利率:10,I/Y (4)现值:5000,+/-,PV (5)计算终值:CPT,FV 3、在年复利8%的情况下,如要想在第5年末取得50000元,则他现在要存 入多少钱? (1)初始化:2ND,+/-,ENTER,2ND,CPT (2)期数:5,N (3)利率:8,I/Y (4)终值:50000,FV (5)计算现值:CPT,PV 4、如果20年后账户中有人民币20000元,若年复利为10%,则现在需要存入多少钱? (1)初始化:2ND,+/-,ENTER (2)期数:20,N (3)利率:10,I/Y (4)终值:20000,FV (5)计算现值:CPT,PV 5、活期存款年利率0.72%(利息税5%),按季度计息,计算100000元存款1年能获得多少利息? (1)初始化:2ND,+/-,ENTER,2ND,CPT (2)小数点设置:2ND,·,3,ENTER,2ND,CPT (3)计息次数设置:2ND,I/Y,↓,4,ENTER,2ND,CPT (4)期数:1,N (5)利率:0.684,I/Y (6)现值:100000,PV (7)计算终值:CPT,FV (8)利息额为:685.756 (9)按年计息的利息额为:684 (10)差额:1.756 三、年金的终值和现值计算 1、赵女士今年30岁,每年年末往该账户里存入20000元,设年利率为6%,到60岁时,这笔风险保障金是多少? (1)初始化:2ND,+/-,ENTER,2ND,CPT (2)期数:30,N (3)利率:6,I/Y (4)每期支付:20000,PMT (5)计算终值:CPT,FV 2、某公司设备买价为2000元,可用10年,若租,每年年初需付租金200元。利率为7%,问是租还是买? (1)初始化:2ND,+/-,ENTER,2ND,CPT (2)先付年金的设置:2ND,PMT,2ND,ENTER,2ND,CPT (3)期数:10,N (3)利率:7,I/Y (4)每期支付:200,PMT (5)计算现值:CPT,PV 3、每月投入200元,如果年利率为7.5%,按月复利计息,每月月初付款,20年后账户余额为多少? Ratios Profitability ratios Profitability ratios measure the firm's use of its assets and control of its expenses to generate an acceptable rate of return. Gross margin, Gross profit margin or Gross Profit Rate OR Operating margin, Operating Income Margin, Operating profit margin or Return on sales (ROS) Note: Operating income is the difference between operating revenues and operating expenses, but it is also sometimes used as a synonym for EBIT and operating profit.[10] This is true if the firm has no non-operating income. (Earnings before interest and taxes / Sales) Profit margin, net margin or net profit margin Return on equity (ROE) Return on investment (ROI ratio or Du Pont ratio) Return on assets (ROA) Return on assets Du Pont (ROA Du Pont) 常用财务指标计算公式、分析和解释 一、偿债能力指标分析 (一)短期偿债能力分析 企业短期偿债能力的衡量指标主要有流动比率、速动比率和现金流动负债比率。 1.流动比率 流动比率=流动资产/流动负债 意义:体现企业的偿还短期债务的能力。流动比率越高,说明企业短期偿债能力越强。国际上通常认为,流动比率的下限为100%,流动比率等于200%时较为适当。 分析提示:低于正常值,企业的短期偿债风险较大。一般情况下,营业周期、流动资产中的应收账款数额和存货的周转速度是影响流动比率的主要因素。 2.速动比率 速动比率=速动资产/流动负债 意义:速动比率越高,表明企业偿还流动负债的能力越强。因为流动资产中,尚包括变现速度较慢且可能已贬值的存货,因此将流动资产扣除存货再与流动负债对比,以衡量企业的短期偿债能力。通常认为,速动比率等于100%时较为适当。 分析提示:低于1的速动比率通常被认为是短期偿债能力偏低。影响速动比率的可信性的重要因素是应收账款的变现能力,账面上的应收账款不一定都能变现,也不一定非常可靠。 3.现金流动负债比率 现金流动负债比率=年经营现金净流量/年末流动负债 意义:该指标越大,表明企业经营活动产生的现金净流量越多,越能保障企业按期偿还到期债务。 短期偿债能力分析总提示: (1)增加变现能力的因素:可以动用的银行贷款指标;准备很快变现的长期资产;偿债能力的声誉。 (2)减弱变现能力的因素:未作记录的或有负债;担保责任引起的或有负债。 (二)长期偿债能力分析 企业长期偿债能力的衡量指标主要有资产负债率、产权比率和已获利息倍数三项。 1.资产负债率 资产负债率=负债总额/资产总额 意义:反映债权人提供的资本占全部资本的比例。该指标也被称为举债经营比率。资产负债率越小,表明企业长期偿债能力越强。 分析提示:负债比率越大,企业面临的财务风险越大,获取利润的能力也越强。如果企业资金不足,依靠欠债维持,导致资产负债率特别高,偿债风险就应该特别注意了。资产负债率在55%—65%,比较合理、稳健;达到80%及以上时,应视为发出预警信号,企业应提起足够的注意。 财务计算器的使用 幻灯片1 财务计算器的使用 幻灯片2 惠普计算器(HP12C)的使用 l HP12C 计算器的基本设定 l ?功能键中数据的重新设置和清空 l ?一般四则和函数运算(RPN模式) l ?小数位数的设置 l ?财务计算器的运用原则 l ?付款和复利计算设置 l ?现金流量正负号的决定 幻灯片3 HP12C 计算器的基本设定 l 主要功能按键:都印在键上如按左下方ON键,开机关机。 l 货币时间价值的键上代号:n为期数,i为利 l 率,PV为现值,PMT为年金,FV为终值。 l 次要功能按键:按f键后,执行写在按键上方 l 的次要功能,如NPV,IRR;按g键后,执行写 l 在按键下方的次要功能,如ΔDYS,BEG,END 幻灯片4 功能键中数据的重新设置和清空 l 一般计算重新设置按CLx键,显示0.0000,退出到主界面。 l PV 、FV、n、i、PMT这五个货币时间价值功能键中会存有上次运算的结果,通过关机或Clx键无法清除其中数据。 l 如果需要清空所有数据直接按f clear REG 键即可 l 如果需要清空所有数据,包括恢复所有计算器的设置,可以先关机,再按住-,再按一下ON,将显示Pr Error 按任意键清除,可理解为计算器的“格式化”。 幻灯片5 一般四则和函数运算(RPN模式) l 键入第一个数字后按ENTER l 键入第二个数字后按计算类型符号键立即可以得到答案。 l 数学函数计算先输入数字,再输入该函数所代表的符号。如e4 应先按4再按g ex 。23 应按2Enter 3 yX 。 幻灯片6 一般四则和函数运算(RPN模式) l 例题: l 计算(3 × 4+ 5 × 6)/7 幻灯片7 例题答案 l 按键:3 ENTER 4 ×,5 ENTER 6 ×,+,7 ÷,得到6。 幻灯片8 小数位数的设置 l 小数位数的设置:不设置时初始值为两位小数,更改设置时,如要改为四位小数,按f 4即可。 l 考试时最好设为4位小数,输入PV或FV时可以 l 万元计,得出PMT时小数点4位,答案可以精 财务指标计算公司公式 财务报表分析指标体系 一、盈利能力分析 1.销售净利率=(净利润÷销售收入)×100% 该比率越大,企业的盈利能力越强 2.资产净利率=(净利润÷总资产)×100% 该比率越大,企业的盈利能力越强 3.权益净利率=(净利润÷股东权益)×100% 该比率越大,企业的盈利能力越强 4.总资产报酬率=(利润总额+利息支出)/平均资产总额×100% 该比率越大,企业的盈利能力越强 5.营业利润率=(营业利润÷营业收入)×100% 该比率越大,企业的盈利能力越强 6.成本费用利润率=(利润总额÷成本费用总额)×100% 该比率越大,企业的经营效益越高 二、盈利质量分析 1.全部资产现金回收率=(经营活动现金净流量÷平均资产总额)×100% 与行业平均水平相比进行分析 2.盈利现金比率=(经营现金净流量÷净利润)×100% 该比率越大,企业盈利质量越强,其值一般应大于1 3.销售收现比率=(销售商品或提供劳务收到的现金÷主营业务收入净额)×100% 数值越大表明销售收现能力越强,销售质量越高 三、偿债能力分析 1.净运营资本=流动资产-流动负债=长期资本-长期资产对比企业连续多期的值,进行比较分析 2.流动比率=流动资产÷流动负债与行业平均水平相比进行分析 3.速动比率=速动资产÷流动负债与行业平均水平相比进行分析 4.现金比率=(货币资金+交易性金融资产)÷流动负债与行业平均水平相比进行分析 5.现金流量比率=经营活动现金流量÷流动负债与行业平均水平相比进行分析 6.资产负债率=(总负债÷总资产)×100% 该比值越低,企业偿债越有保证,贷款越安全 7.产权比率与权益乘数产权比率=总负债÷股东权益,权益乘数=总资产÷股东权益产权比率越低,企业偿债越有保证,贷款越安全 8.利息保障倍数=息税前利润÷利息费用=(净利润+利息费用+所得税费用)÷利息费用利息保障倍数越大,利息支付越有保障 9.现金流量利息保障倍数=经营活动现金流量÷利息费用现金流量利息保障倍数越大,利息支付越有保障 10.经营现金流量债务比=(经营活动现金流量÷债务总额)×100% 比率越高,偿还债务总额的能力越强 四、营运能力分析 1.应收账款周转率应收账款周转次数=销售收入÷应收账款应收账款周转天数=365÷(销售收入÷应收账款)应收账款与收入比=应收账款÷销售收入与行业平均水平相比进行分析 2.存货周转率存货周转次数=销售收入÷存货存货周转天数=365÷(销售收入÷存货)存货与收入比=存货÷销售收入与行业平均水平相比进行分析 3.流动资产周转率流动资产周转次数=销售收入÷流动资产流动资产周转天数=365÷(销售收入÷流动资产)流动资产与收入比=流动资产÷销售收入与行业平均水平相比进行分析 4.净营运资本周转率净营运资本周转次数=销售收入÷净营运资本净营运资本周转天数=365÷(销售收入÷净营运资本)净营运资本与收入比=净营运资本÷销售收入与行业平均水平相比进行分析 5.非流动资产周转率非流动资产周转次数=销售收入÷非流动资产非流动资产周转天数=365÷(销售收入÷非流动资产)非流动资产与收入比=非流动资产÷销售收入与行业平均水平相比进行分析 6.总资产周转率总资产周转次数=销售收入÷总资产总资产周转天数=365÷(销售收入÷总资产)总资产与收入比=总资产÷销售收入与行业平均水平相比进行分析 五、发展能力分析 1.股东权益增长率=(本期股东权益增加额÷股东权益期初余额)×100% 对比企业连续多期的值,分析发展趋势 运用财务计算器进行理财规划 一、理财规划运用的主要工具 二、 F—第二功能键G—第三功能键 Clx----清除,清屏功能 小数点的设置:F+数字 存储和调用功能:STO存储、RCL调用 (一)、功能键中数据的重新设置和情况 1、f+∑:清空统计数据 2、f+PRGM:清空编程数据 3、f+FIN:清空5个货币变量 4、f+REG:清空所有数据(等于清空以上3个变量) 5、 (二)、一般四则和函数计算 记住四个运算储存器和运算原则就ok了 (三)、日期键的用法 g+△DAY:计算2个日期间相隔天数(共是相隔天数+1天) DATE:计算日期之前或之后N天数的日期 CHS:正负数的切换 (四)、期初年金和期末年金的设置 g+BEG :期初年金 g+END:期末年金 n:日期i:利率PV:现值PMT:年金FV:终值 g+12×:年数换成月数g+12÷:年利率换算成月利率 三、运用财务计算器的基本原则 1、数字在前,功能键在后 2、现金流入记“—”,流出记“+“ 3、n和i要相对应 四、货币时间价值的例题示范(多做) 1、房贷中的利息与本金(课件41页多看) F+AMORT:等额本息的分摊前n器还多利息, X> ②用PV=计算,算出的是期末年金,再用PV期初=PV期末(1+r) 方法二:通货膨胀率在5%以内,5%-3%来计算, ①计算退休当年需要花的资金(A):PV=5、PMT=0、N=30、I=3通货膨胀率 ②计算退休当年需要的资金(B):PMT=A、I=5%-3%、N=20、FV=0,退休后所用资金为费用,用期初年金计算或期末则需要用再用PV期初=PV期末(1+r)再计算一步 ③计算退休前30年实现资金B每年再投资多少钱:PV=5、N=30、I=8、FV=B 4、刘姥姥案例的计算步骤 ①孙子的学费总需求(A):FV=0、PMT=10、N=6、I=10学费是期初年金 ②刘姥姥的资金总供给(B):PMT=5、I=10、N=5、PV=0,因为B 主要财务指标计算公式 1.经营利润 =营业收入-营业成本-营业税金及附加-销售费用-管理费用 (简单:营业利润+财务费用) 2.净资产收益率(ROE)(合并层次包含少数股东) =净利润/平均股东权益 (其中:平均股东权益=(股东权益期初+股东权益期末)/2)3.投入资本回报率(ROIC)(合并层次包含少数股东) =经营利润/(平均股东权益+平均银行贷款+平均股东贷款)(银行贷款包括长短期,股东贷款包括母公司和少数股东贷款) 4.经营利润率 =经营利润/主营业收入 5.税后经营利润率 =(经营利润*有效所得税率)/主营业收入 6.销售净利润率 =净利润/营业收入 7.应收账款周转率 =主营业务收入/平均应收账款余额*100% 应收账款周转天数=365/应收账款周转率 8.应付账款周转率 =主营业务成本/平均应付账款余额*100% 应付账款周转天数=365/应付账款周转率 9.存货周转率 =主营业务成本/平均存货余额*100% 存货周转天数=365/存货周转率 10.固定资产周转率=主营业务收入/((期初固定资产净额+期末 固定资产净额)/2)*100% 固定资产周转天数=365/固定资产周转率 11.流动资产周转率=主营业务收入/((期初流动资产余额+期末 流动资产余额)/2)*100% 流动资产周转天数=365/流动资产周转率 12.总资产周转率=主营业务收入/((期初资产总额+期末资产总 额)/2)*100% 总资产周转天数=365/总资产周转率 13.费用率 =费用/营业收入(主营业务收入) 14.毛利率=(主营业务收入-主营业务成本)/主营业务收入 15.现金周期=应收周转天数+存货周转天数-应付周转天数 16.资产负债率=负债总额/资产总额 17.营运资本需求=应收账款+存货-应付账款 18.流动比率=流动资产/流动负债 19. 速动比率=(流动资产-存货)/流动负债 20.营运资本占用=应收账款+应收票据+存货-应付账款-应付票据 21.营运资本占用率=((期初营运资本占用+期末营运资本占用) /2)/年化营业额 22.息税前利润=利润总额+财务费用=净利润+所得税+财务费用 23.利息保障倍数=息税前利润/利息费用 24.总有息负债率=(短期借款+长期借款+股东贷款)/负债总额 1.绩效指标 (1)净资产收益率(含少数股东权益)(%) 净资产收益率=净利润/平均所有者权益×100% 平均所有者权益=(年初所有者权益合计+年末所有者权益合计)/2 (2)净资产收益率(不含少数股东权益)(%) 净资产收益率=归属于母公司所有者的净利润/平均归属于母公司所有者权益×100% 平均归属于母公司所有者权益=(年初归属于母公司所有者权益合计+年末归属于母公司所有者权益合计)/2 (3)总资产报酬率(%) 总资产报酬率=息税前利润/平均资产总额×100% 平均资产总额=(年初资产总额+年末资产总额)/2 息税前利润=利润总额+利息支出 (4)营业利润率(%) 营业利润率=营业利润/营业总收入×100% (5)主营业务利润率(%) 主营业务利润率=[主营业务收入+(利息收入+已赚保费+手续费及佣金收入)-主营业务成本-(利息支出+手续费及佣金支出+退保金+赔付支出净额+提取保险合同准备金净额+保单红利支出+分保费用)-主营业务税金及附加]/[主营业务收入+(利息收入+已赚保费+手续费及佣金收入)]×100% (6)成本费用利润率(%) 成本费用利润率=利润总额/成本费用总额×100% 成本费用总额=营业成本+(利息支出+手续费及佣金支出+退保金+赔付支出净额+提取保险合同准备金净额+保单红利支出+分保费用)+营业税金及附加+销售费用+管理费用+财务费用+其他 (7)盈余现金保障倍数 盈余现金保障倍数=经营活动产生的现金流量净额/归属于母公司所有者的净利润 (8)成本费用总额占营业总收入的比率(%) 成本费用总额占营业收入的比率=成本费用总额/营业总收入×100% (9)总资产周转率(次) (Z)财务计算器的操作 (2011-03-30 15:23:34) 分类:CFA 标签: 杂谈 财务计算器的操作 主讲人:刘春晖 财务计算器的通用操作 设置小数位数:FORMAT*,(屏幕显示DEC=2.00),数字,ENTER 退出相关设置,返回标准模式:QUIT* 要求进行计算:CPT,要求计算的变量 取消所有设置,返回默认状态:RESET* ERNTER 输入负数:数字,+/- 注意:带*表示该按键为二级按键,必需先按2ND转换到二级按键 一、单笔现金流 主要变量: FV:终值 PV:现值 I:利率 N:复利期数 输入任意三个变量,即可求解第四个变量 注意:利率按去掉百分号进行输入,如10%,直接输入10即可。 一、单笔现金流 常用按键:第三行 例1:现有2972.87元,按10%复利,20年后有多少钱? FV:终值,?? PV:现值, 2972.87 I:利率,10% N:复利期数,20 计算器操作如下: 2972.87 +/- PV 10 I/Y 20 N CPT FV =20000 变量的赋值规则 先输入数字,再输入变量名称 输入负数时,先数字,再正负号 不输入正负号时默认为正,表示现金流入,负号表示现金流出 变量的输入顺序不影响计算结果 例2:希望20年后有人民币2万元,按10%复利,现在需存入多少钱? FV:终值,20000 PV:现值,?? I:利率,10% N:复利期数,20 计算器操作如下: 20000,FV,10,I/Y,20,N,CPT,PV =-2972.87 注意:输入的变量赋值,计算器会自动保存,且不会因为开关机而丢失。下一次输入相同变量时,新赋值会自动冲销原有赋值;下一次输入其他变量时,原保存的变量赋值会自动参加下一次的运算,所以每次输入新赋值前,应取消原有的变量赋值, 操作如下:RESET* ERNTER 这一操作也取消了所有的参数设置,包括小数位数,后付年金,年付款次数和年复利次数等。 例3:现在存入2972.87元,利率为多少时,20年后才能获得2万元? FV:终值,20000 PV:现值,2972.87 I:利率,?? N:复利期数,20 计算器操作如下: 20000,FV,2972.87,+/-,PV,20,N,CPT,I/Y =10% 例4:现在存入2972.87元,利率为10%,多少年后才能获得2万元? FV:终值,20000 PV:现值,2972.87 I:利率,10% N:复利期数,?? 计算器操作如下: 20000,FV,2972.87,+/-,PV,10,I/Y,CPT,N =20 例5:现在存入2972.87元,利率为10%,每三个月复利一次,多少年后才能获得20000元? 未加说明的利率均为年利率, 参与利滚利的利息应当是在一个复利期间内实现的利息,所以当复利周期短于一年时,怎么办?我们应将已知的年利率转换为一个复利周期的利率 例5:现在存入2972.87元,利率为10%,每三个月复利一次,多少年后才能获得20000元? 解一:一个复利周期的利率是10/4=2.5 FV:终值,20000 PV:现值,2972.87 I:利率,2.5% N:复利期数,?? 财务计算器与理财计算 课程内容 第一讲财务计算器基础知识 第二讲理财计算案例 2 第一讲财务计算器基础知识 3 4 一、财务计算器简介 本次所用财务计算器型号本次所用财务计算器型号::德州仪器德州仪器BA BA BAⅡⅡPLUS 与普通计算器的区别与普通计算器的区别((内置程序内置程序、、功能键设置功能键设置、、减轻工 作量作量、、提高运算速度提高运算速度)) 5 二、财务计算器功能键简介及使用方法 1、ON|OFF ON|OFF::开/关 CPT CPT::计算 ENTER/SET ENTER/SET::确认确认//设定 ↑、↓:上下选择 →:删除 CE|C CE|C::清除 2、N :付款期数 I/Y I/Y::年利率年利率((默认默认%%) PV PV::现值 PMT PMT::年金 FV FV::终值 +|+|--:正负号 (介绍赋值方式介绍赋值方式)) 6 二、财务计算器功能键简介及使用方法3、2ND 2ND::第二功能键 RESET RESET::复位——2ND 2ND,,RESET RESET,,ENTER ENTER,,CE|C FORMAT FORMAT::小数点后位数——2ND 2ND,,FORMAT FORMAT,,“DEC=DEC=??”,数字数字,,ENTER ENTER,, CE|C P/Y P/Y ::年付款次数——2ND 2ND,,P/Y P/Y,,“P/Y=P/Y=??”,数字数字,,ENTER ENTER,,CE|C (默认P/Y=C/Y P/Y=C/Y)) C/Y C/Y::年复利计息次数——2ND 2ND,,P/Y P/Y,,↓,“C/Y=C/Y=??”,数字数字,,ENTER ENTER,, CE|C BGN BGN::期初付款——2ND 2ND,,BGN BGN,,2ND 2ND,,ENTER ENTER,,CE|C CE|C((显示显示))END END::期末付款——2ND 2ND,,BGN BGN,,2ND 2ND,,ENTER ENTER,,CE|C CE|C((默认默认,,不显示) 主要财务指标计算公式 (一)偿债能力指标偿债能力是指企业清偿短期、长期债务的能力。 1、资产负债率资产负债比率=负债总额/资产总额 分析提示:负债比率越大,企业面临的财务风险越大,获取利润的能力也越强。如果企业资金不足,依靠欠债维持,导致资产负债率特别高,偿债风险就应该特别注意了。资产负债率在55%—65%,比较合理、稳健;达到80%及以上时,应视为发出预警信号,企业应提起足够的注意。一般认为,该比率维护在40-60%之间较为合适,负债比率过高是不利的,应引起重视。 2、流动比率流动比率=流动资产总额/流动负债总额 意义:体现企业的偿还短期债务的能力。流动比率越高,说明企业短期偿债能力越强。国际上通常认为,流动比率的下限为100%,流动比率等于200%时较为适当。反映企业短期负债清偿能力,即每1元流动负债额中有多少流动资产额作保证。一般认为2:1的流动比率较好。若该比率过低,说明企业偿还能力较差,若该比率过高,说明企业的部分资金闲置。 3、速动比率速动比率=流动资产总额-存货/流动负债总额 意义:速动比率越高,表明企业偿还流动负债的能力越强。因为流动资产中,尚包括变现速度较慢且可能已贬值的存货,因此将流动资产扣除存货再与流动负债对比,以衡量企业的短期偿债能力。通常认为,速动比率等于100%时较为适当。 分析提示:低于1的速动比率通常被认为是短期偿债能力偏低。影响速动比率的可信性的重要因素是应收账款的变现能力,账面上的应收账款不一定都能变现,也不一定非常可靠。 因为存货不能马上形成支付能力,所以速动比率比流动比率更能准确反映企业的偿债能力。一般认为,该比率为1:1较好。 4、现金比率反映企业即时偿还流动负债的能力,指标计算公式如下: 现金比率=(货币资金+三个月到期的短期投资和应收票据)/流动负债现金比率越高,说明公司的短期偿债能力越强。 5、利息保障倍数衡量企业偿还借款利息的能力,指标计算公式如下(如不能得到利息费用的详细资料,可用“财务费用”代替“利息费用”): 利息保障倍数=(利润总额+利息费用)/利息费用 利息保障倍数指标反映出企业的经营所得保障支付负债利息的能力,它的倍数一般情况下应大于1,同时应选择5年中最低的比率作为最基本的偿付利息能力指标,否则就难以偿还债务及利息。但从短期看,由于折旧费、摊销费及折耗费等短期内不需要支付资金,所以利息保障倍数小于1时,企业通常也能偿还其利息债务。 6、应收账款损失率 应收账款损失率=坏账损失/应收账款总额 一般讲该指标越小越好,比率高应引起重视,必须到企业对应收帐款进行调查,找出原因。 7、经营活动产生的现金流量反映企业以经营活动现金流入偿还债务的能力。(1)将销售商品、提供劳务收到的现金与购进商品、接受劳务付出的现金进行比较。在企业经营正常、购销平衡的情况下,二者比较的比率大,说明企业的销售利润大,销售回款良好,创现能力强。 (2)将销售商品、提供劳务收到的现金与经营活动流入的现金总额进行比较,可大致说明企业产品销售现款占经营活动流入的现金的比重。比重大,说明企业主营业务突出,营销状况良好。 财务经济指标计算公式 1、流动比率=流动资产合计/流动负债合计*100% 2、速动比率=速动资产/流动负债。速动资产是指流动资产扣除存货之后的余额, 3、现金流动负债比率=年经营现金净流量/年末流动负债×100% 4、资产负债率=(负债总额/资产总额)*100%。 5、产权比率也称资本负债率=负债总额/所有者权益总额*100% 6、或有负债比率=或有负债余额/所有者权益总额*100% 或有负债余额=已贴现商业承兑+对外担保+未决诉讼、未决仲裁(除贴现与担保引起的诉讼与仲裁)+其他或有负债。 7、已获利息倍数=息税前利润总额/利息支出。 其中:息税前利润总额=利润总额+利息支出。利息支出,实际支出的借款利息、债券利息等。 8、带息负债比率=(短期借款+一年内到期的长期负债+长期借款+应付债券+应付利息+)/负债总额*100%。 9、劳动效率=营业收入或净产值/平均值工人数 10、生产资料运营能力: 周转率=周转额÷资产平均余额; 周转期=计算期天数÷周转次数。=资产平均余额*计算期天数/周转额 11、应收账款周转率(次)=销售收入÷平均应收账款 周转数(周转天数)=计算期天数/周转次数=资产平均余额*计算期天数/周转额12、①存货周转率(次)=销售成本÷存货平均余额②存货周转天数=计算期天数/存货周转次数 13、流动资产周转率(次)=主营业务收入净额/平均流动资产总额X100% 14、固定资产周转率(次数)=营业收入÷平均固定资产净值 固定资产周转期(天数)=平均固定资产净值×360/营业收入。 15、总资产周转率(次)=营业收入÷平均资产总额。 16、不良资产比率=(资产减值准备余额+应提未提和应摊未摊的潜亏挂账+未处理资产损失)÷(资产总额+资产减值准备余额)。 17、资产现金回收率=经营现金净流量/平均资产总额。 18、营业利润率=营业利润/营业收入(商品销售额)×100% 19、销售净利率=净利润÷销售收入*100%。 20、销售毛利率=(销售收入-销售成本)÷销售收入*100% 21、成本费用利润率=利润总额/成本费用总额×100% 式中的利润总额和成本费用用总额来自企业的损益表。成本费用一般指主营业务成本和三项期间费用 营业税金及附加。 22、盈余现金保障倍数=经营现金净流量/净利润 23、总资产报酬率=(利润总额+利息支出)/平均资产总额X100%, 息税前利润总额=利润总额+利息支出 24、加权平均净资产收益率=报告期净利润÷平均净资产×100% 25、资本收益率又称资本利润率 资本收益率= 税后净利润/平均所有者权益 26、基本每股收益率=归属于普通股东的当期净利润/当期发行在外普通股的加权平均数; 例题1 如果从第1年开始,到第10年结束,每年年末获得10,000元。如果年利率为8%,那么,这一系列的现金流的现值和终值分别是多少? 解答: 1)现值: 10n, 8i, 10,000PMT, 0 FV, g END PV=-67,100.8140(元) 故现值为67,100.8140元。 2)终值: 10n, 8i, 10,000PMT, 0 PV, g END FV=144,865.6247 (元) 故终值为144,865.6247 元。 例题2 李先生向银行申请20年期的购房按揭贷款100万元,合同规定利率为6.39%。那么,李先生每月月末向银行支付的本利合计为多少? 解答: 20 g n, 6.39 g i, 100 PV, 0 FV, g END PMT= -0.7391 故每月支付本利合计7391元(0.7391万元)。 例题3 如果第1年年初你投资100万元,以后每年年末追加投资8.76万元,希望在第30年年末得到2,000万元。那么,投资的收益率(必要回报率)必须是多少? 解答: 30n, 100 CHS PV, 8.76 CHS PMT, 2000 FV, g END, i= 8.0030 故必要回报率为8.0030%(严格地讲,应该是>=8.0030%)。 例题4 第1年年初投资10万元,以后每年年末追加投资5万元,如果年收益率为6%,那么,在第几年年末,可以得到100万元? 解答: 6 i, 10 CHS PV, 5 CHS PMT, 100 FV, g END, n= 12 故在第12年年末,可得到100万元。 例题5 小王出租了一套房屋,每年租金收入2万元,年初收取。如果从第1年年初开始出租,共出租10年,利率为8%。那么,这10年的租金的现值是多少?在第10年年末的终值又是多少?解答: 1)现值: 一、货币时间价值菜单操作 该菜单操作涉及五个变量,分别是期数(n),利率(i) ,现值(PV),年金(PMT) 和终值(FV)。如果知道其中的四个,就可以计算出另外一个。另外,还有几个其它的重要指标需要设定:期初或期末年金(g BEG或g END),每年复利的次数(g i),和每年付款次数(g n)。 例题1 如果从第1年开始,到第10年结束,每年年末获得10,000元。如果年利率为8%,那么,这一系列的现金流的现值和终值分别是多少? 解答: 1)现值: 10n, 8i, 10,000PMT, 0 FV, g END PV=-67,100.8140(元) 故现值为67,100.8140元。 2)终值: 10n, 8i, 10,000PMT, 0 PV, g END FV=144,865.6247 (元) 故终值为144,865.6247 元。 例题2 李先生向银行申请20年期的购房按揭贷款100万元,合同规定利率为6.39%。那么,李先生每月月末向银行支付的本利合计为多少? 解答: 20 g n, 6.39 g i, 100 PV, 0 FV, g END PMT= -0.7391 故每月支付本利合计7391元(0.7391万元)。 例题3 如果第1年年初你投资100万元,以后每年年末追加投资8.76万元,希望在第30年年末得到2,000万元。那么,投资的收益率(必要回报率)必须是多少?解答: 30n, 100 CHS PV, 8.76 CHS PMT, 2000 FV, g END, i= 8.0030 故必要回报率为8.0030%(严格地讲,应该是>=8.0030%)。 例题4 财务指标计算公式 一、常用财务指标一般分类及计算 一、偿债能力指标 (一)短期偿债能力指标 1.流动比率=流动资产÷流动负债 2.速动比率=速动资产÷流动负债 3.现金流动负债比率=年经营现金净流量÷年末流动负债×100% (二)长期偿债能力指标 1.资产负债率=负债总额÷资产总额 2.产权比率=负债总额÷所有者权益 二.营运能力指标 (一)人力资源营运能力指标 劳动效率=主营业务收入净额或净产值÷平均职工人数 (二)生产资料营运能力指标 1.流动资产周转情况指标 (1)应收账款周转率(次)=主营业务收入净额÷平均应收账款余额 应收账款周转天数=平均应收账款×360÷主营业务收入净额 (2)存货周转率(次数)=主营业务成本÷平均存货 存货周转天数=平均存货×360÷主营业务成本 (3)流动资产周转率(次数)=主营业务收入净额÷平均流动资产总额 流动资产周转期(天数)=平均流动资产总额×360÷主营业务收入净额 2.固定资产周转率=主营业务收入净额÷固定资产平均净值 3.总资产周转率=主营业务收入净额÷平均资产总额 三.盈利能力指标 (一)企业盈利能力的一般指标 1.主营业务利润率=利润÷主营业务收入净额 2.成本费用利润率=利润÷成本费用 3.净资产收益率=净利润÷平均净资产×100% 4.资本保值增值率=扣除客观因素后的年末所有者权益÷年初所百者权益×100% (二)社会贡献能力的指标 1.社会贡献率=企业社会贡献总额÷平均资产总额 2.社会积累率=上交国家财政总额÷企业社会贡献总额 四.发展能力指标 1.销售(营业)增长率=本年销售(营业)增长额÷上年销售(营业)收入总额×100% 2.资本积累率=本年所有者权益增长额÷年初所有者权益×100% 3.总资产增长率=本年总资产增长额÷年初资产总额×100% 4.固定资产成新率=平均固定资产净值÷平均固定资产原值×100% 二、常用财务指标具体运用分析 1、变现能力比率 变现能力是企业产生现金的能力,它取决于可以在近期转变为现金的流动资产的多少。 (1)流动比率 公式:流动比率=流动资产合计/ 流动负债合计 意义:体现企业的偿还短期债务的能力。流动资产越多,短期债务越少,则流动比率越大,企业的短期偿债能力越强。 30个基本指标计算方法 1、盈利能力分析 1.销售净利率=(净利润÷销售收入)×100%;该比率越大,企业的盈利能力越强。 2.资产净利率=(净利润÷总资产)×100%;该比率越大,企业的盈利能力越强。 3.权益净利率=(净利润÷股东权益)×100%;该比率越大,企业的盈利能力越强。 4.总资产报酬率=(利润总额+利息支出)/平均资产总额×100%;该比率越大,企业的盈利能力越强。 5.营业利润率=(营业利润÷营业收入)×100%;该比率越大,企业的盈利能力越强。 6.成本费用利润率=(利润总额÷成本费用总额)×100%;该比率越大,企业的经营效益越高。 2、盈利质量分析 1.全部资产现金回收率=(经营活动现金净流量÷平均资产总额)×100%;与行业平均水平相比进行分析。 2.盈利现金比率=(经营现金净流量÷净利润)×100%;该比率越大,企业盈利质量越强,其值一般应大于1。 3.销售收现比率=(销售商品或提供劳务收到的现金÷主营业务收入净额)×100%;数值越大表明销售收现能力越强,销售质量越高。 3、偿债能力分析 1.净运营资本=流动资产-流动负债=长期资本-长期资产;对比企业连续多期的值,进行比较分析。 2.流动比率=流动资产÷流动负债;与行业平均水平相比进行分析。 3.速动比率=速动资产÷流动负债;与行业平均水平相比进行分析。 4.现金比率=(货币资金+交易性金融资产)÷流动负债;与行业平均水平相比进行分析。 5.现金流量比率=经营活动现金流量÷流动负债;与行业平均水平相比进行分析。 6.资产负债率=(总负债÷总资产)×100%;该比值越低,企业偿债越有保证,贷款越安全。 7.产权比率与权益乘数:产权比率=总负债÷股东权益,权益乘数=总资产÷股东权益;产权比率越低,企业偿债越有保证,贷款越安全。 8.利息保障倍数=息税前利润÷利息费用=(净利润+利息费用+所得税费用)÷利息费用;利息保障倍数越大,利息支付越有保障。 9.现金流量利息保障倍数=经营活动现金流量÷利息费用;现金流量利息保障倍数越大,利息支付越有保障。 10.经营现金流量债务比=(经营活动现金流量÷债务总额)×100%;比率越高,偿还债务总额的能力越强。 4、营运能力分析 1.应收账款周转率:应收账款周转次数=销售收入÷应收账款;应收账款周转天数=365÷(销售收入÷应收账款);应收账款与收入比=财务计算器的使用

财务报表指标计算公式

财务计算器操作指南

英文财务指标及计算公式汇总

最常用财务指标计算公式 分析和解释

财务计算器的使用

财务指标计算公式(超全)

运用财务计算器进行理财规划1AFP学习笔记

财务指标计算

财务指标计算

财务计算器操作

财务计算器(德州仪器)与理财计算

主要财务指标计算公式

财务经济指标计算公式

财务计算器的使用说明

财务计算器使用

财务指标计算公式

财务指标计算方法