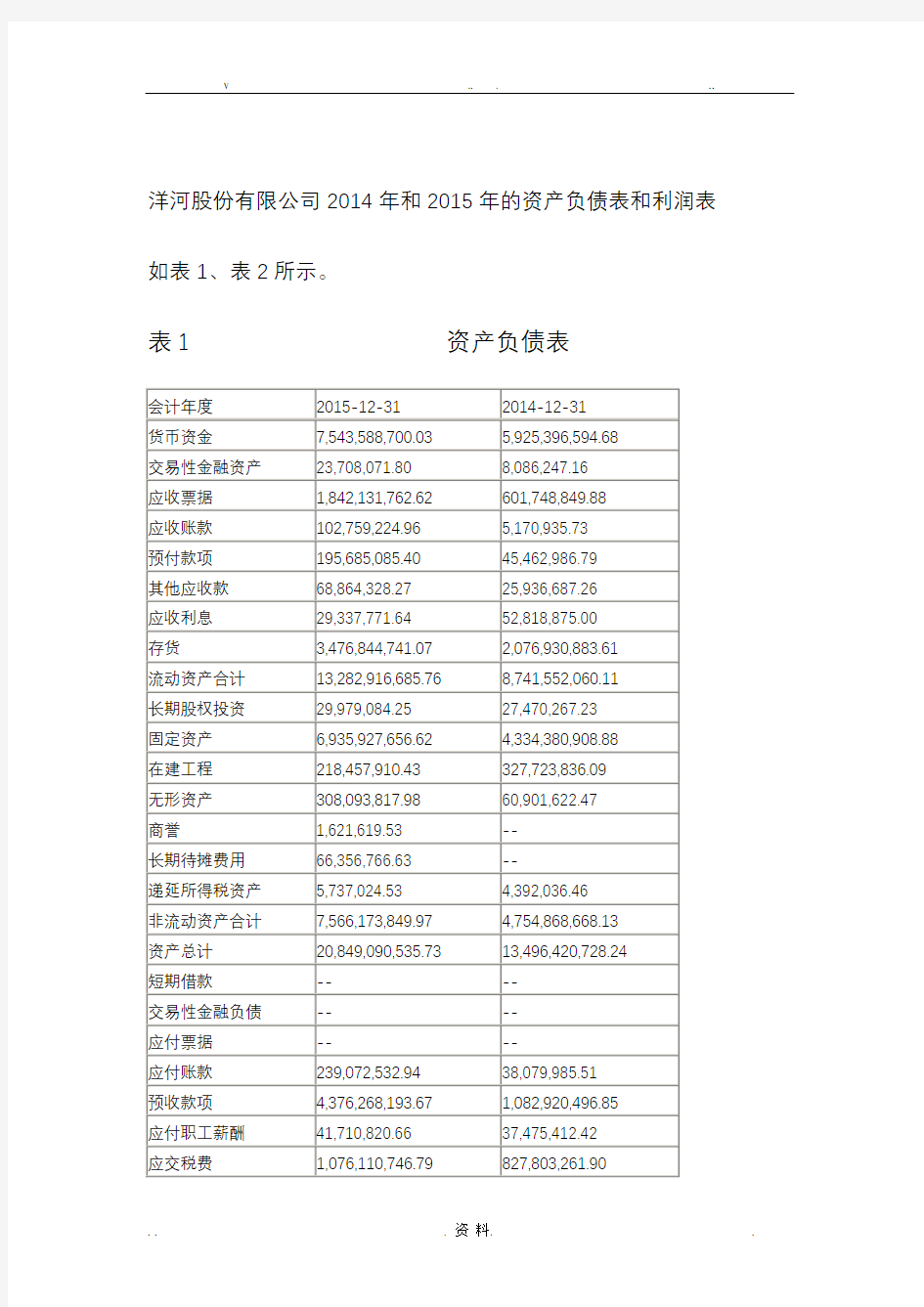

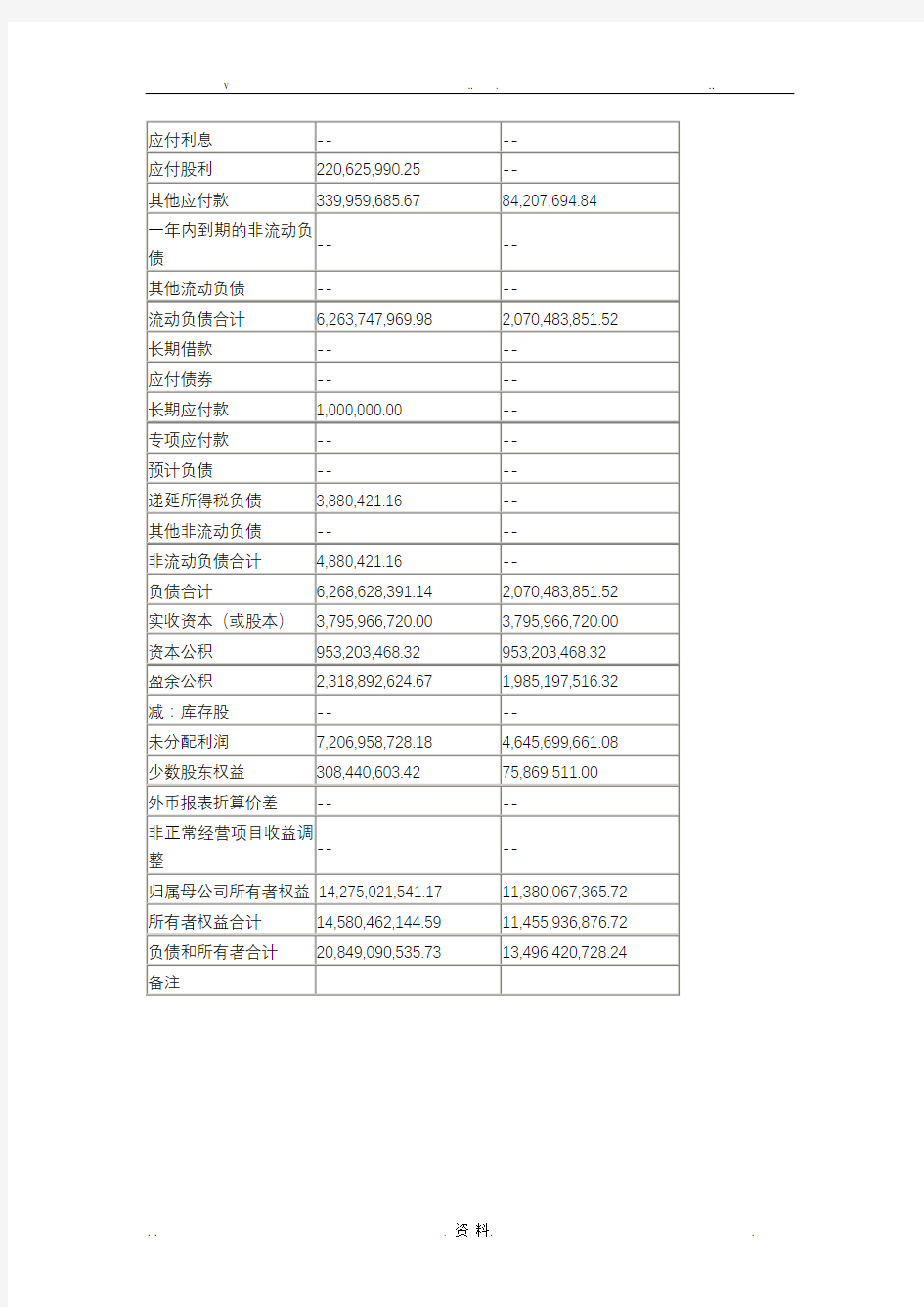

洋河股份有限公司2014年和2015年的资产负债表和利润表如表1、表2所示。

表1 资产负债表

表2 利润表

营运能力分析

营运能力是指企业的资金周转能力。营运能力分析包括的指标有应收账款周转率、存货周转率和全部流动资产周转率共三个指标。

应收账款周转率

这是反映应收账款周转速度的指标,有两种表示方法:

1、应收账款周转率。反映年度内应收账款平均变现的次数;

2014年应收账款周转率=1,326.22

2015年应收账款周转率=206.23

2、应收账款周转天数。反映年度内应收账款平均变现一次所需要的天数,

2014年应收账款周转天数=360/1,326.22=0.27

2015年应收账款周转天数=360/206.23=1.75

应收账款周转率、应收账款周转天数两个指标反映了企业资金的周转状况,对此指标进行分析,可以了解企业的营业状况及经营管理水平。应收账款周转效果好,可以降低应收账款的机会成本,降低应收账款的管理成本。提高企业的资金运作水平。

存货周转率

是反映存货周转速度的比率,有两种表示方法:

1、存货周转率。反映年度内存货平均周转的次数;

2014年存货周转率=1.86

2015年存货周转率=1.39

2、存货周转天数。反应年度存货平均周转的一次所需要的天数

2014年存货周转天数=360/1.86=193.17

2015年存货周转天数=360/1.39=258.94

全部流动资产周转率

这是反映企业拥有全部流动资产的周转速度的指标。同样有两种表示方法:

1、全部流动资产周转次数。反映年度内全部流动资产平均周转的次数

2014年全部流动资产周转次数=1.04

2015年全部流动资产周转次数=1.01

2、全部流动资产周转天数。

2014年全部流动资产周转天数=360/1.04=346

2015年全部流动资产周转天数=360/1.01=356

这项指标越高说明流动资产周转速度越快;相对地节约流动资产数额越大。而延缓周转速度,需要补充流动资金参加周转,形成资金浪费,相对地降低了企业的资金使用效率。

偿债能力分析

偿债能力包括企业偿还到期债务的能力。反应偿债能力的指标有以下几个:

流动比率

流动比率是流动资产与流动负债的比率。

2014年流动比率=8,741,552,060.11/2,040,483,851.52=4.28

2015年流动比率=13,282,916,685.76/6,263,747,969.98=2.12

一般认为,流动比率若达到2倍时,是最令人满意的。若流动比率过低,企业可能面临着到期偿还债务的困难。若流动比率过高,这又意味着企业持有较多的不能赢利的闲置流动资产。

本公司两个年度的流动比率都大于3,而且截止14年末,货币资金项目余额为19个亿,除非15年度的要有大的资产购置或者规模扩大外,19个亿的货币资金会产生很大的资产闲置成本和财务费用。

速动比率

是指速动资产占流动负债的比率,它反映企业短期内可变现资产偿还短期内到期债务的能力。速动比率是对流动比率的补充。

2014速动比率=(8,741,552,060.11-2,076,930,883.61)

/2,040,483,851.52=3.27

2015速动比率=(13,282,916,685.76-3,476,844,741.04)

/6,263,747,969.98=1.57

速动资产是企业在短期内可变现的资产,等于流动资产减去流动速度较慢的存货的余额,包括货币资金、短期投资和应收账款等。一般认为速动比率1:1是合理的,速动比率若大于1,企业短期偿债能力强,但获利能力将下降。速动比率若小于1,企业将需要依赖出售存货或举借新债来偿还到期债务。本企业三年的速动比率都大于1,说明本企业短期偿债能力很强,但由于可变现资产(除存货)数额较大,说明企业资金的运作能力比较差。

现金比率

现金比率是企业现金同流动负债的比率。这里说的现金,包括现金和现金等价物。

2014年现金比率= 1,972,636,550.81/2,040,483,851.52=2.91

2015年现金比率= 6,054,009,663.00/6,263,747,969.98=1.21

这项比率可显示企业立即偿还到期债务的能力,但是现金比率并非越高越好。现金比率过高反映了企业不善于利用现金资源,没有把现金投入经营。现金比率过低则反映出企业支付流动负债的困难。

资产负债率

资产负债率,亦称负债比率、举债经营比率,是指负债总额对全部资产总额之比,用来衡量企业利用债权人提供资金进行经营活动的能力,反映债权人发放贷款的安全程度。

2014年资产负债率=(2,040,483,851.52/ 13,496,420,728.24)×100%=15% 2015年资产负债率=(6,268,628,391.14/ 20,849,090,535.73)×100%=30% 一般认为,资产负债率应保持在50%左右,这说明企业有较好的偿债能力,又充分利用了负债经营能力。资产负债率在30%以下,说明本企业的自有资金比较多,没有较好的利用财务杠杆。

盈利能力分析

盈利能力是企业获取利润的能力,不管是投资者、债权人还是企业管理部门都非常关心企业的盈利能力。对企业盈利能力的分析可以从三个角度进行:

销售利润率

销售利润率(又称净利润率)是企业实现的税后利润与主营业务净收入的比率。说明每一元的销售收入会带来多少利润。它反映了企业销售收入的获利水平。销售利润率=税后利润/主营业务净收入×100%

2014年销售利润率=31%

2015年销售利润率=41%

主营业务净收入指扣除销售折让、销售折扣和销售退回之后的销售净额。显然,销售利润率越高越好。

净资产收益率

净资产收益率是企业实现税后利润与所有者权益的比率。

2014年净资产收益率=16%

2015年净资产收益率=23%

净资产收益率越高说明企业盈利能力越强。反之,则说明企业盈利能力较弱。总资产利润率

总资产利润率是企业税后利润与资产总额的比率,它反映了资产的盈利能力。

2014年总资产利润率=13%

2015年总资产利润率=16%

公司发展意见

通过以上材料的分析,对该公司以后的经营提出几点建议: