我国常用的三种国际贸易结算方式

汇款(Remittanee):以商业信用为基础

托收(Colleetion):以商业信用为基础信用证(L/C, Letter of Credit):以银行信用为基础,70%以上用此方式

汇款

一、汇款(汇付)——付款人(进口商)通过银行采用某种支付工具将货款交付给收款人 (出口商)的结算方式。

-电汇(T/T, Telegraphic Transfer)

三种方式信汇(M/T, Mail Transfer)

-票汇(D/D, Remitta n ce by Ban ker ' s Dema nd Draft)

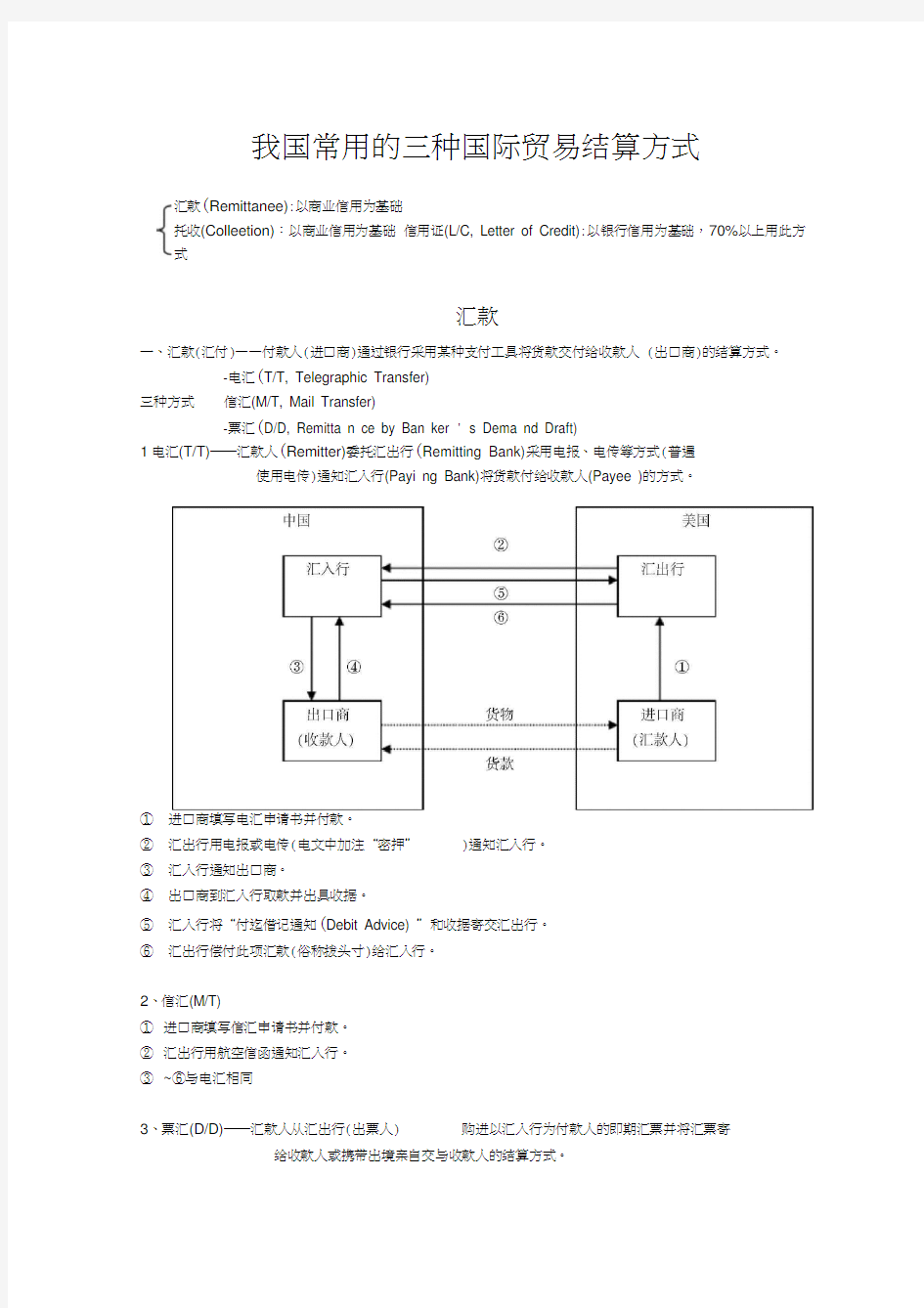

1电汇(T/T)――汇款人(Remitter)委托汇出行(Remitting Bank)采用电报、电传等方式(普遍

使用电传)通知汇入行(Payi ng Bank)将货款付给收款人(Payee )的方式。

①进口商填写电汇申请书并付款。

②汇出行用电报或电传(电文中加注“密押”)通知汇入行。

③汇入行通知出口商。

④出口商到汇入行取款并出具收据。

⑤汇入行将“付迄借记通知(Debit Advice) ”和收据寄交汇出行。

⑥汇出行偿付此项汇款(俗称拨头寸)给汇入行。

2、信汇(M/T)

①进口商填写信汇申请书并付款。

②汇出行用航空信函通知汇入行。

③~⑥与电汇相同

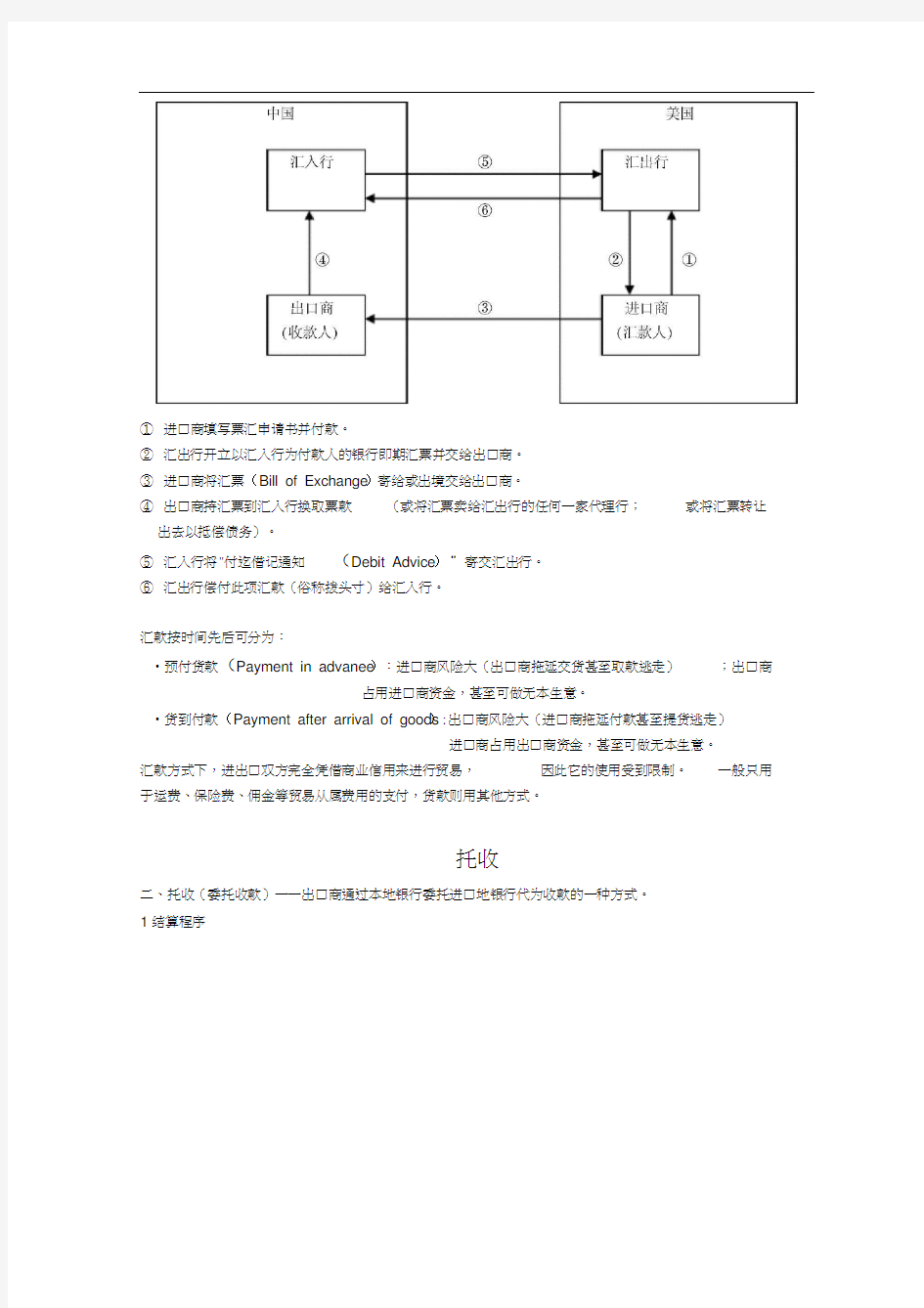

3、票汇(D/D)――汇款人从汇出行(出票人) 购进以汇入行为付款人的即期汇票并将汇票寄

给收款人或携带出境亲自交与收款人的结算方式。

①进口商填写票汇申请书并付款。

②汇出行开立以汇入行为付款人的银行即期汇票并交给出口商。

③进口商将汇票(Bill of Exchange)寄给或出境交给出口商。

④出口商持汇票到汇入行换取票款(或将汇票卖给汇出行的任何一家代理行;或将汇票转让

出去以抵偿债务)。

⑤汇入行将"付迄借记通知(Debit Advice)”寄交汇出行。

⑥汇出行偿付此项汇款(俗称拨头寸)给汇入行。

汇款按时间先后可分为:

?预付货款(Payment in advanee):进口商风险大(出口商拖延交货甚至取款逃走);出口商

占用进口商资金,甚至可做无本生意。

?货到付款(Payment after arrival of goods):出口商风险大(进口商拖延付款甚至提货逃走)

进口商占用出口商资金,甚至可做无本生意。

汇款方式下,进出口双方完全凭借商业信用来进行贸易,因此它的使用受到限制。一般只用于运费、保险费、佣金等贸易从属费用的支付,货款则用其他方式。

托收

二、托收(委托收款)一一出口商通过本地银行委托进口地银行代为收款的一种方式。

1结算程序

①出口商在货物装船并取得提单后,开具一张以进口商为付款人的即期汇票或远期汇票。

②出口商填写托收申请书并将汇票、提单、发票、保险单等单据交给托收行。

③托收行将“托收委托书”及出口商的单据寄给代收行。

④代收行向进口商提示汇票。

★提示(Presentation)-- 汇票持有人向汇票付款人出示汇票,请求付款或承兑(承诺付款)

的行为。

⑤进口商审查单据无误后付款赎单或承兑交单。

r付款赎(交)单(D/P, Docume nts aga in st Payme nt)彳对即期汇票付款即可取得单据。

V I对远期汇票承兑,汇票到期日付款,

然后取得单据。

?承兑交单(D/A, Documents against Acceptanee):对远期汇票承兑后即可取得单据,汇票

到期日再付款。

⑥代收行向托收行发出“收妥贷记通知”。

⑦托收银行将票款记入出口商帐户。

2、托收的特点

(1)相对安全些:进口商要提货必须先付款。(D/A除外)

(2)出口商风险大{进口商若拒不付款,出口商也无可奈何。

D/A时若进口商提货后一走了之,则出口商货款两失。

(3)出口商资金负担重,收款时间较长;进口商在D/A方式下可做无本生意。

(4)出口商应争取采用CIF成交。即由出口商来办理运输保险,否则,如果货物在途中受损而进口商又拒不付款,出口商就无法凭保险单向保险公司索赔(因进口商一般不会将保险单交给出口商)。

3、托收中的进出口押汇

(1)托收出口押汇:托收行向出口商融通资金

在步骤②的同时,托收行将汇票金额扣除从买入汇票日到预计收到票款日的利息及手

续费后的余款付给出口商,托收行因此承担了收不到货款的风险。

(2)托收进口押汇:代收行向进口商融通资金

在步骤⑤付款赎单(D/P)的情况下,代收行凭进口商出具的一份保函一—信托收据

(T/R, Trust Receipt),即将单据交给进口商,进口商提货后售得货款再归还代收

行,代收行因此承担了收不回货款的风险。此种做法称做“付款交单凭信托收据提货

(D/P T/R)”。

4、托收方式下货物先于单据到达的情况下的处理方法

在近洋运输中,货已到港而单据还未到代收行时,进口商可办理担保提货手续,步骤如

下:

(1)进口商向代收行出具一式两份保证书。

(2 )代收行留存一份,会签一份,进口商凭会签保证书向承运人提货。

(3)单据到达后,进口商付款赎单,并用提单向承运人换回会签保证书。

(4)进口商将会签保证书交给代收行,同时取回留底的另一份保证书。

信用证

三、信用证一一银行开给受益人的只要受益人呈交

000000000 ......................................................................................................... 符合规定的

货运单据就保证付款的文件。

1、结算程序⑩

①贸易双方订立以信用证为支付方式的买卖合同。

②进口商交纳占货款一定比例的押金(往往较少) ,填写“开证申请书”。

③开证行开证并「将一份正本、若干份副本航寄给通知行“信开”

_将信用证条款用电报或电传传达给通知行—“电开”

④开证行将一份信用证副本交给进口商。

⑤通知或转递信用证。

⑥出口商审查、修改、接受信用证。

⑦出口商备货、装船、取得提单。

⑧出口商持信用证、自己签发的汇票及信用证要求的单据(一般为提单、保险单、商业发票、

装箱单、产地证等)向付款行换取货款(即期付款、远期付款、承兑或议付) 。

★议付(Negotiation ) ----- 银行在审核汇票单据无误后,将汇票金额扣除议付日到估计收到

票款日的利息和手续费后把余款交给受益人。

★不符点(Discrepancies) ------ 单据与信用证不符之处。

⑨付款行或议付行将单据和“索汇证明书”寄给开证行。

⑩开证行三天内偿付付款行。

(11) 开证行通知进口商。

(12) 进口商审核单据、付款赎单。 (13) 进口商提货。

2、 性质:银行信用,对买卖双方进行保证

对卖方(受益人)的保证:只要受益人交来符合信用证规定的单据就一定能得到货款。 对买方(开证人)的保证:只要开证人付款就一定能取得代表货物所有权的单据。

3、 特点

(1) 开证行负第一性付款责任。

(2) 信用证是一项独立性文件: 独立于买卖合同之外的契约, 银行只受信用证约束。

(3) 信用证业务的处理以单据为准:

单证是否相符是各当事人是否履行义务的依据。

4、 作用

(1) 基本解决了贸易双方互不信任的矛盾。

(2) 对进口商的好处:付款后肯定能取得代表货权的单据;通过信用证条款约束卖 方交货的数量、质

量和时间;一般只须交少量押金即可开证,资金负担轻。

(3) 对出口商的好处:交付符合信用证规定的单据即可取得货款;通过议付获得资 金融通;避免进口

国家限制进口或限制外汇转移产生的风险。

(4) 对银行的好处:收取开证、通知、议付等的手续费;向进出口商融通资金收取 利息;开证行可通

过控制代表货物所有权的单据和收取开证押金来降低风险。

5、各当事人之间的法律关系

(1) 开证人与开证行:契约(开证申请书)关系 (2) 通知行(转递行)与开证行:委托人与受托人的关系 (3) 开证行与受益人:契约(信用证)关系 (4) 开证人与受益人:契约(合同、信用证)关系

A.若进口商未能按合同规定申请开立信用证,出口商有权解除合同并可向进口 商索赔。

B.出口商

在收到信用证后有义务在信用证规定的交货期内交付货物并 提交正确单据。C.若开证行倒闭而信用证尚未被利用,出口商有权要求进口商 在其他银行重新开证。

行(保兑行)作了付款保证的信用证。

(4)

■即期付款信用证(Sight Payment L/C)――受益人凭即期跟单汇票或只凭单据向

6、 种类

(1) (2)

(3)

-光票信用证(Clean L/C )――受益人向付款行索取票款时仅凭光票

(Clean Draft )

即可,而不必随附货运单据的信用证。

-跟单信用证(Documentary L/C )――受益人向付款行索取票款时除了要提供汇 票外,还必须随附货运单据的信用证。

(贸

易中的信用证皆指跟单信用证)

『可撤销信用证(Revocable L/C ) ---- 在出口地银行对受益人作出付款、承兑或议

付之前,开证行无须事先通知受益人便可随

|

时修改信用证内容或将其取消的信用证。

信用证一旦开出并通知受益人,开证行 便不能修改或取消的信用证。

(不可撤销

信用证被广为使用, 信用证中若无注明是 否可撤销,视为不可撤销)

保兑信用证(Confirmed L/C )――除了开证行的付款保证以外,还有另外一家银

不可撤销信用证(Irrevocable L/C )

付款行收取货款的信用证。

迟期付款信用证(Deferred Payment L/C)――受益人不需汇票,仅凭合格单据就可要求付款行

在信用证规定的到期

< 日付款的信用证。

承兑信用证(Acceptanee L/C) --------- 受益人开立以开证行(或付款行)为付款人

的远期汇票,开证行(或付款行)承兑汇票并于到期日付

款的信用证。

议付信用证(Negotiation L/C) ---------- 银行将汇票金额扣除议付日到估计收到票款

日的利息和手续费后把余款交给受益人的信用证。

(议付信用证又分为限制议付信用证(Restricted L/C)和公开议付信用证(Free

Negotiable L/C),前者只能由指定银行议付,后者任何银行都有权办理议付。) (5) 预支信用证(Anticipatory L/C)――开证人通过开证行在信用证中授权指定银行

(通常是通知行),允许受益人在发运货物前可凭汇票支

取全部或部分货款的信用证。

(6) 对开信用证(Reciprocal L/C) --------- 将进口和出口联系起来的信用证,第一张信用

证的受益人就是第二张信用证(称回头证)的开证人,第一

张信用证的开证人就是第二张信用证的受益人,多用于补

偿贸易、来料加工或易货贸易。

(7) 可转让信用证(Transferable L/C) --------- 受益人可以要求有权办理转让的银行将信

用证的全部或部分金额转让给一个或多个第三者(第二

受益人)使用的信用证。(转

让过一次的信用证不能再作第二次转让)

(8) 对背信用证(Back to Back L/C) ——中间商在实际买主开来以他为受益人的信用

证后,以该信用证作担保,委托其往来银行开立一份以

其本人为开证人以供货商为受益人的信用证,此新证称

为对背信用证或从属信用证。

(9) 循环信用证(RevoIving Credit) --------- 信用证金额全部或部分用完后可以恢复原金

额再次使用的信用证。开证人一次开证,受益人在一段

时间内多次交货。

三种结算方式的比较