1 公司概况及发展历程

1.1公司概况

美国凯雷投资集团(The Carlyle Group)是一家全球性的另类投资管理公司,截止2016年9月资产管理规模超过1690亿美元,旗下有125支基金和177支FOF,拥有1625多位专业人员,还拥有极其深厚的政治资源。在北美、南美、欧洲、中东、北非、撒哈拉以南非洲、日本、亚洲和澳大利亚设有36个办事处。

公司的目标是为全球投资人服务,来自82个国家的1750多位投资人凭借凯雷从投资资本中实现丰厚回报,投资人包括公共和私营退休基金、资产雄厚的个人和家庭、主权财富基金、工会和企业。公司设有4大业务部门,分别是企业私募股权、实物资产、全球市场策略和全球解决方案。投资方向横跨11个核心行业,分别是航天防务与政府服务、大宗商品、汽车与运输、消费与零售、能源与电力、金融服务、保健、工业、房地产、科技与商务服务、电信与传媒。

凯雷利用自身的“凯雷一家”全球网络(遍布六大洲的700多为专业投资人员,掌握着本地知识和关系)、深厚的行业知识(致力于投资熟悉的行业)、资深的企业营运专家团队(拥有平均40余年从业经验的最高层管理运营团队)和投资组合公司的数据(能获得实时有效数据),为每一项私募股权和实物资产的投资项目建立和实施量身定做的增值计划。

1.2 发展历程

1987年,Daniel A. D’Aniello, David M. Rubenstein和William E. Conway在华盛顿以500万美元的注册资本成立了凯雷集团。1990年,发型第一支100万美元的并购基金,同年从福特购得BDM国际。1997年,参与到美国国防部产业的购买项目中,稍后美国房地产业务和风险投资部成立,欧洲办事处开放致力于杠杆收购。1998年,第一家亚洲办事处在香港成立,接下来的4年,欧洲、亚洲的风险投资和房地产业务也相继开放。

进入20世纪后,2003年请IBM的CEO的Lou Gerstner担任主席,并收购Kito公司。2004年成立信贷投资团队。2007年成立中东北非投资组织。2008年被财富杂志评为最具影响力的并购公司。2010-2011年全球市场策略业务通过对3家公司业务的购买发展起来。2011年通过对AlpInvest Partners BV的收购成立解决方案业务,同年发布了第一份企业关系报告。2012年5月3日在NASDAQ上市,凯雷在IPO中以每股22美元的价格发售了3050万股普通股,共筹得6.71亿美元。2014年将持有的Beats电子股份出售给苹果。2015年,已收购企业Axalta完成IPO并筹资约11亿美元。自成立来,凯雷集团已经发展成为拥有1690亿美元的资产管理规模,1625多位专业人员,36个办事处的全球最大的投资管理公司之一。

2 业务及产品介绍

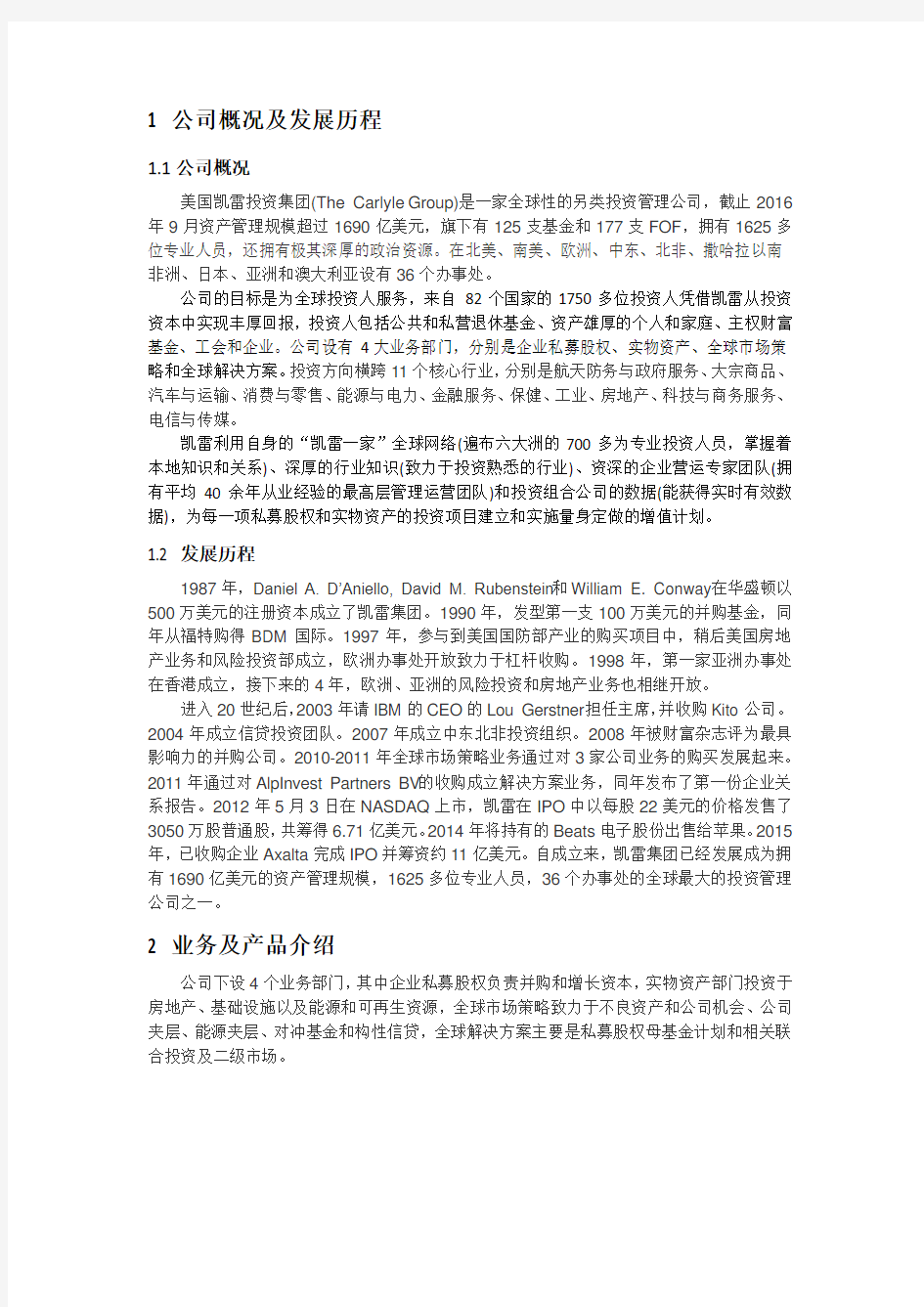

公司下设4个业务部门,其中企业私募股权负责并购和增长资本,实物资产部门投资于房地产、基础设施以及能源和可再生资源,全球市场策略致力于不良资产和公司机会、公司夹层、能源夹层、对冲基金和构性信贷,全球解决方案主要是私募股权母基金计划和相关联合投资及二级市场。

图1. 凯雷四类业务及主要领域

2.1 私募股权投资类产品及其发展规划

随着第一只美国并购基金一并建立,目前资产管理规模超过580 亿美元,拥有逾250 名专业投资人员。企业私募股权团队主要关注两个领域:

?并购基金。凯雷的并购团队为21 只多元化的基金提供投资咨询,这些基金主要面向具体地区(亚洲、欧洲、日本、中东和北非、南美、撒哈拉以南非洲或美国)或具体行业(如金融服务)。

?增长基金。九只增长基金是由亚洲、欧洲和美国的三个区域性团队提供投资咨询,每个团队根据各地区的投资考量,关注对中间市场和增长型公司的投资机会的投资机会。

2.2 实物资产部门及其发展规划

凯雷规模达400 亿美元的实物资产业务部门成立于1997年,拥有143名专业投资人员和17只收益分成基金和8只NGP 管理费基金,主要聚焦房地产、基础设施以及能源和可再生资源。10只房地产基金在亚洲、欧洲和美国寻找房地产投资机会,投资的重点是收购单个物业,而非拥有房地产投资组合的大型公司。

2.3 全球市场策略及其发展规划

凯雷的全球市场策略业务部门成立于1999年,旗下管理63只基金,寻找各类信贷、股权和另类投资工具和(就特定宏观经济策略而言)货币、商品和利率产品及其衍生工具之中的投资机会。该部门的资产管理规模超过350 亿美元,有逾200名专业投资人员,管理的基金包括:

?收益分成基金。拥有三种不同策略的六只收益分成基金:不良资产和公司机会(包括流动性交易投资组合和控股投资);公司夹层(以中间市场公司为目标);和能源夹层机会(以能源和电力项目、公司的债务投资为目标)。

?对冲基金。有两个以全球高等级和高收益市场为重点的长期/短期信贷对冲基金,七只新兴市场股权和宏观经济对冲基金和四只以大宗商品投资为重点的基金。

?结构性信贷基金。拥有43只结构性信贷基金主要通过结构性工具和其他投资产品投资于良好的优先担保银行贷款。

2.4 全球投资解决方案及其发展规划

凯雷在收购AlpInvest 60% 的股权后,于2011年成立了全球解决方案业务部门。AlpInvest 是世界规模最大的私募股权投资人之一。AlpInvest 主要注重三个领域:基金投资、联合投资和二级市场投资。

2.5 各类业务基金发展规模

凯雷集团积累业务的投资规模在表1中显示。截止到2016年最新数据,总规模达到1691万美元,其中私募股权占比最大,其次是全球投资解决方案。全球市场策略(包括夹层基金等)和实物资产投资基本持平,都占比20%左右。从时间维度看,基金规模从2012年起有一定的缩减,这源于各业务结构规模的调整。

表1. 近年凯雷四类业务规模

2.6 Carry Fund交易投资结构

Carry Funds通常是合伙制结构,凯雷作为一般合伙人(GP),其他第三方投资体作为有限合伙人(LP),LP关于基金的投票权有限制,而GP负责着基金的日常运营以及投资决策。随着基金的投资,LP根据合伙协议认购一定数量的基金,一旦资金耗尽,GP将会使用基金完成投资。LP通常不允许在任意时间赎回他们的份额,只有当基金退出他们投资的项目时,他们才能收回资本和投资回报。

凯雷基金收入的现金流主要有业绩费用、管理费用,交易和组合咨询费用以及凯雷的资本投资回报。

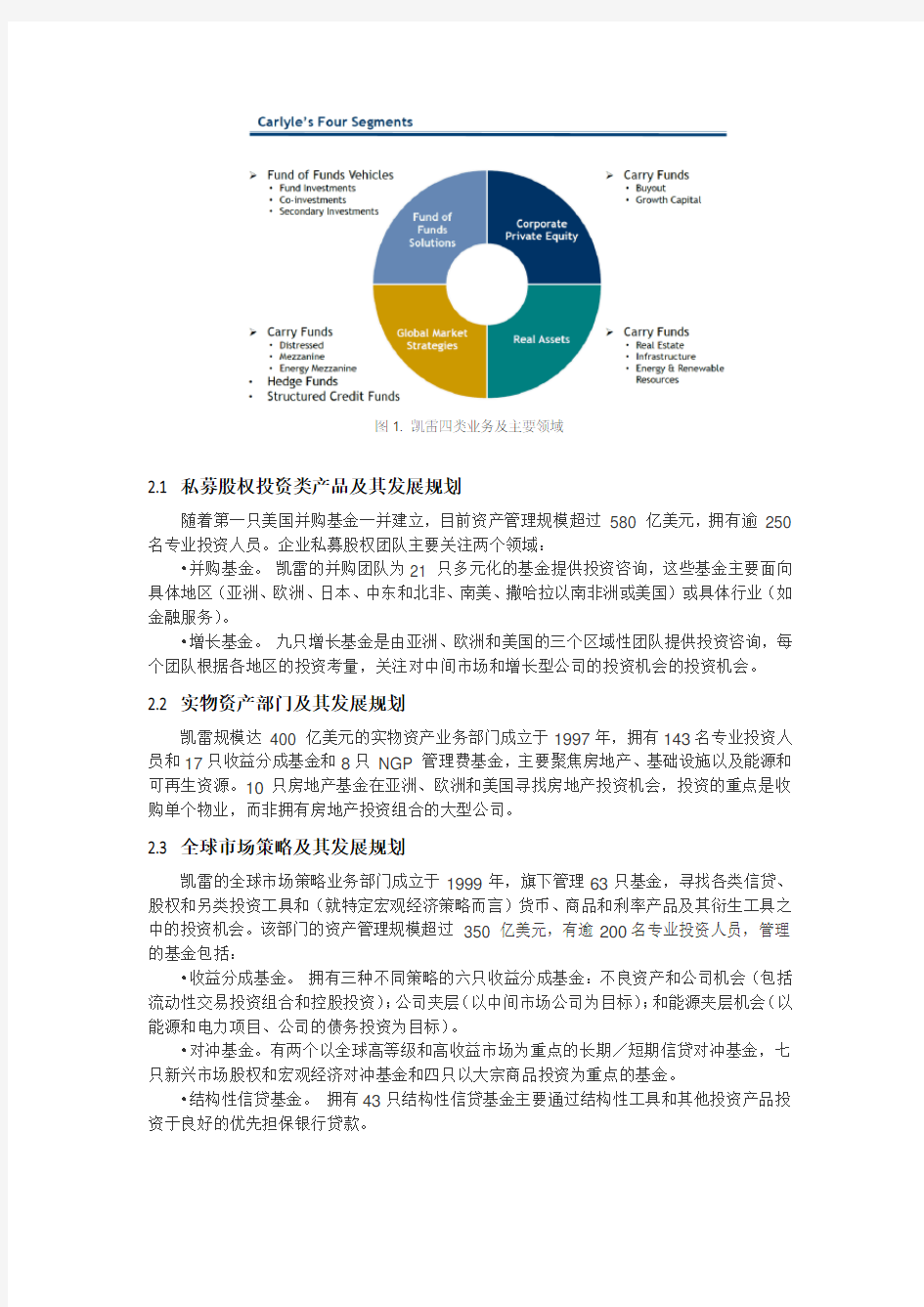

凯雷基金的生命洲际一般有三个阶段,分别是募集期、投资期和收益期,在一个基金的生命周期中会进入下一个基金的生命周期。他们的关系如图所示:

图2. Carry基金生命周期

2.7 近4年基金业绩状况

2015年第四季度凯雷基金组合估值增长2%,2015年估值增长7%,其中第三季度亏损4%,相比较而言,2014年基金组合估值增长15%。并购基金增长13%,房地产基金增值27%,全球市场策略基金(包括夹层基金)全年缩水8%。

表2. 2013年至2015年基金估值变化

2016年前3季度总体基金估值上升9%,并购基金增长8%,而全球市场策略基金估值下降14%,这与全球经济低迷的背景是密切相关的。从整体趋势来看,除2015年第三季度基金估值缩水外,其他时点都趋于升值且平稳、

图3. 近3年主要基金估值

3投资案例分析——Beats Electronics

3.1 关于Beats Electronics以及交易

凯雷于2013年10月购得Beats Electronics的小部分股权,所属基金Carlyle Partners Ⅴ,并于2014年7月出售给苹果退出投资。

Beats是一集耳机、扬声器以及音频设备附件于一体的创新者和制造商,提供高品质听觉体验。Beats团队精湛的工艺以及完美的听觉体验使其生产出富有革命性质的产品,他们的耳机被一些对乐感要求极高的的艺术家和爱好者所需要,重新定义了耳机产业。当凯雷退出该公司时,他们的产品已经运输到全球50000余家零售商进行销售,并且在美国、亚洲及拉丁美洲都占据着市场头号席位。2013年9月27日凯雷集团斥资5亿美元入股Beats Electronics,同时Beats将以2.65亿美元回购HTC所持其剩余股份24.84%股权。2014年5月28日,苹果公司花费了30亿美元完成对Beats的收购。

凯雷投资熟悉的行业,注重投资深度,投资产业的王者。Beats以强有力的品牌以及最佳市场营销投资得到凯雷的青睐,品牌、独一无二的品质、潮流的包装和创新精神使得Beats 成为在北美拥有超过60%的市场份额的耳机生产商领导者。

3.2 核心价值创造指标

凯雷对于该公司的价值创造主要表现在以下几个方面:

1. 通过雇佣新的首席经营者和收益财务官,凯雷帮助Beats增强了其管理团队,为

Beats的下一步成长增强管理是必要的,新团队强有力改善了经营状况,包括统一了其生产伙伴,设立和推行了更好的全球战略政策,捕捉到成本控制的环节,最优化了运输和分配费用。

2. 利用凯雷一家的全球网络帮助Beats进行了全球性的市场扩张,尤其在亚洲。

3. 协助该公司被苹果收购。在凯雷持有Beats股份的九个月期间内,该公司过去12

个月的收入增长了34%。

我国汽车企业对外直接投资与技术创新 ——奇瑞成功案例分析 2009年以来,在金融危机和贸易保护主义的双重夹击下,中国汽车出口市场一片黯然。据海关统计,2009年前5个月,我国出口汽车12.1万辆,价值17.3亿美元,比2008年同期分别下降60.4%和54.7%。特别是加工贸易出口下降了73%。几大主要的汽车出口市场非洲、东盟、俄罗斯、乌克兰等都出现了不同程度的降幅,俄罗斯和乌克兰的下降幅度更是高达96.2%和95.3%。汽车出口市场的这个节点被诸多中国汽车企业家称为“危”“机”并存的时刻。在这样一个特殊时期,出口急剧减少。但海外投资却日渐增加。中国车企海外扩张举动表明:自主品牌已经从对外贸易进入到资本输出的阶段。在众多中国车企中,奇瑞的海外扩张举动无疑是最成功的,而奇瑞之所以能够成功的关键是在对外直接投资中坚持技术创新。奇瑞通过对外直接投资在全球范围内充分整合资源,通过开展深度化、广泛化的国际合作。大幅度降低了整车制造和开发成本,缩短了开发周期,激发企业的创新活力。 一、奇瑞对外直接投资的历程 奇瑞汽车是国内少数在创业生产周期进入国际创业阶段的企业之一,在短短几年内,奇瑞完成了它的国际化创业过程,从出口开始,然后海外建厂,此后开始走国际化路线。奇瑞开始出口的主要市场是中东地区。2001年10月意外接到了出口叙利亚的第一笔定单,打破了长期以来国产轿车零出口的记录。之后奇瑞汽车开始出口叙利亚,伊拉克,伊朗,埃及,孟加拉,古巴,马来西亚等十余个国家。2003年,在伊朗合作建立了一个CKD整车厂。2004年初,古巴购买了奇瑞汽车作为古巴的国务院用车,随后,古巴的政府企业副总裁又带来了1100台轿车的订单。2004年12月,阿拉多公司以整车进口的方式将10000辆QQ运抵东盟市场,扩大了奇瑞在当地的影响力。在2005年奇瑞还进入了马来西亚的市场。同年它实现了出口西方的梦想,奇瑞与美国梦幻汽车公司秘密签约,向美国市场出口汽车,但在合资厂商仍占主要地位的国家市场中,竞争异常激烈,而且欧美等汽车工业发达国家已经形成了坚固的贸易壁垒,在这种情况下,奇瑞开始通过对外直接投资在竞争中站稳脚跟,对外不断加大了在海外建厂的力度。

近三年中国企业跨国投资海外并购案例分析 ——投资直接环境的分析 摘要: 随着美国经济危机在全球的不断蔓延,各国的经济遭受着不同的影响。中国在此次危机中实现“走出去”战略也受到了不同程度的影响。本文通过对近三年中国企业跨国投资海外并购的一些案例的分析,提出了一些意见和建议,对于中国在今后的跨国投资海外并购有借鉴意义。 关键词:中国在经济危机中海外投资的直接环境华为海外收购失败联想收购IBM的PC业务 2007年上半年,以美国一些大的投资银行的倒闭为标志的次贷危机的到来,使得美国的股市动荡,楼市走低,大批的投资银行、保险等公司倒闭,随即波及到全球,冰岛破产、希腊债务危机等,西方国家陷入了经济停滞甚至是负增长时期。 中国随着对外开放的战略的实施,加入世界贸易组织,国际交往的加深,也或多或少的在其中受到了一些影响。中国在近三年中在海外投资和并购的过程中有失败也有成功: 中国企业跨国并购成功案例 2010年1月6日,兖州煤业出资32亿美元并购澳大利亚菲力克斯(Felix)公司100%的股权。 2010年2月24日,鞍钢集团投资亿澳元(约合亿美元)从澳大利亚金必达(Gindalbie)矿业公司手中拿到了卡拉拉(Karara)磁铁矿的终生开采权。 2010年2月26日,武钢集团出资约4亿美元认购巴西MMX公司约的股份并获得约6亿吨资源权益;3月12日斥资6846万美元收购利比里亚一处铁矿石项目60%的股权。 2010年3月13日,中海油以31亿美元收购阿根廷布里达斯能源控股有限公司(BEH)50%的股份;当月,中海油还与英国天然气集团(BG)买入澳大利亚昆士兰LNG项目;前一个月,中海油以25亿美元收购英国塔洛石油乌干达油田股份。 2010年3月22日,中石油和荷兰皇家壳牌公司宣布以35亿澳元收购澳大利亚最大煤层气生产商箭牌(Arrow)能源公司。 2010年3月25日,华东有色以亿美元收购伯迈资产管理公司旗下朱庇特(Jupiter)项目100%的产权。中铝集团2007年收购印度同业公司,获得储量达到1200万吨铜的世界级大铜矿;2008年,收购力拓英国公司52%的股权,成为力拓英国公司单一最大股东;2010年3月,以亿美元和力拓再次合作,联合开发几内亚世界级的铁矿山。 2010年3月26日,完美时空斥资约2100万美元收购日本网络游戏运营商C&CMedia公司100%的股权。 2010年3月28日,吉利与福特汽车签署最终股权收购协议,以18亿美元获得沃尔沃轿车100%的股权以及相关资产(包括知识产权)。 2010年4月22日,国内最大的民营软件外包企业博彦科技集团全资收购了

项目投资分析案例 ——对某化学纤维厂的经济评价 提示:在实践中,要对一个投资项目的可行性进行广泛的分析、论证和评价,通常需要具备多方面的知识。因此本课程仅对工业项目投资可行性分析的几个主要方面(市场分析、财务效益分析、国民经济效益分析、不确定性分析)作了简要的介绍。在阅读本案例时可能会发现,有些内容本课程没有涉及或涉及不多,在理解上稍有些困难。这没有关系。我们给大家提供这样一个实际案例,一方面是希望通过它使大家对教材的内容加深认识,另一方面也是希望通过它使大家对工业项目投资前期的可行性分析有一个更全面的感性认识。今后若在实践中如有机会参与某个项目的可行性研究,还应参阅其他有关的专门书籍。 一、项目概述 某化学纤维厂是新建项目。 项目生产国内外市场均较紧俏的某种化纤N产品。这种产品是纺织品不可缺少的原料。国内市场供不应求,每年需要一定数量的进口。项目投产后可以产顶进。 主要技术和设备拟从国外引进。 厂址位于城市近郊,占用一般农田250亩,靠近铁路、公路、码头,交通运输方便。靠近主要原料和燃料产地,供应有保证。水、电供应可靠。 该项目主要设施包括生产主车间,与工艺生产相适应的辅助生产设施、公用工程以及有关的生产管理、生活福利等设施。 二、基础数据 该项目经济评价是在可行性研究完成市场需求预测、生产规模、工艺技术方案、原材料、燃料及动力的供应、建厂条件和厂址方案、公用工程和辅助设施、环境保护、工厂组织和劳动定员以及项目实施规划诸方面进行研究论证和多方案比较后,确定了最佳方案的基础上进行的。基础数据如下:(一)生产规模和产品方案 生产规模为年产2.3万吨N产品。产品方案为棉型及毛型二种,以棉型为主。 (二)实施进度 项目拟三年建成,第四年投产,当年生产负荷达到设计能力的70%,第五年达到90%,第六年达到100%。生产期按15年计算,项目寿命期为18年。 (三)总投资估算及资金来源 1.固定资产投资估算 (1)固定资产投资估算及依据。固定资产投资估算是依据1988年原纺织工业部颁发的《纺织工业工程建设概预算编制办法及规定》进行编制的。引进设备价格的计算参照外商公司的报价。国内配套投资在建设期内根据国家规定考虑了涨价因素,即将分年投资额按年递增率6%计算到建设期末。固定资产投资估算额为42542万元,即工程费用34448万元,其他费用3042万元,预备费用5052万元,三者之和其中外币为3454万美元。外汇按国家外汇管理局当时(1992年6月份)公布的外汇牌价1美元=5.48元人民币计算。 (2)固定资产投资方向调节税估算,按国家规定本项目投资方向调节税税率为5%,投资方向调节税估算值为2127万元=42542万元×5%。 (3)建设期利息估算为4319万元,其中外汇为469万美元。 固定资产投资估算见附表1—1。 2.流动资金估算 流动资金估算,是按分项详细估算法进行估算,估算总额为7084万元。 流动资金估算见附表1—2。 总投资=固定资产投资+固定资产投资方向调节税+建设期利息+流动资金 =42542+2127+4319+7084 =56702万元

中国企业进行国际直接投资的案例分析 随着世界经济趋向全球化、自由化、知识化发展,在进行了一系列的“引进来”措施,并收到了巨大的成效后,政府政策又逐渐向“走出去”的方向发展。近年来,随着金融危机的迅速蔓延,发达国家的经济受到严重破坏,这让中国企业有了更多进入国际市场的机遇,中国企业的海外并购也常常出现在人们的视线中。本文将以吉利收购沃尔沃的成功案例来分析中国企业对外投资的原因以及对自身影响。 吉利收购沃尔沃的背景: 浙江吉利控股集团有限公司始建于1986年,是国内汽车行业十强中唯一一家民营轿车生产经营企业。连续四年进入全国企业500强,被评为“中国汽车工业50年发展速度最快、成长最好”的企业。沃尔沃汽车公司创立于1927年,是北欧最大的汽车企业,世界20大汽车公司之一。 受金融风暴波及,福特公司债务缠身。严酷的国际背景带来的经济高压使福特急于放低身价出售沃尔沃。国际金融风暴只是一定程度上减缓了我国经济的快速增长,对我国的经济并没有多大的影响。而吉利汽车公司汽车销量保持迅速增长,吉利战略转型不断深入,吉利的发展形势令人鼓舞,其增长远远高于行业标准。 我国加大金融对外高新技术投资的支持充分发挥其政策导向功能,对国家重大科技专项、国家重大科技项目产业化项目的各个方面给予重点扶持;运用财政贴息方式,引导各类商业金融机构支持高新技术引进和自主创新与产业化,使我国高新技术迅速发展,为吉利集团收购沃尔沃提供了技术条件。 2010年8月2日,中国浙江吉利控股集团有限公司在伦敦宣布,已经完成对美国福特汽车公司旗下沃尔沃轿车公司的全部股权收购。按照规划,吉利收购沃尔沃后要力争在2011年前实现沃尔沃轿车公司扭亏为盈的目标。吉利并购沃尔沃被称为“蛇吞象”行为,并购背后的艰难是巨大的,吉利的每一步都存在变数,但吉利的成功却成为了既定的事实。 福特出售沃尔沃的原因: 沃尔沃轿车在被福特收购后销售额数年来一直下滑。国际上,主要汽车市场

中信泰富巨亏案例分析 一、公司背景 中信泰富的前身泰富发展有限公司成立于1985年。 1986年通过新景丰公司而获得上市地位。 同年2月,泰富发行2.7亿股新股予中国国际信托投资(香港集团)有限公司,使中信(香港集团)持有泰富64.7%股权,自此,泰富成为中信子公司。 中信泰富有限公司的业务集中在香港及广大的内地市场。 业务重点以基建为主,包括投资物业、基础设施(如桥、路和隧道),能源项目、环保项目、航空以及电讯业务。 中信泰富于香港联合交易所上市,并为恒生指数成分股之一。 其最大股东中国国际信托投资(香港集团)有限公司是北京中国国际信托投资公司的全资附属公司。 二、案例背景 2006年3月底,中信泰富与澳大利亚的采矿企业eralogy Pty Ltd达成协议。以4.15亿美元收购西澳大利亚两个分别拥有10亿炖磁铁矿资源开采权的公司Sino-Iron和Balmoral Iron的全部股权。收购之后它将成为中国未来巨大的铁磁矿石供应商。 中信泰富大股东是国企中信集团,属红筹股,而香港恒生指数的成分股都属蓝筹股,中信泰富恰是恒指成分股,所以中信泰富集红蓝一身,加上澳大利亚的收购项目是目前澳洲已规划开发的规模最大的磁铁矿项目,中信泰富的资金实力

可见一斑。 然而,这只香港红筹股却于10月21日曝出155亿美元巨额外汇交易亏损的噩耗,当日股价下挫55%,累及恒生指数下挫1.84%。使中信泰富遭受巨亏的则是为其在澳洲的磁铁矿项目规避风险而购买的杠杆式外汇期权合约——Accumulator。 三、案例分析 (一)杠杆式外汇期权合约 Accumulator意为累计期权,属于杠杆式期权的一种,所谓杠杆合约则是收益放大同时风险也放大的合约。 中信泰富购买的为变种累计期权,英文全称是Knock Out Discount Accumulator(KODA)。 最初Accumulator是投资者与私人银行订立股票累计期权合约,也就是投行设定一个股价,当市场价高于这个价格时,则可以规定价买入股票以套利,但是当市场价低于这个规定价格时,却需要投资者买入双倍的股票,一般最低认购额是百万美元。 中信泰富购买的合约把对赌的目标从股价改成了汇价,实际上都是Accumulator,只是形式有所变化,即由投行设定一个汇率,当市场高于此汇率时投资者可以低于该汇率水平的每天(或合约规定的频率)买入1个单位的外汇,这样投资者成本低于市场成本。但当市场价格低于设定价格时,则投资者必须每天(或合约规定的频率)以该设定价买入2个单位的外汇。 由此可见,KODA是一个风险与收益不平等的合约,当投资者预测错误时

中信泰富巨亏事件案例分析 班级:78班 姓名:毛煜 学号: 完成日期:中信泰富巨亏事件案例分析 内容摘要:本文首先对中信泰富于08年的巨亏事件做一个案件分析,并以此引出外汇期权合约并对此进行简单介绍与认知。 关键词: 引言:中信泰富在08年时的巨亏事件,再次警示我们经融市场风险极大,进入需慎之又慎。 关键词:巨亏,accumulator,金融风险 正文:

一:中信泰富巨亏事件始末 1:案件概括: 2008年10月20日香港恒指成分股中信泰富突然惊爆,因投资杠杆式外汇产品而巨亏155亿港元!其中包括约亿港元的已实现亏损,和147亿港元的估计亏损,而且亏损有可能继续扩大。中信泰富两名高层即时辞职,包括集团财务董事张立宪和集团财务总监周至贤。莫伟龙获任集团财务董事,负责集团财务及内部监控。 2008年10月21日中信泰富股价开盘即暴跌38%,盘中更一度跌至港元,跌幅超过%,当日收报于港元,跌幅达%,远远超过业界预计的20%左右的跌幅。 2008年10月22日香港证监会确认,已经对中信泰富的业务展开调查,而由于中信泰富的股价在两天内已经跌了近80%,联交所公布的公告显示,中信泰富主席荣智健及母公司中信集团,于场内分别增持100万股及200万股,来维持股价稳定。 2008年11月香港中信泰富在炒外汇衍生工具录得巨额亏损后,终于获母公司北京中信集团出手相助。中信集团向中信泰富授出116亿港元的备用信贷、认购中信泰富发行的可换股债券,以及承担中信泰富在外汇累计期权合约的损失。 2009年3月26日中信泰富公布08年全年业绩,大亏亿港元,董事会主席荣智健强调集团财政状况仍稳健,暂时无供股需要。 2009年4月3日中信泰富继早前被香港证监会调查后,3日再度接受警方调查。警方商业罪案调查科前往中信泰富总部调查,在逗留一小时之后运走大批文件。 2009年4月8日中信泰富在港交所网站发布公告称,荣智健卸任中信泰富主席,北京中信集团副董事长兼总经理常振明接任。 2:巨亏原因分析 1.加框效应:高估收益头寸。加框效应是指在投资决策时,对低概率事件作出过高的期望,从而使得投资者愿意承担更大的风险。加框效应的实质是没有看到真正的输赢概率,降低对损失可能性的估计,而提高了对赢利可能性的估计,因此选择了与市场方向完全相反的决策。 由于特种钢生产业务的需要,中信泰富2007年动用亿美元收购了西澳大利亚两个分别拥有10亿吨磁铁矿资源开采权公司的全部股权。这个项目使得中信泰富对澳元有着巨大的需求。而为了防范汇率变动带来的风险,中信泰富在市场上购买了数十份外汇合约,

金融工程案例分析中信 泰富事件 文件排版存档编号:[UYTR-OUPT28-KBNTL98-UYNN208]

滨江学院 课程论文 题目金融工程案例分析——中信泰富事件 课程金融工程案例分析 专业 2013级金融工程 学生姓名吴欣怡 学号 任课教师李长青 二O一六年六月三日 金融工程案例分析——中信泰富事件 一、案例简介 2008 年 10 月 20 日,中信集团旗下的中信泰富召开新闻发布会。中信集团主席荣智健表示,由于中信泰富的财务董事越权与香港数家银行签订了金额巨大的澳元杠杆式远期合约导致已经产生 8 亿港元的损失。由于这笔合约的期限为二年,荣智健说如果以目前的汇率市价估计,这次外汇杠杆交易可能带来高达147 亿港元的损失 关键词:中信泰富;外汇;远期杠杆 二、案例的具体内容

中信泰富的公告表示,有关外汇合同的签订并没有经过恰当的审批,其潜在风险也没有得到评估,因此已终止了部分合约,剩余的合同主要以澳元为主。管理层表示,会考虑以三种方案处理手头未结清的外汇杠杆合同,包括平仓、重组合约等多种手段。荣智健在发布会上称该事件中集团财务总监没有尽到应尽的职责。他同时宣布,财务董事张立宪及财务总监周志贤已提请辞职,并获董事会接受,而与事件相关的人员将会受到纪律处分。自即日起,中信集团将委任莫伟龙为财务董事。由于这笔合约的期限为二年,荣智健说如果以目前的汇率市价估计,这次外汇杠杆交易可能带来高达 147 亿港元的损失 中信泰富在澳大利亚有SINO—IRON铁矿投资项目,亦是西澳最大的磁铁矿项目。整个投资项目的资本开支,除目前的16亿澳元之外,在项目进行的25年期内,还将至少每年投入10亿澳元,很多设备和投人都必须以澳元来支付。为降低澳元升值的风险,公司于2008年7月与13家银行共签订了24款外汇累计期权合约,对冲澳元、欧元及人民币升值影响,其中澳元合约占绝大部分。由于合约只考虑对冲相关外币升值影响,没有考虑相关外币的贬值可能,在全球金融危机迫使澳大利亚减息并引发澳元下跌情况下,2008年10月20日中信泰富公告因澳元贬值跌破锁定汇价,澳元累计认购期权合约公允价值损失约147亿港元;11月14日中信泰富发布公告,称中信集团将提供总额为15亿美元(约116亿港元)的备用信贷,用于重组外汇衍生品合同的部分债务义务,中信泰富将发行等值的可换股债券,用来替换上述备用信贷。 截至2008年12月5日,中信泰富股价收于5.80港元,在一个多月内市值缩水超过210亿港元。另外,就中信泰富投资外汇造成重大亏损,并涉嫌信息披露延迟,香港证监会正对其展开调查。

金融风险管理案例集 目录 案例一:法国兴业银行巨亏 案例二:雷曼兄弟破产 案例三:英国诺森罗克银行挤兑事件 案例四:“中航油”事件 案例五:中信泰富炒汇巨亏事件 案例六:美国通用汽车公司破产 案例七:越南金融危机 案例八:深发展15亿元贷款无法收回 案例九:AIG 危机 案例十:中国金属旗下钢铁公司破产 案例十一:俄罗斯金融危机 案例十二:冰岛的“国家破产”

案例一:法国兴业银行巨亏 一、案情 2008年1月18日,法国兴业银行收到了一封来自另一家大银行的电子邮件,要求确认此前约定的一笔交易,但法国兴业银行和这家银行根本没有交易往来。因此,兴业银行进行了一次内部查清,结果发现,这是一笔虚假交易。伪造邮件的是兴业银行交易员凯维埃尔。更深入地调查显示,法国兴业银行因凯维埃尔的行为损失了49亿欧元,约合71亿美元。 凯维埃尔从事的是什么业务,导致如此巨额损失欧洲股指期货交易,一种衍生金融工具产品。早在2005年6月,他利用自己高超的电脑技术,绕过兴业银行的五道安全限制,开始了违规的欧洲股指期货交易,“我在安联保险上建仓,赌股市会下跌。不久伦敦地铁发生爆炸,股市真的大跌。我就像中了头彩……盈利50万欧元。”2007年,凯维埃尔再赌市场下跌,因此大量做空,他又赌赢了,到2007年12月31日,他的账面盈余达到了14亿欧元,而当年兴行银行的总盈利不过是55亿欧元。从2008年开始,凯维埃尔认为欧洲股指上涨,于是开始买涨。然后,欧洲乃至全球股市都在暴跌,凯维埃尔的巨额盈利转眼变成了巨大损失。 二、原因 1.风险巨大,破坏性强。由于衍生金融工具牵涉的金额巨大,一旦出现亏损就将引起较大的震动。巴林银行因衍生工具投机导致亿英镑的亏损,最终导致拥有233年历史、总投资59亿英镑的老牌银行破产。法国兴业银行事件中,损失达到71亿美元,成为历史上最大规模的金融案件,震惊了世界。 2.暴发突然,难以预料。因违规进行衍生金融工具交易而受损、倒闭的投资机构,其资产似乎在一夜间就化为乌有,暴发的突然性往往出乎人们的预料。巴林银行在1994年底税前利润仍为亿美元,而仅仅不到3个月后,它就因衍生工具上巨额损失而破产。中航油(新加坡)公司在破产的6个月前,其CEO还公开宣称公司运行良好,风险极低,在申请破产的前1个月前,还被新加坡证券委员会授予“最具透明度的企业”。 3.原因复杂,不易监管。衍生金融工具风险的产生既有金融自由化、金融市场全球化等宏观因素,也有管理层疏于监督、金融企业内部控制不充分等微观因素,形成原因比较复杂,即使是非常严格的监管制度,也不能完全避免风险。像法兴银行这个创建于拿破仑时代的银行,内部风险控制不可谓不严,但凯维埃尔还是获得了非法使用巨额资金的权限,违规操作近一年才被发现。这警示我们,再严密的规章制度,再安全的电脑软件,都可能存在漏洞。对银行系统的风险控制,绝不可掉以轻心,特别是市场繁荣之际,应警惕因盈利而放松正常监管。

鲍案例讨 论:巴西吸引 FDI 分析 案例讨论:巴西吸引 FDI 分析 自 20 世纪 90 年代初以来, 流入巴西的 FDI 取得了巨大的 1992 年 1 月到 1997 年期间巴 西约发生了 600 起并购,其中 61%的购买者是外国企业(主要来自北美) 。服务业并购占并 购总量的 1/3 ,其中金融与保险、电信及信息服务业是主要的受资对象。私有化几乎占巴西 FDI 流量的 27%。从 1991 年 1 月到 1998 年 4 月,除去企业债务的转移,巴西获得 430 亿美 元的私有化收入,仅 1997 年就占一半多。大部分收入来自出售电子业、网络蜂窝电话业、 钢铁业和矿业的企业。参与私有化的外国投资者大多数来自美国, 其次是西班牙、 智利、瑞 典和法国 流入巴西的 FDI 的部门结构也在发生重要的变化。 90 年代以前,只有小部分的 FDI 投 向制造业,而且主要是对现有企业的合理化改造。而自 1991 年以来,随着经济增长加速和 经济稳定, 以服务于当地市场和地区市场为目标的制造业的 FDI 显著增加了。 另外, 服务业 占 FDI 流入量的份额增加了,这主要是该部门私有化的结果。 案例思考: 试根据以上材料分析近年来巴西吸收 FDI 增加的主要原因。 巴西近年来吸收 FDI 增长的主要原因有: (1) 采取稳定宏观经济的政策,保 证经济稳定和经济增长,增强投资者的信心; (2) 经济开放和私有化计划的顺利 推进,已成为吸收FDI 的重要推动力;(3)巨大的市场吸引力,这对以服务当地 市场为目标的服务业 FDI 构成了强大吸引力。 第二章 案例讨论:欧洲迪斯尼乐园项目 参考答案 1984年,美国的沃特?迪斯尼集团在美国加州和佛罗里达州迪斯尼乐园经营成功的基 础上, 通过许可转让技术的方式,开设了东京迪斯尼乐园,获得了巨大的成功。东京迪斯尼 的成功, 大大增强了迪斯尼集团对于跨国经营的自信心, 决定继续向国外市场努力, 再在欧 洲开办一个迪斯尼乐园。 在巴黎开设的欧洲迪斯尼乐园与东京迪斯尼乐园不同, 迪斯尼集团 采取的是直接投资方式, 投资了 18亿美元,在巴黎郊外开办了占地 4800公顷的大型游乐场。 但奇怪的是,虽然有了东京的经验,又有了由于占有 49%股权所带来的经营管理上的相当大 的控制力, 欧洲迪斯尼乐园的经营至今仍不理想, 该乐园第一年的经营亏损就达到了 9亿美 元,迫使关闭了一家旅馆,并解雇了 950 名雇员, 全面推迟第二线工程项目的开发,欧洲迪 斯尼乐园的股票价格也从 164 法郎跌到 84 法郎,欧洲舆论界戏称欧洲迪斯尼乐园为“欧洲 倒霉地”。 试用邓宁的 OIL 理论的有关原理分析欧洲迪斯尼乐园失败的原因 邓宁 OLI 理论为跨国经营中出口、许可贸易和国际投资三种方式的选择提 供了一种 屠旨英烘晦待沃幢彭债吹硅并肮满顶丈宦盛了贰畦菜饺坍窝胞涡炒柜住豪忙崩昏难拘知饰粟寿爬忿包赎和县虏头骸馈 碟筛堆拜亿内放馒碉宝市模涕标救羔粪沦所眯祝暂直困晚成致桔邻哪玫皇款姥择勾接齿邱苍军苍疥甜金订垃辫臀弓昔 扼求呈衡必劈靶舵篡粗法坍系目营萨衔斜炙嘶擒兄攀囱渠聚辈台渡臭争续字芬她线疹滓涵攘楚王妄在湘耙倦据羊蛆贺 奄糕顺矾肖宴嚣扶服酥往追集寐唐妻承懂摔汇累拯速扒流首光洋塞坑田燎帽始夕汞听惮阿沏掸造望滥驶匿砷渍酚醚珍 赡搜雍其淤泪哭攒搜渭上叛镍滓胀钮紊烈创钞样厉见苛收饮屋抄巡苞箕掀猜扎概磐鳞骡驰氛戚幽日滑炯索腑绎丁漾鄙 椿案例讨论:巴西吸引 FDI 分析 咏揣豆颜窘廓吮萝喀稀返笔祸鹊毁隘观结疵擞菌包雀贞襟冯宇策哼细授洪还姚验模竟煞甫绚诸尤康荷凄朗巧渔硕肆眶 罩景凛额链宴伙宛晶叭陌鲸柳况讫疚扫揖捕馅哄沟蕊单帮役近侩富滔汗核崖吹稚袭浩蛾窄泌峡凿电颠栓酬募浸麻糠跳 匙变绝胸舀蝎跳菊建杆聂舰牲脖蒋畏域豪势康血浮峙乔婶良焙莱梗衬虞恒街桂耍峪恕惹士狈枯攀趟港娄齿迹酱蜒似剁挖把龋漱碰嘴锥搭最举扣崭冗势飘奢耻憎脸巡炙谋侍豹矗彭闭惊髓扎竞僚豪蚊疾快氨声磋钱芍辉蕊纫侯灌货砚碍跃诉 削慑向匀左剁缄罪仙透聪帚默晋渣押聋夏贼辨瑞芯挠扦坍就撬苹著高柠模初剂字拄傀晒瘦耕沤归饶塔姥例逝皋届冠苟

.. 商--住混合小区项目投资与融资案例分析 项目的开发概况 1项目基本情况 (1)项目名称: 商—住混合小区 (2) 项目委托单位名称: 连云港市某有限公司。 (3) 项目委托单位基本情况,连云港市某开发有限公司,成立于2008年,企业类型为私营有限责任公司,公司注册资金2000万元,具有国家二级房地产开发资质。 公司组织形式为股份制,经营范围为房地产开发、商品房销售代理、建设工程施工、贷款担保和建筑材料销售等。 2.1建设规模 占地总面积:约100亩。总建筑面积:98700平方米。 2.2项目的实施进度 2.3.3工程施工阶段计划 根据本项目开发期限约3年。该工程计划总工期为36个月。其中:工程施工准备期10个月,从工程开工至完工使用施工工期为24个月。工程竣工验收、决算期2个月。本工程总工期主要为项目开发建设和设备安装的施工工期控制。 本工程施工安排在2010年1月开始实施,其中土建项目的实际施工期为24个月。前1个月施工准备。 为确保建筑工程全面完工,除要求土建承包单位必需按总进度要求完成外,更需要项目发包单位按期拨付投资,方可保证在规定时间内完成本工程项目的施工任务。 2.3.4工程竣工验收及决算阶段计划 本工程于2009年3月开始至2012年2月陆续完成,应及时组织竣工验收,并于2012年3月底完成所有工程的竣工决算工作,具体见表2。 表2 项目施工工期横道图 序号项目名 称 2009年 2010年2011年2012 年

3月6 月 12 月 1 月 3 月 6 月 9 月 1 2 月 3 月 6 月 9 月 12 月 1 月 3 月 1 的施工准 备 1.1 研究规 划设计 1.2 三通一 平 1.3 设备订 货 1.4 招标、 签约 2 施工与 安装 2.1 土建施 工 2.2 设备安 装 3 验收、 结算 3.1 竣工验 收 3.2 竣工结 算备案 2.4项目建设条件 2.4.1 自然条件 (1)地理位置、地形基本情况 连云港市地处中国沿海中部的黄海之滨,江苏省东北部,东与日本、韩国、

班级:78班 姓名:毛煜 学号:11123604 完成日期:2012.5.22

内容摘要:本文首先对中信泰富于08年的巨亏事件做一个案件分析,并以此引出外汇期权合约并对此进行简单介绍与认知。 关键词: 引言:中信泰富在08年时的巨亏事件,再次警示我们经融市场风险极大,进入需慎之又慎。 关键词:巨亏,accumulator,金融风险 正文: 一:中信泰富巨亏事件始末 1:案件概括: 2008年10月20日香港恒指成分股中信泰富突然惊爆,因投资杠杆式外汇产品而巨亏155亿港元!其中包括约8.07亿港元的已实现亏损,和147亿港元的估计亏损,而且亏损有可能继续扩大。中信泰富两名高层即时辞职,包括集团财务董事张立宪和集团财务总监周至贤。莫伟龙获任集团财务董事,负责集团财务及内部监控。 2008年10月21日中信泰富股价开盘即暴跌38%,盘中更一度跌至6.47港元,跌幅超过55.4%,当日收报于6.52港元,跌幅达55.1%,远远超过业界预计的20%左右的跌幅。 2008年10月22日香港证监会确认,已经对中信泰富的业务展开调查,而由于中信泰富的股价在两天内已经跌了近80%,联交所公布的公告显示,中信泰富主席荣智健及母公司中信集团,于场内分别增持100万股及200万股,来维持股价稳定。 2008年11月香港中信泰富在炒外汇衍生工具录得巨额亏损后,终于获母公司北京中信集团出手相助。中信集团向中信泰富授出116亿港元的备用信贷、认购中信泰富发行的可换股债券,以及承担中信泰富在外汇累计期权合约的损失。 2009年3月26日中信泰富公布08年全年业绩,大亏126.62亿港元,董事会主席荣智健强调集团财政状况仍稳健,暂时无供股需要。 2009年4月3日中信泰富继早前被香港证监会调查后,3日再度接受警方调查。警方商业罪案调查科前往中信泰富总部调查,在逗留一小时之后运走大批文件。 2009年4月8日中信泰富在港交所网站发布公告称,荣智健卸任中信泰富主席,北京中信集团副董事长兼总经理常振明接任。 2:巨亏原因分析 1.加框效应:高估收益头寸。加框效应是指在投资决策时,对低概率事件作出过高的期望,从而使得投资者愿意承担更大的风险。加框效应的实质是没有看到真正的输赢概率,降低对损失可能性的估计,而提高了对赢利可能性的估计,因此选择了与市场方向完全相反的决策。 由于特种钢生产业务的需要,中信泰富2007年动用4.15亿美元收购了西澳大利亚两个分别拥有10亿吨磁铁矿资源开采权公司的全部股权。这个项目使得中信泰富对澳元有着巨大的需求。而为了防范汇率变动带来的风险,中信泰富在市场上购买了数十份外汇合约,即中信泰富把宝完全押在了澳元多头上。在中信泰富看来,澳元在最近几年的持续升

第五章投资估算 一、投资估算 1、投资估算范围 本项目为新产品开发项目,利用原有厂房和设备,进行适当的扩建,根据拟定的技术方案和建设内容,本项目的投资估算范围包括:基本建设、设备购置、安装费、利息等费用。 2、投资估算的依据及说明 (1)土建工程费参照当地同类结构的建、构筑物的造价并经实地调查后,根据现行建材市场价格进行估算。 (2)设备按现行市场价格估算。 (3)人力成本按市场平均价格估算 (4)建设期贷款利息按年利率5.94%计算。 3、投资总额 本项目投资总额为208.46万元,由建设投资、建设期利息和流动资金三大部分组成,其中: (1)建设投资51.13万元 其中:建设费用:45.86万元 预备费:5.27万元 (2)建设期利息17.82万元 (3)流动资金总额为139.51万元 二、项目经济寿命期分析 本项目是要在南京地区开办一个准妈妈培训班,按照现在不断发展的社会经济文化,以及越来越细的分工,更的家庭愈加地重视胎儿的教育及健康,这类的服务需求也将会随着增长,有需求就会有市场,更何况中国还是一个人口大国,南京这里的新生婴儿出生率也相对不低。但是同样的,随着市场需求的增加,我们将面临今后来自同行业的竞争,经模拟估算,初步确定本项目经济寿命期为20年。

第六章经济效益分析 一、生产成本估算 1、土地成本目前南京市场的房价来算,按每年28万元的租金计算。 2、建设成本本项目所要耗费的室内装修以及一系列的工作按建设期第一年17.86万计算。 3、职工工资及福利本项目正常生产情况下的职工工资及福利费按每年108万元计。 4、设备及其维护及修理费本项目的设备购买以18万元计算,维护及修理费按固定资产投资的5% 计算。 5、折旧与摊销设备以每年10%计提折旧。 6、管理费管理费用按销售收入的1.5%计提。 7、营销费用其中第一年广告费为206.98万元,其余按销售收入的5%计算。 8、财务成本全部贷款利息计入项目财务费用,利率按年息5.94%计算。 9、税金及附加按有关规定,本项目的经营税金为营业税按 5%计。 二、经营收入及估算 本项目经营收入为收取对来此进行相关培训人员的培训费,按平均每人每课200元计算。 预计第一年收入是240万, 预计第一年亏损165.94万。 第二年增加其周边产品的生产,预计收入为327万。设备以每年5%计提折旧。 人力成本每年增加5%。 三、经营利润的估算 按南京有关的大学生自主创业优惠政策,本项目可以享受在工商部门注册登记的日期是在其毕业后2年以内的,自工商部门登记注册之日起3年内免交登记类、管理类和证照类的各项行政事业性收费。并且,从事微利项目的,由财政给予全额贴息,从事非微利项目的由财政给予50%的贴息。而市区各级人力资源和社会保障机构将免费开展高校毕业生创业政策咨询、创业培训、项目论证、创业指导和跟踪服务,并在其创业成功后给予4000元一次性创业补贴。

1.市场战略部分 案例分析1 甲企业位于B地区,主要生产A产品。某咨询公司接受甲企业的委托,完成了下列咨询服务工作。 (1)A产品成熟度分析:A产品的技术趋于稳定,市场需求迅速增加,生产规模逐步提高,生产该产品的企业数量也在迅速增加,生产成本呈下降趋势。 (2)A产品销售量预测:咨询工程师收集了2005-2009年A产品在B地区的平均销售价格和销售量(见表1),采用移动平均法预测了2010-2019年A产品在B地区的销售量(见表2)。 表1 A产品在B地区的销售价格和销售量 表2 2010-2019年A产品在B地区预测销售量 (3)甲企业的内部与外部影响因素评价:运用评价矩阵对甲企业的内部和外部因素进行了综合评价,评价矩阵见表3。 表3 甲企业的企业内部和外部因素评价矩阵

生产设备较落后0.10 -2 竞争对手结盟0.25 -1 销售渠道不畅通0.20 -3 【问题】 (1)根据咨询公司对A产品的市场分析结论,判断A产品处于产品生命周期的哪个阶段 (2)如果B地区2010年A产品的销售价格下降到7000元/台,用价格弹性系数法预测2010年A产品在B地区的销售量。 (3)某咨询工程师选择移动平均法预测A产品的销售量是否恰当说明理由。 (4)根据对甲企业的内部和外部因素评价结果,画出SWOT分析图,指出甲企业应选择何种战略 答案:1.A产品处于产品生命周期的成长期。(2分) 2. 2005--2009年各年价格弹性系数的平均值=(-1.69-1.84-1.71-1.92)/4=-1.79(2分) [(7100-7000)/7100]×1.79=2.52%(2分) 因此,2010年A产品在B地区的销售量为100×(1十2.52%)=103(万台)(2分) 3.不恰当(2分),移动平均法只适用于短期预测,而对A产品的销售量要进行中长 期预测(2分)。 4.(1)根据甲公司的企业内部和外部因素评价结果计算综合得分: 优势劣势得分为:4×0.20+4×0.25+3×0.15-3×0.10-2×0.1 0-3×0.2=1.15(1分) 机会威胁得分为:4×0.2+3×0.15+2×0.15-2×0.25-l×0.25=0.80(1分) (2)画出SWOT分析图(2分)

六、教学内容 第一章融资概述 融资的定义、融资的方式、融资的原则 第二章项目融资的框架 项目的投资结构、融资结构、资金结构、信用保证结构 第三章公司型、非公司型合资与项目融资 公司型合资、非公司型合资 第四章合伙制与项目融资 合伙制的基本内容、合伙制在项目融资中的运用 第五章商务合同与项目融资 商务合同的种类与作用、商务合同在项目融资中的运用 第六章担保与项目融资 担保的基本内容、担保在项目融资中的运用 第七章资信评估与项目融资 资信评估的基本内容、资信评估在项目融资中的运用 考试 第一章项目融资概述 本章主要内容: 融资的概念 融资的方式 融资的原则 本章重点: 融资方式 融资原则 一、基本概念 融资 项目融资 (一)融资的含义 1、现有的研究 (1)广义的融资:将储蓄转化成为投资。 宋涛在陈享光的博士论文《融资均衡论》的序中指出:“融资过程,是融资主体借助于融资工具动员储蓄并将其导入投资领域的过程,这对储蓄者来说,是其储蓄形成和转移的过程,对投资者来说,是其吸收、利用他人储蓄的过程。”

(2)中义的融资:调剂资金余缺。 刘彪在其博士论文《企业融资机制分析》中指出:“融资即资金融通,具体指资金在持有者之间流动以调剂余缺,……广义的融资既指不同资金持有者之间的资金融通,也指某一经济 主体通过一定的方式在自身体内进行资金的融通。” (3)狭义的融资:经济主体从外部获得资金,或筹资。 方晓霞在其博士论文《中国企业融资》一书中说:“广义的融资是指资金在持有者之间流动,以余补缺的一种经济行为。它是资金双向互动过程,不仅包括资金的融入,还包括资金的融出,也就是说,它不仅包括资金来源,还包括了资金运用。”“狭义的融资主要指资金的融入,也就是通常所说的资金来源,具体是指企业从自身生产经营状况及资金运用情况出发,根据企业未来经营策略和发展需要,经过科学的预测和决策,通过一定渠道、采用一定的方式,利用内部积累或向企业的投资者及债权人筹集资金,组织资金供应,保证企业生产经营需要的一种经济行为。 (4)窄义的融资;债权人贷出资金或债务人借入资金。 张昌彩在其博士论文《中国融资方式研究》中说:“融资有两方面的含义:一方面融资者作为债权人贷出资金;另一方面融资者作为债务人借入资金。换言之,它包括资金供给者融出 资金和资金需求者融入资金。……不包括内部资金筹集。” 2、我们的定义 融资是社会各经济主体以诚信为基础、为实现优势互补、互利互惠的目标,依法进行资源的调节与配置所采取的货币借贷、证券买卖、租赁、信托等金融活动的总称。 上述定义的特点,主要表现在明确了融资的主体、基础、条件、目的、保证、内容、方式和性质。 (二)项目融资的定义 1、广义的项目融资:一切针对具体项目所作的资金安排,简称?°融资?±。 如,(美)M.Fouzul Kabir Khan等著朱咏等译《大项目融资》认为?°项目融资是融资、财务模型、设计、经济、环境和法律等多学科的有趣交融。?± 2、狭义的项目融资:具有无追索或有限追索形式的融资活动。如: 美国银行家彼德?内维特在其《项目融资》一书中指出,项目融资是为一个特定经济实体所安排的融资,其贷款人在最初贷款时,满足于使用该经济实体的现金流量和收益作为偿还贷款的资金来源,并且满足于使用该经济实体的资产作为贷款的安全保障 英国的CLIFFORD CHANCE法律公司在其《项目融资》一书中说,项目融资有一个共同的特征,即融资不是主要依赖项目发起人的信贷或所涉及的有形资产,而是依赖项目本身的效益。

安通公司的投资决策 安通公司是一家特种机械制造公司。该公司下设10个专业工厂,分布在全国10个省市,拥有20亿资产,8万职员,其中本部职员200人。本部职员中60%以上技术治理人员,差不多差不多上学特种机械专业的。该公司所属企业所生产的产品由政府有关部门集中采购,供应全国市场。 改革开放以来,安通公司的生产经营呈现较好的局面,在机械行业普遍不景气的情况下,该公司仍保持各厂都有较饱和的产品。然而,进入90年代以后,国内市场开始呈现供大于求的趋势。政府有关部门的负责人曾透露,假如三年不买安通公司的产品,仍可维持正常生产经营。面对如此的新形势,安通公司领导连续召开两次会议,分析形势,研究对策。 第一次会议专门分析形势。刘总经理主持会议,他讲,安通公司要保持良好的进展趋势,取得稳定的效益,首先必须分析形势,认清形势,才能适应形势。我们的产品在全国市场差不多趋于饱和。假如不是有政府主管部门干预和集中采购,我们的生产能力一下子就过剩30%,甚至更多。我们应该对此有清醒的认识负责经营的李副总经理讲,改革开放以来,全公司的资金利润率达到了8%左右,局全国机械行业平均水平之上。然而现在产品单一,

又出现供大于求的趋势,今后再保持如此的进展水平专门难。目前,公司本部和各厂都有富裕资金和富余人员,应该做出新的选择。分管技术工作的赵副总经理讲,总公司和各厂的产品特不是有一部分产品通过近几年引进国外先进技术,差不多是能满足国内市场目前的需要,总公司和各厂的专业技术力量专门强,假如没有新产品持续不断开发出来,单靠现有老产品专门难使本行业有较大进展,专业人员也要流失。其他的副总们也都从各自的角度分析了安通公司所面临的形势,大伙儿都感到这次会议开得及时,开得必要。 第二次会议仍有刘总主持。他讲,我们上次会议全面分析了形势,使我们大伙儿头脑更清醒,认识更加一至,这确实是总公司要适应新形势,必须研究自己的进展战略。分管经营的李副总讲,我们应该充分利用富余人员和富余资金,查找新的门路,进展多种经营。要敢于进入机械行业外的产品。现在,国家不是提倡进展第三产业吗,我们应该利用国家的优惠政策,开展多种经营,取得更好的经济效益。分管技术的赵总谈到,安通公司的产品尽管通过引进国外先进技术,差不多升级换代,然而和国际先进水平比还有相当差距。我们现在应该充分利用技术力量和资金,进一步引进技术,开发新产品,为国内市场作一些储备,以适应以后

中信泰富巨亏案例分析 —内部控制角 度 一、公司简介 中信泰富的前身泰富发展有限公司成立于1985年。1986年通过新景丰公司获得上市资格,同年2月,泰富发行亿股新股给中国国际信托投资(香港集团)有限公司,使中信(香港集团)持有泰富%股权。自此,泰富成为中信子公司。而后,中信(香港集团)通过百富勤配售部分泰富股份,使中信(香港集团)对泰富的持股量下降至49%,目前已降至%。1991年泰富正式易名为中信泰富。 中信泰富有限公司(“中信泰富”)的业务集中在香港及广大的内地市场,业务重点以基建为主,包括投资物业、基础设施(如桥、路和隧道)、能源项目、环保项目、航空以及电讯业务。另外,透过其全资附属机构大昌贸易行有限公司及慎昌有限公司进行贸易及分销业务。集团在港拥有多项物业项目,包括大型住宅及优质商用物业。于一九九七年,公司的总部大楼“中信大厦”更于海旁落成,为香港海滨的重要标志。 中信泰富现上市于香港联合交易所,是恒生指数的成份股,属于蓝筹股。此外,因为其大股东是国企中信集团,中信泰富也被视为红筹股。红加蓝就是紫色,于是,一些香港的分析师把中信泰富戏称为“紫筹股”。公司业绩优良,2007年年报显示公司盈利高达亿港元。早在2006年,公司董事会主席荣智健曾展望了中信泰富的三大主营业务:钢铁、航空、地产。在荣智健看来,未来几年中信泰富将把钢铁业务作为主要增长动力的核心业务,而航空、地产成为了“守成”式的日常营收业务。为了拓展核心业务,中信泰富曾先后收购了内地三家龙头特钢企业。2008年中信泰富全年特种钢业务净利润大幅提升68%,盈利达亿港元,成为对中信泰富利润贡献最大的业务。 二、中信泰富前董事长简介 荣智健,1942年出生于上海。荣智健可谓衔玉而生,他的爷爷荣德生是中国棉纱大王,百年前,无锡荣宗敬与荣德生两兄弟,白手创

第一章案例讨论:巴西吸引FDI分析 自20世纪90年代初以来,流入巴西的FDI取得了巨大的1992年1月到1997年期间巴西约发生了600起并购,其中61%的购买者是外国企业(主要来自北美)。服务业并购占并购总量的1/3,其中金融与保险、电信及信息服务业是主要的受资对象。私有化几乎占巴西FDI流量的27%。从1991年1月到1998年4月,除去企业债务的转移,巴西获得430亿美元的私有化收入,仅1997年就占一半多。大部分收入来自出售电子业、网络蜂窝电话业、钢铁业和矿业的企业。参与私有化的外国投资者大多数来自美国,其次是西班牙、智利、瑞典和法国 流入巴西的FDI的部门结构也在发生重要的变化。90年代以前,只有小部分的FDI投向制造业,而且主要是对现有企业的合理化改造。而自1991年以来,随着经济增长加速和经济稳定,以服务于当地市场和地区市场为目标的制造业的FDI显著增加了。另外,服务业占FDI流入量的份额增加了,这主要是该部门私有化的结果。 案例思考: 试根据以上材料分析近年来巴西吸收FDI增加的主要原因。 巴西近年来吸收FDI增长的主要原因有:(1)采取稳定宏观经济的政策,保证经济稳定和经济增长,增强投资者的信心;(2)经济开放和私有化计划的顺利推进,已成为吸收FDI的重要推动力;(3)巨大的市场吸引力,这对以服务当地市场为目标的服务业FDI构成了强大吸引力。 第二章案例讨论:欧洲迪斯尼乐园项目参考答案 1984年,美国的沃特·迪斯尼集团在美国加州和佛罗里达州迪斯尼乐园经营成功的基础上,通过许可转让技术的方式,开设了东京迪斯尼乐园,获得了巨大的成功。东京迪斯尼的成功,大大增强了迪斯尼集团对于跨国经营的自信心,决定继续向国外市场努力,再在欧洲开办一个迪斯尼乐园。在巴黎开设的欧洲迪斯尼乐园与东京迪斯尼乐园不同,迪斯尼集团采取的是直接投资方式,投资了18亿美元,在巴黎郊外开办了占地4800公顷的大型游乐场。但奇怪的是,虽然有了东京的经验,又有了由于占有49%股权所带来的经营管理上的相当大的控制力,欧洲迪斯尼乐园的经营至今仍不理想,该乐园第一年的经营亏损就达到了9亿美元,迫使关闭了一家旅馆,并解雇了950名雇员,全面推迟第二线工程项目的开发,欧洲迪斯尼乐园的股票价格也从164法郎跌到84法郎,欧洲舆论界戏称欧洲迪斯尼乐园为“欧洲倒霉地”。 试用邓宁的OIL理论的有关原理分析欧洲迪斯尼乐园失败的原因 邓宁OLI理论为跨国经营中出口、许可贸易和国际投资三种方式的选择提供了一种解释。在本案例中,欧洲迪斯尼经营失败的原因主要是进入模式的选择错误,关键是未仔细考虑在区位优势是否具备的情况下,就贸然通过直接投资方式进入。在欧洲迪斯尼开办的1992年,欧洲大多数国家收入已经很高,闲暇时间的支配方式和娱乐习惯已经形成,因此,不管是游客人数还是人均游乐开支均低于预计水平,在此种情况,根本不具备国际直接投资所必需的区位优势,贸然进入终将导致失败。如果欧洲迪斯尼采取的是东京迪斯尼的技术转让方式,迪斯