第30卷第4期2012年4月

河南科学

HENAN SCIENCE

Vol.30No.4Apr.2012

收稿日期:2012-02-27

基金项目:国家自然科学基金项目(71071077)

作者简介:王希胜(1977-

),男,河南延津人,讲师,博士研究生,研究方向为公司治理、技术创新等.文章编号:1004-3918(2012)04-0508-06

河南省上市公司融资结构及其优化问题研究

王希胜

(1.南京航空航天大学经济与管理学院,南京210016;2.华北水利水电学院管理与经济学院,郑州450046)摘

要:根据河南省2008—2010年52家上市公司财务数据,

采用样本逐步回归分析,分析了融资结构及其影响因素的关系.结果表明:

河南省上市公司权益资金比例较高,债务资金较低,并且债务资金中流动比例偏高,财务风险大;盈利能力和资本运营能力和资本结构负相关;近三年河南省上市公司ROE 呈下降趋势,导致负债比例一定程度的上升.

关键词:融资结构;资产负债率;优化;河南省中图分类号:F 275.1

文献标识码:A

Research on Henan Province Listed Company Financing

Structure and its Optimization

Wang Xisheng

(1.School of Economics and Management ,Nanjing University of Aeronautics and Astronautics ,Nanjing 210016,China ;2.School of Management and Economics ,North China University of Water Resources and Electric Power ,Zhengzhou 450046,China )

Abstract :In this paper ,financial data of 52Henan P rovince ’s listed companies from 2008to 2010is employed based on the stepwise regression analysis to analyse the financing structure and its relationship with influencing factors.From the results ,it showed that Henan P rovince ’s listed company capital structure has higher equity ratio ,lower debt and the high proportion of debt capital flows ,much financial risks.While profit ability and capital operation ability is negatively related to capital structure.In recent three years ,the declining of ROE is leading to the rise of debt ratio.

Key words :f inancing structure ;a sset-liability ratio ;o ptimization ;Henan Province

融资结构也称资本结构,它是指公司在筹集资金时,由不同渠道取得的资金之间的有机构成及其比重关系.融资结构是公司融资决策的内容和目标,在某种程度上体现了公司的经营状况与财务情况.合理的融资结构既是公司资金高效运作的结果,也是其运行起点[1-2],因此优化公司融资结构对企业的生存发展至关重要.本文希望通过回归分析,找出影响公司融资结构因素的影响权重,以期对未来的研究有所帮助以及对上市公司的融资决策提供建议.

1

理论阐述

1.1

基本理论

美国著名的财务学教授Modigliani 和Miller 提出来MM 理论[3]标志着现代融资结构理论的诞生,使融资结构理论的研究进入了一个新的阶段.其中不考虑企业所得税条件下的融资结构无关论认为,企业市场价值不受资本结构影响,不管有无负债,企业市场价值等于预期息税前收益率除以适用其风险等级的报酬率.由于该结论与实际情况差距很大,因此修正和完善后MM 理论,即考虑企业所得税条件下的融资结构有关论得出了相反的结论:公司对债权持有人支付的利息计入成本而免交公司所得税,而股息支出和税前净利润要交公司所得税,即负债具有税盾作用,从而使企业价值随负债融资程度的提高而增加,因此最佳的企业融

2012年4月资结构应该是100%负债.显然,经过修正的MM 理论仍与现实不符.最后是同时考虑企业所得税和个人所得税条件下的MM 模型-米勒均衡模型认为,在某种程度上个人所得税抵消了企业利息支付所带来的节税利益,从而降低了负债企业的价值,不过与上述模型一样,仍然认为当企业资本全部来自负债时,市场价值会达到最大.

另外关于企业最佳融资结构的理论还包括企业的最佳融资结构要在负债利息免税利益与破产成本之间权衡的早期权衡理论以及认为公司最佳融资结构的产生是税收利益与各类负债成本之间权衡的结果的后权衡理论.随着社会经济的发展,

学者陆续提出了基于委托代理的融资结构理论,基于信息不对称的融资结构理论等[4-6].1.2研究现状

1.2.1国外研究现状国外学者在前人的理论基础上,改进或改善公司融资模型.例如Welch (2004)在研究动态平衡模型时所发现的股价波动对杠杆比例具有的解释能力;Goldstein 和Leland (2001)在动态模型中,考虑到公司具有未来增加债务的期权,债务的税盾价值相对于Fischer (1989)的结果显著提高,最优债务比例区间和估计的信用利差与现实数据更加吻合;Eckbo 和Norli (2004)通过研究IPO 和SEO 股票的长期业绩对股市择时并改进方法提出联合检验问题等.

1.2.2国内研究现状国内对公司融资结构理论的研究起步较晚,当前的研究大部分研究集中于对国外融资结构理论的完善和拓展或是对国外融资结构理论的述评.杨宝臣、刘铮(1999)基于公司融资结构权衡理论,考虑了破产成本并结合资本资产定价理论来研究融资结构.秦学志、吴冲锋(2001)以信息不对称理论为基础,把罗斯模型中关于外部投资者均为未知情者的假定进一步拓展到外部投资者掌握公司信息的

程度是不一样的,得到了信息非对称程度是融资结构的影响因素之一.雷小清

(2001)讨论了在非对称信息条件下如何防范经营者传递错误信息的内在机制,指出了罗斯模型的不足之处.沈艺峰等(2004)认为,在1976—1979年之间,以信息不对称理论为中心思想的新资本结构理论取代了现代资本结构理论而登上了学术舞台,它主要形成两大思潮:信号传递理论和委托代理理论.

2

实证研究

2.1

描述性统计

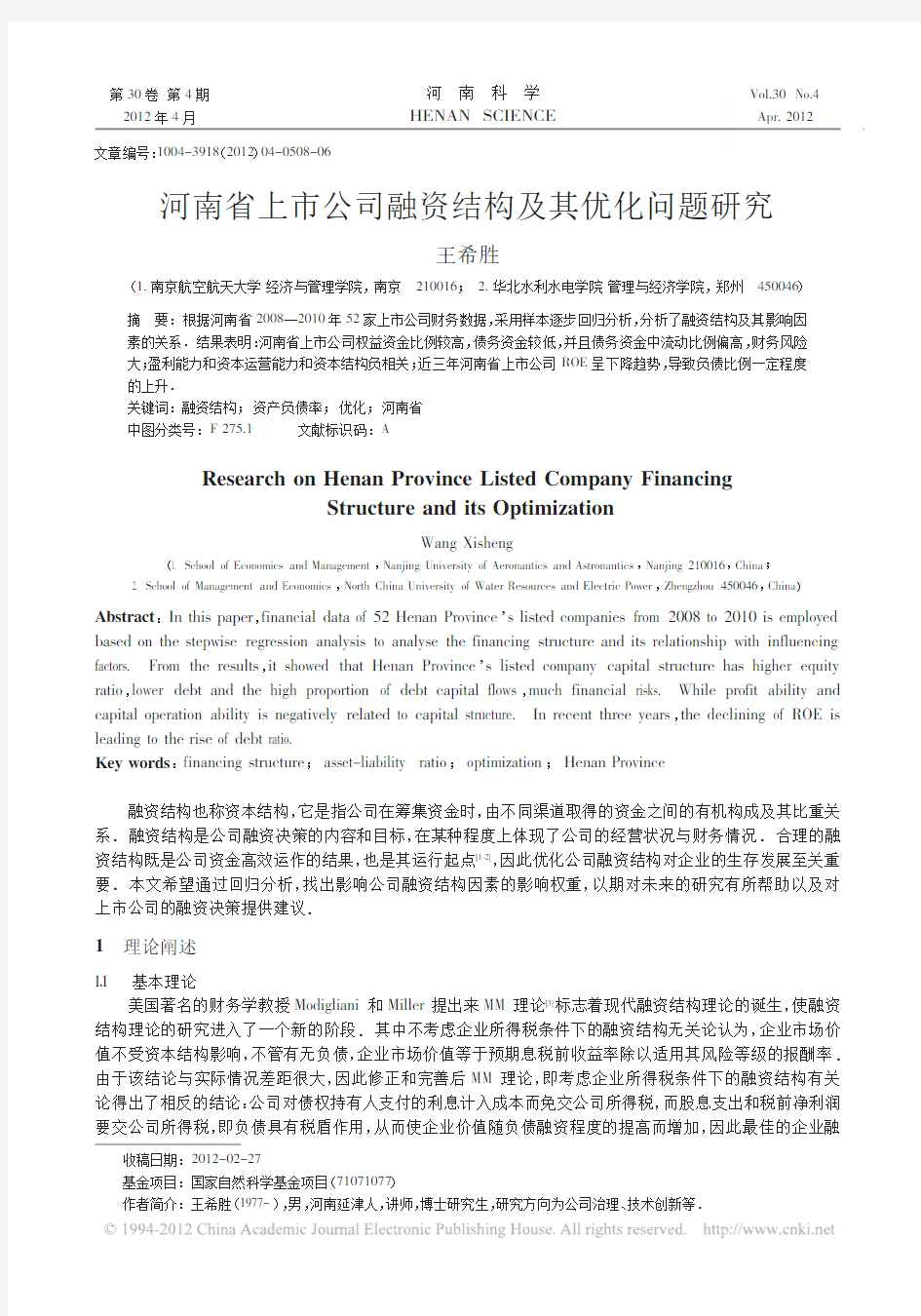

2.1.1债务资本及权益资本比例关系分析资产负债率是负债总额除以资产总额的百分比.反映在总资产中有多大比例是通过借债来筹资的,也可以衡量企业在清算时保护债权人利益的程度.股东权益比率指所有者提供的资本在总资产中的比重,反映企业基本财务结构是否稳定.股东权益比率应当适中.

股东权益比率与资产负债率从不同的侧面来反映企业长期财务状况,股东权益比率越大,资产负债比率就越小,企业财务风险就越小,偿还长期债务的能力就越强.

从表1的分析可以看出:河南省上市公司的资产负债率稍微偏低,在资本结构中,公司的自有资本的比例偏高,而且有逐年加强的趋势.从一方面来看,

这说明公司的财务成本较低,风险较小,偿债能力强,经营较为稳健.但从另一方面来看,也说明河南省上市公司对于投资行为及经营态度比较慎重.此外,较低的

负债比率也反映出上市公司没有充分利用“财务杠杆”[4]

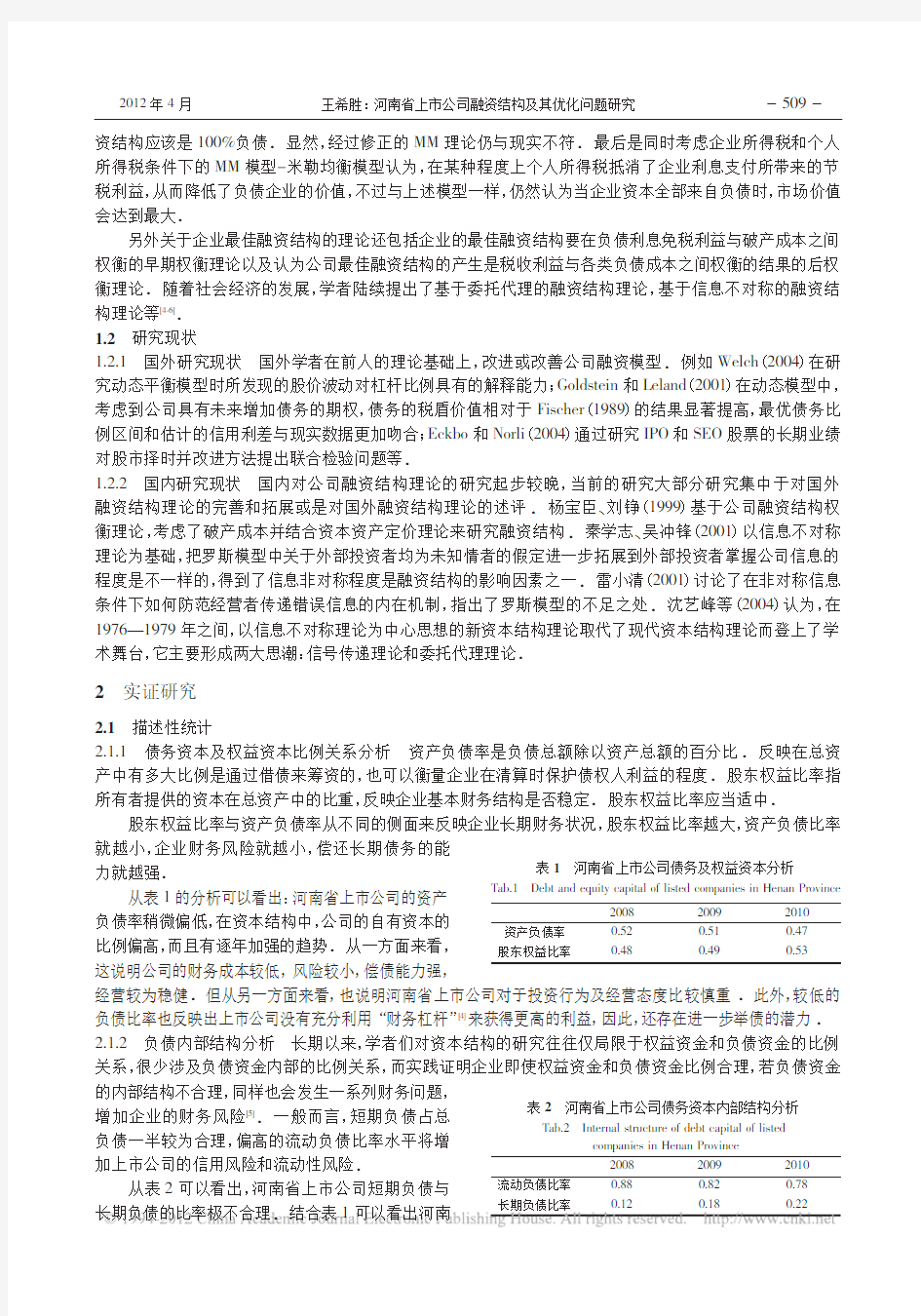

来获得更高的利益,因此,还存在进一步举债的潜力.2.1.2负债内部结构分析长期以来,学者们对资本结构的研究往往仅局限于权益资金和负债资金的比例关系,很少涉及负债资金内部的比例关系,而实践证明企业即使权益资金和负债资金比例合理,若负债资金的内部结构不合理,同样也会发生一系列财务问题,增加企业的财务风险[5].一般而言,短期负债占总负债一半较为合理,偏高的流动负债比率水平将增加上市公司的信用风险和流动性风险.

从表2可以看出,河南省上市公司短期负债与长期负债的比率极不合理.结合表1可以看出河南

2008

20092010资产负债率0.520.510.47股东权益比率

0.48

0.49

0.53

表1

河南省上市公司债务及权益资本分析

Tab.1Debt and equity capital of listed companies in Henan Province

表2

河南省上市公司债务资本内部结构分析

Tab.2

Internal structure of debt capital of listed companies in Henan Province

2008

20092010流动负债比率0.880.820.78长期负债比率

0.12

0.18

0.22

王希胜:河南省上市公司融资结构及其优化问题研究509--

第30卷第4期

河南科学

省上市公司虽然资产负债率并不高,但其负债结构不合理,流动负债水平大大高出长期负债的水平.反映出河南省上市公司使用过度的短期负债来维持正常的经营活动.当上市公司面临的金融市场环境发生变化时,如利率上调、通货膨胀,短期负债比例过高,会直接影响上市公司的资金周转.增加上市公司的信用风险和流动性风险,给公司经营带来潜在威胁.2.1.3权益资本内部结构分析权益资本的内部结构指的是在公司所有者权益中累计的经营所得及股东出资额的比例关系.其中,累计的经营所得是公司的留存收益.股东出资含股本(或实收资本)以及资本公积.如果前者所占的比重较高,则说明公司的经营管理水平较高,公司创造盈利和自我扩张的能力强,有利于建立公司良好资信.

从表3中的数字我们可以看出,河南省上市公司整体的经营水平不是很高,留存收益在权益资本中所占的比例极低.我们不难知道,由于公司的经

营水平较低,获利能力较弱,要想维持日常经营活动所需要的资金,公司不得不通过大量短期负债的

方式来筹集资金.

通过以上的分析,我们可以得出有关河南省上市公司资本结构状况的结论,即河南省上市公司的资本结构总体上不是很好.首先,资本总构成中负债的比例稍低.其次,负债及所有者权益的内部结构不合理,在负债总额中,短期负债所占的比例较高.在所有者权益中留存收益的比例太低.河南省上市公司应按照资本优化的各种标志,对不良资本结构不断进行优化,才能提高公司价值,实现公司价值最大化.2.2回归分析

2.2.1样本选取及数据来源实证分析的研究对象为河南省的上市公司,样本选取在上海证券交易所与深圳证券交易所共计52家河南省上市公司,

共选取2008年至2010年三年间各家公司的年度相关财务指标变量.文中所用到的财务指标值来源于和讯网、巨潮资讯网、《中国证券监督管理委员会》等相关网站披露的关于各上市公司的相关信息,并经过计算整理而得.数据的收集、整理以及模型的建立、回归分析使用EXCEL2003和SPSS16.0软件.2.2.2变量定义

1)被解释变量的定义资本结构的财务指标有资产负债率、自有资本比率、权益乘数、负债对股东权益的比率等.在本文中选择资产负债率作为回归模型的因变量.资产负债率=总负债/总资产.

2)解释变量选取影响公司资本结构的因素有很多,但是由于数据获得的局限,我们无法对所有因素进行考虑并分析.我们仅选取以下因素作为实证分析的基础:

a 公司规模:公司规模被认为在资本结构选择中起着重要作用,通常情况下,大规模的公司由于能够实现多元化经营,从而抵御风险的能力较强,破产概率较低,因而相同的负债水平带来的破产风险较小,也能承担更多的债务,一般可以采取更高的负债率.因此我们假设,理论上公司的规模与其负债水平应当是成正相关关系.本文采用企业总资产的自然对数作为衡量企业规模的指标.

b 盈利能力:新优序融资理论认为,企业在需要资金时,对筹资方式的选择有偏好顺序.根据该理论,公司盈利能力越强就会具有较高的内部盈余,也就有更多的资金来及时偿还债务,同时公司融资时也会先进行内部融资,而其外部融资负债比率就较低.所以盈利性应该与负债比率负相关[6].本文用总资产收益率作为企业盈利能力指标,其计算公式为:息税前利润总额/平均资产总额×100%.

c 公司发展能力:公司具有良好发展前景会使老股东不愿过多发行新股,以免分散老股东的控制权和稀释每股收益,同时成长性强的企业偿债能力也强,因此会有较多的负债融资.本文假设,公司发展水平与负

债水平呈正相关关系.将代表公司发展能力的指标选为净利润增长率.净利润增长率=

(本期净利润-上期净利润)/上期净利润×100%.d 资产抵押能力:资产抵押价值理论上与公司负债水平呈正比,因为负债的获得一般都需要提供可抵押

资产.适于抵押的资产所占比例越大,

公司的借贷筹资能力、信用能力越强,债权人基于安全性的考虑愿意提供贷款,因而公司有可能获得更多的负债.本文假设:固定资产比率与负债水平结构正相关关系.文章选取固定资产比率作为抵押能力的指标.固定资产比率=固定资产净额/资产总额×100%.

表3

河南省上市公司权益资本内部结构分析

Tab.3

Internal structure of equity capital of listed

companies in Henan Province

2008

2009

2010

留存收益比率0.160.210.20

股东出资比率0.840.790.80510--

2012年4月e 资产运营能力:公司的运营能力越强,资产周转速度越快,经营效率越高,盈利也会上升,就能承担更多的债务,目标融资结构中的债务可以越高.本文假设资产的运营能力与负债成正比例关系.文章选取存货周转率代表资产的运营能力.周转率=本期销售成本金额/((期初存货成本金额+期末存货成本金额)/2).f 短期偿债能力:短期偿债能力对负债比率的影响具有双重性.一方面,对短期债务的偿还能力直接决定了企业对全部债务的偿还能力,短期偿债能力强的公司会具有高财务杠杆;另一方面,公司资产流动性越好,资金周转速度快,短期偿债能力越强,公司可以直接运用这些资金进行投资从而减少债务融资额.因此,本文暂不提出假设,在实证结果分析完成后再做解释.文中选取流动比率作为公司短期偿债能力的指标变量.流动比率=流动资产/流动负债.

2.2.3模型建立本文采用多元线性回归分析方法来研究河南省上市公司资本结构与公司规模、盈利能力、发展能力、资产抵押能力、资产运营能力及短期偿债能力之间的相关性.以资产负债率为因变量,设为Y ,以上述影响因素为自变量,分别设为X 1-X 6.建立多元线性回归模型如下:

Y =b +b 1X 1+b 2X 2+b 3X 3+b 4X 4+b 5X 5+b 6X 6+u ,

式中:Y 为资产负债率;X 1为流动比率;X 2为总资产收益率;X 3为存货周转率;X 4为净利润增长率;X 5为固定

资产比率;

X 6为总资产的自然对数;u 为随机变量;b 为常数.为了剔除各变量间的多重共线性而引起的误差,本文采用多元回归分析法中逐步回归法(Stepwise )进行分析.因此本文采用逐步回归的统计方法,借助于SPSS16.0统计软件对上述影响资本结构的因素进行分析,最终得到影响资本结构的主要因素及相应的影响程度.

2.2.4回归分析以2008—2010年的河南省上市公司为研究对象,逐年进行回归分析.

2010年逐步回归的结果如下:表4为该模型的拟合优度结果.拟合优度检验是检验样本数据点聚集在回归线周围的密集程度,对于多元线性回归模型,一般应采用其调整的判定系数(Adjusted R Square )来判断,该系数的取值在0~1之间,越接近1,说明回归方程对样本数据点的拟合优度越高.本模型中,经过三次逐步回归,第三个模型的拟合优度为0.759说明模型的拟合优度很好.

表5所示是模型检验结果,是一个标准的方差分析表.表5的第三列给出了逐步回归过程中的3个模型的回归平方和,随着逐步回归的过程不断深入,模型的回归平方和不断增大,这就是说随着逐步回归中模型的改进,已解释变量越来越大.从表中的最后一列可以看到每个模型的

Sig.值为0,说明多个自变量与因变量之间存在线性回归关系,且每个模型的总体回归效果都是显著的.因

此,最终的回归方程应该包括流动比

率,固定资产比率,存货周转率这三个自变量,可以用线性模型描述和反

应它们之间的关系.且方程拟合效果很好.

如果模型通过了F 检验,则表明模型中所有解释变量对被解释变量的“总体影响”是显著的,但这并不

模型决定系数值决定系数值平方

调整系数标准估计误差10.837(a )0.7010.6950.1210020.865(b )0.7490.7390.111953

0.879(c )

0.773

0.759

0.10756

表4模型概述Tab.4Model s ummary 注:a.Predictors :(Constant ),流动比率;

b.Predictors :(Constant ),流动比率,固定资产比率;c.Predictors :(Constant ),流动比率,固定资产比率,存货周转率.

表5方差分析(d )

Tab.5

ANOVA (d )

模型平方和平均值F 检验值

标志值1

1.748119.432

0.000(a )

回归误差总误差平方和自由度1.74812.49552

0.015残余误差0.74751总误差

2.495522

回归误差1.86820.93474.544

0.000(b )

残余误差0.627500.013总误差2.495523回归误差1.92830.64355.560

0.000(c )

残余误差0.567

49

0.012

注:a.Predictors :(Constant ),流动比率;

b.Predictors :(Constant ),流动比率,固定资产比率;c.Predictors :(Constant ),流动比率,固定资产比率,存货周转率;d.Dependent Variable :资产负债率.

王希胜:河南省上市公司融资结构及其优化问题研究511--

第30卷第4期

河南科学

意味着模型中的每一个解释变量对因变量都有重要影响,所以要进行回归参数的显著性检验.回归参数的显著性检验的主要目的是研究回归方程中的每个解释变量与被解释变量之间是否存在显著的线性关系,也就是研究每个解释变量能否有效地被解释变量的线性变化,它们能否保留在线性回归方程中.从表6中可以看出在显著性水平为0.05的情况下,t 检验统计量的概率值均小于显

著性水平0.05,

说明因变量与自变量全体的线性关系显著,自变量应该保留在回归方程中.进行逐步回归后,提取的自变量流动比率与产负债率负相关,相关系数为-0.740;固定资产比率与资产负债率正相关,相关系数为0.280;存货周转率与资产负债率负相关,相关系数为-0.161;总

资产收益率、

总资产的自然对数、净利润增长率均未通过F 检验,表明它们对资产负债率的影响不明显.最后各自变量经过逐步回归依次进入了回归方程作为解释变量的顺序是:流动比率,固定资产比率,存货周转率.

经过逐步回归分析,得到2010年河南省上市公司资本结构与其影响因素的线性方程如下:

Y =0.546-0.74X 1+0.28X 5-0.161X 3,

即:

Y =0.546-0.74流动比率+0.28固定资产比率-0.161存货周转率.依照上述分析方法,对2009年数据进行回归分析,共经过6次逐步回归,最终依次进入模型的自变量有流动比率,总资产的自然对数、存货周转率和净利润增长率,且模型的总体拟合度很好,进入最终模型的四个变量从整体及各自本身对因变量的解释程度都是显著的,由此可以得出2009年得回归方程为

Y =-0.378-0.587X 1+0.313X 6-0.193X 3-0.307X 4,

即:

Y =-0.378-0.587流动比率+0.313总资产的自然对数-0.193存货周转率-0.307净利润增长率.2008年最终进入模型的指标只有流动比率一项,而其他五个指标在逐步回归过程中全部被剔除在模型以外,从回归的结果看,2008年流动比率与资产负债率存在显著的相关性.2008年度回归方程应该为

Y =0.642-0.837Y 1,

Y =0.642-0.837流动比率.

3结论

通过对河南省上市公司三年数据的实证分析,我们可以看出,影响资本结构的一个最重要的指标是流动

比率,在2008、2009和2010年三年的分析结果中,这个指标对资产负债率的影响都是第一位的,且三年来河南省上市公司流动比率与资产负债率都是负相关的,究其原因,可能是因为上市公司的偿债能力强,说明公司能够在较短时间内满足公司扩大规模,提高生产等资金的需要,而公司负债要承担一定的风险.因此,如果公司偿债能力强,且在能够满足资金需要的情况下,当然可以少利用财务杠杆,这样就规避了企业的财务风险.相反,如果偿债能力差的公司,在很短时期内不能满足扩大规模、提高生产等资金的需要,就只能进行外部筹资,而在筹资中,依据优序融资理论,最好的选择是发行债券,提高资产负债率.因为流动比率越高,资金变现能力越强,公司能够充分满足其资金周转的需求,所以对外部资金的依赖性较小.此外,对资本结构影响较为明显的是企业的盈利能力和资本运营能力,这两项指标对资产负债率的影响都是反向的.这是因为盈利能力强的企业,可由经营活动产生足够的保留盈余来满足大部分的资金需求;此

表6系数(a )

Tab.6Coeffici ents (a )模型标准系数T 检验值标志值回归系数

-0.161-2.273

0.027

存货周转率

非标准系数

标准误差

-0.005

0.002

128.0740.000(固定值)0.6420.023流动比率-0.0600.005-0.837-10.9280.0002

(固定值)0.5230.04411.9440.000流动比率-0.0520.006-0.720-8.9690.000固定资产比率0.3440.1110.248 3.0940.0033

(固定值)0.5460.04312.6190.000流动比率-0.0530.006-0.740-9.5320.000固定资产比率0.3880.1090.280 3.5720.001注:a.Dependent Variable :资产负债率.512--

2012年4月外,盈利能力强的企业也较容易从银行获得信贷资金,从而使公司有较低的负债比率.资产负债率与净资产收益率呈现出显著的负相关即净资产盈利能力强的公司资产负债率较低,反之则资产负债率较高.其主要原因是净资产收益率高的企业内源融资能力也较强从而外源融资会减少,反之,则外源融资必然增多,负债率增高.说明投资者比较关注净资产收益率这一衡量上市公司经营业绩的指标.净资产收益率高的公司能以较好的经营业绩吸引股权投资者进行投资,并且能够顺利通过管理部门的批准,在证券市场上募集权益资金,从而降低企业的资产负债率.反之,则企业被迫更多依靠增加负债来不断满足新增资金需求.近年河南上市公司净资产收益率偏低且呈下降之势,这也就吻合了负债率水平开始逐渐升高的现状.参考文献:

[1]张玉明,赵强.资本结构优化与企业优序融资策略[J ].复旦学报:社会科学版,2002(5):99-105.

[2]王

峥.上市公司的双重体制对融资行为的影响分析[J ].河南科学,2003,21(6):835-838.

[3]张昌彩.企业融资结构与资本市场发展[J ].管理世界,1998(3):92-102.

[4]张兆国,陈华东,唐丽.试析我国上市公司资本结构的效应[J ].会计研究,2001(10):18-24.[5]黄少安,张

岗.中国上市公司股权融资偏好分析[J ].经济研究,2001(11):12-20.

[6]洪锡熙,沈艺峰.我国上市公司资本结构影响因素的实证分析[J ].厦门大学学报:哲学社会科学版,2000(3):114-120.

(编辑张松林)

王希胜:河南省上市公司融资结构及其优化问题研究513--

龙源期刊网 https://www.doczj.com/doc/7b13926711.html, 我国上市公司资本结构优化研究 作者:张芳朱选功 来源:《商情》2016年第42期 【摘要】在市场经济飞速发展的今天,资本结构在企业的战略发展中扮演着非常重要的角色。资本结构是否合理制约着企业经营目标和财务目标的实现,更影响着企业战略目标的达成。越来越多的企业重视资本结构在企业发展中的战略地位,但是在实践发展中还存在一些问题。本文通过对上市公司资本结构存在的问题进行分析研究,提出优化企业资本结构一些的建议。 【关键词】上市公司资本结构优化 1.企业资本结构的概念 资本结构是指长期债务资本与权益资本的比例关系。资本也就是企业资源的来源。资本结构是企业融资活动的体现。企业获取成长发展所需的资源主要包括两个途径:内部融资和外部融资。内部融资指的是利用内部留存收益筹集资金;外部融资主要表现为发行股票、债券、银行借款等。资本结构优化是指企业以最低的资本成本来实现企业价值最大化,从而实现资本结构优化的目的。 2.企业最优资本结构的选择 最优资本结构即企业在一定经营环境下的最低的资本成本。企业通过利用较多的负债来降低资本成本,但是,随着负债比例的提高,财务风险随之不断加大,破产风险增加会抵消由增加的负债带来的低成本优势。因此,债务筹资和权益筹资的比例应当控制在一个范围内,来实现加权平均资本成本的最低,进而达到企业价值最大化的目标。由于不同的企业处于一个不断变化的外部市场环境和不同的内部环境中,要确定最优资本结构并非易事。确定最优资本结构常用的方法有加权平均资本成本最低法,每股收益无差别点法和企业市场价值最大法。 3.我国上市公司资本结构现状分析 3.1负债和股权资本结构不合理,较多使用股权融资 债务融资作为企业获得财务支持的重要渠道之一,不仅可以提供企业经营所需的资金,还可以通过利息的税前扣除来获得杠杆收益。适当偏多负债,会加强对经营者的约束,有利于减少经理人的道德风险和逆向选择,保护公司和投资者的利益不被经理人侵占。西方的融资有序理论认为,企业在融资时的顺序首先是内部融资,其次是债务融资,最后是权益融资。权益资本是向股东筹集的资本金,虽然无需偿还,财务风险低,但是面临着较高的资本成本。过多的依赖股权资本会使原有股东的财富被稀释,对企业的控制权降低。但是,我国上市公司普遍存在过多利用股票融资的现象,而且较低使用内部融资,造成资本结构的严重不平衡。

优化小企业融资结构战略 如何优化企业融资结构 资金是企业生存的关键,是在激烈的竞争中击败对手的有利武器一个健康发展的企业不但能充分地利用好内部资金来源,还能有效的从外部融入资金 简单来说,企业的资金来源主要包括内源融资和外源融资两个渠道,其中内源融资主要是指企业的自有资金和在生产经营过程中的资金积累部分;外源融资即企业的外部资金来源部分,主要包括直接融资和间接融资两类方式直接融资是指企业进行的首次上市募集资金(IPO)配股和增发等股权融资活动,所以也称为股权融资;间接融资是指企业资金来自于银行非银行金融机构的贷款等债权融资活动,所以也称为债务融资随着技术的进步和生产规模的扩大,外部融资已成为企业获取资金的重要方式外部融资又可分为债务融资和股权融资 按照资本结构理论,企业的融资结构影响着企业的市场价值,在税收不为零的情况下,由于债券有税盾作用,企业通过债券融资可以增加企业的价值,这样就形成了啄食顺序理论,企业理性的融资顺序应为:内源融资>债权融资>股权融资 当前随着我国金融系统市场化程度的提高,企业融资决策和资本结构管理环境正在发生显著变化企业融资渠道和方式变得多种多样,不同的融资渠道和

方式其融资的难易程度资金成本和财务风险也是不同的既然要从外部融入资金,企业就必须考虑融资以后应当保持一个良好合理的财务结构和资本结构,使得财务风险处于安全水平,同时综合资金成本又有所降低在这种总体的融资战略下,设计多个融资方案,对这些方案进行财务上的优劣排序,以便在具体的融资实践中实施动态选优 当然,总体的融资战略又必须与具体的融资实践结合起来比如,按照一般财务理论,股权融资(比如:直接投资和发行股票等)成本要高于债权融资(比如借款,发行债券)成本因此,发达国家的企业在财务风险允许的波动范围内,总以考虑降低综合资金成本的债权融资方式为重点而在我国的资金市场,到目前及其未来的一段时间为止,情况就有所不同了由于我国的大部分企业效益普遍不高,所以投资者对回报的预期一般都比较低况且,国内外财务学界的实证研究还没能证明中国企业股权资金的融资成本要高于债权资金的融资成本事实上,只要注意到我国的大部分企业效益普遍不高,资产债权率较高,财务风险和压力较大这一现实情况,企业在对外融资时就应该知道怎么做了有关股权融资的方式主要包括吸收直接投资和发行股票等对于采用吸收直接投资融资方式的企业来说,应当尽可能要求股权投资方直接全额注入现金,避免以实物作价进行直接投资,以便达到资金充分使用的目的对于采用发行股票融资方式的企业来说,由于中国股票市场新股发行的暴利效应,新股一直处于供不应求的状态所以,通过发行股票进行融资的企业是没有风险的并且,我国大部分的上市公司每年给予股东的红利回报微乎其微,可以想象企业使用股权资金的成本肯定不高最近一年里,中国股票市场上又出现了一种

钢铁行业上市公司资本结构分析 一、资本结构理论概述 所谓资本结构,是指企业各种资本的价值构成及其比例。广义的资本结构是指企业全部资本价值的构成及其比例关系。狭义的资本结构是指企业各种长期资本价值的构成及其比例关系,尤其是指长期的股权资本与债权资本的构成及其比例关系,本文主要从广义上讲。 围绕资本结构理论,西方国家经历了漫长的研究,最早的有净收益理论、净经营收益理论以及介于两者之中的传统折衷理论。在1958年,美国两位学者Miller 和Modigliani提出了著名的MM理论。在此基础上形成了现代资本结构理论:权衡理论、代理理论以及啄食顺序理论。 二、钢铁行业上市公司资本结构现状及问题 (一)钢铁上市公司资本结构现状 据了解,钢铁行业可分为三类:普钢类、金属制品类以及特钢类,本文发现普通类钢铁企业的业绩较好,这与该类企业的市场、规模、产量等等各方面因素有关,事实上普通钢类企业在钢铁行业中一直占主导位置。而金属制品企业一般以产品深加工为主,虽然产品附加值较高,但是由于企业规模和数量较小,处于产业链下游,所以不具有代表性。而特钢类企业经营状况不好,处于行业下游。所以本文中选取了普钢类企业中的部分企业作进一步研究。 下表分别是宝钢股份、鞍钢股份以及武钢股份等八家上市公司的百分数资产结构简表:分别反映了这八家企业的流动负债、长期负债以及股东权益占总资产的比重。

这八家企业分布在全国各地,是我国钢铁行业的领军企业,而且都经历了漫长的股权改革,在钢铁行业具有代表性。在这八家公司的资本结构中,流动负债和股东权益占到的比例最大,而长期负债占的比例最小。流动负债和股东权益的比重远远大于长期负债,这种情况在我国钢铁行业十分普遍,这说明钢铁行业上市公司的负债结构和资本结构存在着不合理的地方。负债结构不合理主要是由于短期借款偏高,此外这些上市公司在一定程度上还存在着股权融资偏好。在对上市公司的资本结构进行分析后,本文对我国钢铁行业的资本结构有了一个较为直观地了解,意识到了科学的资本结构和公司内部治理对于企业发展的重要作用。本文认为在现金流充分的情况下,企业应该更好地发挥财务杠杆效应,合理调整负债期限结构,增加长期负债比重,这对于改善公司的管理水平,提高企业资源利用效率有着积极作用。 (二)我国钢铁行业资本结构问题 1、股权结构不合理,国有股偏大 股权结构是指企业各股东的持股比例安排,我国的股权结构最早是按照所有制性质设计的,主要包括国家股、法人股、个人股和外资股等四类股权。通过统计我们发现目前30多家钢铁行业上市公司中,第一大股东多为国有股股东,其

我国企业融资结构分析 提要本文以制造业上市公司为例,简要分析了融资结构与经营绩效之间的关系,提出了优化融资结构的政策措施。 关键词:优序融资;融资结构;绩效;制造业 一、我国企业融资结构现状 (一)内部融资。1990~2003年部分发达国家非金融企业内部、外部融资比例。(图1) 从平均水平看,内部融资比例高达55.71%,外部融资比例为44.29%;而在外部融资中,来自金融市场的股权融资仅占融资总额的10.86%,而来自金融机构的债务融资则占32%。从国别差异上看,内部融资比例以美、英两国最高,均高达75%,德、加、法三国次之,日本最低。从股权融资比例看,加拿大最高达到19%,美国、法国次之,均为13%,英国、日本分别为8%和7%,德国最低仅为3%;从债务融资比例看,日本最高达到59%,美国最低为12%。企业不仅具有最高的内部融资比例,而且从证券市场筹集的资金中,债务融资所占比例也要比股权融资高得多。 我国企业融资行为发生在资本市场发育尚未完善的背景之下,虽然根据现有统计数据无法确知企业的内部资金与外部资金的确切比例,但我国企业特别是国有大中型企业目前倚重银行贷款提供大量运营资金是不可否认的事实。我国企业融资结构中内部融资比重相比发达国家则偏低,有研究表明,内部融资比例不到25%,远远低于西方发达国家内部融资所占的比例。而且我国上市公司有着强烈的股权融资偏好,在外部融资中,股权融资所占比例高于债券融资。 (二)外部融资。我国企业2000~2007年外部融资情况如表1所示。(表1)可以看出,我国企业外部融资存在如下三个问题: 1、银行信贷是企业外部融资的主要来源,占比平均高达85%以上。在我国经济转轨过程中,银行负担了传统计划经济体制下应由财政承担的职能,造成国有企业基本上依靠银行贷款而生存的局面。另外,我国金融市场发展较晚,且很不发达,所以其他所有制企业缺少直接融资渠道,从而也形成了高负债的局面。随着国有银行向商业化转变,逐步淡出政策性业务,国有企业的外部信贷约束逐步增强。商业银行从自身资金安全的角度考虑,开始对资产负债率过高的企业进行信贷限制,因此我国企业的资产负债率近几年逐步下降。

上市公司资本结构优化问题研究 摘要:资本结构问题是上市公司财务风险管理的一个重要方面,资本结构是否合理直接影响到公司的经营业绩和长远发展。目前,我国的资本市场尚不完善,多数上市公司存在着资本结构不合理的问题,这对于上市公司的长远发展以及我国资本市场的进一步完善都有着不利的影响。因此,研究我国上市公司的资本结构的优化问题具有很大的理论和现实意义。 关键词:上市公司;资本结构;影响因素;优化建议; 一、我国上市公司资本结构的现状 目前,由于我国市场经济还不发达、筹资形式有限、资本市场还不完善等因素,使我国上市公司资本结构呈现出与成熟资本市场经济条件下上市公司资本结构的巨大差异,主要表现在以下两个方面。 1、资产负债率低,偏好股权融资 企业的资金来源主要包括内源融资和外源融资两个渠道。内源融资主要是指企业自有资金和在生产经营过程中的资金积累部分。外源融资即企业的外部资金来源部分,主要包括直接融资和间接融资两类方式。直接融资是指企业进行的首次上市募集资金、配股和增发等股权融资活动,也称为股权融资;间接融资是指企业资金来自于银行、非银行金融机构的贷款等债权融资活动。也称为债务融资。与西方国家相比,我国上市公司一直保持较低的资产负债率,权益资金比例接近负债资金的比例,体现出较明显的股权融资偏好。公司长期资金来源主要依靠股权融资,债务融资则很少。显然,较低的资产负债率是我国上市公司资本结构区别于西方国家上市公司资本结构的重要一面,这也说明我国多数上市公司首选股权融资。 2、流动负债水平偏高 当前我国上市公司的流动负债在债务资本中占了很大比例。而过高的流动负债

将减少企业的营运资金,对企业资金周转有一定影响,短期偿债能力降低。一般而言,流动负债占总负债一半的水平较为合理。流动负债的债务风险较大,偏高的流动负债水平使上市公司在金融市场环境发生变化,比如在利率上调时资金周转将出现困难,从而增加了上市公司的信用风险和流动性风险。 二、影响我国上市公司资本结构的因素 (一)资本成本。它是指公司为筹集和使用资金所必须付出的代价,包括筹资过程中发生的筹资费用和用资过程中支付的利息、股利等。资金占用费又称资金使用费,主要包括资金时间价值和投资者考虑的投资风险。如向股东支付的股利、向银行支付的借款利息、向债券持有者支付的债券利息等。债务融资的成本主要是必须定期定额支付利息,而且到期必须偿还本金,而股权融资的成本主要是股息的支付。从我国的情况来看。证券市场的规模过小,而投资者的需求却很大,加上非流通股的大量存在,证券市场市盈率(每股市价/每股利润)和股价都较高,而公司的派息水平则非常有限。由于股权融资无须付息,也就是说资金占用费为0,根据资金成本率=资金占用费/(筹集资金总额一资金筹集费 用)*100%,便知资金成本为0,而债务融资的成本显然大于0,因此,上市公司自然就将股权融资作为资金的主要来源。 (二)财务风险。是指与公司筹资有关的风险,它可以分为破产风险与股东收益可变性风险。负债是一柄“双刃剑”,既可带来一定的收益,也会带来一定的风险。如何把公司的财务风险控制在公司可承受的X围内,是优化资本结构必须充分考虑的重要问题。 (三)偿还能力。资本结构揭示了公司负债与所有者权益之间的关系。负债比例越小,公司的偿债能力就会越强,但同时也会丧失负债带来的一些好处。所以公司在进行资本结构决策时,应选择一个既能保障对债权人有一定的偿还能力,又能保障所有者有较好的收益的资本结构。 (四)盈利能力。从公司的盈利能力对资本结构的影响上说,企业过去的盈利能力,即可以留存下来的盈利数量应该是企业现有资本结构的一个重要决定因素。一般来说,获利能力强的公司使用的负债资本相对较少,因为它可以通过较多的

我国上市公司融资结构浅析 目录 一、融资结构与治理结构研究的理论与方法 (1) (一)企业融资结构的涵义 (1) (二)公司治理结构涵义 (1) (三)新的融资结构理论与公司治理结构的关系 (2) 二、我国上市公司融资结构与治理结构现状及其分析 (2) (一)我国上市公司融资结构现状及分析 (2) (二)我国上市公司治理结构现状及分析 (3) (三)我国上市公司融资结构对治理结构的影响分析 (4) 三、优化我国上市公司融资结构完善治理结构的对策 (4) (一)优化股权结构完善公司治理结构 (4) (二)优化债权结构完善公司治理结构 (4) (三)改善投资环境完善公司治理结构 (5) 谢辞 (7) 参考文献 (8)

内容摘要 经过十几年的探索磨砺,我国资本主义市场取得了举世瞩目的成就,为深化经济体制改革、发展市场经济以及促进社会文明做出了巨大的贡献。然而,作为历史尚短的新兴市场,在不断发展中存在许多不可避免的问题,其中我国上市公司治理结构残缺导致的智力效率低下就是一个突破问题。融资结构是企业相关利益者权利义务的集中反映,影响并决定着公司治理问题,对于提升一国的经济水平乃至市场体系的完善具有重要的理论和现实意义。 本文以我国经济体制改革为背景,以我国上市公司为研究对象,以“融资结构——治理效应——公司治理结构”为逻辑,采用规范分析与比较分析想结合的研究方法,探讨了转型期我国上市公司融资结构和公司治理中存在的问题及改进措施。具体而言,本文先以资本结构和公司治理理论为基础,从融资结构的公司治理效应和不同融资结构下的公司治理模式两个方面,论述了融资结构与公司治理之间的内在关系。分别从股权治理、债权治理、融资结构综合治理等三个方面,提出优化融资结构、完善公司治理的相关建议。 综上所述,本文较全面的透过融资结构研究公司治理问题,目的是提出一些对解决我国上市公司存在的相关问题具有参考价值的建议。 关键词:上市公司,融资结构,治理结构

企业资本结构优化分析 摘要:资本结构是企业理财的关键环节,也是公司治理的关键。资本结构是否合理将会直接影响到企业目前和将来的发展状况,甚至会影响到企业的生死存亡。但是纵观我国上市公司的资本结构和融资策略,却发现它存在着很大的弊端,这就需要对它进行优化分析。 关键词:资本结构;资本结构理论;影响因素;优化方式 1 影响资本结构的因素 1.1 宏观经济环境 宏观经济环境主要分为国家的经济状况和国家的中长期发展计划。它往往是企业所无法改变的,因此企业能否盈利及盈利的多少都要被动的受限于它。而对于一个以盈利为目的的企业来说,应该积极的去适应国家的宏观经济环境,抓住对企业有关的各种信息,并在及时准确的基础上寻找对公司有价值的筹资与投资机会,进而来确定企业的最佳资本结构。 1.2 行业竞争情况 首先,要确定企业处于何种行业,因为不同的行业受宏观经济繁荣与衰退的影响不同,它们可能会有完全不同的资本结构。其次,行业的竞争程度也左右了企业资本结构的选择,若一个行业内部竞争激烈,其他的商家就有机会进入。但是一个行业的总体利润是一定的,

其他商家的加入会分摊利润使得个别企业利润下降,为了避免财务风险,处于这样行业中的企业应该降低负债比例;相反,如果企业所处行业竞争程度低或者是具有垄断性,其他商家不容易挤入分摊利润,这样的企业可以相应地提高负债比例。论文网 1.3 公司规模 一般情况下,公司的规模越大,其偿还债务的能力就越强。因为大规模的公司一般都是多元化经营,可以有效的分散风险,适于举债,但它们一般都有很多的内部资金可供选择,所以一般来说大规模的公司都会按照优序融资理论先选择内部融资,其次选择负债融资;但对于中小企业来说,它们的筹资就比较单一,主要是利用银行借款来解决资金问题,所以小规模的公司一般都有较高的负债比例。 1.4 资产结构 资产结构是指企业各类资产科目的构成情况,不同的资产结构对资本结构的影响是不同的,一般来说:拥有较多流动资产的企业,就会有较多的短期债务资金;拥有大量固定资产的企业主要是通过负债和发行股票来融资;资产适于抵债的企业,负债的比例也较大;以科学技术研究开发为主的企业,一般负债较少。 1.5 现金流量状况和趋势 现金流量状况也决定了企业的资本结构,当一个企业的现金流量较好时就不会出现到期无力偿还债务的局面,可以用负债来解决资金的问题;但是,若企业的现金流量不好,就不适合多举债,这样可避免到期不能偿债的风险。同时,不能仅仅停留在目前可以看见的现金

浅谈上市公司融资结构的问题及其优化治理对策 发表时间:2019-04-22T11:09:48.183Z 来源:《知识-力量》2019年7月中作者:段云 [导读] 本文浅析上市公司融资结构偏好的原因与影响,提出优化上市公司融资结构的对策。关键词:上市公司;融资结构;原因与影响;对策 (淮北矿业控股股份有限公司证券投资部,安徽淮北 235000) 摘要:本文浅析上市公司融资结构偏好的原因与影响,提出优化上市公司融资结构的对策。 关键词:上市公司;融资结构;原因与影响;对策 引言: 在国家上市公司的融资中,企业对外源融资的依赖性较强,而内源融资占比就较低。从融资结构上发现,一是上市公司大多保持了较低的资产负债率;二是上市公司的融资偏好还是股权融资,有的资产负债率近乎为零,全靠发行股票融资。但在负债结构中,银行贷款的比重远大于发行债券。原因是债券市场发展的滞后和相对不完善,且发行债券对企业要求较高,从而限制了企业债券的发行。上市公司由于有强烈的股权融资偏好,因此很少有以发行债券来满足需要的,同时多选择银行贷款方式达到负债融资的。由于银行也存在大量的不良资产,不良贷款就占主要部分。该贷款债务人多为国有企业或国家控股企业,说明在一定程度上还贷率还是相当低的,压力小使得借有的负债资本必须承担的定期还本付息与破产清算,无形对企业投资行为约束变弱,没能起到硬约束及其预期目的。 一、上市公司融资结构偏好的原因与影响 1.偏好股权融资的原因。主要有以下几点:①相对较低的股权融资成本。因证券市场监管与运作机制的不完善,加上投资者的非理性,从而导致价格信号失真,脱离经营业绩,市盈利率高出了正常,这对股权融资和债权融资成本产生了直接的影响,使得股权融资成本低于债权融资成本,进而再影响到上市公司对融资方案的选择。上市公司就要采取各种手段(如不分配红利,低比例分配或以送股的形式分配股利等)降低股息支出成本。国家资本市场上,股权融资成本低于债务融资成本,股息率受经营业绩的影响,低于债券融资利率,比银行贷款利率还低等因素,从而导致了上市公司的融资偏好现象。②相对较低的股权融资风险。负债融资就面临着固定的还本付息压力,一旦经营不善很容易引发财务危机或破产的风险;股票融资也使企业拥有一个永不到期和可自由支配的资金,经营困难时也可不发放股利,所以股票融资的风险就低得多。③债券融资具有硬性约束特质。这种硬性约束特质也制约了企业经理层选择股权融资的方式。企业一旦决定债权融资,就必须到期还本付息,不然公司名誉会受损,还会有破产的危险。④内部人的控制问题。该问题是严重存在造成偏好股权融资的重要因素。上市公司大多由国有企业改制的,其国家控股的上市公司,股权分散化和社会化不彻底,而大多都把计划经济体制下的旧机制带进了资本市场,使得上市公司的治理结构带有浓厚的计划经济色彩,而在股权上则呈现“一股独大”的特征。如此则处于绝对控股地位,且也很难流通,其可以按照自己的意志和价值取向选择融资方式与安排融资结构,使得上市公司可以大量、低成本地套取股东的资金,募集后又不努力去提高经营业绩,只是通过各途径转移募集资金。因不受股东和市场的约束,所以显得股权融资也就更好。 2.融资偏好的影响。(1)融资模式带来的影响。上市公司偏好股权融资就忽视了债权融资,其不正常的融资模式,带来了很多问题,突出表现在:①无法有效发挥财务杠杆调节作用。按现代财务理论,选择融资方式时应充分考虑融资项目的预期收益率和融资成本的高低。但是,上市公司的配股说明中都表示配股项目有相当高的内部收益率。按可配股公司原有净资产收益率不低于10%的规定,显然预期净资产收益率就远高于银行贷款利率。其也说明了财务杠杆的调节作用没能得到发挥。②持续盈利能力下降。因偏好股权融资的行为,对企业的盈利能力最大的影响就是持续盈利能力下降,这为上市公司的普遍现象。因配股资格要求,通过配股获得的净资产收益率必须达到6%以上,此为获得配股的潜在资金成本;达不到此标准,配股对公司未来的净资产收益率就是负面影响,也就损伤了长远发展能力。根据近几年参与配股的上市公司看,该发展趋势并没有给其带来预期的高回报率,反而降低了资产的整体收益率水平,进而影响持续盈利能力。③资金使用效率和资源配置效率降低了。由于上市公司可在股市上筹到低成本资金,且股权融资对企业不具有还本付息的硬约束性,所以在资金使用上缺乏了制约,以致造成资金的大量浪费和使用效率低下。有些企业在筹集到巨额资金后并没有明确的投资去向,甚至违规投资、盲目扩张等,利用直接融资筹集到的资金没有发挥应有的效益。④对投资者的利益与长期投资的积极性造成影响。特别是在股票供不应求的发展阶段,因强烈的股权融资偏好也满足了投资者对股票的需求,为此短期内为投资者提供了获取较快投资收益的可能性。该偏好并不符合上市公司股东利益最大化的要求,加上滥用资本的行为和资本使用效率低下,势必影响公司的盈利,进而影响国有股本的保值增值和公众投资的回报,无形打击了投资的积极性。⑤造成公司成长和治理不利。股权融资的偏好则对上市公司的成长不利。大量廉价权益资本的流入,会使上市公司的投资行为非常随意,所募集的资本使用效率也不高;投资方向的混乱,不利企业核心能力的竞争;股权融资偏好也使企业财务杠杆调节能力的下降,且对价值最大化产生不利影响。⑥造成负债的各种优势无从发挥作用。(2)负债融资的优点:①降低了经营的代理成本。因债权人比股东有对公司剩余资产的优选求偿权,所以债权人有时比股东更加重视经营情况,也会通过各种条款约束经营者的行为。通过约束,使经营者会更加认真对待经营和提高业绩。这样节约了股东的代理成本,又使债权人成为了股东的监督者。②具有税盾的作用。因所得税的存在,且贷款利息可在税前抵扣,可将利息作为一种费用从利润中扣除,这就减少了所得税的缴纳额。③杠杆调节作用。因负债的存在,公司需要定期定额支付利息,一定规模的负债也可以为企业带来财务利益。当息税前收益高于债务利息时,增加债务资本的比例就可以提高普通股税后每股收益,对股权融资就不具备该作用了。 二、优化上市公司融资结构的对策 1.要完善国家债券市场建设。国家要能够利用税盾作用,增加上市公司的市场价值;债务融资要能够避免道德风险与逆向选择,进而改善公司的治理结构。所以,要从政策、法规、制度的根本上为企业利用债券融资创造良好宽松的外部环境,以鼓励上市公司进行负债经营活动。 2.优化上市公司股权结构,解决股权结构的分裂。对于有关国计民生的基础性行业与部门,要求必须保持国有股的控股地位,而对处于竞争性领域的国有性质上市公司,可实行国有股权向民营、外资和公众股东以合理的价格转让,使股权结构得到进一步分散化,从而加大公众股东持有股份的比例,并适时在二级市场上得到流通。 3.规范股权融资和加强募股资金的使用监管。因国家证券市场还比较年轻,机制还不够健全,若想要通过上市公司的自律来彻底解决融

上市公司资本结构特点的实证分析* ○吕长江韩慧博 摘要资本结构决策是企业融资决策的核心问题。国内学者对于资本结构的研究,无论是研究资本结构与企业价值的关系,还是研究影响资本结构的因素,都缺乏对我国上市公司资本结构的特点及分布规律的整体认识,从而把握上市公司资本结构的理论依据和实践特点,因此,本文提出我国上市公司资本结构的一些主要特点,进而分析影响上市公司资本结构的主要因素,得出企业的获利能力、流动比率、固定资产比例与负债率负相关;公司规模、公司的成长性与负债率正相关的结论,为进一步的实证分析提供了理论基础。 关键词上市公司;资本结构;分布规律 *本文研究得到了国家社会科学基金(项目批准号:99EJY007,00BJY055)的资助。 一、 研究背景 资本结构决策是企业融资决策的核心问题,它直接决定企业融资方式的选择及各种融资方式所占的比重,从而影响股东、债权人等相关利益主体对企业控制的程度。因此,关于资本结构问题的研究一直是财务领域研究的热点问题之一。从1958年Modiglian和Miller提出MM定理开始,资本结构的研究以至整个财务理论的研究开始进入科学化的轨道。MM通过严密的数学推导,证明了在完善的资本市场等假设条件下,企业价值与资本结构无关。MM的主要贡献在于其思路和方法的开拓性,MM把现实中的复杂因素通过假设的形式抽象掉,将资本结构问题归结到企业价值与企业行为、投资者行为的关系这一核心问题,从而把财务问题的研究纳入到市场化的轨道。 后来,针对MM定理与实际严重不符的前提假设,研究人员进一步扩展了MM定理,使其更加接近现实,如引进了破产成本、代理成本、信息不对称理论等,从而使资本结构理论体系不断丰富。在国外的研究资料中,实证研究方法对评价、验证各种理论观 点以及启发新的思路起着十分重要的作用。与国外发达的资本市场相比,我国的资本市场发展时间短,还处于不成熟阶段,对资本结构的研究也相对较为滞后,尤其针对我国现阶段的实证研究资料较少。但实证研究的重要性已日益被学者所重视,并做出了一定的成果。在资本结构与企业价值的关系方面,陈晓、单鑫(1999)对上市公司负债率与企业融资成本的关系进行了实证分析,认为长期财务杠杆与上市公司的加权平均资本成本、权益资本成本存在显著的负相关关系,但短期财务杠杆对资本成本没有显著影响,这表明,上市公司增加长期负债能够提高企业价值。在对资本结构影响因素的研究方面,陆正飞、辛宇(1998)通过对1996年机械及运输设备业的35家企业的实证分析,认为获利能力与资本结构负相关,但企业规模、资产担保价值、成长性等因素对资本结构的影响不甚显著。李善民、苏(1999)对1993、1995、1997年上市公司资本结构的影响因素进行了实证分析,发现在政府干预较少或公司规模、经营状况剧烈变动时期,有关融资理论可以对公司的负债情况进行较好的解释,在相对稳定时期则反之,这一结论为政府的政策制定提供了重要的参考价值。 以上的研究工作,无论是研究资本结构与企业价值的关系,还是研究影响资本结构的因素,都缺乏对我国上市公司资本结构的特点及分布规律的整体认识,进而把握上市公司资本结构的理论依据和实践特点,因此,本文拟通过对1998年上市公司资产负债率(金融类企业资本结构特殊,故未列入)的分析,提出我国上市公司资本结构的一些主要特点,为进一步的实证分析提供理论基础。在这一研究成果的基础上,本文运用1998年的数据资料,对工业类企业运用逐步回归的分析方法,找出影响资本结构的主要因素,得出相关研究成果。本文中的数据来源于《深沪市上市公司1998年度及中期报告汇编》光盘(证券时报社等编)

上市公司融资结构分析 目录 摘要 .................................................................... II Abstract ............................................................... III 绪论 (1) 1上市公司融资结构理论基础 (2) 1.1现代公司融资结构理论基础 (2) 1.2融资结构对公司治理(机制)的影响 (4) 2 我国上市公司融资结构现状分析................................. .. (7) 2.1从融资态势看我国上市公司的融资偏好 (7) 2.2从资本结构特点看我国上市公司的融资偏好 (7) 3 我国上市公司融资结构现状分析 (9) 3.1中国上市公司融资结构存在的问题 (9) 3.2 我国上市公司融资结构存在问题原因分析 (11) 4 对我国上市公司融资结构的对策建议 (14) 4.1国外企业融资结构的启示 (14) 4.2从公司治理结构优化上市公司融资结构 (16) 参考文献 (20) 致谢 (21)

论我国上市公司融资结构的现状及对策 摘要 随着近年来中国的上市公司数量急剧增加,围绕中国上市公司的研究也越来越多,纵观各项研究,主要集中在上市公司的融资偏好、公司治理以及最近两年以来最热的股权分置改革上面,不可否认,这些都是这些上市公司急需解决的问题,也是大多数上市公司业已存在的问题,但是,我们应当看到,现在的上市公司大部分的上市动机还不是理性的,他们仅仅是为了能更多的在证券市场上“圈钱”,这个上市公司的问题,从理论上讲是上市公司的融资问题,而这种不理性的上市动机的存在,归根结底是上市公司的融资结构不太合理的问题。本文将以上市公司的融资结构为主线,来对上市公司的融资结构的现状、存在的问题以及今后我们应该重点改进的地方作详细介绍,最后针对前面存在的问题,本文得出了作者的一些思考和建议,希望对上市公司今后的发展起到一定的作用,主要是为上市公司今后的融资结构的优化有所帮助。 关键词:上市公司;融资结构;问题;建议

毕业论文(设计) 题目:我国上市公司资本结构优化问题 研究

摘要 随着中国经济的健康稳步的发展、中国资本市场机制的不断完善和融资体制改革的深化,中国企业将有更多的融资渠道可以选择。而此时研究中国上市公司的资本结构显得特别重要。因为,公司的融资结构决策会影响到公司的治理结构,最终会影响到公司的价值。 本文通过对国外融资结构理论的回顾,将西方国家和我国的融资结构进行比较,以中国上市公司为研究对象,对其资本结构的特征和影响因素进行了全面、深入的分析,确定了上市公司资本结构的优化目标应该是实现企业价值最大化。然后紧紧围绕这一目标,以我国上市公司的资本结构理论研究成果为指南,针对我国目前上市公司融资中存在的现实问题提出了改进我国上市公司资本结构的对策和建议。 关键字:上市公司;资本结构;优化目标;优化途径

ABSTRACT As China's economy is developing healthily and steadily, and China's capital market and the mechanism of financing have improved constantly, Chinese enterprises will have more financing channels. At it is a time when the study of Chinese listed company's capital structure is particularly important. Because, the company's financing structure of decision-making will affect the company's management structure, and eventually affect the company's value. The article through to the overseas financing structural theory review, compare the western country and our country's financing structure, take China to be listed as the object of study, carry on comprehensively, the thorough analysis to its capital structure characteristic and the influence factor, had determined to be listed capital structure optimized goal should realizes the enterprise value maximization. Then revolves this goal closely, take our country to be listed's capital structural theory research results as the guide, to be listed financed in view of our country the realistic question which existed to propose at present improved our country to be listed capital structure the countermeasure and the suggestion. Keyword:listed company; capital structure; optimization goal; way of optimization

企业融资结构优化研究论文 一、我国企业融资结构现状 为了便于分析,本文将我国企业分为三大类:上市公司(包括国有上市公司及民营上市公司)、非上市国有企业及非上市民营企业。 1、上市公司的融资结构:内源融资比例较低,外源融资中股权融资偏好明显。 从上市公司来看,它们的融资结构中内源融资比例偏小,资产负债比率偏低,尤其是长期负债比例极小,股权融资偏好明显。黄少安、张岗(2001)分析认为中国上市公司融资顺序一般表现为:股权融资、短期债务融资、长期债务融资。香港大学经济金融学院课题组(2001)研究发现,中国上市公司资本结构的特点表现为:其一,所有者权益比重高,超过50%,而G-7国家都在42%以下,相应地长期负债水平相当低;其二,偏爱股权融资。中国上市公司比大多数G-7国家更依赖于外部融资,加权外部融资比重为61%,比G-7中对外融资比重最高的日本还高(56%)。而且,更依赖股权融资而不是债务融资,股权融资占外部融资的73%.陆正飞、高强(2003)对其选择的391家样本企业问卷调查,约3/4样本企业偏好股权融资。 2、非上市国有企业:内源融资的比重较低,外源融资中银行贷款比重过高。 未能上市的国有企业的内源融资在整个资金来源中占有的比重普遍较低,在外源融资中银行贷款占有过高比重。因为他们大多效益较差,甚至无内源资金可融,在国内资本市场不发达和可用金融工具较少前提下,向银行借贷几乎成为仅有的融资渠道。资料表明,至2004年底,全国3.17万家国有及国有控股工业企业的平均资产负债率仍然达到59.17%,短期偿债能力持续恶化。因此,其后续资金来源受阻。 3、非上市民营企业:严重依赖内源融资渠道。 所有制改革之后处于快速成长期的民营企业,融资需求极为旺盛,但由于金融制度因素的制约,它们受到严重的金融压抑。除了极少数竞争力强大的著名民营企业既是银行青睐的对象,在证券市场上融资也有机会之外,众多中小民营企业的融资状况不容乐观。据调查统计,在中小民营企业的主要资金来源中内源融

苏泊尔上市公司资本结构分析 [摘要] 我国的资本市场从无到有,发展非常迅速。资本市场的飞速发展为企业提供了更加多样化的融资方式,上市公司在资本市场上直接融资的力度大大增强。融资方式的变化改变了上市公司的融资成本,使上市公司资本结构发生了重大变化。我国上市公司资本结构的一个突出特点就是偏好股权资本,而内源融资和债权融资的比重偏低,这一现象有悖于经典的资本结构理论。本文主要对资本结构、融资方式、资本成本等基本概念作出界定和说明。以及决定我国上市公司资本结构的微观因素,并提出了优化我国上市公司资本结构的意见及建议 [关键词] 上市公司;资本结构;融资方式;资产负债率;股权结构 自从20世纪50年代MM定理诞生以来,资本结构问题便成为大家共同关注的热点问题,资本结构决策是上市公司投融资决策的核心问题,企业资本结构影响企业的融资成本和市场价值。只有深入了解全部上市公司的资本结构状况及其历史演变过程,才能对上市公司资本结构有全局性的认识,才有可能找出其存在问题的真正症结所在。至今为止对于资本结构的解释有多种理论,譬如平衡理论和优序理论。然而,无论是哪一种都不能单独地作出解释。资本结构是指企业为其生产经营融资而发行的各种证券的组合。一般地人们将其特指为企业资产中股权与债务之间的相对比例。它是现代财务管理理论一个重要组成部分。最佳资本结构指在一定条件下使公司加权平均资本成本最低,企业价值最大的资本结构,它是一种能使财务杠杆利益、财务风险、资本成本、公司价值等之间实现最优均衡的资本结构。资本结构合理与否在很大程度上决定公司偿债和再筹资能力,决定公司未来盈利能力,成为影响公司财务形象的重要指标。在此基础之上得出我国上市公司资本结构的特点如下:通过比较我国和西方发达国家上市公司的资产负债表,可以发现我国与西方发达国家上市公司的权益类科目差异相当大。我国上市公司的流动负债总额与西方国家差不多,大都在35%~43%之间,但我国上市公司的所有者权益比重高,超过50%,而西方发达国家都在40% 以下,相应地,我国公司的长期负债水平相当低。资本结构的顺序偏好理论认为,企业偏好将内部资金作为投资的主要资金来源,其次是债务资金,最后才是新的股权融资。然而,在筹集资金时,我国大多数上市公司视权益融资为首要途径,对于负债则过于谨慎,表现为上市后极力扩大股票发行额度,而且分配方案也多以配股为主,很少支付现金股利。 中外众多学者先后进行过大量有关企业资本结构和融资方式的研究。由于处在复杂多变的资本市场环境中,上市公司的资本结构和融资方式已不仅仅是一个简单的财务问题,对此进行研究将具有丰富的理论和实践指导意义。通过对1991年至2002年期间中国上市公司资本结构和融资方式的总体分析,发现中国上市公司具有以下几个特点:普遍较高的资产负债率、流动负债水平相对偏高、存在明显的股权融资偏好。这些特点与西方国家上市公司的实际情况不同,尤其股权融资偏好更是有悖于“优序融资理论”。但是,2002年沪、深两市100家样本公司数据的实证研究,从融资行为动机角度证实了在目前中国尚不完善的资本市场架构下,上市公司股权融资偏好是具有相对合理性的;同时也证实了这种融资方式普遍低效的事实。在实证研究结果的基础上不难看出,目前中国上市公司资本结构中存在不少的问题。 一、我国上市公司资本结构的现状及其成因 ( 一) 上市公司资本结构的现状 1.融资顺序逆转, 严重依赖外源融资。根据融资顺序偏好理论和西方有 效资本市场的融资顺序, 先内部融资、其次无风险或低风险的举债融资、最后是新的股权融资, 而我国上市公司的融资顺序则与之几乎相反。从下表中可以看出, 内源融资在上市

中国上市公司资本结构与融资方式分析 內容摘要:資本結構理論是基於實現企業價值最大化或股東財富最大化的目標,研究企業資本結構中債務資本和權益資本的比例變化對企業價值的影響。本文闡述了現代西方資本結構理論中的MM理論,權衡模型,激勵理論,非對稱資訊理論和操纵理論的內容。在此基礎上結合中國的實際情況分析了中國企業特別是上市公司偏好股權融資的現象,並對影響中國上市公司融資偏好的缘故及股權融資偏好的影響進行了剖析。 關鍵字:資本結構理論債務融資股權融資 一、企業資本結構理論 資本結構指企業各種長期資金來源的構成和比例關係,即企業債務資本和權益資本的比例關係。通常用負債比爲:負債比 = 負債資本總額 / 資本總額。 資本結構理論是西方財務理論的重要內容,並經歷了一個逐步形成,不斷發展和完善的過程。它基於實現企業價值最大化和股東財富最大化的目標,著重研究企業資本結構中長期債務資本

和權益資本構成比例關係的變動對企業總價值的影響。其內容包括美國學者莫迪格利安尼(Modigliani)和米勒(Miller)提出的MM理論,和在MM理論中引入權衡模型,激勵理論、非對稱資訊理論和操纵理論等。 1. MM理論 美國經濟學家莫迪格利安尼和米勒於1958年發表的《資本成本、公司財務和投資治理》一書中,提出了最初的MM理論,這時的MM理論不考慮所得稅的影響,得出的結論爲企業的總價值不受資本結構的影響。此後,又對該理論做出了修正,加入了所得稅的因素,由此而得出的結論爲:企業的資本結構影響企業的總價值,負債經營將爲公司帶來稅收節約效應。該理論爲研究資本結構問題提供了一個有用的起點和分析框架。 2. 權衡模型 MM理論的一個重大缺陷是只考慮了負債帶來的稅收節約價值,卻忽略了負債帶來的風險和額外費用。現實中,隨著負債的增加,財務風險和費用都不可幸免的,其中財務危機成本和代理成本确实是兩種典型的風險費用要素,引入財務危機成本和代理成本的MM模型确实是通常所說的權衡模型。權衡模型得出的結論爲:財務危機成本和代理成本限制了負債的使用,超過某一臨界點,這些成本會抵消負債的利益。 3. 激勵理論

公司资本结构研究毕业设计开题报告 公司资本结构研究毕业设计开题报告姓名院(系)专业班级学号 ___ 论文题目上市公司资本结构优化研究开题申请:(包括选题的意义与目的、文献综述、研究现状、创新思路、论文提纲、 ___等。如果篇幅不够,可另加页)一、选题目的及意义随着我国股市的不断发展以及我国经济体制改革的不断深化,上市公司在 ___生活中发挥着越来越重要的作用。资本结构管理是公司财务管理的一个重要方面,它是指企业长期资本的构成及其比例关系。它将影响公司价值、治理结构、经营管理效率等许多方面,从而影响公司价值最大化实现,因此有必要对上市公司的资本结构做深入研究。通过本文的研究,找到目前上市公司在资本结构上存在的诸多问题,并针对这些问题提出合理化的建议,从而使上市公司的资源配置更为合理,资本结构更加合理。通过资本结构的优化,最终实现上市公司经营绩效和盈利能力的提高。 二、文献综述西方资本结构理论发展早期的资本结构理论可以划分为三种类型:净利理论、营业净利理论和传统理论。这三种理论都是建立在经验判断的基础上,没有经过科学的数学推导和统计分析。1958年美国经济学家莫迪格利安尼(France Modigliani)和米勒(Metrorail)提出MM命题,标志着现代资本结构理论的开端。MM 资本结构的理论假设主要有:资本市场是完善的,股票债券无交易成本;投资者个人的借款利率与企业的借款利率相同,且无负债风

险;投资者可按个人意愿进行套利活动,不受任何法律的制约,无公司和个人所得税。在近半个世纪中,学术界对资本结构的研究一直在进行,但最有影响力的研究仍然是以MM理论框架为基础而加以延伸和扩展,所以说MM理论是现代资本结构理论 ___。MM理论历经多年的拓展和扬弃,逐渐放松其严格的假设条件,因为不同学者的侧重点不同,所以发展出了形形色色的资本结构理论。 从国内看,xx认为我国上市公司较多由国有企业转制而来,国有企业的发展长期依靠着国家银行贷款注入资金,他们在进入市场之前具有强烈的债务融资偏好,负债比率偏高;外源融资比例高,而内源融资比例低;间接融资比例高,直接融资比例低。企业改制之后进入市场,可以通过股票市场直接进行融资,便逐渐形成了我国上市公司特有的资本结构特征。内源融资比例仍然较低,企业较少注重自身增长潜力的培育。而在外源融资中,上市公司明显偏好股权融资,负债率偏低,改变了之前高负债率的债务融资偏好,而在公司负债中,企业的长期负债率较低,偏好于短期负债。xx在xx年提出了上市公司的决策如果更多地反映了国家股股东的意愿,则其负债比率较高,而法人股控股的公司则更偏好股权融资。造成这种状况的原因可能有两点:一是国家控股的公司享有更为优惠的贷款政策,而负债对其可能也还是某种意义上的“软约束”;二是因为我国股权融资成本较低,法人股股东对企业融资决策干预能力较强,并且法人股股东比国家股股东更为重视自身利益。因此,企业不同