2017年眼科专科医院投资机会分析

一、眼科医疗产业链简介

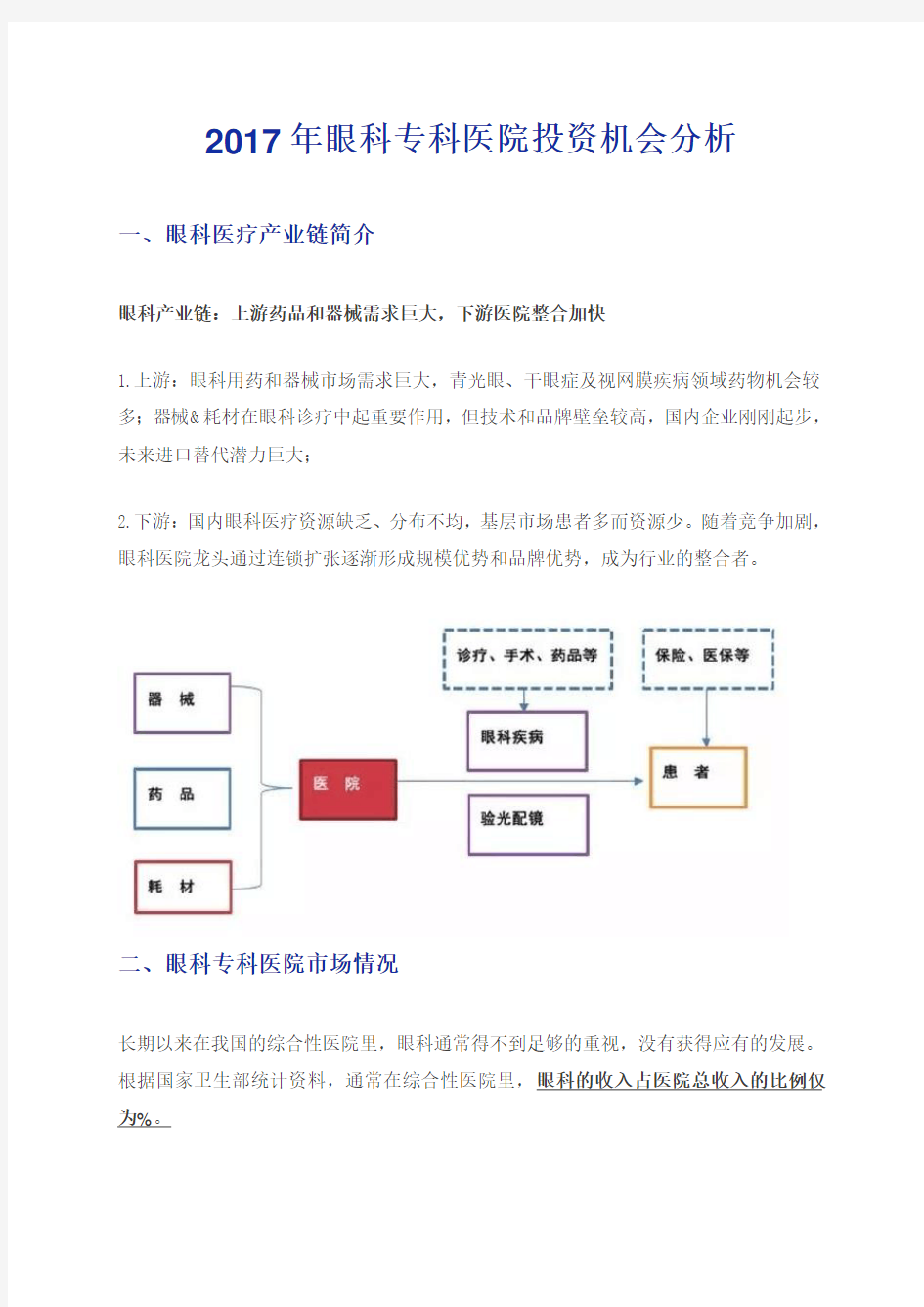

眼科产业链:上游药品和器械需求巨大,下游医院整合加快

1.上游:眼科用药和器械市场需求巨大,青光眼、干眼症及视网膜疾病领域药物机会较多;器械&耗材在眼科诊疗中起重要作用,但技术和品牌壁垒较高,国内企业刚刚起步,未来进口替代潜力巨大;

2.下游:国内眼科医疗资源缺乏、分布不均,基层市场患者多而资源少。随着竞争加剧,眼科医院龙头通过连锁扩张逐渐形成规模优势和品牌优势,成为行业的整合者。

二、眼科专科医院市场情况

长期以来在我国的综合性医院里,眼科通常得不到足够的重视,没有获得应有的发展。根据国家卫生部统计资料,通常在综合性医院里,眼科的收入占医院总收入的比例仅为%。

眼科诊疗人次

我国眼科医疗服务主要包括由综合医院眼科和眼科专科医院。以2014年为例,全国医疗各类医院眼科门急诊8564万人次,占我国医疗机构的3%;

其中:眼科专科医院就诊人次1848万人次,其中门急诊人次1,万人次,眼科专科医院门急诊总量占当年全国医院眼科门急诊总量的21%;

眼科专科医院数量

根据《中国卫生统计年鉴2015》,2014年底我国眼科医院总数为403家,当中城市地区眼科医院289家,农村地区眼科医院114家。民营眼科医院347家,公眼科立医院56家。据中华医学会眼科分会统计,2015年中国的眼科专科医院数量超过500家。

执业医师情况

截止2014年,全国有眼科执业医师万人,执业助理医师万人,执业医生资源非常匮乏。眼科医院业务情况

眼科医疗业务主要包括眼病诊疗、激光近视手术和医学视光三大板块,业务情况如下:

眼病诊疗:主要针对白内障、青光眼、眼底病、斜弱视等疾病,治疗手段包括药物和手术。

眼科手术按前后分:可分为眼前段手术和眼后段手术。

眼前段手术包括青光眼、角膜病、眼整形、斜视和其他眼前段手术;眼后段手术包括眼病、玻璃体切除和单纯视网膜脱离手术等。

眼科手术按内外分:又分为外眼手术和内眼手术。

外眼手术包括外伤、斜视、角膜移植、泪道手术、眼睑、结膜手术等;其余的都属于内眼手术如白内障,青光眼,玻璃体手术,视网膜手术。

眼病诊疗市场目前以白内障治疗为主,除此外尚有多种眼科疾病,包括青光眼、小儿斜弱视疾病、眼底病(如糖尿病视网膜病变、老年性黄斑变性以及视网膜静脉阻塞、青壮年视网膜脱离)及角膜病等。

眼病诊疗主要以白内障等眼病为主,市场空间大、增长快

1.患者规模

据中华医学会眼科学分会统计,我国60至89岁人群白内障发病率是80%,而90岁以上人群白内障发病率达到90%以上。目前,中国已确诊白内障患者多达3000多万人,并且每年新增患者40-50万人。

但也有统计认为,中国白内障的理论风险患病人群高达亿,但实际确诊率较低。由于白内障的病情发展是缓慢的过程,早期往往检出率较低或病情较轻无需进行手术治疗(大多数人在视力严重降低,影响到正常生活时才会考虑进行手术治疗)。

2.手术例数

2014年共报送白内障复明手术146万例,2015年则达到200万例,过去4年复合增长%。

国家卫生计生委《关于印发“十三五”全国眼健康规划(2016—2020年)的通知要求》提出:到2020年底全国CSR达到2000以上(目前是1500),使农村贫困白内障患者得到有效救治。

3.市场规模:

国内白内障市场规模在100亿元左右。白内障治疗的主要费用为手术费用和人工晶状体的费用。目前临床应用的以超声乳化术(城市医院)和现代囊外摘除术(部分基层医疗机构)为主进行手术,近几年飞秒激光技术被用以辅助治疗也日益增多。而植入的人工晶状体按其软硬度可分为硬性人工晶状体和软性人工晶状体两种,并且随着功能、特征的不同,价格相差较大。目前国内市场应用的晶状体大部分为进口,国产化率仅为10%~20%左右。

白内障总治疗费用随手术方法及晶体类别的不同差别较大,目前国内临床应用较多的现代囊外摘除术和超乳术,搭配常规晶状体治疗的总费用分别在2000-3000元、4000-6000元左右。2014年卫生部统计的五千多家医疗机构上报白内障手术例数为146万例,2015年达到200万例。由于尚有很多医疗机构未进行数据上报,实际每年开展的手术量要多于此。如单个白内障患者治疗费用按5000元(参考爱尔眼科均价)计算,则国内白内障市场规模在100亿元左右。

激光近视手术

激光近视手术既包括经典的准分子激光手术,也包括近几年兴起的飞秒激光和全飞秒激光手术;

1.市场情况

据2014年国家卫生部和教育部联合调查显示,我国人口近视发生率为33%,远超世界平均22%的近视率水平,全国近视眼人数已近4亿,并且每年的增速在8%左右。全国4亿近视人群中,有20%符合激光手术治疗的条件(年龄18-50岁,角膜条件符合),

即目标人群数量约8000万,但目前国内每年开展近视治疗手术仅100万例左右,市场渗透率极低。

2.近视激光矫正的主要手术

目前近视激光矫正的主要手术方式按先后发展顺序主要有三种:

准分子激光手术:laser-assistedinsitukeratomileusis,即LASIK。上世纪90年代初,FDA开始对LASIK治疗仪进行审批。1995年,FDA批准首个激光视力矫正手术系统,随后于1998年正式批准LASIK激光治疗仪可批量生产。LASIK是目前使用最普遍的一种近视矫正手术。主流的准分子激光矫治近视设备包括Allegretto(鹰视)、VisxstarS3(威视巨星)、LaserSightLSX\2000(雷赛)、Esiris(爱丽斯)、Techndas(博士伦)、EC-5000(尼德克)。目前国内准分子激光手术的价格在4000多元到8000元不等;

飞秒快速兴起,逐渐替代LASIK

普通飞秒激光手术:俗称飞秒(1飞秒=千万亿分之一秒),是由飞秒激光(制作角膜瓣)和准分子激光(切削角膜)两台激光设备共同完成。飞秒激光手术和准分子手术区

别主要在于角膜制瓣过程,即准分子手术是用刀片手动制瓣,而飞秒激光则是用飞秒激光设备通过电脑精确控制来制瓣。2003年美国FDA正式批准眼力健(IntraLase)飞秒激光应用于眼科临床,目前飞秒激光已成为角膜屈光手术的新工具。现在主要有四个品牌的飞秒激光设备,分别是美国的IntraLase眼力健飞秒激光、德国的FEMTEC飞秒激光、瑞士的LDV达芬奇飞秒激光、德国蔡司公司的VisuMax飞秒激光。其中LDV达芬奇飞秒激光装机量在全国率先突破100台,占全国飞秒装机量一半以上,完成全国2/3飞秒手术,已累计完成超过100万只眼手术。目前国内飞秒手术价格在万元左右;

全飞秒激光手术:全飞秒激光手术是近几年新兴起的技术,其手术全程利用飞秒激光通过提前设定在角膜基质层激光爆破成一个一定屈光度的透镜,然后再通过一个小切口拉出此透镜组织,从而改变角膜的屈光度,达到近视矫正的目的。目前只有德国蔡司公司的VisuMax能够实施全飞秒激光近视治手术,由于设备价格高昂,在1000万元以上,截至2014年7月全球装机量仅300台左右,其中亚太地区80台,中国装机量为30台左右。目前国内全飞秒激光手术平均价格在2万元左右。

除此外还有晶体植入手术治疗近视(ICL),主要针对度数过高、角膜偏薄,无法行激光手术的近视人群。晶体植入手术是在眼内安放一枚人工晶体,人工晶体的寿命通常是终生的,而且手术是可逆的,即不需要时可以取出。

医学视光

医学视光是相对普通验光而言的。普通验光是指在一般眼镜店的配镜验光,它的目的仅是让屈光不正者看清物体,操作方法和步骤都相对简单。而医学验光首先要具有高精密、高成本的综合验光仪,其次对验光师要求严格,必须是熟知临床眼科和眼视光学知识的眼视光医师。

2015年中国眼视光市场保持8%-10%的增长,据统计总规模达到800亿左右。

眼科医院收入情况

1.整体收入情况

2010-2014年全国眼科专科医院数量由263家增加至403家,医院收入由亿元增加至亿元(不含综合医院眼科),年复合增长率(CAGR)达%,高于同期全国各类医疗卫生机构收入增长速度(CAGR=%)。

根据眼科专科医院门急诊人次占我国医疗机构眼科门急诊的20%的数据,可以推算全国眼科收入大约500亿元

2.收入结构

眼科医院收入中,医疗服务占比为80%左右,药品和视光服务(验光配镜)占比约为20%。根据爱尔眼科的行业龙头地位,大概推断出眼科专科医院业务情况的分布,如图所示,准分子手术业务占比最多(32%),紧随其后的是白内障手术业务(20%),这和我国青少年近视患者,以及白内障患者的人数比例也是一致的。眼前端手术和眼后端手术业务占比较少,分别是6%和4%。

三、眼科连锁医院商业模式特点

眼科连锁医院商业模式主要体现如下特点:

1.眼科医院的单体营收能力不强,但利润率较高。通常一家中等规模、营业面积在5000-7000平米、床位数在50张左右的眼科医院,在成熟运营时,营业额可以达到4000-5000万,净利润率在20%左右。根据医院的业务结构占比不同,会有所区别。

2.眼科医院熟练的手术医生比较稀缺,医院对紧密眼科器械的要求高。眼科专科医院,不同于其他专科,对医疗器械的依赖程度大,对医生的技术需求,相较于其他专科来讲,并不突出,相对比较适合轻资产式(房屋、器械以租赁方式)的连锁经营。

3.盈利模式的有区别。眼科专科医院与综合性医院的盈利模式不同,眼科疾病主要以手术为主,手术对设备的依赖程度高,而药品主要是外用药,因此药占比小(在10%-30%),而综合性医院的收入来源以药品为主。

4.规模化、集中化,是眼科连锁的制胜之道。眼科的医疗器械单体价格较贵,对于眼科

专科连锁来说,资本壁垒是最高的门槛。据全国卫生统计年鉴显示,眼科医院50万以上设备占万元以上设备总数的%,处于较高水平。通过规模化经营、集中化采购,从而降低成本,加快市场的扩张,提高盈利能力。

5.眼科医疗存在一定的服务半径,这是由于:医疗服务需要患者面对面进行、有地域空间的限制;患者从方便角度考虑,一般选择附近就医;同时,国家的医疗保障体系也引导患者就近看病。医疗机构的知名度和权威性越高,服务半径就越大。我国眼科医疗服务行业的竞争格局呈现出明显的“全国分散、地区集中”的特点,从我国的眼科医疗市场份额的分配情况看,目前综合医院的眼科占据了较大的市场份额,但是其份额呈现逐步下降的趋势;眼科专科医院所占的份额相对较低,但其份额在逐年提高。从医疗机构群体的结构变化来看,近年来我国民营医院机构发展较快,由于就医环境较好、重视市场开拓和服务质量,其影响力逐步扩大。

四、主要民营眼科医院

民营眼科医院主要分为三个级别:

第一个级别是全国范围的连锁眼科医院,一般营收在10亿以上。典型代表就是爱尔眼科,爱尔眼科不仅覆盖了一线城市和省会城市,目前也通过并购或自建的方式整合三线的市县一级城市中的眼科医院。除了爱尔外,华夏眼科和普瑞眼科也是全国性质的连锁眼科医院;

第二个级别的是以省会城市为支点,在省内地区市县设立连锁眼科医院,一般营收在3-10亿,典型的代表是辽宁何氏眼科集团,目前何氏已把眼科业务延伸到浙江地区,有望在未来更进一步,形成全国性质的连锁眼科医院;第三级别主要是立足地方,如东南眼科和阳光眼科,这些医院一般营收在1-2亿左右。如东南眼科主要立足福州、南京地区,阳光眼科主要立足重庆地区。

五、眼科医院并购事件及估值

1.爱尔眼科并购情况

爱尔眼科2016年12月一共并购了9家医院,其估值PS倍数一般在2-3之间,相比而言,眼科医院的估值主要是看医院的规模,最重要的估值指标应该是营收和投入资产,

眼科医院一旦形成一定的规模,在爱尔的品牌和标准化管理下,其利润率应该在一定时期内逐渐回归正常。其他如净利润率和医院负债率可能只是作为调整项。具体情况如下:

2.江河集团控股南京泽明医院

2016年11月19日,江河集团控股南京泽明医院管理有限公司51%股权,各方达成意向,由受让方通过受让标的公司现有股东21%的股权及向标的公司增资的方式最终持有标的公司51%的股份。

南京泽明是一家以医疗产业投资、咨询、医疗机构管理为主业的医疗产业集团。现有四家二级专科医院、一家视光管理公司、两家医疗器械及耗材销售公司。南京泽明旗下医院分布在江苏、安徽等地区,主要开展准分子激光矫正近视、白内障、角膜病、青光眼、眼底病、斜弱视治疗以及医学验光配镜等眼科全科诊疗项目。目前南京泽明在职员工约250人,其中医生52名。

相比以上医院和爱尔眼科的并购事件,南京泽明的估值并不算高,PE倍数只有,PS倍数只有,整体认为,江河集团出价较低。具体内部是否有其他情况不得而知。

3.新三板上市阳光眼科

重庆爱瑞阳光眼科医疗产业股份有限公司(阳光眼科)成立于2008年6月,2015年12月11日完成股改,注册资金2208万,法人代表李马号,注册地址为重庆市万州区。阳光眼科的商业模式和爱尔眼科类似,目前有11家分院,集中在重庆地区。

阳光眼科在2016年4月份申请登录新三板,目前仍未挂牌上市。

2015年12月,公司完成最近一次增资,为公司内部增资,认购金额为3120万,价格为15元/股。公司股份合计为2208万股,估值认购前3亿。2015年底资产总计11595万,股东权益9370万,收入10302万。净利润2030万。由此估价为,,。但考虑其是内部人购买,因此估值偏低。

4.机器人投资何氏眼科

2016年6月,机器人(300024)通过老股转让%,新股增发%投资总额12786万元,投前估值181468万收购何氏眼科医院7%左右股权。

何氏眼科2015年度营业收入万元,净利润万元;今年一季度,营业收入万元,净利润万元。2016年3月31日,股东权益为万元。估算收购价格倍,倍,倍。

六、总结

1.市场方面,眼科专科医院主要业务之一的白内障手术,我国每年新增患者就有55万例,这还不包括已经患有白内障而没有及时治疗的患者。目前,每个白内障患者的治疗费用2000-5000元,白内障、眼底疾病方面就有250亿的规模。另外,准分子激光治疗每年有50亿以上的市场规模,此外还有同样巨大的眼睛保健和护理市场,整个眼科市场发展空间较大;

2.医院口碑方面,与其他专科医院相比,民营眼科医院负面新闻较少,通过公益性的白内障手术以及参与政府的扶贫工程,能快速树立医院的正面形象;

3.商业模式方面,由于眼科医院业务相对单一,医院运营标准化程度较高,对紧密进口仪器设备依赖度高,因此适合连锁发展,而且眼科专科医院资本门槛较高,现阶段正处于眼科医院快速拓展期,是资本介入的最佳时期;

4.投资估值方面,眼科医院估值范围相对集中,一般是总资产的3-5倍,PS范围2-3倍,再结合医院具体的建设发展阶段、运营情况、品牌和资产负债情况等进行调整。