最新个人所得税计算公式

- 格式:doc

- 大小:22.50 KB

- 文档页数:1

个税所得税分级计算公式个税,即个人所得税,是指国家对个人取得的所得按规定征收的一种税收。

个税所得税分级计算公式是指根据个人所得额不同,按照不同的税率进行计算的一种税收计算方式。

个税所得税分级计算公式的制定,旨在体现税收公平和社会公正,使得高收入者承担更多的税收负担,减轻低收入者的税收负担,促进社会财富的公平分配。

个税所得税分级计算公式的制定,首先需要确定不同层次的税率。

在中国,个人所得税采用分级累进税率制度,即个人所得税税率随着所得额的增加而逐渐增加。

具体来说,中国个人所得税分为七个级别,分别对应不同的税率。

根据《中华人民共和国个人所得税法》规定,中国个人所得税分级计算公式如下:1. 月应纳税所得额 = 月收入个人所得税起征点。

2. 应纳税额 = 月应纳税所得额×对应税率速算扣除数。

3. 个人所得税 = 应纳税额已预缴税额。

其中,个人所得税起征点是指个人所得税的起征额,超过这个额度的部分才需要缴纳个人所得税。

对应税率是指根据月应纳税所得额确定的税率,根据不同的所得额度,对应不同的税率。

速算扣除数是指根据月应纳税所得额确定的扣除数,用于简化个人所得税的计算。

个税所得税分级计算公式的制定,体现了税收的差别征税原则,即高收入者应承担更多的税收负担,而低收入者应承担较少的税收负担。

这种差别征税原则,有利于促进社会财富的公平分配,减轻低收入者的税收负担,促进社会的经济发展和社会稳定。

个税所得税分级计算公式的制定,也需要考虑税收的调节作用。

通过分级累进税率制度,可以调节不同收入群体之间的财富差距,减少社会的贫富差距,促进社会的和谐发展。

同时,通过个税所得税分级计算公式的制定,也可以调节社会的消费行为,促进社会的经济发展。

个税所得税分级计算公式的制定,还需要考虑税收的激励作用。

通过分级累进税率制度,可以激励高收入者增加投资和创业,促进社会的经济发展。

同时,通过个税所得税分级计算公式的制定,也可以激励低收入者增加劳动和就业,促进社会的经济发展。

个税计算公式范文

中国个人所得税法规定了个人所得税的计算方式。

根据税法的规定,个人所得税的计算公式如下:

应纳税所得额=工资薪金收入-个人所得税专项扣除-其他扣除

应纳税额=应纳税所得额×适用税率-速算扣除数

实际应纳个人所得税=应纳税额-累计已预扣预缴税额

下面对公式中的各个术语进行解释:

1.工资薪金收入:指个人所得税的计税依据,包括工资、薪金、劳务报酬、经营所得等。

2.个人所得税专项扣除:个人所得税法规定了一些专项扣除项目,例如子女教育、继续教育、住房贷款利息等。

这些扣除额在计算应纳税所得额时直接减免。

3.其他扣除:个人除了专项扣除之外,还可以进行其他的扣除。

例如赡养老人的抚养支出、大病医疗费用等。

4.适用税率:根据应纳税所得额不同,在税法中规定了不同的适用税率。

中国目前个税分为七个等级,税率从3%到45%。

5.速算扣除数:税法设定了每个适用税率对应的速算扣除数,可以减少计算的繁琐程度。

速算扣除数是根据税率调整每个等级的计算起点。

6.累计已预扣预缴税额:个人在每个月的工资中已经扣缴的个人所得税。

以上是个人所得税的计算公式以及其中涉及到的术语解释。

个人所得税的计算涉及到众多因素,包括收入金额、专项扣除和其他扣除等,需要详细了解个税政策并结合具体情况进行计算。

根据个人所得税法的规定,个人所得税的计算公式如下:

应纳税所得额=全年综合所得总额-全年综合所得减除费用-全年综合所得专项附加扣除-全年综合所得专项附加扣除后的个人所得税减除费用应纳税额=应纳税所得额×税率-速算扣除数

其中,全年综合所得总额是指个人在一年内从各种形式的经济收入中取得的应纳税收入总额,并扣除减除费用后得到的金额。

全年综合所得减除费用包括基本减除费用和专项附加减除费用。

基本减除费用按照国务院规定的标准进行确定,用于覆盖个人生活必需支出。

全年综合所得专项附加扣除用于扣减个人在全年内特定支出和费用方面的费用,例如子女教育、大病医疗、住房贷款利息等。

具体的扣除标准和办理方式由国家税务机关制定和发布。

个人所得税年度汇算清缴是国家税务机关按照个人所得税法的规定,对上一纳税年度中实际发生和计税期内尚未抵减的扣除费用、减除费用、减税、免税的项目等进行计算,并实施清费、退税或补缴。

个人所得税的缴纳方式一般分为综合征收和代扣代缴两种形式。

综合征收是指个人按照年度提前缴纳的方式,一年内根据个人所得额的大小,分别缴纳个人所得税;代扣代缴是指个人的所得已经被扣除税款,由支付人或者经济组织进行代理缴纳。

个人所得税是指个人按照国家规定从其取得的各种居民收入中支付的税费。

2024年起,中国个人所得税有了一系列的,其中最重要的一项是提高了个人所得税的起征点,从每月3500元提高到每月5000元。

根据新的个税政策,个人所得税的计算公式如下:

应纳税所得额(每月)=工资薪金所得-各项社会保险费-个人缴纳的住房公积金-大病医疗费-专项附加扣除-5000元(起征点)

税额(每月)=应纳税所得额×税率-速算扣除数

其中,税率和速算扣除数根据应纳税所得额不同而有所区别,具体如下:

应纳税所得额(每月)税率速算扣除数

不超过3000元3% 0

3.根据税率表中的速算扣除数,我们可以得到速算扣除数为210元。

4.税额=5000×10%-210=290元

所以,该工薪阶层所需缴纳的个人所得税为290元。

根据以上公式和税率表,我们可以计算出不同应纳税所得额的个人所得税额,进而掌握自己的税负情况,合理规划个人财务和开支。

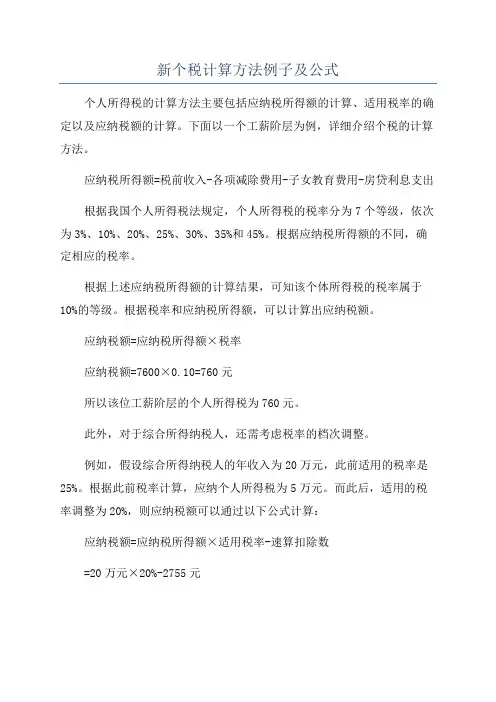

新个税计算方法例子及公式

个人所得税的计算方法主要包括应纳税所得额的计算、适用税率的确定以及应纳税额的计算。

下面以一个工薪阶层为例,详细介绍个税的计算方法。

应纳税所得额=税前收入-各项减除费用-子女教育费用-房贷利息支出根据我国个人所得税法规定,个人所得税的税率分为7个等级,依次为3%、10%、20%、25%、30%、35%和45%。

根据应纳税所得额的不同,确定相应的税率。

根据上述应纳税所得额的计算结果,可知该个体所得税的税率属于10%的等级。

根据税率和应纳税所得额,可以计算出应纳税额。

应纳税额=应纳税所得额×税率

应纳税额=7600×0.10=760元

所以该位工薪阶层的个人所得税为760元。

此外,对于综合所得纳税人,还需考虑税率的档次调整。

例如,假设综合所得纳税人的年收入为20万元,此前适用的税率是25%。

根据此前税率计算,应纳个人所得税为5万元。

而此后,适用的税率调整为20%,则应纳税额可以通过以下公式计算:

应纳税额=应纳税所得额×适用税率-速算扣除数

=20万元×20%-2755元。

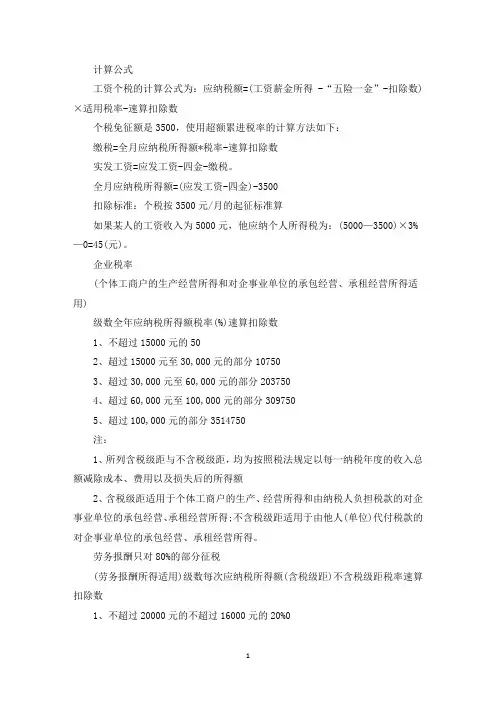

计算公式

工资个税的计算公式为:应纳税额=(工资薪金所得 -“五险一金”-扣除数)×适用税率-速算扣除数

个税免征额是3500,使用超额累进税率的计算方法如下:

缴税=全月应纳税所得额*税率-速算扣除数

实发工资=应发工资-四金-缴税。

全月应纳税所得额=(应发工资-四金)-3500

扣除标准:个税按3500元/月的起征标准算

如果某人的工资收入为5000元,他应纳个人所得税为:(5000—3500)×3%—0=45(元)。

企业税率

(个体工商户的生产经营所得和对企事业单位的承包经营、承租经营所得适用)

级数全年应纳税所得额税率(%)速算扣除数

1、不超过15000元的50

2、超过15000元至30,000元的部分10750

3、超过30,000元至60,000元的部分203750

4、超过60,000元至100,000元的部分309750

5、超过100,000元的部分3514750

注:

1、所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额

2、含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

劳务报酬只对80%的部分征税

(劳务报酬所得适用)级数每次应纳税所得额(含税级距)不含税级距税率速算扣除数

1、不超过20000元的不超过16000元的20%0

2、超过20000元至50000元的部分超过16000元至37000元的部分30 00

3、超过50000元部分超过37000元的部分40p00。

2023年最新年终奖个税计算方法和计算公式年终奖个税计算方法和公式个税中,年终奖个税计算方法包括合并入当年综合所得计税,以及适用全年一次性奖金政策单独计税。

1、合并入当年综合所得计税的计算公式为:应纳税额=(当期奖金收入额+累计工资薪金收入-累计专项扣除及专项附加扣除等费用)×适用税率-速算扣除数;2、适用全年一次性奖金政策单独计税的计算公式为:应纳税额=全年一次性奖金收入×适用税率-速算扣除数;根据《财政部税务总局关于延续实施全年一次性奖金等个人所得税优惠政策的公告》规定,全年一次性奖金政策单独计税政策延续至2023年12月31日。

在此日期之前,纳税人可以根据自身情况,选择对自己更为有利的计税方式。

具体纳税人可以登录手机个税APP,分别选择按合并计税或单独计税方法,视系统自动算出的结果决定。

年终奖纳税举例说明A公司小王,今年工资扣除三险一金、免征额等后,应纳税所得额15万元,年终奖3万元。

按单独计税的方式,小王共需缴纳900元个税,年终奖到手29100元;按合并计税的方式,相当于年终奖扣税6000元,到手24000元。

对小王来说,两种计税方式下,到手的年终奖差了5100元。

B公司小李,今年工资扣除三险一金、免征额等,应纳税所得额3万元,年终奖27万元。

如果单独计税,小李年终奖共需缴税52590元,工资缴税900元,合计53490元。

如果合并计税,则共需缴纳个税43080元。

对小李来说,两种计税方式取得的年收入相差10410元。

总而言之,今年年内取得的年终奖,缴纳个税有两种计税方式,分别是单独计税和合并计税。

工资总额大于年终奖的将多交税,工资总额小于年终奖的将少交税。

明年开始,取得的年终奖就只有合并计税一种方式了。

员工提前离职有年终奖吗如果劳动合同或用人单位的规章制度中,有确定的“年终奖”数额,那么离职劳动者也应得到相应的“年终奖”。

如果劳动合同和用人单位的规章制度都未规定“年终奖”,但事实上已发“年终奖”,用人单位也必须向离职劳动者发放。

工资个税及年终奖计算公式随着经济的发展和税制的改革,个人所得税已经成为人们关注的热点之一。

在每个月领取工资时,我们都会被扣除一部分个人所得税。

此外,每年的年终奖也需要缴纳相应的个人所得税。

那么,如何准确计算工资个税及年终奖的个人所得税呢?本文将详细介绍工资个税及年终奖计算公式,并给出实际案例进行演示。

1. 工资个税计算公式工资个税的计算公式与工资收入以及税率等因素相关。

下面是工资个税计算公式的具体内容:个人所得税=应纳税所得额 ×税率 - 速算扣除数其中,应纳税所得额=工资收入 - 五险一金 - 起征点税率为根据工资收入不同而有所不同的,超过某个收入档位后需要按照不同的税率计算。

速算扣除数则是为了简化计算,减少繁琐的步骤,由具体税务规定确定。

2. 年终奖个税计算公式年终奖的个人所得税计算公式与工资个税类似,但是存在一些差异。

下面是年终奖个税计算公式的具体内容:个人所得税=年终奖收入 ×税率 - 速算扣除数不同于工资个税的是,年终奖可以选择两种计税方式:一次性全额计税和按月均摊计税。

- 一次性全额计税为将整个年终奖收入当作一个月的工资来计算个人所得税。

- 按月均摊计税则是将年终奖收入平均分配到每个月,以每个月该收入的平均值作为计税依据,按照对应的税率计算个税。

3. 实际案例演示现假设某员工小王的月工资为10000元,五险一金扣除合计为1500元,起征点为5000元。

根据工资个税计算公式,计算应纳税所得额:应纳税所得额 = 10000 - 1500 - 5000 = 3500元假设个税税率为10%,速算扣除数为210元(以实际情况为准),则个人所得税=3500 × 10% - 210 = 140元。

假设小王的年终奖为30000元,根据全额计税方法,个人所得税=30000 × 10% - 210 = 2790元。

若选择按月均摊计税方式,先计算年终奖收入的平均月收入:平均月收入 = 30000 / 12 = 2500元以2500元作为计税依据进行个税计算,假设对应税率为5%,速算扣除数为100元(以实际情况为准),则个人所得税=2500 × 5% - 100 = 75元。

个人所得税计算公式个税计算公式一、个人所得税缴纳标准计算公式是什么?个人所得税缴纳标准计算公式是用应纳所得税纳税所得额乘以适用税率再减去速算扣除数。

个人所得税纳税情形包括取得综合所得需要办理汇算清缴的纳税申报、取得经营所得的纳税申报等。

一、个人所得税缴纳标准计算公式是什么个人所得税缴纳标准计算公式是应纳所得税纳税所得额×适用税率-速算扣除数;其中:1.居民个人综合所得应纳税所得额一纳税年度的收入额-费用60000元-专项扣除-专项附加扣除-依法确定的其他扣除;2.非居民个人工资、薪金所得应纳税所得额月收入额-费用5000元;3.经营所得应纳税所得额一纳税年度收入总额-成本、费用以及损失;4.财产转让所得应纳税所得额让财产收入额-财产原值-合理费用;5.利息、股息、红利所得和偶然所得应纳税所得额次收入额;二、个人所得税纳税情形 1.取得综合所得需要办理汇算清缴的纳税申报2.取得经营所得的纳税申报3.取得应税所得,扣缴义务人未扣缴税款的纳税申报4.取得境外所得的纳税申报5.因移居境外注销中国国籍的纳税申报6.非居民个人在中国境内从两处以上取得工资、薪金所得的纳税申报。

三、工资多少要交个人所得税二、工资税率怎么算工资少于3000的按3%计算,3000到12000之间的按照10%计算,80000以上的按照45%进行纳税。

缴税纳税是每一个公民的责任,也是一项强制性规定。

纳税的标准也是有一定的梯度的,符合纳税条件就要履行义务,否则就会受到相应的处罚。

一、工资税率怎么算(一)月应纳税所得额≤3000元的按照3%税率计算;(二)3000<月应纳税所得额≤12000元的按照10%税率计算;(三)12000<月应纳税所得额≤25000元的按照20%税率计算;(四)25000<月应纳税所得额≤35000元的按照25%税率计算;(五)35000<月应纳税所得额≤55000元的按照30%税率计算;(六)55000<月应纳税所得额≤80000元的按照35%税率计算;(七)80000<月应纳税所得额按照45%税率计算;注:月应纳税所得额= 工资收入金额-各项社会保险费(五险一金等) -起征点。

2024新版个税公式及测算2024年1月1日,我国个人所得税法进行了修订,个税成为了2024年中国两会的重要议题之一、以下是2024年新版个税公式及测算的详细内容。

新版个税公式新版个税公式主要体现了个人所得税税率的调整及起征点的提高。

具体公式如下:应纳税所得额=工资、薪金所得-扣除数其中:扣除数=(月应纳税所得额*税率)-速算扣除数月应纳税所得额=税前月收入-五险一金-专项扣除-其他扣除新版个税公式主要增加了专项扣除和其他扣除两个部分,以更精细化的方式考虑个人的家庭、子女教育等实际情况。

专项扣除根据新版个税法规定,专项扣除提高到每月5000元,其中包括子女教育、赡养老人、住房贷款利息等专项支出。

同时,对于有子女的家庭,每个子女可增加扣除500元。

其他扣除新版个税法还增加了其他扣除项,如租房、贷款利息、赡养本人父母等支出。

速算扣除数速算扣除数是个税公式中的一个重要参数,是为了简化计算而引入的。

速算扣除数的大小直接影响纳税额的计算。

新版个税税率表按照新版个税税率表,以下是2024年的个税税率:月应纳税所得额不超过3000元的,适用税率为3%;实例分析以下是根据新版个税公式进行的实例分析:则月应纳税所得额为:扣除数为:扣除数=(5000*10%)-210其中,速算扣除数为210。

应纳税所得额为:应纳税所得额=5000-(5000*10%)+210=4710元因此,该人的月个人所得税为471元。

以上是2024年新版个税公式及测算的详细内容。

通过新版个税公式,个税将更加公平合理地考虑到个人的实际情况,为广大劳动者减轻了税收负担,促进了收入分配的合理化。

希望这些信息对您有所帮助!。

最新个人所得税计算公式

个人所得税关系着国家财政的收入,个人所得税计算公式是征收个人所得税的依据,根据征收标准依照计算公式计算,实现公平合理的个人所得税征收模式,以下

1、工资个税的计算公式为:应纳税额=(工资薪金所得-“五险一金”-扣除数)×适用税率-速算扣除数

2、从2011年9月1日起执行7级超额累进税率:扣除数为3500元。

(1)全月应纳税所得额税率速算扣除数(元)

(2)全月应纳税额不超过1500元3% 0

(3)全月应纳税额超过1500元至4500元10% 105

(4)全月应纳税额超过4500元至9000元20% 555

(5)全月应纳税额超过9000元至35000元2505

(6)全月应纳税额超过35000元至55000元30% 2755

(7)全月应纳税额超过55000元至80000元35% 5505

(8)全月应纳税额超过80000元45505。