第四节材料采购业务的账务处理

一、材料的采购成本

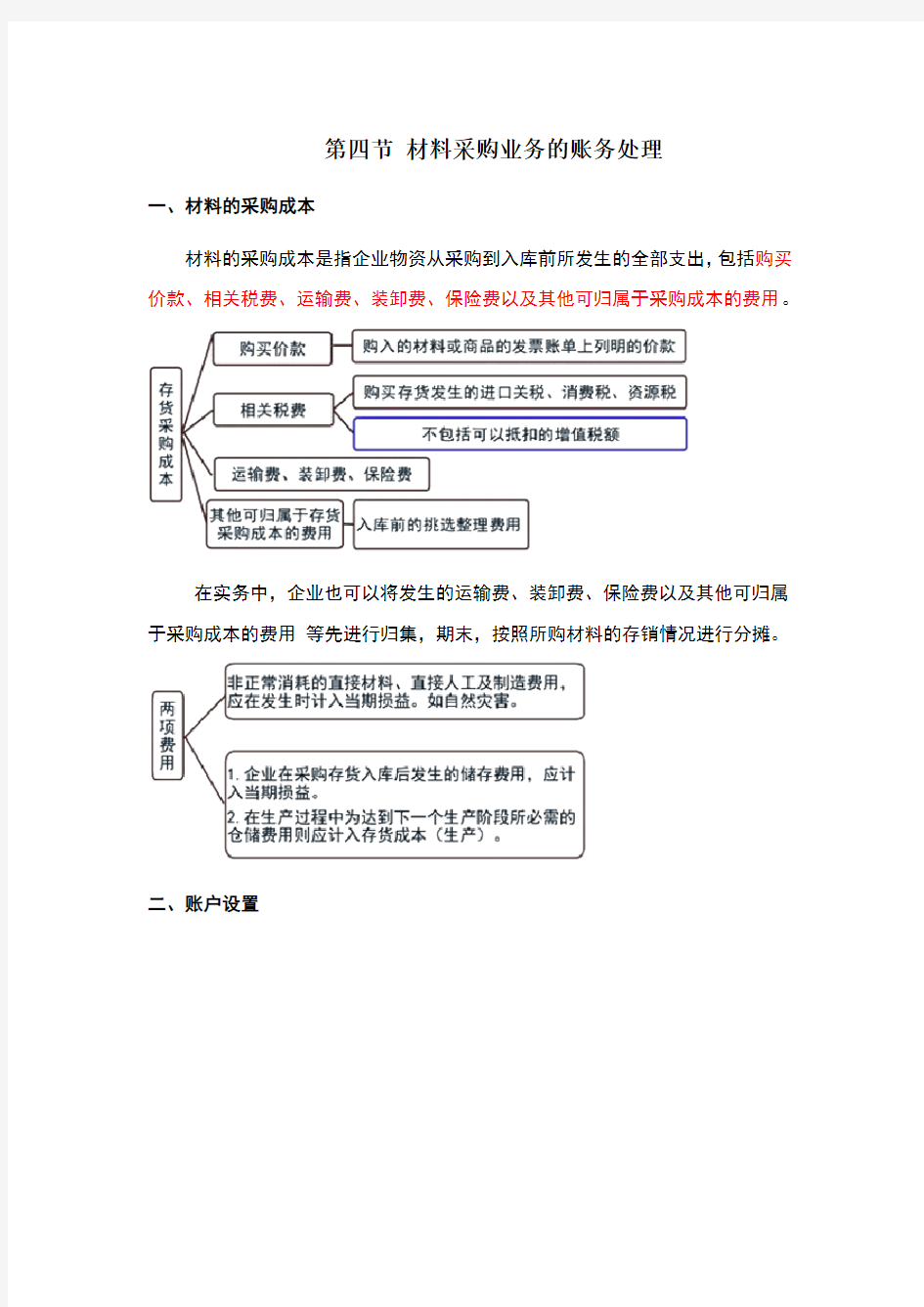

材料的采购成本是指企业物资从采购到入库前所发生的全部支出,包括购买价款、相关税费、运输费、装卸费、保险费以及其他可归属于采购成本的费用。

在实务中,企业也可以将发生的运输费、装卸费、保险费以及其他可归属于采购成本的费用等先进行归集,期末,按照所购材料的存销情况进行分摊。

二、账户设置

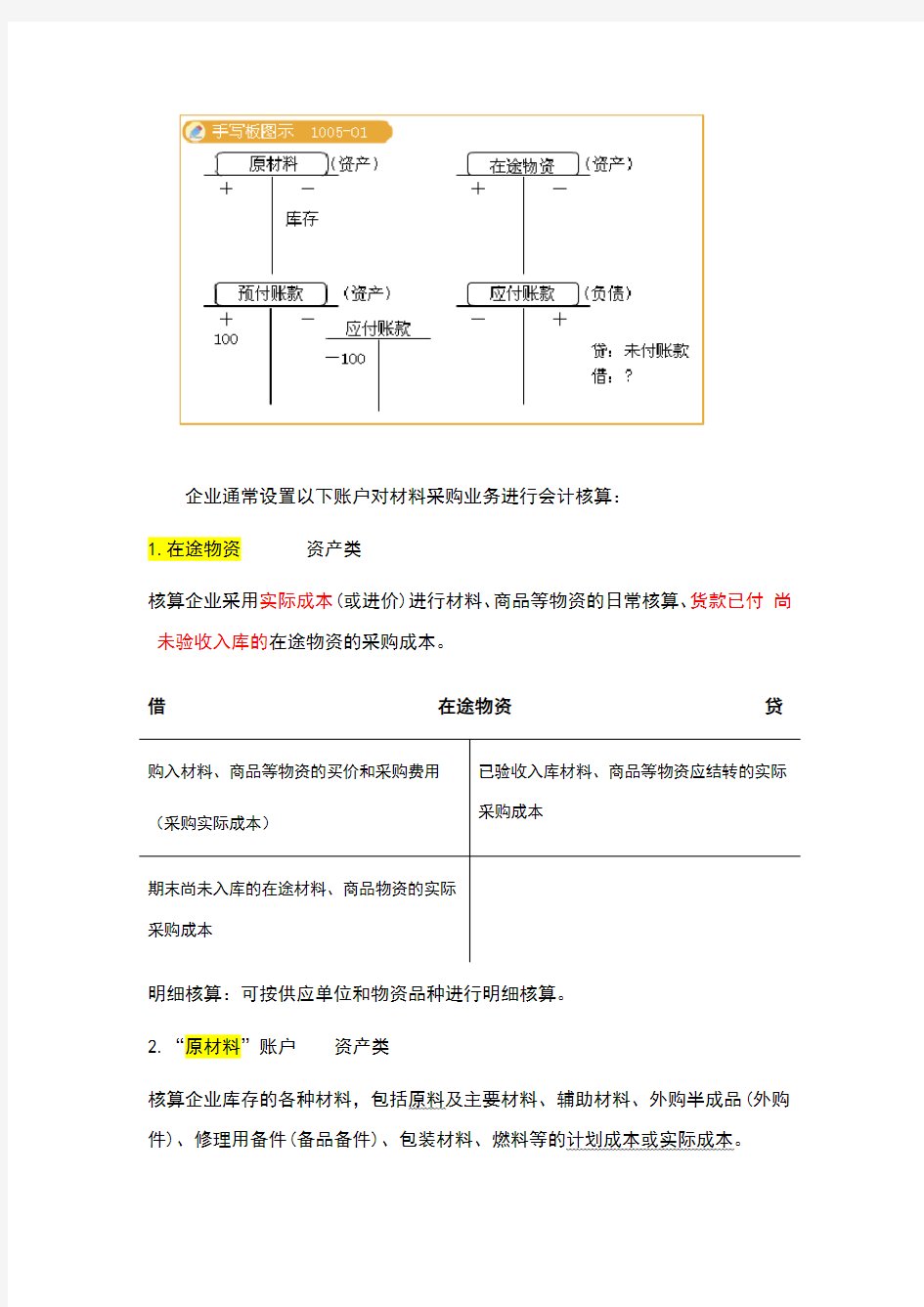

企业通常设置以下账户对材料采购业务进行会计核算:

1.在途物资资产类

核算企业采用实际成本(或进价)进行材料、商品等物资的日常核算、货款已付尚未验收入库的在途物资的采购成本。

借在途物资贷

购入材料、商品等物资的买价和采购费用(采购实际成本)已验收入库材料、商品等物资应结转的实际采购成本

期末尚未入库的在途材料、商品物资的实际

采购成本

明细核算:可按供应单位和物资品种进行明细核算。

2.“原材料”账户资产类

核算企业库存的各种材料,包括原料及主要材料、辅助材料、外购半成品(外购件)、修理用备件(备品备件)、包装材料、燃料等的计划成本或实际成本。

企业收到来料加工装配业务的原料、零件等,应当设置备查簿进行登记。

借原材料贷

已验收入库材料成本发出材料成本

库存材料成本

明细核算:可按材料保管地点(仓库)、材料的类别、品种和规格等进行明细核算。

3.应付账款—负债

核算企业因购买材料、商品和接受劳务等经营活动应支付的款项。

明细核算:可按债权人进行明细核算

4.预付账款—资产

核算企业按照合同规定预付的款项。预付款项情况不多的,也可以不设置,将预付的款项直接记入“应付账款”的借方。

明细核算:可按供货单位进行明细核算

注意:

(1)应收账款与预付账款是资产类账户,预收账款与应付账款是负债类账户。

(2)应收账款和预收账款可以相互通用,如企业不设置预收账款,在预收款项时可以记在应收账款的贷方。

(3)应付账款和预付账款可以相互通用,如企业不设置预付账款,在预付款项时可以记在应付账款的借方。

5.应付票据—负债

核算企业购买材料、商品和接受劳务等开出、承兑的商业汇票,包括银行承兑汇票和商业承兑汇票。

明细核算:可按债权人进行明细核算。

6.应交税费—负债

核算企业按照税法等规定计算应交纳的各种税费,包括增值税、消费税、营业税、所得税、资源税、土地增值税、城市维护建设税、房产税、土地使用税、车船使用税、教育费附加、矿产资源补偿费等,企业代扣代交的个人所得税等,也通过本账户核算。

明细核算:可按应交的税费项目进行明细核算。

关于增值税

1.概念:对销售货物或提供劳务过程中实现的增值额征收的一种税。

2.纳税人:在中国境内销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人;

分为一般纳税人和小规模纳税人。

3.税率:

一般纳税人 17%,低税率 13%,小规模纳税人 3%

(营改增的相关内容在财经法规中详细介绍,本课程不再累述)

4.类型:生产型增值税、收入型增值税、消费型增值税

我国从 2009 年 1 月 1 日起全面实行消费型增值税。

注意:增值税是价外税,计税基础不含税,如价格中包含增值税,则应先折算成不含税的价格。

明细核算:可按进项税额、销项税额等进行明细核算含税价与不含税价的转换:

含税价=不含税价+增值税增值税=不含税价×增值税税率

三、账务处理

材料的日常收发结存可以采用实际成本核算,也可以采用计划成本核算。(一)实际成本法核算的账务处理

实际成本法下,一般通过“原材料”和”在途物资”等科目进行核算。

企业外购材料时,按材料是否验收入库分为以下两种情况:

1.材料已验收入库

(1)材料验收入库、款已付

借:原材料(价格+运杂费)

应交税费-增(进)(价格×17%+运费ⅹ11%)

贷:银行存款

1.材料的采购成本是指企业物资从采购到入库前所发生的全部支出,包括购买价款、相关税费、运输费、装卸费、保险费以及其他可归属于采购成本的费用。

2.原材料成本不包括:

(1)非正常损耗

(2)采购入库后发生的费用,如仓储费、挑选整理费等(3)采购员的差旅费

(4)可抵扣的进项税额

(2)材料验收入库、款未付

①购买材料借:原材料

应交税费-增(进)

贷:应付账款或应付票据

②支付货款借:应付账款或应付票据

贷:银行存款

注意:支票——银行存款

商业承兑汇票、银行承兑汇票——应付票据

银行汇票、银行本票——其他货币资金

(3)材料已入库,发票账单未到(暂估入账)

①月末暂估借:原材料

贷:应付账款

②下月初做相反分录借:应付账款

贷:原材料

③发票账单到了借:原材料

应交税费-增(进)

贷:银行存款

(4)预付款购买(不论是否入库)

①预付购货款借:预付账款 10000

贷:银行存款 10000

②收到材料借:原材料 30000

应交税费-增(进) 5100

贷:预付账款 35100

③补付剩余款项借:预付账款 25100

贷:银行存款 25100

2.材料尚未验收入库

如果货款已经支付,发票账单已到,但材料尚未验收入库,按支付的金额,借记“在途物资”、“应交税费--应交增值税(进项税额)”等科目,贷记“银行存款”等科目;待验收入库时再作后续分录。

对于可以抵扣的增值税进项税额,一般纳税人企业应根据收到的增值税专用发票上注明的增值税额,借记“应交税费--应交增值税(进项税额)”科目。

注意:收到增值税专用发票才能抵扣进项税额,收到普通发票不允许抵扣。

(1)购入借:在途物资①

应交税费-增(进)

贷:银行存款等

(2)支付运杂费借:在途物资②

应交税费-增(进)运费ⅹ11%

贷:银行存款

(3)验收入库借:原材料

贷:在途物资(①+②)

借:在途物资(①+②)

应交税费-增(进)买价ⅹ17%+运费ⅹ11%

贷:银行存款等

补充(一):购买多种材料的账务处理

1.运杂费的分摊外购材料采购成本主要包括:材料买价、采购费用(包括运输费、装卸费、保险费、包装费、入库挑选整理费用和其他税费)对于不能直接归属于某一种材料的采购费用要按照一定的标准在几种材料之间按照购入材料买价、重量或体积进行分摊。

补充(二):关于合理损耗

注意:关于合理损耗,也应计入材料成本。

补充(三):小规模纳税人材料采购业务

增值税纳税人分为一般纳税人和小规模纳税人,

一般纳税人采用税款抵扣制度; 应纳税额=销项税额-进项税额

小规模纳税人不实行税款抵扣制度,购进货物支付的进项税额计入外购材料成本,不计入进项税额。

实际成本就是历史成本,就是根据实际购买的价格进行入账。

而计划成本是按照计划的成本入账,计划成本跟实际购买价的差异通过材料成本差异科目调整。

实际成本的会计科目,在途物资(还没回来的),原材料。

计划成本的会计科目,材料采购,材料成本差异,原材料。

计划成本跟实际成本的关系计划成本±材料成本差异=实际成本

(二)计划成本法核算的账务处理

计划成本法下,一般通过“材料采购”、“原材料”、“材料成本差异”等科目进行核算。

1.账户结构

(1)材料采购—资产类核算企业采用计划成本进行材料日常核算而购入材料的实际采购成本。

(2)材料成本差异—资产类核算企业采用计划成本进行日常核算的材料计划成本与实际成本的差额。

明细核算:可按供应单位和材料品种进行明细核算。

明细核算:分别“原材料”、“周转材料”等,按照类别或品种进行明细核算。

2.计划成本法处理原则

注意:

材料成本差异=实际成本-计划成本

结果为正数,则为超支差在借方;结果为负数,则为节约差在贷方!

3.账务处理

(1)发票账单已到(不管是否入库)

①购入(同实际成本法)

借:材料采购

应交税费-增(进)

贷:银行存款等

②验收入库

超支:借:原材料(计划成本)

材料成本差异(差额)

贷:材料采购(实际成本)

节约:借:原材料(计划成本)

贷:材料采购(实际成本)

材料成本差异(差额)

注意:两种材料的进项税额可以合并,材料成本差异不允许合并,必须分开,因为发出材料时要分开计算每种材料的实际成本。

(2)材料已入库,发票账单未到

同实际成本法:

①月末暂估入账②下月初做相反分录③收到发票账单正常处理

注意:

(1)小规模纳税人注意实际成本包括增值税进项税。

(2)考试时,计划成本一般给出,计算难点在于实际成本的计算,注意运杂费、进项税额是否计入材料实际成本的问题。