回归模型分析报告

背景意义:

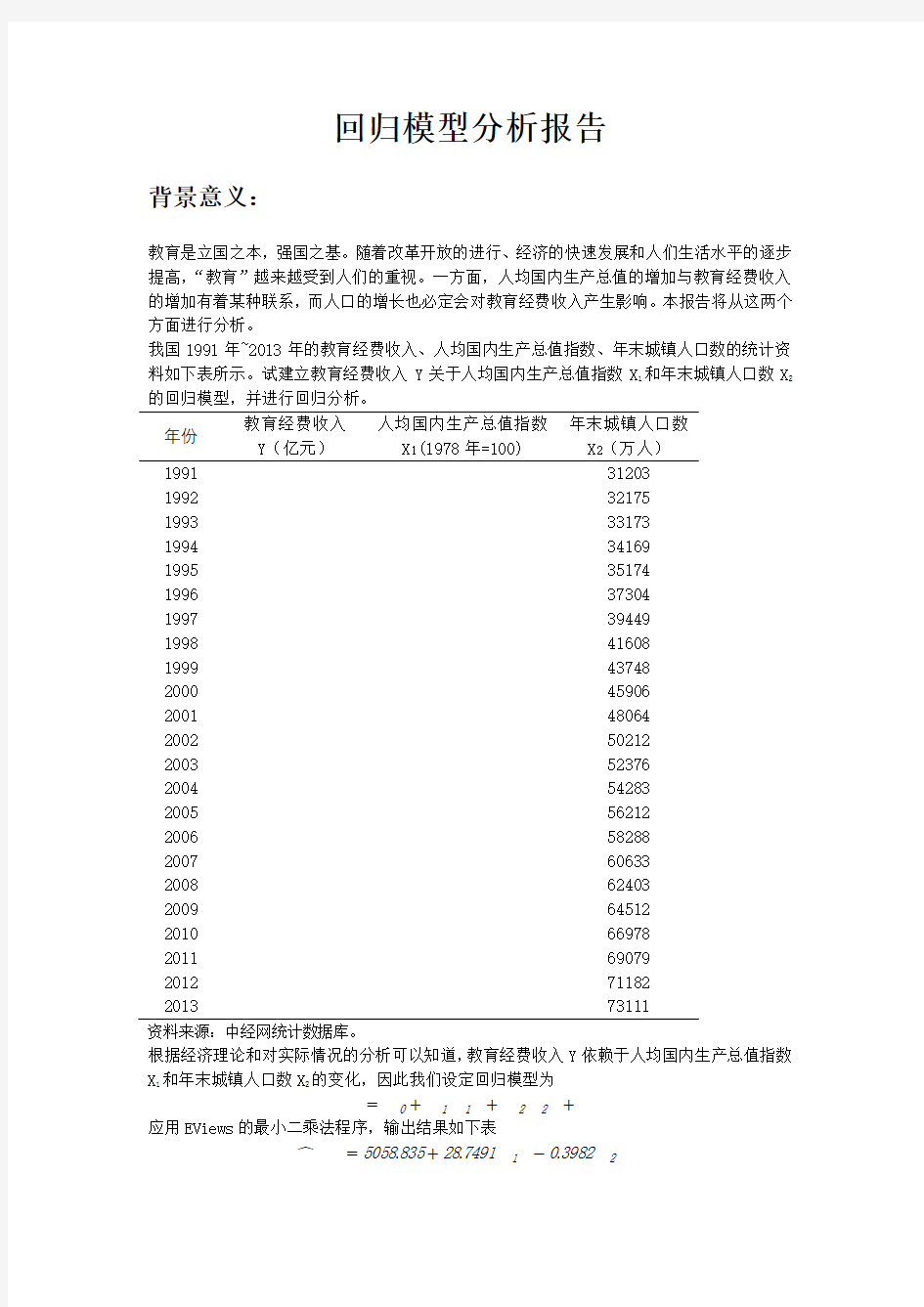

教育是立国之本,强国之基。随着改革开放的进行、经济的快速发展和人们生活水平的逐步提高,“教育”越来越受到人们的重视。一方面,人均国内生产总值的增加与教育经费收入的增加有着某种联系,而人口的增长也必定会对教育经费收入产生影响。本报告将从这两个方面进行分析。

我国1991年~2013年的教育经费收入、人均国内生产总值指数、年末城镇人口数的统计资料如下表所示。试建立教育经费收入Y关于人均国内生产总值指数X1和年末城镇人口数X2的回归模型,并进行回归分析。

年份教育经费收入

Y(亿元)

人均国内生产总值指数

X1(1978年=100)

年末城镇人口数

X2(万人)

199131203

199232175

199333173

199434169

199535174

199637304

199739449

199841608

199943748

200045906

200148064

200250212

200352376

200454283

200556212

200658288

200760633

200862403

200964512

201066978

201169079

201271182

201373111

资料来源:中经网统计数据库。

根据经济理论和对实际情况的分析可以知道,教育经费收入Y依赖于人均国内生产总值指数X1和年末城镇人口数X2的变化,因此我们设定回归模型为

Y Y=Y0+Y1Y1Y+Y2Y2Y+Y Y

应用EViews的最小二乘法程序,输出结果如下表

Y?Y=5058.835+28.7491Y1Y?0.3982Y2Y

R2= Y???2= F=

异方差的检验

1.Goldfeld-Quandt检验

X1和X2的样本观测值均已按照升序排列,去掉中间X1和X2各5个观测值,用第一个子样本回归:

Y?Y=?3510.668+5.9096Y1Y+0.0839Y2Y SSE1=

用第二个子样本回归:

Y?Y=178636.6+107.5861Y1Y?4.7488Y2Y SSE2=6602898

H0=u t具有同方差,

H1=u t具有递增型异方差

构造F统计量。F=SSE2

SSE1=6602898

45633.64

=>(9,9) =

所以拒绝原假设,计量模型的随机误差项存在异方差

2.White检验

因为模型中含有两个解释变量,辅助回归式一般形式如下

Y?Y2=Y0+Y1Y Y1+Y2Y Y2+Y3Y Y12+Y4Y Y22+Y5Y Y1Y Y2+Y Y 辅助回归式估计结果如下

Y?Y2=??40478.23Y Y1+1067.432Y Y2?18.9196Y Y12?0.0202Y Y22

+1.3633Y Y1Y Y2

因为TR2=>Y0.12 (5)=

该回归模型中存在异方差

3.克服异方差

以1/X1做加权最小二乘估计,

估计的结果还原变量,得

Y?Y=3878.201+27.0246Y1Y?0.3462Y2Y 再用上表对应的残差做White检验

由上表可知TR2= 自相关的检验 1.DW检验 已知DW=,若给定α=,查表得DW检验的临界值d L=,d U=。因为DW=<,根据判别规则,认为误差项u t存在严重的正自相关。 2.LM检验 LM=>Y0.05 2(2)=5.991 所以误差项存在二阶自相关 3.克服自相关 首先估计自相关系数 Y?=1?YY 2 =1? 0.47 2 =0.765 对原变量做广义差分变换。令 GDY t= GDX1t= GDX2t= 以GDY t,GDX1t,GDX2t(1992~2013年)为样本再次回归 得到GDY t=+,介于d L=,d U=之间,所以不能判别u t是否存在一阶自相关,自相关性没 有消除 由上一步LM 统计量知误差项存在二阶自相关,采用直接拟合的估计结果是, Y ?Y =2610.313+24.9083Y 1Y ?0.2899Y 2Y +1.3898Y ?Y ?1?1.1527Y ?Y ?2+Y ?Y DW= 介于d U =和4- d U =,依据判别规则,误差项已消除自相关 多重共线性的检验 1. Klein 判别法 因为|r x1 x2|= 2. 修正Frisch 法 用每个解释变量对被解释变量做最小二乘回归 Y ?=?6097.333+18.0786Y 1 R2= Y 2????= Y ?=?21977.09+0.6147Y 2 R2= Y 2????= 取第一个方程为基本回归方程,引入X 2,对Y 做关于X 1 和X 2的最小二乘回归, Y ?=5058.835+28.7491Y 1?0.3982Y 2 R2= Y 2????= 可以看出,加入X 2后,R2和 Y 2????均有所增加,X 1系数显着性不受影响,所以在模型中保留X 2 综上: 估计的回归模型为 Y ?Y =2610.313+24.9083Y 1Y ?0.2899Y 2Y +1.3898Y ?Y ?1?1.1527Y ?Y ?2+Y ?Y 模型总显着性的F 检验 H 0=β1=β2=?=βY =0 H 1=βY 不全为零 F=> (2,17) =,拒绝H 0,总体回归方程存在显着的线性关系 模型单个回归参数显着性的t 检验 由上表看出,截距项的t 检验未通过,接受H 0,β0=0 Y?Y=2610.313+24.9083Y1Y?0.2899Y2Y+1.3898Y?Y?1?1.1527Y?Y?2+Y?Y Y?Y=22.2478Y1Y?0.1953Y2Y+1.4974Y?Y?1?1.1726Y?Y?2+Y?Y 检验若干线性约束条件是否成立的F检验 假设原假设β1=β2=0 因为F=远远大于临界值F(2,17)=,所以拒绝原假设,不能从模型中删除X1和X2似然比(LR)检验 LR=>Y2(2)=,所以推翻原假设。结论是不能从模型中删除解释变量X1和X2 JB正态分布检验 因为JB= Granger因果性检验 因为F=< (2,17)=,所以接受原假设 X2是X1变化的Granger原因。 因为F=< (2,17)=,所以接受原假设 X1是X2变化的Granger原因。 实 验 三: 多元回归模型与非线性回归模型 【实验目的】掌握多元回归模型参数估计,特别是非线性回归模型的转化、参数估计及检验方法。 【实验内容】一、多元回归模型参数估计; 二、生成序列以及可线性化模型的参数估计; 三、不可线性化模型的迭代估计法的Eviews 软件的实现方式。 【实验数据】建立我国国有独立核算工业企业生产函数。根据生产函数理论,生产函数的基本形式为:()ε,,,K L t f Y =。其中,L 、K 分别为生产过程中投入的劳动与资金,时间变量t 反映技术进步的影响。表3-1列出了我国1978-1994年期间国有独立核算工业企业的有关统计资料;其中产出Y 为工业总产值(可比价),L 、K 分别为年末职工人数和固定资产净值(可比价)。 资料来源:根据《中国统计年鉴-1995》和《中国工业经济年鉴-1995》计算整理 【实验步骤】Y=AK 一、建立多元线性回归模型 ㈠建立包括时间变量的三元线性回归模型; μββββ++++=L K T Y 3210 在命令窗口依次键入以下命令即可: ⒈建立工作文件: CREATE A 78 94 ⒉输入统计资料: DATA Y L K ⒊生成时间变量t : GENR T=@TREND(77) ⒋建立回归模型: LS Y C T L K 则生产函数的估计结果及有关信息如图3-1所示。 图3-1 我国国有独立核算工业企业生产函数的估计结果 因此,我国国有独立工业企业的生产函数为: K L t y 7764.06667.06789.7732.675?+++-= (模型1) t =(-0.252) (0.672) (0.781) (7.433) 9958.02=R 9948 .02=R 551.1018=F 模型的计算结果表明,我国国有独立核算工业企业的劳动力边际产出为0.6667,资金的边际产出为0.7764,技术进步的影响使工业总产值平均每年递增77.68亿元。回归系数的符号和数值是较为合理的。9958.02=R ,说明模型有很高的拟合优度,F 检验也是高度显著的,说明职工人数L 、资金K 和时间变量t 对工业总产值的总影响是显著的。从图3-1看出,解释变量资金K 的t 统计量值为7.433,表明资金对企业产出的影响是显著的。但是,模型中其他变量(包括常数项)的t 统计量值都较小,未通过检验。因此,需要对以上三元线性回归模型做适当的调整,按照统计检验程序,一般应先剔除t 统计量最小的变量(即时间变量)而重新建立模型。 ㈡建立剔除时间变量的二元线性回归模型; 命令:LS Y C L K 则生产函数的估计结果及有关信息如图3-2所示。 一元线性回归模型 一、实验内容:利用一元线性回归模型研究我国经济水平对消费的影响 1、实验目的:掌握一元线性回归方程的建立和基本的经济检验和统计检验 2、实验要求: (1)对原始指标变量数据作价格因子的剔除处理; (2)对回归模型做出经济上的解释; (3)独立完成实验建模和实验报告 二、实验报告 ----中国1978-2006年人均消费与经济水平之间的关系 1、问题的提出 居民的消费在社会经济发展中具有重要的作用,合理适度的消费可以有利的促进经济的平稳健康的增长。要充分发挥消费对经济的拉动作用,关键问题是如何保证居民的消费水平。根据宏观经济学理论,一国的GDP扣除掉折旧和税收就是居民的可支配的收入了,而居民的收入主要用于两个方面:一是储蓄,二是消费。如果人均GDP增加,那么居民的可支配收入也会增加,这样居民用于消费的应该也会增加。本次实验通过运用中国1978-2006年人均消费与经济水平(用人均GDP这个指标来表示)数据,建立模型研究人均消费和经济水平之间的关系。 2、指标选择 3、、数据来源 我们从中国统计局网站上取得中国1978-2006年的人均消费、人均GDP和各年的CPI。见表2.1: 表2.1 人均GDP与人均消费的原始数据(现价)单位:元 4、数据处理 为了保证我们各个时期数据的可性,我们必须剔除价格的因素对人均消费和人均GDP的影响。在这里我们用1990年的CPI作为基期来调整数据。关于调整方法我们可以用Excell也可以用Eviews软件进行,在这里我们介绍一下用Eviews软件调整数据的步骤。 利用命令行输入: “Genr averageconsume1=100/cpibase1990*averageconsume Genr averagegdp1=100/cpibase1990*averagegdp” 其中averageconsume1、averagegdp1表示调整过后的人均消费和人均GDP;cpibase1990表示以1990年为基期的CPI。 调整过后的人均消费和人均GDP如表2.2 表2.2 人均GDP与人均消费的可比价数据(单位:元) 1.背景 经济增长是指一个国家生产商品和劳务能力的扩大。在实际核算中,常以一国生产的商品和劳务总量的增加来表示,即以国民生产总值(GDP)和国内生产总值的的增长来计算。 古典经济增长理论以社会财富的增长为中心,指出生产劳动是财富增长的源泉。现代经济增长理论认为知识、人力资本、技术进步是经济增长的主要因素。 从古典增长理论到新增长理论,都重视物质资本和劳动的贡献。物质资本是指经济系统运行中实际投入的资本数量.然而,由于资本服务流量难以测度,在这里我们用全社会固定资产投资总额(亿元)来衡量物质资本。中国拥有十三亿人口,为经济增长提供了丰富的劳动力资源。因此本文用总就业人数(万人)来衡量劳动力。居民消费需求也是经济增长的主要因素。 经济增长问题既受各国政府和居民的关注,也是经济学理论研究的一个重要方面。在1978—2008年的31年中,我国经济年均增长率高达9.6%,综合国力大大增强,居民收入水平与生活水平不断提高,居民的消费需求的数量和质量有了很大的提高。但是,我国目前仍然面临消费需求不足问题。 本文将以中国经济增长作为研究对象,选择时间序列数据的计量经济学模型方法,将中国国内生产总值与和其相关的经济变量联系起来,建立多元线性回归模型,研究我国中国经济增长变动趋势,以及重要的影响因素,并根据所得的结论提出相关的建议与意见。用计量经济学的方法进行数据的分析将得到更加具有说服力和更加具体的指标,可以更好的帮助我们进行预测与决策。因此,对我国经济增长的计量经济学研究是有意义同时也是很必要的。 2.模型的建立 2.1 假设模型 为了具体分析各要素对我国经济增长影响的大小,我们可以用国内生产总值(Y )这个经济指标作为研究对象;用总就业人员数(1X )衡量劳动力;用固定资产投资总额(2X )衡量资本投入:用价格指数(3X )去代表消费需求。运用这些数据进行回归分析。 这里的被解释变量是,Y :国内生产总值, 与Y-国内生产总值密切相关的经济因素作为模型可能的解释变量,共计3个,它们分别为: 1X 代表社会就业人数, 2X 代表固定资产投资, 3X 代表消费价格指数, μ代表随机干扰项。 模型的建立大致分为理论模型设置、参数估计、模型检验、模型修正几个步骤。如果模型符合实际经济理论并且通过各级检验,那么模型就可以作为最终模型,可以进行结构分析和经济预测。 国内生产总值 经济活动人口 全社会固定资产投资 居民消费价格指数 1992年 26,923.48 66,782.00 8,080.10 106.4 1993年 35,333.92 67,468.00 13,072.30 114.7 1994年 48,197.86 68,135.00 17,042.10 124.1 1995年 60,793.73 68,855.00 20,019.30 117.1 1996年 71,176.59 69,765.00 22,913.50 108.3 1997年 78,973.03 70,800.00 24,941.10 102.8 1998年 84,402.28 72,087.00 28,406.20 99.2 1999年 89,677.05 72,791.00 29,854.70 98.6 2000年 99,214.55 73,992.00 32,917.70 100.4 2001年 109,655.17 73,884.00 37,213.50 100.7 2002年 120,332.69 74,492.00 43,499.90 99.2 2003年 135,822.76 74,911.00 55,566.61 101.2 2004年 159,878.34 75,290.00 70,477.43 103.9 2005年 184,937.37 76,120.00 88,773.61 101.8 2006年 216,314.43 76,315.00 109,998.16 101.5 《计量经济学》综合实验一系金融系专业经融工程姓名程若宸 学号20141206031035 实验地点:B楼305 实验日期:216.9.30 实验题目:研究中国汽车市场未来发展趋势 实验类型:基本操作训练。 实验目的:掌握简单线性回归模型的Eviews操作 实验内容:第三章的“引子”中分析了,经济增长、公共服务、市场价格、交通状况、社会环境、政策因素,都会影响中国汽车拥有量。为了研究一些主要因素与家用汽车拥有量的数量关系,选择“百户拥有家用汽车量”、“人均地区生产总值”、“城镇人口比重”、“交通工具消费价格指数”等变量,2011年全国各省市区的有关数据见附件:1)建立百户拥有家用汽车量计量经济模型? 2)估计参数并写出回归分析结果报告? 3) 对模型进行经济意义上的检验,统计意义上的检验? 评分标准:操作步骤正确,回归结果正确,结果分析准确到位,符合实际。 实验步骤: Dependent Variable: Y Method: Least Squares Date: 09/30/16 Time: 11:27 Sample: 1 31 Included observations: 31 Variable Coefficient Std. Error t-Statistic Prob. C 246.8540 51.97500 4.749476 0.0001 X2 5.996865 1.406058 4.265020 0.0002 X3 -0.524027 0.179280 -2.922950 0.0069 X4 -2.265680 0.518837 -4.366842 0.0002 R-squared 0.666062 Mean dependent var 16.77355 Adjusted R-squared 0.628957 S.D. dependent var 8.252535 S.E. of regression 5.026889 Akaike info criterion 6.187394 Sum squared resid 682.2795 Schwarz criterion 6.372424 Log likelihood -91.90460 Hannan-Quinn criter. 6.247709 F-statistic 17.95108 Durbin-Watson stat 1.206953 Prob(F-statistic) 0.000001 (51.98) (1.41) (0.18) (0.52) t= (4.75) (4.27) (-2.92) (-4.37) F=17.951 n=31 模型检验 1.经济意义检验 模型估计结果的数据说明理论分析与经验判断相一致 2.统计检验 (1)拟合优度:修正的可决系数为说明模型对样本拟和 第五章经典单方程计量经济学模型:专门问题 一、内容提要 本章主要讨论了经典单方程回归模型的几个专门题。 第一个专题是虚拟解释变量问题。虚拟变量将经济现象中的一些定性因素引入到可以进行定量分析的回归模型,拓展了回归模型的功能。本专题的重点是如何引入不同类型的虚拟变量来解决相关的定性因素影响的分析问题,主要介绍了引入虚拟变量的加法方式、乘法方式以及二者的组合方式。在引入虚拟变量时有两点需要注意,一是明确虚拟变量的对比基准,二是避免出现“虚拟变量陷阱”。 第二个专题是滞后变量问题。滞后变量包括滞后解释变量与滞后被解释变量,根据模型中所包含滞后变量的类别又可将模型划分为自回归分布滞后模型与分布滞后模型、自回归模型等三类。本专题重点阐述了产生滞后效应的原因、分布滞后模型估计时遇到的主要困难、分布滞后模型的修正估计方法以及自回归模型的估计方法。如对分布滞后模型可采用经验加权法、Almon多项式法、Koyck方法来减少滞项的数目以使估计变得更为可行。而对自回归模型,则根据作为解释变量的滞后被解释变量与模型随机扰动项的相关性的不同,采用工具变量法或OLS法进行估计。由于滞后变量的引入,回归模型可将静态分析动态化,因此,可通过模型参数来分析解释变量对被解释变量影响的短期乘数和长期乘数。 第三个专题是模型设定偏误问题。主要讨论当放宽“模型的设定是正确的”这一基本假定后所产生的问题及如何解决这些问题。模型设定偏误的类型包括解释变量选取偏误与模型函数形式选取取偏误两种类型,前者又可分为漏选相关变量与多选无关变量两种情况。在漏选相关变量的情况下,OLS估计量在小样本下有偏,在大样本下非一致;当多选了无关变量时,OLS估计量是无偏且一致的,但却是无效的;而当函数形式选取有问题时,OLS估计量的偏误是全方位的,不仅有偏、非一致、无效率,而且参数的经济含义也发生了改变。在模型设定的检验方面,检验是否含有无关变量,可用传统的t检验与F检验进行;检验是否遗漏了相关变量或函数模型选取有错误,则通常用一般性设定偏误检验(RESET检验)进行。本专题最后介绍了一个关于选取线性模型还是双对数线性模型的一个实用方法。 第四个专题是关于建模一般方法论的问题。重点讨论了传统建模理论的缺陷以及为避免这种缺陷而由Hendry提出的“从一般到简单”的建模理论。传统建模方法对变量选取的 计量经济学实验报告 Document number:NOCG-YUNOO-BUYTT-UU986-1986UT 计量经济学实验 基于EViews的 中国能源消费影响因素分析 学院: 班级: 学号: 姓名: 基于EViews的中国能源消费影响因素分析 一、背景资料 能用消费是引是指生产和生活所消耗的能源。能源消费按人平均的占有量是衡量一个国家经济发展和人民生活水平的重要标志。能源是支持经济增长的重要物质基础和生产要素。能源消费量的不断增长,是现代化建设的重要条件。我国能源工业的迅速发展和改革开放政策的实施,促使能源产品特别是石油作为一种国际性的特殊商品进入世界能源市场。随着国民经济的发展和人口的增长,我国能源的供需矛盾日益紧张。同时,煤炭、石油等常规能源的大量使用和核能的发展,又会造成环境的污染和生态平衡的破坏。可以看出,它不仅是一个重大的技术、经济问题,而且以成为一个严重的政治问题。 在20世纪的最后二十年里,中国国内生产总值(GDP)翻了两番,但是能源消费仅翻了一番,平均的能源消费弹性仅为左右。然而自2002年进入新一轮的高速增长周期后,中国能源强度却不断上升,经济发展开始频频受到能源瓶颈问题的困扰。鉴于此,研究能源问题不仅具有必要性和紧迫性,更具有很大的现实意义。由于我国目前面临的所谓“能源危机”,主要是由于需求过大引起的,而我国作为世界上最大的发展中国家,人口众多,所需能源不可能完全依赖进口,所以,研究能源的需求显得更加重要。 二、影响因素设定 根据西方经济学消费需求理论可知,影响消费需求的因素有:商品的价格、消费者收入水平、相关商品的价格、商品供给、消费者偏好以及消费者对商品价格的预期等。对于相关商品价格的替代效应,我们认为其只存在能源品种内部之间,而消费者偏好及消费者对商品价格的预期数据差别较大,不容易进行搜集整理在此暂不涉及。另外,发展经济学认为,来自知识、人力资本的积累水平所体现的技术进步不仅可以带动劳动产出的增长, 《计量经济学》实验报告一,数据 二,理论模型的设计 解释变量:可支配收入X 被解释变量:消费性支出Y 软件操作: (1)X与Y散点图 从散点图可以粗略的看出,随着可支配收入的增加,消费性支出也在增加,大致呈线性关系。因此,建立一元线性回归模型: 01i i i Y X ββμ=++ (2)对模型做OLS 估计 OLS 估计结果为 272.36350.7551Y X ∧ =+ 011.705732.3869t t == 20.9831.. 1.30171048.912R DW F === 三,模型检验 从回归估计结果看,模型拟合较好,可决系数为0.98,表明家庭人均年可消费性支出变化的98.31%可由支配性收入的变化来解释。 t 检验:在5%的显著性水平下1β不显著为0,表明可支配收入增加1个单位,消费性支出平均增加0.7551单位。 1,预测 现已知2018年人均年可支配收入为20000元,预测消费支出预测值为 0272.36350.75512000015374.3635Y =+?= E(X)=6222.209,Var(X)=1994.033 则在95%的置信度下,E( Y)的预测区间为(874.28,16041.68) 2,异方差性检验 对于经济发达地区和经济落后地区,消费支出的决定因素不一定相同甚至差异很大。如经济越落后储蓄率越高,可能出现异方差性问题。 G-Q检验 对样本进行处理,X按从大到小排序,去掉中间4个,分为两组数据, 128 n n ==分别回归 1615472.0RSS = 2126528. 3R S S = 于是的F 统计量: ()() 12811 4.86811RSS F RSS --==-- 在5%的想著想水平下,0.050.05(6,6) 4.28,(6,6)F F F =>,即拒绝无异方差性假设,说明模型存在异方差性。 第5章 分布滞后与动态模型 §5.1 分布滞后模型 很多经济模型在回归方程中有滞后项,例如,因为修建桥和高速公路需要很多时间,所以公共投资对GDP 的影响有一个滞后期,而且这个影响可能会持续数年;研发新产品需要时间,而后把这个新产品投入生产也需要时间;在研究消费行为时,一个工资的变化可能影响好几期的消费。在消费的恒久收入理论中,消费者会用若干期去决定真实可支配收入的变化是暂时的还是永久的。例如,今年额外的咨询费收入明年是否还会继续?同样,真实可支配收入的滞后值会在回归方程中出现,是因为消费者在平滑其消费行为时十分重视他自身的终身收入。一个人的终身收入可以用他过去和现在的收入来推测。换句话说,回归关系可以写为: T t X X X Y t s t s t t t ,,2,1110 =+++++=--εβββα (5.1) 其中,t Y 代表被解释变量Y 在第t 期的观测值,t s X -代表解释变量X 第t s -期的观测值,α为截距项,0β,1β,…,s β是t X 当期和滞后期的系数。方程(5.1)式就是分布滞后模型因为它把收入增长对消费的影响分为s 期。X 的一个单位变化对Y 的短期影响由0β来表示,而X 的一个单位变化对Y 的长期影响由 (s βββ+++ 10)来表示。 假设我们观察从1955年到1995年的t X ,1t X -为相同的变量,但是提前一期的,也就是1954-1994。因为1954年的数据观察不到,我们就从1955年开始观察 1t X -,到1994年结束。这意味着当我们滞后一期时,t X 序列将从1956年开始到 1995年结束。对于实际的应用来说,也就是当我们滞后一期时,我们将从样本中 实验二一元回归模型 【实验目的】 掌握一元线性、非线性回归模型的建模方法 【实验内容】 建立我国税收预测模型 【实验步骤】 【例1】建立我国税收预测模型。表1列出了我国1985-1998年间税收收入Y和国内生产总值(GDP)x的时间序列数据,请利用统计软件Eviews建立一元线性回归模型。 一、建立工作文件 ⒈菜单方式 在录入和分析数据之前,应先创建一个工作文件(Workfile)。启动Eviews软件之后,在主菜单上依次点击File\New\Workfile(菜单选择方式如图1所示),将弹出一个对话框(如图2所示)。用户可以选择数据的时间频率(Frequency)、起始期和终止期。 图1 Eviews菜单方式创建工作文件示意图 图2 工作文件定义对话框 本例中选择时间频率为Annual(年度数据),在起始栏和终止栏分别输入相应的日期85和98。然后点击OK,在Eviews软件的主显示窗口将显示相应的工作文件窗口(如图3所示)。 图3 Eviews工作文件窗口 一个新建的工作文件窗口内只有2个对象(Object),分别为c(系数向量)和resid(残差)。它们当前的取值分别是0和NA(空值)。可以通过鼠标左键双击对象名打开该对象查看其数据,也可以用相同的方法查看工作文件窗口中其它对象的数值。 ⒉命令方式 还可以用输入命令的方式建立工作文件。在Eviews软件的命令窗口中直接键入CREATE命令,其格式为: CREATE 时间频率类型起始期终止期 本例应为:CREATE A 85 98 二、输入数据 在Eviews软件的命令窗口中键入数据输入/编辑命令: DA TA Y X 此时将显示一个数组窗口(如图4所示),即可以输入每个变量的数值 1. 总离差平方和可分解为回归平方和与残差平方和。( 对 ) 2. 整个多元回归模型在统计上是显着的意味着模型中任何一个单独的解释变量均是统计显着的。( 错 ) 3. 多重共线性只有在多元线性回归中才可能发生。( 对 ) 4. 通过作解释变量对时间的散点图可大致判断是否存在自相关。( 错 ) 5. 在计量回归中,如果估计量的方差有偏,则可推断模型应该存在异方差( 错 ) 6. 存在异方差时,可以用广义差分法来进行补救。( 错 ) 7. 当经典假设不满足时,普通最小二乘估计一定不是最优线性无偏估计量。( 错 ) 8. 判定系数检验中,回归平方和占的比重越大,判定系数也越大。( 对 ) 9. 可以作残差对某个解释变量的散点图来大致判断是否存在自相关。( 错 )做残差 ) n 5、经典线性回归模型(CLRM )中的干扰项不服从正态分布的,OLS 估计量将有偏的。错,,即使经典线性回归模型(CLRM )中的干扰项不服从正态分布的,OLS 估计量仍然是无偏的。 因为222)()?(βμββ=+=∑i i K E E ,该表达式成立与否与正态性无关。 1、在简单线性回归中可决系数2R 与斜率系数的t 检验的没有关系。错误,在简单线性回归 中,由于解释变量只有一个,当t 检验显示解释变量的影响显着时,必然会有该回归模型的可决系数大,拟合优度高。 2、异方差性、自相关性都是随机误差现象,但两者是有区别的。正确,异方差的出现总是与模型中某个解释变量的变化有关。自相关性是各回归模型的随机误差项之间具有相关关 系。3、通过虚拟变量将属性因素引入计量经济模型,引入虚拟变量的个数与模型有无截距项无关。错误,模型有截距项时,如果被考察的定性因素有m个相互排斥属性,则模型中引入m-1个虚拟变量,否则会陷入“虚拟变量陷阱”;模型无截距项时,若被考察的定性因素有m个相互排斥属性,可以引入m个虚拟变量,这时不会出现多重共线性。 4、满足阶条件的方程一定可以识别。错误,阶条件只是一个必要条件,即满足阶条件的的方程也可能是不可识别的。 5、库依克模型、自适应预期模型与局部调整模型的最终形式是不同的。错误,库依克模型、自适应预期模型与局部调整模型的最终形式是相同的,其最终形式都是一阶自回归模型。2、多重共线性问题是随机扰动项违背古典假定引起的。错误,应该是解释变量之间高度相关引起的. (3) 线性回归模型意味着因变量是自变量的线性函数。(错) (4) 在线性回归模型中,解释变量是原因,被解释变量是结果。(对) 1、虚拟变量的取值只能取0或1(对) 2、通过引入虚拟变量,可以对模型的参数变化进行检验(对) 1、简单线性回归模型与多元线性回归模型的基本假定是相同的。错 在多元线性回归模型里除了对随机误差项提出假定外,还对解释变量之间提 出无多重共线性的假定。 2、在模型中引入解释变量的多个滞后项容易产生多重共线性。对 在分布滞后模型里多引进解释变量的滞后项,由于变量的经济意义一样,只 实验6.美国股票价格指数与经济增长的关系 ——自相关性的判定和修正 一、实验内容:研究美国股票价格指数与经济增长的关系。 1、实验目的: 练习并熟练线性回归方程的建立和基本的经济检验和统计检验;学会判别自相关的存在,并能够熟练使用学过的方法对模型进行修正。 2、实验要求: (1)分析数据,建立适当的计量经济学模型 (2)对所建立的模型进行自相关分析 (3)对存在自相关性的模型进行调整与修正 二、实验报告 1、问题提出 通过对全球经济形势的观察,我们发现在经济发达的国家,其证券市场通常也发展的较好,因此我们会自然地产生以下问题,即股票价格指数与经济增长是否具有相关关系? GDP是一国经济成就的根本反映。从长期看,在上市公司的行业结构与国家产业结构基本一致的情况下,股票平均价格的变动跟GDP的变化趋势是吻合的,但不能简单地认为GDP增长,股票价格就随之上涨,实际走势有时恰恰相反。必须将GDP与经济形势结合起来考虑。在持续、稳定、高速的GDP增长下,社会总需求与总供给协调增长,上市公司利润持续上升,股息不断增加,老百姓收入增加,投资需求膨胀,闲散资金得到充分利用,股票的内在含金量增加,促使股票价格上涨,股市走牛。 本次试验研究的1970-1987年的美国正处在经济持续高速发展的状态下,据此笔者利用这一时期美国SPI与GDP的数据建立计量经济学模型,并对其进行分析。 2、指标选择: 指标数据为美国1970—1987年美国股票价格指数与美国GDP数据。 3、数据来源: 实验数据来自《总统经济报告》(1989年),如表1所示: 表1 4、数据处理 将两组数据利用Eviews绘图,如图1、2所示: 图1 GDP数据简图图2 SPI数据简图 1.背景 经济增长是指一个国家生产商品和劳务能力的扩大。在实际核算中,常以一国生产的商品和劳务总量的增加来表示,即以国民生产总值(GDP )和国内生产总值的的增长来计算。 古典经济增长理论以社会财富的增长为中心,指出生产劳动是财富增长的源泉。现代经济增长理论认为知识、人力资本、技术进步是经济增长的主要因素。 从古典增长理论到新增长理论,都重视物质资本和劳动的贡献。物质资本是指经济系统运行中实际投入的资本数量.然而,由于资本服务流量难以测度,在这里我们用全社会固定资产投资总额(亿元)来衡量物质资本。中国拥有十三亿人口,为经济增长提供了丰富的劳动力资源。因此本文用总就业人数(万人)来衡量劳动力。居民消费需求也是经济增长的主要因素。 经济增长问题既受各国政府和居民的关注,也是经济学理论研究的一个重要方面。在1978—2008年的31年中,我国经济年均增长率高达9.6%,综合国力大大增强,居民收入水平与生活水平不断提高,居民的消费需求的数量和质量有了很大的提高。但是,我国目前仍然面临消费需求不足问题。 本文将以中国经济增长作为研究对象,选择时间序列数据的计量经济学模型方法,将中国国内生产总值与和其相关的经济变量联系起来,建立多元线性回归模型,研究我国中国经济增长变动趋势,以及重要的影响因素,并根据所得的结论提出相关的建议与意见。用计量经济学的方法进行数据的分析将得到更加具有说服力和更加具体的指标,可以更好的帮助我们进行预测与决策。因此,对我国经济增长的计量经济学研究是有意义同时也是很必要的。 2.模型的建立 2.1 假设模型 为了具体分析各要素对我国经济增长影响的大小,我们可以用国内生产总值(Y )这个经济指标作为研究对象;用总就业人员数(1X )衡量劳动力;用固定资产投资总额(2X )衡量资本投入:用价格指数(3X )去代表消费需求。运用这些数据进行回归分析。 这里的被解释变量是,Y :国内生产总值, 与Y-国内生产总值密切相关的经济因素作为模型可能的解释变量,共计3个,它们分别为: 1X 代表社会就业人数, 2X 代表固定资产投资, 3X 代表消费价格指数, μ代表随机干扰项。 计量经济学分析模型 摘要 改革开放以来,我国经济呈迅速而稳定的增长趋势,由于分配机制和收入水平的变化,城镇居民生活水平在达到稳定小康之后,消费结构和消费水平都出现了一些新的特点。本文旨在对近几年,我国城镇年人均收入变动对年人均各种消费变动的影响进行实证分析。首先,我们综合了几种关于收入和消费的主要理论观点;本文根据相关的数据统计数据,运用一定的计量经济学的研究方法,进而我们建立了理论模型。然后,收集了相关的数据,利用EVIEWS软件对计量模型进行了参数估计和检验,并加以修正。最后,我们对所得的分析结果和影响消费的一些因素作了经济意义的分析,并相应提出一些政策建议。并找到影响居民消费的主要因素。 关键词:居民消费;城镇居民;回归;Eviews 目录 摘要.................................................................. II 前言. (1) 1 问题的提出 (2) 2 经济理论陈述 (3) 2.1西方经济学中有关理论假说 (3) 2.2有关消费结构对居民消费影响的理论 (4) 3 相关数据收集 (6) 4 计量经济模型的建立 (9) 5 模型的求解和检验 (10) 5.1计量经济的检验 (10) 5.1.1模型的回归分析 (10) 5.1.2拟合优度检验: (11) 5.1.3 F检验 (11) 5.1.4 T检验 (12) 5.2 计量修正模型检验: (12) 5.2.1 Y与的一元回归 (13) 5.2.2拟合优度的检验 (13) 5.2.3 F检验 (14) 5.2.4 T检验: (15) 5.3经济意义的分析: (15) 6 政策建议 (16) 结论 (17) 参考文献 (19) 计量经济学实验报告 :马艺菡 学号:4 班级:9141070302 任课教师:静文 实验题目简单线性回归模型分析 一实验目的与要求 目的:影响财政收入的因素可能有很多,比如国生产总值,经济增长,零售物价指数,居民收入,消费等。为研究国生产总值对财政收入是否有影响,二者有何关系。 要求:为研究国生产总值变动与财政收入关系,需要做具体分析。 二实验容 根据1978-1997年中国国生产总值X和财政收入Y数据,运用EV软件,做简单线性回归分析,包括模型设定,模型检验,模型检验,得出回归结果。 三实验过程:(实践过程,实践所有参数与指标,理论依据说明等) 简单线性回归分析,包括模型设定,估计参数,模型检验,模型应用。 (一)模型设定 为研究中国国生产总值对财政收入是否有影响,根据1978-1997年中国国生产总值X和财政收入Y,如图1 1978-1997年中国国生产总值和财政收入(单位:亿元) 1996 66850.5 7407.99 1997 73452.5 8651.14 根据以上数据作财政收入Y 和国生产总值X的散点图,如图2 从散点图可以看出,财政收入Y和国生产总值X大体呈现为线性关系,所以建立的计量经济模型为以下线性模型: (二)估计参数 1、双击“Eviews”,进入主页。输入数据:点击主菜单中的File/Open/EV Workfile—Excel—GDP.xls; 2、在EV主页界面点击“Quick”菜单,点击“Estimate Equation”,出现“Equation Specification”对话框,选择OLS估计,输入““y c x”,点击“OK”。即出现回归结果图3; 一、考察Y与X1、X2、X3、X4之间的关系 1、 建立模型 这是一个时间序列数据。我们假设拟建立如下四元回归模型: Y=β0+β1X1+β2X2+β3X3+β4X4+μ 表1给出了采用Eviews软件对上表中的数据进行回归分析的计算结果,表明可建立如下城乡收入比函数: Y^=4.1-0.15X1+0.93X2+3.27X3-11.84 X4 表1:中国城乡收入比Y对X1、X2、X3、X4的回归(1991-2010) 2、 经济意义检验 城乡二元结构系数(X1): 此系数越大,说明城乡二元结构越严重,即X1与Y成正相关,可从我们建立的模型中得知对X1参数估计为 -0.15 ,不符合经济意义。 人均GDP增长率(X2):这个比率与城乡收入比成正相关,从建立的模型中看到对X2的参数估计为0.93 ,符合经济意义。 财政支农比率(X3):此比率反映了政府和社会对农村的支持力度。比率越大,说明政府财政支农比率越大。可见与Y成负相关,可是我们得出的参数估计为3.26 ,不符合经济意义。 产业比(X4):此比率越大,说明福建省农业产值越高,农民收入水平较高,即与被解释变量成负相关。从列表中得到X4的参数 -11.84,符合经济意义。 二、考察Y与X2、X3、X4之间的关系 1、建立模型 假设拟建立如下三元回归模型: Y=β0+β2X2+β3X3+β4X4+μ 表2给出了采用Eviews软件对上表中的数据进行回归分析的计算结果,表明可建立如下城乡收入比函数: Y=3.21+0.74X2-0.50X3-6.76X4 表2:中国城乡收入比Y对X2、X3、X4的回归(1991-2010) 2、经济意义检验 人均GDP增长率(X2):这个比率与城乡收入比成正相关,从建立的模型中看到对X2的参数估计为0.74 ,符合经济意义。 多元线性回归模型 一.概述 当今农村农民人均纯收入与多个因素存在着紧密的联系,例如人均工资收入,人均农林牧渔产值人均生产费用支出,人均转移性和财产性收入等。本次将以安徽1995-2009年农村居民纯收入与人均工资收入,人均生产费用支出,人均转移性和财产性收入等因素的数据,通过建立计量经济模型来分析上述变量之间的关系,强调农村居民生活的重要性,从而促进全国经济的发展。 二、模型构建过程 ⒈变量的定义 被解释变量:农民人均纯收入y 解释变量:人均工资收入x1, 人均农林牧渔产值x2 人均生产费用支出x3 人均转移性和财产性收入x4。 建立计量经济模型:解释农民人均纯收入与人均工资收入,人均生产费用支出,人均转移性和财产性收入的关系 ⒉模型的数学形式 设定农民人均纯收入与五个解释变量相关关系模型,样本回归模型为: ∧Y i=∧ β + ∧ β 1 X i1+∧β 2 X i2+∧β 3 X i3+∧β 4 X i4+e i ⒊数据的收集 该模型的构建过程中共有四个变量,分别是中国从1995-2009年人均工资收入,人均农林牧渔产值人均生产费用支出,人均转移性和财产性收入,因此为时间序列数据,最后一个即2009年的数据作为预测对比数据,收集的数据如下所示: ⒋用OLS法估计模型 回归结果,散点图分别如下: Y?=33.632+0.659X1+0.59X2-0.274X3+0.152X4 i d.f.=10 ,R2=0.997116 , Se=(186.261) (0.1815 (0.1245) (0.2037) (0.5699) t=(0.1805) (3.632) (4.741) (-1.347) (2.674) 三、模型的检验及结果的解释、评价 #学术探讨# 现代计量经济学模型体系解析* 李子奈刘亚清 内容提要:本文对现代计量经济学模型体系进行了系统的解析,指出了现代计量经济学的各个分支是以问题为导向,在经典计量经济学模型理论的基础上,发展成为相对独立的模型理论体系,包括基于研究对象和数据特征而发展的微观计量经济学、基于充分利用数据信息而发展的面板数据计量经济学、基于计量经济学模型的数学基础而发展的现代时间序列计量经济学、基于非设定的模型结构而发展的非参数计量经济学,并对每个分支进行了扼要的描述。最后在/交叉与综合0的方向上提出了现代计量经济学模型理论的研究前沿领域。 关键词:经典计量经济学时间序列计量经济学微观计量经济学 一、引言 计量经济学自20世纪20年代末30年代初诞生以来,已经形成了十分丰富的内容体系。一般认为,可以以20世纪70年代为界将计量经济学分为经典计量经济学(Classical Econometrics)和现代计量经济学(Mo dern Eco no metr ics),而现代计量经济学又可以分为四个分支:时间序列计量经济学(Tim e Ser ies Econo metrics)、微观计量经济学(M-i cro-econometrics)、非参数计量经济学(Nonpara-m etric Econometrics)以及面板数据计量经济学(Panel Data Eco nom etrics)。这些分支作为独立的课程已经被列入经济学研究生的课程表,独立的教科书也已陆续出版,应用研究已十分广泛,标志着它们作为计量经济学的分支学科已经成熟。 据此提出三个问题:一是经典计量经济学的地位问题。既然现代计量经济学模型体系已经成熟,而且它们都是在经典模型理论的基础上发展的,那么经典模型还有应用价值吗?是不是凡是采用经典模型的研究都是低水平和落后的?二是现代计量经济学的各个分支的发展导向问题。即它们是如何发展起来的?三是现代计量经济学进一步创新和发展的基点在哪里?回答这些问题,对于正确理解计量经济学的学科体系,对于计量经济学的课程设计和教学内容安排,对于正确评价计量经济学理论和应用研究的水平,对于进一步推动中国的计量经济学理论研究,都是十分有益的。 现代计量经济学的各个分支是以问题为导向,以经典计量经济学模型理论为基础而发展起来的。所谓/问题0,包括研究对象和表征研究对象状态和变化的数据。研究对象不同,表征研究对象状态和变化的数据具有不同的特征,用以进行经验实证研究的计量经济学模型既然不同,已有的模型理论方法不适用了,就需要发展新的模型理论方法。按照这个思路,就可以用图1简单地描述经典计量经济学模型与现代计量经济学模型各个分支之间的关系。 本文试图从方法论的角度对现代计量经济学模型的发展,特别是现代计量经济学模型与经典计量经济学模型之间的关系进行较为系统的讨论,以期对未来我国计量经济学的发展研究提供借鉴和启示。本文的内容安排如下:首先分析经典计量经济学模型的基础地位,明确它在现代的应用价值,同时对发生于20世纪70年代的/卢卡斯批判0的实质进行讨论;然后依次讨论时间序列计量经济学、微观计量经济学、非参数计量经济学以及面板数据计量经济学的发展,回答它们是以什么问题为导向,以什么为目的而发展的;最后以/现代计量经济学模型体系的分解与综合0为题,讨论现代计量经济学的前沿研究领域以及从对我国计量经济学理论的创新和发展 ) 22 ) *本文受国家社会科学基金重点项目(08AJY001,计量经济学模型方法论基础研究)的资助。 中国海洋大学 《计量经济学》实验报告实验项目名称:黄金价格影响因素解析 指导教师:殷克东 姓名:王焜 学号: 年级专业: 14金融 中国海洋大学经济学院 【实验步骤——自己操作】 一、实验数据: 黄金价格、美元指数、通胀率、原油价格、US利率、GDP、标准普尔指数的数据如下:二、实验步骤: (1)建立回归模型 1.建立实验文件 2.输入Y、X的数据 在EViews软件的命令窗口键入DATA命令,命令格式为:: 输入:data Y X1 X2 X3 X4 X5 X6 X7 3.建立回归模型: 建立Y C X1 X2 X3 X4 X5 X6 X7的回归, 其中Y代表黄金价格 X1代表美元指数 X2代表通胀率 X3代表原油价格 X4代表短期US 利率 X5代表长期US利率 X6代表GDP X7代表标准普尔指数 4.回归结果如下: 5、对模型的初步分析 a.对模型拟合度分析:从报告单可以看出,R-squared为,模型拟合度在89%左右。 b.对变量的显着性分析:在t检验中,截距项参数、RS的参数并不显着。可能为0。但要判断是否为0,还要对残差和变量进行检验。 c.对模型显着性分析F检验中,F统计量值为,大于显着水平为5%的临界值,说明模型显着。对多个解释变量的模型,若OLS法估价的R2与F值较大,但t检验值较小,则说明各解释变量对Y的联合线性作用显着,但各解释变量间存在共线性而使得它们对Y的独立作用不能分辨,故t检验不显着。 d、对模型的残差项进行分析 异方差检验:怀特检验 由图知Obs*R-squared统计量为,概率值大于,说明不存在异方差 自相关检验 P(Obs*R-squared)为,大于的显着水平,所以不存在自相关。 e、对变量进行分析 对变量进行多重共线性检验 由相关系数矩阵知: 与RL、RS和SP存在明显的线性相关性。可以看出GDP与利率存在线性负相关,与股票市场存在线性正相关。因为GDP是反映国家经济的一个重要指标,因此,国家为了刺激经济,货币政策往往比较宽松,利率比较低,此时国家经济发展,GDP加速上升,带动股市上扬。 与SP存在明显的线性相关性。由股票理论价格=股票收益/利率知 道利率与股票价格存在负相关。 由于存在多重共线性存在,导致OLS下估计量的非有效、变量显着性检验失效和模型预测失效,因此必须克服模型多重共线性,对模型进行修改。 6、对模型的修正 前面已经大致检测出存在多重共线性的解释变量,分别是短期利率(X4)、长期利率(X5)、标准普尔指数(X7)、GDP(X6)。对这些解释变量进行逐步回归: 短期利率: 长期利率 标准普尔指数 GDP 可以看出在标长期利率的逐步回归中t检验最显着;R检验值为,在四个检验中最好;因 3.3 3.3 经调查研究发现,家庭书刊消费受家庭收入及户主受教育年数的影响,表3.6为对某地区部分家庭抽样调查得到的样本数据。 表3.6 家庭书刊消费、家庭收入及户主受教育年数数据 (1)作家庭书刊消费(Y )对家庭月平均收入(X )和户主受教育年数(T )的多元线性回归: 1 2 3 i i i i u Y X T βββ=+++ 利用样本数据估计模型的参数,对模型加以检验,分析所估计模型的经济意义和作用。 步骤: 1.打开EViews6,点“File ”→“New ”→“Workfile ”。选择 “Unstructured/Unda=ted ”在Observations 后输入18,点击ok 。 2. 在命令行输入:DATA Y X T,回车。将数据复制粘贴到Group中的表格中。 3. 建立数据关系图为初步观察数据的关系,在命令行输入命令:sort Y,从而实现数据Y的递增排序。 4. 在数据表“group”中点“view/graph/line”,最后点击确定,出现序列Y、X、T 的线性图。 5. OLS 估计参数,点击主界面菜单Quick\Estimate Equation ,弹出对话框,如下图。在其中输入Y c X T ,点确定即可得到回归结果。 ()()()()()() 2 2 50.01620.0864552.3703 49.46026 0.02936 5.20217 t= 1.011244 2.944186 10.067020.951235 =0.944732 F=146.2974 ?i i i X T Y R R =-++-= 经济意义:家庭月平均收入每增加1元,家庭书刊消费将增加0.08645 元。户主受教育年数每计量经济学实验三

计量经济学实验报告2

计量经济学实验报告 (3)

计量经济学实验一

计量经济学习题与解答

计量经济学实验报告

计量经济学实验报告

高级计量经济学之第5章分布滞后与动态模型

计量经济学实验二 一元回归模型

计量经济学判断题 )

计量经济学实验报告(自相关性)

计量经济学实验报告54995

计量经济学分析模型

计量经济学实验报告

计量经济学实验报告

计量经济学多元线性回归模型

现代计量经济学模型体系解析

计量经济学实验报告

最新版计量经济学实验报告