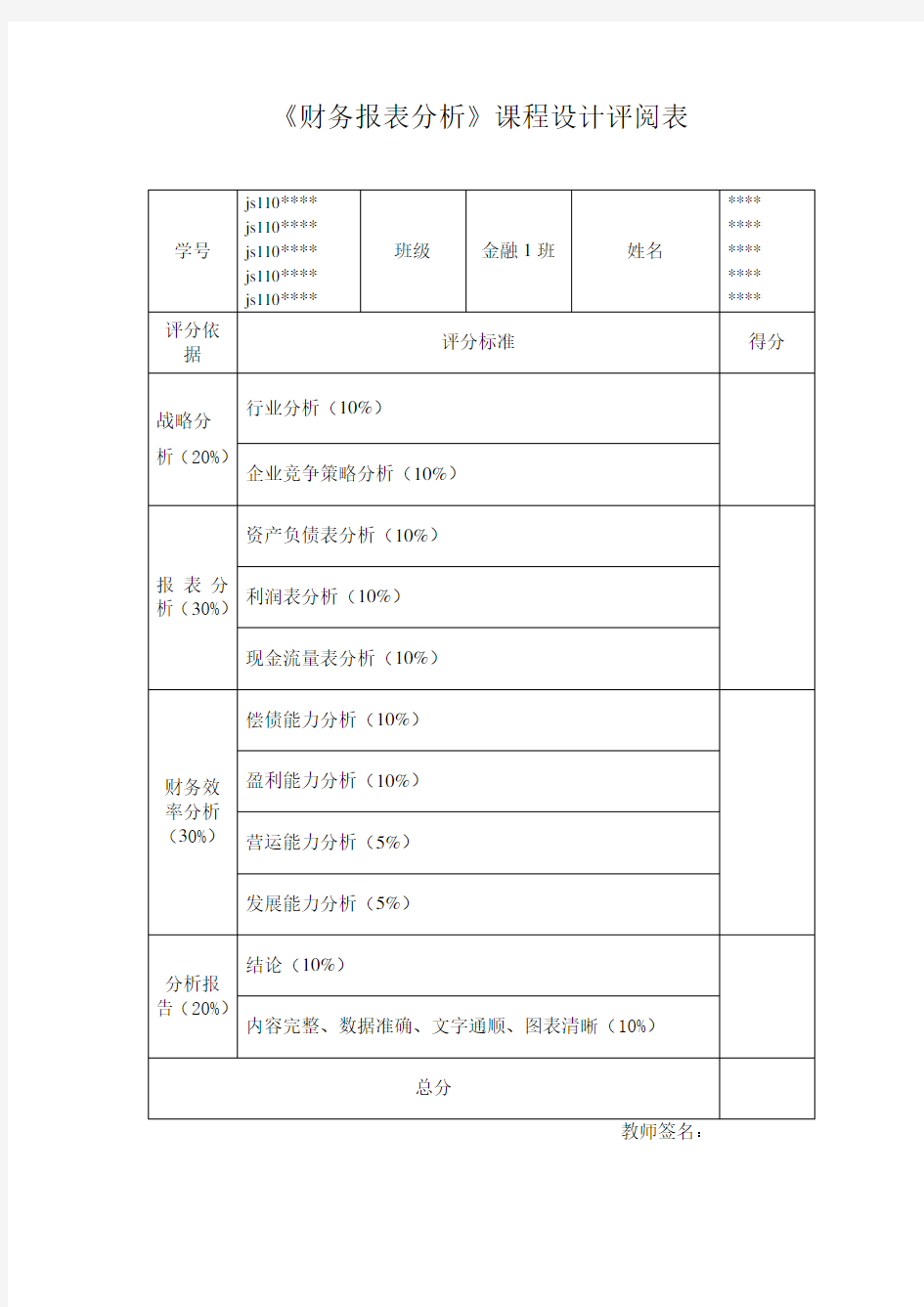

《财务报表分析》课程设计评阅表

:

青岛海尔集团财务分析

js110**** ****

js110**** ****

js110**** ****

js110**** ****

js110**** ****

js110**** ****

一、青岛海尔集团战略分析

(一)海尔集团公司简介及发展概况海尔集团创立于1984年,创业27年来,坚持创业和创新精神创世界名牌,已经从一家濒临倒闭的集体小厂发展成为全球拥有7万多名员工、2011年营业额1509亿元的全球化集团公司。海尔已连续三年蝉联全球白色家电第一品牌,并被美国《新闻周刊》(Newsweek)网站评为全球十大创新公司。海尔旗下拥有240多家法人单位,在全球30多个国家建立本土化的设计中心、制造基地和贸易公司,全球员工总数超过五万人,重点发展科技、工业、贸易、金融四大支柱产业,已发展成全球营业额超过1000亿元规模的跨国企业集团。1993年,海尔品牌成为首批中国驰名商标;2006年,海尔品牌价值高达749亿元,自2002年以来,海尔品牌价值连续四年蝉联中国最有价值品牌榜首。海尔品牌旗下冰箱、空调、洗衣机、电视机、热水器、电脑、手机、家居集成等18个产品被评为中国名牌,其中海尔冰箱、洗衣机还被国家质检总局评为首批中国世界名牌,2009年,海尔冰箱入选世界纪录协会世界冰箱销量第一,创造了新的世界之最。2005年8月30日,海尔被英国《金融时报》评为“中国十大世界级品牌”之首。2006年,在《亚洲华尔街日报》组织评选的“亚洲企业200强”中,海尔集团连续第四年荣登“中国内地企业综合领导力”排行榜榜首。海尔已跻身世界级品牌行列,其影响力正随着全球市场的扩张而快速上升。

(二)行业分析

1、行业竞争程度分析

国产家电品牌的迅速发展加剧了家电行业的竞争程度。在十大品牌排行榜中,国产品牌占据七席,分别为海尔、美的、格力、海信、九阳、创维和长虹。其中海尔以9%的关注度排名第一,美的以7.34%的关注度位列第二,格力排名第三,关注度为4.36% 。国外品牌中,飞利浦表现最佳,以3.99%的关注度名列第四,松下则以3.34%的关注度排名第七。在前十大品牌中,海尔与美的品牌的产品线较为齐全,因此关注度领先优势较大。而其他品牌在某类产品中颇具影响力,例如格力空调、海信电视。因此,各品牌受

关注度相差不大,除了飞利浦和九阳外,其余品牌都是在大家电细分市场中更具优势。近年来,美的在空调、冰箱等市场均取得骄人的成绩,对海尔在白色家电领域的优势地位构成严重威胁。总的来说,大家电产品已经处于成熟期,而小家电行业是近几年发展最为活跃的领域,由于小家电行业巨额利润的诱惑,国内外许多专业厂商和国内知名大型家电企业都加入到小家电行业的竞争中,更加剧了家电行业的整体竞争。

2、新加入企业竞争威胁分析

由于家电行业规模经济性程度较低,该行业具有较少的进入障碍,潜在竞争者进入的风险低,再加上国内家电市场的需求潜力巨大和资本需求不高,在一定程度上吸引了更多的企业进入家电行业。虽然我国家电行业已经由20多年的历史,产业结构日趋完善,行业标准和行业规则较为固定,具备了一定的规模,但是整体水平还比较低下。由于新进入企业的规模普遍偏小,进入门槛低,标准限制少,生产线建设周期短以及高利润等特点,所以受新进入企业的威胁较大。由于外国企业在我国饮料、化妆品市场获得了很大的利润,所以外国家电品牌大举进攻中国家电市场,对我国的本土家电品牌造成了巨大的冲击,新进入的外国企业对海尔市场份额和行业地位产生了不可小觑的影响。

3、替代产品或服务威胁分析

随着消费者需求的高级化以及世界能源环保要求的提高,市场上可能会出现更加人性化、智能化和信息化的家电替代产品。但由于我国的经济发展还处于发展阶段,消费者的消费水平普遍不高,产品的更新换代不是很快,而且以海尔、美的为主的家电厂商在国家产业政策指导下,产品已经逐渐向世界能源环保靠拢,因此来自替代品的威胁较小。

(三)企业竞争策略分析

2006年,海尔把“全球化品牌战略”做为自己新的战略发展方向。张瑞敏认为,海尔要想完成“全球化品牌战略”,还有很长的路要走,而且,至少要过三道坎:满足全球化的产品质量保证体系和企业运营的竞争力、能否实现从机遇利润到双赢利润的转变、从单一文化转变到多元文化。这“三道坎”是张瑞敏在2005年12月海尔创业21周年年会上的讲话中提到的。张瑞敏说,国际化战略是以中国为基地向全世界辐射,但是全球化品牌战略是在当地的国家形成自己的品牌,如果要想做成一个国际化的品牌,就必须要有全球化品牌战略。

1、低成本竞争策略分析

由于世界经济一体化的逐步加深,各国之间的贸易壁垒逐步减小,促进了资本、技

术的进一步流通,由此,世界性经营范围带来规模经济效益,在许多行业,这被认为是获得竞争力的决定性因素,全球化品牌策略使得广告、促销、包装以及品牌的其他方面的设计宣传获得规模效益,全球化品牌能获得更大的市场。全球化品牌企业的成本低于同行业其他企业的成本,在竞争中具有低成本竞争优势。

2、创新优势策略分析

创新不仅仅是技术创新,还包括机制和品牌营销创新。技术水平是一个企业赖以生存和发展的必要条件,超前的开发技术,获取核心创新能力,拥有核心技术的自主权,就能在同行业中保持技术上的优势,是企业核心竞争力提高的标志。没有创新的企业机制,企业就不能在市场竞争中具有持久的生命力,企业内部组织结构要适应时代的变化,进行不断调整和改革。

二、海尔集团2013—2012两个年度的三张财务报表分析

(一)青岛海尔集团的资产负债表的变动情况

表2.1 青岛中国海尔公司资产负债表水平分析表金额单位:万元

从下面几方面具体分析:

1、货币资金

货币资金是企业资产中的一项特殊资产,其特殊性表现在货币资金是满足企业正常经营必不可少的资产,但它又是几乎不产生收益的资产。货币资金存量过低,不能满足日常经营所需;存量过高,既影响资产的利用效率,又降低资产的收益水平。

根据表2.1可以对青岛海尔公司的货币资金存量规模、比重及变动情况作如下分析评价:(1)从存量规模及变动情况看,2013年该公司货币资金比上年增加了434169.01万元,增长了26.67%,变动幅度大,其主要原因是营业收入的增长。(2)从比重及变动情况看,该公司2013年期末货币资金比重为33.80%,2012年比重为32.44%,货币资金比重上升了1.36%(可以说,货币资金的比重还是比较高的),而且有增长的趋势,公司应注意控制其存量规模及比重。

2、短期借款

短期借款发生变化,其原因不外乎两个方面:生产经营需要;企业负债筹资政策变化。其具体变动的原因可归纳为:

(1)流动资产资金需要,特别是临时性占用流动资产需要发生变化。当季节性或临时性需要产生时,企业就可能通过举借短期借款来满足其资金需要,当这种季节性或临时性需要消除时,企业就会偿还这部分短期借款,从而造成短期借款的变化。

(2)节约利息支出。一般来讲,短期借款的利率低于长期借款和长期债券的利率,举借短期借款相对于长期借款而言,可以减少利息支出。

(3)调整企业负债结构和财务风险。企业增加短期借款,就可以相对减少对长期负债的需求,使企业负债结构发生变化。相对于长期负债而言,短期借款具有风险大、利率低的特点,负债结构变化将会引起负债成本和财务风险发生相应的变化。

(4)增加企业资金弹性。短期借款可以随借随还,有利于企业对资金存量进行调整。

表2.1显示,青岛海尔公司2012年较2011年,短期借款略有减少,虽然可以因此而降低资金成本,有助于利润的增加,但偿债压力的加大和财务风险的增加应引起公司的注意。

3、长期借款

影响长期借款变动的原因有:

(1)银行信贷政策及资金市场的资金供求状况

(2)为了满足企业对资金的长期需要

(3)保持企业权益结构的稳定性

(4)调整企业负债结构和财务风险

(二)海尔集团的利润表的变动分析

表2.2 海尔集团利润表单位(万元)

1、净利润或税后利润分析:

本例中中国海尔公司2012年实现净利润1,141,914000元比上年增长了221,886,000元,增长率为24.12%,从水平分析表看,公司净利润增长主要是利润总额比去年增长了295,581,000元,增长率为24.17%,导致净利润增长了221,886,000元。

2、利润总额分析:

本例中公司利润总额增长295,581,000元,增长率为24.17%,营业利润增长也是导致利润总额增长的有利因素,营业利润比上年增长了280,366,000元,增长率为23.27%;

营业收入增加了655,012,000元,增长了22.82%,综合作用的影响,导致利润总额增加了295,581,000元

3、营业利润分析:

根据该公司的年报,其营业收入增长明显,同比增长655,012,000元,增长率为22.82%,投资收益却是减少的,但由于营业成本、营业税金及附加、销售费用、管理费用、资产减值损失的增加,使增减相抵后营业利润增加655,012,000元,增长22.82%

三、海尔集团2011—2013年三个年度财务状况指标分析

(一)公司偿债能力分析

1、同行业公司流动比率比较分析表

表3.1 流动比率单位(万元)

2、同行业公司速动比率比较分析表

(二)公司资产营运能力分析

根据表可知,海尔集团本年总资产周转速度比2012年慢了1.06比2011年慢了1.41,其原因是:

因为流动资产占总资产比率提高,使总资产周转加速:

2.25*(79.90%-78.88%)=0.02 次

因为流动资产周转速度下降,使总资产周转速度下降:

(2.25-2.68)*78.88%=-0.34

计算结果表明,海尔集团本年总资产周转速度下降,主要原因是流动资产周转速度下降的影响。至于流动资产周转速度下降的分析将在下表说明。其次是资产结果变动,由于提高了流动资产在总资产中的比率,使资产流动性增强了,促进了总资产周转速度加快。

(三)公司获利能力分析

表 3.4 成本收入利润率分析表

从表可看出,海尔集团2013年各项收入利润率指标都比2011年与2012年高,其中营业收入利润率增长了0.53%,销售息税前利润率增长了2.32%,这些表明,海尔集团盈利能力比较强,在近年内仍有增长的趋势。同时其成本利润率指标也都比往年增长一些,这进一步说明海尔集团盈利能力在不断增长中。

三、海尔集团与美的公司财务比率之比较

表4.1 海尔集团与美的公司财务比率对照表

通过对比不难看出海尔集团其资本资本回报率要比美的高很多,说明海尔盈利能力比较强,且发展比较稳定。同时海尔的存货周转率与总资产周转率都比美的高,说明海尔的资产质量还是比较好的,在行业中还不错。

美的电器公司的流动比率一般比海尔公司的流动比率要高,该指标越高,表示企业的偿付能力越强,,企业所面临的短期流动性风险越小,债权人安全程度越高。流动比率可以揭示企业用流动资产抵补流动负债的程度,流动比率越大,对流动负债的保证程度越高,就越能保证债权人的权益。

美的电器公司的销售净利率比海尔公司的销售净利率要高,而且该公司的销售净利率与以前年度相比较有所增长,就三年的销售净利率来看,表明该公司的盈利能力还是比较稳定的,并且稳定发展中略有增长。

五、评价指标分析结果,提出改进建议

第一,2013年是青岛海尔开启网络化战略元年,从财务指标可以看出,公司在转型元年保持了业绩的稳健、有质量、可持续性增长。海尔集团实现收入864.88亿元,同比增长8.30%,盈利能力继续提升,毛利率达到25.32%,同比提升0.08个百分点,经营活动产生的现金流量净额达到65.10亿元,同比增长17.97%,继续保持良好的盈利质量。

第二,公司管理水平优秀,市场竞争力强,未来产品布局完整,发展前景明确,极具中长期投资价值。预计公司2014—2016年的EPS为1.24、1.57、2.17元。

第三,海尔公司需要加速产品智能化、网络化进程,成为智能家居产业的平台服务商,形成智慧生活生态圈,通过快速提升平台用户的数量和粘度,驱动生态圈收入与业绩增长;变革组织,建立适应互联网时代的组织架构和运营体系;推进模块化、智能化制造建设;通过推出定制化产品驱动电商渠道业务发展。

目录 题目:青岛海尔财务报表分析 摘要 【行业背景】 (1) 一、总体分析 (1) (一)资产变动与结构分析表 (1) (二)流动资产变动与结构分析表 (1) (三)主营业务利润变动分析 (1) (四)现金流量结构分析 (1) 二、偿债能力状况分析 (1) (一)流动比率 (1) (二)现金比率 (1) (三)资产负债率 (1) 三、盈利能力分析 (1) (一)销售利润率 (1) (二)总资产利润率 (1) 四、综合分析 (7) 【参考资料】 (7) 海尔集团财务报表分析 【摘要】:财务分析是对企业过去及现在的经营状况、财务状况以及风险状况进行的分析活动,它是企业生产经营管理活动的重要组成内容。通过对财务状况进行深入的分析,可以发现企业经营管理中存在的问题,并能为企业的经营决策提供依据。

本文以海尔集团为研究对象,以其近六年的财务报表为基础,对海尔集团的经营现状及其财务状况作深层分析(包括经营状况分析,以及短期偿债能力、长期偿债能力、运营效率、盈利能力、成长能力和现金充足能力分析),并在此基础上对其经营业绩做出评价。本文主要运用比较分析法、比率分析法等基本财务分析方法,详细分析了海尔集团的财务状况 行业背景分析 家用电器是我国改革开放以来发展起来的新兴工业。国内外巨大的市场需求为家用电器的快速发展提供了极好条件。得益于经济全球化提供的国际市场机遇,历经二十多年的超高速发展,中国家用电器产业已经形成具有相当规模,拥有相当水平的生产体系,形成了超过 3000 亿元市场规模的成熟产业。空调产业作为电器行业的一个十分重要的组成部分,在近十年里面得到了长足的发展。2004年以前,中国的空调业都以10%以上的速度发展,2004年,尽管原材料涨价趋势很猛,但是中国空调业也取得了很大的发展,2005年,空调业发展趋势减缓,市场竞争加剧,但是,就一年整体来说,2005年中国的空调业也取得了不小的成绩,获得了很大的发展。 海尔集团是世界第四大白色家电制造商、中国最具价值品牌。旗下拥有240多家法人单位,在全球30多个国家建立本土化的设计中心、制造基地和贸易公司,全球员工总数超过五万人,重点发展科技、工业、贸易、金融四大支柱产业,已发展成大规模的跨国企业集团。根据该公司已公布的2004-2006年度的财务报告,结合会计学的理论和方法,现对该企业财务报告作出如下分析: 一、总体分析 (一)资产变动与结构分析 资产结构表分析单位:万元 200 4 2005 2006 2005增 减 2005 2006增 减 2006增 减% 2004 年% 2005 年% 2006 年% 总资产合计710 706 677750 847675 -32956 -4.64 169925 25.07 100 100 100 流动资产合计395 779 384459 558395 -11320 -2.86 173936 45.24 55.69 56.73 65.87

海尔集团财务报表分析 【摘要】 财务报表分析是一项重要而细致的工作,目的是通过分析,找出企业在生产经营中存在的问题,以评判当前企业的财务状况,预测未来的发展趋势。本文将从投资者的角度,通过对青岛海尔2014到2015年的财务报表分析,分别从企业的盈利能力、偿债能力、营运能力等等进行分析,得出所需要的会计信息。 【关键词】 海尔集团;财务报表分析;盈利能力 一、青岛海尔集团简介 海尔集团创立于 1984 年,20 年来持续稳定发展,已成为在海内外享有较高美誉的大型国际化企业集团。产品从 1984 年的单一冰箱发展到拥有白色家电、黑色家电、米色家电在内的 96 大门类 15100 多个规格的产品群,并出口到世界 100 多个国家和地区。在国内市场,据中怡康公司统计,海尔已成为名副其实的中国第一品牌:海尔在中国家电市场的整体份额已达 21%,大大领先于竞争对手;海尔在白色家电市场占有 34%的份额,已经大大超过国际公认垄断线,处于垄断地位;海尔在小家电市场上后来居上:其市场份额上升为 14%,已经超越小家电传统强势品牌而位居第一。在国际市场,海尔小冰箱、酒柜在美国市场占据第一的市场份额;海尔洗衣机在伊朗占据第一的市场份额;海尔空调在塞浦路斯占据第一的市场份额。 二、公司偿债能力分析 (一)公司长期偿债能力分析 长期偿债能力是公司偿还长期债务的现金保障程度。公司的长期债务是指偿还期在1年或者超过1年的一个营业周期以上的负债,包括长期借款、应付债券、长期应付款等。分析一个公司的长期偿债能力,主要是为了确定该公司偿还债务

本金和支付利息的能力。由于长期偿债能力主要取决于公司资产与负债的比例关系,即资本结构,所以对于公司的长期偿债能力分析主要从公司的资本结构入手。反映公司资本结构的财务比率主要有资产负债率、产权比率和权益乘数。 (1)资产负债率 资产负债率是指全部负债与全部资产的比率,即: 资产负债率=负债总额/资产总额×100% 资产负债率表明公司的全部资金中有多少是由债权人提供的,或者说在公司的全部资产中有多少属于债权人所有。资产负债率越低,所有者权益所占比例就越大,说明公司的经济实力越强,债权的保障程度越高;资产负债率越高,则所有者权益所占的比例就越小,说明公司的经济实力较弱,偿债风险越高,债权的保障程度相应越低,债权人的安全性越差。 该指标又称为财务杠杆系数,反映了企业总资产来源于债权人提供的资金的比重、以及企业资产对债权人权益的保障程度。在生产经营状况良好的情况下,企业还可以利用财务杠杆的正面作用,获取更多的经营利润。如果企业的经营状况不佳,不但其资金实力不能保证偿债的安全,财务杠杆还会发挥负面作用,导致财务状况更加恶化。该指标值越小,表明企业的长期偿债能力越强。 该指标值以不高于 70%为宜。 如果资产负债率>1,说明企业已经资不抵债,有濒临倒闭的危险。 从同行业的数据反馈来看,资产负债率的适当范围介于40%~60%之间。按照表1所显示的2014和2015年来看,海尔集团两年资产负债率略高于这一比率,而且有增加的趋势,不容乐观,究其原因是因为资产的增长速度不及负债,影响了企业的偿债实力。 (2)产权比率 产权比率是资产负债率的变形,是债务与权益的比较,即 产权比率=债务总额/股东权益 产权比率反映由债权人提供的资本与股东提供的资本的相对比率关系反映

一个经典的公司财务报表分析案例,很详细! 会计教科书上的东西太多,而结合企业战略、市场的变化、同行情况、内部管理、制度以及会计政策等方面,分析的太少。本文适用于财务经理级别以下的人员,看完是有用的,也可以上转给财务经理,供其进一步分析和提炼。 案例分析 中色股份有限公司概况 中国有色金属建设股份有限公司主要从事国际工程承包和有色金属矿产资源开发。1997年4月16日进行资产重组,剥离优质资产改制组建中色股份,并在深圳证券交易所挂牌上市。 目前,中色股份旗下控股多个公司,涉及矿业、冶炼、稀土、能源电力等领域;同时,通过入股民生人寿等稳健的实业投资,增强企业的抗风险能力,实现稳定发展。 资产负债增减变动趋势表: 01、增减变动分析 从上表可以清楚看到,中色股份有限公司的资产规模是呈逐年上升趋势的。从负债率及股东权益的变化可以看出虽然所有者权益的绝对数额每年都在增长,但是其增长幅度明显没有负债增长幅度大,该公司负债累计增长了%,而股东权益仅仅增长了%,这说明该公司资金实力的增长依靠了较多的负债增长,说明该公司一直采用相对高风险、高回报的财务政策,一方面利用负债扩大企业资产规模,另一方面增大了该企业的风险。 (1)资产的变化分析 08年度比上年度增长了8%,09年度较上年度增长了%;该公司的固定资产投资在09年有了巨大增长,说明09年度有更大的建设发展项目。总体来看,该公司的资产是在增长的,说明该企业的未来前景很好。

(2)负债的变化分析 从上表可以清楚的看到,该公司的负债总额也是呈逐年上升趋势的,08年度比07年度增长了%,09年度较上年度增长了%;从以上数据对比可以看到,当金融危机来到的08年,该公司的负债率有明显上升趋势,09年度公司有了好转迹象,负债率有所回落。我们也可以看到,08年当资产减少的同时负债却在增加,09年正好是相反的现象,说明公司意识到负债带来了高风险,转而采取了较稳健的财务政策。 (3)股东权益的变化分析 该公司08年与09年都有不同程度的上升,所不同的是,09年有了更大的增幅。而这个增幅主要是由于负债的减少,说明股东也意识到了负债带来的企业风险,也关注自己的权益,怕影响到自己的权益。 02、短期偿债能力分析 (1)流动比率 该公司07年的流动比率为,08年为,09年为,相对来说还比较稳健,只是08年度略有降低。1元的负债约有元的资产作保障,说明企业的短期偿债能力相对比较平稳。 (2)速动比率

本科毕业论文设计 燕京啤酒(包头雪鹿)股份有限公司 财务报表分析 系部:经济管理系 专业:财务会计教育 学号:13209884 姓名:韩红 指导教师:高翠玲

论文提交日期:二О一五年五月 作者声明 本毕业论文(设计)是在导师的指导下由本人独立撰写完成的,没有剽窃、抄袭、造假等违反道德、学术规范和其他侵权行为。对本论文(设计)的研究做出重要贡献的个人和集体,均已在文中以明确方式标明。因本毕业论文(设计)引起的法律结果完全由本人承担。 毕业论文(设计)成果归内蒙古农业大学职业技术学院经济管理系所有。 特此声明 作者专业:财务会计教育 作者学号:13209886 作者签名: 年月日

摘要 财务报表可以反映公司的财务状况、经营业绩和发展趋势,是使用者充分了解公司、做出决策的最全面、最真实的信息。只有通过财务报表分析,才能使信息使用者、决策者得到确切的企业财务状况和经营成果的信息。本文以燕京啤酒(包头雪鹿)股份有限公司为例,从一个财务报表外部使用者的角度,以该公司的财务报表为依据,主要通过比较分析法、比率分析法来分析燕京啤酒2012-2014年的主要财务数据,总结出燕京啤酒的财务状况和经营业绩,试指出该公司在经营、管理方面存在的一些问题,并提出相应的建议,使公司报表使用者充分了解该公司的营运能力、盈利能力、偿债能力等全面的财务信息,供管理者决策参考。 关键词:燕京啤酒财务报表财务比率

目录 前言 (1) 一、企业偿债能力分析 (1) (一)短期偿债能力分析 (1) (二)长期偿债能力分析 (3) 二、企业营运能力分析 (4) (一)应收账款周转率 (4) (二)存货周转率 (5) (三)总资产周转率 (5) 三、企业获利能力分析 (6) (一)销售净利率 (6) (二)净资产利润率 (7) (三)每股收益 (7) 四、结论 (8) 参考文献 (8) 附录 (9)

大学 财务报表分析课程作业 题目:海尔2010-2014年度财务报表分析 Qingdao Haier 2010-2014 annual financial statements analysis 课程财务报表分析 授课教师波 班级12级会计四班 作者磊、牛丽丽、高贵莹、侯利群、岳园、越、子奇海尔2010-2014年度财务报表分析

摘要 财务报表分析是一项重要而细致的工作,目的是通过分析,找出企业在生产经营中存在的问题,以评判当前企业的财务状况,预测未来的发展趋势。本文将分别对海尔的偿债能力、盈利能力、营运能力、现金流状况及发展能力进行分析,进而得出所需要的经营决策信息。 目录 二、公司资料 (7) 海尔股份(股票代码600690 以下简称海尔)1984年创立于中国,是世界白色家电第一品牌。在接近30年的时间里创造了从无到有,从小到大,从国到海外的卓效成绩。1993年上市时主营冰箱业务,2001年新增空调业务,2010年又新增洗衣机业务,热水器业务,渠道综合服务业务。目前,海尔继续保持全球白电行业引领地位。其中14年,冰箱,洗衣机,热水器等产品份额继续保持行业第一,空调产品市场份额位居第三。在互联网时代,海尔打造开放式的自主创新体系支持品牌和市场拓展,目前拥有33个研究所,冰箱空调实验室是中国仅有的国家级实验室,海尔所有的产品设计,开发,检测都已经达到了世界一流水平。在海外设立的信息站和设计分部使海尔可以跟踪世界先进技术。在全球白色家电领域,海尔正在成长为行业的引领者和规则的制定者。 (7) 三、海尔集团财务报表分析 (12) 1.偿债能力分析 (12) 表3.1.1 2010-2014财务报表概要 (12) 纵向对比: (13) Current ratio(流动比率)=current assets/current liabilities (13) Quick ratio(速冻比率)=(current assets—inventory)/current liabilities (13) Cash ratio(现金比率)= (cash+CE)/current liabilities (13) 表3.1.2 短期偿债相关比率 (13) 图3.1.1 (13) (14) 表3.1.3 流动比率与同行业横向相比 (14) 图3.1.3流动比率与同行业横向相比 (14)

摘要 现如今,一个企业的市场竞争力在很大程度上取决于对自身财务与经营状况的正确分析与把握。许多企业的成功经验表明,财务与经营分析在现代企业发展中起着举足轻重的作用,它通过加速各项经济指标向生产力的转化推动了企业从小到大,从弱到强的长足发展,进而带动了整个产业的蓬勃和兴旺[1]。确定了企业财务状况的好坏,盈利能力的高低和偿债能力的大小,是投资者和债权人进行决策的重要依据。 本文以大石桥市全顺耐火材料为例,首先简单的介绍了财务报表分析的概念、程序、依据、标准以及基本方法。对财务报表分析理论进行了阐述。其次从偿债能力分析、盈利能力分析、营运能力分析三方面进行分析,通过分析,展示了大石桥市全顺耐火材料的财务状况和经营成果,提出该公司偿债能力弱、营运能力弱、资产运营效率低、赚取利润能力低的问题,并制定了各方面的解决措施加以解决。 关键词:财务报表,财务分析,报表分析

Abstract Now, an enterprise's market competitiveness depends to a large extent on their financial and operating status of the correct analysis and understanding. Many enterprises successful experience makes clear, financial and business analysis in the modern enterprise development plays a decisive role by foot, it accelerated the economic indicators to productivity change to promote enterprise from to big, from weak to strong rapid development, then led the entire industry is booming and flourishing, determines the enterprise 's financial situation is good or bad, profitability and the level of debt paying ability size, as investors and creditors are important basis for decision making. This article through to the Dashiqiao city transit fire-proof material

企业财务报表分析 本报告选取的 2 家上市公司的2009年12月31 日会计报表,仅对当年的财务状况进行分析,相关分析结论仅为学习讨论使用。 一、财务指标分析 现根据两个公司的会计报表从基本的财务数据与指标对2009 年的财务状况进行分析,并结合两公司各自的情况进行对比。 表1 2009 年12 月31 日A 公司和 B 公司重要财务指标(单位:人民币万元) 指标/ 公司 A B 营业收入72971.20 416606.00 资产总额133744.00 620905.00 负债总额41272.00 193616.00 股东权益92472.20 427289.00 (一)偿债能力指标分析 两公司近期偿债能力如表 2 所示: 表2 偿债能力指标 指标/ 公司 A B 流动比率 2.6364 2.1950 速动比率 1.8011 1.9372 现金比率 1.3801 1.2461 1、流动比率分析。流动比率可以反映短期偿债能力,企业能否偿还短期债务, 要看有多少短期债务,以及有多少可变现偿债的流动资产。如果用流动资产偿还全 部流动负债,企业剩余的是营运资金,营运资金越多,说明不能偿还短期债务的风 险越小。一般认为上市公司合适的流动比率是2,A 公司和 B 公司流动比率分别是2.6364 和 2.1950,均大于2。 2、速动比率分析。速动比例是对流动比率的补充。一般认为上市公司合理的速 动比率为1,A公司和B公司的速动比率分别为 1.8011 和1.9372,均大于1。 3、现金比率分析。现金比率显示公司立即偿还到期债务的能力,一般来说现金 比率越高说明资产的流动性越强,短期偿债能力越强,反之则越弱。 A 公司和 B 公司的现金比率分别为 1.3801 和1.2461,均高于一般认为的合理比率0.4 ~0.8 。

中国移动财务报表分析

————————————————————————————————作者:————————————————————————————————日期:

南京理工大学 课程考核论文 课程名称:公司财务与绩效评价研究 论文题目:中国移动公司财务报表分析 研究 姓名:孙晗 学号:115113001152 成绩: 任课教师评语: 签名: 年月日

摘要 随着信息时代的到来,世界电信业的技术发展进入了新的发展阶段,出现融合、调整、变革的新趋势,全球移动通信发展虽然只有短短20年的时间,但它已经创造了人类历史上伟大的奇迹。 本文从通信业的整体形式入手,具体分析中国移动近几年的财务报表指标,具体包括资产负债表,利润表,现金流量表。对资产结构、主营业务收入、利润、成本费用等及其变动进行分析,依据偿债、营运、盈利能力等指标,得出中国移动短期偿债能力较弱、营运能力强、获利能力稳健提升的结论,并与中国联通,中国电信的财务报表做了详细的对比分析,比如公司行业对比、业绩对比。还与2014年财务报表进行同比分析,观察中国移动的发展趋势,总结出中国移动的竞争优势及不足,以及今后发展的面临的机遇和挑战。

目录 摘要 (4) 第一章公司简介 (6) 1.1 公司简介 (6) 1.2 发展历程 (6) 第二章行业分析 (8) 2.1 公司行业地位与竞争优势 (8) 2.2 公司业绩 (8) 2.3公司业绩较去年同比分析 (10) 2.3.1 盈利能力分析 (10) 2.3.2 偿债能力分析 (10) 2.3.3 经营现金流量分析 (10) 2.3.4 筹资投资方面分析 (11) 第三章资产负债表分析 (12) 3.1资产负债表各项增长比率分析 (12) 3.2资产负债表财务比率分析(纵向) (13) 3.3资产负债表财务比率分析(横向比较): (14) 第四章利润表分析 (15) 第五章现金流量表分析 (16) 5.1现金流量表 (16) 5.2现金流量项目组合分析 (16) 5.3三大活动现金流量净额分析 (17) 第六章杜邦财务分析 (18) 6.1杜邦财务分析体系 (18) 6.2杜邦财务分析资料 (18) 第七章总结 (20) 参考文献 (21)

年海尔各季度财务报表分析

————————————————————————————————作者:————————————————————————————————日期:

海尔公司财务报表分析 海尔是全球大型家电第一品牌,1984年创立于青岛,现任董事局主席、首席执行官张瑞敏是海尔的主要创始人。目前,海尔在全球建立了21个工业园,5大研发中心,19个海外贸易公司,全球员工超过8万人。2011年,海尔集团全球营业额实现1509亿元,品牌价值962.8亿元,连续11年蝉联中国最有价值品牌榜首。海尔集团援建了164所希望小学和1所希望中学,制作212集科教动画片《海尔兄弟》,是2008年北京奥运会全球唯一白电赞助商。 一、财务报表的内容包括 1、资产负债表 主要包括:资产负债,所有者权益三项。其中资产包括:流动资产、长期投资、固定资产、无形资产、和其它资产。负债包括流动负债和长期负债,所有者公益包括实收资本,资本公积,盈余公积和未分配利润。这里有个等式就是资产=负债+所有者权益。 2、利润表 主营业务收入-主营业务成本-营业费用-销售税金及附加=销售利润;销售利润+其它业务利润-管理费用-财务费用=营业利润; 营业利润+投资收益+营业外收入-营业外支出=利润总额;利润总额-所得税=净利润 3、现金流量表

现金流量表是财务报表的三个基本报告之一,也叫账务状况变动表,所表达的是在一固定期间(通常是每月或每季)内,一家机构的现金 (包含现金等价物) 的增减变动情形。 二、财务报表分析方法 1、盈利能力分析 比较常用的指标有: 净资产收益率=净利润/平均净资产 总资产收益率=净利润/平均总资产 营业收入利润率=利润总额/营业收入净额 以上三个指标值越大,盈利能力越强。 2、偿债能力分析 流动比率=流动资产/流动负债,该指标应大于1,否则企业短期偿债能力有问题,最佳值为2以上。速动比率=速动资产/流动负债,其中速动资产=流动资产-存货-待摊费用,该指标大于1较好。资产负债率=负债总额/资产总额,可与行业平均值比较。 3、周转能力分析 周转能力比率亦称活动能力比率是分析公司经营效应的指标,其分子通常为销售收入或销售成本,分母则以某一资产科目构成。 4、成长能力分析 成长能力比率可用来测知公司扩展经营的能力。 三、海尔集团财务报表分析 一,资产状况分析;

江苏省高等教育自学考试 ( 2016 年) 本科毕业论文 题目美斯特有限公司财务报表分析 专业会计 主考学校南京财经大学 姓名 准考证号 专科院校 指导教师 起止日期 2016年03月-2016年05月

目录 一、美斯特有限公司简介 (1) 二、财务报表分析综述 (2) 三、财务报表相关财务指标分析 (2) 四、财务报表综合分析 (9) 五、数据分析及结论 (9)

美斯特有限公司财务报表分析 王彤彤 【摘要】财务报表分析,又称财务分析,是通过收集、整理企业财务会计报告中的有关数据,并结合其他有关补充信息,对企业的财务状况、经营成果和现金流量情况进行综合比较和评价,为财务会计报告使用者提供管理决策和控制依据的一项管理工作。 随着我国经济的发展,财务报表分析对企业相关利益者而言有着至关重要的作用,深入的分析可及时向财务报表使用者提供企业的财务状况、经营成果和现金流量等信息,评价企业的偿债能力、营运能力和盈利能力,帮助其作出决策。本文通过对美斯特有限公司财务报表进行分析明确问题所在,促使该公司制定有效的改进措施,提高管理水平,促进生产经营正常发展。 【关键词】美斯特有限公司财务报表分析财务比率 随着市场经济的不断发展和企业经营管理的规范化,企业财务报表分析在企业财务管理中的地位越来越重要。企业需要及时发现财务会计及企业经营中的问题,就必须通过财务报表中的分析数据做出正确的判断。在分析财务报表的过程中一定要注意综合运用不同的分析方法,运用财务数据发现公司存在的问题,从而为利益相关者的决策提供正确的帮助。 一、美斯特有限公司简介 美斯特股份有限公司(以下简称美斯特)创立于1995年,主营业务涵盖了冰箱、空调、冷柜等白色家电领域产品的研发、制造、营销和售后服务,产品远销100多个地区。生产基地分布于青岛、北京、南京扬州等多个城市,具有年产冰箱(含冷柜)100万台、空调70万套、洗衣机50万台的能力。美斯特在青岛、南京两地设立了研发中心,由500多名技术人员组成了业内大规模、专业的研发团队,时刻与世界主流家电技术保持同步,推进着研究成果的不断创新,致力提升人们的生活品质。美斯特一直秉承“技术立企、以人为本”的核心理念,始终把技术作为发展的第一推动力,不断追求研发深度,持续提升自主创新能力。凭借领先的技术和一流的品质,美斯特的产品受到消费者持续的吹捧。 美斯特从技术研发、工艺质量、生产制造、物流运输、市场销售等各个环节充分共享资源,整体布局,各有侧重,协同运作,均衡发展,形成各自独特的产品风格和优势,培养各自鲜明的品牌个性,全面满足不同国度和地域、不同特征和偏好的消费者需求。

企业财务报表分析的基本内容 财务报表分析通过分析资产负债表、损益表、现金流量表和内部报表等,揭示企业财务状况和财务成果变动的情况及其原因;偿债能力分析、盈利能力分析、营运能力分析,构成了财务报表分析的大致框架。 对财务报表的解读与分析 资产负债表分析 资产结构分析 资产结构的弹性分析 资产结构的弹性分析,就是要比较报告期和基期的资产结构,从中判断金融资产比重的变化情况,以确定企业资产结构的弹性水平。资产结构的弹性,就是资产总量随时调整的可能性及资产内部结构可随时调整的可能性,这取决于弹性资产,即金融资产在总资产中所占的比重。金融资产,具体指货币资金、短期投资、应收票据、一年内到期的长期债权投资、长期投资中的股票和债券投资。 保持一定数量的金融资产,可以降低企业的财务风险和资产风险,但金融资产的机会成本较高,过量的金融资产会导致企业效率和效益的下降。因此,金融资产的持有量应根据企业自身经营特点和宏观经济等因素合理确定。资产结构的收益性分析 将资产划分为收益性资产、保值性资产和支出性资产。为了提高盈利水平,应尽可能直接增加形成企业收益资产的比重,减少其他两类资产的

比重。 资产结构的风险性分析 实践中,存在着三种资产风险结构类型:保守性资产结构、中庸性资产结构和风险性资产结构。三种风险结构的差别在于使流动资产保持在什么水平以及维持什么水平的金融资产、存货资产和信用资产。一般来说,流动资产的风险比较小。 企业应尽力构建一种既能满足生产经营对不同资产的要求,又使经营风险最小的资产结构。 融资结构分析 融资结构包括:a.融资的期限结构:按时间长短,分为长期融资和短期融资,长期融资包括所有者权益和长期负债,短期融资包括短期负债;b.融资的流动性结构:流动性,主要是由于到期偿还约束性的高低而引起的;融资的方式结构:c.融资方式即企业获得资金的手段,负债和所有者权益各项目的划分,实际上已反映出了各自的融资方式。 不同的融资结构,其成本和风险是各不相同的。最佳的融资结构应是成本最低而风险最小的融资结构。 企业要得以正常生存和发展,其资金来源必须可靠而又稳定,资金运用必须有效而又合理,企业流动负债、长期负债与所有者权益之间,以及各项 资产之间,必须保持一个较为合理的比例关系。 利润表和利润分配表分析 通过利润表和利润分配表,可以考察企业投入的资本是否完整、判断企业盈利能力大小或经营效益好坏、评价利润分配是否合理。利润表的项目

山西大学研究生学位课程论文(2015 ---- 2016 学年第一学期) 学院(中心、所):经济与管理学院 专业名称:会计专硕 课程名称:高级财务报表分析 论文题目:基于杜邦体系的潞安环能财务报表分析授课教师(职称):王素莲(副教授) 研究生姓名:杨凯丽 年级:研一 学号:201523822018 成绩: 评阅日期: 山西大学研究生学院

2016年 2 月28 日 基于杜邦体系的潞安环能财务报表分析 学生姓名:杨凯丽指导教师:王素莲 摘要:随着社会经济的发展,企业的财务报表越来越受到相关利益主体的关注,需要对相关财务报表进行正确的评价,为科学,合理的决策提供依据。杜邦分析体系能够评价公司财务的不足,找出影响公司财务的相关指标,反映企业的经营情况、偿债能力、资产运营能力等并提出相应的改进方法。本文运用杜邦分析法,选取潞安环能2012-2014年度的财务报表进行分析,提出相应的对策和建议,同时指出该分析体系的不足与改进之处。 关键词:杜邦分析法,财务报表分析,财务指标 一、行业及公司情况 近几年,由于受国内经济下行,国家发展新能源、进口低价煤冲击与违法违规煤矿建设等因素影响,我国煤炭市场需求疲软,产能过剩现象严重,煤炭产品价格也随之不断下跌。我国煤炭行业发展陷入困境,已不容忽视。作为煤炭大省的山西,也不可避免的陷入煤困之中。 潞安环能公司地处山西省,主要从事煤炭的采掘、加工和销售业务。公司潞安矿区煤田位于沁水煤田东部边缘中段,面积约1334k㎡,煤炭地质储量144.79亿吨。公司下属五阳煤矿、漳村煤矿、王庄煤 年度净利润销售收入资产总额负债总额全部成本2014 74,736 1,603,032 5,150,618 3,299,764 1,494,300 2013 116,605 1,919,997 4,560,121 2,827,738 1,731,535 2012 204,978 2,006,530 3,961,280 2,304,321 1,709,676 矿、常村煤矿4个煤矿。公司现开采3号煤层,平均厚度6.3m,剩余可采储量12.08亿吨,可均衡生产64.57年,为天然的优质无烟煤和贫瘦煤,主要用于电力动力煤和冶金喷吹煤。公司主力矿井煤炭总的核定生产能力为1860万吨/年。 二、主要财务数据和指标 表一单位:万元项目2014 2013 2012

企业财务报表分析 摘要 传统的财务报表分析方法已经明显滞后于我国的经济发展速度,很难满足企业管理者及其他报表使用人对企业信息的需求。本文从我国的财务报表分析原理入手,揭示了现阶段我国企业财务报表分析的现状,指出了我国企业财务报表分析的缺陷与不足, 从社会层面,经济层面以及企业自身找出了产生这种缺陷的原因,并从企业和国家两个方面提出了相应的解决措施来弥补和消除其局限性,只有不断完善我国的法律体系,才能为企业创造一个良好的社会环境;只有不断健全我国的财务核算体制,提高财务人员自身素质,才能不断提高企业自身的水平,从而保证我国企业财务报表分析的规范性,合法性和合理性,促进企业的健康发展。 关键词:财务分析;财务报表;偿债能力;盈利能力

Exploration of Enterprise Financial Statement Analysis ABSTRACT The traditional analysis of financial statements has significantly lagged behind the pace of development of economic in China, and it is difficult to meet the need of other managers who use the report. In this paper, we analyze the financial statements of principle, and reveal the present status of financial reports. Moreover, from a social level, we describe the defects and shortcomings of financial statements. Only constantly improving our legal system, can we create a favorable social environment for our enterprises and improve their own quality of financial personnel in order to constantly enhance their own level, to ensure Chinese enterprises to supply with regulatory analysis of financial statements, and promote the healthy development of enterprises. Keywords: Financial Analysis; Financial Statements; Solvency; Profitability

海尔集团财务报表分析 一、财务报表分析的定义及相关内容 (一)、财务报表分析的定义 财务报表分析是以企业基本活动为对象、以财务报表为主要信息来源、以分析和综合为主要方法的系统认识企业的过程,其目的是了解过去、评价现在和预测未来,以帮助报表使用人改善决策。财务报表分析的对象是企业的各项基本活动。 (二)、财务报表的构成 1、资产负债表 主要包括:资产负债,所有者权益三项。其中资产包括:流动资产、长期投资、固定资产、无形资产、和其它资产。负债包括流动负债和长期负债,所有者公益包括实收资本,资本公积,盈余公积和未分配利润。这里有个等式就是资产=负债+所有者权益。 2、利润表 主营业务收入-主营业务成本-营业费用-销售税金及附加=销售利润;销售利润+其它业务利润-管理费用-财务费用=营业利润;营业利润+投资收益+营业外收入- 营业外支出=利润总额;利润总额- 所得税=净利润 3、现金流量表

现金流量表是财务报表的三个基本报告之一,也叫账务状况变动表,所表达的是在一固定期间(通常是每月或每季)内,一家机构的 现金(包含现金等价物)的增减变动情形。 (三)、财务报表比率基本分析方法 比率分析法是以同一期财务报表上若干重要项目的相关数据相互比较,求出比率,用以分析和评价公司的经营活动以及公司目前和历史状况的一种方法,是财务分析最基本的工具。主要是掌握和运用四类比率,即反映公司的盈利能力比率、偿债能力比率、成长能力比率、周转能力比率这四大类财务比率。 1、盈利能力分析 比较常用的指标有: 净资产收益率=净利润/ 平均净资产 总资产收益率=净利润/ 平均总资产营业收入利润率=利润总额/ 营业收入净额以上三个指标值越大,盈利能力越强。 2、偿债能力分析 流动比率=流动资产/ 流动负债,该指标应大于1,否则企业短期偿债能力有问题,最佳值为2以上。速动比率=速动资产/ 流动负债,其中速动资产=流动资产-存货-待摊费用,该指标大于1较好。资产负债率=负债总额/ 资产总额,可与行业平均值比较。 3、周转能力分析

. 财务分析指标大全一、变现能力比率流动负债流动资产÷1、流动比率= ÷流动负债2、速动比率=(流动资产-存货)=流动资产-流动负债3、营运资本二、资产管理比率÷平均 存货存货周转率(次数)=主营业务成本1、 ÷平均应收账款应收账款周转率=主营业务收入2、 +应收账款周转天数营业周期=存货周转天数3、 三、负债比率÷股东权益产权比率=负债总额1、 =EBIT/I ÷利息费用已获利息倍数=息税前利润2、 四、盈利能力比率平均净资产=净利润÷1、净资产收益率五、杜邦财务分析体系所用指标 权益乘数×总资产周转率×资产净利率×权益乘数=销售净利率1、权益净利率= -资产负债率)(1=1+(负债总额/股东权益总额)=1/2、权益乘数=资产总额/股东权益总额六、上市公 司财务报告分析所用指标净资产收益率(当年股数没有每股净资产×)/普通股总股数=)(=(EBIT -I1-T每股收益(1、EPS)发生增减变动时,后者也适用)/普通股每股收益市盈率=普 通股每股市价2、 /年末普通股股份总数每股股利=股利总额3、 股票获利率(当年股数没有发生增减变动时,后者也适×净利润总额=市盈率股利支付率=股 利总额/4、用)(又叫:当期收益率、本期收益率)=普通股每股股利/普通股每股市价5、股票获利率/每股股利股利保障倍数=每股收益6、/年度末普通股数每股净资产=年度末股东 权益7、 每股净资产=每股市价/8、市净率/年末净资产净资产收益率=净利润9、七、现金流量 分析指标(一)现金流量的结构分析=经营活动流量经营活动流入-经营活动流出、1 (二)流动性分析(反映偿债能力)/= 、1 现金到期债务比经营现金流量净额本期到期债务. . 流动负债(反映短期偿债能力)=经营现金流量净额/ 2、现金流动负债比(重点)债务总额= 经营现金流量净额/3、现金债务总额比(重点)(三)获取现金能力分析销售额=经营现金 流量净额/1、销售现金比率普通股股数经营现金流量净额/ 2、每股营业现金流量(重点)=100% ×/全部资产全部资产现金回收率=经营现金流量净额3、(四)财务弹性分析现金满足投资 比率1、/每股现金股利每股经营现金流量净额现金股利保险倍数(重点)=2、(五)收益 质量分析/经营现金毛流量2、现金营运指数=经营现金的净流量9日刘正兵课堂小记)几个重 要的财务指标的关系(1月 四个常用比率的关系:④= 1-1/①……= 1-②= 资产负债率资产/ 负债 ④= 1/……②= 1-①资产资产权益率= 所有者权益/ ×④1= ①= 所有者权益……③④-负债产权比率= / 1-①)③=1/(=1+ 所有者权益= 权益乘数资产/ ……④= 1/② 三个指标= EBIT 1、息税前利润)-= EBIT(1T 2、息前税后利润净利润 = 3、息税后利润 .

财务报表分析毕业论文范文2篇 财务报表分析毕业论文范文一:高校财务分析课程教学改革摘要:财务分析是财会类专业开设的一门核心课程,就目前而言,高校开设的财务分析课程在教学中存在课程内容体系不完善、教学方法过于单一、考核过于片面以及教材选用陈旧等问题,导致学习本课程的学生理论与实践相脱节。基于此,本文通过研究财务分析课程教学过程中存在的问题,从课程设置、教学方法、考核方式以及教材选用等方面提出了详细的改革措施,以期能够提升高校财务分析课程的教学质量和效果,更好地培养学生在进行财务分析时理论与实践相结合的能力。 关键词:财务分析存在问题改革措施 一、引言 财务分析课程是针对高校财会类专业本科生开设的专业基础课和核心课,是一门集理论、实践与技能于一身的综合性学科。随着我国经济和资本市场的快速发展以及人们的理财意识逐渐增强,越来越多的人在理财活动中开始重视并学习财务分析这一专业知识和技能。但就目前高校开设财务分析课的现状而言,无论是课程内容设置,还是教学与考核方法等方面都存在较大的问题,难以满足人们想要“理好财”的这一目标。因此,作为在高校多年从事财务分析教学的一线教师,本文将结合自身的工作经验,就财务分析教学现状中存在的一些问题进行深入而详细的分析,

并针对这些问题提出相应的改革措施,以期能够为从事相关工作的教育界同仁提供借鉴和指导。 二、财务分析课程教学现状及存在的问题 (一)课程内容体系不完善 目前高校财务分析课程内容体系的不完善主要体现在不同院校的内容体系存在较大的差异,而且很多情况下其课程内容体系较为片面,具有代表性的内容体系有以下两大类:一类是以张先治和陈友邦教授的财务分析为代表的内容体系,该体系主要由四大部分组成,分别是财务分析概论、财务报告分析、财务效率分析和财务综合分析与评价。具体来看,财务分析概论的内容又包括财务分析理论(财务分析是什么)、财务分析信息基础(分析什么)与财务分析程序与方法(怎样分析);财务报告分析的内容主要是针对四大报表,即资产负债表、利润表、所有者权益变动表和现金流量表进行逐一单个分析;财务效率分析的内容主要包括盈利能力、偿债能力、营运能力和发展能力分析;最后是财务综合分析与评价,其内容主要包括综合分析(杜邦分析和帕利普分析)与业绩评价、趋势与预测分析以及价值评估;另一类是以张新民和钱爱民教授的财务报表分析为代表的内容体系,该内容体系由财务报表分析概论(理论框架结构)、分析基础、项目质量分析(资产、资本、利润、现金流项目的质量)、合并报表分析以及综合分析方法等组成。以上两大类课程内容体系在不同的高校都有采用,虽然这两大类课程内容体系各有特点且不尽相同,但是它们却有着共同的不足:第一,过分强调对报表的分析,忽视报表附注以及对数据质量的分析;第二,过分关注财务信息,忽视非财务信息。上

附件二: 企业财务报表分析报告 (参考格式) 提纲 一、集团公司概况 二、集团公司经营的基本情况 (一)经营主要政策。 (二)主要经营业绩。 (三)完成主要经济指标,并对主要指标进行分析说明。 三、集团公司经营成果分析 (一)主营业务收入情况 (二)成本费用变动情况 (三)其他业务利润 (四)营业外收支 (五)投资收益 (六)所得税 (七)净利润实现情况

(八)利润分配情况 (九)亏损企业情况 四、集团公司财务状况分析 (一)资产情况 (二)负债情况 (三)资产质量及财务风险情况分析 (四)国有资本保值增值情况 五、现金流量分析 六、重大事项影响 七、经营风险因素、发展规划及经营战略 八、本年度企业经营管理中存在问题,下年度改进管理和提高经营业绩拟采取的措施等。 ▲集团公司对所属境外企业的经营成果和财务状况分析参照上述指标及分析方法。 ▲集体企业的财务报表分析报告参照上述指标及分析方法。 ▲金融企业的财务报表分析报告参照上述指标及分析方法。 企业财务报表分析报告

(参考格式) 一、集团公司概况 (一)公司成立时间及批准文号、改制(重组、收购、兼并)情况、企业法人营业执照、注册资本及其变更情况。 (二)公司的经营范围、法定代表人、公司的法定地址等。 (三)集团及所属子公司户数(含境外企业,下同),本年所属企业隶属关系变动情况,合并报表的编制原则等。 集团公司年度全资、控股或参股的子公司情况表: 单位:万元 (四)截止年末,集团拥有从业人员人数及素质情况。 二、集团公司经营的基本情况 (一)经营主要政策。包括:企业改革、产业结构优化、市场开拓、资本运营等方面。 (二)主要经营业绩。 (三)年完成主要经济指标,并对主要指标进行分析说明。

学号 院系经济管理学院西安翻译学院XI’AN FANYI UNIVERSITY 本科毕业论文 Thesis for Bachelor’s Degree 题目耐克公司的财务报表分析 学生姓名××× 指导教师××× 学科专业国际经济与贸易 2014年5月

诚信声明 本人郑重声明:本人所呈交的毕业论文,是在导师的指导下独立进行研究所取得的成果。毕业论文中凡引用他人已经发表或未发表的成果、数据、观点等,均已明确注明出处。除文中已经注明引用的内容外,不包含任何其他个人或集体已经发表或在网上发表的论文。 本声明的法律结果由本人承担。 签名: 日期:年月日

耐克公司的财务报表分析 姓名自己填××× 摘要:随着我国市场经济体制的深化以及资本市场的快速发展,企业外部环境发生了巨大变化。财务报表分析不仅是企业内部的一项基础工作,而且对财政、税务、银行、审计及企业主管部门和广大投资者全面了解企业生产经营情况,正确评价企业绩效,从外部推动企业挖潜增效和改善管理起着不可替代的作用。但是单纯从财务报表的简单数字和文字上得不出实质性的成果,而要利用一定的分析方法和分析技巧,同时结合实际情况,正确认识财务报表本身的局限性和非正常影响因素,对资产负债表、利润表和现金流量表进行全面综合分析,以便做出科学决策,这个系统的动态过程就是财务报表分析。 本文以耐克公司为例,从财务分析的内涵入手,介绍了企业财务分析的基础资料以及目前常用的财务分析方法。对现行常用财务分析指标进行了详细的分析研究,并运用财务比率分析指标对耐克公司综合财务状况进行分析和评价。最后,分析了常用财务比率分析存在的局限性,并从企业偿债能力、营运能力和盈利能力等几个方面对其指标提出了改进建议。运用财务指标来评价企业的整体盈利能力、偿债能力、资产的营运效率、资产周转率、现金流量以及持续发展能力进行分析等探索如何进行财务报表分析,并对财务报表分析的局限性和影响因素提出自己的观点。 关键词:财务报表;财务报表分析;财务指标;局限性 Nike company financial statement analysis Abstract:With deepening of market economy system in our country and the rapid development of capital market, great changes place in enterprise external environment. Financial statement analysis is not only a basic work within the enterprise, and the fiscal, taxation, banking, audit and enterprise to fully understand the enterprise production and management departments and the broad masses of investors, the correct evaluation of enterprise performance, from the outside to promote enterprise development efficiency and improving