期货从业考试基础知识计算题题型总结

- 格式:doc

- 大小:143.00 KB

- 文档页数:9

期货基础知识计算题总结及答案期货基础知识计算题总结及答案期货市场是金融市场的重要组成部分,其价格波动和交易策略一直是投资者关注的焦点。

为了帮助投资者更好地理解和掌握期货市场的基本知识和交易技巧,本文将对期货基础知识进行简要介绍,并总结一些常见的计算题及其答案。

一、期货基础知识1、期货合约:期货合约是一种标准化的金融合约,规定买卖双方在未来的某一时间以约定的价格交割一定数量的商品或金融产品。

2、保证金:保证金是投资者在期货交易中为了确保履约而缴纳的一定比例的资金。

3、手续费:手续费是投资者在进行期货交易时需要支付给交易所或经纪商的一定费用。

4、期货价格:期货价格是市场对未来某一时间商品或金融产品的预期价格。

5、交割:交割是指在约定的时间按照期货合约的约定价格实际交货或结算货款。

二、常见计算题及答案1、问题:假设某种商品期货合约的交易价格为100元,保证金比例为5%,请问投资者需要缴纳多少保证金?答案:投资者需要缴纳的保证金为100元× 5% = 5元。

2、问题:假设某种商品期货合约的手续费为每手10元,请问投资者在进行10手交易时需要支付多少手续费?答案:投资者在进行10手交易时需要支付的手续费为10元× 10手 = 100元。

3、问题:假设某种商品期货合约的交易价格为100元,交割日期为3个月后,请问投资者在交割日时需要支付多少实际交割金额?答案:由于没有提供商品或金融产品的数量,无法计算实际交割金额。

4、问题:假设某种股票指数期货合约的交易价格为5000点,保证金比例为10%,请问投资者需要缴纳多少保证金?答案:投资者需要缴纳的保证金为5000点× 10% = 500点。

5、问题:假设某种外汇期货合约的交易价格为1美元 = 6.5元人民币,交割日期为3个月后,请问投资者在交割日时需要支付多少人民币?答案:由于没有提供美元的数量,无法计算需要支付的人民币金额。

三、总结通过对期货基础知识的简要介绍和常见计算题的总结,可以帮助投资者更好地理解和掌握期货市场的规律和风险,从而制定更加科学和有效的投资策略。

2024年期货从业资格之期货基础知识通关考试题库带答案解析单选题(共45题)1、假设在间接报价法下,欧元/美元的报价为1.3626,则在美元报价法下,1美元可以兑换()欧元。

A.1.3626B.0.7339C.1D.0.8264【答案】 B2、某短期国债离到期日还有3个月,到期可获金额10000元,甲投资者出价9750元将其买下,2个月后乙投资者以9850买下并持有一个月后再去兑现,则乙投资者的年化收益率是()。

A.10.256%B.6.156%C.10.376%D.18.274%【答案】 D3、目前,货币政策是世界各国普遍采用的经济政策,其核心是对()进行管理。

A.货币供应量B.货币存量C.货币需求量D.利率【答案】 A4、下列指令中,不需指明具体价位的是()。

A.触价指令B.止损指令C.市价指令D.限价指令【答案】 C5、在我国期货公司运行中,使用期货居间人进行客户开发是一条重要渠道,期货居间人的报酬来源是()。

A.期货公司B.客户C.期货交易所D.客户保证金提取【答案】 A6、某投资者买入50万欧元,计划投资3个月,但又担心期间欧元对美元贬值,该投资者决定利用欧元期货进行空头套期保值(每张欧元期货合约为12.5万欧元)03月1日,外汇即期市场上以EUR/USD:1.3432购买50万欧元,在期货市场上卖出欧元期货合约的成交价为EUR/USD:1.3450,6月1日,欧元即期汇率为EUR/USD=1.2120,期货市场上以成交价格EUR/USD:1.2101买入对冲平仓,则该投资者()。

A.盈利1850美元B.亏损1850美元C.盈利18500美元D.亏损18500美元【答案】 A7、在其他因素不变时,中央银行实行紧缩性货币政策,国债期货价格()。

A.趋涨B.涨跌不确定C.趋跌D.不受影响【答案】 C8、标准仓单需经过()注册后方有效。

A.仓库管理公司B.制定结算银行C.制定交割仓库D.期货交易所【答案】 D9、以下关于跨市套利说法正确的是()。

2023年-2024年期货从业资格之期货基础知识通关考试题库带答案解析单选题(共45题)1、在我国,4月27日,某交易者进行套利交易同时买入10手7月铜期货合约、卖出20手9月铜期货合约、买入10手11月铜期货合约;成交价格分别为35820元/吨、36180元/吨和36280元/吨。

5月10日对冲平仓时成交价格分别为35860元/吨、36200元/吨、36250元/吨时,该投资者的盈亏情况为()。

A.盈利1500元B.亏损1500元C.盈利1300元D.亏损1300元【答案】 B2、下列选项中,其盈亏状态与性线盈亏状态有本质区别的是()。

A.证券交易B.期货交易C.远期交易D.期权交易【答案】 D3、在我国,交割仓库是指由()指定的、为期货合约履行实物交割的交割地点。

A.期货交易所B.中国证监会C.期货交易的买方D.期货交易的卖方【答案】 A4、一般而言,套利交易()。

A.和普通投机交易风险相同B.比普通投机交易风险小C.无风险D.比普通投机交易风险大【答案】 B5、某日,大豆的9月份期货合约价格为3500元/吨,当天现货市场上的同种大豆价格为3000元/吨。

则下列说法中不正确的是()。

A.基差为-500元/吨B.此时市场状态为反向市场C.现货价格低于期货价格可能是由于期货价格中包含持仓费用D.此时大豆市场的现货供应可能较为充足【答案】 B6、以下不属于权益类衍生品的是()。

A.权益类远期B.权益类期权C.权益类期货D.权益类货币【答案】 D7、按()的不同来划分,可将期货投机者分为多头投机者和空头投机者。

A.交易主体B.持有头寸方向C.持仓时间D.持仓数量【答案】 B8、以下反向套利操作能够获利的是()。

A.实际的期指低于上界B.实际的期指低于下界C.实际的期指高于上界D.实际的期指高于下界【答案】 B9、1982年,美国()上市交易价值线综合指数期货合约,标志着股指期货的诞生。

A.芝加哥期货交易所B.芝加哥商业交易所C.纽约商业交易所D.堪萨斯期货交易所【答案】 D10、某香港投机者5月份预测大豆期货行情会继续上涨,于是在香港期权交易所买入1手(10吨/手)9月份到期的大豆期货看涨期权合约,期货价格为2000港元/吨,期权权利金为20港元/吨。

期货从业资格考试必考计算题1.有关期转现的计算首先,期转现通过“平仓价”(一般题目会告知双方的“建仓价”)在期货市场对冲平仓。

此过程中,买方及卖方(交易可不是在这二者之间进行的哦!)会产生一定的盈亏。

第二步,双方以“交收价”进行现货市场内的现货交易。

最终,买方的(实际)购入价=交收价-期货市场盈亏---在期转现方式下;卖方的(实际)销售价=交收价+期货市场盈亏---在期转现方式下;另外,在到期交割中,卖方还存在一个“交割和利息等费用”的计算,即,对于卖方来说,如果“到期交割”,那么他的销售成本为:实际销售成本=建仓价-交割成本---在到期交割方式下;而买方则不存在交割成本。

2.有关期货买卖盈亏及持仓盈亏的计算细心一些,分清当日盈亏与当日开仓或当日持仓盈亏的关系:当日盈亏=平仓盈亏+持仓盈亏=平历史仓盈亏+平当日仓盈亏+历史持仓盈亏+当日开仓持仓盈亏3.有关基差交易的计算A弄清楚基差交易的定义;B买方叫价方式一般与卖期保值配合;卖方叫价方式一般与买期保值配合;C最终的盈亏计算可用基差方式表示、演算。

4.将来值、现值的计算:将来值=现值*(1+年利率*年数)A. 一般题目中会告知票面金额与票面利率,则以这两个条件即可计算出:将来值=票面金额*(1+票面利率)----假设为1年期B. 因短期凭证一般为3个月期,计算中会涉及到1年的利率与3个月(1/4年)的利率的折算5.中长期国债的现值:针对5、10、30年国债,以复利计算P=(MR/2)*[1-(书上有公式,自己拿手抄写吧,实在是不好打啊,偷个懒);M为票面金额,R为票面利率(半年支付一次),市场半年利率为r,预留计息期为n次。

6.转换因子的计算:针对30年期国债合约交割价为X,(即标准交割品,可理解为它的转换因子为1),用于合约交割的国债的转换因子为Y,则买方需要支付的金额=X乘以Y(很恶劣的表达式)。

个人感觉转换因子的概念有点像实物交割中的升贴水概念。

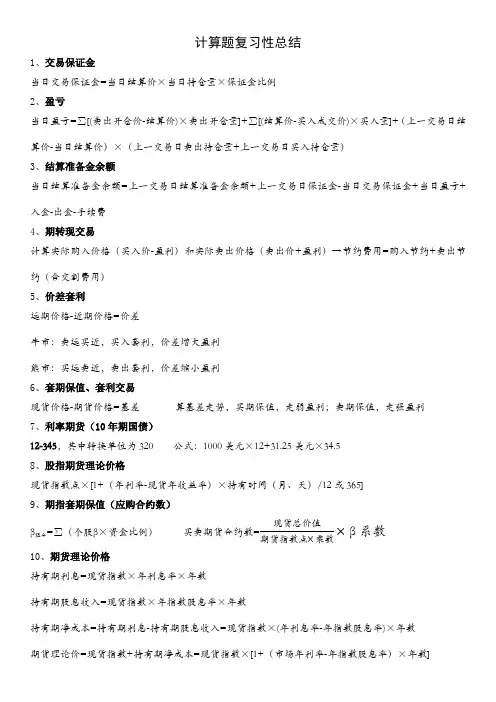

计算题复习性总结1、交易保证金当日交易保证金=当日结算价×当日持仓量×保证金比例2、盈亏当日盈亏=∑[(卖出开仓价-结算价)×卖出开仓量]+∑[(结算价-买入成交价)×买入量]+(上一交易日结算价-当日结算价)×(上一交易日卖出持仓量+上一交易日买入持仓量)3、结算准备金余额当日结算准备金余额=上一交易日结算准备金余额+上一交易日保证金-当日交易保证金+当日盈亏+入金-出金-手续费4、期转现交易计算实际购入价格(买入价-盈利)和实际卖出价格(卖出价+盈利)→节约费用=购入节约+卖出节约(含交割费用)5、价差套利远期价格-近期价格=价差牛市:卖远买近,买入套利,价差增大盈利熊市:买远卖近,卖出套利,价差缩小盈利6、套期保值、套利交易现货价格-期货价格=基差算基差走势,买期保值,走弱盈利;卖期保值,走强盈利7、利率期货(10年期国债)12-345,其中转换单位为320 公式:1000美元×12+31.25美元×34.58、股指期货理论价格现货指数点×[1+(年利率-现货年收益率)×持有时间(月、天)/12或365]9、期指套期保值(应购合约数)β组合=∑(个股β×资金比例)买卖期货合约数=现货总价值期货指数点×乘数×β系数10、期货理论价格持有期利息=现货指数×年利息率×年数持有期股息收入=现货指数×年指数股息率×年数持有期净成本=持有期利息-持有期股息收入=现货指数×(年利息率-年指数股息率)×年数期货理论价=现货指数+持有期净成本=现货指数×[1+(市场年利率-年指数股息率)×年数]。

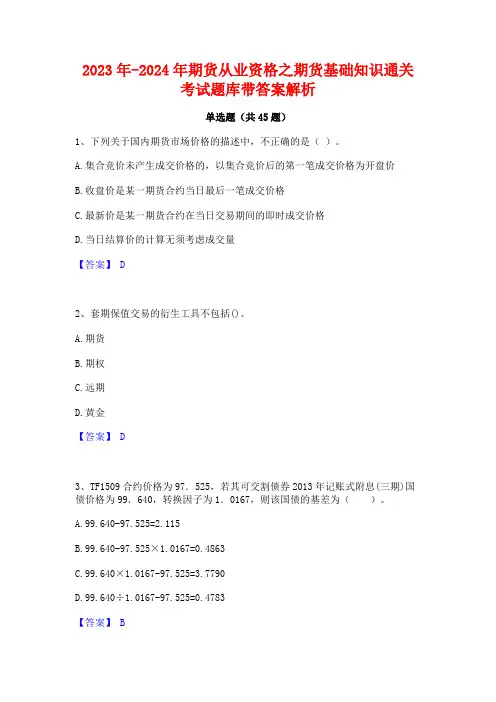

2023年-2024年期货从业资格之期货基础知识通关考试题库带答案解析单选题(共45题)1、下列关于国内期货市场价格的描述中,不正确的是()。

A.集合竞价未产生成交价格的,以集合竞价后的第一笔成交价格为开盘价B.收盘价是某一期货合约当日最后一笔成交价格C.最新价是某一期货合约在当日交易期间的即时成交价格D.当日结算价的计算无须考虑成交量【答案】 D2、套期保值交易的衍生工具不包括()。

A.期货B.期权C.远期D.黄金【答案】 D3、TF1509合约价格为97.525,若其可交割债券2013年记账式附息(三期)国债价格为99.640,转换因子为1.0167,则该国债的基差为()。

A.99.640-97.525=2.115B.99.640-97.525×1.0167=0.4863C.99.640×1.0167-97.525=3.7790D.99.640÷1.0167-97.525=0.4783【答案】 B4、假设沪铜和沪铝的合理价差为32500元/吨,表1所列情形中,理论上套利交易盈利空间最大的是()。

A.②B.③C.①D.④【答案】 A5、某新客户存入保证金10万元,8月1日开仓买入大豆期货合约40手(每手10吨),成交价为4100元/吨。

同天卖出平仓大豆合约20手,成交价为4140元/吨,当日结算价为4150元/吨,交易保证金比例为5%。

则该客户的持仓盈亏为()元。

A.1000B.8000C.18000D.10000【答案】 D6、我国10年期国债期货合约要求可交割国债为合约到期日首日剩余期限至少在()年以上,但不超过()年。

A.5;10B.6;15C.6.5;10.25D.6.5;15【答案】 C7、某客户通过期货公司开仓卖出1月份黄大豆1号期货合约100手(10吨/手),成交价为3535元/吨,当日结算价为3530元/吨,期货公司要求的交易保证金比例为5%。

该客户当日交易保证金为()元。

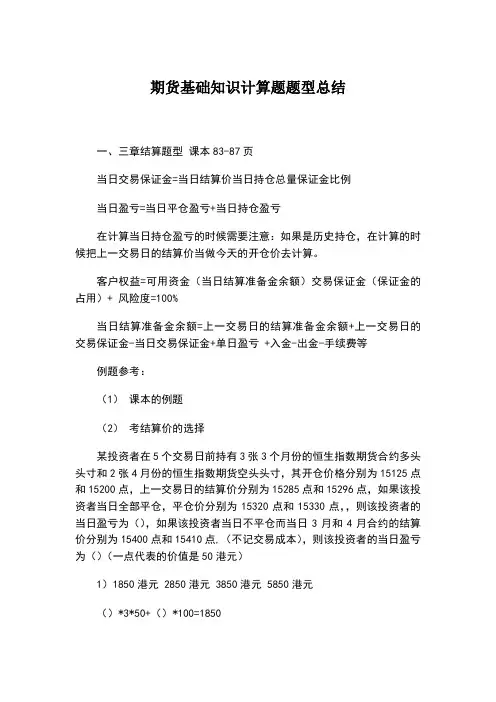

期货基础知识计算题题型总结一、三章结算题型课本83-87页当日交易保证金=当日结算价当日持仓总量保证金比例当日盈亏=当日平仓盈亏+当日持仓盈亏在计算当日持仓盈亏的时候需要注意:如果是历史持仓,在计算的时候把上一交易日的结算价当做今天的开仓价去计算。

客户权益=可用资金(当日结算准备金余额)交易保证金(保证金的占用)+ 风险度=100%当日结算准备金余额=上一交易日的结算准备金余额+上一交易日的交易保证金-当日交易保证金+单日盈亏 +入金-出金-手续费等例题参考:(1)课本的例题(2)考结算价的选择某投资者在5个交易日前持有3张3个月份的恒生指数期货合约多头头寸和2张4月份的恒生指数期货空头头寸,其开仓价格分别为15125点和15200点,上一交易日的结算价分别为15285点和15296点,如果该投资者当日全部平仓,平仓价分别为15320点和15330点,,则该投资者的当日盈亏为(),如果该投资者当日不平仓而当日3月和4月合约的结算价分别为15400点和15410点,(不记交易成本),则该投资者的当日盈亏为()(一点代表的价值是50港元)1)1850港元 2850港元 3850港元 5850港元()*3*50+()*100=18502)4850港元 5850港元 9700港元 11700港元(15400—15285)×3×50+(15296—15410)×2×50=5850答案 A B(3)所有公式的利用例1:某新客户在某期货经纪公司开户后存入保证金50万元,在8月1日开仓买进9月某指数期货合约40手,成交价为1200点(每点100元),同一天该客户卖出平仓20手该指数期货合约,成交价为1215点,当日结算价为1210点,假定交易保证金比例为8%,手续费为单边每手10元,则客户的帐户情况为:当日的盈亏(开仓,平仓)手续费、保证金、客户权益、可用资金、风险度、当日结算准备金余额。

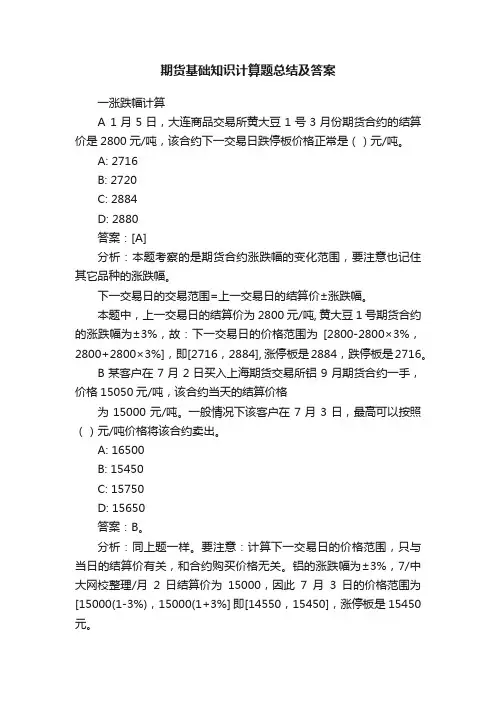

期货基础知识计算题总结及答案一涨跌幅计算A 1月5日,大连商品交易所黄大豆1号3月份期货合约的结算价是2800元/吨,该合约下一交易日跌停板价格正常是()元/吨。

A: 2716B: 2720C: 2884D: 2880答案:[A]分析:本题考察的是期货合约涨跌幅的变化范围,要注意也记住其它品种的涨跌幅。

下一交易日的交易范围=上一交易日的结算价±涨跌幅。

本题中,上一交易日的结算价为2800元/吨, 黄大豆1号期货合约的涨跌幅为±3%,故:下一交易日的价格范围为[2800-2800×3%,2800+2800×3%],即[2716,2884], 涨停板是2884,跌停板是2716。

B某客户在7月2日买入上海期货交易所铝9月期货合约一手,价格15050元/吨,该合约当天的结算价格为15000元/吨。

一般情况下该客户在7月3日,最高可以按照()元/吨价格将该合约卖出。

A: 16500B: 15450C: 15750D: 15650答案:B。

分析:同上题一样。

要注意:计算下一交易日的价格范围,只与当日的结算价有关,和合约购买价格无关。

铝的涨跌幅为±3%,7/中大网校整理/月2日结算价为15000,因此7月3日的价格范围为[15000(1-3%),15000(1+3%] 即[14550,15450],涨停板是15450元。

二:交易保证金计算A 6月5日,某客户在大连商品交易所开仓卖出玉米期货合约40手,成交价为2220元/吨,当日结算价格为2230元/吨,交易保证金比例为5%,则该客户当天须缴纳的保证金为()。

A: 44600元B: 22200元C: 44400元D: 22300元答案:[A]分析:期货交易所实行每日无负债结算制度,当天缴纳的保证金接/中大网校整理/当天的结算价计算收取,与成交价无关。

此题同时考查了玉米期货合约的报价单位,而这是需要记忆的。

保证金=40手×10吨/手×2230元/吨×5%=44600元三盈亏计算A 6月5日,某客户在大连商品交易所开仓买进7月份玉米期货合约20手,成交价格2220元/吨,当天平仓10手合约,成交价格2230元/吨,当日结算价格2215元/吨,交易保证金比例为5%,则该客户当天的平仓盈亏、持仓盈亏和当日交易保证金分别是()。

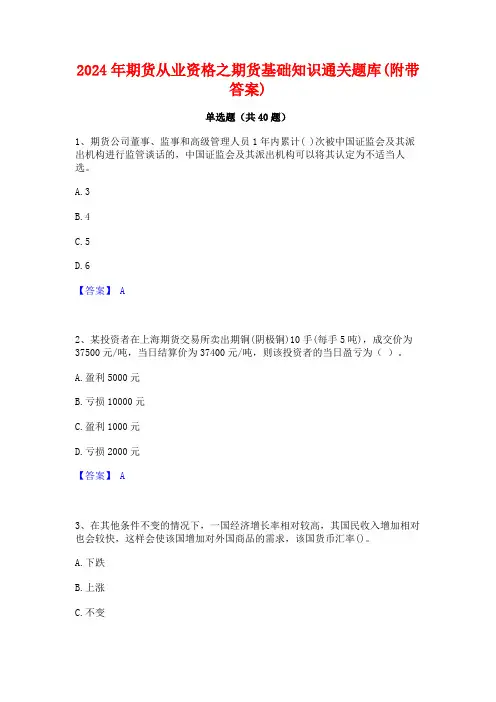

2024年期货从业资格之期货基础知识通关题库(附带答案)单选题(共40题)1、期货公司董事、监事和高级管理人员1年内累计( )次被中国证监会及其派出机构进行监管谈话的,中国证监会及其派出机构可以将其认定为不适当人选。

A.3B.4C.5D.6【答案】 A2、某投资者在上海期货交易所卖出期铜(阴极铜)10手(每手5吨),成交价为37500元/吨,当日结算价为37400元/吨,则该投资者的当日盈亏为()。

A.盈利5000元B.亏损10000元C.盈利1000元D.亏损2000元【答案】 A3、在其他条件不变的情况下,一国经济增长率相对较高,其国民收入增加相对也会较快,这样会使该国增加对外国商品的需求,该国货币汇率()。

A.下跌B.上涨C.不变D.视情况而定【答案】 A4、在我国的期货交易所中,实行公司制的是()。

A.郑州商品交易所B.大连商品交易所C.上海期货交易所D.中国金融期货交易所【答案】 D5、某交易者以260美分/蒲式耳的执行价格卖出10手5月份玉米看涨期权,权利金为16美分/蒲式耳,与此同时买入20手执行价格为270美分/蒲式耳的5月份玉米看涨期权,权利金为9美分/蒲式耳,再卖出10手执行价格为280美分/蒲式耳的5月份玉米看涨期权,权利金为4美分/蒲式耳。

这种卖出蝶式套利的最大可能亏损是()美分/蒲式耳。

A.4B.6C.8D.10【答案】 C6、期货公司应当根据( )提名并聘任首席风险官。

A.董事会的建议B.总经理的建议C.监事会的建议D.公司章程的规定【答案】 D7、()是处于风险中的价值,是指市场正常波动下,某一金融资产或证券组合的最大可能损失。

A.ESB.VARC.DRMD.CVAR【答案】 B8、某进出口公司欧元收入被延迟1个月,为了对冲1个月之后的欧元汇率波动风险,该公司决定使用外汇衍生品工具进行风险管理,以下不适合的是()。

A.外汇期权B.外汇掉期C.货币掉期D.外汇期货【答案】 D9、下列情形中,属于基差走强的是()。

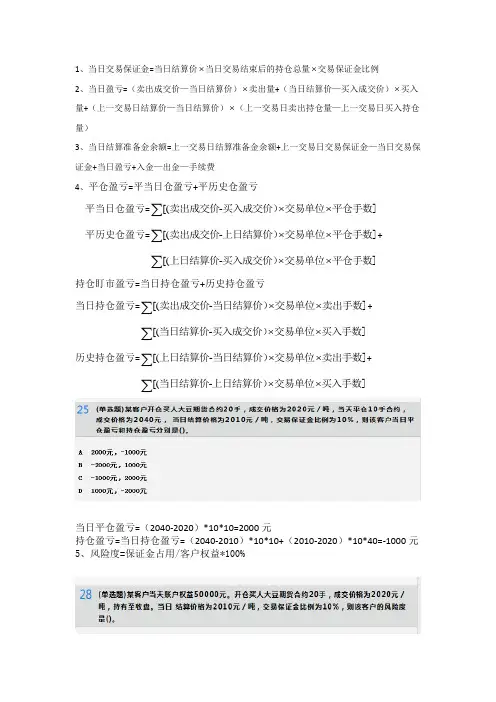

1、当日交易保证金=当日结算价⨯当日交易结束后的持仓总量⨯交易保证金比例

2、当日盈亏=(卖出成交价—当日结算价)⨯卖出量+(当日结算价—买入成交价)⨯买入量+(上一交易日结算价—当日结算价)⨯(上一交易日卖出持仓量—上一交易日买入持仓量)

3、当日结算准备金余额=上一交易日结算准备金余额+上一交易日交易保证金—当日交易保证金+当日盈亏+入金—出金—手续费

4、平仓盈亏=平当日仓盈亏+平历史仓盈亏

∑卖出成交价买入成交价)交易单位平仓手数]

平当日仓盈亏=[(-⨯⨯

∑卖出成交价上日结算价)交易单位平仓手数]+

平历史仓盈亏=[(-⨯⨯

∑上日结算价买入成交价)交易单位平仓手数]

[(-⨯⨯

持仓盯市盈亏=当日持仓盈亏+历史持仓盈亏

∑卖出成交价当日结算价)交易单位卖出手数]+

当日持仓盈亏=[(-⨯⨯

∑当日结算价买入成交价)交易单位买入手数]

[(-⨯⨯

∑上日结算价当日结算价)交易单位卖出手数]+

历史持仓盈亏=[(-⨯⨯

∑当日结算价上日结算价)交易单位买入手数]

[(-⨯⨯

当日平仓盈亏=(2040-2020)*10*10=2000元

持仓盈亏=当日持仓盈亏=(2040-2010)*10*10+(2010-2020)*10*40=-1000元5、风险度=保证金占用/客户权益*100%

当日交易保证金=当日结算价⨯当日交易结束后的持仓总量⨯交易保证金比例=2010*20*10*10%=40200

风险度=40200/50000*10%=80.4%。

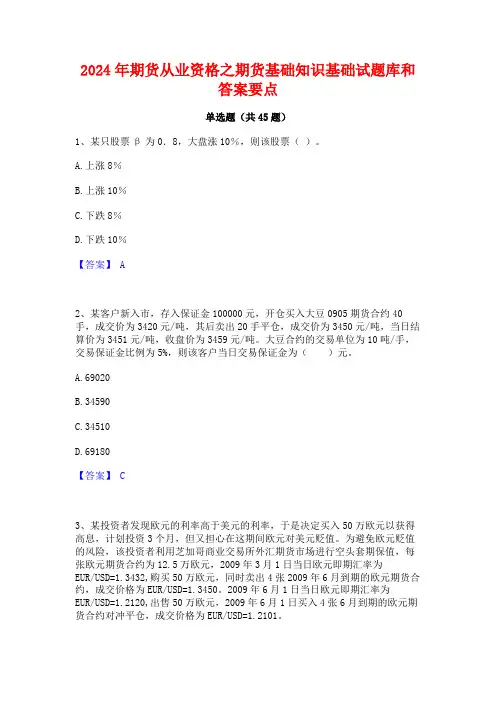

2024年期货从业资格之期货基础知识基础试题库和答案要点单选题(共45题)1、某只股票β为0.8,大盘涨10%,则该股票()。

A.上涨8%B.上涨10%C.下跌8%D.下跌10%【答案】 A2、某客户新入市,存入保证金100000元,开仓买入大豆0905期货合约40手,成交价为3420元/吨,其后卖出20手平仓,成交价为3450元/吨,当日结算价为3451元/吨,收盘价为3459元/吨。

大豆合约的交易单位为10吨/手,交易保证金比例为5%,则该客户当日交易保证金为()元。

A.69020B.34590C.34510D.69180【答案】 C3、某投资者发现欧元的利率高于美元的利率,于是决定买入50万欧元以获得高息,计划投资3个月,但又担心在这期间欧元对美元贬值。

为避免欧元贬值的风险,该投资者利用芝加哥商业交易所外汇期货市场进行空头套期保值,每张欧元期货合约为12.5万欧元,2009年3月1日当日欧元即期汇率为EUR/USD=1.3432,购买50万欧元,同时卖出4张2009年6月到期的欧元期货合约,成交价格为EUR/USD=1.3450。

2009年6月1日当日欧元即期汇率为EUR/USD=1.2120,出售50万欧元,2009年6月1日买入4张6月到期的欧元期货合约对冲平仓,成交价格为EUR/USD=1.2101。

A.损失6.745B.获利6.745C.损失6.565D.获利6.565【答案】 B4、期货公司不可以()。

A.设计期货合约B.代理客户入市交易C.收取交易佣金D.管理客户账户【答案】 A5、在期货市场上,套利者()扮演多头和空头的双重角色。

A.先多后空B.先空后多C.同时D.不确定【答案】 C6、某投资者在5月份以4美元/盎司的权利金买入一张执行价为360美元/盎司的6月份黄金看跌期货期权,又以3.5美元/盎司卖出一张执行价格为360美元/盎司的6月份黄金看涨期货期权,再以市场价格358美元/盎司买进一张6月份黄金期货合约。

2024年期货从业资格之期货基础知识高分题库附精品答案单选题(共40题)1、关于看跌期权多头和空头损益平衡点计算公式,描述正确的是()。

A.多头损益平衡点=执行价格+权利金B.空头损益平衡点=执行价格-权利金C.多头和空头损益平衡点=执行价格+权利金D.多头和空头损益平衡点=标的资产价格+权利金【答案】 B2、加工商和农场主通常所采用的套期保值方式分别是()。

A.卖出套期保值;买入套期保值B.买入套期保值;卖出套期保值C.空头套期保值;多头套期保值D.多头套期保值;多头套期保值【答案】 B3、建仓时除了要决定买卖何种合约及何时买卖,还必须选择合适的()份。

A.持仓时间B.持仓比例C.合约交割月份D.合约配置比例【答案】 C4、利用()可以规避由汇率波动所引起的汇率风险。

A.利率期货B.外汇期货C.商品期货D.金属期货【答案】 B5、黄金期货看跌期权的执行价格为1600.50美元/盎司,当标的期货合约价格为1585.50美元/盎司时,权利金为30美元/盎司时,则该期权的时间价值为()美元/盎司。

A.-15B.15C.30D.-30【答案】 B6、8月1日,张家港豆油现货价格为6500元/吨,9月份豆油期货价格为6450元/吨,则其基差为()元/吨。

A.-40B.40C.-50D.50【答案】 D7、现代市场经济条件下,期货交易所是()。

A.高度组织化和规范化的服务组织B.期货交易活动必要的参与方C.影响期货价格形成的关键组织D.期货合约商品的管理者【答案】 A8、在期权交易中,买入看涨期权时最大的损失是()。

A.零B.无穷大C.全部权利金D.标的资产的市场价格【答案】 C9、4月初,黄金现货价格为300元/克。

某矿产企业预计未来3个月会有一批黄金产出,决定对其进行套期保值。

该企业以310元/克的价格在8月份黄金期货合约上建仓。

7月初,黄金期货价格跌至295元/克,现货价格跌至290元/克。

若该矿产企业在目前期货价位上平仓,以现货价格卖出黄金的话,其7月初黄金的实际卖出价相当于()元/克。

2024年期货从业资格之期货基础知识通关考试题库带答案解析单选题(共45题)1、根据股指期货理论价格的计算公式,可得:F(t,T)=S(t)[1+(r-d)×(T-t)/365]=3000 [1+(5%-1%)×3/12]=3030(点),其中:T-t就是t时刻至交割时的时间长度,通常以天为计算单位,而如果用1年的365天去除,(T-t)/365的单位显然就是年了;S(t)为t时刻的现货指数;F(t,T)表示T时交割的期货合约在t时的理论价格(以指数表示);r为年利息率;d为年指数股息率。

A.6.2388B.6.2380C.6.2398D.6.2403【答案】 A2、在其他条件不变时,某交易者预计玉米将大幅增产,他最有可能()。

A.买入玉米期货合约B.卖出玉米期货合约C.进行玉米期转现交易D.进行玉米期现套利【答案】 B3、2015年2月15日,某交易者卖出执行价格为6.7522元的CME欧元兑人民币看跌期货期权(美式),权利金为0.0213元,对方行权时该交易者()。

A.卖出标的期货合约的价格为6.7309元B.买入标的期货合约的成本为6.7522元C.卖出标的期货合约的价格为6.7735元D.买入标的期货合约的成本为6.7309元【答案】 D4、某投资者在2月份以500点的权利金买进一张5月份到期执行价格为21000点的恒指看涨期权,同时又以300点的权利金买进一张5月到期执行价格为20000点的恒指看跌期权。

则该投资者的买入看涨期权和买入看跌期权盈亏平衡点分别为()。

(不计交易费用)A.20500点;19700点B.21500点;19700点C.21500点;20300点D.20500点;19700点【答案】 B5、下列不属于影响期权价格的基本因素的是()。

A.标的物市场价格B.执行价格C.无风险利率D.货币总量【答案】 D6、交易者在1520点卖出4张S&P500指数期货合约,之后在1490点全部平仓,已知该合约乘数为250美元,在不考虑手续费的情况下,该笔交易()美元。

期货从业《基础知识》真题库及答案汇总一、选择题1. 以下哪个选项不属于期货合约的标准化条款?(D)A. 合约月份B. 合约大小C. 交割地点D. 交易者姓名答案:D2. 以下哪个品种属于农产品期货?(C)A. 橡胶B. 燃料油C. 大豆D. 黄金答案:C3. 我国期货市场的监管机构是?(B)A. 中国证监会B. 中国期货业协会C. 中国人民银行D. 国家发展和改革委员会答案:B4. 以下哪个选项不属于期货交易的基本功能?(D)A. 价格发现B. 风险规避C. 投资理财D. 货币发行答案:D真题库及答案汇总(900字以上):5. 以下哪个选项是期货市场的开盘价?(A)A. 当日第一笔成交价B. 当日最高价C. 当日最低价D. 当日收盘价答案:A6. 期货交易中的多头和空头分别指?(A)A. 买方和卖方B. 买方和买方C. 卖方和卖方D. 买方和中介答案:A7. 以下哪个选项属于期货交易中的保证金制度?(C)A. 逐日盯市B. 持仓限制C. 保证金追加D. 强制平仓答案:C8. 以下哪个选项是期货交易中的基本交易单位?(B)A. 张B. 手C. 笔D. 份答案:B9. 以下哪个选项属于期货交易中的实物交割?(D)A. 现金交割B. 信用交割C. 电子交割D. 实物交割答案:D10. 以下哪个选项不属于期货交易中的风险类型?(A)A. 交易风险B. 市场风险C. 流动性风险D. 信用风险答案:A11. 以下哪个选项是期货市场的收盘价?(C)A. 当日第一笔成交价B. 当日最高价C. 当日最后一笔成交价D. 当日最低价答案:C12. 以下哪个选项属于期货市场的参与者?(B)A. 监管机构B. 期货公司C. 交易所D. 政府部门答案:B13. 以下哪个选项是期货交易中的杠杆作用?(C)A. 逐日盯市B. 持仓限制C. 保证金交易D. 强制平仓答案:C14. 以下哪个选项是期货交易中的平仓操作?(D)A. 开仓B. 持仓C. 持有D. 平仓答案:D15. 以下哪个选项属于期货交易中的风险控制措施?(A)A. 止损B. 持仓限制C. 保证金追加D. 强制平仓答案:A16. 以下哪个选项是期货市场的交易场所?(C)A. 证券公司B. 期货公司C. 期货交易所D. 货币市场答案:C17. 以下哪个选项属于期货交易中的实物交割方式?(B)A. 现金交割B. 实物交割C. 信用交割D. 电子交割答案:B18. 以下哪个选项是期货交易中的基本功能?(A)A. 价格发现B. 投资理财C. 货币发行D. 信用贷款答案:A19. 以下哪个选项属于期货交易中的风险类型?(B)A. 交易风险B. 市场风险C. 流动性风险D. 法律风险答案:B20. 以下哪个选项是期货市场的交易时间?(D)A. 上午9:00-11:30B. 下午13:00-15:00C. 上午9:30-11:30D. 下午13:30-15:00答案:D以上仅为部分真题库及答案汇总,期货从业《基础知识》真题库包含了更多的题目,涵盖了期货市场的各个方面。

2024年期货从业资格之期货基础知识题库及精品答案单选题(共45题)1、某交易者以3485元/吨的价格卖出大豆期货合约100手(每手10吨),次日以3400元/吨的价格买入平仓,如果单边手续费以10元/手计,那么该交易者()。

A.亏损150元B.盈利150元C.盈利84000元D.盈利1500元【答案】 C2、在美国10年期国债期货的交割,卖方可以使用()来进行交割。

A.10年期国债B.大于10年期的国债C.小于10年期的国债D.任一符合芝加哥期货交易所规定条件的国债【答案】 D3、下列关于影响期权价格的因素的说法,错误的是()。

A.对于看涨期权而言,执行价格越高,买方盈利的可能性越大B.对于看跌期权而言,执行价格越高,买方盈利的可能性越大C.即期汇率上升,看涨期权的内在价值上升D.即期汇率上升,看跌期权的内在价值下跌4、交易者以0.0106(汇率)的价格出售10张在芝加哥商业交易所集团上市的执行价格为1.590的GB、D、/USD、美式看涨期货期权。

则该交易者的盈亏平衡点为()A.1.590B.1.6006C.1.5794D.1.6112【答案】 B5、某公司向一家糖厂购入白糖,成交价以郑州商品交易所的白糖期货价格作为依据,这体现了期货市场的()功能。

A.价格发现B.对冲风险C.资源配置D.成本锁定【答案】 A6、2015年4月初,某锌加工企业与贸易商签订了一批两年后实物交割的销售合同,为规避锌价格风险,该企业卖出ZN1604至2016年1月,该企业进行展期,合理的操作是()。

A.买入平仓ZN1604,卖出开仓ZN1602B.买入平仓ZN1604,卖出开仓ZN1601C.买入平仓ZN1604,卖出开仓ZN1609D.买入平仓ZN1604,卖出开仓ZN16037、远期利率协议的卖方则是名义贷款人,其订立远期利率协议的目的主要是()。

A.规避利率上升的风险B.规避利率下降的风险C.规避现货风险D.规避美元期货的风险【答案】 B8、某企业有一批商品存货,目前现货价格为3000元/吨,2个月后交割的期货合约价格为3500元/吨。

2023年-2024年期货从业资格之期货基础知识基础试题库和答案要点单选题(共45题)1、在其他条件不变的情况下,一国经济增长率相对较高,其国民收入增加相对也会较快,这样会使该国增加对外国商品的需求,该国货币汇率()。

A.下跌B.上涨C.不变D.视情况而定【答案】 A2、套期保值交易的衍生工具不包括()。

A.期货B.期权C.远期D.黄金【答案】 D3、某记账式附息国债的购买价格为100.65,发票价格为101.50,该日期至最后交割日的天数为160天。

则该年记账式附息国债的隐含回购利率为()。

A.1.91%B.0.88%C.0.87%D.1.93%【答案】 D4、为规避利率风险,获得期望的融资形式,交易双方可()。

A.签订远期利率协议B.购买利率期权C.进行利率互换D.进行货币互换【答案】 C5、股票期权每份期权合约中规定的交易数量一般是()股。

A.1B.50C.100D.1000【答案】 C6、看涨期权空头可以通过()的方式平仓。

A.买入同一看涨期权B.买入相关看跌期权C.卖出同一看涨期权D.卖出相关看跌期权【答案】 A7、自1982年2月美国堪萨斯期货交易所上市价值线综合平均指数期货交易以来,()日益受到各类投资者的重视,交易规模迅速扩大,交易品种不断增加。

A.股指期货B.商品期货C.利率期货D.能源期货【答案】 A8、当巴西灾害性天气出现时,国际市场上可可的期货价格会()。

A.上涨B.下跌C.不变D.不确定【答案】 A9、由于期货结算机构的担保履约作用,结算会员及其客户可以随时对冲合约而不必征得原始对手的同意,使得期货交易的()方式得以实施。

A.实物交割B.现金结算交割C.对冲平仓D.套利投机【答案】 C10、本期供给量的构成不包括()。

A.期初库存量B.期末库存量C.当期进口量D.当期国内生产量【答案】 B11、保证金比率越低,期货交易的杠杆作用就越大,高收益高风险的特点就越明显。

A.美元标价法B.浮动标价法C.直接标价法D.间接标价法【答案】 D12、关于股票价格指数期权的说法,正确的是()。

一、三章结算题型 课本83-87页=⨯⨯当日交易保证金当日结算价当日持仓总量保证金比例 =+当日盈亏当日平仓盈亏当日持仓盈亏在计算当日持仓盈亏的时候需要注意:如果是历史持仓,在计算的时候把上一交易日的结算价当做今天的开仓价去计算。

=+客户权益可用资金(当日结算准备金余额)交易保证金(保证金的占用) =100%⨯风险度保证金占用客户权益=+-++--当日结算准备金余额上一交易日的结算准备金余额上一交易日的交易保证金当日交易保证金单日盈亏入金出金手续费等例题参考:(1) 课本的例题(2) 考结算价的选择某投资者在5个交易日前持有3张3个月份的恒生指数期货合约多头头寸和2张4月份的恒生指数期货空头头寸,其开仓价格分别为15125点和15200点,上一交易日的结算价分别为15285点和15296点,如果该投资者当日全部平仓,平仓价分别为15320点和15330点,,则该投资者的当日盈亏为(),如果该投资者当日不平仓而当日3月和4月合约的结算价分别为15400点和15410点,(不记交易成本),则该投资者的当日盈亏为()(一点代表的价值是50港元)1)1850港元 2850港元 3850港元 5850港元 (15320-15285)*3*50+(15296-15330)*100=18502)4850港元 5850港元 9700港元 11700港元 (15400—15285)×3×50+(15296—15410)×2×50=5850 答案 A B(3) 所有公式的利用例1:某新客户在某期货经纪公司开户后存入保证金50万元,在8月1日开仓买进9月某指数期货合约40手,成交价为1200点(每点100元),同一天该客户卖出平仓20手该指数期货合约,成交价为1215点,当日结算价为1210点,假定交易保证金比例为8%,手续费为单边每手10元,则客户的帐户情况为: 当日的盈亏(开仓,平仓)手续费、保证金、客户权益、可用资金、风险度、当日结算准备金余额。

一、三章结算题型 课本83-87页=⨯⨯当日交易保证金当日结算价当日持仓总量保证金比例=+当日盈亏当日平仓盈亏当日持仓盈亏注意:如果是历史持仓,计算时把上一交易日的结算价当做今天的开仓价去计算。

=+客户权益可用资金(当日结算准备金余额)交易保证金(保证金的占用) =100%⨯风险度保证金占用=+-++--当日结算准备金余额上一交易日的结算准备金余额上一交易日的交易保证金当日交易保证金单日盈亏入金出金手续费等例题参考:课本的例题--考结算价的选择某投资者在5个交易日前持有3张3个月份的恒生指数期货合约多头头寸和2张4月份的恒生指数期货空头头寸,其开仓价格分别为15125点和15200点,上一交易日的结算价分别为15285点和15296点,如果该投资者当日全部平仓,平仓价分别为15320点和15330点,,则该投资者的当日盈亏为(),如果该投资者当日不平仓而当日3月和4月合约的结算价分别为15400点和15410点,(不记交易成本),则该投资者的当日盈亏为()(一点代表的价值是50港元)1)1850港元 2850港元 3850港元 5850港元(15320-15285)*3*50+(15296-15330)*100=18502)4850港元 5850港元 9700港元 11700港元(15400—15285)×3×50+(15296—15410)×2×50=5850 答案 A B所有公式的利用例1:某新客户在某期货经纪公司开户后存入保证金50万元,在8月1日开仓买进9月某指数期货合约40手,成交价为1200点(每点100元),同一天该客户卖出平仓20手该指数期货合约,成交价为1215点,当日结算价为1210点,假定交易保证金比例为8%,手续费为单边每手10元,则客户的帐户情况为:当日的盈亏(开仓,平仓)手续费、保证金、客户权益、可用资金、风险度、当日结算准备金余额。

当日平仓盈亏=(1215-1200)×20×100=30,000元当日开仓持仓盈亏=(1210-1200)×(40-20)×100=20,000元当日盈亏=30000+20000=50,000元手续费=10×60=600元客户权益=500,000+20,000+30,000-600=549,400元保证金占用=1210×20×100×8%=193,600元可用资金(可交易资金)=549,400-193,600=355,800元风险度=193600÷549400×100%=35.24%当日结算准备金余额=可用资金的值500,000+50,000+0-193,600-600=355800元例2:(接上题)8月2日该客户买入8手9月该指数期货合约,成交价为1230点;随后又卖出平仓28手9月合约,成交价为1245点;后来又卖出40手9月合约,成交价为1235点。

当日结算价为1260点,则其账户情况为:当日平仓盈亏=(1245-1230)×8×100+(1245-1210)×20×100=12,000+70,000=82,000元 当日开仓持仓盈亏=(1235-1260)×40×100=-100,000元当日盈亏=82,000-100,000=-18,000元手续费=10×76=760元客户权益=549,400-18,000-760=530,640元保证金占用=1260×40×100×8%=403,200元可用资金(可交易资金)=530,640-403,200=127,440元风险度=403,200÷530,640×100%=75.98%当日结算准备金余额=可用资金355800+193,600-403,200-18,000-760=127440元例3:(接上题)8月3日,该客户买进平仓30手,成交价为1250点;后来又买进开仓9月合约30手,成交价为1270点。

当日结算价为1270点,则其账户情况为:平仓盈亏=(1260-1250)×30×100=30,000元历史持仓盈亏=(1260-1270)×10×100=-20,000元当日开仓持仓盈亏=(1270-1270)×30×100=0元当日盈亏=30,000-20,000+0=10,000元手续费=10×60=600元客户权益=530,640+10,000-600=540,040元保证金占用=1270×40×100×8%=406,400元可用资金(可交易资金)=540,040-406,400=133,640元风险度=406,400÷540,040×100%=75.25%当日结算准备金余额=可用资金=127440+403,200-406,400+10,000-600=133640元4.6月5日,某客户在大连商品交易所开仓买进7月份大豆期货合约20手,成交价格为2220元/吨,当天平仓10手合约,成交价格为2230元/吨,当日结算价格为2215元/吨,交易保证金比例为5%,则该客户当天的平仓盈亏、持仓盈亏和当日交易保证金分别是()元。

A.500;-1000;11075 B.1000;-500;11075C.-500;-1000;11100 D.1000;500;22150【答案】B【解析】平仓盈亏=(2230-2220)×10×10=1000(元);持仓盈亏=(2215-2220)×10×10=-500(元);当日交易保证金=2215×10×10×5%=11075(元)。

5.某客户开仓卖出大豆期货合约20手,成交价格为2020元/吨,当天平仓5手合约,交价格为2030元,当日结算价格为2040元/吨,则其当天平仓盈亏为成____元,持仓盈亏为____元。

()A.-500;-3000 B.500;3000 C.-3000;-50 D.3000;500【答案】A【解析】平仓交易盈亏=(2020-2030)×5×10=-500(元);持仓盈亏=(2020-2040)×15×10=-3000(元)。

二、套期保值(基差期转现基差交易)第四章基差现货价格期货价格(走强、走弱)1、=-基差近期合约价格远期合约价格=-正向市场判断准则:基差为正反向市场判断准则:基差为负1. 4月份,某空调厂预计7月份需要500吨阴极铜作为原料,当时铜的现货价格是每吨53000/吨,因目前仓库库容不够,无法现在购进。

为了防止铜价上涨,决定在上海期货交易所进行铜套期保值期货交易,当天7月份铜期货价格为53300元/吨。

该厂在期货市场应(买入)。

到了7月1日,铜价大幅度上涨。

现货铜价为56000元/吨,7月份铜期货价格为56050元/吨。

如果该厂在现货市场购进500吨铜,同时将期货合约平仓,则该空调厂在期货市场的盈亏()。

答案:(A)56050-53300=2750 2650*500=1375000A.盈利1375000元B.亏损1375000元C.盈利125000元D.亏损125000元3. 7月初,大豆现货价格为2010元/吨。

某农场决定对其9月份收获大豆进行套期保值,产量估计1000吨。

该农场在9月份大豆期货的建仓价格为2050元/吨。

至9月份,期货价格和现货价格分别跌至1860元/吨和1830元/吨。

该农场按此现货价格出售大豆,同时将期货合约对冲平仓。

关于该农场套期保值效果是()(不计手续费等费用)。

A.期货市场亏损190元/吨B.未实现完全套期保值且有净亏损C.基差走强30元/吨D.在套期保值操作下,该农场大豆的实际售价为2020元/吨答案.D首先判断是一个卖出套期保值:实际售价:1830+190=2020或者2010+(190-180)4、6月11日,菜籽油现货价格为8800元/吨。

某榨油厂决定利用菜籽油期货对其生产的菜籽油进行套期保值。

当日该厂在9月份菜籽油期货合约上建仓,成交价格为8950元/吨。

至8月份,现货价格至7950元/吨,该厂按此现货价格出售菜籽油,同时将期货合约对冲平仓。

通过套期保值该厂菜籽油实际售价是8850元/吨,则该厂期货合约对冲平仓价格是()元/吨(不计手续费等费用)。

A.8050 B.9700 C.7900 D.9850答案.A设平仓价是x,期货市场的盈亏状况是y,那么y=8850-7950=900所以x=8950-900=80505、某大豆加工商为避免大豆现货价格风险,做买人套期保值,买入10手期货合约建仓,当时的基差为-30元/吨,卖出平仓时的基差为-60元/吨,该加工商在套期保值中的盈亏状况是()元。

A.盈利3000 B.亏损3000 C.盈利1500 D.亏损1500【答案】A【解析】基差走弱,做买入套期保值时套期保值者得到完全保护,并且存在净盈利。

该加工商的净盈利=[-30-(-60)]×10×10=3000(元)。

2、期转现:有关期转现的计算(期转现与到期交割的盈亏比较):买方的(实际)购入价=交收价-期货市场盈亏---------------在期转现方式下卖方的(实际)销售价=交收价+期货市场盈亏--------------在期转现方式下在到期交割中,卖方还存在一个“交割和利息等费用”的计算,即,对于卖方来说,如果“到期交割”,那么他的销售成本为:实际销售成本=建仓价-交割成本------------------在到期交割方式下而买方则不存在交割成本1、棉花期货的多空双方进行期转现交易。

多头开仓价格为10210元/吨,空头开仓价格为10630元/吨,双方协议以10450元/吨平仓,以10400元/吨进行现货交收。

若棉花交割成本200元/吨,则空头进行期转现交易比到期实物交割()A节省180元/吨 B 多支付50元/吨C节省150元/吨 D 多支付230元/吨多头交货价格10400—(10450—10210)=10160空头交货价格10400+(10630—10450)=10580多头开仓购买价格10210,期转现以后为10160,那么节约成本为10210—10160=50则多头节约200—50=150 【10580—(10630—200)】这里讲的节约,注意都是相对甲方、乙方自身的期货交易来说的,是一个相对值。

交割成本是对现货提供商而言(也就是持有合约到期的期货的卖方--乙方),因为乙方建仓10630元,到期后,他要提供相应的实物商品到交割仓库再到甲方,这又要花费一部分成本,即交割成本。