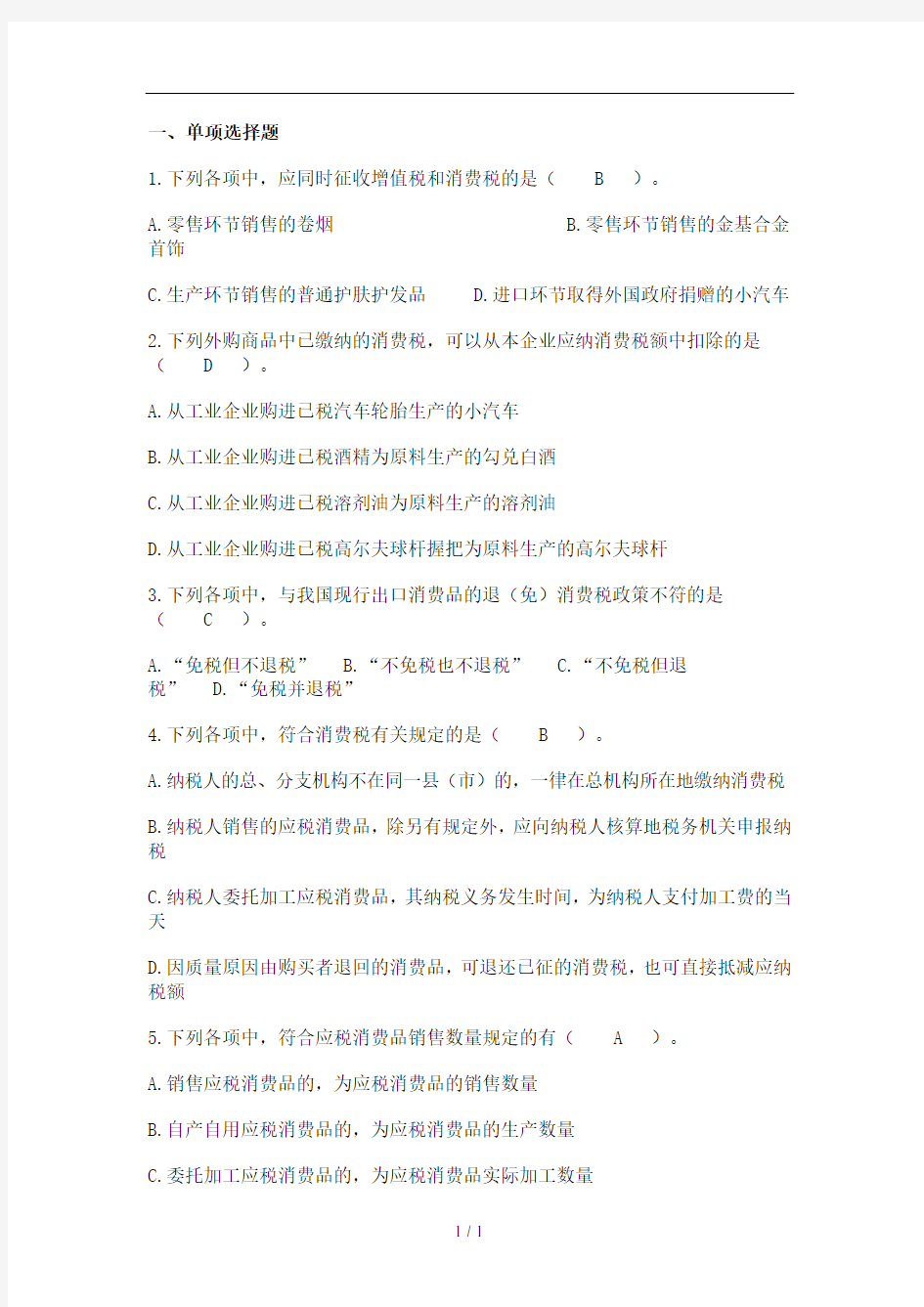

一、单项选择题

1.下列各项中,应同时征收增值税和消费税的是( B )。

A.零售环节销售的卷烟

B.零售环节销售的金基合金首饰

C.生产环节销售的普通护肤护发品

D.进口环节取得外国政府捐赠的小汽车

2.下列外购商品中已缴纳的消费税,可以从本企业应纳消费税额中扣除的是( D )。

A.从工业企业购进已税汽车轮胎生产的小汽车

B.从工业企业购进已税酒精为原料生产的勾兑白酒

C.从工业企业购进已税溶剂油为原料生产的溶剂油

D.从工业企业购进已税高尔夫球杆握把为原料生产的高尔夫球杆

3.下列各项中,与我国现行出口消费品的退(免)消费税政策不符的是

( C )。

A.“免税但不退税”

B.“不免税也不退税”

C.“不免税但退

税” D.“免税并退税”

4.下列各项中,符合消费税有关规定的是( B )。

A.纳税人的总、分支机构不在同一县(市)的,一律在总机构所在地缴纳消费税

B.纳税人销售的应税消费品,除另有规定外,应向纳税人核算地税务机关申报纳税

C.纳税人委托加工应税消费品,其纳税义务发生时间,为纳税人支付加工费的当天

D.因质量原因由购买者退回的消费品,可退还已征的消费税,也可直接抵减应纳税额

5.下列各项中,符合应税消费品销售数量规定的有( A )。

A.销售应税消费品的,为应税消费品的销售数量

B.自产自用应税消费品的,为应税消费品的生产数量

C.委托加工应税消费品的,为应税消费品实际加工数量

D.进口的应税消费品,为向海关申报进口的数量

6.纳税人用于换取生产资料和消费资料、投资入股和抵偿债务等方面的应税消费品,应当以纳税人同类应税消费品的( B )作为计税依据计算消费税。

A.平均销售价格

B.最高销售价格

C.最低销售价格

D.税务机关核定的价格

7.消费税纳税义务人规定中的“中华人民共和国境内”,是指生产、委托加工和进口属于应当征收消费税的消费品的( C )在境内。

A.生产地

B.使用地

C.起运地或所在地

D.销售地

8.以下应税消费品中,适用单一定额税率的有( C )。

A.粮食白酒

B.酒精

C.黄酒

D.啤酒

9.下列应视同销售缴纳消费税的情况是( D )。

A.将外购已税消费品继续加工成应税消费品

B.将委托加工收回的应税消费品继续加工成应税消费品

C.自制应税消费品继续加工成应税消费品

D.自制应税消费品用于向外单位投资

10.下列可按生产领用量抵扣委托加工收回已纳消费税的是( A )。

A.首饰厂将委托加工收回的已税玉珠抛光打孔串成玉珠项链

B.化妆品厂将委托加工收回的已税酒精作为生产护肤品的材料之一

C.首饰厂将委托加工收回的已税戒面制成22K黄金镶嵌项坠

D.汽车制造厂将委托加工收回的小轿车改装成工程抢修车

11.下列关于委托加工应税消费品的正确说法是( C )。

A.委托方缴纳消费税,受托方缴纳营业税

B.委托方不缴税,受托方缴纳消费税和营业税

C.受托方代收代缴委托方的消费税,受托方缴纳增值税

D.委托方不缴税,受托方缴纳消费税和增值税

12.带料加工、翻新改制的金银首饰,其消费税纳税义务发生时间为( D )。

A.委托方交款的当天 B.委托方交货的当天

C.受托方材料入库的当天 D.受托方交货的当天

13.消费税纳税义务发生时间为( D )。

A.分期收款结算方式下实际收款的日期

B.赊销方式下收到货款的当天

C.预收货款结算方式下收到货款的当天

D.预收货款结算方式下发出应税消费品的当天

14.进口的应税消费品,由进口人或其代理人向( D )海关申报纳税。

A.企业所在地

B.企业核算地

C.货物入境地

D.报关地

15.下列情况适用“出口免税并退税”政策的是( A )。

A.有出口经营权的外贸企业购进应税消费品直接出口

B.生产企业自营出口应税消费品

C.生产企业委托外贸企业代理出口应税消费品

D.一般商贸企业委托外贸企业代理出口应税消费品

16.某工厂自营出口的办理完退免税的鞭炮被对方退货,入境时海关未对其征税,则该工厂( B )。

A.向税务机关补缴应纳消费税

B.暂不补税,待内销时再补缴消费税

C.出口转内销货物不计算消费税

D.向税务机关补缴已退还的消费税

17.消费税纳税人采取赊销和分期收款结算方式的,其纳税义务的发生时间为( C )。

A.发出货物的当天

B.收到货款的当天

C.合同规定的收款日期当天

D.双方约定的任一时间

18.按照《消费税暂行条例》规定,纳税人以1个月或1个季度为一期纳税的,自期满之日起( C )日内申报纳税。

A.5

B.10

C.15

D.30

二、多项选择题

1.下列关于消费税特点的说法,正确的有(ABCD )。

A.征收范围具有选择性

B.征收环节具有单一性

C.征收方法具有灵活性 D税负具有可转嫁性

2.按《消费税暂行条例》的规定,下列以纳税人同类应税消费品的最高销售价格作为计税依据计算消费税的有(ACD )。

A.用于抵债的应税消费品

B.用于馈赠的应税消费品

C.用于换取生产资料的应税消费品

D.对外投资入股的应税消费品

3.下列行为应缴纳消费税的有( ABC )。

A.将自产应税消费品用于投资

B.将自产应税消费品用于集体福利

C.将委托加工收回的应税消费品(受托方已代收代缴消费税)连续生产应税消费品后销售的

D.将委托加工收回的应税消费品(受托方已代收代缴消费税)直接销售的

4.下列各项中,符合应税消费品销售数量规定的有(ACD )。

A.生产销售应税消费品的,为应税消费品的销售数量

B.自产自用应税消费品的,为应税消费品的生产数量

C.委托加工应税消费品的,为纳税人收回的应税消费品数量

D.进口应税消费品的,为海关核定的应税消费品进口征税数量

5.下列各项收入应当计入货物(从价计征)销售额征收消费税的是

( ABC )。

A.向购买方收取的延期付款利息

B.向购买方收取的包装物租金

C.单独核算并随同应税消费品销售的包装物价款

D.不作价随同应税消费品销售收取的包装物押金

6.根据《消费税暂行条例实施细则》的规定,下列关于消费税纳税义务发生时间的规定,正确的有( ABD )。

A.纳税人委托加工的应税消费品,其纳税义务发生时间,为纳税人提货的当天

B.纳税人进口的应税消费品,其纳税义务发生时间,为报关进口的当天

C.纳税人采取预收货款结算方式销售应税消费品的,其纳税义务发生时间,为收到预收货款的当天

D.纳税人自产自用的应税消费品,用于生产非应税消费品的,其纳税义务发生时间,为移送使用的当天

7.下列各项中,符合消费税纳税地点规定的有( AD )。

A.进口应税消费品的,由进口人或其代理人向报关地海关申报纳税

B.纳税人总机构与分支机构不在同一县的,分支机构应回总机构申报纳税

C.委托加工应税消费品的,由委托方向受托方所在地主管税务机关申报纳税

D.纳税人到外县销售自产应税消费品的,应回纳税人核算地或所在地申报纳税

8. 下列各项中,应当征收消费税的有(BCD )。

A.用于本企业连续生产的应税消费品

B.用于奖励代理商销售业绩的应税消费品

C.用于本企业生产性基建工程的应税消费品

D.用于捐助国家指定的慈善机构的应税消费品

9.纳税人销售的应税消费品,以外汇结算销售额的,其销售额可选择(AC )中国人民银行人民币市场汇价折合人民币计算应纳税额。

A.结算当天的

B.上年12月31日的

C.结算当月1日的

D.上次纳税当天的

10.下列各项中,有关消费税的纳税地点正确的有( BD )。

A.纳税人进口应税消费品在纳税人机构所在地缴纳消费税

B.纳税人自产自用应税消费品在纳税人核算地缴纳消费税

C.纳税人委托加工应税消费品一般回委托方所在地缴纳消费税

D.纳税人到外县销售自产应税消费品应回核算地或所在地缴纳消费税

11.生产企业自营出口或委托外贸企业代理出口自产的应税消费品,其出口退税政策是(AD )。

A.增值税采用免抵退税政策

B.消费税采用免税并退税政策

C.增值税采用先征后退政策

D.消费税采用免税但不退税政策

12.下列企业出口应税消费品时,既退(免)增值税又退(免)消费税的有(CD )。

A.化妆品厂出口自产化妆品

B.化妆品厂委托外贸企业代理出口自产化妆品

C.外贸企业收购化妆品后出口

D.外贸企业委托其他外贸企业代理出口化妆品

13.某酒厂总部设在广东,生产酒的基地设在山东,则下列关于生产酒的基地消费税纳税地点的说法正确的有(BC )。

A.在广东纳税

B.在山东纳税

C.经国家税务总局批准在广东纳税

D.经由广东、山东国税局协商决定在哪里纳税

14.以下符合消费税纳税义务发生时间规定的有(BD )。

A.纳税人采取赊销和分期收款结算方式的,其纳税义务的发生时间为收款日期的当天

B.纳税人自产自用的应税消费品,其纳税义务的发生时间为移送使用的当天

C.纳税人委托加工的应税消费品,其纳税义务的发生时间为委托方支付加工费的当天

D.纳税人采取其他结算方式的,其纳税义务的发生时间为收讫销售款或者取得索取销售款的凭据的当天

15.下列自产自用行为,在移送使用时需要缴纳消费税的有(ACD )。

A.某酒厂将自产黄酒发给职工做福利

B.卷烟厂将自产烟丝连续生产卷烟

C.化妆品厂将自产香水做样品

D.小轿车厂将自产轿车赠送给拉力赛

三、判断题

1、进口卷烟消费税组成计税价格=(关税完税价格+关税)÷(1-进口卷烟消费税适用比例税率)。(错误)

2、委托加工的应税消费品,是指由受托方提供原料和主要材料,加工的应税消费品。(错误)

3、纳税人销售应税消费品,纳税人采取预收货款结算方式的,其纳税义务的发生时间为收到货款的当天。(错误)

4、对纳税人提供的消费税申报抵扣凭证上注明的货物,无法辨别销货方是否申报缴纳消费税的,应当向销货方所在地税务机关发函协查,并根据销货方税务机关的回函结果为依据核准是否准予其抵扣。未经核准的一律不得抵扣。(正确)

5、纳税人兼营不同税率的应当缴纳消费税的消费品,是指纳税人生产销售两种税率以上的应税消费品。(正确)

四、综合业务题

根据给定的资料作相应的会计分录。

1、某汽车厂将自产的10辆小汽车向A公司投资,占A公司注册资本的10%,并准备长期持有。该厂这种型号小汽车不含税售价为90 000元/辆,单位成本为60 000元/ 辆。该厂已将小汽车交付A公司使用,消费税税率为5%。

具体账务处理为:

应纳增值税税额=90 000×10×17%=153 000(元)

应纳消费税税额=90 000×10×5%=45 000(元)

借:长期股权投资 1 053 000

贷:主营业务收

入 900 000

应交税费-应交增值税(销项税额) 153 000

借:主营业务成本 600 000

贷:库存商

品 600 000

借:营业税金及附加45 000

贷:应交税费-应交消费税 45 000

2、某化妆品厂销售化妆品取得不含税收入60000元,随同产品销售出借包装物30只,每只成本价30元,每只收取押金46.8元。包装物摊销采用一次摊销核算,款项均已通过银行收讫。在约定的退还期限内因包装物损坏而无法收回。消费税税率为30%。

具体账务处理为:

确认销售收入、收取押金时:

借:银行存

款 71 604

贷:主营业务收

入 60 000

其他应付

款

1 404

应交税费——应交增值税(销项税额) 10 200

计算销售化妆品应交消费税时:

借:营业税金及附加 18 000

贷:应交税费——应交消费

税 18 000

逾期未收回包装物,没收押金时:

应纳增值税额=1 404/(1+17%)×17%=204(元)

应纳消费税额=1 404/(1+17%)×30%=360(元)

借:其他应付

款 1 404

其他业务成

本

360

贷:应交税费——应交增值税(销项税额) 204

——应交消费

税 360

其他业务收

入 1 200

3、某酒厂(一般纳税人)将自制的保健酒以福利形式分给本厂职工。该保健酒的实际成本为50 000元,按出厂单价(不含税)计算的售价金额为70 000元。适用的消费税税率为10%。

具体账务处理为:

应纳增值税税额=70 000×17%=11 900(元)

应纳消费税税额=70 000×10%=7 000(元)

借:应付职工薪酬 81 900

贷:主营业务收入70 000

应交税费-应交增值税(销项税额) 11 900

借:主营业务成本 50 000

贷:库存商品 50 000

借:营业税金及附加 7 000 贷:应交税费-应交消费税 7 000

4、甲企业

①如果折扣额与价款开在同一张发票

销项税=5000×100×80%×17%=68000元

②如果折扣额与价款分别开发票

销项税=5000×100×17%=85000元