上市公司主要财务指标计算公式

忍冬

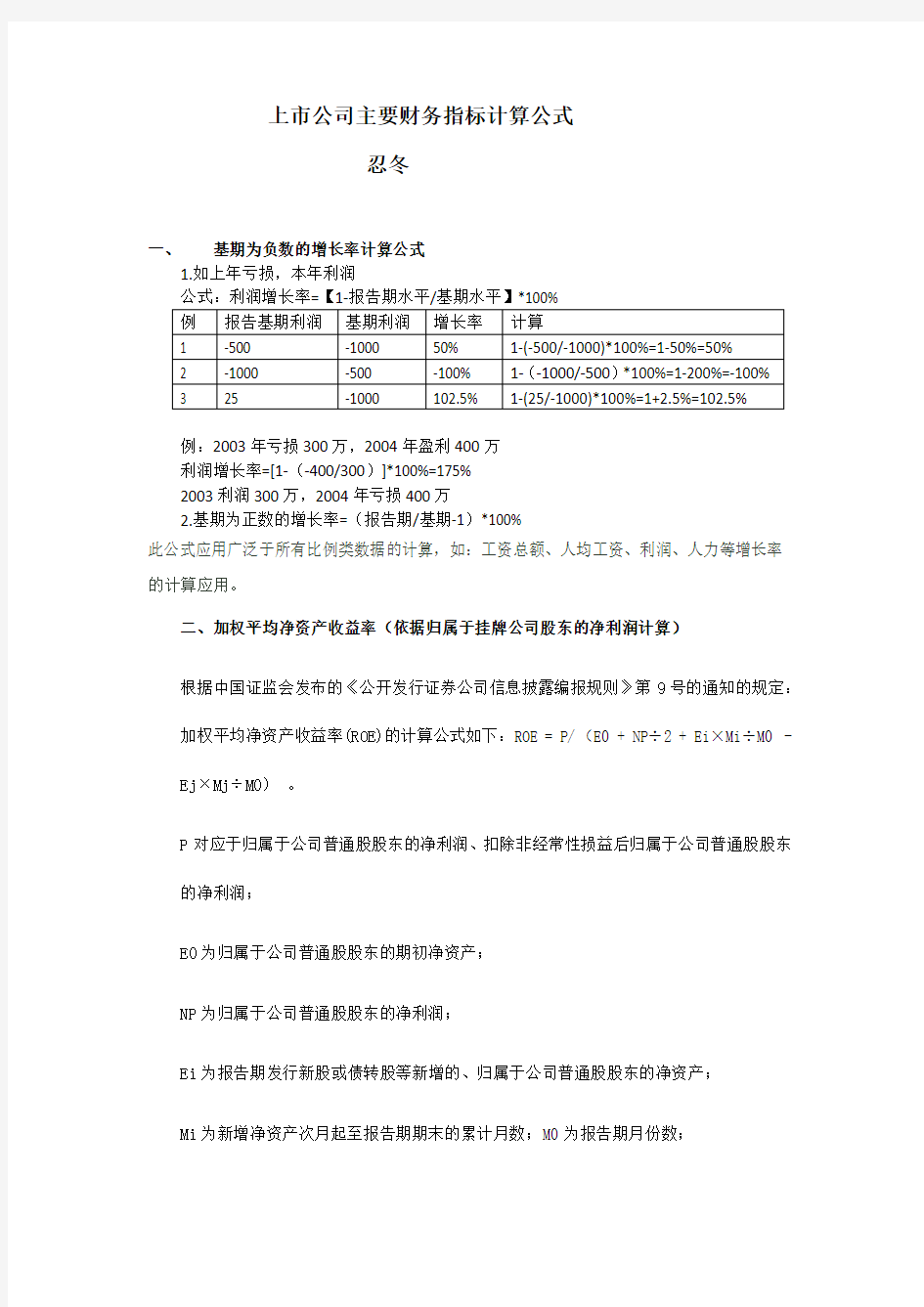

一、基期为负数的增长率计算公式

1.如上年亏损,本年利润

公式:利润增长率=【1-报告期水平/基期水平】*100%

例:2003年亏损300万,2004年盈利400万

利润增长率=[1-(-400/300)]*100%=175%

2003利润300万,2004年亏损400万

2.基期为正数的增长率=(报告期/基期-1)*100%

此公式应用广泛于所有比例类数据的计算,如:工资总额、人均工资、利润、人力等增长率的计算应用。

二、加权平均净资产收益率(依据归属于挂牌公司股东的净利润计算)

根据中国证监会发布的《公开发行证券公司信息披露编报规则》第9号的通知的规定:加权平均净资产收益率(ROE)的计算公式如下:ROE = P/(E0 + NP÷2 + Ei×Mi÷M0 - Ej×Mj÷M0)。

P对应于归属于公司普通股股东的净利润、扣除非经常性损益后归属于公司普通股股东的净利润;

E0为归属于公司普通股股东的期初净资产;

NP为归属于公司普通股股东的净利润;

Ei为报告期发行新股或债转股等新增的、归属于公司普通股股东的净资产;

Mi为新增净资产次月起至报告期期末的累计月数;M0为报告期月份数;

Ej为报告期回购或现金分红等减少的、归属于公司普通股股东的净资产;

Mj为减少净资产次月起至报告期期末的累计月数。

非经常性损益--公开发行证券的公司信息披露解释性公告第1号——非经常

性损益(2008)

相关规定根据《上市公司证券发行管理办法》第十三条的规定:向不特定对象公开募集股份(简称“增发”),除符合本章(即第二章)第一节规定外,还应当符合下列规定:

(一)三个会计年度加权平均净资产收益率平均不低于百分之六。扣除非经常性损益后的净利润与扣除前的净利润相比,以低者作为加权平均净资产收益率的计算依据;

(二)除金融类企业外,不存在持有金额较大的交易性金融资产和可供出售的金融资产、借予他人款项、委托理财等财务性投资的情形;

(三)发行价格应不低于公告招股意向书前二十个交易日公司股票均价或前一个交易日的均价。

三、基本每股收益

计算公式

普通股每股利润=(税后利润-优先股股利)/发行在外的普通股平均股数

企业应当按照归属于普通股股东的当期净利润,除以发行在外普通股的加权平均数计算基本每股收益(Primary Earnings Per Share)。

收益公式∪基本每股收益= 净利润/总股本

发行在外普通股加权平均数按下列公式计算:

发行在外普通股加权平均数=期初发行在外普通股股数+当期新发行普通股股数×已发行时间÷报告期时间-当期回购普通股股数×已回购时间÷报告期时间

稀释每股收益(Fully Diluted Earnings Per Share)稀释每股收益是以基本每股收益为基础,假设企业所有发行在外的稀释性潜在普通股均已转换为普通股,从而分别调整归属于普通股股东的当期净利润以及发行在外普通股的加权平均数计算而得的每股收益。

基本每股收益计算公式解释

从公式中可以看出,计算基本每股收益,关键是要确定归属于普通股股东的当期净利

润和当期发行在外普通股的加权平均数。在计算归属于普通股股东的当期净利润时,应当考虑公司是否存在优先股。如果不存在优先股,那么公司当期净利润就是归属于普通股股东的当期净利润。如果存在优先股,在优先股是非累积优先股的情况下,应从公司当期净利润中扣除当期已支付或宣告的优先股股利;在优先股是累积优先股的情况下,公司净利润中应扣除至本期止应支付的股利。在我国,公司暂不存在优先股,所以公司当期净利润就是归属于普通股股东的当期净利润。

基本每股收益与稀释每股收益的区别

编辑

存在稀释性潜在普通股的,应当计算稀释每股收益。潜在普通股主要包括:可转换公

司债券、认股权证和股份期权等。如果没有潜在普通股,稀释每股收益=基本每股收益。

(一)可转换公司债券。对于可转换公司债券,计算稀释每股收益时,分子的调整项

目为可转换公司债券当期已确认为费用的利息等的税后影响额;分母的调整项目为假定可转换公司债券当期期初或发行日转换为普通股的股数加权平均数。

(二)认股权证和股份期权。根据本准则第十条规定,认股权证、股份期权等的行权

价格低于当期普通股平均市场价格时,应当考虑其稀释性。计算稀释每股收益时,作为分子的净利润金额一般不变;分母的调整项目为按照本准则第十条中规定的公式所计算的增加的普通股股数,同时还应考虑时间权数。公式中的行权价格和拟行权时转换的普通股股数,按照有关认股权证合同和股份期权合约确定。公式中的当期普通股平均市场价格,通常按照每周或每月具有代表性的股票交易价格进行简单算术平均计算。在股票价格比较平稳的情况下,可以采用每周或每月股票的收盘价作为代表性价格;在股票价格波动较大的情况下,可以采用每周或每月股票最高价与最低价的平均值作为代表性价格。无论采用何种方法计算平均市场价格,一经确定,不得随意变更,除非有确凿证据表明原计算方法不再适用。当期发行认股权证或股份期权的,普通股平均市场价格应当自认股权证或股份期权的发行日起计算。

(三)多项潜在普通股根据本准则第十二条规定,稀释性潜在普通股应当按照其稀释

程度从大到小的顺序计入稀释每股收益,直至稀释每股收益达到最小值。其中"稀释程度",根据不同潜在普通股转换的增量股的每股收益大小进行衡量,即:假定稀释性潜在普通股转换为普通股时,将增加的归属于普通股股东的当期净利润除以增加的普通股股数加权平均数所确定的金额。在确定计入稀释每股收益的顺序时,通常应首先考虑股份期权和认股权证的影响。每次发行的潜在普通股应当视为不同的潜在普通股,分别判断其稀释性,而不能将其作为一个总体考虑。

四、毛利率

计算公式:(主营业务收入-主营业务成本)/主营业务收入

资产负债率=负债总额/资产总额乘100%《负债总额=(初负债数+末负债数)/2);资产总额=(初资产数+末资产数)/2》比率越低表明企业资产负债保障能力越高

五、流动比率=流动资产/流动负债x100%

六、利息保障倍数

指企业息税前利润与利息费用之比,又称已获利息倍数,用以衡量偿付借款利息的能力,它是衡量企业支付负债利息能力的指标。

利息保障倍数=(利润总额+利息费用)/利息费用利息保障倍数=EBIT/利息利息保障倍数(time interest earned ratio),又称已获利息倍数(或者叫做企业利息支付能力... 七、应收帐款周转率=营业收入/平均应收帐款余额

其中:平均应收帐款余额=(应收帐款余额年初数+应收帐款余额年末数)/2

公司主要财务指标 一、偿债能力指标 (1)短期偿债能力指标短期偿债能力是企业偿付下一年到的流动负债的能力,是衡量企业财务状况是否健康的重要标志。企业债权人、投资者、原材料供应单位等使用者通常都非常关注企业的短期偿债能力。 ☆流动比率流动比率=流动资产/流动负债该指标值越大,企业短期偿债能力越强。该指标值,一般以 2 为宜。 ☆速动比率速动比率=(货币资金+短期投资+应收票据+一年内应收账款)/流动负债速动比率越高,表明企业未来的偿债能力越有保证。该指标值,一般以 1 为宜。 ☆现金比率现金比率=(货币资金+短期投资)/流动负债这是最保守的短期偿债能力指标。 ☆营运资本营运资本=流动资产-流动负债指标值小于 0,说明公司有无法偿还到期的短期负债的危险。该指标为适度指标。 ☆流动负债经营活动净现金流比流动负债经营活动净现金流比=经营活动净现金流量/流动负债该指标越大越好。 (2)长期偿债能力指标长期偿债能力是公司按期支付债务利息和到期偿还本金的能力。在企业正常生产经营的情况下,企业不能依靠变卖资产从而偿还长期债务,而需要将长期借款投入到回报率高的项目中得到利润来偿还到期债务。长期偿债能力主要从保持合理的负债权益结构角度出发,来分析企业偿付长期负债到期本息的能力。 ☆资产负债比率资产负债比率=负债平均总额/资产平均总额这一比率越小,表明企业的长期偿债能力越强。指标值以不高于 70%为宜。预警:如果资产负债率〉1,说明企业已经资不抵债,有濒临倒闭的危险。 ☆负债权益比率负债权益比率=负债总额/股东权益又称产权比率,反映所有者权益对债权人权益的保障程度。从另一个角度反映企业的长期偿债能力。 ☆股东权益比率股东权益比率=股东权益/总资产该指标越高,一方面反映了企业经营资产,偿债风险越小,但是另一方面也反映了企业没有充分利用负债资金,存在利用财务杠杆的空间。 ☆有形资产债务率有形资产债务率=负债总额/ 总资产-无形资产及其他资产-待摊费用-待处理流动(资产净损失-待处理固定资产净损失-固定资产清理)这是一个保守的衡量长期偿债能力的指标。 ☆债务与有形净值比率债务与有形净值比率=负债总额/(股东权益-无形资产)这是一个保守的衡量长期偿债能力的指标。 ☆利息保障倍数利息保障倍数=税息前利润/当期利息费用利息保障倍数是衡量企业偿付到期利息能力的指标。该指标通常越高越好。预警:如果利息保障倍数<1,说明企业存在严重的债务危机,

GM乳业股份有限公司财务报告分析 公司概况: 公司发展沿革:GM乳业股份有限公司(原名“ SHGM乳业股份有限公司”,以下简称“公司”)是由上实食品控股有限公司(“上实食品”集团))、有限公司(“牛奶集团” SH国有资产经营有限公司、大众交通(集团)股份有限公司、东方希望集团有限公司和DanoneAsiaPte.Ltd.,( DN亚洲”)等发起人在SHGM乳业有限公司基础上,于20XX年XX月XX日整体变更设立的股份有限公司。公司于20XX年XX月XX日向社会公众发行了每股面值1元的人民币普通股1.5亿股,并于20XX年XX月XX日在SH证券交易所上市交易。 公司股本总计为651,182,850股,其中发起人股份501,182,850股,占股份总额的76.96% ;上市流通股份150,000,000股,占股份总额23.04%。本次股权激励实施前,SH牛奶(集团)有限公司持有本公司367,498,967股,持股比例为35.2723% ; GM食品(集团)有限公司持有本公司314,404,338股,持股比例为30.1763%。本次股权激励实施后,SH牛奶(集团)有限公司持股比例降为35.0268% ; GM食品(集团)有限公司持股比例降为29.9663% 。 公司所处的行业以及生产经营特点:GM乳业:GM乳业股份有限公司是由国资、外资、民营资本组成的股份制上市公司,主要从事乳和乳制品开发、生产和销售,奶牛和公牛的饲养、培育,物流配送,营养保健食品的开发、生产和销售。公司拥有世界一流的乳品研发中心、孚L品加工设备以及先进的乳品加工工艺,形成了消毒奶、保鲜奶、酸奶、超高温灭菌奶、奶粉、黄油干酪、果汁饮料等系列产品,是国内最大规模的乳制品生产、销售企业之一。世界乳品行业规模巨大,同时地域性又很强。世界乳品的需求每年按2%的速度在增长。发达国家的增长率约为1%,而发展中国家则快得多,尤其是亚洲和拉美国家。中国属于世界上乳品市场增长最快的国家之一。GM乳业、伊利股份、新希望乳业、维维股份等

常用财务指标计算公式、分析和解释

————————————————————————————————作者:————————————————————————————————日期:

常用财务指标计算公式、分析和解释 一、偿债能力指标分析 (一)短期偿债能力分析 企业短期偿债能力的衡量指标主要有流动比率、速动比率和现金流动负债比率。 1.流动比率 流动比率=流动资产/流动负债 意义:体现企业的偿还短期债务的能力。流动比率越高,说明企业短期偿债能力越强。国际上通常认为,流动比率的下限为100%,流动比率等于200%时较为适当。 分析提示:低于正常值,企业的短期偿债风险较大。一般情况下,营业周期、流动资产中的应收账款数额和存货的周转速度是影响流动比率的主要因素。 2.速动比率 速动比率=速动资产/流动负债 意义:速动比率越高,表明企业偿还流动负债的能力越强。因为流动资产中,尚包括变现速度较慢且可能已贬值的存货,因此将流动资产扣除存货再与流动负债对比,以衡量企业的短期偿债能力。通常认为,速动比率等于100%时较为适当。 分析提示:低于1的速动比率通常被认为是短期偿债能力偏低。影响速动比率的可信性的重要因素是应收账款的变现能

力,账面上的应收账款不一定都能变现,也不一定非常可靠。 3.现金流动负债比率 现金流动负债比率=年经营现金净流量/年末流动负债 意义:该指标越大,表明企业经营活动产生的现金净流量越多,越能保障企业按期偿还到期债务。 短期偿债能力分析总提示: (1)增加变现能力的因素:可以动用的银行贷款指标;准备很快变现的长期资产;偿债能力的声誉。 (2)减弱变现能力的因素:未作记录的或有负债;担保责任引起的或有负债。 (二)长期偿债能力分析 企业长期偿债能力的衡量指标主要有资产负债率、产权比率和已获利息倍数三项。 1.资产负债率 资产负债率=负债总额/资产总额 意义:反映债权人提供的资本占全部资本的比例。该指标也被称为举债经营比率。资产负债率越小,表明企业长期偿债能力越强。 分析提示:负债比率越大,企业面临的财务风险越大,获取利润的能力也越强。如果企业资金不足,依靠欠债维持,导致资产负债率特别高,偿债风险就应该特别注意了。资产负债率在55%—65%,比较合理、稳健;达到80%及以上时,应视为发

每股收益(Earning Per Share,简称EPS) 每股收益定义 每股收益即EPS,又称每股税后利润、每股盈余,指税后利润与股本总数的比率。它是测定股票投资价值的重要指标之一,是分析每股价值的一个基础性指标,是综合反映公司获利能力的重要指标,它是公司某一时期净利润与股份数的比率。该比率反映了每股创造的税后利润, 比率越高, 表明所创造的利润就越多。若公司只有普通股时,每股收益就是税后利润,股份数是指发行在外的普通股股数。如果公司还有优先股,应先从税后利润中扣除分派给优先股股东的利息。 收益指标的计算公式 传统的每股收益指标计算公式为: 每股收益=期末净利润÷期末股份总数 使用该财务指标时的几种方式 一般的投资者在使用该财务指标时有以下几种方式: 一、通过每股收益指标排序,用来区分所谓的“绩优股”和“垃圾股”; 二、横向比较同行业的每股收益来选择龙头企业; 三、纵向比较个股的每股收益来判断该公司的成长性。 每股收益仅仅代表的是某年每股的收益情况,基本不具备延续性,因此不能够将它单独作为作为判断公司成长性的指标。我国的上市公司很少分红利,大多数时候是送股,同时为了融资会选择增发和配股或者发行可转换公司债券,所有这些行为均会改变总股本。由每股收益的计算公式我们可以看出,如果总股本发生变化每股收益也会发生相反的变化。这个时候我们再纵向比较每股收益的增长率你会发现,很多公司都没有很高的增长率,甚至是负增长。G宇通就是这样的典型代表,每股收益在逐年递减的同时,净利润的增长率却一直保持在10%以上 每股净资产定义 股票的净值又称为帐面价值,也称为每股净资产,是用会计统计的方法计算出来的每股股票所包含的资产净值。

伊利集团财务分析 一、企业简介 (一)、企业历史沿革 内蒙古伊利实业集团股份有限公司(以下简称伊利集团)规模大、产品线健全,位居亚洲乳业第一、全球乳业8强,是中国符合奥运会标准,为2008 年北京奥运会提供服务的乳制品企业;也是中国符合世博会标准,为2010年上海世博会提供服务的乳制品企业。在董事长潘刚的带领下,2017年上半年,伊利实现营业总收入334.94亿元,净利润33.68亿元。在“全球织网”的战略下,伊利已经实现国际化布局。作为行业龙头企业,伊利集团旗下多款产品长期居市场领先地位,整体营业额在行业中遥遥领先,是进入全球排名前八的亚洲乳企。 (二)、企业股权结构

(三)、企业主营产品 主营产品类型:液体乳、乳饮料、奶粉、冷冻饮品、酸奶。产品名称:液体乳、乳饮料、奶粉、冷冻饮品、酸奶。经营范围:乳制品(含婴幼儿配方乳粉)制造;特殊医学用途配方食品的生产、销售(取得许可证后方可经营);食品、饮料加工;牲畜,家禽饲养;汽车货物运输;饮食服务(仅限集体食堂);本企业产的乳制品、食品,饮料;乳制品及乳品原料;预包装食品的销售。农畜产品及饲料加工,经销食品、饮料加工设备、生产销售包装材料及包装用品、五金工具、化工产品(专营除外)、农副产品,日用百货,畜禽产品,饲料;进口:本企业生产、科研所需的原辅材料,机械设备,仪器仪表及零配件;经营本企业自产产品及相关技术的出口业务;机器设备修理劳务(除专营)和设备备件销售(除专营)业务;玩具的生产与销售;复配食品添加剂的制造和销售。 按产品分液态乳占比83.4%,奶粉及奶制品占比9。62%,冷饮产品占比6.9%。 (四)、行业状况 1、全国性乳品企业。行业的生产集中度在不断提高,但是中小企业仍然很多。市场上“光明”、“伊利”、“蒙牛”三个品牌销量最大,已经形成光明、蒙牛、伊利三巨头争霸主动格局。

一级建造师《建设工程经济》计算公式汇总 1、等额支付系列的终值、现值、资金回收和偿债基金计算 等额支付系列现金流量序列是连续的,且数额相等,即: ) ,,,,常数(n t A A t 321 ①终值计算(即已知A 求F ) i i A F n 11 )( ②现值计算(即已知A 求P ) n n n i i i A i F P )()() ( 1111 ③资金回收计算(已知P 求A ) 111 n n i i i P A )() ( ④偿债基金计算(已知F 求A ) 1 1 n i i F A )( 2、有效利率的计算 包括计息周期有效利率和年有效利率两种情况。 (2)年有效利率,即年实际利率。 年初资金P ,名义利率为r ,一年内计息m 次,则计息周期利率为 m r i 。根据一次支付终值公式可得该年的本利和F ,即: m m r P F 1 根据利息的定义可得该年的利息I 为: 111m m m r P P m r P I 再根据利率的定义可得该年的实际利率,即有效利率i eFF 为: 11i eff m m r P I 3、财务净现值 t c t n t i CO CI FNPV 10 式中 FNPV ——财务净现值; (CI-CO )t ——第t 年的净现金流量(应注意“+”、“-”号); i c ——基准收益率; n ——方案计算期。 4、财务内部收益率(FIRR ——Financial lnternaI Rate oF Return ) 其实质就是使投资方案在计算期内各年净现金流量的现值累计等于零时的折现率。其数学表达式为:

t t n t FIRR CO CI FIRR FNPV 10 式中 FIRR ——财务内部收益率。 5、投资收益率指标的计算 是投资方案达到设计生产能力后一个正常生产年份的年净收益总额(不是年销售收入)与方案投资总额(包括建设投资、建设期贷款利息、流动资金等)的比率: %100 I A R 式中 R ——投资收益率; A ——年净收益额或年平均净收益额; I ——总投资 6、总投资收益率 总投资收益率(ROI )表示总投资的盈利水平 %100 TI EBIT ROI 式中 EBIT-----技术方案正常年份的年息税前利润或运营期内平均息税前利润; TI------技术方案总投资包括建设投资、建设期利息和全部流动资金。 7、资本金净利润率(ROE ) 技术方案资本金净利润率(ROE )表示技术方案盈利水平 %100 EC NP ROE 式中 NP----技术方案正常年份的年净利润或运营期内年平均净利润, 净利润=利润总额-所得税 EC----技术方案资本金 8、静态投资回收期 ·当项目建成投产后各年的净收益(即净现金流量)均相同时,静态投资回收期计算: A I P t 式中 I ——总投资; A ——每年的净收益。 ·当项目建成投产后各年的净收益不相同时,静态投资回收期计算: 流量 出现正值年份的净现金的绝对值 上一年累计净现金流量现正值的年份数累计净现金流量开始出 1- t P 9、借款偿还期 余额 盈余当年可用于还款的盈余当年应偿还借款额 的年份数借款偿还开始出现盈余 1-d P 10、利息备付率 利息备付率=息税前利润/计入总成本费用的应付利息。 式中:息税前利润——即利润总额与计入总成本费用的利息费用之和(不含折旧、摊销费 11、偿债备付率 偿债备付率=(息税前利润加折旧和摊销-企业所得税)/应还本付息的金额 式中:应还本付息的资金——包括当期还贷款本金额及计入总成本费用的全部利息; 息税前利润加折旧和摊销-企业所得税=净利润+折旧+摊销+利息 12、总成本 C =C F +C u ×Q C :总成本;C F :固定成本;C u :单位产品变动成本;Q :产销量 量本利模型

财务指标计算公司公式 财务报表分析指标体系 一、盈利能力分析 1.销售净利率=(净利润÷销售收入)×100% 该比率越大,企业的盈利能力越强 2.资产净利率=(净利润÷总资产)×100% 该比率越大,企业的盈利能力越强 3.权益净利率=(净利润÷股东权益)×100% 该比率越大,企业的盈利能力越强 4.总资产报酬率=(利润总额+利息支出)/平均资产总额×100% 该比率越大,企业的盈利能力越强 5.营业利润率=(营业利润÷营业收入)×100% 该比率越大,企业的盈利能力越强 6.成本费用利润率=(利润总额÷成本费用总额)×100% 该比率越大,企业的经营效益越高 二、盈利质量分析 1.全部资产现金回收率=(经营活动现金净流量÷平均资产总额)×100% 与行业平均水平相比进行分析 2.盈利现金比率=(经营现金净流量÷净利润)×100% 该比率越大,企业盈利质量越强,其值一般应大于1 3.销售收现比率=(销售商品或提供劳务收到的现金÷主营业务收入净额)×100% 数值越大表明销售收现能力越强,销售质量越高

三、偿债能力分析 1.净运营资本=流动资产-流动负债=长期资本-长期资产对比企业连续多期的值,进行比较分析 2.流动比率=流动资产÷流动负债与行业平均水平相比进行分析 3.速动比率=速动资产÷流动负债与行业平均水平相比进行分析 4.现金比率=(货币资金+交易性金融资产)÷流动负债与行业平均水平相比进行分析 5.现金流量比率=经营活动现金流量÷流动负债与行业平均水平相比进行分析 6.资产负债率=(总负债÷总资产)×100% 该比值越低,企业偿债越有保证,贷款越安全 7.产权比率与权益乘数产权比率=总负债÷股东权益,权益乘数=总资产÷股东权益产权比率越低,企业偿债越有保证,贷款越安全 8.利息保障倍数=息税前利润÷利息费用=(净利润+利息费用+所得税费用)÷利息费用利息保障倍数越大,利息支付越有保障 9.现金流量利息保障倍数=经营活动现金流量÷利息费用现金流量利息保障倍数越大,利息支付越有保障 10.经营现金流量债务比=(经营活动现金流量÷债务总额)×100% 比率越高,偿还债务总额的能力越强 四、营运能力分析

关于燕塘乳业有限公司的财务报表分析 摘要:财务报表分析是以企业的财务报表和其他资料为基本一句,采用专门的分析工具和方法,从财务报表中寻找有用的信息,有效地寻求企业经营的财务状况变化的原因,从而对企业的财务状况、经营成果和现金流量进行综合与评价的过程。本文结合上市公司燕塘乳业股份有限公司今年来的财务报表,利用财务报表提供的基本信息,结合财务报表分析中的财务报表和各项财务指标,主要对该公司的偿债能力,盈利能力营运能力方面进行原因分析和结果预测,大致了解一下该公司的经营情况。 关键词:财务报表、财务报表分析、财务指标、经营情况 企业简介: 广东燕塘乳业股份有限公司是一家集牧场、研发、加工、销售于一体,目前华南地区规模最大的乳制品生产企业之一。自2005年起,燕塘乳业分别斥资在粤西的湛江市和粤东的汕头市建立乳品厂,形成了广州、湛江和汕头三大生产基地。公司目标是以广东为大本营,业务逐步渗透福建、江西、湖南、广西和海南等省份。燕塘乳业是由广东省燕塘投资有限公司、广东省粤垦投资有限公司、广东省湛江农垦集团公司等18个股东联合出资而成。公司是广东地区的乳业龙头,巴氏杀菌奶、花式奶为主要产品。其中巴氏杀菌奶属于液体乳,花式奶为乳饮料。公司以低温奶为主,占营收的4成。 行业分析: 2005-2014年,我国乳制品制造行业利润总额整体呈现出较快增长的态势,尽管2008年行业利润总额出现负增长,但经过2009-2010年全面复苏后,我国乳制品行业的盈利规模得以迅速恢复,其中2009年及2011年利润总额增幅度较大。我国乳制品行业发展时间较短,但发展非常迅速,乳制品消费量持续增长。未来在乳制品行业发展的有利因素和不利因素的共同作用下,行业利润空间预计将继续维持稳定。 公司财务报表分析: 一、资产负债比较分析 资产负债表 资产负债表摘要2014/12/312013/12/312012/12/312011/12/31 货币资金(万元) 48,886 15,659 9,431 4,346 应收账款(万元) 1,340 1,150 1,152 1,428 存货(万元) 5,790 5,293 4,257 3,629 流动资产合计(万元) 57,850 24,136 16,536 12,020 固定资产净额(万元) 26,153 25,881 22,068 21,141 资产总计(万元) 96,074 58,006 45,963 38,996 流动负债合计(万元) 21,373 22,066 18,358 18,296 非流动负债合计(万元) 719 761 990 614 负债合计(万元) 22,092 22,827 19,348 18,910 所有者权益(或股东权益)合计 73,982 35,179 26,615 20,086 (万元) 表1

光明乳业11年度财务报告分析

公司概况 光明乳业股份有限公司是股份制上市公司,主要从事乳和乳制品的开发、生产和销售,奶牛和公牛的饲养、培育,物流配送,营养保健食品的开发、生产和销售。公司拥有世界一流的乳品研究院、乳品加工设备以及先进的乳品加工工艺,形成了保鲜奶、酸奶、超高温灭菌奶、奶粉、黄油干酪、果汁饮料等系列产品,是目前国内最大规模的乳制品生产、销售企业之一。 行业分析及战略分析 近日举行的IDF世界乳业峰会发布的IDF2011版《世界乳业形势》报告显示,当前世界乳业市场比较乐观,需求稳定,乳产量较去年增长1.8%,其中印度增长较快3.1%。牛奶产量略有增加但仍低于平均水平,水牛奶的增长速度较缓,山羊奶的产量略有上升。全球乳品加工业均在增长,其中液态奶增长2.6%,奶油略缓1.8%,奶酪的增长尤为突出为3.0%,其中,欧盟2.9%,美国3.4%。自2009年全脂奶粉下降后,2010年全脂奶粉得以恢复增长2.4%。中国乳业已经恢复,需求迅猛。 光明乳业的发展与规划 1.政治和法律环境因素 ①.国家加大奶牛良种补贴力度和实施后备母牛补贴政策 ②.国家对奶牛养殖农户购置牧业机械和挤奶机械给予补贴。 ③.调整疫牛扑杀补贴政策范围。 ④.建立奶牛政策保险制度。 ⑤.支持标准化奶牛养殖小区建设。 ⑥.加强对奶牛养殖农户的信贷支持。 2.经济环境因素 改革开放以来,我国经济得到了高速迅猛的发展,经济总量迅速增大,GDP 由1978年的3624.1亿元增长到2009年的3353.53亿元,比上年增长8.7%。城市居民家庭人均可支配收入稳步增长,人均可支配收入17175元。农村居民家庭纯收入也稳步增长,去年农村居民人均纯收入5153元,比上年增长8.2%。居民收入的增加使得居民有能力把消费用于温饱之外,更加关注健康、营养,为乳业消费奠定了基础。 3. 社会和文化环境因素 中华民族在五千多年的发展过程中形成的传统文化,以“崇尚勤俭节约,主张谨慎消费,反对浪费”为核心的传统消费文化得到了广泛的认同。社会文化环境的变化使人们形成了喝奶有益健康的共识。中国人喝奶的习惯在渐渐地形成,居民的保健意识在逐渐增强。这种文化现象为中国乳品产业提供了巨大的发展空

、平整场地:建筑物场地厚度在±30cm 以内的挖、填、运、找平。 1、平整场地计算规则 (1)清单规则:按设计图示尺寸以建筑物首层面积计算。 (2 )定额规则:按设计图示尺寸以建筑物外墙外边线每边各加2 米以平方米面积计算。 2、平整场地计算公式 S= (A+4 ) X ( B+4 ) =S 底+2L 外+16 式中:S———平整场地工程量;A———建筑物长度方向外墙外边线长度;B———建筑物宽度方向外墙外边线长度;S 底———建筑物底层建筑面积;L 外———建筑物外墙外边线周长。 该公式适用于任何由矩形组成的建筑物或构筑物的场地平整工程量计算。 二、基础土方开挖计算 开挖土方计算规则 ( 1 )、清单规则:挖基础土方按设计图示尺寸以基础垫层底面积乘挖土深度计算。 ( 2)、定额规则:人工或机械挖土方的体积应按槽底面积乘以挖土深度计算。槽底面积应以槽底的长乘以槽底的宽,槽底长和宽是指基础底宽外加工作面,当需要放坡时,应将放坡的土方量合并于总土方量中。 2 、开挖土方计算公式: (1) 、清单计算挖土方的体积:土方体积=挖土方的底面积X挖土深度。 (2) --------------------------------------------------------------------------------------------- 、定额规则:基槽开挖:V= (A+2C+X H) HXL。式中:V --------------------------------------------------------- 基槽土方量;A ----------- 槽底宽度;C———工作面宽度;H———基槽深度;L———基槽长度。. 其中外墙基槽长度以外墙中心线计算,内墙基槽长度以内墙净长计算,交接重合出不予 扣除。 基坑体积;A—基坑开挖:V=1/6H[A X B+a X b+(A+a) x(B+b)+a xb]。式中:V 基坑上口长度;B———基坑上口宽度;a———基坑底面长度;b———基坑底面宽度。

主要财务指标计算公式 (一)偿债能力指标偿债能力是指企业清偿短期、长期债务的能力。 1、资产负债率资产负债比率=负债总额/资产总额 分析提示:负债比率越大,企业面临的财务风险越大,获取利润的能力也越强。如果企业资金不足,依靠欠 债维持,导致资产负债率特别高,偿债风险就应该特别注意了。资产负债率在55%—65%,比较合理、稳健;达到80%及以上时,应视为发出预警信号,企业应提起足够的注意。一般认为,该比率维护在40-60%之间较为合适,负债比率过高是不利的,应引起重视。 2、流动比率流动比率=流动资产总额/流动负债总额 意义:体现企业的偿还短期债务的能力。流动比率越高,说明企业短期偿债能力越强。国际上通常认为,流 动比率的下限为100%,流动比率等于200%时较为适当。反映企业短期负债清偿能力,即每1元流动负债额中有多少流动资产额作保证。一般认为2:1的流动比率较好。若该比率过低,说明企业偿还能力较差,若该比率过高,说明企业的部分资金闲置。 3、速动比率速动比率=流动资产总额-存货/流动负债总额 意义:速动比率越高,表明企业偿还流动负债的能力越强。因为流动资产中,尚包括变现速度较慢且可能已 贬值的存货,因此将流动资产扣除存货再与流动负债对比,以衡量企业的短期偿债能力。通常认为,速动比率等 于100%时较为适当。 分析提示:低于1的速动比率通常被认为是短期偿债能力偏低。影响速动比率的可信性的重要因素是应收账 款的变现能力,账面上的应收账款不一定都能变现,也不一定非常可靠。 因为存货不能马上形成支付能力,所以速动比率比流动比率更能准确反映企业的偿债能力。一般认为,该比率为1:1较好。 4、现金比率反映企业即时偿还流动负债的能力,指标计算公式如下: 现金比率=(货币资金+三个月到期的短期投资和应收票据)/流动负债 现金比率越高,说明公司的短期偿债能力越强。 5、利息保障倍数衡量企业偿还借款利息的能力,指标计算公式如下(如不能得到利息费用的详细资料,可用“财务费用”代替“利息费用”): 利息保障倍数=(利润总额+利息费用)/利息费用 利息保障倍数指标反映出企业的经营所得保障支付负债利息的能力,它的倍数一般情况下应大于1,同时应 选择5年中最低的比率作为最基本的偿付利息能力指标,否则就难以偿还债务及利息。但从短期看,由于折旧费、摊销费及折耗费等短期内不需要支付资金,所以利息保障倍数小于1时,企业通常也能偿还其利息债务。 6、应收账款损失率 应收账款损失率=坏账损失/应收账款总额 一般讲该指标越小越好,比率高应引起重视,必须到企业对应收帐款进行调查,找出原因。 7、经营活动产生的现金流量反映企业以经营活动现金流入偿还债务的能力。 (1)将销售商品、提供劳务收到的现金与购进商品、接受劳务付出的现金进行比较。在企业经营正常、购销平衡的情况下,二者比较的比率大,说明企业的销售利润大,销售回款良好,创现能力强。 (2)将销售商品、提供劳务收到的现金与经营活动流入的现金总额进行比较,可大致说明企业产品销售现款占经营活动流入的现金的比重。比重大,说明企业主营业务突出,营销状况良好。 (3)将本期经营活动现金净流量与上期进行比较,增长率越高,说明企业成长性越好。 (二)营运能力指标 1、应收账款周转率 反映了应收账款周转速度,及时收回应收账款,不仅能增强企业的短期偿债能力,也能反映出企业管理应收账款方面的效率。用时间表示的周转速度是应收账款周转天数,也叫平均应收账款回收期或平均收现期,其计

主要财务指标 分析

主要财务指标分析 目录 一、偿债能力指标 (1) (一)短期偿债能力指标 (1) (二)长期偿债能力指标 (2) 二、运营能力指标 (2) (一)流动资产周转情况 (3) (二)固定资产周转情况 (4) (三)总资产周转情况 (4) 三、获利能力指标 (5) (一)营业利润率 (5) (二)成本费用利润率 (5) (三)总资产报酬率 (6) (四)净资产收益率 (6) 四、发展能力指标 (6) (一)营业收入增长率 (6) (二)资本保值增值率 (7) (三)总资产增长率 (7) (四)营业利润增长率 (7) 五、综合指标分析 (8) (一)综合指标的分析的含义及特点 (8) (二)综合指标的分析方法 (8) I

主要财务指标分析 总结和评价企业的财务状况与经营成果的分析指标包括偿债能力指标、运营能力指标、获利能力指标、发展能力指标和综合指标。 一、偿债能力指标 偿债能力是指企业偿还到期债务(包括本息)的能力。偿债能力指标包括短期偿债能力指标和长期偿债能力指标。 (一)短期偿债能力指标 短期偿债能力指企业流动资产对流动负债及时足额偿还的保证程度,是衡量企业当期的财务能力,特别是流动资产变现能力的重要标志。 企业短期偿债能力的衡量指标主要有两项:流动比率和速动比率。 1、流动比率 是流动资产与流动负债的比率,它表明企业每一元流动负债有多少流动资产作为偿还保证,反映企业用可在短期内转变为现金的流动资产长黄到期流动负债的能力。其计算公式为: 流动比率=流动资产/流动负债×100% 一般情况下,流动比率越高,说明企业短期偿债能力越强,偿债人的权益越有保证。国际上通常认为,流动比率的下限为100%;而流动比率等于200%时较为适当,它表明企业财务状况稳定可靠,除了满足日常生产经营的流动资金需要外,还有足够的财力偿付到期短期债务。如果比例过低,则表明企业可能捉襟见肘,难以如期偿还债务。但是,流动比率也不可以过高,过高则说明企业流动资产占用较多,会影响资金的使用效率,主要是企业对待风险与收益的态度予以确定。 运用流动比率时,必须注意以下几个问题: (1)虽然流动比率越高企业偿还短期债务的流动资产保证程度越强,但这不等于说企业已有足够的现金或存款用来偿债。流动比率高也可能是存货积压、应收账款增多且收款期延长,以及待摊费用和待处理财产损失增加所致,而真正可用来偿债的现金和存款却严重短缺。所以企业应在分析流动比率的基础上,进一步对现金流量进行考察。 (2)从短期债权人的角度,自然希望流动比率越高越好。但从企业经营的角度看,过高的流动比率通常意味着企业闲置资金的持有量过多,必然造成企业机会成本的增加和获利能力的降低。因此,企业应尽可能将流动比率维持在不是货币资金闲置的水平。 (3)流动比率是否合理,不同的企业以及同一企业不同时期的评价标准是不同的,因此,不应用统一的标准来评价各企业流动比率合理与否。 (4)在分析流动比率时应剔出一些虚假因素的影响。 2、速动比率 是企业速动资产与流动负债的比率。所谓速动资产,是指流动资产减去变现能力较差且不稳定的存货、预付账款、一年内到期的非流动资产和其他流动资产等之后的余额。由于剔除了存货等变现能力较弱且不稳定的资产,因此,速动比率较之流动比率能够更加准确、可靠的评价企业资产的流动性及其偿还短期负债的能力。其计算公式为: 速动比率=速动资产/流动负债×100% 其中: 1

上市公司财务分析研究 文献综述 上市公司公之于众的财务报表及相关的会计信息是用以沟通、传递企业财务状况和经营业绩的重要工具,故其规范性和真实度直接影响人们对企业财务状况和经营成果的分析和判断。每个投资者都深刻的明白财务报表的重要性,但是分析数据却需要很多专业知识,很多人望而却步。而分析上市公司财务报表的目的概括来说就是:通过财务报表挖掘出具有长期持续竞争力的企业,保持盈利能力持续增长的企业,便于投资者和潜在的投资者在进行财务分析的时候可以充分掌握信息,做出正确的决策。 一、全面了解上市公司对外公开披露的信息,总体掌握上市公司的财务状况 若要掌握上市公司的财务状况就要依靠全面阅读财务报表及其报表附注。财务报表包括资产负债表、损益表和现金流量表、附表及报表附注和财务状况说明书。阅读完以上各种报表后,仅仅对公司的资产规模、盈利和亏损情况有了大致了解。更需要注意的是报表附注,仔细研究公司的会计政策、会计评估,以及会计政策、会计评估变更原因的说明,看变更对财务状况、经营业绩是否产生影响。报表附注往往包含大量有用的信息,这些信息有助于更好地理解分析财务报表,尤其更应注意或有事项、资产负债表日后事项、重要资产转让、关联方式关系及交易等的说明。孤立的报表数字没有实际意义,只有联系报表附注中所揭示的相关信息进行深入剖析,才能真正了解企业的实际状况。二、上市公司财务分析的基本内容 上市公司财务分析的基本内容主要包括盈利能力、偿债能力和营运能力分析。首先,盈利能力是现代企业财务分析的核心内容,通常是指企业在一定会计期间内赚取利润的能力。反映上市公司盈利能力的指标有:每股收益、每股净资产、净资产权益率、市盈率、销售利润率、资产报酬率、成本费用利润率等。 其次,偿债能力是指企业偿还各种债务的能力,是衡量企业财务管理水平的核心内容。反映偿债能力的指标分为短期和长期偿债能力指标。反映短期偿债能力的指标有:流动比率、速动比率;反映长期偿债能力的指标有:资产负债率、负债权益比率、股东权益比率、获取利息倍数等。 最后,营运能力反映企业使用经济资源或资本的效率及其有效性。反映营运能力的指标有:营运资金周转率、存货周转率、应收账款周转率。 三、财务报表分析的局限性 首先,财务报表本身有自己的局限性。财务报表严格按照会计准则、会计制度及其他相关法规编制而成,是会计的产物。只能说明财务报表的编制是合乎规范的,并不能保证它能准确反映公司的实际生产经营情况。其主要表现一是使用历史成本来计量资产,折旧净值往往不能代表其现行的市价;二是假设币值不变原则,不按通货膨胀率调整,也会在一定程度上造成资产价值不实,会计核算以货币计量为基本前提,而货币稳定是货币计量假设的内容之一;三是谨慎原则要求预计损失而不预计收益,有可能夸大费用,从而少计收益和资产;四是按照年度编制,只提供了短期信息,有可能导致忽略了反映公司潜力的有关信息。 其次,会计信息的质量。根据真实的财务报表才有可能得出正确的分析结论。一是报表中的数据是分类汇总性数据,只是提供有限数量的财务信息,并不能直接反映公司财务状况的详细情况。二是会计信息披露不及时《公开发行股票信息披露实施细则(试行)》中规定:股份有限公司应当在每个会计年度中不少于两

.. 一级建造师《建设工程经济》计算公式汇总 1、等额支付系列的终值、现值、资金回收和偿债基金计算 等额支付系列现金流量序列是连续的,且数额相等,即: ) ,,,,常数(n t A A t 321①终值计算(即已知 A 求F ) i i A F n 1 1 )(②现值计算(即已知 A 求P ) n n n i i i A i F P ) ()() (1111 ③资金回收计算(已知 P 求A ) 1 1 1 n n i i i P A )()(④偿债基金计算(已知 F 求A ) 1 1 n i i F A ) (2、有效利率的计算 包括计息周期有效利率和年有效利率两种情况。(2)年有效利率,即年实际利率。年初资金P ,名义利率为r ,一年内计息m 次,则计息周期利率为 m r i 。根据一次支付终值公式可得该年的 本利和F ,即: m m r P F 1 根据利息的定义可得该年的利息I 为: 1 1 1 m m m r P P m r P I 再根据利率的定义可得该年的实际利率,即有效利率 i eFF 为: 1 1 i eff m m r P I 3、财务净现值 t c t n t i CO CI FNPV 1 式中 FNPV ——财务净现值; (CI-CO )t ——第t 年的净现金流量(应注意“+” 、“-”号); i c ——基准收益率;n ——方案计算期。

.. 4、财务内部收益率(FIRR ——Financial lnternaI Rate oF Return ) 其实质就是使投资方案在计算期内各年净现金流量的现值累计等于零时的折现率 。其数学表达式为: t t n t FIRR CO CI FIRR FNPV 10 式中 FIRR ——财务内部收益率。 5、投资收益率指标的计算 是投资方案达到设计生产能力后一个正常生产年份的年净收益总额( 不是年销售收入)与方案投资总额(包括 建设投资、建设期贷款利息、流动资金等) 的比率: % 100I A R 式中 R ——投资收益率; A ——年净收益额或年平均净收益额;I ——总投资 6、总投资收益率 总投资收益率(ROI )表示总投资的盈利水平 % 100TI EBIT ROI 式中 EBIT-----技术方案正常年份的年息税前利润或运营期内平均息税前利润; TI------技术方案总投资包括建设投资、建设期利息和全部流动资金。7、资本金净利润率( ROE ) 技术方案资本金净利润率( ROE )表示技术方案盈利水平 % 100EC NP ROE 式中 NP----技术方案正常年份的年净利润或运营期内年平均净利润,净利润=利润总额-所得税 EC----技术方案资本金 8、静态投资回收期 ·当项目建成投产后各年的净收益(即净现金流量)均相同时,静态投资回收期计算: A I P t 式中 I ——总投资;A ——每年的净收益。 ·当项目建成投产后各年的净收益不相同时,静态投资回收期计算: 流量 出现正值年份的净现金 的绝对值 上一年累计净现金流量 现正值的年份数 累计净现金流量开始出 1 -t P 9、借款偿还期 余额 盈余当年可用于还款的 盈余当年应偿还借款额的年份数 借款偿还开始出现盈余 1 -d P 10、利息备付率 利息备付率=息税前利润 /计入总成本费用的应付利息。 式中:息税前利润——即利润总额与计入总成本费用的利息费用之和(不含折旧、摊销费 11、偿债备付率 偿债备付率=(息税前利润加折旧和摊销-企业所得税)/应还本付息的金额 式中:应还本付息的资金——包括当期还贷款本金额及计入总成本费用的全部利息; 息税前利润加折旧和摊销 -企业所得税=净利润 +折旧+摊销+利息

流动比率 A、流动比率=流动资产/流动负债(下限为1,适当为2) a、流动比率高低反映企业承受流动资产贬值能力和偿还中、短期债务能力的强弱; b、流动比率越高,表明企业流动资产占用资金来源于结构性负债的越多,企业投入生产经营的营运资本越多,企业偿还债务的能力就越强; c、一般认为比率值为2时比较合理,但要求中国企业流动比率达到2对大多数不实际; d、正常情况下,部分行业的流动比率参考如下: 汽车1.1房地产1.2制药1.25建材1.25化工1.2家电1.5啤酒1.75 计算机2电子1.45商业1.65机械1.8玻璃1.3食品>2饭店>2 一般认为,流动比率为2是比较合适的,这样既达到一定的安全性,又能充分地利用了企业能够利用的资金来源。因为,过低的流动比率,意味着企业的短期支付能力不足,可能捉襟见肘,难以如期偿还债务;流动比率过高,则可能表明企业没有充分利用资金,影响到资金的使用效率和获利能力。实际上该比率数值的合理性没有统一标准,行业性质不同,流动比率也不尽相同[4]。 速动比率 1.85 B、速动比率=速动资产/流动负债(适当为1) 注:速动资产=货币资金+短期投资+应收账款+应收票据=流动资产-存货-预付账款-待摊费用-待处理流动资产损失 保守速动比率=(现金+证券+应收账款)/流动负债 a、一般认为,企业速动比率为1时比较安全; b、部分行业的速动比率参考如下: 汽车0.85房地产0.65制药0.90建材0.90化工0.90啤酒0.90

计算机1.25电子0.95商业0.45机械0.90玻璃0.45餐饮>2 一般认为,速动比率等于1较为合适,但也不能绝对化,如大量采用现金结算的企业,其应收账款很少,速动比率可能较低,但这并不代表这类企业的短期偿债能力就不强。因此,不同行业、不同企业要具体分析 长期偿债能力分析 企业对一笔债务总是负两种责任:一是偿还债务本金的责任;二是支付债务利息的责任。评价企业的长期偿债能力时,不仅要分析企业偿还本金的能力,也要分析其支付利息的能力。对长期债务而言,债权人则关心企业的长期持续性,如果企业的盈利能力很强,日后就能从经营活动中获取足够的现金或从其他债权人及投资者那里筹到新的资金,就样就不用顾虑以后偿付本息的能力。负债对资产的比率和负债对所有者权益的比率通常用来评价企业的偿债能力。企业长期偿债能力主要利用以下指标来分析。 现金比率 1.36 F、经营现金比率=经营活动现金净流量/流动负债 企业在正常经营的情况下,该指标值越高,说明短期偿债能力越强。现金比率用以衡量即刻偿还债务的能力,可以衡量流动资产变现性的大小。但由于是基于极端保守的观点,该比率忽略了企业流动资产和流动负债间循环的性质[5] 营运资本 营运资本是指流动资产总额减去流动负债部分,它是偿还流动负债的“缓冲垫”,是计量企业短期偿债能力的绝对指标。营运资本数额越大,企业偿债能力越强。 计算公式:营运资本=流动资产-流动负债 资产负债率 A、资产负债率=负债总额/资产总额×100%(保守为不高于50%,适当为60%)

题目:下表是15个上市公司2001年的一些主要财务指标,使用系统聚类法和K-均值法分别对这些公司进行聚类,并对结果进行比较分析。 解:令净资产收益率为X1,每股净利润X2,总资产周转率为X3,资产负债率为X4,流动负债比率为X5,每股净资产为X6,净利润增长率为X7,总资产增长率为X8,用spss对公司聚类分析的步骤如下: a)系统聚类法: 1. 在SPSS窗口中选择Analyze宀Classify宀Hierachical Cluster,调出系统聚类分析主界面,并将变量X8-X1移入Variables框中。在Cluster栏中选择Cases单选按钮,即对样品进行聚类(若选择Variables,则对变量进行聚类)。在Display栏中选择Statistics和Plots复选框,这样在结果输出窗口中可以同时得到聚类结果统计量和统计图。 图5.1糸统分析迭王界面 2?点击Statistics按钮,设置在结果输出窗口中给出的聚类分析统计量。我们选择Agglomeration schedule 与Cluster Membership 中的Range of solution 2-4,如图5.2 所示,点击Continue按钮,返回主界面。(其中,Agglomeration schedule表示在结果中给出聚类过 程表,显示系统聚类的详细步骤;Proximity matrix表示输出各个体之间的距离矩阵;Cluster Membership表示在结果中输出一个表,表中显示每个个体被分配到的类别,Range of solution 2-4即将所有个体分为2至4类。) 3.点击Plots按钮,设置结果输出窗口中给出的聚类分析统计图。选中Dendrogram复选框 和Icicle栏中的None单选按钮,如图5.3,即只给出聚类树形图,而不给出冰柱图。单击Continue按钮,返回主界面。 蠹Hinrarchicdl ClLrst?r Analyte 应d Singh1 CanCTi 图5.2 Statistics子对话框图5.3 Plots子对话框

一、论文摘要部分 摘要 一个企业的财务状况是最能反映出这个企业的实际运营情况,和它的规模、它的盈利与亏损,甚至于这个企业的未来发展情况都可以从现在的财务状况来进行分析。而一个企业的财务报表能展现出这个企业的全部财务情况,通过对企业的财务报表分析能够为投资者和经营者更好的了解企业的运营能力以及企业的“健康程度”,利用财务报表对集团企业的偿还债务能力、运营能力、盈利能力、健康状况等各个方面进行全方位的分析。 由于伊利集团官网上只公布了2016年上半年度的财务报告,本文主要做全年年度的财务报告分析,所以本文对2013年度—2015年度进行分析 本文通过分析法、因素分析法等财务分析方法对内蒙古伊利实业集团股份有限公司连续三年的财务报表(资产负债表、利润表、现金流量表)进行分析,分析该企业的财务情况、运营能力以及偿债能力,对其进行评估。 关键词:财务报表分析、运营能力、偿债能力 关键词:财务报表、运营能力、偿债能力、盈利能力分析

Abstract An enterprise's financial situation is the best to reflect the actual operation situation of the enterprise, and the profit and loss of its size, which, even in the future development of the enterprise can be analyzed from the current financial situation. An enterprise's financial statements can show all the financial situation of the enterprise, the enterprise's financial statements analysis for investors and managers to better understand the operating capacity of the enterprise and enterprise's "health", the use of financial statements of the enterprise group to repay debt capacity, operational capacity, profitability, health status all aspects of comprehensive analysis. As the official website of the Erie group only released the first half of 2016, the financial report, this paper mainly do the annual financial report analysis, so this article 2013 - year 2015 analysis Key words:Financial Statement、Operation Capability、debt-paying ability、profitability