雅戈尔集团股份有限公司财务报表分析

财务033 王璐 0320

一、公司基本情况

公司前身系宁波青春发展公司,于1993年3月18日宁波市体改委批准,以宁波青春发展公司为基础,采用定向募集方式于同年3月30日注册设立,注册资本为2600万元。经1994-1997年的分红、转增股本和1998年10月12日发行公众股后,于1998年10月22日重新注册,上市时公司总股本达19852万股,发起人股11026.09万股,法人股2166.54万股,其内部职工股1159.37万股于公众股5500万股(其中向投资基金配售的550万股于本次上市两个月后上市)于1998年11月19日在上交所上市交易期满三年后上市流通。

今天的雅戈尔集团是一家综合性企业,经过20年的艰苦奋斗,企业净资产达到20亿元。企业现有员工10000多名,以服装制造和营销为主业,房地产、贸易为两翼,集团下辖40余家企业。其中雅戈尔集团股份有限公司(YoungorGroup Co.,LTD)是一家在上海证券交易所挂牌的上市公司,股票代码600177。雅戈尔集团服装主业从设计、生产到销售全部在雅戈尔集团股份有限公司中进行。

雅戈尔的营销网络巨大。目前,雅戈尔已在全国(除台湾、西藏)各省市建立了140家分公司,5000多个商业网点,600家专卖店。企业正在与世界著名管理咨询公司合作,建设有中国特色、雅戈尔特点的营销网络体系。同时以雅戈尔香港、日本公司设立为契机,企业将开拓欧美、俄罗斯、东南亚等市场,把雅戈尔品牌推向国际市场,逐步奠定创世界名牌的基础。到2010年,逐步做到资源在外、市场在外,把雅戈尔建成国际知名的跨国集团。

二、财务比率分析

(一)偿债能力分析

偿债能力又可以分为短期偿债能力和长期偿债能力。

1、短期偿债能力:短期偿债能力是指企业在短期(一般为一年)内偿还债务的能力,它对企业至关重要,如果企业无法保持一定的短期偿债能力,则意味着不仅不能满足短期债权人的要求,而且在偿还长期债务方面也存在问题。即使是一个盈利企业,也会面临由于资金调度不畅,不能偿还到期债务而破产的风险。在分析企业的短期偿债能力时,企业资产的流动性问题十分突出,在权责发生制下,企业有盈利并不足以说明具有短期偿债能力,企业短期偿债能力的强弱往往

1

表现为资产变现能力的强弱。反映企业短期偿债能力的比率主要有:流动比率和速动比率。

(1)流动比率=流动资产/流动负债

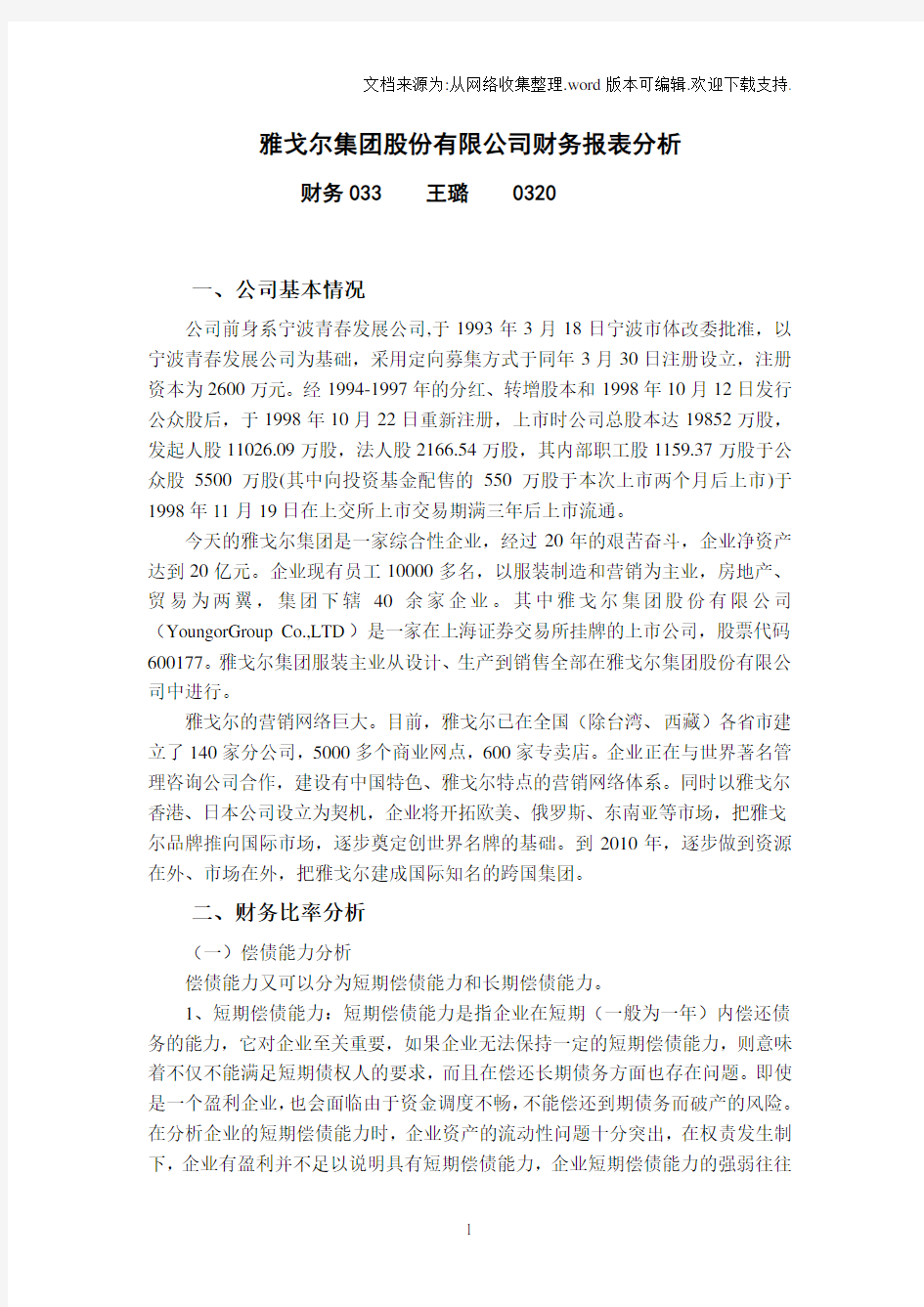

流动比率是指一定时期内企业的流动资产除以流动负债的比率,是衡量企业短期流动性方面最常用的比率之一,代表了企业用其流动资产偿还到期债务的保障程度。雅戈尔2005年和2004年的流动比率以及该行业的2005的平均流动比率如下:

从流动比率的数值来看,公司的短期偿债能力比较差;一般而言,企业的流动比率应该保持在2:1的水平,但是雅戈尔的流动比率远远低于2,同时05年也远远低于行业平均值。但较低的流动比率仅仅说明企业没有足够的可变现资产用来还债,并不能表明没有足够的现金来还债。从合理利用资金的角度而言,企业应根据自身情况和行业特点,确定一个流动比率的最佳点。

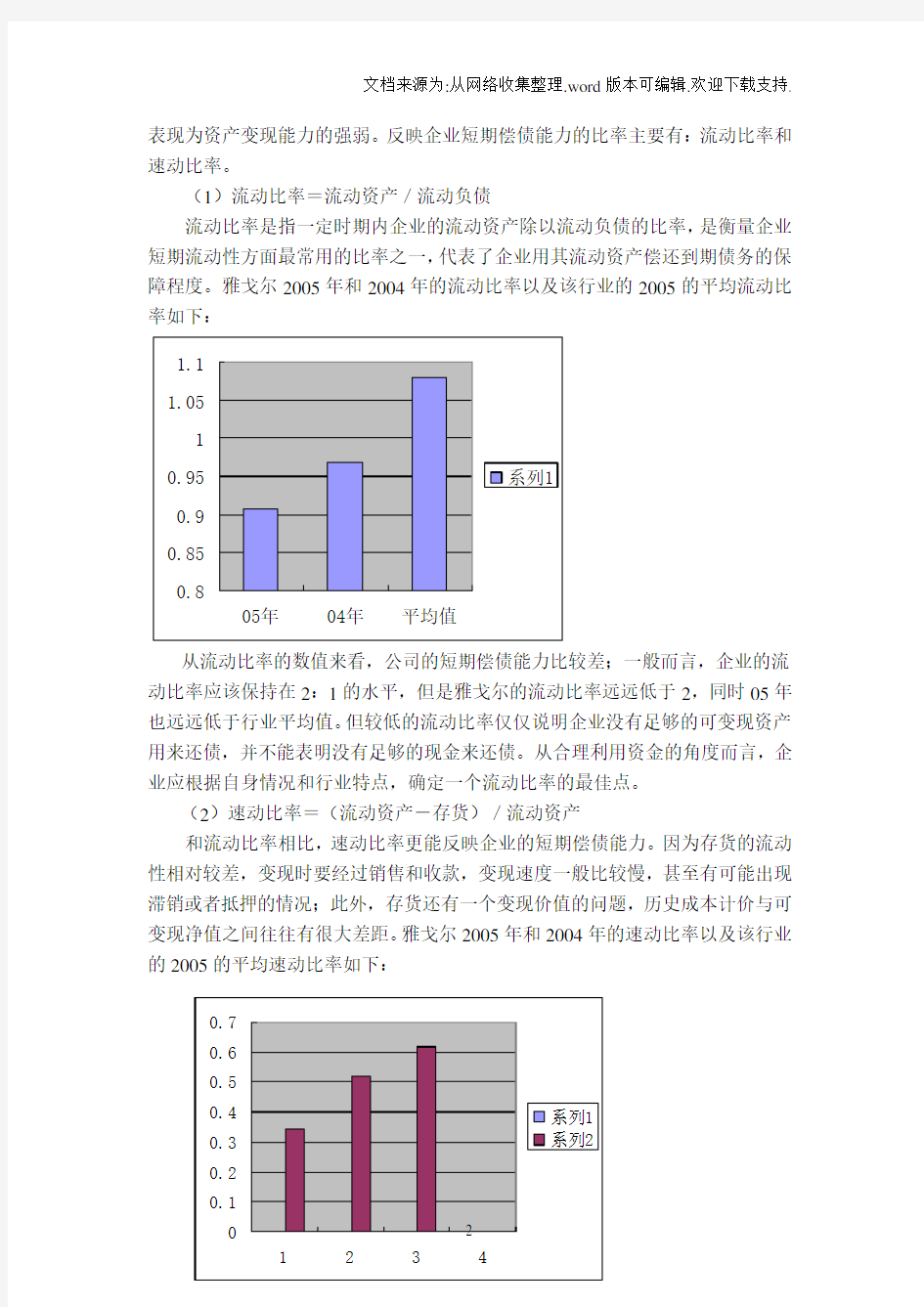

(2)速动比率=(流动资产-存货)/流动资产

和流动比率相比,速动比率更能反映企业的短期偿债能力。因为存货的流动性相对较差,变现时要经过销售和收款,变现速度一般比较慢,甚至有可能出现滞销或者抵押的情况;此外,存货还有一个变现价值的问题,历史成本计价与可变现净值之间往往有很大差距。雅戈尔2005年和2004年的速动比率以及该行业的2005的平均速动比率如下: