第31卷 第15期

2009年8月

武 汉 理 工 大 学 学 报

JOURNA L OF WUHAN UNIVERSIT Y OF TECHN OLOG Y

Vol.31 No.15

Aug.2009

DOI :10.3963/j.issn.167124431.2009.15.039

基于Z 2score 模型的国有公司财务分析

张楚堂,杨志强

(武汉理工大学管理学院,武汉430070)

摘 要: 随着央企从分拆上市到整体上市的政策转变,对牵涉到的国有企业进行财务分析变得异常重要。文中从探讨

Z 2score 模型对我国国有上市公司的适用性出发,通过主成分分析重新萃取更合适的指标对模型进行修正,并在此基础

上,通过一个虚拟变量,构建了一个多元线形回归模型,以更深入地分析国有企业财务状况。关键词: Z 2score 模型; 国有上市公司; 财务分析中图分类号: F 234.4

文献标识码: A

文章编号:167124431(2009)1520145205

Analysis of the State 2ow ned Enterprise ’s Financial Situation

B ased on the Z 2score Model

ZHA N G Chu 2tang ,YA N G Zhi 2qiang

(School of Management ,Wuhan University of Technology ,Wuhan 430070,China )

Abstract : With the market split from the central level to the overall listing of the policy change ,the financial analysis of the

state 2owned enterprises involved become very important.Based on Z 2score of China ’s state 2owned model of the applicability of listed companies ,through principal component analysis to extract a more appropriate indicator of the model ,and on that basis ,through a dummy variable ,constructed a multi 2linear regression model ,to make a more in 2depth analysis of the state 2owned en 2terprise ’s financial situation.

K ey w ords :

Z 2score model ; state 2owned listed companies ; financial analysis 收稿日期:2009203202.

作者简介:张楚堂(19562),男,教授.E 2mail :zct1111@https://www.doczj.com/doc/065675682.html,

2006年12月国资委发布了《关于推进国有资本调整和国有企业重组的指导意见》(国办发〔2006〕97

号),提出要通过股份制改造、资产注入、重组上市等方式来做大做强,增强企业的活力和竞争力。除了投资者外,政府、证监会、国有上市公司自身等各方面都应各自做好细致的准备[1],如何对这个过程中所涉及到的国有上市公司的财务进行有效的分析和预测,则是各方共同关注的。Z 2score 模型为对公司财务状况进行分析提供了有益的参考。

1 Z 2score 模型对我国国有上市公司适用性的检验

1.1 Z 2score 模型简介

Z 2score 模型[2]是对美国破产和非破产生产企业进行了观察,采用22个财务比率经过数理统计筛选而

建立的,其针对公开上市交易的制造业公司的破产指数模型为

Z =1.2X 1+1.4X 2+3.3X 3+0.6X 4+0.99X 5

X 1=流动资本/总资产=(流动资产-流动负债)/总资产X 2=留存收益/总资产=(股东权益合计-股本)/总资产

X3=息税前收益/总资产=(利润总额+财务费用)/总资产产

X4=优先股和普通股市值/总负债=(股票市值×股票总数)/总负债=

(每股市价×流通股数+每股净资产×非流通股数)/总负债

X5=销售额/总资产=主营业务收入净额/总资产

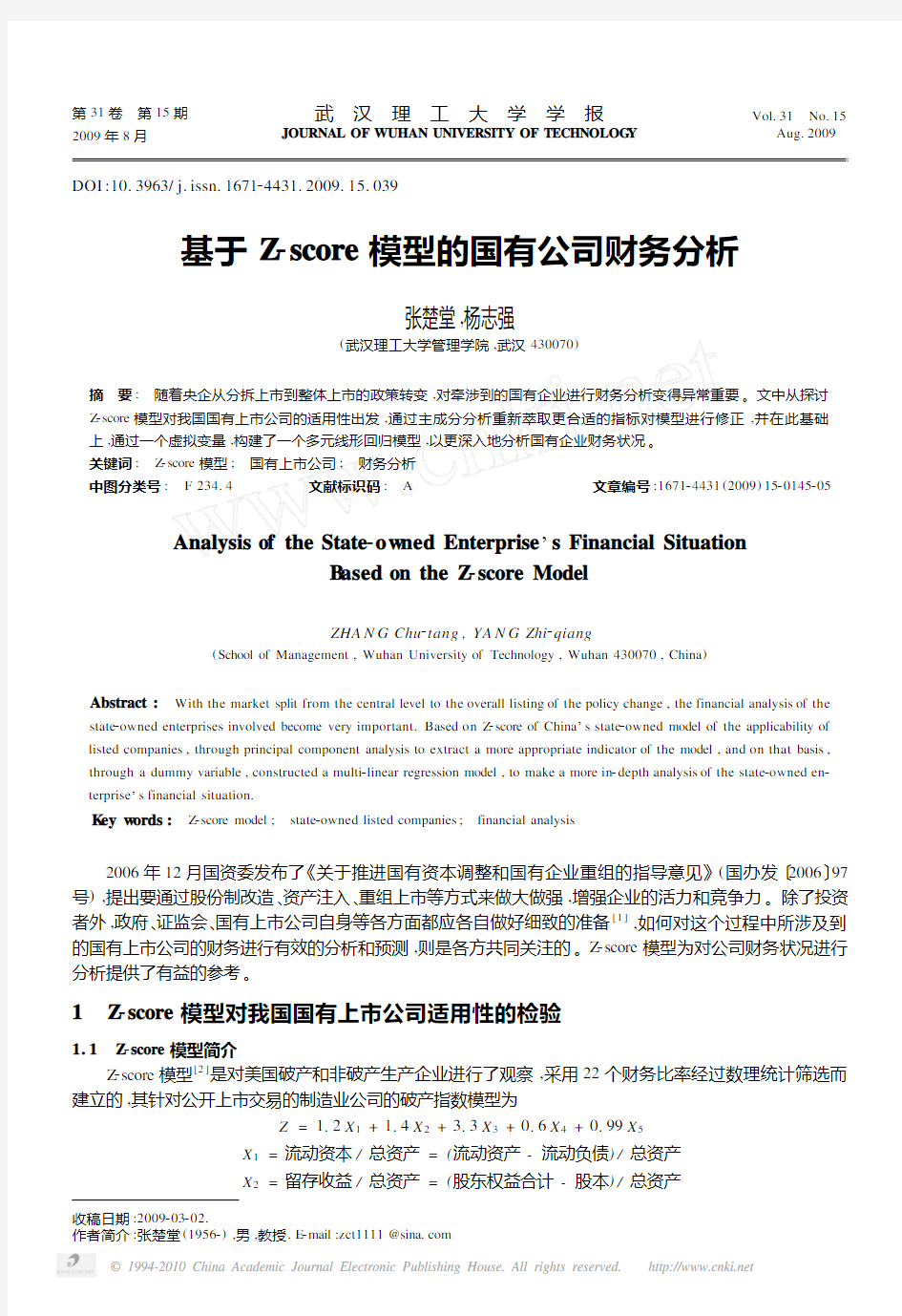

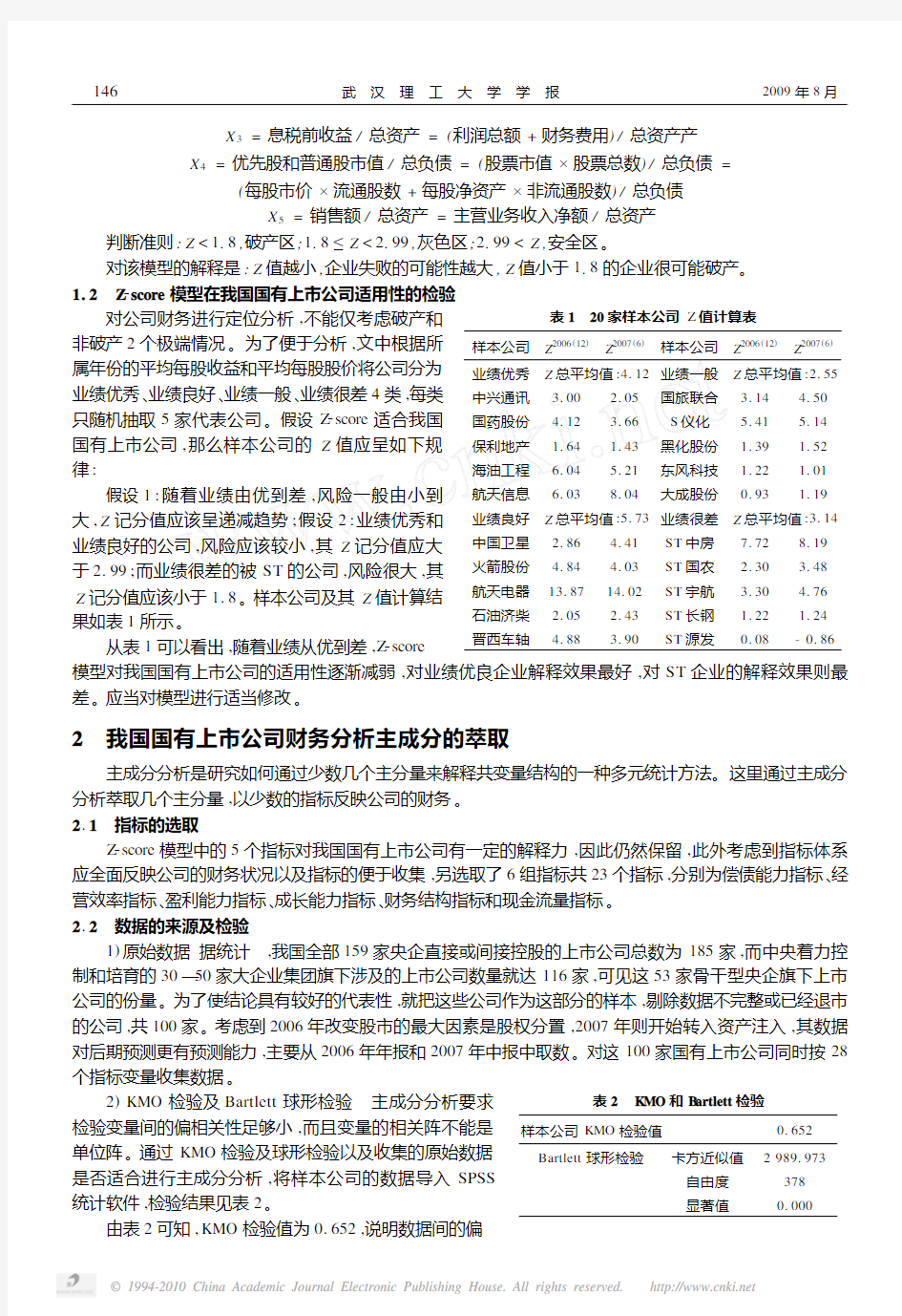

判断准则:Z<1.8,破产区;1.8≤Z<2.99,灰色区;2.99 对该模型的解释是:Z值越小,企业失败的可能性越大,Z值小于1.8的企业很可能破产。 1.2 Z2score模型在我国国有上市公司适用性的检验 对公司财务进行定位分析,不能仅考虑破产和非破产2个极端情况。为了便于分析,文中根据所属年份的平均每股收益和平均每股股价将公司分为业绩优秀、业绩良好、业绩一般、业绩很差4类,每类只随机抽取5家代表公司。假设Z2score适合我国国有上市公司,那么样本公司的Z值应呈如下规律: 假设1:随着业绩由优到差,风险一般由小到大,Z记分值应该呈递减趋势;假设2:业绩优秀和业绩良好的公司,风险应该较小,其Z记分值应大于2.99;而业绩很差的被ST的公司,风险很大,其Z记分值应该小于1.8。样本公司及其Z值计算结果如表1所示。 从表1可以看出,随着业绩从优到差,Z2score 表1 20家样本公司Z值计算表 样本公司Z2006(12)Z2007(6)样本公司Z2006(12)Z2007(6)业绩优秀Z总平均值:4.12业绩一般Z总平均值:2.55中兴通讯 3.00 2.05国旅联合 3.14 4.50国药股份 4.12 3.66S仪化 5.41 5.14保利地产 1.64 1.43黑化股份 1.39 1.52海油工程 6.04 5.21东风科技 1.22 1.01航天信息 6.038.04大成股份0.93 1.19业绩良好Z总平均值:5.73业绩很差Z总平均值:3.14中国卫星 2.86 4.41ST中房7.728.19火箭股份 4.84 4.03ST国农 2.30 3.48航天电器13.8714.02ST宇航 3.30 4.76石油济柴 2.05 2.43ST长钢 1.22 1.24晋西车轴 4.88 3.90ST源发0.08-0.86 模型对我国国有上市公司的适用性逐渐减弱,对业绩优良企业解释效果最好,对ST企业的解释效果则最差。应当对模型进行适当修改。 2 我国国有上市公司财务分析主成分的萃取 主成分分析是研究如何通过少数几个主分量来解释共变量结构的一种多元统计方法。这里通过主成分分析萃取几个主分量,以少数的指标反映公司的财务。 2.1 指标的选取 Z2score模型中的5个指标对我国国有上市公司有一定的解释力,因此仍然保留,此外考虑到指标体系应全面反映公司的财务状况以及指标的便于收集,另选取了6组指标共23个指标,分别为偿债能力指标、经营效率指标、盈利能力指标、成长能力指标、财务结构指标和现金流量指标。 2.2 数据的来源及检验 1)原始数据 据统计,我国全部159家央企直接或间接控股的上市公司总数为185家,而中央着力控制和培育的30—50家大企业集团旗下涉及的上市公司数量就达116家,可见这53家骨干型央企旗下上市公司的份量。为了使结论具有较好的代表性,就把这些公司作为这部分的样本,剔除数据不完整或已经退市的公司,共100家。考虑到2006年改变股市的最大因素是股权分置,2007年则开始转入资产注入,其数据对后期预测更有预测能力,主要从2006年年报和2007年中报中取数。对这100家国有上市公司同时按28个指标变量收集数据。 2)KMO检验及Bartlett球形检验 主成分分析要求检验变量间的偏相关性足够小,而且变量的相关阵不能是单位阵。通过KMO检验及球形检验以及收集的原始数据是否适合进行主成分分析,将样本公司的数据导入SPSS 统计软件,检验结果见表2。 由表2可知,KMO检验值为0.652,说明数据间的偏 表2 K MO和B artlett检验 样本公司KMO检验值0.652 Bartlett球形检验卡方近似值2989.973 自由度378 显著值0.000 641 武 汉 理 工 大 学 学 报 2009年8月 相关性较弱,适于因子分析;Bartlett球形检验结果显著值远远小于0.001,拒绝单位相关阵的原假设,适于因子分析。 2.3 主成分的萃取 运用SPSS软件,对数据进行主成分分析:Factor程序根据取主成分的特征值大于1的规则,萃取了9个主成分因子,这9个因子包含了原数据80.307%的信息量,从各个方面刻画公司的财务状况。 各主成分因子与原始财务数据变量之间的关系,需要对未经正交旋转的因子负荷矩阵进行正交旋转,以最大变异(Varimax)进行正交转轴(orthogonal rotation)并依据因素负荷量排序得到旋转因子载荷矩阵。从表3可以直接写出原始财务指标变量与各个主成分因子间的关系式,例如,第1个主成分可表示为:Z1= -0.886×资产负债率+0.859×股东权益比+0.813×X4+0.812×流动比率+0.792×速动比率+ 0.614×X1+0.609×X2+0.213×资产净利率+0.224×资产利润率+0.187×X3+0.325×应收账款周转率+0.412×经营毛利率-0.316×长期负债资产比+0.103×总资产增长率+0.181×股东权益增长率-0.214×主营收入增长率+0.279×现金流动负债比。其它几个主成分的线性组合可类似写出。 表3 旋转因子载荷矩阵 载荷 Z Z1Z2Z3Z4Z5Z6Z7Z8Z9 资产负债率-0.886-0.1690.1870.106-0.1180.182股东权益比0.8590.193-0.188-0.1360.156-0.186 X40.8130.134-0.1850.1120.169流动比率0.8120.445-0.151-0.1210.133速动比率0.792-0.1120.404-0.192-0.1410.169 X10.6140.160-0.3390.4920.145-0.108 X20.6090.2430.1730.1820.584-0.14-0.108-0.159资产净利率0.2130.9110.1540.189 资产利润率0.2240.9110.1300.165 X30.1870.9030.1330.191 净资产收益率0.8850.126 净利润增长率0.686-0.1130.322总资产周转率0.1230.918-0.143 X50.1150.901-0.104 应收账款周转率0.3250.6590.191-0.1020.1100.288经营毛利率0.4120.183-0.4520.190-0.1750.2690.340 流动负债率-0.924-0.148 长期负债资产比-0.3160.8760.1280.111固定比0.672-0.521 总资产增长率0.1030.1370.1890.8150.1680.253 股东权益增长率0.1810.3140.6420.1710.277-0.143净利润率0.1520.1330.7500.106存货周转率0.231-0.719 主营收入增长率-0.2140.2700.4790.633 主营收入现金含量-0.1700.8550.141现金流动负债比0.2790.5120.267-0.2760.1090.2070.537 净利润现金含量0.141-0.1010.1180.745主营利润增长率0.2850.2380.4480.595741 第31卷 第15期 张楚堂,杨志强:基于Z2score模型的国有公司财务分析 3 Z2score修正模型和多元线形回归模型的构建及运用 3.1 Z2score修正模型及其对财务的总体评价 主成分分析萃取了9个成分,其累计对公司财务具有80.307%的解释力,而各个主成分的解释信息量依次为23.83%、13.52%、11.04%、8.34%、6.53%、5.31%、4.21%、3.89%、3.64%,以此作为权重得到Z2 score修正模型 Z修=0.3Z1+0.17Z2+0.14Z3+0.1Z4+0.08Z5+0.07Z6+0.05Z7+0.05Z8+0.05Z9 基于经验数据,分别计算100个样本公司的Z修值,从其分布规律认为,Z修值大于100的公司总体财务评价为优,处在30—100之间的公司总体财务评价为良,而处在0—30之间的公司总体财务评价为中,0以下的公司总体财务评价为差。总共7家ST公司,就有4家的Z修<0,而且很靠后,另ST宇航和ST长钢2家财务总体评价为中。通过上面样本以外的样本的检验,评价效果很好。 3.2 多元线形回归模型及其对财务的评价 为了更深入地对国有上市公司的财务进行分析,结合Z2score修正模型的结论来构建一个能综合评价国有上市公司的财务状况的多元线形回归模型。 设随机变量y与一般变量x1,x2,…,x p的线性回归模型为 y=β0+β1x1+β2x2+…+βp x p+ε 其中,β0,β1,…,βp是p+1个未知参数,称为回归系数y称为被解释变量,而x1,x2,…,x p是p个可以精确测量并可以控制的一般变量,称为解释变量。 以反映国有上市公司的财务状况的9个主 成分为模型的自变量,因变量为虚拟变量y,其 构成为 y= 0Z修≤0 0.30 将上面100个样本分别赋与y值后,连同9个主成分的数据导如SPSS软件,得到结果见表4—表6。 表4 模型综述表 模型相关系数R拟合度R2调整后的R2估计标准误差10.793a0.6290.5920.1966 表5 方差分析表 模型平方和自由度均方F检验值显著性P值1 回归 5.89590.65516.9400.000a 残差 3.480900.039 总和9.37499 由此可获得多元线性回归模型 y=0.343+0.002179x1+0.000618x2-0.00126x3+0.001661x4+0.0002206x5+ 0.0005345x6+0.0009712x7+0.0005157x8-0.000817x9 R=0.793,R2=0.629,说明该模型的拟合度较高,P值远小于0,总体线性关系显著,通过显著性检验。 借助计算机或者EXCEL工作表,该多元线性回归模型的使用方法简单易行,即将需要检验的企业9个主成分计算出来,代入模型,就可以获得一个判定值y。由多元线性回归模型方法的判别规则可知,当y值接近1时,说明企业财务状况总体评价为优,当y值处在0.7附近时,说明企业财务状况总体评价为良,当y值处在0.3附近时,说明企业财务状况总体评价为中,而当y值接 表6 回归系数表 模型 非标准化系数标准化系数 B标准差Beta t检验值显著性P值1(常数项)0.3430.050 6.9070.000 x10.0021790.0010.467 3.4460.001 x20.0006180.000 1.384 1.6100.111 x30.001260.001-0.261-1.3400.183 x40.0016610.0010.229 2.5200.014 x50.00022060.0010.0890.3650.716 x60.00053450.0000.153 1.5590.123 x70.00097120.0010.199 1.5150.133 x80.00051570.0020.0620.2590.796 x9-0.0008170.001-0.883-0.8910.375 841 武 汉 理 工 大 学 学 报 2009年8月 近0时,则说明企业财务状况很差,可能出现财务危机。把预测样本组的100家国有上市公司财务数据代入该模型,检验该模型自身的误差程度,结果显示,模型对自身的判定准确率高达96%。下面就使用预测样本之外的测试样本10家国有上市公司财务数据代入模型,检验该模型对国有上市公司财务的评价,预测能力,检验结果见表7。 表7 测试样本组检验结果 公司名字 Z 修 判断结果y 判断结果公司名字 Z 修判断结果y 判断结果天地科技45.23201正确0.463719正确ST 南控-19.7262正确0.277659正确上海机电24.40863正确0.342465正确ST 银广厦-66.6271 正确-0.23218正确中金黄金46.34194正确0.409986正确ST 中绒22.34488错误0.151258正确青岛海尔50.99236正确0.486747正确ST 华光-153.74正确-0.38569正确有研硅股81.48094 正确 0.518992 正确 ST 中农 -178.454 正确 0.061219 正确 测试样本组的检验结果显示,5家非ST 公司的Z 修值和y 值判断都无误;而5家ST 公司中Z 修值判断 正确的有4家,只有ST 中绒一家公司被错判断为财务处于中等,准确率达80%,而y 值全部判断正确。可见,模型对预测样本之外的国有上市公司也具有非常高的评价和预测能力。借助于文中所构建的Z 2score 修正模型和多元回归模型,必将有助于整合上市前的准备工作。 参考文献 [1] 傅 明.央企整体上市需细致准备[J ].上海国资,2007(11):74. [2] Altman E.Financial Ratios ,Discriminant Analysis and the Prediction of Corporate Bankruptcy[J ].Journal of Financial ,1968, 23(4):5892609. (上接第125页) 基于Agent 的网上导购系统以挖掘用户喜好为突破口,使之成为搜索合适用户需求的导购信息为最终目的,使用户能达到快捷、方便的网上购物。当然,这种基于Agent 技术的电子商务构架还不是很成熟,如何建立规范的模型结构、合理的处理Agent 之间的协作以及如何面向系统开发,仍是现阶段主要要解决的问题。而这些问题的解决也会促进Agent 技术更好、更广泛的应用于Internet 及其他各方面。 参考文献 [1] 徐 丽.智能Agent 在因特网上的应用[J ].计算机工程与科学,1999,21(1):47250.[2] 聂 哲.基于Agent 技术的智能导购系统的设计[J ].计算机系统应用,2006(3):76278.[3] 张晓波.基智能Agent 的个性化信息检索系统[J ].安阳师范学院学报,2004,16(2):51253.[4] 毛海军.基于Agent 的决策支持系统研究[J ].计算机工程与应用,2001,24(15):12213. 9 41第31卷 第15期 张楚堂,杨志强:基于Z 2score 模型的国有公司财务分析 上市公司财务风险预警模型分析 摘要:文章在简要介绍企业财务风险及上市公司风险预警系统的含义和功能的基础上,重点介绍上市公司风险预警模型,并用奥特曼模型在我国上市公司财务风险预警中的运用进行分析,最后针对我国的具体情况提出关于奥特曼模型修正意见。 关键词:财务风险预警系统;单变量模型;奥特曼模型 企业财务风险是指企业丧失偿债能力的可能与股东收益的不确定性。通常用财务杠杆衡量财务风险的大小。在激烈的市场竞争中,上市公司始终处在生存与倒闭、发展与萎缩的矛盾中。上市公司必须生存下去才有可能获利,只有不断发展才能求得生存,对上市公司来说,生存是其核心目标。而影响上市公司生存的主要威胁来自上市公司面临的风险和财务危机。因此,建立一个科学合理的财务风险系统,可以为上市公司的生存提供重要的信息,对上市公司可能发生的财务危机加以防范,减少财务危机的出现。 一、企业财务风险预警系统的含义及功能 财务风险预警系统主要是以财务报表、经营计划及其他相关的财务资料为依据,利用财会、金融、企业管理、市场营销等理论,采用比例分析数学模型等方法,确定预警指标和预警指标的相应标准,以发现企业存在的风险,并向经营者示警一个有效的财务预警系统。从1998年我国对上市公司实行“特别处理”(简称ST)制度以来,2001年、2002年、2003年、2004年分别有144家、135家、113家和123家上市公司被特别处理。有鉴于此,迫切需要建立一个能预先发出财务危机警报的财务分析系统,以帮助上市公司管理者及早取得财务状况恶化的信号,避免可能出现的财务危机。具体说来,财务风险预警系统主要具有以下三方面的功能: (一)信息收集 它通过收集与企业经营相关的产业政策、企业本身的各类财务和生产经营状况信息,进行分析比较,判断是否应该发生警告。 (二)预知危机 经过对大量信息的分析,当出现可能危害企业财务状况的关键因素时,财务预警系统 能预先发出警告,提醒经营者采取对策,避免潜在的风险演变成现实的损失。 (三)控制危机 当财务发生潜在的危机时,财务预警系统还能及时寻找导致财务状况恶化的根源使经营者有的放矢,阻止财务状况的进一步恶化。 二、企业财务风险的预警模型 (一)建立财务风险预警模型的必要性 财务预警是借助企业提供的财务报表、经营计划及其他相关会计资料,利用财会、统计、金融、企业管理、市场营销理论,采用比率分析、比较分析、因素分析及多种分析方法,对企业的经营活动、财务活动等进行分析预测,以发现企业在经营管理活动中潜在的经营风险和财务风险,并在危机发生之前向企业经营者发出警告,督促企业管理当局采取有 效措施,避免潜在的风险演变成损失,起到未雨绸缪的作用;而且,作为企业经营预警系统 的重要子系统,也可为企业纠正经营方向、改进经营决策和有效配置资源提供可靠依据。进行财务预警分析,建立企业财务预警模型已成为现代企业财务管理的重要内容之一。上市公司的财务信息对多方利益相关者都有着重要影响,建立财务预警系统、强化财务管理、避免财务失败和破产,具有重要意义。目前我国上市公司的财务状况不容乐观,普遍存在着财务状况不稳定的情况。在激烈的市场竞争中,这意味着企业风险极高,破产随时可能发生。国内外的大量实例表明,陷入破产境地的企业几乎毫无例外地都是以出现财务危机为 面向财务分析的多维数据模型设计 摘要:数据仓库为商务运作提供结构与工具,以便系统地组织、理解和使用数据进行战略决策。数据仓库是一个面向主题的、集成的、时变的、非易失的数据集合,支持管理部门的决策过程。而且数据仓库是基于多维数据模型的,该模型可将数据看作数据立方体形式。而财务分析是以会计核算和报表资料及其他相关资料为依据,采用一系列专门的分析技术和方法,对企业等经济组织过去和现在有关筹资活动、投资活动、经营活动、分配活动的盈利能力、营运能力、偿债能力和增长能力状况等进行分析与评价的经济管理活动。可以运用数据仓库实现面向财务分析的多维数据模型设计,通过时间维度、行业维度、方法维度、报表维度等分析。 关键词:财务分析;多维数据;上卷;下卷;财务报表 前言:数据仓库为商务运作提供结构与工具,以便系统地组织、理解和使用数据进行战略决策。而财务分析是以会计核算和报表资料及其他相关资料为依据,采用一系列专门的分析技术和方法,对企业等经济组织过去和现在有关活动的各种能力状况等进行分析与评价的经济管理活动。可运用数据仓库实现面向财务分析的多维数据模型设计。 正文:面向财务分析的多维数据模型设计 财务分析是为企业的投资者、债权人、经营者及其他关心企业的组织或个人了解企业过去、评价企业现状、预测企业未来做出正确决策提供准确的信息或依据的经济应用学科。是以会计核算和报表资料及其他相关资料为依据,采用一系列专门的分析技术和方法,对企业等经济组织过去和现在有关活动的盈利能力、营运能力、偿债能力和增长能力状况等进行分析与评价的经济管理活动。 财务分析的方法与分析工具众多,具体应用应根据分析者的目的而定。最经常用到的还是围绕财务指标进行单指标、多指标综合分析、再加上借用一些参照值(如预算、目标等),运用一些分析方法(比率、趋势、结构、因素等)进行分析,然后通过直观、人性化的格式(报表、图文报告等)展现给用户。 财务分析的方法: (一)比较分析法 比较分析法,是通过对比两期或连续数期财务报告中的相同指标,确定其增减变动的方向、数额和幅度,来说明企业财务状况或经营成果变动趋势的一种方法。比较分析法的具体运用主要有重要财务指标的比较、会计报表的比较和会计报表项目构成的比较三种方式。 1、不同时期财务指标的比较主要有以下两种方法: (1)定基动态比率,是以某一时期的数额为固定的基期数额而计算出来的动态比率。 (2)环比动态比率,是以每一分析期的数据与上期数据相比较计算出来的动态比率。 财务模型与分析要点 主要内容 ●概述 ●财务模型的建立 ●财务模型与公司价值分析的运用 ●总结 1. 概述 价值评估的必要性与意义 ●价值评估是测定公司资产价值的手段 ●价值评估是投资决策的基础 ●价值评估为经济结构调整提供条件 ●价值评估是优化资源配置的导向 建立财务模型进行价值评估的必要性 ?财务模型和公司估值广泛运用于各种交易。 –筹集资本(capital raising); –收购合并(mergers & acquisitions); –公司重组(corporate restructuring); –出售资产或业务(divestiture) ?公司估值有利于我们对公司或其业务的内在价值(intrinsic value)进行正确评价,从而确立对各种交易进行订价的基础。 ?对投资管理机构而言,在财务模型的基础上进行公司估值不仅是一种重要的研究方法,而且是从业人员的一种基本技能。它可以帮助我们: –将对行业和公司的认识转化为具体的投资建议 –预测公司的策略及其实施对公司价值的影响 –深入了解影响公司价值的各种变量之间的相互关系 –判断公司的资本性交易对其价值的影响 ?强调发展数量化的研究能力。采用该方法不仅可以促进公司核心竞争力的形成和发展,而且有助于公司成为国内资本市场游戏规则的制订者。财务模型和对公司进行价值评估不是我们工作的最终目标,是我们为实现目标(即提出投资建议)所需的 重要工具。 公司估值的主要方法 ?进行公司估值有多种方法,归纳起来主要有两类: 现金流折现的基本步骤(1) 行业分析-确定公司所处行业 ?分析行业的增长前景和利润水平 ?确定行业成功的关键要素(Key Success Factors) 公司分析-概述公司现状和历史趋势 ?对公司进行SWOT分析,确定竞争优势 ?分析公司策略,判断是否具有或发展可持续的竞争优势 财务模型-分析公司发展趋势 ?确定财务模型的关键假定 ?制作包括利润表,资产负债表和现金流量表在内的财务模型 财务分析模型 一、公司财务分析的目的 1、增加公司决策的科学性; 2、评价公司过去的经营业绩; 3、衡量现在的财务状况; 4、预测未来的发展趋势; 5、提高公司的财务管理水平; 二、财务分析的要求 1、根据计算出的各种财务比率与历史同期和上期相比,进行具体、深入的分析; 2、解释原因,并不断深化,寻找最直接的原因; 三、财务分析的具体内容 1、公司变现能力分析。 变现能力是公司产生现金的能力。它取决于可以在近期转变为现金的流动资产的多 少。主要为流动比率和速动比率。 1.1、流动比率= 流动资产/ 流动负债 该比率通过公司不同时期的比较,可以反映公司的短期偿债能力。 1.2、速动比率= 速动资产/ 流动负债= (流动资产-存货)/ 流动负债(酸性测试比率) 该比率排除了容易产生误解因素的存货的影响,计算出的速动比率反映公司短期偿债能力更加令人可信。 1.3、保守速动比率= (货币资金+应收票据+应收帐款净额)/ 流动负债 该比率排除了可能与当期现金流量无关的项目,更能真实反映公司变现能力和短期偿债能力。 3、资产管理能力分析。 它是用来衡量公司在资产管理效率高低的分析,因此又被称作运营效率分析,具体通过以下几个指标的计算和分析来反映公司资产管理效率方面的高低。 2.1、存货周转天数= (平均存货* 360)/ 销售成本 公式中销售成本数据来源于利润表,平均存货来源于资产负债表中的“期初存货”与“期末存货”的平均数。存货周转天数指标的好坏反映公司存货管理水平,它也是整个公司经营管理的重要内容。 为了更准确反映我们的存货管理水平,我们应细化存货的分析,应对存货的结构及影响存货周转速度的重要项目进行分析,如: 2.1.1、原材料周转天数=(360 * 平均原材料存货)/ 耗用原材料成本 2.1.2、在制品周转天数=(360 * 平均在制品存货)/制造成本 存货分析的目的是从不同角度和环节找出存货管理中的问题,使存货管理在保证生产经营的同时,尽量少的占用经营资金,提高资金的使用效率,促进公司管理水平的提高。 2.2、应收帐款周转天数 《财务分析模型》实验报告 年级:2013级学号:姓名:陈婷实验时间:2015.10 【实验目的】 1.掌握应用Excel获取数据的方法; 2.掌握财务分析模型(比率分析模型、趋势分析模型以及杜邦财务分析模型)的设计方法 3.掌握Excel软件中相关函数、功能的应用 【实验内容】 1.编制1月、2月资产负债表; 2.编制1月、2月利润表; 3.建立比率分析模型,包括: ①偿债能力(流动比率、速动比率、现金比率、资产负债率、股东权益比率、负债股权比率、有形净值债务率、利息保障倍数); ②营运能力(存货周转率、应收账款周转率、流动资产周转率、总资产周转率); ③获利能力(资产报酬率、股东权益报酬率、销售毛利率、销售净利率、成本费用净利率);并对企业2月份的财务状况进行评价。 4.根据比率分析模型分析: ①总资产、总负债变化原因;②流动比率变动原因;③分析资产净利率变化原因; 【实验器材】 硬件:处理器:Intel(R) Celeron(R)CPU420 @ 1.60GHz 主板:Lenovo Intel 945GZ(Lakeport-GZ)+ICH7 内存:DDR400 504MB;硬盘:Hitachi80G. 显卡:Inter(R) 82945G Express Chipset Family; 显示器:Lenovo 17.1吋液晶显示器; 电源:ATX 300SD; 网卡:Realtek RTL8139/810Xa Family Fast Ethernet NIC 系统:Microsoft Windows XP Professional Build 2600 软件:Excel软件 【预备知识】 1.《财务管理学》 2.Excel软件的应用 【实验步骤】 重庆区域公司投资分析模型管理办法 1.目的 规范投资分析模型的编制、维护及审核的管理,保证投资分析结果的准确性。2.适用范围 重庆区域公司(包括重庆兴龙湖置地发展有限公司)下属的所有项目。 3.管理办法 (1)土地投资分析阶段的投资分析模型编制及审核 ?组织人――PMO召集人 ?测算人――发展部投资拓展专员 ?审核人――计财部投资分析专员 由重庆区域公司PMO召集人负责组织新项目土地阶段的投资分析工作,发展部投资拓展专员负责完成新项目投资分析模型的测算(模型中的各种参数来源于新项目投资临时小组中的各职能成员),计财部投资分析专员负责审核;最后由发展部职能负责人将土地阶段相关子成果提交给集团投资分析专员。 (2)启动阶段、方案阶段、初设阶段的投资分析模型的更新及审核 ?编制人――项目负责人 ?第一审核人――PMO召集人 ?第二审核人――计财部投资分析专员 由重庆区域公司各项目负责人根据项目本阶段其他各个子成果更新项目的投资分析模型,在阶段性成果上会前2个工作日提交PMO召集人进行审核,最后提交计财部投资分析专员进行审核,审核完成后由项目负责人将阶段性成果在OA的阶段性成果模块提交。 (3)月度投资分析模型的维护及审核 ?维护人――项目负责人 ?第一审核人――PMO召集人 ?第二审核人――计财部投资分析专员 由重庆区域公司各项目负责人根据项目各职能经理报送的资料对投资分析模型进行维护更新并对本月指标变化原因进行综述(格式见附件1),每月3日前通过OA系统的报表管理模块报PMO召集人进行审核,PMO 召集人审核完成后报计财部投资分析专员进行审核,每月5日前由PMO召集人将《投资分析简报》报送集团运营中心。 项目各职能经理保送的资料及时间要求如下: 上市公司财务分析研究 文献综述 上市公司公之于众的财务报表及相关的会计信息是用以沟通、传递企业财务状况和经营业绩的重要工具,故其规范性和真实度直接影响人们对企业财务状况和经营成果的分析和判断。每个投资者都深刻的明白财务报表的重要性,但是分析数据却需要很多专业知识,很多人望而却步。而分析上市公司财务报表的目的概括来说就是:通过财务报表挖掘出具有长期持续竞争力的企业,保持盈利能力持续增长的企业,便于投资者和潜在的投资者在进行财务分析的时候可以充分掌握信息,做出正确的决策。 一、全面了解上市公司对外公开披露的信息,总体掌握上市公司的财务状况 若要掌握上市公司的财务状况就要依靠全面阅读财务报表及其报表附注。财务报表包括资产负债表、损益表和现金流量表、附表及报表附注和财务状况说明书。阅读完以上各种报表后,仅仅对公司的资产规模、盈利和亏损情况有了大致了解。更需要注意的是报表附注,仔细研究公司的会计政策、会计评估,以及会计政策、会计评估变更原因的说明,看变更对财务状况、经营业绩是否产生影响。报表附注往往包含大量有用的信息,这些信息有助于更好地理解分析财务报表,尤其更应注意或有事项、资产负债表日后事项、重要资产转让、关联方式关系及交易等的说明。孤立的报表数字没有实际意义,只有联系报表附注中所揭示的相关信息进行深入剖析,才能真正了解企业的实际状况。二、上市公司财务分析的基本内容 上市公司财务分析的基本内容主要包括盈利能力、偿债能力和营运能力分析。首先,盈利能力是现代企业财务分析的核心内容,通常是指企业在一定会计期间内赚取利润的能力。反映上市公司盈利能力的指标有:每股收益、每股净资产、净资产权益率、市盈率、销售利润率、资产报酬率、成本费用利润率等。 其次,偿债能力是指企业偿还各种债务的能力,是衡量企业财务管理水平的核心内容。反映偿债能力的指标分为短期和长期偿债能力指标。反映短期偿债能力的指标有:流动比率、速动比率;反映长期偿债能力的指标有:资产负债率、负债权益比率、股东权益比率、获取利息倍数等。 最后,营运能力反映企业使用经济资源或资本的效率及其有效性。反映营运能力的指标有:营运资金周转率、存货周转率、应收账款周转率。 三、财务报表分析的局限性 首先,财务报表本身有自己的局限性。财务报表严格按照会计准则、会计制度及其他相关法规编制而成,是会计的产物。只能说明财务报表的编制是合乎规范的,并不能保证它能准确反映公司的实际生产经营情况。其主要表现一是使用历史成本来计量资产,折旧净值往往不能代表其现行的市价;二是假设币值不变原则,不按通货膨胀率调整,也会在一定程度上造成资产价值不实,会计核算以货币计量为基本前提,而货币稳定是货币计量假设的内容之一;三是谨慎原则要求预计损失而不预计收益,有可能夸大费用,从而少计收益和资产;四是按照年度编制,只提供了短期信息,有可能导致忽略了反映公司潜力的有关信息。 其次,会计信息的质量。根据真实的财务报表才有可能得出正确的分析结论。一是报表中的数据是分类汇总性数据,只是提供有限数量的财务信息,并不能直接反映公司财务状况的详细情况。二是会计信息披露不及时《公开发行股票信息披露实施细则(试行)》中规定:股份有限公司应当在每个会计年度中不少于两 公司财务报表分析有效法 财务报表是公司财务报告的主体和核心,是反映公司某一特定日期财务健康状况和某一会计期间经营业绩、现金流量的重要书面文件,包括资产负债表、损益表、现金流量表及其它有关附表。 分析公司财务报表,是公司利益相关者获取公司有关信息的重要手段和渠道。要有效分析公司财务报表,挖掘掩埋在数字背后的秘密和混杂在字里行间的真相,就必须研究公司所在行业的经济特征和目前状况,研究公司在其行业中所选择的具体竞争战略及公司编制公司财务报表所采用的会计政策和程序。在此基础上,才能分析公司与风险相关的盈利能力,评价公司战略实施的成功与否。然后,可以进一步利用这些信息预测公司未来的收益和现金流量,对公司进行价值评估。因此,有效分析公司财务报表,必须遵循五个相互联系的连续步骤,即:识别行业经济特征;识别公司战略;理解和调整公司财务报表;分析盈利性和风险;评估公司价值。 一、识别行业经济特征 分析公司财务报表,是希望从一系列的公司财务报表中得出多种财务关系,而统领这些财务关系的关键正是行业的经济特征。比如:有的行业中存在数量众多的公司,这些公司都销售类似的产品;而有的行业中只有为数不多的公司相互竞争,它们销售的产品都有与众不同的特点。有的行业中公司要保持竞争优势,技术扮演着重要的角色;而有的行业中并非如此。有的行业销售额增长非常迅速;而有的行业需求增长缓慢等。 行业经济特征,会以各种各样的方式影响公司财务报表的内在关系,比如:竞争激烈、产品无差异的行业一般具有较低的销售利润率,但资产周转率通常较高;资本密集型、进入门槛高和产品差异化的行业,一般具有较低的资产周转率周全执行力为小企业做关于企业战略模式和企业规划,但可以实现较高的销售利润率,以抵销该行业相对较低的资产周转率的影响。技术过时风险、产品责任风险高的行业,一般较少采用债务融资;具有垄断地位和政府保护的行业风险较低,通常采用大比例债务融资等。 研究一个行业的经济特征,通常采用价值链分析、波特五力分类和经济特征框架等分析工具。 (一)价值链分析。 首先,描绘出相应行业创造、生产以及分销其产品和服务的各种活动;然后,在价值链各阶段产品或服务价格确定的前提下,找出整个行业中的增值环节;最后,结合特定公司在其行业中的战略定位,评估其盈利性。 (二)波特五力分类。 根据波特的理论,按照买方的力量、卖方的力量、现有公司之间的竞争、新进入者的威胁和替代产品的威胁等强弱程度,评估一个行业的平均盈利性。 (三)经济特征框架。 财务模型与分析要点 主要容 ●概述 ●财务模型的建立 ●财务模型与公司价值分析的运用 ●总结 1. 概述 价值评估的必要性与意义 ●价值评估是测定公司资产价值的手段 ●价值评估是投资决策的基础 ●价值评估为经济结构调整提供条件 ●价值评估是优化资源配置的导向 建立财务模型进行价值评估的必要性 ?财务模型和公司估值广泛运用于各种交易。 –筹集资本(capital raising); –收购合并(mergers & acquisitions); –公司重组(corporate restructuring); –出售资产或业务(divestiture) ?公司估值有利于我们对公司或其业务的在价值(intrinsic value)进行正确评价,从而确立对各种交易进行订价的基础。 ?对投资管理而言,在财务模型的基础上进行公司估值不仅是一种重要的研究方法,而且是从业人员的一种基本技能。它可以帮助我们: –将对行业和公司的认识转化为具体的投资建议 –预测公司的策略及其实施对公司价值的影响 –深入了解影响公司价值的各种变量之间的相互关系 –判断公司的资本性交易对其价值的影响 ?强调发展数量化的研究能力。采用该方法不仅可以促进公司核心竞争力的形成和发展,而且有助于公司成为国资本市场游戏规则的制订者。财务模型和对公司进行价 值评估不是我们工作的最终目标,是我们为实现目标(即提出投资建议)所需的重要工具。 公司估值的主要方法 ?进行公司估值有多种方法,归纳起来主要有两类: 可比公司法与现金流折现法的比较 现金流折现的基本步骤(1) 行业分析-确定公司所处行业 ?分析行业的增长前景和利润水平 ?确定行业成功的关键要素(Key Success Factors) 公司分析-概述公司现状和历史趋势 ?对公司进行SWOT分析,确定竞争优势 ?分析公司策略,判断是否具有或发展可持续的竞争优势 财务模型-分析公司发展趋势 杜邦财务分析法及案例 分析 Company Document number:WTUT-WT88Y-W8BBGB-BWYTT-19998 杜邦财务分析法及案例分析 2008/3/31/07:24来源:正略钧策管理咨询作者:苏李 摘要:杜邦分析法是一种财务比率分解的方法,能有效反映影响企业获利能力的各指标间的相互联系,对企业的财务状况和经营成果做出合理的分析。 关键词:杜邦分析法;获利能力;财务状况 获利能力是企业的一项重要的财务指标,对所有者、债权人、投资者及政府来说,分析评价企业的获利能力对其决策都是至关重要的,获利能力分析也是财务管理人员所进行的企业财务分析的重要组成部分。 传统的评价企业获利能力的比率主要有:资产报酬率,边际利润率(或净利润率),所有者权益报酬率等;对股份制企业还有每股利润,市盈率,股利发放率,股利报酬率等。这些单个指标分别用来衡量影响和决定企业获利能力的不同因素,包括销售业绩,资产管理水平,成本控制水平等。 这些指标从某一特定的角度对企业的财务状况以及经营成果进行分析,它们都不足以全面地评价企业的总体财务状况以及经营成果。为了弥补这一不足,就必须有一种方法,它能够进行相互关联的分析,将有关的指标和报表结合起来,采用适当的标准进行综合性的分析评价,既全面体现企业整体财务状况,又指出指标与指标之间和指标与报表之间的内在联系,杜邦分析法就是其中的一种。 杜邦财务分析体系(TheDuPontSystem)是一种比较实用的财务比率分析体系。这种分析方法首先由美国杜邦公司的经理创造出来,故称之为杜邦财务分析体系。这种财务分析方法从评价企业绩效最具综合性和代表性的指标-权益净利率出发,层层分解至企业最基本生产要素的使用,成本与费用的构成和企业风险,从而满足通过财务分析进行绩效评价的需要,在经营目标发生异动时经营者能及时查明原因并加以修正,同时为投资者、债权人及政府评价企业提供依据。 一、杜邦分析法和杜邦分析图 杜邦模型最显着的特点是将若干个用以评价企业经营效率和财务状况的比率按其内在联系有机地结合起来,形成一个完整的指标体系,并最终通过权益收益率来综合反映。采用这一方法,可使财务比率分析的层次更清晰、条理更突出,为报表分析者全面仔细地了解企业的经营和盈利状况提供方便。 杜邦分析法有助于企业管理层更加清晰地看到权益资本收益率的决定因素,以及销售净利润率与总资产周转率、债务比率之间的相互关联关系,给管理层提供了一张明晰的考察公司资产管理效率和是否最大化股东投资回报的路线图。 杜邦分析法利用各个主要财务比率之间的内在联系,建立财务比率分析的综合模型,来综合地分析和评价企业财务状况和经营业绩的方法。采用杜邦分析图将有关分析指标按内在联系加以排列,从而直观地反映出企业的财务状况和经营成果的总体面貌。 杜邦财务分析体系如图所示: 图1 杜邦分析图 二、对杜邦图的分析 上市公司财务分析报告范文 导语:财务分务分析是企图了解一个企业经营业绩和财务状况的真实面目,从晦涩的会计程序中将会计数据背后的经济涵义挖掘出来,为投资者和债权人提供决策基础。下面小编为您推荐一篇公司财务分析报告,欢迎阅读! 一、公司背景(一)、公司简介1、公司基本情况证券代码:300016 证券简称:北陆药业公司名称:北京北陆药业股份有限公司公司英文名称:beijingbeilupharmaceuticalco。,ltd。交易所:深圳公司注册国家:中国城市:北京市工商登记号:110000004222500 注册地址:北京市昌平区科技园区白浮泉路10号办公地址:北京市昌平区科技园区白浮泉路10号注册资本:15274、9104万元法人代表:王代雪董事会秘书:刘宁上市日期:2009-10-30 招股时间:2009-09-28 2、公司主营业务及经营范围公司主营业务:药品生产以及药品经销,目前主要产品包括对比剂系列产品、降糖类药物和抗焦虑类中药等。经营范围:许可经营项目:生产、销售片剂、颗粒剂、胶囊剂、小容量注射剂、大容量注射剂、原料药(钆喷酸葡胺、碘海醇、格列美脲、瑞格列奈)。上市公司财务分析报告。一般经营项目:自有房屋的物业管理(含写字间出租);法律、行政法规、国务院决定禁止的,不得经营;法律、行政法规、国务院决定规定应经许可的,经审批机关批准并经工商行政管理机关登记注册后方可经营;法律、行政法规、国务院决定未规定许可的,自主选择经营项目开展经营活动。3、公司产品对比剂产品:枸橼酸铁铵泡腾颗粒(复锐明?)——口服磁共振用铁对比剂、碘海醇注射液(双北?)—— 非离子型碘对比剂、钆喷酸葡胺注射液口服降糖药产品:格列美脲片(迪北?) 抗焦虑抑郁产品:九味镇心颗粒(二)、股权分布简介1992年,公司前身北京市北陆医药化工公司成立,2001年变更为股份有限公司,2008年被科技部认定为高新技术企业,2009年10月在创业板上市,公司实际控制人也是公司创始人王代雪先生目前持有公司23、13%的股权。公司控股公司中的新先锋主要是负责药品经销业务,易佳联主要是负责网络服务和软件业务,公司也利用它来完成主营业务对比剂在医院进行学术营销,推广和售后服务的一个技术平台。公司参股的中技经投资顾问公司主要从事生物技术、信息技术、能源等各类投资,目前未利润贡献。(三)、企业文化及理念1、企业理念企业愿景:百年北陆核心口号:尽显关爱企业使命:创就价值人生核心价值观:务实、稳定、创新企业精神:共创、共进、共赢经营理念:细分市场、最大份额2、企业文化北陆用真心真情关爱患者,http://.net/by/52436.html给患者带来健康、幸福和快乐; 北陆用真心真情爱护员工,提高员工的生活,实现员工的价值; 北陆用真心真情服务客户,满足客户的需求,实现客户的价值; 北陆用真心真情奉献社会,爱心亲善,造福众生。二、环境分析(一)、宏观环境1、从人口、收入、医疗体制来看中国仍然处于人口老龄化的进程中,人口数量的增长和年龄结构的改变长期影响疾病谱;2003年人均gdp已经超过1000美元,中国进入新一轮消费升级阶段,医疗保健等在消费结构中的比例将保持持续上升,在这个长期过程中可能会受到经济回落对消费的短期冲击,但随着全民医保的建立,政府在医疗保健方面 《财务分析模型》实验报告 年级:学号:姓名:实验时间:2015.4 【实验目的】 1.掌握应用Excel获取数据的方法; 2.掌握财务分析模型(比率分析模型、趋势分析模型以及杜邦财务分析模型)的设计方法 3.掌握Excel软件中相关函数、功能的应用 【实验内容】 1.编制1月、2月资产负债表; 2.编制1月、2月利润表; 3.建立比率分析模型,包括: ①偿债能力(流动比率、速动比率、现金比率、资产负债率、股东权益比率); ②营运能力(存货周转率、应收账款周转率、流动资产周转率、总资产周转率); ③获利能力(资产报酬率、股东权益报酬率、销售毛利率、销售净利率); 并对企业2月份的财务状况进行评价。 4.根据比率分析模型分析: ①总资产、总负债变化原因;②流动比率变动原因;③分析资产净利率变化原因; 5.采用趋势分析法(图解法)分析企业的偿债能力、营运能力以及获利能力; 6.建立杜邦财务分析模型,并运用杜邦分析法分析权益净利率变动原因。 【实验器材】 硬件:处理器:Intel(R) Celeron(R)CPU420 @ 1.60GHz 主板:Lenovo Intel 945GZ(Lakeport-GZ)+ICH7 内存:DDR400 504MB;硬盘:Hitachi80G. 显卡:Inter(R) 82945G Express Chipset Family; 显示器:Lenovo 17.1吋液晶显示器; 电源:ATX 300SD; 网卡:Realtek RTL8139/810Xa Family Fast Ethernet NIC 系统:Microsoft Windows XP Professional Build 2600 软件:Excel软件 【预备知识】 1.《财务管理学》 2.Excel软件的应用 【实验步骤】 篇一:企业年度财务分析报告 企业年度财务分析报告 篇二:上市公司财务报表分析报告 江西黑猫炭黑股份有限公司上市公司财务 报表分析报告 目录 第1章:公司概况 ............................................................................. .............................................. 2 第2章财务报表分析 ............................................................................. . (3) 2.1公司财务报表 ............................................................................. . (3) 2.1.1资产负债表 ............................................................................. ............................... 3 2.1.2利润表 ............................................................................. ....................................... 4 2.1.3现金流量表 ............................................................................. ............................... 5 2.2指标分析 ............................................................................. (7) 2.2.1偿债能力分析 ............................................................................. ........................... 7 2.2.2营运能力分析 ............................................................................. ........................... 8 2.2.3获利能力分析 ............................................................................. ........................... 9 2.2.4 发展能力分析 ............................................................................. .......................... 9 2.2.5综合分析(杜邦分析法) ........................................................................... . (10) SAS财务分析模型 所属分类:管理经济 提问添加摘要目录[隐藏] ? 1 概述 ? 2 SAS财务分析模型 ? 3 评价指标 ? 4 案列分析 ? 5 相关词条 ? 6 参考资料 SAS财务分析模型-概述 严格意义上的财务分析,是在企业经济分析、财务管理和会计基础上形成的一门综合性、边缘性学科。是以会计核算和报表资料以及其他相关资料为依据,采用一系列专门的分析技术和方法,对企业等经济学组织过去和现在的有关筹资活动、投资活动、经营活动的偿债能力、盈利能力、营运能力状况等进行分析和评价,为企业利益相关者了解企业过去、评价企业现状、预测企业未来、做出正确决策提供准确的信息或依据的经济应用学科。全面翔实的进行财务分析应包括三个主要方面:企业战略分析(Enterprise'sStrategyanalyses)、会计分析(Accountinganalysis)和财务报表分析(AnalysisofthefinancialStatements),对以上三种进行全面落实的分析,即SAS财务分析。 SAS财务分析模型-SAS财务分析模型 1.企业战略(Enterprise'sStrategy)分析 在明确财务分析目的的基础上,企业战略分析是企业财务分析的起点。战略分析的实质在于通过对企业所在行业或企业拟进入的行业的分析,明确企业在行业中的地位以及应该采取的竞争战略,以权衡收益和风险,了解并掌握企业的发展潜力,特别是在企业价值创造或赢利方面的潜力。企业战略分析通常包括行业分析和企业竞争策略分析。企业战略分析是企业会计分析和财务报表分析的基础和导向,通过企业战略分析,分析人员能深入了解企业的经济状况和经济环境,从而进行客观、正确的会计分析和财务报表分析。 2.会计分析(Accountinganalysis) 会计分析实质上是明确会计信息的内涵与质量,即从会计数据表面揭示其实际含义。分析中不仅包含对各会计报表以及相关会计科目的内涵的分析,而且包括对会计原则与政策变更的分析、会计方法选择与变动的分析、会计质量和变动的分析等等。 2018年某上市公司年度财务分析报表模板 目录 一、财务状况总体评述 (1) (一)企业财务能力综合评价: (1) (二)行业标杆单位对比分析 (4) 二、财务报表分析 (4) (一)资产负债表分析 (4) 1.资产状况及资产变动分析 (5) 2.流动资产结构变动分析 (5) 3.非流动资产结构变动分析 (7) 4.负债及所有者权益变动分析 (8) (二)利润表分析 (9) 1.利润总额增长及构成分析 (10) 2.成本费用分析 (10) 3.收入质量分析 (12) (三)现金流量表分析 (12) 1.现金净流量变动趋势分析 (12) 2.现金流入流出结构对比分析 (13) 3.现金流量质量分析 (14) 三、财务分项分析 (14) (一)盈利能力分析 (14) 1.以销售收入为基础的利润率指标分析 (14) 2.成本费用对获利能力的影响分析 (15) 3.收入、成本、利润增长的协调性分析 (16) 4.以资产/股东权益为基础的获利能力分析 (17) (二)成长性分析 (18) 1.资产增长情况分析 (18) 2.资本保值增值能力分析 (19) 3.盈利能力增长情况分析 (21) 4.现金流成长能力分析 (22) (三)现金流指标分析 (24) 1.现金偿债比率 (24) 2.现金收益比率 (25) (四)偿债能力分析 (26) 1.短期偿债能力分析 (26) 2.长期偿债能力分析 (27) (五)经营效率分析 (28) 1.资产使用效率分析 (28) 2.存货/应收账款使用效率分析 (29) 3.营业周期分析 (30) 4.应收账款和应付账款的协调性分析 (31) (六)经营协调性分析 (32) 1.长期投融资活动协调性分析 (32) 2.营运资金需求变化分析 (33) 3.现金收支的协调性分析 (33) 市场投资分析 采用ROLLCO PACKING公司由市场研究协会分析模式 1、智网决策总结 在对计划中Rollco packinging公司进行经济可行性分析时,存在四个主要的考虑因素。 三个市县的市场是否存在对牛肉和猪肉的足够需求使得兴建一个新的屠宰场可行 将三个市县的现有屠宰场的产量和该地区的人口及消费模式进行比较后表明,该地区还存在一部分消费需求未被满足。对未来市场需求的预测也表明该地区对牛肉和猪肉存在上升的趋势。因此,可以断定在新的屠宰场投入生产以后会又很大的市场需求。新屠宰场可以达到每年屠宰93750头猪和93750头牛的产量水平。 在该地区是否有足够的猪和牛的供应以满足屠宰场的生产需求 尽管目前这三个州的猪和牛的存栏数很大,但能达到屠宰场要求的却不很多。屠宰场需求量的20%要从外地进口,即有约15000头质量等级较高的牛要进口。该地区目前的猪、牛市场状况与哥伦比亚的销售状况表明在相邻州存在大约75000头等级较低的牛市场需求。而该地区的猪存栏数可以满足屠宰场的需求。 拟建的屠宰场可否在目前的市场价格、计划生产量和计划投资水平上获利 年销售额预计为美元,年销售费用为美元。这样拟建的屠宰场每年可获税后净利润为1028817美元。这些数字是按1985年的猪、牛购入和售出的价格计算得出的。 经营所得的收益能否补偿总投资额 总投资额为5784282美元时,投资收益率只能达到%。采用净现值法将整个项目存续期间内获得的收益的折现值与初始投资额进行比较,得出结论是拟建的屠宰场在经济上是可行的。年现金流量包含15%以上的收益。 2、引言 目的 本项调研的目的是确定在哥伦比亚进行屠宰场经营在经济上是否可行,研究的重点放在该经营的经济可行性分析上。研究的内容包括对该地区该种经营的投入和产出市场的初步评价、对收入和经营成本进行预算、对投资收益进行分析。 假设前提 在对大量信息材料进行分析得出最终结论之前,我们先制定了几条基本的假设。 鉴于对经营的预期规模的考虑,我们假设该工厂产品是由联邦政府有关部门检查的,其产品将在跨州商品市场上进行销售。对该工厂的检验工作将由美国农业部所属的农业研究服务组织的检验部门完成。所有跨州销售的肉类都要经过联邦政府的检验。 第二点假设是该工厂将会集中在这三个州市场上进行销售。本报告将会对这三个州的市场潜力及满足这一市场需求需要该工厂建成多大规模给予预测。 第三点假设与工厂的经营性质有关,我们假设该工厂不是整体经营,即经营中不存在饲养这一环节(除了必要的维护库存的需要),也没有对屠宰的牲畜进行再加工这一程序。这一假设是基于投资人提供的信息做出的。这点假设在进行经营收入和成本测算的时候至关重要。 最后一点假设是该工厂在预定的生产水平生产,并能够将所有的产出销售掉。工厂投入经营,需要准备一定的基础性设施。市场中猪牛供应量的变化和对肉类产品的需求变化都会引起工厂的经营在季节上的变化。基于这些因素我们可以做出该地区平均每天可以屠宰300头猪和牛的预测。如果我们采用一年250个工作日这一标准,该地区的年产量就是93750头牛和93750头猪的水平,或者说年屠宰量为7187500,(这类工厂的平均产量为22500)这一生产和销售水平对后面进行分析来说很重要。如果产量改变的话,收入和成本水平将会大为改变,本报告只对上面预计产量进行分析。 还应指出的是,我们没有对拟建工厂的管理人员的管理水平进行过分析。这一点不属于本报告研究范畴。但是,一个企业是否能在获利的基础上进行经营主要处决于企业决策人是否具有足够的管理才能。 其他假设我们还会在分析过程中陆续给出说明。 3、猪肉和牛肉市场的市场潜力 消费需求 美国目前的年平均牛肉需求量已创历史最高点,达到116磅。这一数字表明在从1975-1982年7年间的人均消费量一直以每年6磅的速度在增加。预计到1989年人均消费量将达到150磅。 猪肉的消费量也在逐年增加。1975年人均消费量为63磅,1982年为67磅,预计到1989年年人均消费量将达 上市公司分析 在实际证券投资活动中,投资者对上市公司的了解十分必要。投资者不参与上市公司的经营管理活动,可能不会影响其投资收益。但如果投资者对企业经营管理方面的情况和问题一无所知或知之甚少,那么其投资收益将面临很大的风险。了解上市公司,考察公司财务、经营和技术状况最为重要。这是因为投资者关心的是证券的市场价格,而证券的市场价格在很大程度上取决于公司的盈利水平,公司的盈利水平是通过公司的财务、经营和技术状况来反映的。公司的经营管理状况是投资者把实物经济与虚拟经济连接起来的桥梁。 第一节公司财务分析 一、财务报表的形式 提供有关财务资料,便于投资者查询。上市公司公布的一整套财务资料中,主要是一些财务报表。这些财务报表中对投资者最为重要的有:资产负债表、利润及利润分配表、现金流量表。公司财务报表是关于公司经营活动的原始资料的重要来源。 1、资产负债表 (往往是年末或年中)财务状况的静态报告,资产负债表反映公司的资产负债之间的平衡关系。资产负债表由资产和负债两部分组成,每部分各项目的排列一般以流动性的高低为序。资产部分表示公司所拥有的或所掌握的,以及其他公司所欠的各种资源或财产;负债部分(广义负债)包括负债(狭义负债)和股东权益两项。负债表示公司所应支付的所有债务;股东权益表示公司的净值,即在清偿各种债务以后,公司股东所拥有的资产价值。资产、负债和股东权益的关系用公式可表示为:资产=负债(广义)=负债(狭义)+股东权益。 2、损益表或利润及利润分配表 利润及利润分配表是一定时期内(通常是1年或半年内)经营成果的反映,是关于收益和损耗情况的财务报表。利润及利润分配表是一个动态报告,它展示公司的损益帐目,反映公司在一定时期的业务经营状况,直接明了地揭示公司获取利润能力的大小、潜力以及经营趋势。利润及利润分配表反映了两个资产负债表编制日之间公司盈利或亏损的变动情况。可见,利润及利润分配表对投资者了解、分析上市公司的实力和前景具有重要意义。利润及利润分配表由四个主要部分构成。第一部分是营业收入;第二部分是与营业收入相关的生产性费用、销售费用和其他费用;第三部分是利润;第四个部分是公司利润分配去向。有的公司公布财务资料时以损益表代替利润及利润分配表,在实际中,后者似乎更多一些。在损益表的基础上加上利润分配的内容就是利润及利润分配表。 3、现金流量表 以现金为基础编制的财务状况变动表,称为现金流量表。现金流量表是反映现金的来源及运用,以及不涉及现金的重大的投资和理财活动。它包括三个部分,一是经营活动产生的现金流量,二是投资活动产生的现金流量,三是筹资活动产生的现金流量。 二、财务报表的内容 上市公司公布的会计报表是根据我国最新的会计制度,即1993年7月1日起执行的《股份制试点企业会计制度》编制的。会计年度为公历1月1日至12月31日,记帐本币为人民币,外币采用当月1日中国银行公布的外汇牌价折合成人民币。报纸上公布的报表一般是合并会计报表,所谓合并会计报表是以母公司、全资子公司及长期投资占被投资单位资本50%以上的控股公司的会计报表为基础,经抵消所投入的股本、内部往来及利润与亏损的上交与下拨后编制而成的。以下介绍财务报表的具体形式和内容,并举例加以说明。上市公司财务风险预警模型分析

面向财务分析的多维数据模型设计

财务模型分析

(完整版)财务分析模型

财务分析模型实验报告

龙湖公司投资分析模型管理办法

上市公司财务分析研究汇总版整理版

公司财务报表分析有效法

财务模型分析报告

杜邦财务分析法及案例分析完整版

上市公司财务分析报告范文

实验报告(财务分析模型)

上市公司财务分析报告

SAS财务分析模型

2018年某上市公司年度财务分析报表模板

市场投资分析模型

上市公司财务分析与经营状况分析