中评协2009年度第三期远程教育培训班

试卷参考答案

一、计算题(10分)

某企业2008年现金余额为86万元,营业收入1481万元;2009年现金余额为38万元,营业收入1524万元。经过与管理层讨论得知,2008年的货币持有量是非正常的,2009年的货币持有量代表正常需要的数量。如果2010年预测营业收入为1800万元,请估算2010年12月31日的必备现金规模大约是多少? 38/1524=2.49%

1800*2.49%=44.82(万元)

或者:

1800*(38/1524)= 44.88(万元)

二、简答题(每题20分,共40分)

1.在企业价值的收益法评估中,如何理解要保持预期收益流口径与折现率“口径”一致性?

答: 根据折现率的定义: 我们在进行企业价值收益法评估时需要未来预测的“年收益流”的口径与折现率定义中的分子—年收益流一致,具体可以按以下几个方面理解:

1)如果预期收益预测口径为利润口径;则折现率也应该是利润口径折现率;

2)如果预期收益预测口径为现金流口径;则折现率也应该是现金流口径折现率;

3)如果预期收益预测口径为税前(税后)收益流口径;则折现率应该相应采用税前(或者税后)的折现率;

4)如果预期收益预测口径为全投资(股权)收益流口径;则折现率应该相应采用全投资(股权)收益口径;

2.什么是企业价值收益法评估采用的“期中”折现和“期末”折现?如何应用“期中”和“期末”折现?

答:所谓期末折现就是假设所有的收益流均在每期的期终收到,期末折现系数计算公式如下:

1产生收益流资产的价值

年收益流

折现率=r

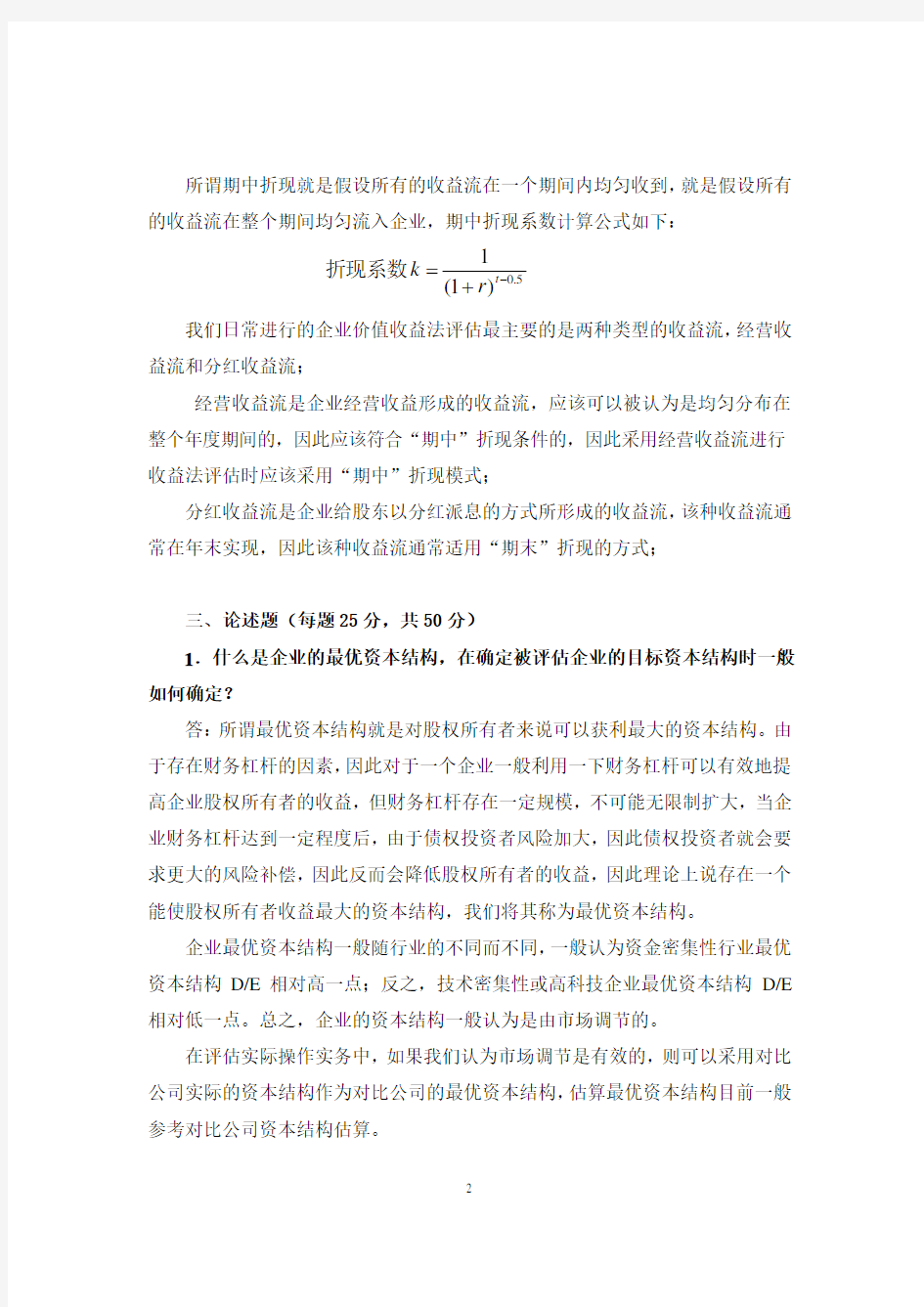

所谓期中折现就是假设所有的收益流在一个期间内均匀收到,就是假设所有的收益流在整个期间均匀流入企业,期中折现系数计算公式如下:

我们日常进行的企业价值收益法评估最主要的是两种类型的收益流,经营收益流和分红收益流;

经营收益流是企业经营收益形成的收益流,应该可以被认为是均匀分布在整个年度期间的,因此应该符合“期中”折现条件的,因此采用经营收益流进行收益法评估时应该采用“期中”折现模式;

分红收益流是企业给股东以分红派息的方式所形成的收益流,该种收益流通常在年末实现,因此该种收益流通常适用“期末”折现的方式;

三、论述题(每题25分,共50分)

1.什么是企业的最优资本结构,在确定被评估企业的目标资本结构时一般如何确定?

答:所谓最优资本结构就是对股权所有者来说可以获利最大的资本结构。由于存在财务杠杆的因素,因此对于一个企业一般利用一下财务杠杆可以有效地提高企业股权所有者的收益,但财务杠杆存在一定规模,不可能无限制扩大,当企业财务杠杆达到一定程度后,由于债权投资者风险加大,因此债权投资者就会要求更大的风险补偿,因此反而会降低股权所有者的收益,因此理论上说存在一个能使股权所有者收益最大的资本结构,我们将其称为最优资本结构。

企业最优资本结构一般随行业的不同而不同,一般认为资金密集性行业最优资本结构D/E 相对高一点;反之,技术密集性或高科技企业最优资本结构D/E 相对低一点。总之,企业的资本结构一般认为是由市场调节的。

在评估实际操作实务中,如果我们认为市场调节是有效的,则可以采用对比公司实际的资本结构作为对比公司的最优资本结构,估算最优资本结构目前一般参考对比公司资本结构估算。

5

.0)1(1-+=t r k 折现系数

但在采用最优资本结构作为被评估企业目标资本结构时通常需要关注一个问题,就是我们通常是在评估企业控股权价值时考虑采用最优资本结构,在评估少数股权价值时一般不采用最优资本结构,这是因为评估控股权价值时我们可以合理认为由于控股股东具有控制能力,因此可以将企业的资本结构转换为最优资本结构,我们采用最优资本结构估算是合理的;但对于少数股权由于少数股东没有能力转换资本结构,因此一般仅能采用被评估企业的现有资本结构,也就是在评估少数股权价值时一般采用叠代的方式估算被评估企业现有的资本结构。

2.采用收益法评估得出的结论,在何种情况下代表具有流通性/缺少流通性的价值?在何种情况下代表具有控股股权/少数股权状态下的价值?

答:收益现值法的基本理论公式为:

n

n n n R V R C R C R C R C V )1()1()1()1(1332210++++++++++= 或:

∑=+++=n

i n n i i R V R C V 10)1()1( 1)从收益法的基本公式看出,收益法评估结论流通性/缺少流通性状态应该由上述基本公式中的分母――折现率所决定。

企业股权的流通性对价值的影响主要体现在具有流通性的股权,对于投资者来说,承担相对较小的投资风险,因此,在投资理论上,流通性股权的期望投资回报率与缺少流通性股权相比要低。收益法中风险因素主要反映在分母中的折现率,因此收益现值法评估结论是否代表股权流通属性价值主要取决于折现率的估算方法。如果折现率的确定方式是通过股权可流通的上市公司的期望投资回报率(采用CAPM 模型)估算的,也就是说评估采用的折现率是代表股权流通性的上市公司股权期望投资回报率,由于折现率中的投资风险因素代表的是上市公司投资风险因素,因此评估结论应该是具有流通属性的价值,否则就是缺少流通属性的价值。

2)从收益现值法的基本公式看出,收益现值法评估结论控股状态/少数股权状态应该由上述基本公式中的分子――预期收益流所决定。

我们在进行收益现值法评估时,最经常选用的收益流是现金流,目前评估界认可两种不同状态的现金流,第一种被称为经营现金流,也就是企业经营获得的现金流;第二种现金流是分红现金流,也就是企业分红形成的现金流第一种现金流实际上是将每年经营业务所获得的现金扣除维持经营活动需要增加的现金后全部作为投资者或股东可以自由支配的现金。上述情况实际上只有控股股东才具有上述权利,也就是说,经营业务现金流代表的是控股股东享有的权力,因此,采用第一种现金流的收益现值法评估结论应该是代表控制属性的价值。

第二种现金流实际上是代表企业分红后股东才可以得到的现金流,因此采用该现金流估算的收益现值法评估结论实际代表的是缺少控制属性的价值。