云天化集团公司2008年财务报表分析报告

班级会计72 姓名李静尧学号1917212

一、2008年云天化集团公司经营活动情况概述

公司主营业务为化肥、化工原料及产品的生产、销售,主要产品为合成氨、尿素、硝酸铵、复合肥、季戊四醇、聚甲醛、甲酸钠。CPIC 主营业务为生产、销售玻璃纤维系列产品,主要产品为无碱玻璃纤维和浸润剂。天合公司主营业务为生产、销售复混肥,主要产品为复混肥。天安公司主营业务为生产、销售液氨,主要产品为液氨。天盟公司主营业务为尿素、复混肥、复合肥、磷肥、钾肥、农药、种子、农膜、农业机具等农业生产资料及季戊四醇、共聚甲醛、甲酸钠、甲醇、甲醛、液氨、玻璃纤维及其制品等化工、建材产品的销售与服务。天勤公司主营业务为研发、生产、销售玻璃纤维织物系列产品。天腾公司主营业务为肥料销售、研发。金新化工主营业务为生产、销售尿素,主要产品为尿素。

报告期内生产合成氨496,120 吨、散尿素695,696 吨、硝铵78,228 吨、季戊四醇12,164吨、聚甲醛35,597 吨、甲酸钠8,788 吨、玻璃纤维系列产品323,832 吨、玻璃纤维电子布28,478,310 米、复混肥66,534 吨,分别完成年度计划的82.69%、99.39%、97.79%、97.31%、98.88%、99.86%、94.95%、61.31%、38.02%。

报告期内销售尿素721,940 吨、硝铵78,238 吨、季戊四醇11,579 吨、聚甲醛33,204吨、甲酸钠10,652 吨、玻璃纤维系列产品308,125 吨、玻璃纤维电子布23,309,464 米、复混肥57,885 吨,产销率分别为103.77%、100.01%、95.19%、93.28%、121.21%、95.15%、81.85%、87.00%,分别完成年度计划的100.27%、97.80%、92.63%、89.74%、121.05%、90.34%、50.18%、33.08%。

报告期内实现营业收入770,420 万元,比去年同期增加28.29%,主要是因为CPIC 新增生产线,产销量增加及天盟公司商贸收入增加所致;利润总额90,369 万元,比去年同期增加1.89%,CPIC 销售收入增加及天盟公司商贸收入增加使利润随之增加;净利润82,356 万元,比去年同期减少2.07%,主要是本年度没有技术改造购买国产设备抵免企业所得税优惠政策,使公司所得税费用增加,公司净利润下降;归属于母公司所有者的净利润65,720 万元,比去年同期减少3.59%。报告期内,营业收入、利润总额及净利润分别完成年度计划的108.49%、98.71%、102.33%。

报告期,现金及现金等价物比期初净增加额64,423 万元,增加的主要原因是筹资活动产生的现金净流量增加。

截至2008 年12 月31 日,公司总资产为1,765,621 万元,比上年末增加37.72%, 股东权益合计为543,143 万元,其中归属于母公司的股东权益为367,397 万元,比上年末增加7.53%。

二、资产负债表分析

(一)水平分析

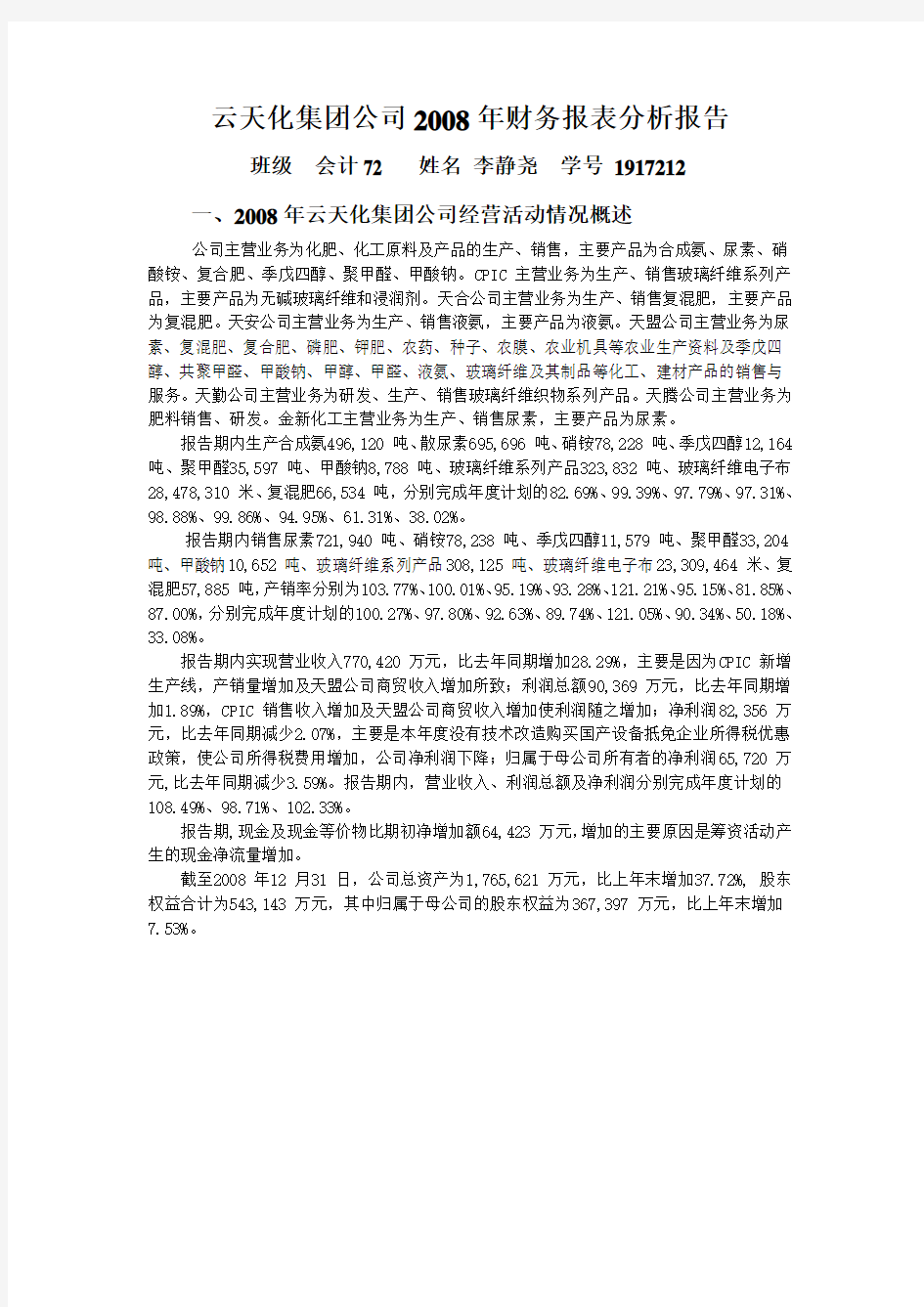

一、资产分析

1.货币资金:年末数比年初数增加了47.67%,主要是公司6 万吨/年聚甲醛及呼伦贝尔煤化工工程项目投资增加,导致银行借款增加。

2.交易性金融资产:年末数比年初数减少了100.00%,主要是报告期内出售了全部的交易性金融资产。

3.应收账款:年末数比年初数增加了110.48%,其主要原因是本年控股子公司CPIC 销售增加、国外销售货款回收期增加所致。

4.其它应收款:年末数比年初数增加了278.06%,其主要原因是本年新增子公司呼伦贝尔金新化工有限公司其他应收款所致。

5.存货:年末数比年初数增加53.08%,其主要原因是本年产能加大,相应原材料采购、库存商品增加所致。

6.持有至到期投资:年末数比年初数增加400 万元,主要是天安公司向参股企业云南景成基业建材有限公司委托贷款所致。

7.长期股权投资:年末数比年初数增加94.39%,主要是公司投资云南三江天驰物流有限公司980 万元及天安公司投资400 万元参股云南景成基业建材有限公司。

8.固定资产:年末数比年初数增长115.27%,原因主要为:①本公司控股子公司CPIC本年竣工投入使用两条玻纤生产线,即F07 线和F08 线;②控股子公司重庆天勤材料有限公司年产7600 万米玻璃纤维织物项目于2008 年4 月正式投产;③本公司子公司云南天安化工有限公司50 万吨/年合成氨项目,于2008 年12 月正式投入使用;④本公司子公司云南天腾化工有限公司 15 万吨/年转鼓造粒复合肥项目,于2008 年10 月正式投产;⑤本公司位于重庆分公司的年产6 万吨聚甲醛项目,其一期工程于2008 年末投产成功,并结转固定资产。

9.在建工程:年末数比年初数减少67.25%,其主要原因是:①本公司控股子公司CPIC 本年竣工投入使用两条玻纤生产线,即F07 线和F08 线,由在建工程结转入固定资产;②控股子公司天勤公司年产7600 万米玻璃纤维织物项目于2008 年4 月正式投产,由在建工程转出;③本公司子公司天安公司50 万吨/年合成氨项目,于2008 年12月正式投入使用,由在建工程转出;④本公司子公司天腾有限公司 15 万吨/年转鼓造粒复合肥项目,于2008 年10 月正式投产;⑤本公司位于重庆分公司的年产6 万吨聚甲醛项目,其一期工程于2008 年末投产成功,并由在建工程结转入固定资产。

10.长期待摊费用:年末数比年初数增加3,939.68%,主要是本期公司新增加受益期超过1 年的麻子沟垃圾场使用费以及合成104D 触媒更换费用所致。

11.资产减值准备:年末数比年初数增加90.45%,其主要原因是本公司应收款项余额大幅增加以及库存商品跌价所致。

12.递延所得税资产:年末数比年初数增加243.42%,主要是CPIC 及天勤公司应收账款大幅增加,计提的坏帐准备增加,及天盟公司计提的存货跌价准备增加,由此产生的可抵扣暂时性差异增加,故递延所得税资产随之增加。

二、负债分析

1.短期借款:年末数比年初数增加134.13%,主要是CPIC 产能扩大及天安公司建成投产,用于原材料采购的流动资金借款相应增加所致。

2.应付票据:年末数比年初数增加108.00%,主要是CPIC 产能扩大,原材料采购增加、天盟公司商贸收入增加及公司加大票据使用所致。

3.应付账款:年末数比年初数增长55.27%,主要是CPIC 产能扩大及天安公司试生产购买的原材料增加,应付账款随之增加。

4.应交税费:年末余额比年初数减少23

5.39%,原因主要为子公司天安公司采购了大

量为生产准备所需原材料,但试生产的产品销售较少,以及CPIC 年末销量下降导致原材料进项税抵扣金额减少所致。

5. 应付利息:年末数比年初数增加30.70%,主要是CPIC、天盟公司根据生产需要,补充流动资金借款及公司工程项目建设借款增加所致。

6.其它应付款:年末数比年初数增加5

7.89%,主要是报告期公司天盟收取加盟保证金及公司控股子公司天安预转工程所致。

7.长期借款:期末余额较期初余额增加2,324,158,294.78 元,增加了75.22%,主要原因为公司控股子公司CPIC、天安公司、呼伦贝尔金新化工有限公司工程项目建设所需长期借款增加。

8.专项应付款:年末数比年初数减少600 万元,主要是公司归还信息化技改贴息贷款资金所致。

9. 其他非流动负债:年末数比年初数增加444.39%,主要是CPIC 收到政府研发补助形成递延收益所致。

三、所有者权益分析

资本公积:本年减少的资本公积系合并报表时因本公司购买子公司CPIC 少数股权新取得的长期股权投资与按照新增持股比例计算应享有该公司自购买日开始持续计算的净资产份额之间的差额。

(二)结构分析

一、资产结构分析

流动资产占总资产比例上涨了1.96%,主要是由于存货和货币资金的增加所致;非流动资产占资产比例下降了1.96%,主要是由于固定资产的增加和在建工程的减少所致。

二、负债结构分析

流动负债占总负债增加2.31%,主要是由于短期借款增加所致,非流动负债减少2.31%,主要是由于长期借款增加和应付债券、长期应付款减少所致。适当增加流动负债金额有利于提高股东收益,但要注意控制财务风险。

三、所有者权益结构分析

三、利润表分析

(一)水平分析

一、利润变动水平分析

利润总额:年末数比年初数增加16738776.48元,主要是因为营业外收入比上年同期增加151.10%,主要是CPIC 处置非流动资产收益及本期收到的政府补助所致。

营业利润:年末数比年初数减少17394159.93元,主要是营业成本比上年同期增加

31.12%,主要是CPIC 销售收入增加及天盟商贸收入增加,使营业成本随之增加。

二、营业收入及成本费用水平分析

1.主营业务收入:2008 年度发生数较2007 年度发生数增加了28.20%,其主要原因是2008 年总体销售业务比上年有所增长,尤其是控股子公司玻璃纤维销售和商贸业务比上年有了较大幅度的增长。

2.营业成本:2008 年度发生数较2007 年度发生数比上年同期增加31.12%,主要是CPIC 销售收入增加及天盟商贸收入增加,使营业成本随之增加。

3.财务费用2008 年度发生数比2007 年度发生数增加90.49%,其主要原因是公司生产经营所需资金增加,新项目建成投产时间较短,项目贷款尚未偿还,导致借款利支出增加。

(二)结构分析

1、2008年云天化公司营业利润占营业收入的比重为11.59%,比上年的14.83%下降了3.24个百分点。盈利能力有所下降。主要是由于营业成本增加了32.62%,同期财务费用也有90.49个百分点的增幅。

2、利润总额占营业收入的比重由上年的14.77%下降到今年的11.73%,有3.04个百分点的降幅。虽然营业外收入大幅增加151.1%,营业收入也增加了28.29%的原因。

3、净利润占营业收入的比重为10.69%,比2007年14.00%,下降了3.31个百分点。

从企业利润构成的总体情况来看,有营业成本的上升,使企业盈利能力减弱,本期营业外收入的增加较多,而营业外收入具有不稳定性,提请投资者注意。

四、现金流量表分析

(一)水平分析

2008年云天化集团公司销售产品、提供劳务收到的现金比去年增加了1,290,912,050.35元,增长率为19.99%,主要系公司销售化工原料和建材所致。其中销售化工原料实现收入2,054,064,671.10元,同比增长4.24%,销售建材实现收入2,686,814,640.22元,同比增长42.09%。

2008年云天化集团公司购买商品、接受劳务支付的现金比上年增加了1,143,800,069.94 元,增长率为24.63%,大于销售产品、提供劳务收到的现金增长幅度。主要是公司调整产品结构,增加盈利能力相对较高、市场销路相对较好的产品产量。

公司经营活动产生的净现金流量净额比上期减少了74,029,896.97 元,减幅为7.15%,说明公司经营能力有所下降。

公司投资活动产生的净现金流量净额比上期减少了-357,613,155.07 元,减幅为10.72%,系报告期购置固定资产所致。

公司筹资活动产生的净现金流量净额比上期增加了556,370,987.88 元,减幅为19.56%,系报告期偿还债务所致。

公司现金及现金等价物比上期增加了103,596,663.62元,增幅为19.16%。

(二)结构分析

现金流入量外部结构:

今年云天化公司现金流入量比上年增加3,909,798,442.27 元,同比增长了35.88%。经营活动产生的现金流入的比重由上年的59.4%下降到59.45%,是现金的主要来源,公司自身通过经营活动获取现金的能力增强。筹资活动现金流入占46.62%,是公司重要现金来源。

现金流出量外部结构:

今年云天化公司现金总流出为14,137,297,523.75元,比上年增加了3,785,070,506.43 元,增长率为36.56%,快于现金流入的增长幅度。其中经营活动现金流出占49.01%,投资活动现金流出占26.22%,筹资活动现金流出占24.77%,偿还债务占公司现金流出的比重较大。

现金流入量内部结构:

经营活动现金流入中销售商品、提供劳务收到的现金占98.2%,说明公司主要是通过日常生产销售来获取现金。投资活动现金流入中,取得投资收益所收到的现金占13.71%,收到的其他与投资活动有关的现金占19%,处置固定资产、无形资产和其他长期资产收回的现

金净额占48.9%。筹资活动现金流入中债权筹资占99.61%,公司主要依靠债务来筹集现金。

现金流出量内部结构分析:

经营活动现金流出中购买商品、接受劳务支付的现金占83%,支付给职工以及为职工支付的现金占7%,比重较小,劳动效率高,支付的各项税费占6%,税收负担较轻。筹资活动现金流出中,偿还债务所支付的现金占80%,偿债的压力较重。

五、财务指标分析 (一)偿债能力分析

(一)短期偿债能力能力分析 1.流动比率:

中石化:0.573 云天化: 0.923

分析:流动比率是衡量企业短期偿债能力的重要财务指标,根据西方的经验,在2:1左右比较合适,两个公司均不在正常的范围内,云天化比中石化略高,这说明云天化公司在流动负债的偿还上比中石化公司有优势。 2.速动比率:

中石化: 0.204 云天化:0.629

因为不计变现力较差的存货,因此速动比率越高,短期偿债能力越强,而且为1:1时比较合适,因此云天化公司在短期偿债方面更有优势。 3.现金比率:

中石化:0.030 云天化:0.002 4.现金流量比率

中石化:0.290 云天化:0.179

分析:这两个指标都反映企业的直接支付能力。中石化比率高于云天化,因此中石化有更强的直接偿还能力;而现金流量比率要考虑下一个年度的经营活动,因此总体来看,中石化公司在短期偿债方面更有优势。

(二)长期偿债能力分析

1.资产负债率

中石化:53.35% 云天化:69.24%

分析:资产负债率反映企业的资产总额中有多少是通过举债而得到的。云天化公司稍高,说明其还债能力稍差。但是分析还要根据具体的行业和时期以及市场环境,在收益与风险之间权衡利弊得失,然后才能作出正确的财务决策。

2.股东权益比率

中石化:46.65% 云天化:30.76%

分析:股东权益比率越大,负债比率就越小,企业的财务风险也越小,偿还长期债务的能力就越强。因此中石化公司有优势。

3.偿债保障比率

中石化:0.187 云天化:0.079

分析:偿债保障比率反映了用企业经营活动产生的现金净流量偿还全部债务所需的时间,因此比率越低偿还债务的能力越强。云天化公司低于中石化公司,因此用经营活动现金偿债能力优于中石化公司。

(二)营运能力分析

1.应收帐款周转率

中石化:53.398 云天化:21.369

分析:反映企业在一个会计年度应收账款的周转次数,比率越高,说明企业催收账款的速度越快,可以减少坏账损失,而且资产的流动性强,企业的短期偿债能力也会增强。但如果过高,可能企业风行了比较严格的信用政策、信用标准和付款条件过于苛刻。如果过低,说明催收效率太低,信用政策十分宽松,会影响资金正常周转。这样,中石化公司比云天化公司的信用政策和标准高。

2.存货周转率

中石化:7.952 云天化:4.521

分析:存货周转率可测定企业存货的变现速度,衡量企业的销售能力及存货是否过量,越高,说明销售能力越强,营运资金占用在存货上的金额也会越少,过低,可能是销售状况不好也可能是因某种原因增大库存的原因,因此分析存货周转率应深入调查企业存货构成,结合实际情况判断。

3.总资产周庄率

中石化:1.295 云天化:0.506

分析:总资产周转率是考察企业资产运营效率的一项重要指标,体现了企业经营期间全部资产从投入到产出的流转速度,反映了企业全部资产的管理质量和利用效率。通过该指标的对比分析,可以反映企业本年度以及以前年度总资产的运营效率和变化,发现企业与同类企业在资产利用上的差距,促进企业挖掘潜力、积极创收、提高产品市场占有率、提高资产利用效率、一般情况下,该数值越高,表明企业总资产周转速度越快。销售能力越强,资产利用效率越高。

分析:三种指标都是销售收入占资产的比例,反映了企业资产的利用效率,比率越高,利用资产进行经营的效率越好,从上表看出,中石化公司的周转率较高,比云天化公司利用资产进行经营得更好。

(三)获利能力分析

1.资产报酬率

中石化:0.04 云天化:0.05

分析:反映企业总资产的利用效率。比率越高,说明企业获利能力越强。两公司获利能力大致相同。

2.股东权益报酬率

中石化:0.08 云天化:0.16

3.销售净利率

中石化:0.02 云天化:0.11

分析:反映企业通过销售赚取利润的能力。比率越高,企业通过扩大销售获取收益的能力越强。云天化公司比中石化公司具有更强的获利能力。

4.每股收益

中石化:0.34 云天化:1.23

分析:反映企业股东获得投资报酬的高低,比率越高,说明企业的获利能力越强。云天化公司的股东权益报酬率略高于中石化公司,说明云天化公司的获利能力略强

六、结论

值得肯定的地方

值得注意的地方