中国企业海外并购的研究

- 格式:doc

- 大小:689.50 KB

- 文档页数:11

金融危机下中国企业海外并购现状、特点及必要性分析

吴兰兰

东南大学经济管理学院,南京(211189)

E-mail:********************

摘要:受金融危机影响,国际市场的资产价格将大幅度缩水,随之而来,也是中国企业海外整合并购的最好时机。本文对金融危机背景下我国企业海外并购现状、特点以及我国企业在特殊背景下进行海外并购的必要性进行分析,在分析过程中发现,近年来,在“走出去”

战略的指引下,越来越多的企业走出国门参与海外并购。但是,我国企业海外并购的成功率并不高,据统计,近7成的海外并购是失败的。因此,本文又对近几年中国发生的几起失败

的特殊案例进行分析,以便从中找出导致中国企业海外并购失败的主要原因,并对企业进行海外并购提出一些善意的忠告。

关键词:金融危机;海外并购;案例分析

中图分类号:F015

1.前言

当前,源于美国次贷危机的全球金融风暴成为人们普遍关注的话题,这场危机使得美国乃至全球股市大幅缩水,资本市场面临严峻考验。然而,在这样一个全球经济衰退的大背景下,我国企业并购热潮正悄然而至。如何把握金融危机下企业并购的机遇,是我国企业实现跨越式发展所必须认真研究与解决的重要课题。

相对于我国吸引外资方面的研究,对我国企业海外投资特别是海外并购分析的议题研究则较少引起学者的注意,究其原因,这与我国的投资发展处于吸引外资为主,对外投资为辅向探索国际双向投资中级平衡过度的阶段不无关系,即投资状态的失衡不自觉的引导了国内学者将大部分研究精力花费在已经具有成熟研究成果的领域[1]。然而分析我国企业海外并购

有其重要性。近几年随着跨国并购的浪潮不断兴起,越来越多的学者开始关注我国跨国并购方面的研究,并提出不少有益的意见和建议。例如邓宁(Dunning)在分析国际生产折中理论

后指出,在“不完全竞争市场”条件下,不符合OIL范式的企业跨国并购存在风险[2];李东红

从财务、非经济因素、品牌认同度、文化与管理模式等不同角度考察了我国企业海外并购的风险[3];孙加韬分析了海外并购的策划、执行及整合三阶段存在的风险[4]。

本文基于2002—2008年我国企业海外并购的公开数据及典型案例,分析了这一期间中

国企业海外并购的现状、特点及必要性,并且探讨了我国企业海外并购失败的经验教训。在外汇储备高居不下和人民币不断升值的压力下开展海外并购,一方面是缓和与发达国家的贸易摩擦,减少人民币升值的压力、保持适当外汇储备规模的途径,另一方面更是可以借助发达国家市场的知识溢出产出许多新的技术和发明,以提升我国企业在全球价值链的竞争优势。

2.我国企业海外并购现状

与发达国家相比,我国的海外并购起步较晚,其始于20世纪80年代,但一直到 2002 年以前其发展都比较缓慢,无论规模还是数量还是寥寥可数。从2002年到现在,我国企业

的海外并购如雨后春笋般涌现,掀起了一股海外并购的浪潮,其发展规模与速度都急速扩张,2007年中国海外并购热潮达到最高点。

2008年由美国次贷危机引发的全球金融危机寒潮仍然没有转暖的迹象,部分经营不善

的企业资产价值大幅缩水,市场存在诸多不确定因素,这一年中国市场共发生了66起跨国

并购事件,并购金额达到490亿美元。其中43起已披露价格的并购事件并购总额达 129.58 亿美元,相比去年的186.69亿美元的高位,下降了30.6%。面对跨国收购,具有收购意愿

和实力的企业面对尚处于不确定性中的市场,还在伺机而动。这在一定程度上降低了并购事

件的发生数量,但也为2009年新的并购事件的出现埋下了伏笔(如图1所示)。

图 1 2008年—2009年第一季度中国市场跨国并购季度分布

资料来源:清科研究中心

从上图中可以明显的看到,2009年第一季度中国市场跨国并购数高于2008年同季度的10件,且并购金额达 4.75亿美元,比去年同期增长了46.7%。伴随着金融危机的进一步加深,经济全球化步伐加快,新一轮的并购浪潮迎面而来。研究认为,低迷的经济形势为跨国

并购提供了新的机遇。次贷危机正逐步侵害到实体经济,这为寻求国际化、进行产业升级的

中国企业提供了前所未有的良机,以较低的价格并购国外企业。在这特殊背景下我国海外并

购呈现诸多新的特点:

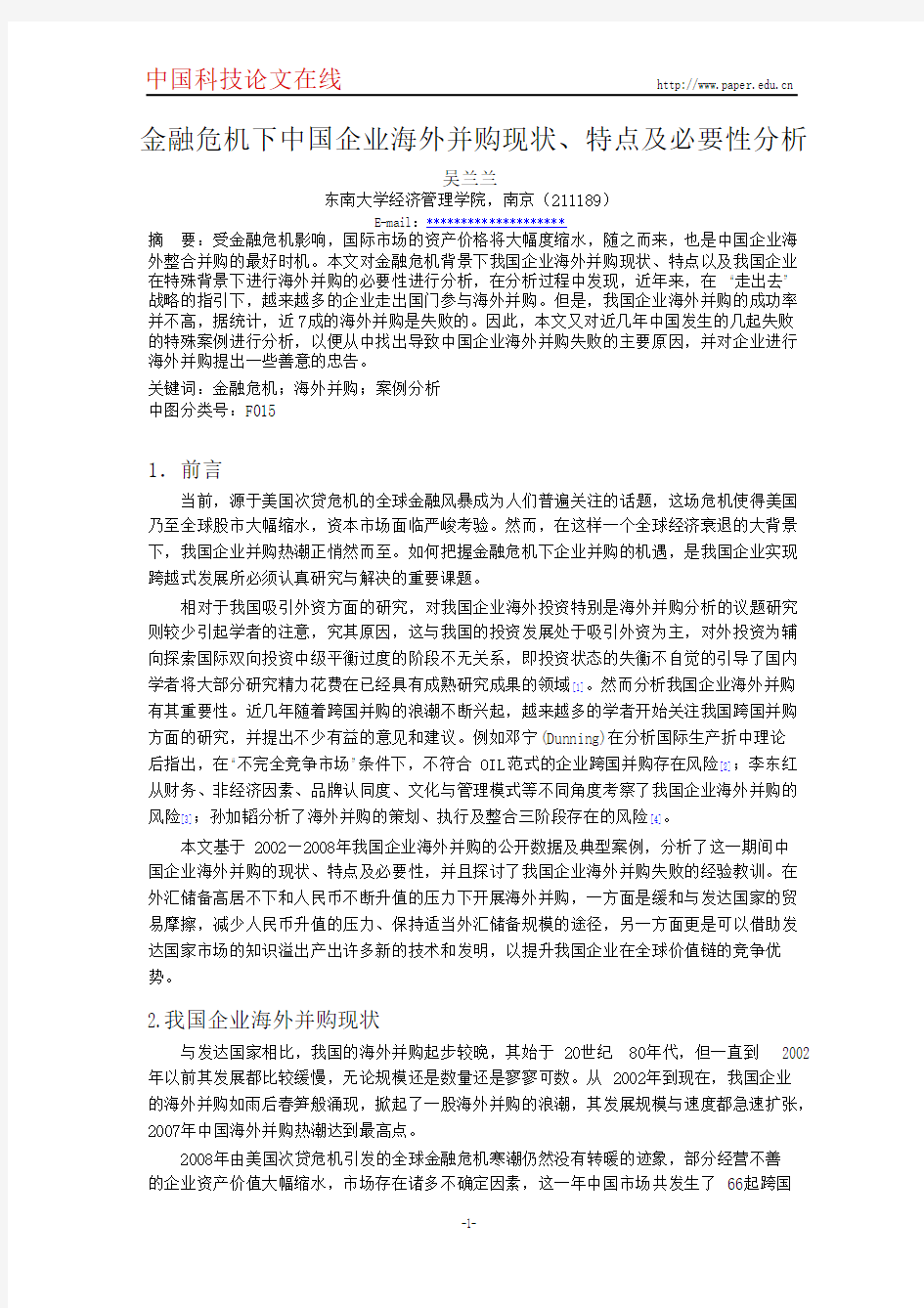

2.1海外并购规模和速度不断上升

2000—2007年已公布的对外收购总额从2亿美元攀升至298亿美元,就2008全年来看,国内企业的海外并购值较去年同期增长74%,达到了490亿美元。2009年前两个月,中国

企业的海外并购资金总额达到218亿美元,同比增长40%,在总量上仅次于德国,位居全

球第二。而2008年全球并购交易总值已较去年同期下降36%,全年并购交易总金额为 2.85 万亿美元。我国企业海外并购的速度远高于世界平均水平。可以预见,在全球经济危机中独

善其身的中国企业,还将有越来越多的收购机会,规模和速度会继续上升。

跨国并购发生额(亿美元)

600

500

400

300

200

100 490 298 跨国并购发生额 (亿美元) 140 7095.9

2 8.84 200020022004200620082010

年份

图 2 2002年~2008年我国企业跨国并购发生趋势图

数据来源:中国商务部公布数据、拉斯汉姆全球咨询公司

2.2 单宗并购的交易规模不断增大

近五年来,单宗并购交易规模不断增大。2000—2003年间,在所有对外收购项目中,

没有一宗交易超过 10亿美元。而 2004年,中国企业就公布了 4宗涉及资金超过 10亿美元 的对外收购,2005年中石油购入哈萨克斯坦石油公司的交易额达到 41.8亿美元,2006年中 海油收购尼日利亚石油资产的交易额达到 22.68亿美元,而到了 2007年,中国工商银行收 购南非标准银行的交易规模更是达到了创纪录的 56亿美元[5],2008由于金融危机的影响并 购金额有所下降,但最大的并购额也高达 34.91亿美元。

表 1 2004—2008年对外公布的海外并购成功的大宗交易

时间 收购方 目标公司 行业 交易额(亿 美元) 12.5 目标公司所

在国

2004年 12月 2005年 8月 2005年 8月 2005年 9月 2006年 1月 联想 IBM PC 业务

IT 美国 阿里巴巴 中石油 Yahoo 中国业务

哈萨克斯坦石油公司

加拿大石油公司

尼日尼亚 130号海上采许可 证

IT 10 美国 石油 石油 石油

41.8 哈萨克斯坦 加拿大 中石油/中石化 中石油 14.2 22.68 尼日利亚 2006年 8月 2006年 10月 2006年 12月 建设银行

中国银行

中信集团

美国银行香港、澳门业务 新加坡飞机租赁公司 内森斯石油公司 未公布 金融 12.5 9.65 19.2 10 美国 金融 新加坡 加拿大 菲律宾 英国 石油 2006年 11月宝钢/金川集团

有色金属 金融 2007年 7月 2007年 5月 2007年 10月 2007年 10月 2007年 11月 国家开发银行

中投公司

巴克莱银行 30 黑石集团 金融 30 美国 中国工商银行

中信集团

南非标准银行 金融 56 南非 贝尔斯登投资银行 富通集团 金融 10 美国 中国平安

金融 18.1 27 比利时/荷兰 阿富汗 澳大利 比利时/荷兰 澳大利亚 2007年 12月江西铜业/中冶

艾郁克铜矿 有色金属 矿业 2008年 2月 2008年 4月 2008年 9月 五矿集团

中国平安

中钢集团 澳大利亚 OZ minerals 公司 富通集团 50%股权 澳大利亚矿业中西部公司 17 金融 34.91 12.99 矿业