2013私募基金排名

- 格式:xls

- 大小:16.00 KB

- 文档页数:4

私募江湖大佬实力排行榜

2003年是阳光私募界元年,这一年,第一只阳光私募产品‘赤子之心之价值投资’成立,赵丹阳也因此被尊称为私募界‘教父’。

615只3年以上产品业绩中,徐翔绝对是最抢眼的一个,排行榜前十中独占5席。

之所以称他们为大佬,是因为他们从业时间较长,经验比较丰富;是因为他们是管理规模比较大;是因为他们长期管理业绩靠前…

金融从业时间最长的大佬--李振宁

据不完全统计,在694位私募基金经理中,李振宁是最早一批证券投资的代表,从证券交易所设立之初,就开始从事专业证券投资,可谓是私募界‘泰山北斗’。

私募从业时间最长的大佬--赵丹阳

2003年是阳光私募界元年,这一年,第一只阳光私募产品‘赤子之心之价值投资’成立,赵丹阳也因此被尊称为私募界‘教父’。

赵丹阳在股市最高点前夕毅然清盘离开A股市场,转战海外市场,也在今年正式回归A股,成立‘赤子之心价值’。

5年业绩最好的大佬--夏宁

长期存续的超过5年的私募产品比较少,仅仅有141只,业绩超过0的有117只,超过银行利息的有91只(每年按5年期定存4.75%计算),精熙投资的夏宁以261.83%的绝对回报位列榜首。

3年业绩最好的大佬--徐翔

615只3年以上产品业绩中,徐翔绝对是最抢眼的一个,排行榜前十中独占5席。

而泽熙徐翔也是最具神秘和题材的大佬,其快进快出大手笔的事件驱动投资和重仓股同样受股民们追捧。

管理产品最多的大佬--裘国根

要说管理资产规模最大的私募公司,重阳投资莫属,管理规模已经超百亿。

从目前管理产品的数量上,裘国根以48只居于榜首,尚雅、星石、淡水泉等一众明星私募公司紧随其后。

来源:大智慧财经| 。

股票策略以股票为主要投资标的,是目前国内阳光私募行业最主流的投资策略,约有八成以上的私募基金采用该策略,内含股票多头、股票多空两种子策略。

由于资本市场发展的缘故,国内的私募基金运作最多的投资策略即为股票策略,持续披露净值的产品数量超过3200只,规模占全市场比重的85%左右。

纯股票多头是指基金经理基于对某些股票看好从而在低价买进股票,待股票上涨至某一价位时卖出以获取差额收益。

该策略的投资盈利主要通过持有股票来实现,所持有股票组合的涨跌幅决定了基金的业绩。

按选择股票的角度划分,主要分为价值投资、成长投资、趋势投资、行业投资。

随着我国金融市场的逐步完善与融资融券、股指期货等金融工具的推出,国内阳光私募基金正逐步走向真正意义上的对冲基金,在投资组合中加入对冲工具成为越来越多基金经理的选择,股票多空策略也应运而生。

代表机构:朱雀投资、民森投资朱雀投资自2007年运行以来,朱雀已陆续发行近50款私募产品,目前存续运作的产品数量达到46只,早期设立的4只产品累计收益率已经超过300%,为投资者实现资产的稳步增值。

近几年朱雀投资还涉足新的产品类型,在量化对冲、股权投资等领域均有新的突破。

尤其是在量化对冲方面,发行多只朱雀漂亮阿尔法产品,该系列产品引入股指期货对冲策略,将净值波动控制在较低水平。

投资策略分析:稳健风格下的成长股投资。

与单纯的选时型或选股型投资者不同,朱雀投资意在两者之间做出一种平衡。

一方面,朱雀投资重视自上的仓位决策和行业配置;另一方面,朱雀投资也重视自下的个股选择。

前者使得其业绩呈现出较为稳定的风格,后者使得其业绩在市场上行阶段保持一定程度的进攻性。

(1)仓位决策和行业配置。

朱雀投资将组合的目标仓位分为高、中、低三个级别,分别对应三个不同风险等级的市场环境。

在三个不同的市场环境中,组合目标仓位的运行空间分别为0-33%、33%-66%、66%-100%,具体产品的仓位由基金经理在目标仓位区间内确定。

私募基金持有哪些股票_私募持有的股票有什么优点私募基金持有哪些股票私募基金持有的股票种类多样,具体的持仓股票会根据私募基金的投资策略和投资偏好有所不同。

一般来说,私募基金可以持有包括但不限于以下类型的股票:大盘蓝筹股:私募基金可能会持有一些市值较大、业绩稳定的龙头企业股票,被广泛视为“蓝筹股”。

这些股票通常具有较高的流动性和较稳定的收益特征。

成长型股票:私募基金可能会持有一些具有较高成长性和潜力的股票,这些公司通常在新兴行业领域或具有创新和独特的业务模式。

这类股票的投资目标是追求较高的价值增长。

价值投资股票:私募基金可能会持有一些被市场低估或被错过的潜在价值较高的股票。

这类股票通常具有相对较低的估值指标,相对较低的风险和较高的回报潜力。

新兴产业股票:私募基金可能会持有某些在新兴产业领域具有竞争优势的公司股票,如科技、新能源、生物医药等。

这些行业通常具有较高的增长潜力和市场前景。

私募基金持有股票的优点包括:投资专业化:私募基金管理人具备专业的投资研究和分析能力,能够通过选股和配置股票投资组合来追求较高的投资回报。

战胜市场波动:私募基金投资策略通常包括风险管理和资产配置,可以有效应对市场的波动和风险,以获得相对稳定的投资回报。

灵活性和敏捷性:与公募基金相比,私募基金更具灵活性,能够从更广泛的股票市场中选择和配置股票,以追求优质投资组合。

高回报潜力:股票市场具有风险与回报并存的特性,私募基金持有的股票有较高的回报潜力,投资者可从中获得较好的投资回报。

私募基金持有股票也存在风险,如市场风险、行业风险、单只股票风险等。

投资者在选择私募基金时,应根据自身的风险承受能力和投资目标,综合考虑投资产品的特点和风险,以做出合适的投资决策。

私募股票要怎么操作私募股票的操作手法事实上和普通投资者或者公募基金没有什么两样,但是它有几件事情做在大家前面,所以给人感觉有点神通。

1、私募的消息****比我们快,也比我们多。

一般情况,私募的团队除了和我们一样,观察市场的消息变化之外,他们会更多选择实地调研,来获取更准确,更细节的消息。

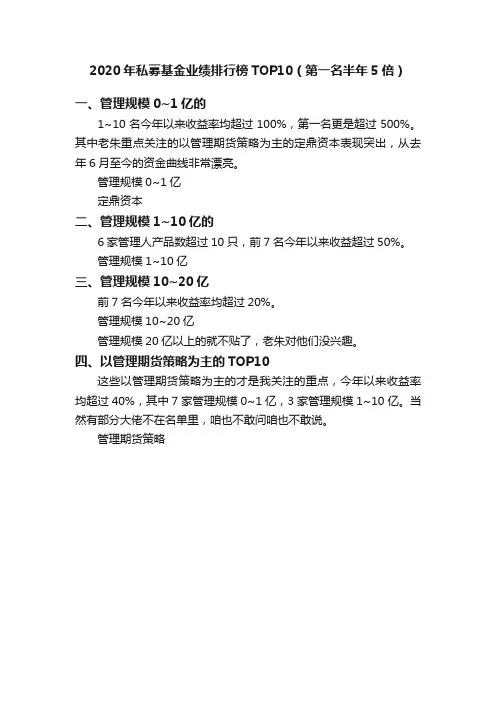

2020年私募基金业绩排行榜TOP10(第一名半年5倍)

一、管理规模0~1亿的

1~10名今年以来收益率均超过100%,第一名更是超过500%。

其中老朱重点关注的以管理期货策略为主的定鼎资本表现突出,从去年6月至今的资金曲线非常漂亮。

管理规模0~1亿

定鼎资本

二、管理规模1~10亿的

6家管理人产品数超过10只,前7名今年以来收益超过50%。

管理规模1~10亿

三、管理规模10~20亿

前7名今年以来收益率均超过20%。

管理规模10~20亿

管理规模20亿以上的就不贴了,老朱对他们没兴趣。

四、以管理期货策略为主的TOP10

这些以管理期货策略为主的才是我关注的重点,今年以来收益率均超过40%,其中7家管理规模0~1亿,3家管理规模1~10亿。

当然有部分大佬不在名单里,咱也不敢问咱也不敢说。

管理期货策略。

私募基金分类大全及解析(总14页)-CAL-FENGHAI.-(YICAI)-Company One1-CAL-本页仅作为文档封面,使用请直接删除私募基金分类大全及解析基金已然迎来了大扩容的时代。

随着行业的快速发展,涌现出的新私募基金产品也更加的多样与复杂,传统的私募基金分类体系也将被重新定义。

当前行业内对私募基金分类规则并未达成统一的标准,总体上私募基金分类较为凌乱,立足不同的角度,也将会有不同的分类结果,但对大多数投资者而言,他们更关注私募基金的投资去向,即投资标的情况。

立足投资标的,可以将私募基金分成股票型、债券型、混合型、海外资产型、货币型、指数型新三板型、期货型和期权型等7个维度。

股票型私募基金,即投资标的为上市公司的股票,其收益主要来源于股票上涨所带来的资本利得,相较于债券基金、货币基金等,其风险更高,当然预期收益也更高。

债券型私募基金,即投资标的以债券为主,其收益来源主要是利息收入,所以汇率的变动和债券市场价格的波动等都会影响基金的整体投资回报率,虽然债券私募基金没有股票型私募基金那样的高风险,但它也不意味着稳赚不赔,仍然存在一定的风险,尤其是在汇率波动较大的时候。

债券型私募基金风险主要来自道德风险、监管风险、技术风险和兑付风险主要四大方面。

债券型私募基金的道德风险。

由于私募行业本身的监管缺乏,使得在利益输送各环节容易产生道德风险,尤其对于债券型私募基金,因为本身期限短、融资成本高等特定更容易诱发道德风险,同时由于道德风险缺乏监管,一旦发生很难从法律层面进行举证和追究。

债券型私募基金的监控风险。

私募基金没有银行或信托公司那样严格的审批制度以及多层级的部门制约,所以在内部风险控制和融资单位的全流程跟踪管理上都不完善,主要只能依赖抵押与担保,而这些人力资源上的短缺都使得债券型私募基金存在一定的监控风险。

债券型私募基金的技术风险。

许多从事债券型私募基金的员工都比较年轻,他们中大都缺乏丰富的评估、质押、处置不良资产等工作经验,同时经验不足又容易诱发贷款业务上的技术风险。

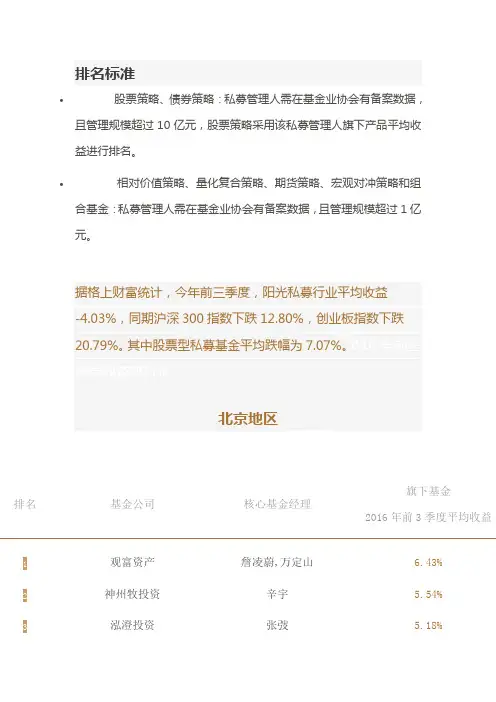

排名标准•1股票策略、债券策略:私募管理人需在基金业协会有备案数据,且管理规模超过10亿元,股票策略采用该私募管理人旗下产品平均收益进行排名。

•2相对价值策略、量化复合策略、期货策略、宏观对冲策略和组合基金:私募管理人需在基金业协会有备案数据,且管理规模超过1亿元。

据格上财富统计,今年前三季度,阳光私募行业平均收益-4.03%,同期沪深300指数下跌12.80%,创业板指数下跌20.79%。

其中股票型私募基金平均跌幅为7.07%。

016北京地区旗下基金排名基金公司核心基金经理2016年前3季度平均收益1观富资产詹凌蔚,万定山 6.43%2神州牧投资辛宇 5.54%3泓澄投资张弢 5.18%4淡水泉投资赵军 2.49%5睿策投资黄明 1.22%6富恩德资产吴金宫,孟力0.23%7星石投资江晖-0.71%8清和泉资本刘青山-0.83%9和聚投资李泽刚、于军-1.15%10拾贝投资胡建平-2.33%注:本表仅统计管理规模超过10亿元的私募管理人旗下净值披露日为2016.9.25-9.30的非单账户基金上海地区旗下基金排名基金公司核心基金经理2016年前3季度平均收益1弘尚资产朱红裕,尚健,于龙8.56%2高毅资产邱国鹭 4.44%3和熙投资朱晓明 3.60%4明河投资张翎 2.68%5知几投资文武 2.65%6证大投资朱南松,姜榕,刘兵0.99%7万吨资产俞岱曦,陈志龙,张发余0.20%8双隆投资李隽-0.32%9玖歌投资李华荣-0.58%10大朴资产颜克益-0.65%注:本表仅统计管理规模超过10亿元的私募管理人旗下净值披露日为2016.9.25-9.30的非单账户基金旗下基金排名基金公司核心基金经理2016年前3季度平均收益1新思哲投资韩广斌7.82%2和聚基金申龙 6.01%3温莎资本简毅 4.40%4易同投资党开宇 2.44%5瑞天投资李鹏0.36%6盈信瑞峰张峰-3.07%7中欧瑞博投资吴伟志-3.34%。

金斧子财富:金斧子财富:股票策略股票策略以股票为主要投资标的,是目前国内阳光私募行业最主流的投资策略,约有八成以上的私募基金采用该策略,内含股票多头、股票多空两种子策略。

由于资本市场发展的缘故,国内的私募基金运作最多的投资策略即为股票策略,持续披露净值的产品数量超过3200只,规模占全市场比重的85%左右。

纯股票多头是指基金经理基于对某些股票看好从而在低价买进股票,待股票上涨至某一价位时卖出以获取差额收益。

该策略的投资盈利主要通过持有股票来实现,所持有股票组合的涨跌幅决定了基金的业绩。

按选择股票的角度划分,主要分为价值投资、成长投资、趋势投资、行业投资。

随着我国金融市场的逐步完善与融资融券、股指期货等金融工具的推出,国内阳光私募基金正逐步走向真正意义上的对冲基金,在投资组合中加入对冲工具成为越来越多基金经理的选择,股票多空策略也应运而生。

代表机构:朱雀投资、民森投资朱雀投资自2007年运行以来,朱雀已陆续发行近50款私募产品,目前存续运作的产品数量达到46只,早期设立的4只产品累计收益率已经超过300%,为投资者实现资产的稳步增值。

近金斧子财富: 几年朱雀投资还涉足新的产品类型,在量化对冲、股权投资等领域均有新的突破。

尤其是在量化对冲方面,发行多只朱雀漂亮阿尔法产品,该系列产品引入股指期货对冲策略,将净值波动控制在较低水平。

投资策略分析:稳健风格下的成长股投资。

与单纯的选时型或选股型投资者不同,朱雀投资意在两者之间做出一种平衡。

一方面,朱雀投资重视自上的仓位决策和行业配置;另一方面,朱雀投资也重视自下的个股选择。

前者使得其业绩呈现出较为稳定的风格,后者使得其业绩在市场上行阶段保持一定程度的进攻性。

(1)仓位决策和行业配置。

朱雀投资将组合的目标仓位分为高、中、低三个级别,分别对应三个不同风险等级的市场环境。

在三个不同的市场环境中,组合目标仓位的运行空间分别为0-33%、33%-66%、66%-100%,具体产品的仓位由基金经理在目标仓位区间内确定。

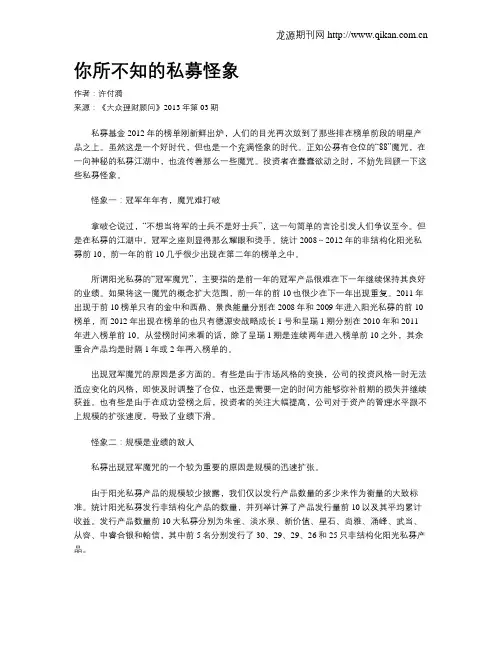

你所不知的私募怪象作者:许付漪来源:《大众理财顾问》2013年第03期私募基金2012年的榜单刚新鲜出炉,人们的目光再次放到了那些排在榜单前段的明星产品之上。

虽然这是一个好时代,但也是一个充满怪象的时代。

正如公募有仓位的“88”魔咒,在一向神秘的私募江湖中,也流传着那么一些魔咒。

投资者在蠢蠢欲动之时,不妨先回顾一下这些私募怪象。

怪象一:冠军年年有,魔咒难打破拿破仑说过,“不想当将军的士兵不是好士兵”,这一句简单的言论引发人们争议至今。

但是在私募的江湖中,冠军之座则显得那么耀眼和烫手。

统计2008~2012年的非结构化阳光私募前10,前一年的前10几乎很少出现在第二年的榜单之中。

所谓阳光私募的“冠军魔咒”,主要指的是前一年的冠军产品很难在下一年继续保持其良好的业绩。

如果将这一魔咒的概念扩大范围,前一年的前10也很少在下一年出现重复。

2011年出现于前10榜单只有的金中和西鼎、景良能量分别在2008年和2009年进入阳光私募的前10榜单,而2012年出现在榜单的也只有德源安战略成长1号和呈瑞1期分别在2010年和2011年进入榜单前10。

从登榜时间来看的话,除了呈瑞1期是连续两年进入榜单前10之外,其余重合产品均是时隔1年或2年再入榜单的。

出现冠军魔咒的原因是多方面的。

有些是由于市场风格的变换,公司的投资风格一时无法适应变化的风格,即使及时调整了仓位,也还是需要一定的时间方能够弥补前期的损失并继续获益。

也有些是由于在成功登榜之后,投资者的关注大幅提高,公司对于资产的管理水平跟不上规模的扩张速度,导致了业绩下滑。

怪象二:规模是业绩的敌人私募出现冠军魔咒的一个较为重要的原因是规模的迅速扩张。

由于阳光私募产品的规模较少披露,我们仅以发行产品数量的多少来作为衡量的大致标准。

统计阳光私募发行非结构化产品的数量,并列举计算了产品发行量前10以及其平均累计收益。

发行产品数量前10大私募分别为朱雀、淡水泉、新价值、星石、尚雅、涌峰、武当、从容、中睿合银和翰信,其中前5名分别发行了30、29、29、26和25只非结构化阳光私募产品。

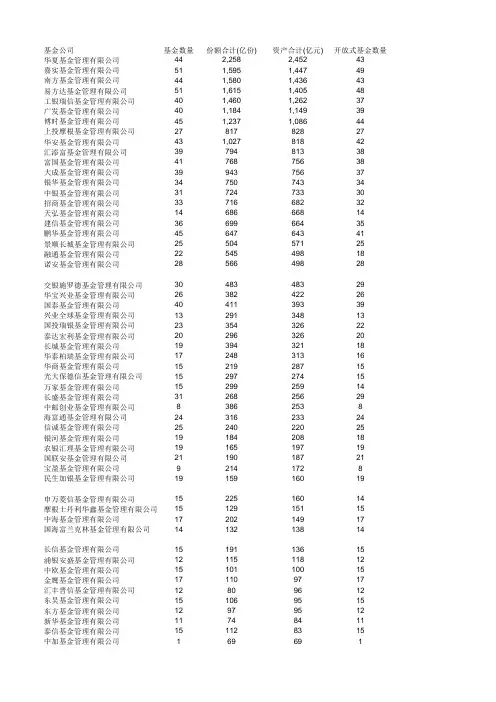

基金公司基金数量份额合计(亿份)资产合计(亿元)开放式基金数量华夏基金管理有限公司442,2582,45243嘉实基金管理有限公司511,5951,44749南方基金管理有限公司441,5801,43643易方达基金管理有限公司511,6151,40548工银瑞信基金管理有限公司401,4601,26237广发基金管理有限公司401,1841,14939博时基金管理有限公司451,2371,08644上投摩根基金管理有限公司2781782827华安基金管理有限公司431,02781842汇添富基金管理有限公司3979481338富国基金管理有限公司4176875638大成基金管理有限公司3994375637银华基金管理有限公司3475074334中银基金管理有限公司3172473330招商基金管理有限公司3371668232天弘基金管理有限公司1468666814建信基金管理有限公司3669966435鹏华基金管理有限公司4564764341景顺长城基金管理有限公司2550457125融通基金管理有限公司2254549818诺安基金管理有限公司2856649828交银施罗德基金管理有限公司3048348329华宝兴业基金管理有限公司2638242226国泰基金管理有限公司4041139339兴业全球基金管理有限公司1329134813国投瑞银基金管理有限公司2335432622泰达宏利基金管理有限公司2029632620长城基金管理有限公司1939432118华泰柏瑞基金管理有限公司1724831316华商基金管理有限公司1521928715光大保德信基金管理有限公司1529727415万家基金管理有限公司1529925914长盛基金管理有限公司3126825629中邮创业基金管理有限公司83862538海富通基金管理有限公司2431623324信诚基金管理有限公司2524022025银河基金管理有限公司1918420818农银汇理基金管理有限公司1916519719国联安基金管理有限公司2119018721宝盈基金管理有限公司92141728民生加银基金管理有限公司1915916019申万菱信基金管理有限公司1522516014摩根士丹利华鑫基金管理有限公司1512915115中海基金管理有限公司1720214917国海富兰克林基金管理有限公司1413213814长信基金管理有限公司1519113615浦银安盛基金管理有限公司1211511812中欧基金管理有限公司1510110015金鹰基金管理有限公司171109717汇丰晋信基金管理有限公司12809612东吴基金管理有限公司151069515东方基金管理有限公司12979512新华基金管理有限公司11748411泰信基金管理有限公司151128315中加基金管理有限公司169691华富基金管理有限公司11776711信达澳银基金管理有限公司955579天治基金管理有限公司10634910益民基金管理有限公司561455诺德基金管理有限公司939359安信基金管理有限公司534345德邦基金管理有限公司326263平安大华基金管理有限公司518205华润元大基金管理有限公司214142富安达基金管理有限公司511115金元惠理基金管理有限公司911109财通基金管理有限公司510105浙商基金管理有限公司4874英大基金管理有限公司1771长安基金管理有限公司3663纽银梅隆西部基金管理有限公司4654方正富邦基金管理有限公司4444国金通用基金管理有限公司2332华宸未来基金管理有限公司2222开放式基金份额合计(亿份)开放式基金资产合计(亿元)封闭式基金数量封闭式基金份额合计(亿份) 2,2282,4221301,5431,3843521,5401,3963401,5411,3284741,3771,1716831,1721,1363121,1991,02223881782809977832307888061668463768489370725048350062676936802316876484286686263176876403125295037118504571049744844855949127464463119382422036632544529133811303310351280307216374303220246311122192871029727402882293101941736743862530313230122141845261461663381651970161149328194157120133133227133913921291510193127291321380186122241061071995824699613118096010184149795074840111821069690776705455116349061450383121 2424110 262210 18200141401111011100101007610 7706606504403110 220封闭式基金资产合计(亿元)法人代表总经理注册资本(万元)成立日期30王东明滕天鸣23,8001998040963安奎赵学军15,0001999032540吴万善杨小松15,0001998030677叶俊英刘晓艳12,0002001041791陈焕祥郭特华20,0002005062113王志伟林传辉12,0002003080564杨鶤吴姚东25,00019980713陈开元章硕麟25,00020040512 35李勍李勍15,000199806046潘鑫军林利军10,00020050203119陈敏陈敏18,0001999041349张树忠王颢20,00019990412243王珠林王立新20,0002001052853谭炯李道滨10,0002004072934张光华许小松21,0002002122742李琦郭树强18,0002004110824江先周孙志晨20,00020050919140何如邓召明15,00019981222赵如冰许义明13,00020030612 50田德军奚星华12,500200105227秦维舟奥成文15,0002003120920钱文挥战龙20,00020050804郑安国黄小薏15,00020030307 68陈勇胜金旭11,000199803059兰荣杨东15,0002003093016钱蒙刘纯亮10,0002002061319刘惠文刘青山18,0002002060618杨光裕熊科金15,000200112272齐亮韩勇20,000200411181李晓安王锋10,00020051220林昌林昌16,00020040422 30毕玉国吕宜振10,0002002082383凤良志周兵15,00019990326吴涛周克10,00020060508 3张文伟田仁灿15,0002003041836张翔燕王俊锋20,0002005093043徐旭尤象都15,00020020614刁钦义许红波20,00020080318 38庹启斌邵杰军15,0002003040316李建生汪钦10,0002001051827万青元俞岱曦30,0002008110369姜国芳过振华15,00020040115王文学于华22,75020030314 23黄鹏黄鹏14,66720040318吴显玲吴显玲22,00020041115 14田丹蒋学杰15,0002003050911姜明生郁蓓华24,0002007080518窦玉明刘建平18,8002006071936刘东殷克胜25,00020021225杨小勇王栋20,00020051116 11徐建平任少华10,00020040902崔伟孙晔伟20,00020040611陈重张宗友16,00020041209 0葛航葛航20,00020030523闫冰竹杨书剑30,00020130327章宏韬姚怀然12,00020040419 2何加武何加武10,00020060605赵玉彪赵玉彪16,00020030527翁振杰雷学军10,00020051212 3杨忆风潘福祥10,00020060608 10牛冠兴刘入领35,00020111206 4姚文平易强12,00020120327杨秀丽李克难30,00020110107路强林冠和20,00020130117张华东蒋晓刚28,80020110427任开宇张嘉宾24,50020061128阮琪刘未20,00020110621 1高玮周一烽30,00020101021张传良张传良12,00020120817万跃楠盛军20,00020110905安保和陈喆30,00020100720雷杰邹牧20,00020110708 3纪路尹庆军28,00020111102刘晓兵阙水深20,00020120620注册地址北京市顺义区天竺空港工业区A区上海市浦东新区世纪大道8号上海国金中心二期23楼01-03单元广东省深圳市福田中心区福华一路6号免税商务大厦31-33层广东省珠海市横琴新区宝中路3号4004-8室北京市西城区金融大街丙17号北京银行大厦广东省珠海市横琴新区宝中路3号4004-56室广东省深圳市福田区深南大道7088号招商银行大厦29层上海市富城路99号震旦大厦20楼上海市浦东新区世纪大道8号上海国金中心二期31,32层上海市黄浦区大沽路288号6幢538室上海市浦东新区世纪大道8号上海国金中心二期16-17层广东省深圳市福田区深南大道7088号招商银行大厦32层广东省深圳市深南大道6008号报业大厦19层上海市浦东银城中路200号中银大厦45楼广东省深圳市福田区深南大道7088号招商银行大厦28层天津市河西区马场道59号天津国际经济贸易中心A座16层北京市西城区金融大街7号英蓝国际金融中心16层广东省深圳市福田区福华三路168号深圳国际商会中心第43层广东省深圳市福田区中心四路1号嘉里建设广场第一座21层广东省深圳市南山区华侨城汉唐大厦13,14层省深圳市福田区深南大道4013号兴业银行大厦19层1901-1908室20层2001-2008室上海市浦东新区银城中路188号交通银行大楼二层(裙)上海市浦东新区世纪大道100号上海环球金融中心58楼上海市浦东新区世纪大道100号上海环球金融中心39楼上海市黄浦区金陵东路368号上海市虹口区东大名路638号7层北京市西城区金融大街7号英蓝国际金融中心南楼三层广东省深圳市福田区益田路6009号新世界商务中心4101-4104上海市浦东新区民生路1199弄证大五道口广场1号17层北京市西城区平安里西大街28号院中海国际中心19层上海市延安东路222号外滩中心大厦46层上海市浦东新区浦电路360号8层(名义楼层9层)广东省深圳市福田中心区福中三路诺德金融中心主楼10D北京市海淀区西直门北大街60号首钢国际大厦10层上海市浦东新区花园石桥路66号东亚银行金融大厦36,37层上海市浦东新区世纪大道8号上海国金中心汇丰银行大楼9层上海市浦东新区世纪大道1568号15楼上海市浦东新区世纪大道1600号陆家嘴商务广场7层上海市浦东新区陆家嘴环路1318号9楼广东省深圳市深南大道6008号特区报业大厦15搂东省深圳市福田区益田路西,福中路北新世界商务中心4201.4202-B.4203-B.4204上海市淮海中路300号香港新世界大厦40层广东省深圳市福田区中心四路1号嘉里建设广场第二座第十七层01-04室上海市浦东新区银城中路68号2905-2908室及30层广西壮族自治区南宁市总部路1号中国-东盟科技企业孵化基地一期C-6栋二层上海市浦东新区银城中路68号时代金融中心9楼上海市浦东新区浦东大道981号3幢316室上海市浦东新区花园石桥路66号东亚银行金融大厦8层广东省珠海市吉大九洲大道东段商业银行大厦七楼16单元上海市浦东新区富城路99号震旦大厦35楼上海市浦东新区源深路279号北京市西城区锦什坊街28号1至4层重庆市江北区建新东路85号附1号1层1-1上海市浦东新区银城中路200号中银大厦42层北京市顺义区仁和镇顺泽大街65号上海市浦东新区陆家嘴环路1000号31层广东省深圳市福田区深南大道7088号招商银行大厦24层上海市浦东新区莲振路298号4号楼231室重庆市渝中区上清寺路110号上海市陆家嘴环路1233号汇亚大厦12层广东省深圳市福田区益田路6009号新世界商务中心36层上海市虹口区吴淞路218号宝矿国际大厦35层广东省深圳市福田区金田路大中华国际交易广场八楼广东省深圳市南山区粤兴二道6号武汉大学深圳产学研大楼B815房上海市浦东新区世纪大道1568号中建大厦29层上海市浦东新区陆家嘴花园石桥路33号花旗集团大厦36楼3608室上海市虹口区吴淞路619号505室浙江省杭州市下城区环城北路208号1801室北京市朝阳区东三环中路1号环球金融中心西塔22楼2201上海市虹口区丰镇路806号3幢371室上海市浦东新区世纪大道100号上海环球金融中心19楼北京市西城区太平桥大街18号丰融国际大厦11层1,9,11,12单元北京市怀柔区府前街三号楼3-6上海市虹口区四川北路859号中信广场16楼办公地址邮政编码北京市西城区金融大街33号通泰大厦B座12层100033北京市建国门北大街8号华润大厦8层100005广东省深圳市福田中心区福华一路6号免税商务大厦31-33层518048广东省广州市天河区珠江新城珠江东路30号广州银行大厦40-43F510620北京市西城区金融大街丙17号北京银行大厦8层100033广东省广州市海珠区琶洲大道东1号保利国际广场南塔31-33楼510335广东省深圳市福田区深南大道7088号招商银行大厦29-30层518040上海市富城路99号震旦大厦20楼200120上海市浦东新区世纪大道8号上海国金中心二期31,32层200120上海市浦东新区富城路99号震旦国际大楼21层200120上海市浦东新区世纪大道8号上海国金中心二期16-17层200120广东省深圳市福田区深南大道7088号招商银行大厦32层518040北京市东城区东长安街1号东方广场东方经贸城C2办公楼15层100738上海市浦东银城中路200号中银大厦26楼,45楼200120广东省深圳市福田区深南大道7088号招商银行大厦28层518040天津市河西区马场道59号天津国际经济贸易中心A座16层300203北京市西城区金融大街7号英蓝国际金融中心16层100034广东省深圳市福田区福华三路168号深圳国际商会中心第43层518048广东省深圳市福田区中心四路1号嘉里建设广场第一座21层518048广东省深圳市南山区华侨城汉唐大厦13,14层518053广东省深圳市深南大道4013号兴业银行大厦19-20层518048上海市浦东新区世纪大道201号渣打银行大厦10楼200120上海市浦东新区世纪大道100号上海环球金融中心58楼200120上海市浦东新区世纪大道100号上海环球金融中心39楼200120上海市浦东新区张杨路500号时代广场20楼200122广东省深圳市福田区金田路4028号荣超经贸中心46层518035北京市西城区金融大街7号英蓝国际金融中心南楼三层100033广东省深圳市福田区益田路6009号新世界商务中心40-41层518026上海市浦东新区民生路1199弄证大五道口广场1号楼17层200135北京市西城区平安里西大街28号院中海国际中心19层100035上海市延安东路222号外滩中心大厦46层200002上海市浦东新区浦电路360号9层200122北京市海淀区北太平庄路18号城建大厦A座21层100088北京市海淀区西直门北大街60号首钢国际大厦10层100082上海市浦东新区花园石桥路66号东亚银行金融大厦36,37层200120上海市浦东新区世纪大道8号上海国金中心汇丰银行大楼9层200120上海市浦东新区世纪大道1568号中建大厦15楼200122上海市浦东新区世纪大道1600号陆家嘴商务广场7层200122上海市陆家嘴环路1318号星展银行大厦9楼200121广东省深圳市深南大道6008号特区报业大厦15搂518034518026省深圳市福田区益田路西,福中路北新世界商务中心4201.4202-B.4203-B.4204上海市淮海中路300号香港新世界大厦40层200021广东省深圳市福田区中心四路1号嘉里建设广场一期二座17楼518048上海市浦东新区银城中路68号2905-2908室及30层200120上海市浦东新区世纪大道8号上海国金中心二期9层200120上海市浦东新区银城中路68号时代金融中心9楼200120上海市淮海中路381号中环广场38楼200020上海市浦东新区花园石桥路66号东亚银行金融大厦8层200120广东省广州市天河区体育西路189号城建大厦22-23层510620上海市浦东新区世纪大道8号上海国金中心17楼200120上海市浦东新区源深路279号200135北京市西城区锦什坊街28号1至4层100033重庆市渝中区较场口88号得意商厦A座7-2400010上海市浦东新区浦东南路256号华夏银行大厦37层200120北京市丰台区南四环西路188号17区15号北京银行大楼100070上海市浦东新区陆家嘴环路1000号31层200120广东省深圳市福田区深南大道7088号招商银行大厦24层518040上海市复兴路159号200031北京市宣武区宣武门外大街10号庄胜广场中央办公楼南翼13A100052上海市陆家嘴环路1233号汇亚大厦12层200120广东省深圳市福田区益田路6009号新世界商务中心36层518026上海市虹口区吴淞路218号宝矿国际大厦35层200080广东省深圳市福田区金田路大中华国际交易广场八楼518048广东省深圳市福田区中心四路1-1号嘉里建设广场第三座7楼518048上海市浦东新区世纪大道1568号中建大厦29层200122上海市浦东新区陆家嘴花园石桥路33号花旗集团大厦3608室200121上海市银城中路68号时代金融中心41楼200120浙江省杭州市西湖区教工路18号世贸丽晶城欧美中心1号楼D区6层606室310012北京市朝阳区东三环中路1号环球金融中心西塔22楼2201100020上海市浦东新区芳甸路1088号紫竹国际大厦16层200434上海市浦东新区世纪大道100号上海环球金融中心19楼200120北京市西城区太平桥大街18号丰融国际大厦11层1,9,11,12单元100032北京市海淀区西三环北路87号国际财经中心D座14层100089上海市虹口区四川北路859号中信广场16楼200080电话86-4008186666,86-10-8806668886-10-65215588,86-400600880086-755-82763888,86-400889889986-4008818088,86-20-8510268886-4008119999,86-10-6658333386-95105828,86-20-8393666686-755-95105568,86-755-8316999986-4008894888,86-21-3879488886-21-38969999,86-400885009986-4008889918,86-21-2893288886-21-2036181886-4008885558,86-755-8318338886-10-85186558,86-400678333386-4008885566,86-21-3883499986-4008879555,86-755-8319635186-22-83310208,86-4007109999,86-22-83865568 86-10-66228000,86-4008195533,86-10-66228888 86-4006788999,86-755-8202123386-4008888606,86-755-82370388,86-755-82370688 86-755-26948666,86-4008838088,86-755-26948070 86-4008888998,86-755-8302668886-4007005000,86-21-61055050,86-21-61055000 86-4007005588,86-21-38924558,86-21-38505888 86-4008888688,86-21-3856900086-21-20398888,86-4006780099,86-21-20398927 86-4008806868,86-755-83575999,86-755-83160000 86-4006988888,86-10-66577777,86-10-66577725 86-755-23982338,86-755-83680399,86-4008868666 86-4008880001,86-21-38601777,86-21-38784638 86-10-58573600,86-400700888086-4008202888,86-21-53524620,86-21-33074700 86-21-38619999,86-400888080086-4008882666,86-10-8201998886-4008801618,86-10-8229516086-4008840099,86-21-3865099986-4006660066,86-21-68649788,86-21-51085168 86-4008200860,86-21-3856888886-21-61095599,86-4006895599,86-21-61095588 86-4007000365,86-21-3878476686-755-83276688,86-400888830086-4008888388,86-755-23999888 86-4008808588,86-21-962299,86-21-23261188 86-4008888668,86-755-88318883,86-755-88318702 86-21-38429808,86-400888978886-4007004518,86-21-3855555586-4007005566,86-21-6100999986-4008828999,86-21-2321288886-4007009700,86-21-6860970086-4006135888,86-20-8328285586-21-20376868,86-21-2037688886-4008210588,86-21-5050988886-4006285888,86-10-6657857886-23-6371081886-21-20899188,86-21-38784566,86-400888598886-400009552686-4007008001,86-21-68886996,86-21-50619688 86-4008888118,86-755-83172666,86-755-83160160 86-21-60371155,86-21-60374800,86-400098480086-4006508808,86-10-6310555986-21-68879999,86-400888000986-755-82509999,86-400808808886-21-26010999,86-400821778886-755-22623179,86-400800480086-755-88399008,86-755-8839900086-4006306999,86-21-61870666,86-21-61870999 86-4006660666,86-21-68881801,86-21-61601898 86-4008209888,86-21-6888666686-4000679908,86-21-60359000,86-571-2819000086-10-5783566686-21-20329999,86-400820968886-21-38572999,86-21-3857288886-10-57303700,86-400818099086-10-88005888,86-400020001886-21-26066999,86-21-26079020传真主页86-10-88066508,86-10-65182266,86-755-82763889, 86-755-83199588, 86-21-68872488, 86-10-66228001,86-755-82021112, 86-755-26935005, 86-755-83575816, 86-10-82295160*86-21-68883050, 86-10-66578690, 86-755-83196151, 86-10-57303718, 电子邮件service@service@service@;service@service@customerservice@services@service@services@service@service@public@callcenter@yhjj@ClientService@cmf@service@service@service@investor@service@services@services@fsf@service@service@service@irm@support@cs4008880001@services@epfservice@Callcenter@services@info@info@fund@callcenter@service@customer.service@public@services@service@Services@service@service@service@service@service@csmail@services@services@;tousu@ services@service@service@service@hf@service@marketing@shangyi@;service@ service@service@service@fundservice@kf@service@service@service@services@ydamc@service@service@services@service@service@。

2015私募基金公司实力排名第一篇:2015私募基金公司实力排名2015私募基金公司实力排名下面是截止2015年7月5日私募基金公司的实力排行榜。

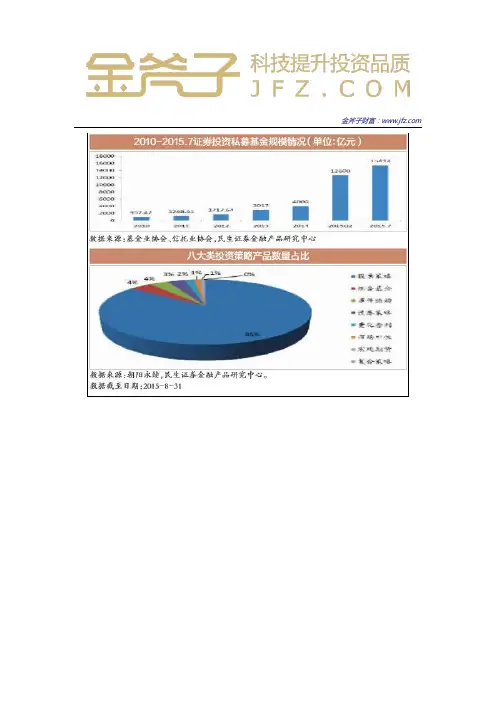

从基金类型上看:股票型714支,规模12101.09亿;混合型376只,规模 5922.94亿;债券型580只,规模 2535.73亿;货币型314只,规模20692.96亿。

中国私募基金公司实力排名(规模:亿元)排名-名称-基金数-规模-评级-总经理天弘 28 5897.97 暂无郭树强华夏64 3121.05 ★★★ 滕天鸣工银瑞信74 2541.09 暂无郭特华嘉实85 2454.19 ★★★★ 赵学军易方达90 2085.24 ★★★ 刘晓艳南方1950.82 ★★★ 杨小松中银基金2004/8/12 57 1609.56亿元★★★★ 李道滨广发基金 2003/8/5 79 1270.61亿元★★★ 林传辉建信基金2005/9/19 65 1211.32亿元★★★★ 孙志晨招商基金2002/12/27 67 1158.06亿元暂无评级许小松汇添富基金 2005/2/3 74 1150.67亿元★★★★★ 林利军博时基金 1998/7/13 72 1131.59亿元★★★ 吴姚东上投摩根基金 2004/5/12 53 1044.67亿元★★★ 章硕麟富国基金1999/4/13 79 950.31亿元★★★★ 陈戈银华基金2001/5/28 75 950.22亿元★★★ 王立新兴业全球基金 2003/9/30 16 913.97亿元★★★★★ 杨东华安基金 1998/6/4 75 854.62亿元★★★ 朱学华(代)大成基金 1999/4/12 61 718.44亿元★★★ 罗登攀鹏华基金 1998/12/22 78 688.39亿元★★★ 邓召明诺安基金 2003/12/9 48 652.71亿元★★★★ 奥成文华泰柏瑞基金 2004/11/18 26 599.39亿元★★★ 韩勇景顺长城基金 2003/6/12 47 592.14亿元★★★★★ 许义明华宝兴业基金 2003/3/7 36 578.94亿元★★★★★ 黄小薏农银汇理基金2008/3/18 28 569.94亿元★★★★ 施卫(代)国泰基金1998/3/5 65 550.05亿元★★★ 陈勇胜(代)国投瑞银基金 2002/6/13 46 507.39亿元★★★ 刘纯亮申万菱信基金 2004/1/15 30 486.27亿元★★★★ 过振华长城基金 2001/12/27 33 475.67亿元★★★★ 熊科金融通基金2001/5/22 36 475.40亿元暂无评级孟朝霞长盛基金1999/3/26 51 434.29亿元★★★★ 周兵华商基金 2005/12/20 28 424.38亿元★★★★★ 王锋宝盈基金 2001/5/18 18 394.45亿元★★★★★ 汪钦民生加银基金 2008/11/3 31 384.67亿元暂无评级俞岱曦中邮创业基金 2006/5/8 20 372.44亿元★★★ 周克交银施罗德基金 2005/8/4 48 369.52亿元★★★ 钱文挥(代)银河基金 2002/6/14 33 342.15亿元★★★★★ 尤象都信诚基金 2005/9/30 57 313.14亿元★★★ 张翔燕(代任)光大保德信基金 2004/4/22 24 308.82亿元★★★★★ 陶耿海富通基金 2003/4/18 40 288.76亿元★★★ 田仁灿中欧基金 2006/7/19 29 254.58亿元暂无评级刘建平国联安基金 2003/4/3 32 241.98亿元★★★★ 庹启斌(代)泰达宏利基金 2002/6/6 35 233.01亿元★★★ 刘青山新华基金 2004/12/9 31 196.99亿元★★★★★ 张宗友国寿安保基金---9 187.62亿元暂无评级左季庆长信基金 2003/5/9 24 177.64亿元暂无评级覃波中融基金 2013/5/31 5 174.06亿元暂无评级王瑶中海基金 2004/3/18 35 173.93亿元暂无评级黄鹏兴业基金 2013/4/17 4 143.77亿元暂无评级汤夕生摩根士丹利华鑫基金 2003/3/14 22 134.29亿元★★★ 于华(代) 平安大华基金 2011/1/7 9 126.00亿元暂无评级罗春风(代)万家基金 2002/8/23 27 124.21亿元暂无评级吕宜振国海富兰克林基金 2004/11/15 24 115.86亿元★★★ 毕国强浦银安盛基金 2007/8/5 26 113.70亿元暂无评级郁蓓华鑫元基金 2013/8/29 14 107.71亿元暂无评级李涌泰信基金 2003/5/23 19 100.68亿元★★★ 葛航华富基金 2004/4/19 23 100.64亿元暂无评级姚怀然东方基金 2004/6/11 18 97.10亿元★★★★ 孙晔伟汇丰晋信基金 2005/11/16 16 89.35亿元★★★ 王栋东吴基金 2004/9/2 24 72.40亿元★★★ 任少华国金通用基金 2011/11/2 10 68.10亿元暂无评级尹庆军金鹰基金 2002/12/25 25 62.89亿元暂无评级刘岩华福基金 2013/10/25 2 55.92亿元暂无评级林煜信达澳银基金 2006/6/5 16 54.62亿元暂无评级于建伟德邦基金 2012/3/27 7 46.40亿元暂无评级易强益民基金 2005/12/12 6 44.24亿元暂无评级雷学军安信基金 2011/12/6 14 43.90亿元暂无评级刘入领中加基金 2013/3/27 6 41.40亿元暂无评级夏英天治基金 2003/5/27 11 39.50亿元暂无评级常永涛上银基金 2013/8/30 3 33.09亿元暂无评级李永飞上海东方证券资产 2010/7/28 5 30.62亿元暂无评级陈光明诺德基金 2006/6/8 13 28.66亿元暂无评级潘福祥前海开源基金 2013/1/23 10 25.33亿元暂无评级蔡颖长安基金 2011/9/5 5 24.54亿元暂无评级黄陈金元惠理基金 2006/11/13 11 16.50亿元暂无评级张嘉宾北信瑞丰基金 2014/3/17 5 13.93亿元暂无评级朱彦华润元大基金 2013/1/17 6 13.66亿元暂无评级林冠和中信建投基金 2013/9/9 5 13.27亿元暂无评级袁野圆信永丰基金 2014/1/2 4 12.22亿元暂无评级周昭如财通基金 2011/6/21 8 10.13亿元暂无评级刘未中金基金 2014/2/10 4 9.98亿元暂无评级阚睿方正富邦基金 2011/7/8 6 9.35亿元暂无评级邹牧江信基金 2013/1/28 1 8.93亿元暂无评级初英富安达基金 2011/4/27 9 5.82亿元暂无评级蒋晓刚浙商基金 2010/10/21 7 5.53亿元暂无评级周一烽英大基金 2012/8/17 4 4.38亿元暂无评级杨峰国开泰富基金 2013/7/16 4 4.21亿元暂无评级王翀永赢基金 2013/11/7 1 3.65亿元暂无评级宋宜农西部利得基金 2010/7/20 6 2.35亿元暂无评级安保和(代)华融证券 2007/9/7 3 2.03亿元09-30 暂无评级宋德清东海基金 2013/2/25 1 2.02亿元暂无评级葛伟忠红塔红土基金 2012/6/12 1 0.97亿元暂无评级李凌中原英石基金 2013/1/23 2 0.76亿元暂无评级林伟萌华宸未来基金 2012/6/20 2 0.62亿元暂无评级阙水深嘉合基金 2014/7/30------暂无评级徐岱浙江浙商证券资产 2013/4/18 1---暂无评级李雪峰九泰基金 2014/7/7------暂无评级王学明红土创新基金 2014/6/18------暂无评级第二篇:解析阳光私募基金公司排名解析阳光私募基金公司排名很多基金投资者都希望自己可以选择一支比较好的基金,这样以来自己虽然没有花时间和经理打理资金,但资金却可以得到较好的收益回报。

中国私募基金的发展现状探讨中国私募基金的发展现状探讨随着我国资本市场的快速发展,私募基金作为非公开募集的一种资本投资工具,正逐渐成为国内企业中融资的重要途径之一。

根据中国证券投资基金业协会(简称中国基金协会)所公布的数据,2019年年末,我国私募基金管理人数量已达到34,000家,管理规模超过14万亿元人民币。

私募基金作为一种较为灵活的投资形式,更适合于适应经济环境和投资主体需求的变化,因此受到越来越多的关注。

一、中国私募基金的发展历程(一)2004年 ~ 2006年:私募基金初步发展在我国私募基金刚刚发展的初期,私募基金的数量还比较少,管理规模也不太大。

根据当时的规定,私募基金无法向公众募集资金,只能通过机构的自有资金和个人投资者的委托资金进行投资。

私募基金行业多数处于小规模、小范围运作的状态,并少有机构进行管理。

(二)2007年 ~2012年:私募基金进入高速发展期随着政策的不断完善,我国私募基金行业日益规范化和专业化,私募基金的数量和规模也逐渐增长。

为适应改变,一些机构纷纷成立自己的私募基金,引发了私募基金市场的火爆。

尽管仍然存在着不少问题,但由于市场机遇等因素,私募基金的数量和规模仍在快速增长。

(三)2013年 ~2017年:私募基金遭遇监管下调在私募基金高速发展的同时,监管部门也开始加强对其监管,对私募基金行业进行多项制度安排和政策调整,如私募基金还要遵守公开募集基金的所有规定,确保投资人的利益。

2016年,中国证监会公布了《关于进一步升级完善私募基金管理的意见》,对私募基金的登记管理、投资限制、风险控制、信息披露等方面进行了细化和规范。

(四)2018年 ~ 至今:私募基金谋求健康发展中国私募基金目前正处于规范发展的阶段。

在监管部门的政策引导下,行业内正在起草出台有关网络基金的监管细则,力图高效监管市场、维护市场正常发展秩序,确保私募基金拥有健康的融资渠道以实现更为强劲的发展。

二、中国私募基金发展现状1.发展速度加快私募基金管理人及私募基金成立的总量保持着高速增长的态势。

第11期封面文章责任编辑:赵迪尽管业界对以年度为周期来评价投资能力的模式一直存在诸多看法,但以年度为周期进行投资收益率的排名却也一直吸引各方的眼球———“年度私募冠军”的头衔足以引起投资人的注意,至少在排名出来后的几个月内。

如果将观察的时间周期拉长,“年度排名”的问题便会一目了然。

人们几乎不可能发现能够连续2—3年夺得年度冠军的私募基金经理,甚至也很难找到连续2—3年持续停留在年度排名前10位的私募基金。

换言之,私募基金“年度榜单”似乎有着更为邪门的作用,这种作用类似于“弹坑理论”———炮弹不大可能再次炸在同一个弹坑内,冠军也不大可能连续落在同一个人头上。

“年度私募冠军”昙花一现式的年度投资收益率背后,暗含的问题即是“长期冠军何在”?2009年前三甲:罗伟广、廖黎辉回顾2009年的私募年度榜单,夺得业绩榜首的是广东新价值投资管理公司的新价值2期,年度增幅达到185.69%,该公司的新价值1期、3期也分别名列年榜的第二和第十四。

深圳景良投资管理公司旗下的景良能量1期以144.89%的业绩增幅名列第三。

作为2009年的冠军,新价值的罗伟广此后受到业界广泛关注,但新价值1期和2期的后续表现并没有能够维持2009年的强劲势头。

以2012年末为时点进行考察,新价值1期2012﹣年的年度收益率为13.42%,且过往2年(2011至2012﹣年,下同)的收益率为41.03%。

新价值2期2012﹣年的年度收益率为38.58%,过往2年收益率﹣为58.26%。

在部分个股上的集中持仓一度成为新价值产品净值快速提升的“利器”,但同时也导致了市况不佳时进退两难的尴尬境地。

2009年排名第三的景良能量1期,基金经理为廖黎辉。

同样的,以2012年的业绩表现进行考察,景良能量1期2012﹣年收益率为 6.79%,过往2年收益率为4.24%。

该产品净值并未出现大幅向下波动,但在2012年的非结构化产品排名中,仅排名第749位。

阳光私募投资顾问绩效评价结果

长期(三年)绩效评价结果:参与三年期评级的非结构化阳光私募投资顾问共有199家,其中泽熙合伙、云腾投资、久富投资、富恩德资产、琪润投资、银帆投资、通用投资、凯石投资、神农投资、世诚投资等20家获AAAAA评级。

中期(两年)绩效评价结果:参与两年期评级的非结构化阳光私募投资顾问共有240家,其中创势翔投资、泽熙合伙、鸿逸投资、清水源投资、云腾投资、景富投资、凯石投资、鼎萨投资、和聚投资、富恩德资产等24家获AAAAA评级。

短期(一年)绩效评价结果:参与一年期评级的非结构化阳光私募投资顾问共有307家,其中泽熙合伙、创势翔投资、玖逸投资、佑瑞持投资、凯石投资、励石投资、乐瑞资产、琪润投资、西域投资、清水源投资等31家获AAAAA评级。

综合评价前十的投资顾问:综合得分排名前十的非结构化阳光私募投资顾问分别为泽熙合伙、创势翔投资、云腾投资、凯石投资、玖逸投资、久富投资、富恩德资产、琪润投资、鸿逸投资、景富投资。

国内比较有名的私募机构

北京地区比较著名的阳光私募公司有:

淡水泉、弘酬投资、鸿道投资、和聚投资、龙赢富泽、

星石投资、源乐晟、云程泰、盈融达

上海地区比较著名的阳光私募公司有:

从容投资、鼎锋资产、重阳投资、丰煜投资、景林资产、凯石资产、理成资产、明河投资、睿信投资、塔晶投资、彤源投资、尚雅投资、朱雀投资、智德投资、泽熙投资深广地比较著名的阳光私募公司有:

赤子之心、东方远见、东方港湾、金中和、菁英时代、铭远投资、天马资产、同威资产、武当资产、新价值展博投资。

史上最全私募基金分类全解析私募基金规模驶入快车道私募基金在国际金融市场上发展十分快速,并已占据十分重要的位置,几乎所有国际知名的金融控股公司都从事私募基金管理业务,同时也培育出了像索罗斯、巴菲特这样的投资大鳄。

而国内私募基金也驶入快车道,据中国基金业协会发布的最新数据显示,截至9月底,已登记备案各类私募基金认缴规模为4.51万亿元,环比增加1567亿元;已登记私募基金管理人20383家,环比增1880家;已备案私募基金20123只,环比增1247只。

仅仅一个月的时间而已。

国内的私募江湖也人才辈出,在这个战场里,我们见识过王亚伟、徐翔、刘世强、葛卫东、杨海等江山豪杰。

可见,我国私募基金发展迅猛,规模越发壮大,同时,也在各种投资领域中发挥着重要的作用。

但一直以来并没有得到相应的政策“优待”。

其实,对它的认识,应当重新梳理。

首先,因私募基金的信息透明度不高,其资金运作和收益状况,都不是公开进行的,投资者往往误认为私募基金运作风险大于收益。

其实,私募基金成立时,都会选择稳定可靠、信誉好的合伙人,这点就迫使私募基金运作较为谨慎,自律加上内压式的管理模式,有利于规避风险,同时减少监管带来的巨大成本;而且,私募基金操作的高度灵活性和持仓品种的多样化,往往能抢得市场先机,赢得主动,使创造高额收益成为可能。

在国内,目前还没有公开合法的私募基金,“私募基金”一直是一种非公开宣传的、私下向特定投资人募集资金进行的一种集合投资。

其实,由于私募基金从成立、管理、到运作,都在地下进行。

易让人忽略其有利的一面。

但从海外成熟证券市场私募基金的发展来看,私募基金的发展规模远大于公募基金,足以说明私募基金发展的前景和潜力。

一个“私”字决定了其本身低调的行事风格,私募阳光化在曲折中推进。

自2003年始,朝阳永续开始以商务会务、俱乐部活动、投资研讨等多种形式群聚和持续发掘优秀的资金管理人,并与他们保持长期的交流、合作和联系;2006年,朝阳永续率先在业内推出了“中国私募基金风云榜”评选活动。