• 税务筹划还应该注意到税收和非税收因素,通盘考虑,如 有的方案虽然看似税款支出减少了,但却增加了其他非税支 出。税收筹划应该着眼于公司价值的最大化,而不是税收负 担的最小化。纳税人应该将税务筹划方案放到整体经营决策 中加以考虑。税务筹划是为公司整体利益最大化服务的,是 一种方法和手段,而不是公司的最终目标。

筹划提供借鉴。

国内研究现状

•

税务筹划在我国起步和发展较晚,甚至到了改革开放时

期仍旧是鲜为人知的,只有近些年来税务筹划才为人们所关

注、认识和践行。总体而言,我国的税务筹划理论研究及其

操作程序远远落后于西方发达国家。20世纪90年代开始,

随着我国市场经济体制和税收制度的不断发展和完善,及其

公司对公司税务筹划的需求,我国税务筹划理论和实践也朝

市场竞争环境当中,公司自觉地 选择放弃偷逃漏税,寻求通过正 当合理的手段来增加经济效益。

提高公司财务管理和经营 管理水平。

本文在进行纳税筹划进行分析的

基础上,重点对公司的税务筹划

理念、公司财务管理等方面进行

研究,结合案例,从系统性的角

度出发,充分考虑成本效益与风

险因素,将税务筹划置于公司整

个财务决策中分析,为公司税务

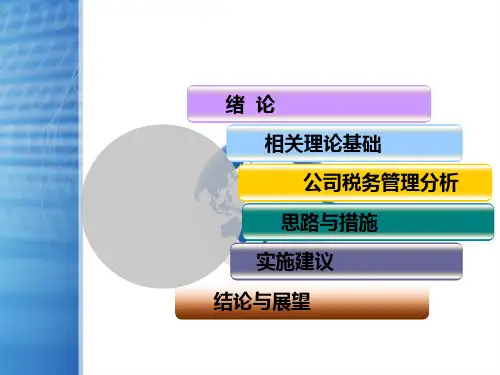

绪论 相关理论基础 公司税务管理分析 思路与措施 实施建议

结论与展望

绪论

1 2 3 4

选题背景与选题意义 国内外研究现状 研究思路及方法 论文结构安排

国外研究现状

•

税务筹划的在国外的研究和实践起步较早,并在许多国

家得到迅速发展,渐渐成为公司经营理财中不可或缺的重要

组成部分,税务筹划为社会关注和法律认可。

• 通过实施财务管理各项工作标准化和优化内部管理业务流 程,对财务部的各个岗位进行精细化设置,优化财务管理实 施环境,以提高财务管理效率的办法,对于公司的税务筹划 有着至关重要的作用,这种强调部门、岗位和财务管理流程 相匹配的活动,能让公司管理者准确把握各部门的关键控制 点和控制环节,做到职责明确,心中有数,放权有度。这些 对于发挥财务管理在税务筹划中的基础和核心作用有很强的 理论和实践意义。