缠论图解108课案例配图(同名12415)

- 格式:doc

- 大小:1.35 MB

- 文档页数:19

机械化操作图片:(狙击手)缠中说禅操盘流程图缠中说禅:买卖点图示1- 3类买、卖点图示11- 3类买、卖点图示2第3类买、卖点图示缠中说禅线段画分图例缠中说禅分型图例5分钟讲清缠论1、首先缠论不是玄学,是一门应用技术!!缠论揭示的操作方法是切实可行。

2、缠论的核心的:背驰、级别、中枢及买卖点。

其他的都是缠师为了说明缠论是科学而增加的说明!!3、缠论运用:背驰:由于背驰的存在,确保了买卖1、2点的必然被抓。

级别:由于级别之间存在演进规律,按照级别逐级研判,可以提高自己至少3个数量级的战斗能力。

中枢:中枢的大量存在和运动规律,给出了操作选择—震荡操作或者买卖3点把握。

走势终完美:给走势预测提供了最有力的保证。

4、总论:缠论是股市赢家操作秘诀的最精要注解。

按照他揭示的规律操作一定会有收获。

学习缠中说禅的五个层次(转)也谈谈学习缠中说禅(以及任何股票操作方法)进步的标志第一层次初学者目标:开始直接接触市场,阅读市场本身的信息;不再听其他人对于市场的间接意见。

已经可以运用分型、线段、中枢直接观察走势图第二层次晋级者能够正确分解不同级别的走势,正确判断背驰,正确处理中阴阶段,买卖点比较精确。

第三层次胜任者能够熟练运用理论,并同时配合资金管理,对政策、比价也有较深的理解。

级别、仓位、韵律配合基本到位,还需要一定的反应时间,反应虽机械,但一板一眼正确到位。

但此时还没有对自己本身的理解,尚无法掌握感觉因素,直觉还没有升起。

第四层次大师对自己内在的感觉较深,并能够与市场关联。

能清晰的感觉到自己与市场之间存在的沟通渠道,不再觉得自己处于市场之外,而是融入市场的大信息场之中。

可以轻易无中生有地取得所需要的信息,仓位轻重自如,并可以随时表达自己的感受,不机械,操作轻松自然。

第五层次仙家清楚的了解自己和市场的本质,并已将二者融为一体。

永远坐在顺风船上,再也感觉不到任何阻力。

缠论的基础概念和操作本质初学缠论,会为其浅显易懂、简单而有诱惑的语言和表达方式所强烈吸引,但是越学越觉得缠论的博大精深,缠师后面的理论概念越来越严谨,旁征博引,从哲学到数学,从论语到佛学,估计以绝大多数缠族的文化根基基本上就崩溃了,基础概念也总是有些混乱不清,操作起来更加是没有章法,从而对缠论的伟大和可操作性产生怀疑,听缠师讲禅已有时日,虽然对缠师的缠论不能说完全理解和掌握,但是为了能让大家也能更直白的理解缠论一些核心理念,把自己读缠论和操作上的一些心得给大家分享。

缠论全部108课原文系统梳理总分类【均线篇】缠论第1课:不会赢钱的经济人,只是废人!缠论第2课:没有庄家,有的只是赢家和输家!缠论第3课:你的喜好,你的死亡陷阱!缠论第4课:什么是理性?今早买N中工就是理性!缠论第5课:市场无须分析,只要看和干缠论第6课:本ID如何在五粮液、包钢权证上提款的!缠论第7课:给赚了指数亏了钱的一些忠告缠论第8课:投资如选面首,G点为中心,拒绝ED男!缠论第9课:甄别“早泄”男的数学原则!缠论第10课:2005年6月,本ID为何时隔四年后重看股票缠论第11课:不会吻,无以高潮!缠论第12课:一吻何能消魂?缠论第13课:不带套的操作不是好操作!缠论第14课:喝茅台的高潮程序!缠论第15课:没有趋势,没有背驰缠论第16课:中小资金的高效买卖法【心态篇】缠论第23课:市场与人生(心态篇)缠论第34课:宁当面首,莫成怨男(心态篇)缠论第42课:有些人是不适合参与市场的(心态篇)缠论第80课:市场没有同情、不信眼泪(心态篇)缠论第94课:当机立断(心态篇)缠论第95课:修炼自己(心态篇)缠论第96课:无处不在的赌徒心理(心态篇)缠论第105课:远离聪明、机械操作(心态篇)【缠论自身体系的介绍】缠论第19课:学习缠中说禅技术分析理论的关键(缠论自身体系的介绍)缠论第30课:缠中说禅理论的绝对性(缠论自身体系的介绍)缠论第52课:炒股票就是真正的学佛(缠论自身体系的介绍)缠论第81课:图例、更正及分型、走势类型的哲学本质(缠论自身体系的介绍)缠论第84课:本理论一些必须注意的问题(缠论自身体系的介绍)【中枢、走势类型和买卖点篇】缠论第17课:走势终完美。

(中枢、走势类型和买卖点篇)缠论第18课:不被面首的雏男是不完美的。

(中枢、走势类型和买卖点篇)缠论20课:缠中说禅走势中枢级别扩张及第三类买卖点。

(中枢、走势类型和买卖点篇)缠论第21课:缠中说禅买卖点分析的完备性。

(中枢、走势类型和买卖点篇)缠论第35课:给基础差的同学补补课。

【缠中说禅】教你炒股票108课完整版原文关于市场哲学数学原理的一共是108课。

通过分类,可以把这108课分为十四个专题来学习。

他们分别是:一、导引篇【该篇72课是为学习做了一次整体的梳理,为方便学习者制定了一个懒人学习路线。

】第72课:本ID已有课程的再梳理二、分型、笔、线段篇【该篇是基础中的基础,方便之后对中枢的各种演化做理解。

】第62课:分型、笔与线段第65课:再说说分型、笔、线段第67课:线段的划分标准第69课:月线分段与上海大走势分析、预判第71课:线段划分标准的再分辨第77课:一些概念的再分辨(缺口、分型、笔线段的释义)第78课:继续说线段的划分三、中枢、走势类型和买卖点篇【该篇是中枢理论的基础,也是中枢内容的核心部分,从中枢定义到最小级别中枢,再到各级别中枢、各级别走势类型和买卖点。

该篇都有系统介绍。

】第17课:走势终完美第83课:笔-线段与线段-最小中枢结构的不同心理意义1第18课:不被面首的雏男是不完美的(主要介绍中枢的生与死)第63课:替各位理理基本概念(主要对级别概念进行形象的比喻和释义)第20课:缠中说禅走势中枢级别扩张及第三类买卖点第21课:缠中说禅买卖点分析的完备性第35课:给基础差的同学补补课(该课程是在线段概念出现之前的课程,如果已经认可3线段重叠构成最低级别1分钟级别中枢的统一定义的,需要区别一下)第101课:答疑1(介绍第二类买卖点和走势必完美的问题,可以加深相关概念的理解)第102课:再说走势必完美(包含了级别和完全分类的释义)第53课:三个买卖点的再分辨第56课:530印花税当日行情图解(突发事件下的走势和操作实例)四、背驰篇【该篇的意义在于对动力学的深刻理解,任何判断操作离不开对级别和背驰的理解,所以是动力学的核心基础内容。

】第24课:MACD对背驰的辅助判断第25课:吻、MACD、背驰、中枢第27课:盘整背驰与历史性底部第29课:转折的力度与级别第37课:背驰的再分辨第43课:有关背驰的补习课第44课:小级别背驰引发大级别转折第64课:去机场路上给各位补课(macd对背驰辅助判断的一个实例)第61课:区间套定位标准图解(分析示范六)五、同级别分解篇【该篇我们可以知道对走势进行合理的分解对把握当下走势是非常重要的,最简单的走势分解也就是同级别分解,所以该篇也是必须掌握的。

缠论9段走势全图谱

缠论有著名的a+A+b+B+c 9段走势,波浪理论5浪走势中的1、3、5主升浪之一出现延伸也会是9段走势。

两张图第一行的图都是趋势,其它的都是大一级别的走势。

为了防止缠友们在学习缠论技术时犯教条主义的毛病,现给出108课教材中未叙述到,但实盘中存在的各种走势的分类全图:图1第一行:

(1)为类中枢的上涨走势(也叫线段类上涨走势);

(2)为类中枢+中枢上涨走势;

(3)为类中枢+中枢+类中枢上涨走势;

(4)为中枢+类中枢上涨走势;

(5)为缠论教材中的中枢+中枢上涨趋势;

(6)为类中枢+中枢延伸上涨走势;

(7)为中枢延伸+类中枢上涨走势;

图1第二、三行:为中枢扩张与扩展分类图。

图1第四行:为下跌走势转为上涨走势的过度走势,也叫趋势与反趋势的连接段。

图2为下跌走势的分类全图:性质与图1相反。

缠论理论(15):中阴阶段(5/686)2008-07-18 08:18缠论实战(6-1):最大利润操作法(13/1131)2008-07-08 缠论理论(7-3):每日走势分类(10/751)2008-06-29 21:35缠论实战(7-2):安全买股法(3/1001)2008-06-27 18:55缠论理论(7-1):走势的分类(2/830)2008-06-27 09:25缠论理论(14):赌徒心理(0/406)2008-06-25 19:34缠论理论(13):预测(8/609)2008-06-23 16:17缠论理论(12):区间套(8/1204)2008-06-20 12:53缠论实战(11-5):买卖点经典实例之…(3/1216)2008-06-19 缠论实战(11-4):买卖点经典实例之…(5/966)2008-06-18缠论实战(11-3):第三类买卖点(6/1432)2008-06-18 04:01缠论实战(11-2):第二类买卖点(10/1611)2008-06-17 12:23缠论实战(11-1):第一类买卖点(7/1614)2008-06-16 19:41缠论理论(11):买卖点(5/994)2008-06-13 20:24缠论理论(10):级别(4/894)2008-06-11 08:15缠论理论(9):背驰(4/1194)2008-06-08 21:52缠论理论(8):力度(6/938)2008-06-06 20:43缠论理论(7):走势(4/934)2008-06-04 09:00缠论理论(6):中枢(12/1759)2008-06-02 21:21缠论理论(5):线段(5/1313)2008-05-29 08:09缠论理论(4):笔(5/1037)2008-05-17 13:48缠论理论(3):K线的包含关系(11/1165)2008-05-11 16:33缠论理论(2):分型(5/1363)2008-05-09 19:29缠论理论(1):关于《缠论》(18/1698)2008-05-06 19:34缠论理论(1):关于《缠论》(一、为什么叫“缠中说禅”?1、以股市为基础。

终于整理好了这份高清、全面图解缠论精髓

第一:高清版缠论解说图片《如图所示》

第二:机械化程序说明《如图所示》机械化程序图解,我用图例来理解此程序,希望对大家有帮助,如有现疑问,可以留言交流!

第四:盘整背驰后。

注意:盘背后A段反弹有的会超过5这点,这是力度大的!

图五:注意趋势背驰后转折的力度的三种类型,我这图例只是该级别更大级别的盘整这一种,还有力度更大的超过5这个点,然后形成第三类买点,即该级别以上级别的反趋势。

图六:继续分类。

缠中说禅炒股108课(转载)判断走势,如同中医看病,未病而治的是第一等的,次之的是对治欲病,到已病阶段,那只能算是亡羊补牢了。

但绝大多数的人,病入膏肓了还在幻想,市场里最终牺牲的,总是这种人。

级别的存在,可以比拟成一种疾病的级别,1分钟的可能是一个小感冒,而有时候一个5分钟的下跌就足以是一个小的感冒流行了。

至于30分钟、日线的下跌,基本就对应着一些次中级或中级的调整,大概就相当于肺结核之类的玩意。

而周线、月线之类的下跌,那是什么就不用说了。

如果是季线、年线级别的下跌,就算不是死人一个,也至少是植物人了。

未病-欲病-已病,对应的界限就是相应级别的第一、二、三类买卖点,注意,对于上涨来说,踏空也是一种病,涨跌之病是相对的。

如何诊断出这病所处的阶段,这和中医的道理是一样的。

例如,肺和大肠相表里,注意,中医里的肺不单单指西医那叫肺的玩意,而是相应的一个功能系统,例如,鼻子就属于肺这个系统的,因此,鼻子的毛病,可能就和大肠相关系着,而在西医里,这两样东西无论如何都是不搭界的。

而在走势中,当下的走势,就对应着这样类似的两重表里关系。

在我们前面所讨论的走势分解的配件中,有两种类型:一、能构成中枢的。

二、不能构成中枢的。

第一种,包括线段、以及各种级别的走势类型;第二种,只有笔。

笔是不能构成中枢的,这就是笔和线段以及线段以上的各种级别走势类型的最大区别。

因此,笔在不同时间周期的K线图上的相应判断,就构成了一个表里相关的判断。

越平凡的事情往往包含最大的真理,一个最简单的笔,里面包含了什么必然的结论?一个最显然又有用的结论就是:缠中说禅笔定理:任何的当下,在任何时间周期的K线图中,走势必然落在一确定的具有明确方向的笔当中(向上笔或向下笔),而在笔当中的位置,必然只有两种情况:一、在分型构造中。

二、分型构造确认后延伸为笔的过程中。

根据这个定理,对于任何的当下走势,在任何一个时间周期里,我们都可以用两个变量构成的数组精确地定义当下的走势。

缠论108课第25课:缠绕,MACD,背驰,中枢在股票市场上的作用。

缠论25课缠绕,MACD,背驰,中枢在股票市场上的作用。

哈喽,各位缠友们下午好,欢迎大家进入到缠中说禅论的108课的学习。

我是禅师很高兴能和大家一起学习研讨有关缠论。

今天我们来学习的是缠中说禅论的第25课:缠绕,MACD,背驰,中枢在股票市场上的作用。

所讲的“缠绕”,是与均线系统有关的。

然后均线系统是对股票的走势进行简易的数方式上面的处理。

这与中枢等别的概念是一点都不一样的,所以我们一定要弄明白,别把均线系统与中枢混合了。

均线系统在本质上面是与MACD等指标差不多一样的,仅仅只是一个辅助性的工具。

MACD的灵敏度是与参数相关的,通常情况下都是采用12、26、9当作参数,对平常的走势来说就已经足够了。

但对一个走势太快速的图来说,1分钟的反应是非常慢的了。

要是对超短线进行操作的话,那我们就要看真实情况的的走势图。

(水井坊2007.1.19日1分钟K线图)举例,水井坊(600779)的1分钟上的走势图。

从16.40块一直上涨到19块的这一段,很显然是一个1分钟的上涨在不停延续,这样的走势怎么样掌握非常短的卖点?很容易发现,MACD的柱子变长与乖离相关,大体上就是走势与均线的偏差度。

看到一个MACD图的话,第一应该首先去看该股票MACD变长的一般高度。

在盘整当中,通常变长到一定的高度,就肯定会回去了。

而且在趋势当中的话,高度其实也是有限制的。

通常来说,只要是触到此乖离的限制,尤其是是两次或者三次上到达该限制,就会造成因乖离产生的这种回调。

这样的回调是因为变动太过迅速,在1分钟的图上没有办法显现出来其背驰,因此一定要用纯粹的MACD柱子变化的长短去进行判断。

需要小心的是,这样的判断的前提条件是1分钟上的快速的上升,别的情况,一定要和黄白线的走势来进行配合使用。

从这个1分钟的走势能够发现,17.50块的时候柱子的高度是就像是一个榜样,后面的时候价格上涨,在18.50块和19块的周围,两次的柱子的变长都没有办法冲破此高度。

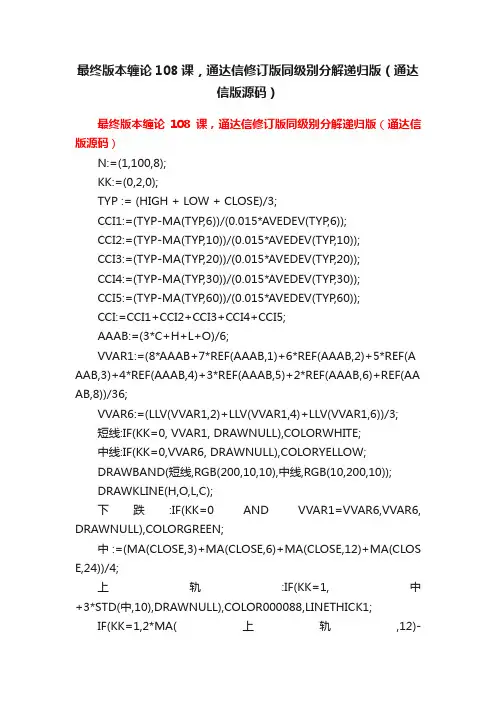

最终版本缠论108课,通达信修订版同级别分解递归版(通达信版源码)最终版本缠论108课,通达信修订版同级别分解递归版(通达信版源码)N:=(1,100,8);KK:=(0,2,0);TYP := (HIGH + LOW + CLOSE)/3;CCI1:=(TYP-MA(TYP,6))/(0.015*AVEDEV(TYP,6));CCI2:=(TYP-MA(TYP,10))/(0.015*AVEDEV(TYP,10));CCI3:=(TYP-MA(TYP,20))/(0.015*AVEDEV(TYP,20));CCI4:=(TYP-MA(TYP,30))/(0.015*AVEDEV(TYP,30));CCI5:=(TYP-MA(TYP,60))/(0.015*AVEDEV(TYP,60));CCI:=CCI1+CCI2+CCI3+CCI4+CCI5;AAAB:=(3*C+H+L+O)/6;VVAR1:=(8*AAAB+7*REF(AAAB,1)+6*REF(AAAB,2)+5*REF(A AAB,3)+4*REF(AAAB,4)+3*REF(AAAB,5)+2*REF(AAAB,6)+REF(AA AB,8))/36;VVAR6:=(LLV(VVAR1,2)+LLV(VVAR1,4)+LLV(VVAR1,6))/3;短线:IF(KK=0, VVAR1, DRAWNULL),COLORWHITE;中线:IF(KK=0,VVAR6, DRAWNULL),COLORYELLOW;DRAWBAND(短线,RGB(200,10,10),中线,RGB(10,200,10));DRAWKLINE(H,O,L,C);下跌:IF(KK=0 AND VVAR1=VVAR6,VVAR6, DRAWNULL),COLORGREEN;中:=(MA(CLOSE,3)+MA(CLOSE,6)+MA(CLOSE,12)+MA(CLOS E,24))/4;上轨:IF(KK=1,中+3*STD(中,10),DRAWNULL),COLOR000088,LINETHICK1;IF(KK=1,2*MA(上轨,12)-MA(C,21),DRAWNULL),COLOR666666;N1:=(1,100,10);N2:=(1,100,10);DISP:=(1,3,2);K:=IF(PERIOD=5,1,{日}IF(PERIOD=6,1,{周}IF(PERIOD=7,1,{月}IF(PERIOD=8,1,{多分钟}IF(PERIOD=9,1,{多日}IF(PERIOD=10,1,{季}IF(PERIOD=11,2,{年}IF(PERIOD=4,1,{60F}IF(PERIOD=3,1,{30F}IF(PERIOD=2,1,{15F}IF(PERIOD=1,1{5F},1{1F})))))))))))/10;P1:=PEAK(1,K*N1,1);P2:=PEAK(1,K*N1,2);WP1:=PEAKBARS(1,K*N1,1);WP2:=PEAKBARS(1,K*N1,2);T1:=TROUGH(2,K*N2,1);T2:=TROUGH(2,K*N2,2);WT1:=TROUGHBARS(2,K*N2,1);WT2:=TROUGHBARS(2,K*N2,2);TJ1:=P1>T1 AND P2>T2 ;ZD:=MAX(T1,T2);ZG:=MIN(P1,P2);LL:=MIN(T1,T2);HH:=MAX(P1,P2);TJ2:=FILTER(ZG>ZD,2);TJ3:=ZG=REF(ZG,BARSLAST(TJ2)) ORZD=REF(ZD,BARSLAST(TJ2));TJ4:=TJ1&&TJ2&&NOT(TJ3);TJ5:=BETWEEN(ZD,REF(ZD,REF(BARSLAST(TJ4),1)),REF(ZG,RE F(BARSLAST(TJ4),1)));TJ6:=BETWEEN(ZG,REF(ZD,REF(BARSLAST(TJ4),1)),REF(ZG,RE F(BARSLAST(TJ4),1)));TJ7:=ZG>REF(ZG,REF(BARSLAST(TJ4),1))&&ZD<REF(ZD,REF( BARSLAST(TJ4),1));TJ8:=TJ4&&NOT(TJ5 OR TJ6 OR TJ7);ZSD:=IF(TJ8,ZD,DRAWNULL);ZSG:=IF(TJ8,ZG,DRAWNULL);ZSH:=IF(TJ8,HH,DRAWNULL);ZSL:=IF(TJ8,LL,DRAWNULL);STICKLINE(TJ8,ZSH,ZSL,0,-1),COLORMAGENTA;STICKLINE(TJ8,ZSD,ZSG,IF(DISP=1,3,0),1),COLORMAGENTA;DRAWTEXT(DISP=2,ZSH,中枢),COLORWHITE;中枢高:PLOYLINE(DISP=2,REF(ZSD,BARSLAST(TJ8))),CIRCLEDOT,COLO RLIRED;中枢低:PLOYLINE(DISP=2,REF(ZSG,BARSLAST(TJ8))),CIRCLEDOT,COLO RLIGREEN;中枢最高:PLOYLINE(DISP=2,REF(ZSH,BARSLAST(TJ8))),POINTDOT,COLO RRED;中枢最低:PLOYLINE(DISP=2,REF(ZSL,BARSLAST(TJ8))),POINTDOT,COLO RGREEN;趋势高:PLOYLINE(DISP=3,ZIG(1,K*N1)),COLORLIBLUE;趋势低:PLOYLINE(DISP=3,ZIG(2,K*N2)),COLORLIBLUE;局部低点预选A:=BACKSET(LLV(L,5)<REF(LLV(L,4),1),4);局部低点预选B:=BACKSET(局部低点预选A=0 AND REF(局部低点预选A,1)=1,2);局部低点预选C:=IF(局部低点预选B=1 AND REF(局部低点预选B,1)=0,-1,0);局部高点预选A:=BACKSET(HHV(H,5)>REF(HHV(H,4),1),4);局部高点预选B:=BACKSET(局部高点预选A=0 AND REF(局部高点预选A,1)=1,2);局部高点预选C:=IF(局部高点预选B=1 AND REF(局部高点预选B,1)=0,1,0);缺口判断:=IF(L>REF(H,1),1,IF(H<REF(L,1),-1,0));距前高天:=BARSLAST(局部高点预选C=1);距前低天:=BARSLAST(局部低点预选C=-1);小值周期:=LOWRANGE(L);大值周期:=TOPRANGE(H);低保留AA:=IF(局部低点预选C=-1 AND REF(距前高天,1)>REF(距前低天,1) AND LLV(L,距前高天+1)<REF(LLV(L,距前高天+1),1),-1,0);低保留AB:=IF(局部低点预选C=-1 AND REF(距前高天,1)<=REF(距前低天,1) AND (距前高天>=4 OR LLV(缺口判断,距前高天)=-1 OR LLV(L,距前低天+2)<REF(LLV(L,距前低天+1),1)),-1,0);低保留S:=IF((低保留AA=-1 OR 低保留AB=-1) AND L<REF(H,距前高天+1),-1,0);预判:=IF((距前低天<4 AND HHV(缺口判断,距前低天)!=1) OR REF(低保留S,距前低天)=0,1,0);判断:=IF(局部高点预选C=1 AND REF(距前低天,1)<=REF(距前高天,1) AND 预判=1 AND 大值周期>REF(小值周期,距前低天+1) AND 大值周期>REF(小值周期,距前低天) AND 大值周期>REF(大值周期,距前高天),1,0);前高天,1) AND HHV(H,距前低天+1)>REF(HHV(H,距前低天+1),1),1,0);高保留B:=IF(局部高点预选C=1 AND REF(距前低天,1)<=REF(距前高天,1) AND REF(低保留S,距前低天)=-1 AND (距前低天>=4 OR HHV(缺口判断,距前低天)=1),1,0);高保留:=IF((高保留A=1 OR 高保留B=1 OR 判断=1) AND H>REF(L,距前低天+1),1,0);预判A:=IF((距前高天<4 AND HHV(缺口判断,距前高天)!=1) OR REF(高保留,距前高天)=0,1,0);判断A:=IF(局部低点预选C=-1 AND REF(距前高天,1)<=REF(距前低天,1) AND 预判A=1 AND 小值周期>REF(大值周期,距前高天+1) AND 小值周期>REF(大值周期,距前高天) AND 小值周期>REF(小值周期,距前低天),-1,0);低保留A:=IF(局部低点预选C=-1 AND REF(距前高天,1)>REF(距前低天,1) AND LLV(L,距前高天+1)<REF(LLV(L,距前高天+1),1),-1,0);低保留B:=IF(局部低点预选C=-1 AND REF(距前高天,1)<=REF(距前低天,1) AND (距前高天>=4 OR LLV(缺口判断,距前高天)=-1 OR 判断A=-1),-1,0);低保留:=IF((低保留A=-1 OR 低保留B=-1) AND L<REF(H,距前高天+1),-1,0);距前高天A:=BARSLAST(高保留=1);距前低天A:=BARSLAST(低保留=-1);预判X:=IF((距前低天A<4 AND HHV(缺口判断,距前低天A)!=1) OR REF(低保留,距前低天A)=0,1,0);判断X:=IF(局部高点预选C=1 AND REF(距前低天A,1)<=REF(距前高天A,1) AND 预判X=1 AND 大值周期>REF(小值周期,距前低天A+1) AND 大值周期>REF(小值周期,距前低天A) AND 大值周期>REF(大值周期,距前高天A),1,0);A,1)>REF(距前高天A,1) AND HHV(H,距前低天A+1)>REF(HHV(H,距前低天A+1),1),1,0);高保留XB:=IF(局部高点预选C=1 AND REF(距前低天A,1)<=REF(距前高天A,1) AND REF(低保留,距前低天A)=-1 AND (距前低天A>=4 OR HHV(缺口判断,距前低天A)=1),1,0);高保留X:=IF((高保留XA=1 OR 高保留XB=1 OR 判断X=1) AND H>REF(L,距前低天A+1),1,0);预判XA:=IF((距前高天A<4 AND HHV(缺口判断,距前高天A)!=1) OR REF(高保留XA,距前高天A)=0,1,0);判断XA:=IF(局部低点预选C=-1 AND REF(距前高天A,1)<=REF(距前低天A,1) AND 预判XA=1 AND 小值周期>REF(大值周期,距前高天A+1) AND 小值周期>REF(大值周期,距前高天A) AND 小值周期>REF(小值周期,距前低天A),-1,0);低保留XA:=IF(局部低点预选C=-1 AND REF(距前高天A,1)>REF(距前低天A,1) AND LLV(L,距前高天A+1)<REF(LLV(L,距前高天A+1),1),-1,0);低保留XB:=IF(局部低点预选C=-1 AND REF(距前高天A,1)<=REF(距前低天A,1) AND (距前高天A>=4 OR LLV(缺口判断,距前高天A)=-1 OR 判断XA=-1),-1,0);低保留X:=IF((低保留XA=-1 OR 低保留XB=-1) AND L<REF(H,距前高天A+1),-1,0);距前高天YA:=BARSLAST(高保留X=1);距前低天YA:=BARSLAST(低保留X=-1);预判YX:=IF((距前低天YA<4 AND HHV(缺口判断,距前低天YA)!=1) OR REF(低保留X,距前低天YA)=0,1,0);判断YX:=IF(局部高点预选C=1 AND REF(距前低天YA,1)<=REF(距前高天YA,1) AND 预判YX=1 AND 大值周期>REF(小值周期,距前低天YA+1) AND大值周期>REF(小值周期,距前低天YA) AND 大值周期>REF(大值周期,距前高天YA),1,0);高保留YXA:=IF(局部高点预选C=1 AND REF(距前低天YA,1)>REF(距前高天YA,1) AND HHV(H,距前低天YA+1)>REF(HHV(H,距前低天YA+1),1),1,0);高保留YXB:=IF(局部高点预选C=1 AND REF(距前低天YA,1)<=REF(距前高天YA,1) AND REF(低保留X,距前低天YA)=-1 AND (距前低天YA>=4 ORHHV(缺口判断,距前低天YA)=1),1,0);高保留YX:=IF((高保留YXA=1 OR 高保留YXB=1 OR 判断YX=1) AND H>REF(L,距前低天YA+1),1,0);预判YXA:=IF((距前高天YA<4 AND HHV(缺口判断,距前高天YA)!=1) OR REF(高保留YXA,距前高天YA)=0,1,0);判断YXA:=IF(局部低点预选C=-1 AND REF(距前高天YA,1)<=REF(距前低天YA,1) AND 预判YXA=1 AND 小值周期>REF(大值周期,距前高天YA+1)AND 小值周期>REF(大值周期,距前高天YA) AND 小值周期>REF(小值周期,距前低天YA),-1,0);低保留YXA:=IF(局部低点预选C=-1 AND REF(距前高天YA,1)>REF(距前低天YA,1) AND LLV(L,距前高天YA+1)<REF(LLV(L,距前高天YA+1),1),-1,0);低保留YXB:=IF(局部低点预选C=-1 AND REF(距前高天YA,1)<=REF(距前低天YA,1) AND (距前高天YA>=4 OR LLV(缺口判断,距前高天YA)=-1 OR判断YXA=-1),-1,0);低保留YX:=IF((低保留YXA=-1 OR 低保留YXB=-1) AND L<REF(H,距前高天YA+1),-1,0);AAAD:=IF(高保留YX=1 AND 低保留YX=-1 AND H>REF(H,REF(距前高天YA,1)+2),1,IF(高保留YX=1 AND 低保留YX=-1 AND L<REF(L,REF(距前低天YA,1)+2),-1,0));极点保留:=IF(AAAD=0,高保留YX+低保留YX,AAAD);局部极点:IF(极点保留=-1,L,IF(极点保留=1,H,DRAWNULL)) CIRCLEDOT COLORYELLOW;STICKLINE(C>REF(C,1)*1.099,C,O,2.7,0)COLORRED,LINETHIC K2;STICKLINE(C<REF(C,1)*0.901,C,O,2.7,0)COLORGREEN,LINET HICK2;DRAWLINE(极点保留=-1,局部极点,极点保留=1,局部极点,0),COLORRED;DRAWLINE(极点保留=1,局部极点,极点保留=-1,局部极点,0),COLORGREEN;DD1:=BARSLAST(ABS(极点保留)!=1);DRAWICON(极点保留=1,局部极点,2);DRAWICON(极点保留=-1,局部极点,1);{MA5:MA(CLOSE,5),COLORMAGENTA,LINETHICK1;判:IF(MA5<REF(MA5,1),MA5,DRAWNULL),COLORCYAN,LINE THICK1;};V2:=IF(CURRBARSCOUNT=1,VOL*240/FROMOPEN/REF(VOL ,1)-1,VOL/REF(VOL,1)-1);STICKLINE(V2>=1,O,C,1,0),COLORYELLOW;TY:=C;{收盘价}A1:=REF(TY,10)=HHV(TY,2*10+1);{10日前收盘价等于21天内最高价}VB1:=FILTER(A1,10);{当出现A1条件时,过滤10天后连续出现的信号}C1:=BACKSET(VB1,10+1);{将当前位置到11天前的位置设为1} HD:=FILTER(C1,10);{将当前位置到10天后的位置设为1}A2:=REF(TY,10)=LLV(TY,2*10+1);{10天前的收盘价等于21天内最低价}VB2:=FILTER(A2,10); {过滤10天内连续出现的信号}C2:=BACKSET(VB2,10+1);{将当前位置到11天前的位置设为1} LD:=FILTER(C2,10);{当出现C2后,10天后的数据不予记录}A:=REF(C,BARSLAST(HD));{设值上次高点位置}B:=REF(C,BARSLAST(LD));{设值上次低点位置}T11:=BARSLAST(HD)<BARSLAST(LD) AND NOT(HD);{上升波段回调不创新低没新高}T21:=BARSLAST(HD)>BARSLAST(LD) AND NOT(LD);{下降波段反弹不创新高没新低}波峰:IF(T11,A,A),COLORFF00FF,POINTDOT;{符合T1条件,高位线为紫色点状线}STICKLINE(T11,A,A,9,0),COLORFF00FF;{高位画横线}波谷:IF(T21,B,B),COLOR80FF00,POINTDOT;{符合T2条件,高位线为绿色点状线}STICKLINE(T21,B,B,9,0),COLOR80FF00;{低位画横线};。

阿娇配图版缠文108课转载]阿娇配图版缠文108课(2014-06-01 16:59:11)原文地址:阿娇配图版缠文108课作者:缠论学习者缠论108课序篇--股市闲谈:G点是G点,大牛不用套!教你炒股票1:不会赢钱的经纪人,只是废人!教你炒股票2:没有庄家,有的只是赢家和输家!教你炒股票3:你的喜好,你的死亡陷阱!教你炒股票4:什么是理性?今早买N中工就是理性!教你炒股票5:市场无须分析,只要看和干!教你炒股票6:本ID如何在五粮液、包钢权证上提款的!教你炒股票7:给赚了指数亏了钱的一些忠告教你炒股票8:投资如选面首,G点为中心,拒绝ED男!教你炒股票9:甄别“早泄”男的数学原则!教你炒股票10:2005年6月本ID为何时隔四年后重看股票教你炒股票11:不会吻,无以高潮!教你炒股票12:一吻何能消魂?教你炒股票13:不带套的操作不是好操作!教你炒股票14:喝茅台的高潮程序!教你炒股票15:没有趋势,没有背驰教你炒股票16:中小资金的高效买卖法教你炒股票17:走势终完美教你炒股票18:不被面首的雏男是不完美的教你炒股票19:学习缠中说禅技术分析理论的关键教你炒股票20:缠中说禅走势中枢级别扩张及第三类买卖教你炒股票21:缠中说禅买卖点分析的完备性教你炒股票22:将8亿的大米装到5个庄家的肚里教你炒股票23:市场与人生教你炒股票24:MACD对背弛的辅助判断教你炒股票25:吻,MACD、背弛、中枢教你炒股票26:市场风险如何回避教你炒股票27:盘整背驰与历史性底部教你炒股票27:回复教你炒股票28:下一目标:摧毁基金教你炒股票28:回复(一)教你炒股票28:回复(二)教你炒股票29:转折的力度与级别教你炒股票30:缠中说禅理论的绝对性教你炒股票31:资金管理的最稳固基础教你炒股票31课部分回复教你炒股票31:回复教你炒股票32:走势的当下与投资者的思维方式教你炒股票32:回复教你炒股票33:走势的多义性教你炒股票34:宁当面首,莫成怨男教你炒股票35:给基础差的同学补补课教你炒股票36:走势类型连接结合性的简单运用教你炒股票37:背驰的再分辨教你炒股票38:走势类型连接的同级别分解教你炒股票39:同级别分解再研究教你炒股票40:同级别分解的多重赋格教你炒股票40:回复教你炒股票41:没有节奏,只有死教你炒股票42:有些人是不适合参与市场的教你炒股票43:有关背驰的补习课教你炒股票44:小级别背驰引发大级别转折教你炒股票45:持股与持币,两种最基本的操作教你炒股票45:回复(一)教你炒股票45:回复(二)教你炒股票46:每日走势的分类教你炒股票47:一夜情行情分析教你炒股票48:暴跌,牛市行情的一夜情教你炒股票49:利润率最大的操作模式教你炒股票50:操作中的一些细节问题教你炒股票51:短线股评荐股者的传销把戏教你炒股票51:回复教你炒股票52:炒股票就是真正的学佛教你炒股票52:回复(一)教你炒股票52:回复(二)教你炒股票53:三类买卖点的再分辨教你炒股票54:一个具体走势的分析教你炒股票55:买之前戏,卖之高潮教你炒股票56:530印花税当日行情图解教你炒股票57:当下图解分析再示范教你炒股票58:图解分析示范三教你炒股票59:图解分析示范四教你炒股票60:图解分析示范五教你炒股票61:区间套定位标准图解教你炒股票61:回复教你炒股票62:分型、笔与线段教你炒股票63:替各位理理基本概念教你炒股票64:去机场路上给各位补课教你炒股票64:回复(一)教你炒股票64:回复(二)教你炒股票65:再说说分型、笔、线段教你炒股票65:回复教你炒股票66:主力资金的食物链教你炒股票67:线段的划分标准教你炒股票68:走势预测的精确意义教你炒股票69:月线分段与上海大走势分析、预判教你炒股票69:回复(一)教你炒股票69:回复(二)教你炒股票70:一个教科书式走势的示范分析教你炒股票71:线段划分标准的再分辨教你炒股票71:回复教你炒股票72:本ID已有课程的再梳理教你炒股票73:市场获利机会的绝对分类教你炒股票74:如何躲避政策性风险教你炒股票75:逗庄家玩的一些杂史1教你炒股票75:回复教你炒股票76:逗庄家玩的一些杂史2教你炒股票77:一些概念的再分辨教你炒股票78:继续说线段的划分教你炒股票79:分型的辅助操作与一些问题的再解答教你炒股票80:市场没有同情、不信眼泪教你炒股票80:回复(一)教你炒股票80:回复(二)教你炒股票81:图例、更正及分型、走势类型的哲学本质教你炒股票81:回复(一)教你炒股票81:回复(二)教你炒股票82:分型结构的心理因素教你炒股票83:笔-线段与线段-最小中枢结构的不同心理教你炒股票84:本ID理论一些必须注意的问题教你炒股票84:回复教你炒股票84:回复(二)教你炒股票85:逗庄家玩的一些杂史3教你炒股票86:走势分析中必须杜绝一根筋思维教你炒股票87:逗庄家玩的一些杂史4教你炒股票88:图形生长的一个具体案例教你炒股票88:回复(一)教你炒股票88:回复(二)教你炒股票89:中阴阶段的具体分析教你炒股票89:回复教你炒股票90:中阴阶段结束时间的辅助判断教你炒股票90:回复教你炒股票91:(各周期分型影响)走势结构的两重表里关系1 教你炒股票91:回复教你炒股票92:中枢震荡的监视器教你炒股票92:回复(一)教你炒股票92:回复(二)教你炒股票93:(中继分型处理)走势结构的两重表里关系2教你炒股票94:当机立断教你炒股票95:修炼自己教你炒股票96:无处不在的赌徒心理教你炒股票97:(运用理论顺序)中医、兵法、诗歌、操作1教你炒股票97:回复教你炒股票98:(当下的重要性)中医、兵法、诗歌、操作2教你炒股票99:(中阴后的划分)走势结构的两重表里关系3教你炒股票99:回复教你炒股票100:(多级别系统分析)中医、兵法、诗歌、操作3 教你炒股票101:答疑1教你炒股票102:再说走势必完美教你炒股票102:回复(一)教你炒股票102:回复(二)教你炒股票103:学屠龙术前先学好防狼术教你炒股票104:几何结构与能量动力结构1教你炒股票104:回复教你炒股票105:远离聪明,机械操作教你炒股票105:回复(一)教你炒股票105:回复(二)教你炒股票105:回复(三)教你炒股票106:均线、轮动与缠中说禅板块强弱指标教你炒股票106:回复教你炒股票107:如何操作短线反弹教你炒股票108:何谓底部?从月线看中期走势演化教你炒股票108:回复结束语:缠论心法 (一)结束语:缠论心法(二)。

扫地僧读缠论108课札记29-吻、MACD、背驰、中枢缠论原文部分使用黑色字体,扫地僧注解使用红色字体标识。

教你炒股票25:吻,MACD、背弛、中枢(2007-01-23 15:13:13)M指标变化多上下翻滚一波波中枢背驰不用愁红绿柱子把它捉扫地僧疯语发现很多人把以前的东西都混在一起了,所以先把一些问题再强调一下。

所谓的“吻”,是和均线系统相关的,而均线系统,只是走势的一个简单数学处理,说白了,离不开或然率,这和后面所说的中枢等概念是完全不同的,所以一定要搞清楚,不要把均线系统和中枢混在一起了【扫地僧:有中枢的地方,必有均线吻,但均线吻未必一定是该级别的中枢,均线吻只是用来代替中枢的工具,但这个代替只能是约等于,并不是完全相等,所以均线吻系统有或然率,而中枢则是由理论所保证的】。

均线系统,本质上和MACD等指标是一回事,只能是一种辅助性工具。

由于这些工具比较通俗,掌握起来比较简单,如果不想太深研究的,可以先把这些搞清楚。

【扫地僧:其实能够把均线吻和MACD用好,就已经很厉害了】但“学如不及”,对事情如果不能穷根究底,最终都是“犹恐失之”的,因此,最终还是要把中枢等搞清楚。

MACD,当一个辅助系统,还是很有用的。

MACD的灵敏度,和参数有关,一般都取用12、26、9为参数,这对付一般的走势就可以了,但一个太快速的走势,1分钟图的反应也太慢了,如果弄超短线,那就要看实际的走势,例如看600779的1分钟图,从16。

5上冲19的这段,明显是一个1分钟上涨的不断延伸,这种走势如何把握超短的卖点?不难发现,MACD的柱子伸长,和乖离有关,大致就是走势和均线的偏离度。

打开一个MACD图,首先应该很敏感地去发现该股票MACD伸长的一般高度,在盘整中,一般伸长到某个高度,就一定回去了,而在趋势中,这个高度一定高点,那也是有极限的【扫地僧:我们首先来看一下MACD的指标是怎么写的:DIF:EMA(CLOSE,SHORT)-EMA(CLOSE,LONG);(DIF=短期加权均线与长期加权均线的差)DEA:EMA(DIF,MID);(DEA=DIF的中期加权平均)MACD:(DIF-DEA)*2,COLORSTICK;(MACD=DIF与DIF的中期加权平均的差)也就是说,MACD的值就是短期均线与长期均线的差与这个差本身的一个中期均线之间的差,说白了,就是股价上涨或下跌的加速度,由于A股有涨停板的限制,所以这个加速度不可能是无穷大,一定会有一个极限值】,一般来说,一旦触及这个乖离的极限,特别是两次或三次上冲该极限,就会引发因为乖离而产生的回调。

缠论量化实战系列——从分型和笔操作说说这量化的意义(图解)缠论里最最基础的东西,分型和笔。

无论你是什么级别买点和卖点,这最基础和可以依赖的就是这分型了,大级别的分型加小级别的结构,进而在对小级别的最终下手处,也离不开这分型的判断,以及这分型能否延续出一笔走势就成为关键,分型和笔操作是一切买卖操作缠论里最最基础的东西,分型和笔。

无论你是什么级别买点和卖点,这最基础和可以依赖的就是这分型了,大级别的分型加小级别的结构,进而在对小级别的最终下手处,也离不开这分型的判断,以及这分型能否延续出一笔走势就成为关键,分型和笔操作是一切买卖操作的基础。

在《教你炒股票101课》远离聪明,机械操作中有如下文字:最近,不写课程,但其实一直都在写,每天,就是用一个最简单的分型以及能否延伸为笔的最基本标准进行分类,就完全可以处理如此震荡的行情,人总爱复杂的东西,看不起简单的,而这才是真工夫。

挣钱,本来就是很简单的事情,不过就是一个良好习惯与操作策略的结果,一点劲都不用费。

那些费力才能挣到的钱,也不会袋得住。

人总爱贪多,请问,分型这最简单的分类导致的操作,你把握了吗?如果这都没熟练把握,你再学其他又有什么意义?在《教你炒股票81课》缠师和各位讲述一些最简单的自相似性:分型、走势类型,显然,分型、走势类型是两种不同构的自相似性结构。

《教你炒股票84课》运用递归规则的走势类型系统和分型系统是两套看盘的系统,虽然分型只是中枢与走势级别递归定义的一个启始程序,这套分型系统,缠师一直是从头到尾的在运用。

缠师在2006年5月12日《G股是G点,大牛不用套!》,缠论开篇第一课2006-06-07开始写《教你炒股票1课不会赢钱的经济人,只是废人!》到《教你炒股票10课2005年6月本ID为何时隔四年后重看股票》2001年6月后,本ID就从未看过股票,直到2005年6月,为何时隔四年再看?。

在2008年8月《教你炒股票108课何谓底部?从月线看中期走势演化》一文中明确教大家在此处的分型的判断中如何确立底部分型,然后也随着她的2008-10-10《无话可说》结束了全部课程。

For personal use only in study and research; not for commercial use给新手学习缠中说禅《教你炒股票108课》的建议和课程表我学缠到今天整整八年了,把过来人的一些感想和学长教的东西和大家分享一下。

这里先说说我的学习过程,下载了电子书开始看,第一遍是最难过的,废了好大的时间才看完,好了一遍看完,这时候我来到qq群、论坛以及贴吧开始学习别人的经验,哇当时感觉好多高手,说的俺是云里雾里的。

我性格比较犟,看不懂你们说的我自己学。

这样开始了俺的求学之路。

幸运的是遇到了一个好的领路人,真正的带我进入禅门。

让我看到了缠论的威力,那时俺尊称他为偶像!他给了我学习方法,他说学好缠论的有两种人一种是宅男一种是穷疯了,好吧,我承认,那就开始战斗吧。

三个月,我最疯狂的时候三天睡了8个小时。

除了工作吃法睡觉,其他时间都在看书。

当然大部分时间浪费在了找图与画图当中,虽然有前人的图给我参考,但是我还是自己连画带看一共从头到尾看了6遍。

我的学缠过程说了,下面来好东西了。

学习方法(这是偷的俺学长的,就是不愿承认的那种你懂的),我总结下来的缠论学习的正确方法,让后来者少走点弯路。

第一步:是要选择一版好的教材。

最好的选择当然是看禅师的博客,这是对他最起码的尊重。

但是有时候遇到不方便上网看博客或者需要记录的情况,就需要找一个别人整理好的教材来看,其次的选择是选择教材,我要重点说一下:目前能搜集到的教材分为3类:第1类:也是最好的,是看比较纯净的版本,就是尽量不添加批注,只是把原博照搬过来的那种,这样能学到原汁原味的东西,比吃别人嚼过的东西更有营养。

这种资料如果实际的股市K线图多的话,参考价值就比较高,否则就比较低。

这里我推荐的铜版纸彩印的《市场哲学的数学原理完全配图手册》,原文的,没有批注,只有配图。

下载地址,自己找到的当然是最好的,我当年就没有这么好的运气看到这样的书,也是今年年初的时候看到,果断收藏。

把图表制出来,一方面自己也加深了学习的印象,另一方面也希望能对学缠的朋友有一点帮助。

教你炒股票31:资金管理的最稳固基础2007-02-15 15:16:12 对于小资金来说,资金管理不算一个特别大的问题,但随着赢利的积累,资金越来越大,资金管理就成了最重要的事情。

一般来说,只要有好的技术,从万元级到千万元级,都不是什么难事情。

但从千万以后,就很少人能稳定地增长上去了。

所有的短线客,在资金发展到一定后,就进入滞涨状态,一旦进入大级别的调整,然后就打回原形,这种事情见得太多了。

因此,在最开始就养成好的资金管理习惯,是极为重要的。

投资,是一生的游戏,被打回原形是很可悲的事情,好的资金管理,才能保证资金积累的长期稳定,在某种程度上,这比任何的技术都重要,而且是越来越重要。

对于大资金来说,最后比拼的,其实就是资金管理的水平。

资金,必须长期无压力,这是最重要的。

有人借钱投资,然后赢利后还继续加码,结果都是一场游戏一场梦。

96年,本ID认识一东北朋友,大概是不到10万元开始,当时,可以高比例透资,1比2、3很普通,1比10也经常见,当时的疯狂,不是现在的人能想象的。

在96年的牛市中,他很快就从不到10万变成2千多万,当时,透资的比例也降下来,大概就1比1多点,如果当时把所有透资还了,就没有后来的悲剧了。

对于他来说,96年最后三周一定是最悲惨的,股票从12元在三周内急跌到6元以下,有人可能要问,那他为什么不先平仓?老人都知道,那次下跌是突然转折,瀑布一样下来的,如果没有走,根本没有走的机会,最后能走的时候,由于快触及平仓点,他的仓位在6元多往下一直平下去,根本没有拒绝的可能,证券部要收钱,最后,还了透资,只剩下不到20万,真是一场游戏一场梦,又回到原点。

但这还不是最戏剧性的,最悲惨的是,这股票从他平完仓的当天开始到97年5月,不到5个月的时间,从6元不到一直涨到30元以上,成了最大的黑马,这股票是深圳本地股,后来从30多元反复下跌,05年到了3元以下,目前价位在他被开始平仓的位置,6元多点。

缠论图解108课案例配图

花了两天时间把图表制出来,一方面自己也加深了学习的印象,另一方面也希望能对学缠的朋友有一点帮助。

缠论第一高手缠论完美教程缠论图解

缠论第一高手缠论完美教程缠论图解

缠论第一高手缠论完美教程缠论图解

没事整理一下思路,复习复习缠论,做个图解。

开宗明义,缠论的价值在于对图形的完全分解,这点首先要确信,这个分类定义是“走势必完美”的基础。

咱们换个说法,没有气血阴阳,一二三什么的,就是直线图形,主要是简要基本概念,细节就不说了,直接上图。

打开K线图,譬如5分钟图,我们把看到的图形简化成下面图中左侧图形的形式,这样就只有向上的线和向下的线。

这上下就好比指月的手指,而后面的各种定义也就是更加具体的方法而已。

至于如何进行简化当然有详细的方法,具体请参考缠论相关章节,我这里的一条线就是缠论中所说的一个线段,线段里面还有笔,自己辛苦点去看吧。

我们给图形上色后变成下面图中右侧图形,从图形右侧的彩色部分开始,两条红色的线段明显是向上的线段,中间夹了一根向下的蓝色线段。

1、级别

这里开始给出基本的定义,因为缠论的基本是有级别的递归定义,所以一定要首先明确级别的概念,下面的几张图分别是在不同级别观察到的结果,中间是我们的操作级别,左侧是次一级别,右侧是高一级别。

我们可以发现虽然有不同的级别,但是图形的基本组成还是一样:只有有向上和向下两种线段。

次一级别的图形规整后形成我们操作级别的图形,在进一步规整后形成高一级别的图形。

好比用4倍,2倍和1倍放大镜在观察一样。

2、中枢

上和下的基础定义明白之后,就是另一个重要的概念,中枢。

下图中右侧图形的黄色方框就是一个中枢,如果我们当前的观察级别是5分钟图,则3条5分钟线段重叠的部分就形成一个中枢,这个中枢的级别是5分钟级别。

缠论的基本判断都需要围绕中枢展开,所以什么是中枢以及中枢如何形成,改变,中枢的意义必须明确。

3、趋势

下图的右侧图形表明是在一个中枢之后,有一个向上的线段脱离中枢,又有一个向下线段回试并没有回到中枢,最终形成了一个新的中枢。

这种在同一个方向,两个中枢依次排列并不重叠的走势结构成为“趋势”。

趋势有向上和向下之分,当前级别的趋势构成了高级别图形结构的一个线段。

趋势意味着方向的明确。

趋势可以一直延续下去,形成无数个中枢,但多数情况下连续两个中枢以后就会有些变化。

4、盘整

如果一段图形结构中只有一个中枢,则成为“盘整”。

如下图,左侧图形当然是盘整,右侧的图形中有一个向上的线段企图脱离中枢,但随后一个向下的线段又回到了前面的中枢区域,那么这里还是一个中枢,依旧是“盘整”。

盘整的方向性比趋势要差。

实际操作中盘整的情况往往是最难把握的。

但只要有基本的上下上结构,就可以对盘面做出分析。

不就是进入更小的级别去看嘛,不过一般来说初期最好守住自己的操作级别不要乱动。

以2011年12月1日的1分钟图看,昨天的大幅下跌只是一个企图脱离中枢的线段,今天的大幅上涨又回到并穿越了这个中枢,最终收盘前还是回到中枢,所以当前还只是一个盘整。

如果对于一个更大的级别,譬如5分钟,那更加是一个盘整了。

5、背驰

我们做那么多的分析要的无非是把握未来的方向,但是未来是测不准的,我们能做的无非是在一个完全分类的基础上对当前盘面做出判断,对可能的结果做出完全分类,然后选择概率最大的可能进行操作而已。

对于一个上涨的趋势或者盘整的图形,他的机会在哪里?怎么判断呢?很简单,只有一种方法“力度比较”。

根据围绕某个中枢的两个同向线段的力度来进行比较。

如下图,黄色方框为一个

中枢,前后两条向上的红色线段来进行力度比较。

比较的方法主要参考macd,具体见缠论。

如果出现力度变小的情况,就意味着转机可能出现了。

这种称为“背驰”。

但缠论的“背驰”是基于趋势的,而下图是一个盘整情况,这个要明确,盘整的同样力度变小的状况称为“盘整背驰”。

盘整背驰的机会要小于背驰的机会,但这也要看级别,如果是日线级别的背驰就已经很厉害了,而是在1分钟图形中往往能看到连续很多个中枢的背驰都没形成什么转折。

补充一张缠师的图片,底下两个绿柱面积的比较就是力度的比较,此图形成了盘整背驰。

趋势背驰和盘整背驰:下面的图中,右侧的是趋势的背驰比较线段,左侧的是盘整的背驰比较线段,都是红色,应该能看明白用哪里和哪里做比较。

总是最早进入中枢的线段和离开中枢的线段之间比较。

更大级别的背驰:需要注意的是,如果走势同时形成了更大级别上的背驰,譬如下图两个蓝色的向上线段形成背驰,那一定要尊重领导的意见,即使当前级别的趋势内部是没有背驰的,转折的可能性也很大,而内部也背驰的可能性就更大了。

从大到小的级别逐步确认,也是精确定位转折点的方法。

背驰的结果:背驰形成后,意味着当前的趋势或者盘整的已经结束,后面是一个同级别的反方向盘整(可发展为趋势),事实上只有同级别的反方向的盘整出现才确定当前趋势的结束(当下是不知道的),哈哈,这里是关键。

下面的也很关键,就是这个反向盘整的目标就是回到前一个中枢范围。

所以背驰的力度越大,离前一个中枢距离越远,就越值得参和。