2014年农药行业简析

- 格式:doc

- 大小:275.50 KB

- 文档页数:6

2014年我国农药市场趋势分析一、我国农药行业显现复苏态势,行业景气度进入新一轮的上升周期2014年我国农药市场供给格局将持续改善,可以说需求回暖是行业景气度复苏的主要支撑。

从供给格局角度来看,2013年国内农药生产涨势乐观,总量及各大类农药产量上涨。

农药产品结构根据市场的需求也逐步调整:杀虫剂产量逐年下降,除草剂风头正劲,杀菌剂产品需求平稳。

随着我国中小农药企业在环保高压下逐步退出市场,大宗常规产品产能过剩程度显著下降,另外,大量农药企业受制于环保压力无法发挥正常生产能力,市场供大干求状况明显改善,使杀虫剂、杀菌剂、除草剂三大类产品市场需求向好,成为驱动行业景气度上行的驱动因素。

从全球农药行业所处的环境来看,农药市场受益于高粮价的拉动,2014年全球农药需求将旺盛。

受天气异常频率加快、粮食供应紧张、库存低位三因素影响,国际粮价未来中长期趋势将不断上扬。

预计2014年全球农药需求将大幅增加,增长主要来源于拉美地区及东南亚。

根据我国31个省级植保植检站统计预测分析,2014年我国除草剂、杀菌剂和植物生长调节剂需求均有增加,种衣剂和植保药械的需求也将有大幅增加。

2014年农药产品结构将会更加优化,国家政策将向高效、低毒、环保的新型农药倾斜。

农业部今年将大力推进低毒、低残留农药示范补贴工作,政策主要考虑到农药毒性带来的粮食安全问题,而低毒、低残留农药和生物农药有利于环境保护和生态多样性。

杀虫剂中的阿维菌素、甲维盐、吡虫啉、啶虫脒、高效氯氟氰菊酯、毒死蜱、吡蚜酮,杀菌剂中的戊唑醇、嘧菌酯、苯醚甲环唑、咪鲜胺、多菌灵、丙环唑,除草剂中的草甘膦、百草枯、乙草胺、莠去津、双草醚、24.-滴、苯磺隆、2甲4氯、丁草胺等一批高效、低毒、低残留农药的需求量会上升。

生物杀虫剂中的多杀霉素、除虫菊素、苦参碱、鱼藤酮、乙蒜素、诱虫烯今年有望走出叫好不叫座的怪圈。

2014年将是全面贯彻党的“十八大”的第二年,转方式、调结构仍为重少,有的品种每亩有效成分使用量仅5--10克。

2014年农药行业简析

一、行业概况 (2)

1、世界农药市场情况 (2)

2、中国农药行业情况 (3)

二、行业市场规模 (4)

三、行业竞争格局 (5)

1、全球前六大跨国巨头 (6)

2、全球仿制药供应商 (6)

3、农药生产企业 (6)

一、行业概况

1、世界农药市场情况

20 世纪60 年代至90 年代是全球农药行业的高速发展期,进入

21 世纪后,世界农药的销售额仍然呈现增长趋势。

2013 年,全球农化市场销售额达到526.65亿美元,同比增长11.34%(资料来源:中国农药网)。

在世界农药市场中,亚太地区连续两年成为全球第一大市场,2011 年农化销售额占全球农化市场的24.69%,紧随其后的地区依次分别为拉美、欧洲地区,所占份额分别为24.3%、23.55%,北美地区占20.67%。

2011 年,亚太和拉美地区市场销售同比增幅分别达

16.99%、17.62%,超过欧洲、北美地区的15.29%、5.67%,亚太和拉美地区的合计销售额连续两年超过欧洲和北美地区,显示出良好的增长势头(资料来源:世界农化网)。

随着环保压力和投入的逐渐加大,知名跨国公司逐渐向发展中国家转移产能,经营模式也在发生变化,农药行业的国际化分工协作的外包市场正在形成与发展。

由于发达国家的农药工业起步相对较早,其国内的市场已经趋于饱和,近年来,大型的跨国公司为了谋求发展,开始重新对其资源市场进行定位。

而某些发展中国家农药工业的基础相对较好,在劳动力和环保治理方面也具有成本优势,国际大型企业把这些发展中国家的生产厂商作为其原药生产的代工厂,将部分非产。

2014年农药行业分析报告2014年6月目录一、行业概况 (5)二、行业管理体制与行业政策 (7)1、行业管理体制 (7)2、主要行业或产业政策 (7)3、主要法规 (12)(1)农药生产企业核准制度 (12)(2)农药登记制度 (12)(3)农药生产许可制度及农药生产批准制度 (13)(4)农药产品质量标准化制度 (13)三、行业市场容量 (13)1、全球农药市场 (13)2、国内市场 (16)四、进入本行业的主要门槛 (20)1、资质门槛 (20)(1)农药生产企业核准及延续核准门槛 (20)(2)农药“三证”登记门槛 (21)2、技术门槛 (22)3、品牌及渠道门槛 (23)4、国际市场门槛 (24)五、行业发展状况 (24)1、国内农药品种创制能力和剂型加工水平不高 (24)2、行业集中度低,存在较大的提升空间 (25)六、行业发展趋势 (26)1、农药品种、剂型结构不断优化,向高效、低毒、环境友好、水性化方向发展 (26)2、行业利润逐渐向农药品种研发能力强、制剂渠道优势明显的农药企业集3、行业并购整合成为大势所趋 (28)4、下游集中用药形成趋势 (29)七、市场竞争状况 (30)1、研发及技术竞争 (30)2、市场竞争 (31)八、影响行业发展的有利与不利因素 (33)1、有利因素 (33)(1)农药主管部门加强政策支持和行业监管 (33)(2)集中用药形成趋势 (33)(3)用药意识和用药习惯趋于良性 (34)(4)高附加值经济作物种植面积稳定增长 (35)2、不利因素 (36)(1)农药制剂开发投入少,剂型结构不合理 (36)(2)农药市场不规范,阻碍行业健康发展 (37)九、行业的技术水平 (37)1、高效、长效、安全、环境友好、水性化农药品种日益丰富 (37)2、制剂加工水平逐步提高 (38)(1)配方研发水平逐步提高 (38)(2)农药剂型加工工艺水平发展较快 (39)3、农药应用技术取得了明显进步 (39)十、行业特征 (41)1、季节性 (41)2、地域性 (41)3、周期性 (42)4、突发性 (42)十一、上下游行业与本行业的关联性及其影响 (42)十二、行业主要企业简况 (43)2、中迅农科 (43)3、广西田园 (44)4、青岛瀚生 (44)5、中农联合 (44)6、长青股份 (44)7、常隆化工 (45)8、江苏克胜 (45)按能否直接施用,可将农药分为农药原药和农药制剂。

全国农技推广中心发布2014年农药市场回顾及2015年农药市场展望今年又是一个丰收年,夏粮增产95亿斤,早稻基本持平、减产2.5亿斤,秋粮呈稳产趋势。

今年粮食生产再次取得好收成,是多种因素共同作用、多个方面共同努力的结果。

其中,植保战线各级部门艰苦努力,有效防控小麦赤霉病、水稻“两迁”害虫等重大病虫危害,保产、增收作用巨大,功不可没。

1. 2014年农药市场概况1.1 农药行业总体平稳增长运行今年前9个月,全国累计生产农药原药274.7万吨,同比增长3.7%。

其中,杀菌剂增长最多,产量为17.3万吨,同比增长了13.6%;杀虫剂产量44.4万吨,同比减少4.7%;除草剂产量131.7万吨,同比增加5.5%。

2014年全国农药市场总体平稳,货源充足,价格整体变化不大,满足了农作物病虫草鼠防治需求。

1.2 2014年农作物重大病虫草鼠发生防治情况2014年全国农作物病虫草鼠害发生面积69.8亿亩次,比上年减少3.1亿亩次,减少4.25%。

造成粮食损失2,019万吨,比上年增加127.6万吨,增加6.41%。

损失棉花32.7万吨,比上年减少1.4万吨,减少4.02%。

损失油料82.5万吨,比上年增加7.1万吨,增加9.38%。

全年累计防治面积83.7 亿亩次,比上年减少2.5亿亩次,减少2.87%。

通过防治挽回粮食损失1,0643.8万吨,比上年增加1,038.8万吨,增加10.82%。

挽回棉花损失145.3万吨,比上年减少4.4万吨,减少2.96%。

挽回油料损失320.3万吨,比上年增加14.万吨,增加4.83%。

1.3 杀虫剂产品市场萎缩,旺季不旺年初由于受持续低温天气的影响,农药市场启动迟缓,特别是东北、新疆等地的倒春寒,以及河南、河北、山东、辽宁等省持续干旱,导致整个杀虫剂市场低迷。

贵州、湖南等南方多地暴雨成灾,杀虫剂需求减少,用量降低。

杀虫剂市场旺季不旺的主要因素:一是气候原因,北旱南涝。

二是市场供应充足,供大于求,价格走低。

2014,在国家安全环保审查趋严、国内经济增长乏力的宏观经济背景下,农药依然保持平稳发展。

2014年累计生产折百原药374.4万吨,同比增长1.4%。

其中,以除草剂增长最多,产量为180.3万吨,同比增长了2.8%;杀虫剂产量56.1万吨,同比下降4.8%;杀菌剂产量23.0万吨,同比小幅下降1.2%。

除草剂产量占农药总产量的48.2%,杀菌剂产量占比6.1%,杀虫剂产量占农药总产量的15.0%。

下面,笔者对已公布2014年年报的农药上市公司进行评析: 新安股份(600596):于2015年4月24日发布的年报称,2014年行业仍未出现转机,经营形势更为严峻。

面对困难和挑战,公司科学组织生产经营,不断夯实内部管理,拓宽经营思路,提升综合实力,取得了一定的经营成果,完成营业收入771583.17万元,归属于母公司的净利润4971.48万元。

公司2014年度合并主营业务收入75.32亿元,比上年度的65.84亿元上升了 14.4%。

营业收入上涨的主要原因是:由于公司主要产品销量上升及外部贸易收入拓展,使得公司销售收入增长。

随着草甘膦和有机硅单体行业竞争日益激烈,上游产业已进入低成本竞争和去库存阶段,且国内安全环保形势更加严峻,企业要生存并进一步发展壮大,必须加大科研投入力度,着眼于国内外市场,适应市场国际化的要求,在确保开发具有市场前景的同时,进一步增加投入,重点 开展草甘膦、有机硅资源化利用技术及高效治理技术攻关,选择清洁工艺,重视环境保护,既注重基础研究,又注重技术进步和技术创新,使公司在草甘膦农药生产方面继续保持技术领先;在有机硅单体综合生产技术上保持行业领先,下游产业链进一步延伸,提高吨单体的附加值;另外,继续进一步加大生物技术领域、新材料领域的研发和试验探索,推进集团新产业的发展。

联化科技(002250):公司披露业绩称,业务同比增长17.45%至32.66亿元,从产品来看,公司农药、医药产品销量分别增长11.45%、12.55%,对应收入分别为25.70、4.29亿元;由于德州联化新装臵投入使用,公司精细与功能化学品销量同比增长84.97%(但收入占比较小)。

2014年农药行业分析报告2014年4月目录一、行业监管体制和行业法规政策 (5)1.行业监管体制和管理部门 (5)2.行业法规与政策 (6)(1)国际上农药管理相关政策和规定 (6)(2)中国农药行业主要法律法规 (7)(3)中国农药产业政策 (8)二、农药行业分析 (9)1.农药定义及作用 (9)2.农药分类 (9)(1)农药按原料来源可分为化学农药和生物农药 (9)(2)农药按防治对象和用途大致可分为五类 (9)(3)农药按能否直接施用一般分为原药和制剂 (10)3.农药行业产业链 (10)4.农药行业特点 (11)(1)季节性 (11)(2)地域性 (11)(3)周期性 (11)(4)品种多、针对性强 (12)5.全球农药行业概况 (12)(1)市场进入成熟期,前景依然看好 (12)(2)区域发展不均衡,亚太地区、拉丁美洲的部分国家将是农药需求增长的主要市场 (13)(3)形成发达国家主导的寡头垄断格局 (14)(4)农药产能逐步向中国、印度等发展中国家转移 (16)(5)高效、低毒、低残留新型农药具有巨大的市场空间 (16)6.国内农药行业分析 (17)(1)我国农药行业特征 (17)①已经发展成为世界农药生产大国 (17)②农药品种大幅增加、质量迅速提高 (17)③除草剂和杀菌剂的长期发展潜力大于杀虫剂 (18)④进口量相对平稳,出口量逐年上升 (18)⑤行业盈利能力持续增长 (18)⑥农药市场竞争的全球化特征明显 (19)(2)我国农药行业存在的问题 (19)①行业集中度不高,竞争激烈 (19)②产品结构不合理 (20)③创新能力弱、技术水平低 (20)④能耗大、污染重及资源浪费等问题突出 (20)(3)我国农药行业发展前景良好 (20)①人口增长 (21)②农产品消费升级 (21)③我国强农惠农政策的实施 (21)④高毒农药的退出将腾出巨大的市场空间 (22)7.杀菌剂市场分析 (22)(1)农药市场结构及占比情况 (22)(2)2011年世界销售额排名前十位的杀菌剂农药 (23)三、进入本行业的主要壁垒 (23)1.农药行业准入制及资本壁垒 (23)2.技术壁垒 (24)3.环保及安全壁垒 (24)4.规模及市场先行壁垒 (25)四、影响行业发展的有利和不利因素 (25)1.有利因素 (25)(1)政策导向明显,行业加速良性发展 (25)(2)市场需求稳定,行业长期景气 (26)2.不利因素 (26)(1)取得国外农药登记困难 (26)(2)上游原材料价格波动 (26)五、农药行业的技术水平及技术特点、行业特有的经营模式 (27)1.农药行业的技术水平及技术特点 (27)2.行业经营模式 (27)六、行业进出口情况 (28)1.农药产品登记政策 (28)2.其他政策 (29)七、行业主要企业简况 (30)1.代森类产品主要企业 (30)2.霜脲氰主要企业 (30)3.三乙膦酸铝主要企业 (31)4.嘧霉胺主要企业 (31)5、威百亩主要企业 (31)一、行业监管体制和行业法规政策1.行业监管体制和管理部门我国对农药行业实行严格的监督管理,监管体系包括:行业进入许可制度、产品登记制度、产品生产许可制度和质量标准化管理制度等。

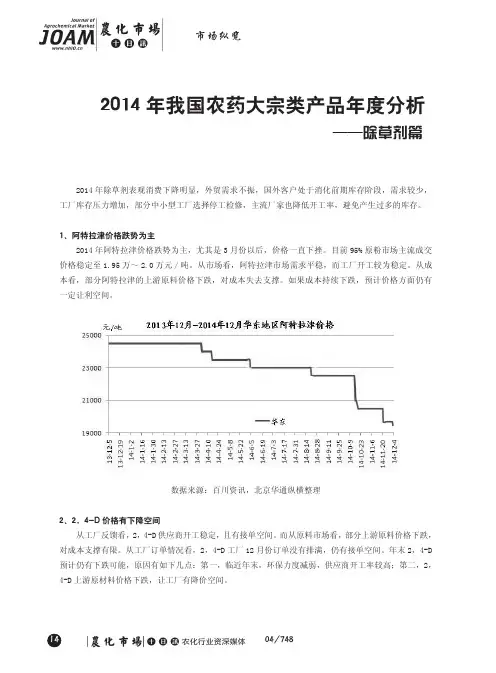

2014年我国农药大宗类产品年度分析——除草剂篇 2014年除草剂表观消费下降明显,外贸需求不振,国外客户处于消化前期库存阶段,需求较少,工厂库存压力增加,部分中小型工厂选择停工检修,主流厂家也降低开工率,避免产生过多的库存。

1、阿特拉津价格跌势为主 2014年阿特拉津价格跌势为主,尤其是3月份以后,价格一直下挫。

目前95%原粉市场主流成交价格稳定至1.95万~2.0万元/吨。

从市场看,阿特拉津市场需求平稳,而工厂开工较为稳定。

从成本看,部分阿特拉津的上游原料价格下跌,对成本失去支撑。

如果成本持续下跌,预计价格方面仍有一定让利空间。

数据来源:百川资讯,北京华通纵横整理2、2,4-D价格有下降空间 从工厂反馈看,2,4-D供应商开工稳定,且有接单空间。

而从原料市场看,部分上游原料价格下跌,对成本支撑有限。

从工厂订单情况看,2,4-D工厂12月份订单没有排满,仍有接单空间。

年末2,4-D 预计仍有下跌可能,原因有如下几点:第一,临近年末,环保力度减弱,供应商开工率较高;第二,2,4-D上游原材料价格下跌,让工厂有降价空间。

数据来源:百川资讯,北京华通纵横整理3、敌草隆市场依旧清淡 2014年敌草隆市场依旧清淡,98%敌草隆原粉主流报价至3.0万~3.1万元/吨,实际成交价格2.6万~2.7万元/吨。

从市场订单情况看,敌草隆订单相对较少,价格方面难有起色。

受敌草隆市场疲软以及上游原料价格下跌影响,预计价格有下跌可能。

从目前市场反馈看,3,4-二氯硝基苯生产商多根据客户订单生产,避免自己的库存积压。

对硝基氯化苯:受到上游原料价格下跌影响,对硝基氯化苯市场价格下跌至4000元/吨,供应充裕。

从市场分析,第一,上游主要原材料价格受到原油价格下跌影响,价格进入下滑通道;第二,下游染料市场、农药中间体市场需求清淡,购买力有限;第三,邻硝基氯化苯价格上调,平衡了部分对硝基氯化苯价格下跌给工厂带来的影响。

从市场反馈看,企业多等销售完库存,看情况再开工。

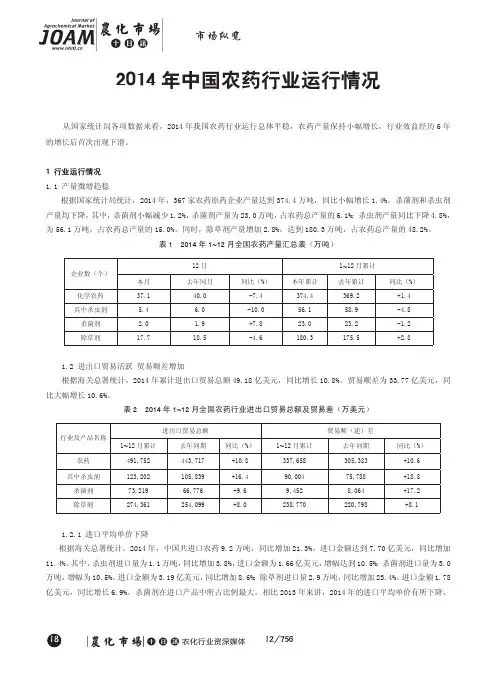

12/756 从国家统计局各项数据来看,2014年我国农药行业运行总体平稳,农药产量保持小幅增长,行业效益经历6年的增长后首次出现下滑。

1 行业运行情况1.1 产量微增趋稳根据国家统计局统计,2014年,367家农药原药企业产量达到374.4万吨,同比小幅增长1.4%。

杀菌剂和杀虫剂产量均下降,其中,杀菌剂小幅减少1.2%,杀菌剂产量为23.0万吨,占农药总产量的6.1%;杀虫剂产量同比下降4.8%,为56.1万吨,占农药总产量的15.0%。

同时,除草剂产量增加2.8%,达到180.3万吨,占农药总产量的48.2%。

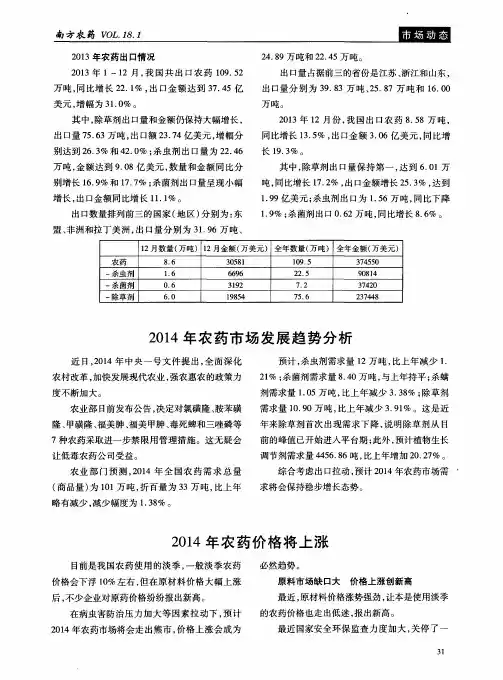

表1 2014年1~12月全国农药产量汇总表(万吨)企业数(个)12月1~12月累计本月去年同月同比(%)本年累计去年累计同比(%)化学农药37.140.0-7.4374.4369.2+1.4其中杀虫剂 5.4 6.0-10.056.158.9-4.8杀菌剂 2.0 1.9+7.823.023.2-1.2除草剂17.718.5-4.6180.3175.5+2.81.2 进出口贸易活跃 贸易顺差增加根据海关总署统计,2014年累计进出口贸易总额49.18亿美元,同比增长10.8%。

贸易顺差为33.77亿美元,同比大幅增长10.6%。

表2 2014年1~12月全国农药行业进出口贸易总额及贸易差(万美元)行业及产品名称进出口贸易总额贸易顺(逆)差1~12月累计去年同期同比(%)1~12月累计去年同期同比(%)农药491,752443,717+10.8337,658305,383+10.6其中杀虫剂123,202105,839+16.490,00475,788+18.8杀菌剂73,21966,776+9.69,4528,064+17.2除草剂274,361254,099+8.0238,770220,798+8.11.2.1 进口平均单价下降根据海关总署统计,2014年,中国共进口农药9.2万吨,同比增加21.3%,进口金额达到7.70亿美元,同比增加11.4%。

2014年农药行业分析报告2014年10月目录一、农药行业管理体制及行业政策 (4)1、行业主管部门及职能 (4)2、行业监管体制 (4)(1)农药生产企业核准制度 (5)(2)农药产品登记制度 (5)(3)农药产品生产许可制度 (5)(4)农药质量和技术规范 (6)(5)农药出口管理 (6)二、农药行业地位及重要性 (7)三、农药行业特点 (8)1、季节性 (8)2、区域性 (8)3、品种多样性 (9)四、农药行业概况 (11)1、全球农药市场规模及应用概况 (11)(1)全球农药格局及销售情况 (11)(2)全球除草剂的应用情况 (13)2、我国农药行业供需情况 (14)(1)产销情况 (14)(2)出口情况 (17)五、农药行业经营模式及盈利情况 (18)六、农药行业与上下游的关系 (20)七、我国农药行业格局 (21)八、我国农药行业进入壁垒 (22)1、政策准入壁垒 (22)2、资本壁垒 (22)3、环保壁垒 (23)4、品牌及渠道壁垒 (23)5、技术壁垒 (24)九、影响行业发展的有利和不利因素 (25)1、有利因素 (25)(1)《农药产业政策》引导农药工业健康发展 (25)(2)粮食消费的刚性需求确保了农药的刚性需求 (26)(3)粮食作物在工业及能源方面的应用推动农药的需求 (26)(4)环保要求提高,落后产能淘汰,市场供给减少,利于优势企业发展 (27)(5)高毒农药的退出为低毒农药腾出市场空间,给低毒农药带来发展机遇 (28)2、不利因素 (29)(1)恶性竞争 (29)(2)科研投入少,创新能力薄弱 (30)(3)出口非关税壁垒 (30)十、农药行业风险特征 (30)1、行业竞争的风险 (30)2、市场需求变化的风险 (31)十一、行业主要企业简况 (31)1、安徽华星化工股份有限公司 (31)2、安徽丰乐农化有限责任公司 (32)3、京博农化科技股份有限公司 (33)4、淄博新农基农药化工有限公司 (33)5、江苏瑞东农药有限公司 (34)一、农药行业管理体制及行业政策1、行业主管部门及职能化学农药制造业由工业和信息化部、农业部以及国家质量监督检验检疫总局共同管理。

2014年农药行业分析报告2014年4月目录一、行业管理体制 (5)1、行业主管部门 (5)2、行业监管体制 (5)(1)行业准入管理 (5)(2)产品登记管理 (6)(3)生产许可管理 (7)3、农药行业的主要法律法规和政策 (7)4、农药行业相关标准 (8)二、农药产品概述 (9)1、农药的定义 (9)2、农药对农业的作用 (9)3、20世纪以来农药发展的历程 (10)4、农药的分类 (10)三、世界农药市场情况 (11)1、农药销售额呈增长态势,除草剂居三大类农药市场之首,杀菌剂增长迅速 (11)2、亚太地区成为最大的农药市场,拉美和欧洲地区紧随其后 (13)3、世界农药生产地发生转移,农药行业分工明显 (14)四、中国农药市场情况 (15)1、我国农药产销量稳定增长,出口大于进口 (15)2、农药产品结构中除草剂与杀虫剂比重较大,杀菌剂比重较小 (18)3、技术力量薄弱,研发水平低,以仿制非专利产品为主 (18)4、农药企业多分布于东部沿海地区 (19)五、农药行业的市场竞争情况 (19)1、国际农药市场竞争情况 (20)2、国内农药市场竞争情况 (22)六、进入本行业的主要障碍 (23)1、准入壁垒 (23)2、技术壁垒 (24)3、市场先行和品牌壁垒 (24)4、资金壁垒 (25)5、环保壁垒 (25)七、行业利润水平变动趋势及变动原因 (26)八、影响行业发展的有利和不利因素 (27)1、有利因素 (27)(1)国家产业政策支持 (27)(2)国际、国内农药市场需求将持续增加 (28)(3)我国农药企业整合重组进程将加快 (29)(4)低残留、低毒、高效农药将是未来农药发展的方向 (29)(5)环保治理将有利于农药行业集中度的提高与大型农药企业的发展 (30)2、不利因素 (30)(1)产业集中度低,存在无序竞争 (30)(2)行业基础薄弱,技术投入不足 (31)九、行业技术水平及特点及行业特征 (31)1、行业技术水平及技术特点 (31)2、行业的周期性、季节性特征 (32)(1)行业的季节性特征 (32)(2)行业的周期性特征 (32)十、上下游行业状况及其对本行业的影响 (32)1、农药行业与上游行业的关联性 (33)2、农药行业与下游行业的关联性 (33)十一、细分行业市场供求现状及未来趋势分析 (34)1、以戊唑醇、丙环唑为代表的三唑类杀菌剂市场供求现状及未来趋势 (34)(1)近年来三唑类杀菌剂发展较快,其在杀菌剂中的比例逐年提高、市场需求量日益增长 (34)(2)未来一定时期内,三唑类杀菌剂前景广阔,有很大的市场空间 (35)2、以嗪草酮为代表的除草剂市场增长情况及未来趋势 (36)(1)以嗪草酮为代表的除草剂市场近年来增长较快 (36)(2)未来一定时期内,嗪草酮的市场需求量仍将持续增长 (36)十二、产品进口国的有关进口政策 (37)1、产品进口国的有关法规要求 (37)(1)欧洲 (37)(2)美国 (38)(3)澳大利亚 (39)(4)巴西 (41)(5)印度 (43)2、贸易摩擦对产品进口的影响 (44)十三、行业主要企业简况 (45)1、戊唑醇 (45)2、丙环唑 (45)3、嗪草酮 (45)4、粉唑醇 (46)5、氟环唑 (46)6、苯醚甲环唑 (46)7、主要企业 (47)(1)江苏辉丰农化股份有限公司 (47)(2)利尔化学股份有限公司 (47)(3)江苏剑牌农化股份有限公司 (47)(4)浙江禾本科技有限公司 (48)(5)江苏建农农药化工有限公司 (48)(6)盐城利民农化有限公司 (48)(7)江苏丰登作物保护股份有限公司 (48)一、行业管理体制1、行业主管部门化学农药制造业,目前由工业和信息化部、农业部及国家质量监督检验检疫总局共同管理,由中国农药工业协会实行行业自律管理。

2014年农药行业运行全景总结和新趋势展望分析杨益军,袁黎(北京华通纵横经济信息咨询公司,北京102607)摘要:2014年农药行业受能源、农产品安全性、环保成本、需求疲软等因素的影响,我国乃至全球农药行业增速减缓,利润收窄。

基于农药产品是刚性需求,我国农药行业生存的基本面没有改变,目前行业已经进入明显调整周期,企业层面要延伸产业链,加大资源整合的力度,应用物联网和农资电商的理念主动对流通环节进行变革;企业更要注重终端需求,应用实用的作物全程解决方案,真正地科学、规范用药,实现农业部下达2020年农药使用零增长目标,从而提高农产品的安全性,改善生态环境。

关键词:农药;农资电商;新环保法;杀菌剂;除草剂;概况;新趋势中图分类号:TQ450.2文献标志码:A文章编号:1006-0413(2015)05-0313-05Prospect of the 2014Pesticide Industry Running Panoramic Summary and New TrendsYANG Yi-jun,YUAN Li(Beijing Huatong Review of Economic Information Consulting Company,Beijing 102607,China)Due to the influence from energy,agricultural product safety,environmental protection costs and weakdemand,the pesticide industry at home and even abroad grew in 2014slowly and profits narrowed.Based on rigid demand to the pesticide product,the fundamentals of China's pesticide industry survival did not change significantly,the current industry has entered a period of adjustment,the level of enterprises to extend the industrial chain,to increase the resources integration efforts,the application of internet of things and agricultural business initiative to change the concept of circulation;the enterprise should pay more attention to the terminal demand,practical application of the crop entire solution,true science,drug norms,the ministry of agriculture issued in 2020to achieve zero growth target of pesticide use,so as to improve the safety of agricultural products,and the improvement of the ecologicalenvironment.pesticide;agricultural e-commerce;new environmental law;fungicide;herbicide;survey;new trendVol.54,No.5May 2015农药AGROCHEMICALS 杨益军,袁黎.2014年农药行业运行全景总结和新趋势展望分析[J].农药,2015,54(5):313-317.收稿日期:2015-03-10作者简介:杨益军(1976—),男,经济学在职博士,农资行业首席研究员,主要从事化工行业信息分析及研究。

2014年农药行业简析一、国际农药行业现状及发展趋势 (2)1、全球农药市场稳定增长,高效低毒农药成为行业趋势 (2)2、全球农药生产、研发高度集中,研发实力与市场份额决定产业地位 (2)3、全球过专利期农药的市场份额不断提高,市场空间巨大 (3)4、环保政策趋严,国际大型农化企业进行产能转移 (4)二、我国农药行业现状及发展趋势 (4)1、我国农药产值和出口量逐年增长,成为农药产能转移的基地 (4)2、产业规模不断扩大,产品结构不断改善 (6)3、我国农药行业存在的主要问题 (7)三、市场规模 (8)四、行业本风险特征 (9)1、环保风险 (9)2、行业竞争风险 (9)3、市场风险 (10)一、国际农药行业现状及发展趋势1、全球农药市场稳定增长,高效低毒农药成为行业趋势据统计,2013 年全球农药市场市值为591.6 亿美元,与2012 年相比,增幅达到10.1%。

其中农用农药销售总额占总农药市场份额的89%,为526.6 亿美元,同比增长11.2%,非农用农药市值65 亿美元,同比增长1.9%。

据《2014-2020年全球农药市场趋势与预测》报告显示,全球农药产量预计将从2013 年的230万吨增至2019 年的320 万吨,2014 年至2020 年的复合年增长率为6.1%。

全球农药市场价值预计2019 年将增至759 亿美元,2014 年至2020 年,预计复合年增长率为6.9%。

从全球主要品种的发展趋势来看,除草剂依然是市值最大的农药种类,杀菌剂发展迅速,而杀虫剂则总体保持平稳,除草剂、杀虫剂和杀菌剂过去10 年的复合增速分别为3.3%、3.6%和7.0%,其中一些高效低毒品种的增速达到15%左右,超过农药行业整体水平,预计其未来对于低效和高毒农药的更新替代,这一增长趋势将持续。

(资料来源:《世界农药新进展》)2、全球农药生产、研发高度集中,研发实力与市场份额决定产业地位在全球农药市场中,以原创药为代表的公司有拜耳、先正达、陶氏益农、巴斯夫、杜邦等公司,而仿制农药则以马克西姆阿甘、纽发。

2014年农药行业简析

一、生态农业带动农药产品向环保高效低毒低残留升级 (2)

1、生态农业带动农药产品升级 (3)

2、经济作物占比提升拉动农药需求 (3)

3、人工成本上升带动除草剂的需求 (4)

二、土地流转加速行业集中度提升 (5)

1、国内农药制剂行业高度分散,国际农药巨头高度集中 (5)

2、土地流转推动农药制剂行业集中度提升 (5)

一、生态农业带动农药产品向环保高效低毒低残留升级

2000年以来,国内农药销售(含出口)每年19%增长。

2008年国内农药制剂销售额450亿人民币,与发达国家相比,我国农药使用仍处于较低水平,我国单位耕地面积农药消费量8.6美元/公顷,约为美国的1/4(36.3美元/公顷)韩国的1/7,法国的1/15(128美元/公顷,日本的1/18)。

我们分析这个差距主要有三方面的原因:

1.中国除草剂的使用较少

2.国外产品较高端,高效低毒低残留,因此价格较高

3.货币购买力因素。