中央银行的资产负债表与货币政策——中国和美国的比较

- 格式:pdf

- 大小:890.92 KB

- 文档页数:15

摘要:2007年美国次贷危机以来,央行资产负债表的重要性有所上升。

中美两国央行资产负债表规模和结构的调整,在一定程度上体现和反映了两国货币政策框架转型和政策工具调整的意图。

2007~2014年美联储资产负债表的扩张,更多源于主动的大规模的资产购买计划,而中国则更多源于外汇占款的被动投放。

2015年以后,美联储开启了货币政策正常化进程,资产负债表开始逐步缩减。

而中国结构性货币政策开始取代外汇占款渠道成为基础货币投放的新渠道,标志着中国央行资产负债表结构发生了重要变化。

两国央行资产负债表变动趋势有相似之处,但调整的动因和操作方式差异较大。

未来,美联储仍将按照既定计划主动缩减资产负债表,而中国央行将侧重于结构调整以及降低外汇占款等境外资产的占比,结构性货币政策工具等投放流动性的作用将上升。

关键词:央行资产负债表;演进特征;比较分析IMF在2002年提出了资产负债表分析方法(Balance Sheet Approach, BSA), 通过编制一国各部门资产负债表来分析其系统性风险状况。

央行资产负债表是用于记录特定时点上,一国或地区中央银行资金收支活动所形成的债权和债务存量关系的工具。

央行资产负债表决定了一国基础货币的规模,央行通过其资产负债表的调节来加强基础货币的可控性。

央行积极主动管理其资产负债表,保持适度的资产负债表规模和结构,既可以反映出中央银行实施货币政策调控行为的各项政策安排,也是进一步实施货币政策的重要手段。

Rule(2016)指出,央行资产负债表是理解央行货币政策执行情况的关键手段。

李扬等(2015)提出,2008年金融危机前后,美国和中国央行资产负债表规模和结构的调整,反映了两国货币政策调控机制的变化。

美国次贷危机爆发后,全球央行的资产负债表规模经历了较大幅度的扩张,2007~2014年增加了两倍。

2014年年底,全球央行资产负债表规模达到22万亿美元。

其中,2014年年底美国和中国央行资产规模分别为4.5万亿美元和5.5万亿美元,两国央行资产规模合计占全球央行资产规模的45%左右。

中美央行资产负债表分析及对比在次贷危机向全球金融危机演变的过程中,在危机不断加深、变广的过程中,各国政府都在想尽办法通过各种政策措施来缓解或消除危机的影响。

中央银行,作为负责金融体系稳定的货币政策当局,在危机中自然是首当其冲,展开了大规模的救市活动。

作为美国货币政策当局的美联储首当其冲没在常规货币政策—降息效果不明显的情况下,采取超常规的“定量宽松”的货币政策,即通过创新金融工具,以及向具有系统重要性的实体企业提供融资等方式向市场注入大量流动性,用于救助陷入困境的金融机构,以期提振市场信心,刺激经济增长。

“定量宽松”货币政策的实施客观上对金融市场和实体经济产生了积极影响,有效防止了市场崩溃和经济急速衰退。

与此同时,由于金融市场的相对封闭,中国受危机影响相对有限,中国政府亦高度警惕,推出了4万亿刺激计划,中国人民银行也做出了降息等政策反应。

两国货币政策的差异对金融市场产生了不同影响,彰显了不同的管理理念和价值取向,对各自央行资产负债表的影响也存在较大不同。

资产负债表项目构成不同,从资产项目来看,中美两国央行总资产大体可以分为:国内信贷、国外资产和其他资产,但具体构成却并不完全相同。

首先来看中国人民银行的总资产构成,其国外资产包括外汇、货币性黄金和其他国外资产;国内信贷包括对政府(基本上是中央政府)、其他存款性公司、其他金融性和非金融性公司的债权。

再来看美联储的情况。

对其总资产作类似的分类,国外资产来自于其资产负债表中的其他资产和黄金账户;国内信贷包含的项目较多,包括证券、回购协议、对各种机构的贷款以及几家公司的债权;其他资产包括硬币、银行房产等余项。

从负债项目来看,中美两国央行总负债大致包括:国内债券、国外债券、其他负债和自有资金。

主要不同体现在国内负债项目上,人民银行资产负债表中国内负债包括储备货币、发行货币、金融性公司存款、准备金存款、发行债券、政府存款,美联储资产负债表中的国内负债包括:流通中现金、存款机构的准备金、商业银行库存现金、支票存款与现金、联邦政府负债。

中国央行与美国央行之比较一、中美央行本质区别——公有中央银行与私有中央银行中国人民银行是中央政府直属银行,是国务院下属的一个政府机构有,在国务院的领导下,制定和执行货币政策,防范和化解金融风险,保持币值稳定。

中国人民银行依法实施货币政策,对人民币总量和结构进行管理和调控。

美联储是私营机构,按公司化运作,美联储主席是由股东推荐,总统提名,国会通过。

美国政府根本没有货币发行权。

二、中美央行与财政部的关系我国央行与我国财政部同属于国务院领导下的直属部级机关,二者不存在你属关系,两者以平等的身份协调合作,但实际上我国财政部变相向人民银行借款和透支的问题没有得到有效解决,是的人民银行与财政部们关系复杂。

美国央行独立于财政部门,不受到财政资金的制约,也没有向财政部门提供资金的义务,关系清楚,这使得美国央行的货币政策独立性高,有利于对于资本市场的调控。

三、央行分支机构的比较:我国央行是按行政区域来设置分支机构的,即在各省自治区直辖市设立一级分行,在地级市县设立二级分行。

对于这种设置的弊端是,地方政府往往出于地方经济利益,对央行分支机构进行施压和影响,导致央行的货币政策和金融监管难以有效实施。

对于这个问题,目前我国央行分支机构设置了九大分行和两个营业部,改革后的央行分支独立性增强,逐步与国际接轨。

美国央行采用按经济区域来设置央行分支机构,作为二元式中央银行体制的典型代表,美国12家联邦储备银行是私有的公司实体,接受美联储委员会的广泛监督,日常中央银行活动基本独立,不受干预。

在货币决策中各个分支机构能发挥重要作用,普遍重视研究活动,在透明度方面也强于中国中央银行体系。

四、中美央行关于监管职能的比较:我国中央银行主要负责制定和执行货币政策、防范和化解金融风险、维护金融稳定,过去直接监管的职能转换为履行对金融业宏观调控和防范与化解系统性金融风险的职能。

美国不仅仍将银行监管职能保留在联邦储备委员会,而且通过的《金融现代化法》还赋予了美联储对金融控股公司的监管权力。

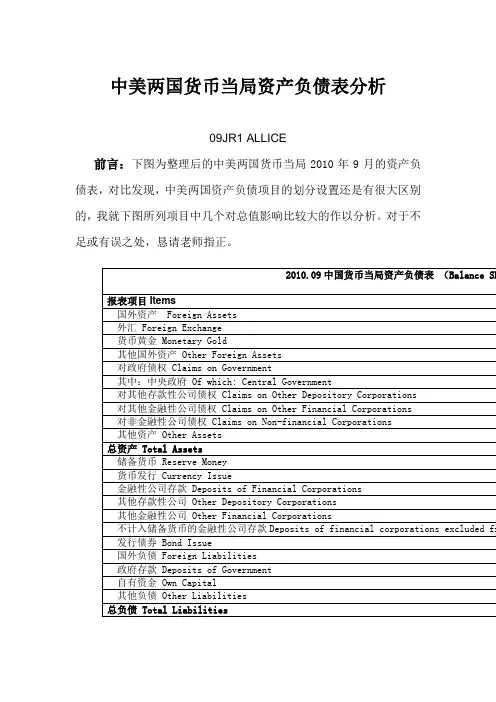

中美两国货币当局资产负债表分析09JR1 ALLICE前言:下图为整理后的中美两国货币当局2010年9月的资产负债表,对比发现,中美两国资产负债项目的划分设置还是有很大区别的,我就下图所列项目中几个对总值影响比较大的作以分析。

对于不足或有误之处,恳请老师指正。

2010.09中国货币当局资产负债表(Balance Sh报表项目Items国外资产 Foreign Assets外汇 Foreign Exchange货币黄金 Monetary Gold其他国外资产 Other Foreign Assets对政府债权 Claims on Government其中:中央政府 Of which: Central Government对其他存款性公司债权 Claims on Other Depository Corporations对其他金融性公司债权 Claims on Other Financial Corporations对非金融性公司债权 Claims on Non-financial Corporations其他资产 Other Assets总资产 Total Assets储备货币 Reserve Money货币发行 Currency Issue金融性公司存款 Deposits of Financial Corporations其他存款性公司 Other Depository Corporations其他金融性公司 Other Financial Corporations不计入储备货币的金融性公司存款Deposits of financial corporations excluded fr 发行债券 Bond Issue国外负债 Foreign Liabilities政府存款 Deposits of Government自有资金 Own Capital其他负债 Other Liabilities总负债 Total LiabilitiesAssets ,and the Capital of the Fe ItemTotal assetsSelected assetsSecurities held outrightU.S. Treasury Securities (美国财物部证券)Federal agency debt securitiesMortgage-backed securities(住房抵押贷款证券)Memo: Overmight securities lendingMemo: Net commitments to purchase mortgage-backed securitiesLending to depository institutionsCentral bank liquidity swapsLending through other credit facilitiesNet portfolio holdings of commercial paper Funding LLCTerm Asset-Backed Securities Loan FacilityNet portfolio holdings of TALF LLCSupport for specific institutionsCredit extended to American International Group ,Inc , netNet portfolio holdings of Maiden Lane LLCNet portfolio holdings of Maiden Lane II LLCNet portfolio holdings of Maiden Lane III LLCPreferred interests in AIA Aurora LLC and ALICO holdings LLCTotal liabilitiesSelected liabilitiesFederal reserve notes in circulation (联邦储备纸币流通)Term deposits held by depository institutionsother deposits held by depository institutions (其他存款的存款机构)U.S.Treasury ,general accountU.S.Treasury ,supplementary financing accountOther depositsTotal capital(*less than $500 million )资料取自:2010年中国货币当局资产负债表(Balance Sheet of Monetary Authority)百度文库美联储政府网站/monetarypolicy/bst.htm总资产方面由上图可以看到, 2010年9月中国货币当局资产总额248 683.87亿元人民币,而美国为23 020亿美元,据资料统计2011年9月中美汇率平均约为6.7,因此,美国货币当局所列的总资产折合人民币: 23 020*6.7=154 234亿元,相较之下,少于中国9万多亿人民币。

欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟欟中美中央银行资产负债表的比较黄隽,张羽(中国人民大学经济学院,北京100872)(吉林省征地事务中心,吉林长春130061)收稿日期:2013-02-25作者简介:黄隽,女,中国人民大学经济学院教授、博士生导师。

研究方向:货币银行学;张羽(1970-),男,吉林双辽人,吉林省征地事务中心高级工程师。

研究方向:土地规划。

摘要:中央银行资产负债表的管理是各国政府利用货币政策进行宏观调控的重要手段。

次贷危机以来,中美两国中央银行采用了一系列货币政策工具积极应对。

美联储创新了非常规的操作工具,货币政策的指向性更为准确;中国人民银行则以灵活运用常规的货币政策组合工具为主。

通过对比中美两国中央银行的资产负债表,分析货币政策的基本路径特点,对我们有一定启示。

关键词:次贷危机;中央银行;资产负债表;货币政策中图分类号:F830.1文献标识码:A文章编号:1007-7685(2013)05-0081-05近年来,许多国家在遭遇金融危机时,政府无一例外地都采取各种措施对危机进行干预。

其中,中央银行资产负债表的管理成为各国抵御危机的重要手段。

如,美国美联储运用一些非常规工具来应对。

这些措施绝对不只是在规模上简单两倍或三倍地扩张,而是在资产负债表结构上大胆地进行调整。

中国人民银行则采取了宽松的货币政策刺激经济,辅助灵活的政策工具适时调控。

虽然中美两国国情不同,但从中美两国资产负债表的变动来比较两国货币政策的差异,能更细致地观察两国中央银行货币政策操作的基本路径和特点。

一、中美中央银行资产负债表的变化中央银行资产主要分为贷款和投资两大类。

其中,贷款又可分为对政府的贷款和对金融机构的贷款(主要是商业银行),投资可分为对政府的投资和对外国官方机构的投资。

中央银行的主要负债项目有中央银行发行的通货(纸币和硬币)、存款(商业银行等金融机构、政府等)和借入资金(中央银行发行的债券,例如央行票据等)。

中美货币政策的比较js0741025 2007级金审会计4班谢宇【摘要】美国具有发达的金融市场和较为成熟的货币政策操作经验,我国仍处在货币政策中介目标和政策工具的尝试阶段,尚未形成市场化利率。

以两国货币政策首要目标为切入点对中美两国货币政策的政策工具、传导机制、有效性和政策风险进行实证研究,分析中美货币政策效果,为提高我国货币政策应对危机的有效性、防范来自内部和外部的政策风险提供借鉴。

【关键词】有效性比较借鉴金融市场借鉴意义经济增长我国现阶段2008年美国投资银行雷曼兄弟公司倒闭使2007年以来的次贷危机立即转变为一场席卷全球的经济危机。

为应对危机,美联储采取了以“零利率”和“量化宽松”为特征的超常扩张性货币政策,而中国人民银行则实施了以金融机构投放巨额信贷为特征的名为“适度宽松”实为超常宽松的货币政策。

美国具有发达的金融市场和较为成熟的货币政策操作经验,我国仍处在货币政策中介目标和政策工具的尝试阶段,尚未形成市场化利率。

以两国货币政策首要目标为切入点对中美两国货币政策的政策工具、传导机制、有效性和政策风险进行实证研究,分析中美货币政策效果,为提高我国货币政策应对危机的有效性、防范来自内部和外部的政策风险提供借鉴。

一、货币政策目标的比较货币政策都要追求多目标,包括促进经济增长、充分就业、价格稳定、金融体系稳定等,但在本轮危机中其首要目标并不相同。

中国的首要目标是促进经济平稳快速增长,美国则是促进金融市场稳定。

两国首要目标的差异是因为其金融体系的受损程度不同。

美国的很多金融机构在本次金融危机中损失惨重,普遍陷入了严重的流动性危机,有些大型金融机构甚至濒临倒闭或破产。

由于机构投资者在美国的金融市场中占主体地位,因而金融机构的流动性危机不仅导致信贷急剧紧缩,而且使整个金融市场出现恐慌,市场功能严重受损,进而引发了经济危机。

因此,恢复金融市场的稳定就成为美联储货币政策的首要目标。

中国的情况则不同,首先,中国的金融机构并没有大量发放次级贷款或购入与次贷相关证券,在本次危机中损失有限,没有面临普遍的流动性危机,更没有出现破产,因此中国的金融机构体系比较稳定。

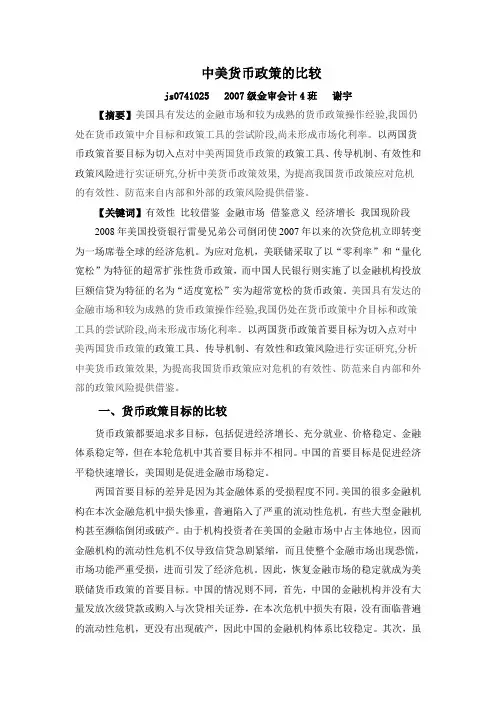

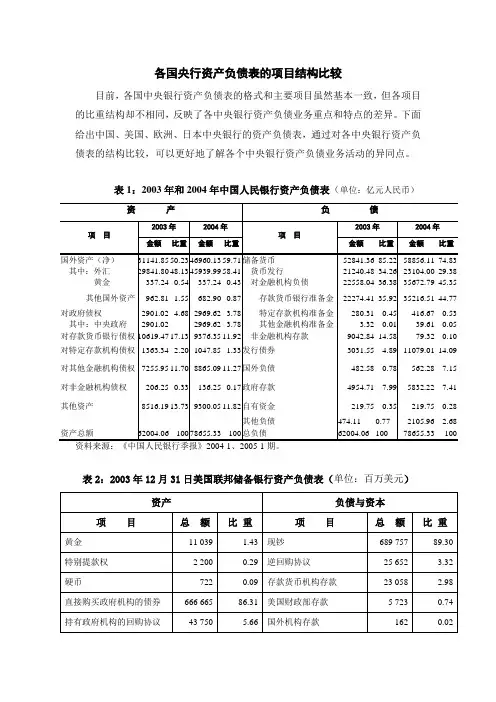

各国央行资产负债表的项目结构比较目前,各国中央银行资产负债表的格式和主要项目虽然基本一致,但各项目的比重结构却不相同,反映了各中央银行资产负债业务重点和特点的差异。

下面给出中国、美国、欧洲、日本中央银行的资产负债表,通过对各中央银行资产负债表的结构比较,可以更好地了解各个中央银行资产负债业务活动的异同点。

表1:2003年和2004年中国人民银行资产负债表(单位:亿元人民币)表2:2003年12月31日美国联邦储备银行资产负债表(单位:百万美元)资料来源:美联储网站。

表3:2003年12月31日欧洲中央银行资产负债表(单位:百万欧元)资料来源:欧洲中央银行网站http://www.ecb.int。

表4:2003年12月31日日本银行资产负债表(单位:亿日元)资料来源:日本银行网站http://www.boj.or.jp。

综观表1、2、3、4四家中央银行2003年的资产负债表,可以看出中国和外国在主要项目上有较大的差异。

在中国人民银行的资产负债表中,资产结构中最主要的是国外资产,其中外汇储备2003年末为29841.8亿元,占全部资产总额的48.13%;第二位的资产项目是对存款货币银行的债权,目前主要是通过提供信用贷款的方式形成的,2003年底余额为10619.47亿元,占全部资产总额的17.13%;第三位的资产项目是对其他金融机构债权,2003年底余额为7255.95亿元,占全部资产总额的11.7%;第四位的资产项目是对中央政府债权,2003年底为2901.02亿元,占全部中央银行资产总额的4.68%。

在负债结构中,最主要的是对金融机构负债,2003年底余额为22558.04亿元,占全部负债总额的36.38%,其中,对存款货币银行的负债22274.41亿元,与中央银行对存款货币银行债权相抵,净负债11654.94亿元;第二位的负债项目是发行货币,2003年底余额为21240.48亿元,占全部负债的比重为34.26%。

一、中央银行负债业务中央银行的负债是指政府、金融机构、社会公众等持有的对中央银行的债权。

中央银行负债业务主要包括货币发行、存款、经理国库。

(一)货币发行业务货币发行是中央银行作为国家政府的代表向社会提供流通手段和支付手段,是中央银行对货币持有者的一种负债,货币发行构成了中央银行最重要的负债业务。

中央银行的货币发行是通过再贴现、贷款、购买有价证券、收购金银及外汇等中央银行的业务活动,将货币投放市场、注入流通,进而增加社会货币供应量的。

货币发行都有法律规定的程序,各国不尽相同,但都是根据中央银行法的规定,依据经济发展的进程制定操作程序,以配合货币政策的执行。

货币发行一般遵循以下原则:一是垄断原则,即货币发行权高度集中于中央银行;二是信用保证原则,指中央银行的货币发行必须要有一定的准备金作保证,并建立发行准备制度;三是适度弹性原则,即中央银行要根据经济发展状况有伸缩性地供应货币,避免引起通货膨胀或通货紧缩。

我国法定货币人民币的发行业务有自己的特点:①发行准备。

我国人民币发行准备是商品保证,即国家所充分掌握的能按照稳定价格投入市场的商品是人民币发行的准备资产。

②发行基金。

发行基金是中国人民银行为国家保管的待发行的货币,是通过人民银行的调拨命令而成为货币实现流通的。

③发行计划。

我国中央银行要依据国家社会经济发展状况编制货币的发行计划。

④发行程序。

人民币的发行围绕发行库和业务库来进行。

发行库是存放发行基金即待发行的货币的金库,而业务库是商业银行办理收付业务存放现金的金库。

通过一系列金融业务活动,使发行基金从发行库到业务库成为现金,或者使现金从业务库缴存发行库成为发行基金,进而实现货币发行的扩大或收缩。

美国货币的发行机制,简单地说就是宪法规定货币发行权归国会,然后国会委托美联储发行货币。

大致流程是:美国国会确定美国国债上限,然后美国政府依据这个上限发行债券,把债券收益“抵押”给美联储,然后美联储依据美国国债的发行量发行货币。

中国央行跟美、欧、英、日四大央行的对比以下两张图根据彭博和日本央行公布的数据整理得出。

截至2011年底,全球三大央行,即美联储、欧洲央行和日本央行的资产负债表规模加起来已超过8万亿美元。

其中美联储的资产负债表规模约2.85万亿美元,欧洲央行约为3.55万亿美元,日本央行约为1.8万亿美元。

08年金融危机后,三大央行资产负债表规模的扩张速度远远超过GDP增速。

三大国家/地区2010年的GDP分别约为14.5万亿美元,欧元区12.1万亿美元、5.5万亿美元。

如图,截至2011年底,三大央行资产债表规模加总起来占三个国家/地区的GDP总值的25%左右!另据财新《新世纪》报道,人民银行分别于2004年6月、2005年9月和2006年1月先后超过美、欧和日央行,成为资产规模最大的中央银行。

2006年到2010年间,人民银行的资产再度扩张2.4倍,2010年资产总额高达3.9万亿美元,占同年GDP的67%。

IMF经济学家孙涛发表于《新世纪》的文章说,尽管中国央行的资产规模如此大,但其资产构成跟美、英、日、欧四家央行大不一样。

从资产的绝对量看,2010年,美、英、日、欧、中五家央行的总资产达到11万亿美元,其占比分别为22.3%、3.5%、14.4%、24.3%、35.5%,也就是说,人民银行的资产分别是美联储和欧央行的1.6倍和1.5倍。

从资产的相对量看,2010年,美、英、日、欧、中五国央行资产占本国GDP的比重分别为16.8%、17.1%、29.0%、22.0%、66.9%,这意味着,人民银行资产占GDP的比重分别是美联储的4倍和欧央行的3倍。

从资产构成看,2010年底,美、英、日、欧四家央行所持国债占本国央行资产的比重分别为43%、80%、73%、9%。

此外,四家央行还持有私人金融机构的抵押品(如按揭证券)。

人民银行的主要资产是外汇储备资产,2010年外汇储备资产占人民银行总资产的比重为80%,分别是美、英、日和欧央行资产的1.3倍、8.1倍、2倍和1.2倍。

中央银行资产欠债结构与货币政策——以中、美两国央行资产欠债表结构为例摘要央行作为一国货币政策重要的制定者和执行者,其货币政策机制及有效性长久以来都是各界关注的重点。

本文通过对中美两国资产欠债表结构的比较,从资产欠债表结构的角度动身,结合中美两国不同的宏观、微观环境,揭露中央银行货币政策的传导机制及有效性。

1.引言随着市场经济的不断进展,市场关于货币政策的反映变得愈来愈灵敏。

这种状况在经济相对发达的经济体可见一斑,例如美国,货币政策对其经济的进展起到了相当重要的作用。

也正是因为货币政策关于经济具有强有力的推动或抑制作用,货币政策的传导机制及有效性一直以来都是社会各界关注的核心。

作为一国央行货币政策阻碍因素综合反映的央行资产欠债表也成了学界分析的基础,但是笔者知识有限,难以得出深切的观点。

下面仅通过对中美两国中央银行不同资产欠债结构分析,结合两国不同的宏观、微观环境,就自己的一些观点发表浅见。

2.中、美央行资产欠债表对照2.1中、美两国央行资产结构(图表见附录一)在我国央行资产欠债表中,占比最大的资产项目为外汇,且2005年-2021年大体上处于稳固增加态势,占比不断扩大,长期维持在70%以上,第二为对政府债权项目,然后是对金融机构的贷款项目。

反观美联储的资产欠债表,其中占比最大的项目为直接持有的证券,除2020年之外,占比均在80%以上。

2.2中、美两国央行欠债结构(图表见附录二)我国央行欠债项目主若是存款性金融机构的存款,也即存款性金融机构在中央银行的预备金,在2005年-2021年不断走高,2021年占比达到65%的水平。

第二为货币发行,与前者一起组成我国的储蓄货币,二者加总占比在最近几年达到80%左右的水平。

美联储的欠债项目在2020年显现了较大转变,在此之前,美联储要紧欠债项目为货币发行,由于在2020年10月,美联储宣布对商业银行的预备金付息,致使其迅猛增加。

3.资产欠债结构与中美货币政策3.1基础货币吞吐机制不同由于我国外汇占款现象超级严峻,且国际收支帐户双顺差的现状在短时间内难以改变,外汇占款成为我国货币投放的要紧渠道。

中央银行的资产负债表与货币政策∗——中国和美国的比较 一、引 言近几十年来,纵观世界各国,许多奉行自由市场经济的国家在遭遇到经济金融危机时,政府都无一例外地出手,采取各种措施对危机进行控制和救助,市场无形之手总会向政府有形之手做出让步。

美国的中央银行--美国联邦储备系统(简称美联储)现任主席伯南克(Bernanke ,2008)认为,要准确地评估危机管理的效果有多大是非常困难的, 但有一点可以肯定, 即如果没有中央银行的介入, 危机要严重得多,影响也会深远得多。

金融危机会导致经济萧条,中央银行一般采取宽松的货币政策应对,常规的方法有:第一、中央银行作为最后贷款人,通过公开市场操作、再贴现或再贷款,向金融机构提供流动性援助。

在金融市场发达的国家,中央银行应对危机的常规手段主要是通过参与市场供求运作,提供短期的流动性。

一般来说,中央银行为了最大限度地降低在流动性供给过程中其所承受的风险,会要求借入资金的金融机构提供合格资产作为抵押。

最后贷款人是现代中央银行的一个重要职责, 中央银行随时准备为出现流动性短缺的银行体系注入高能货币。

第二、降低利率和法定存款准备金率。

(1)中央银行可以降低贴现利率或再贷款利率。

有能力调控的短期利率有隔夜同业拆借利率、证券市场回购利率和逆回购利率等,通过公开市场业务引导货币市场利率接近中央银行的目标利率。

以美国为例,联邦基金率是指美国同业拆借市场的利率,也是基准利率,其最主要的是隔夜拆借利率。

美联储瞄准并调节同业拆借利率就能直接影响商业银行的资金成本,并且将同业拆借市场上的资金余缺传递给工商企业,进而影响消费、投资和国民经济。

作为同业拆借市场的最大的参加者,其作用机制应该是这样的:美联储降低其拆借利率,商业银行之间的拆借就会转向商业银行与美联储之间,因为向美联储拆借的成本低,整个市场的拆借利率都将随之下降。

(2)降低商业银行上缴中央银行的法定存款准备金率。

目的是放松融资条件,为商业银行提供成本更低和数量更多的资金,由此来支持经济成长。

然而,在发生次贷危机后,美联储在政策上面临到一些非常规的障碍。

第一,∗本研究获得中国人民大学科学研究基金(中央高校基本科研业务费专项资金资助)项目(10XNJ014)的支持。

196金融危机通过信贷风险的蔓延,常规的融资和信贷的萎缩,降低了货币与联邦基金利率之间的联动程度。

第二,美联储目标联邦基金利率水平控制在0%-0.25%的范围内,已经足够低了,进一步通过下调利率来刺激经济的可能性和余地很小。

第三,虽然降低利率在某种程度上可以降低金融动荡对信贷成本的影响,但因为信贷利差在扩大,商业银行机构贷款更加谨慎、标准更加严格,使货币放松政策无法充分发挥作用,并导致了总体金融条件门槛更高。

与历史上的危机相比,在这次次贷危机中,美联储的反应非常积极和迅速。

中央银行的资产负债表的管理成为各国政府抵御危机的重要手段。

面对货币政策流动性陷阱困境,美联储努力寻找新的工具和途径来应对,这些创新绝对不只是过去做法在规模上简单两倍或三倍地扩张,而是在美联储的资产负债表结构上进行大胆地尝试和改变。

美联储不断创新各种工具以扩大流动性供给的规模,方法由原来供给金融机构流动性的可得性、相关资产的流动性, 扩大到货币市场或特定的金融产品市场的流动性。

例如,扩大抵押证券的范围,在期限上以长期的替代短期,与其他国家的中央银行进行货币互换,以公开市场操作形式向欧洲中央银行提供紧急的美元流动性等等。

目的是改善信贷市场的运行,增加向家庭及企业的信贷供给,引导资金流向微观实体部门。

虽然中美两国国情不同,但是美国作为世界经济的火车头和发动机,在处理经济金融危机中有很多的经验和教训值得借鉴。

从中美两国资产负债表的变动来比较两国货币政策的差异,通过量化,能够更加细致和深入地分析两国中央银行货币政策操作体系的基本路径和特点。

对此问题的研究,有利于中国人民银行打开思路,结合中国国情创新更多的货币政策工具和方法。

2007年4月开始,美国次贷危机开始显现,2008年9月15日雷曼兄弟轰然倒下,引发了次贷危机的全面爆发和银行倒闭的多米诺骨牌效应。

为了更好地观察危机前后资产负债表的变化,本文主要研究的时段为2006-2011年。

文章以下结构安排如下:第二部分分析中美两国中央银行的资产负债表的变化。

第三部分研究美联储货币政策工具的创新。

第四部分比较中美两国的货币政策差异;第五部分为结束语。

二、中美两国中央银行资产负债表的变化中央银行资产主要可分为贷款和投资两大类,其中贷款和投资又可细分为对政府的贷款和对金融机构的贷款(主要是商业银行),对政府的投资和对外国官方机构的投资。

在某些情况下,中央银行有可能对其他部门如私人部门、非金融公共部门和非货币性金融机构)的贷款或投资。

中央银行的主要负债项目有中央银行发行的通货(纸币和硬币)、存款(商业银行等金融机构、政府等)和借入197资金(主要指中央银行发行的债券,例如央行票据等)。

(一)美国联邦储备系统资产负债表的变化美国联邦储备系统是由12个地区的联储银行和设在华盛顿特区的总部组成。

每一个地区的联储银行都是一个独立的法人,其资本金全部属于所在地区的商业银行成员。

美联储每周都会在其官方网站上公布其资产和负债变动的报表(简称H.4.1表)。

其中有影响存款性机构储备余额因素的报表,这个报表根据资产和负债的来源部门对资产和负债进行重新分类,编制出来储备余额、超额余额和基础货币等货币政策分析所必需的流动性总量指标,报表提供了美国银行体系中银行储备资金与中央银行资金往来等重要信息,从中可以全面了解美联储所做的工作。

所有联储银行合并的资产负债表记录了美联储为了履行中央银行的职能--发行的银行、银行的银行和政府的银行,而进行的各项活动或操作。

2006年底美联储的资产负债表的格局基本代表了美联储前50年的基本结构。

资产方由政府债券主导,在负债方由联储的货币发行为主,均占据了所在方约90%的份额。

国外资产、黄金和资本金等各自占总资产和总负债的比重不足5%。

从表1中,我们可以看出以下特点:(1)资产和负债的规模扩大,创新工具增加。

次贷危机后,无论是总资产还是总负债的规模都迅速膨胀,这其中2006年到2008年之间的跳跃最大。

可以看出,应对次贷危机,从2008年开始,在资产方,美联储增加了不少之前从未出现的新的工具,例如商业票据融资便利 (CPFF)、资产支持债券贷款便利(TALF)以及对重要金融机构的救助(Maiden Lane LLC)等,而且有些规模还很大,例如抵押支持证券(MBS)。

(2)国债占据了美联储资产的最主要部分。

持有证券资产和国债余额呈现明显的先降后升趋势。

2006年至2008年末,国债余额减少,占总资产比重也迅速下降,美联储利用短期国债连续操作以降低联邦基金目标利率。

2008年之后,国债余额数量则出现逐年上升趋势,这是由于美联储的政策由应对危机转向了刺激经济,继而采取了大量购入国债的操作。

近几十年来,美联储的资产中国库券一直占据最重要的地位。

表1 次贷危机前后美联储资产负债表项目的变化 (单位:百万美元)2006年 12月27日2008年12月24日2009年12月30日2010年12月29日2011年12月28日资 产1、证券 778,938 496,892 1,844,722 2,155,703 2,613,382 1.1财政部证券 778,938 476,014 776,587 1,016,102 1,672,092 1.2联邦机构证券 0 20,878 159,879 147,460 103,9941.3抵押支持证券(MBS) 0 0 908,257 992,141 837,2952、回购协议 36,000 80,000 0 0 01983、贷款和融资3.1 定期拍卖信贷(TAF) 450,219 75,918 03.2 PDCF(Dealer Credit)38,190 03.3 AMLF 23,993 03.4 TALF(定期资产支持47,532 24,704 9,013债券贷款)3.5 CPFF(商业票据) 331,686 04、紧急贷款(对特殊机构)4.1Maiden Lane LLC26,966 26,667 26,974 7,228(贝尔斯登)4.2Maiden Lane II LLC20,049 15,697 16,197 9,281 (AIG RMBS Holdings)4.3Maiden Lane III LLC28,191 22,660 23,142 17,739 (AIG-backed CDOS)5、中央银行流动性互换 10,272 75 99,823供给储备资金的因素合计 906,665 2,293,372 2,278,303 2,463,227 2,969,071 负 债1、流通中的货币 819,930 886,651 930,122 984,980 1,076,3402、逆回购 32,126 88,317 70,450 59,246 88,6743、财政部所持现金 252 233 232 177 1284、在联邦储备的存款 11,656 426,994 186,889 300,388 165,149吸收储备资金的因素合计 900,680 1,478,384 1,253,455 1,444,649 1,402,160 资料来源:美联储官方网站(3)回购操作基本停止,基础货币大幅增长。

2009年至2011年回购操作基本停止,这主要是因为超额储备余额的增加。

在危机爆发前,金融机构的储备余额在负债方的占比一直较低。

但是2008年以后“在联邦储备的存款”在总负债中的比重增长迅猛,主要是由于当年10月美联储改变了存款准备金没有利息的做法,宣布给存款机构的法定存款准备金和超额储备金账户付息,支付的利率和储蓄基准利率相同,高于银行间隔夜拆借利率,鼓励银行将更多的资金留在美联储统一调配使用。

这项政策直接刺激了金融机构在美联储的超额储备的膨胀。

美联储成功地扩张了货币基础,为启动量化宽松的货币政策做好资金的准备。

199图1 美联储:总资产和通货(单位:10亿美元)1值得关注的是,次贷危机后,虽然美国实行宽松的货币政策,但是流通中的通货的变化并不大(见图1)。

美联储没有明显增加流通中的通货,法定存款准备金变动不大,流动性主要银行自愿的方式,以超额准备金的方式留在银行体系内。

(二)中国人民银行资产负债表的变动次贷危机对中国的影响渠道和深度与美国有着很大的区别。

次贷危机发生在美国,是美国金融业多年来放松管制、金融自由化矛盾积累到一定程度的结果。

由于中国的资本市场和资本项目没有完全开放,虽然有一些金融机构购买了美国金融市场的产品,但是总体来说数量不大,因此次贷危机对中国经济的影响更多的是在出口方面。