软条款案例

- 格式:docx

- 大小:49.86 KB

- 文档页数:13

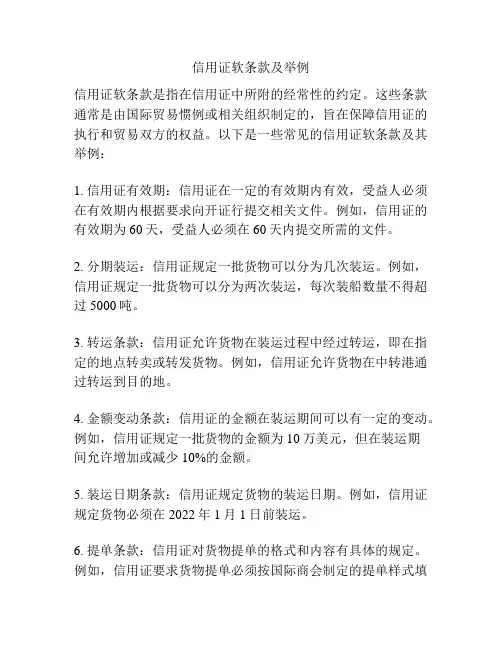

信用证软条款及举例

信用证软条款是指在信用证中所附的经常性的约定。

这些条款通常是由国际贸易惯例或相关组织制定的,旨在保障信用证的执行和贸易双方的权益。

以下是一些常见的信用证软条款及其举例:

1. 信用证有效期:信用证在一定的有效期内有效,受益人必须在有效期内根据要求向开证行提交相关文件。

例如,信用证的有效期为60天,受益人必须在60天内提交所需的文件。

2. 分期装运:信用证规定一批货物可以分为几次装运。

例如,信用证规定一批货物可以分为两次装运,每次装船数量不得超过5000吨。

3. 转运条款:信用证允许货物在装运过程中经过转运,即在指定的地点转卖或转发货物。

例如,信用证允许货物在中转港通过转运到目的地。

4. 金额变动条款:信用证的金额在装运期间可以有一定的变动。

例如,信用证规定一批货物的金额为10万美元,但在装运期

间允许增加或减少10%的金额。

5. 装运日期条款:信用证规定货物的装运日期。

例如,信用证规定货物必须在2022年1月1日前装运。

6. 提单条款:信用证对货物提单的格式和内容有具体的规定。

例如,信用证要求货物提单必须按国际商会制定的提单样式填

写。

7. 支付条件:信用证规定了付款的条件,例如信用证规定货款将在货物验收后的10天内支付给受益人。

这些只是一些常见的信用证软条款及其举例,实际上不同的信用证中可能会包含更多或不同的条款,具体的条款要根据不同的贸易情况和协议进行规定。

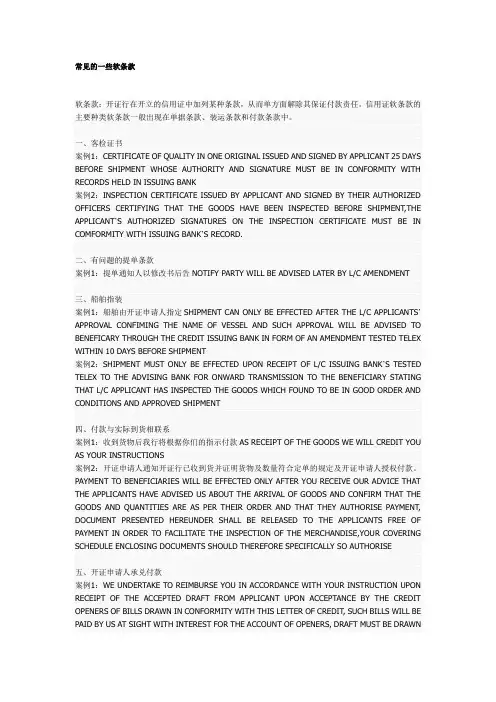

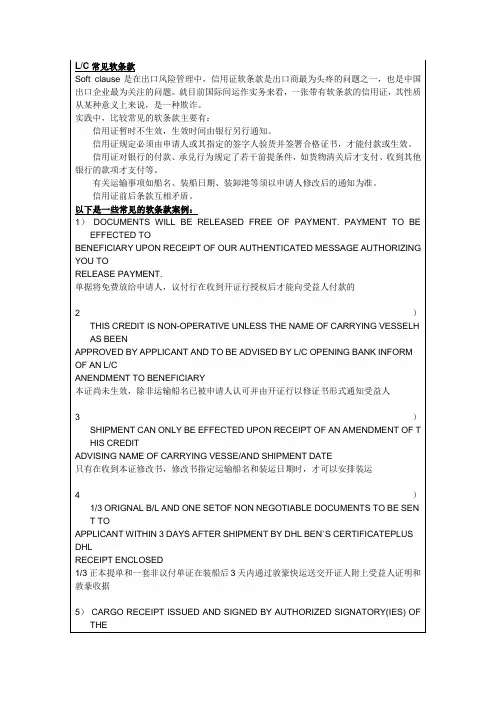

常见的一些软条款软条款:开证行在开立的信用证中加列某种条款,从而单方面解除其保证付款责任。

信用证软条款的主要种类软条款一般出现在单据条款、装运条款和付款条款中。

一、客检证书案例1:CERTIFICATE OF QUALITY IN ONE ORIGINAL ISSUED AND SIGNED BY APPLICANT 25 DAYS BEFORE SHIPMENT WHOSE AUTHORITY AND SIGNATURE MUST BE IN CONFORMITY WITH RECORDS HELD IN ISSUING BANK案例2:INSPECTION CERTIFICATE ISSUED BY APPLICANT AND SIGNED BY THEIR AUTHORIZED OFFICERS CERTIFYING THAT THE GOODS HAVE BEEN INSPECTED BEFORE SHIPMENT,THE APPLICANT’S AUTHORIZED SIGNATURES ON THE INSPECTION CERTIFICATE MUST BE IN COMFORMITY WITH ISSUING BANK’S RECORD.二、有问题的提单条款案例1:提单通知人以修改书后告NOTIFY PARTY WILL BE ADVISED LATER BY L/C AMENDMENT三、船舶指装案例1:船舶由开证申请人指定SHIPMENT CAN ONLY BE EFFECTED AFTER THE L/C APPLICANTS’APPROVAL CONFIMING THE NAME OF VESSEL AND SUCH APPROVAL WILL BE ADVISED TO BENEFICARY THROUGH THE CREDIT ISSUING BANK IN FORM OF AN AMENDMENT TESTED TELEX WITHIN 10 DAYS BEFORE SHIPMENT案例2:SHIPMENT MUST ONLY BE EFFECTED UPON RECEIPT OF L/C ISSUING BANK’S TESTED TELEX TO THE ADVISING BANK FOR ONWARD TRANSMISSION TO THE BENEFICIARY STATING THAT L/C APPLICANT HAS INSPECTED THE GOODS WHICH FOUND TO BE IN GOOD ORDER AND CONDITIONS AND APPROVED SHIPMENT四、付款与实际到货相联系案例1:收到货物后我行将根据你们的指示付款AS RECEIPT OF THE GOODS WE WILL CREDIT YOU AS YOUR INSTRUCTIONS案例2:开证申请人通知开证行已收到货并证明货物及数量符合定单的规定及开证申请人授权付款。

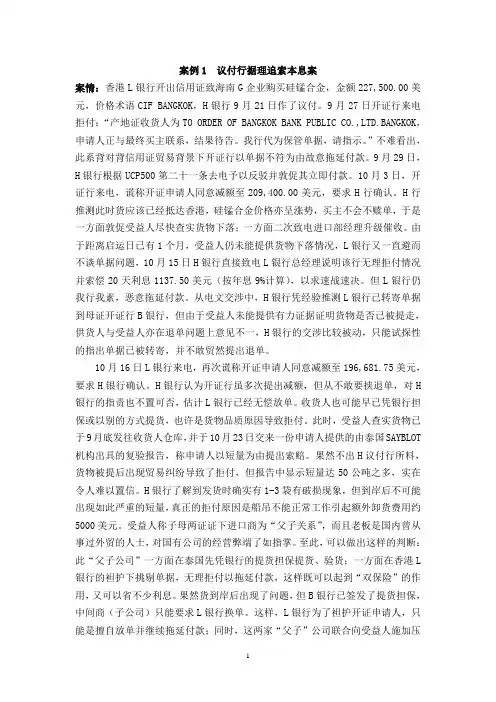

案例1 议付行据理追索本息案案情:香港L银行开出信用证致海南G企业购买硅锰合金,金额227,500.00美元,价格术语CIF BANGKOK,H银行9月21日作了议付。

9月27日开证行来电拒付:“产地证收货人为TO ORDER OF BANGKOK BANK PUBLIC CO.,LTD.BANGKOK,申请人正与最终买主联系,结果待告。

我行代为保管单据,请指示。

”不难看出,此系背对背信用证贸易背景下开证行以单据不符为由故意拖延付款。

9月29日,H银行根据UCP500第二十一条去电予以反驳并敦促其立即付款。

10月3日,开证行来电,谎称开证申请人同意减额至209,400.00美元,要求H行确认。

H行推测此时货应该已经抵达香港,硅锰合金价格亦呈涨势,买主不会不赎单,于是一方面敦促受益人尽快查实货物下落;一方面二次致电进口部经理升级催收。

由于距离启运日已有1个月,受益人仍未能提供货物下落情况,L银行又一直避而不谈单据问题,10月15日H银行直接致电L银行总经理说明该行无理拒付情况并索偿20天利息1137.50美元(按年息9%计算),以求速战速决。

但L银行仍我行我素,恶意拖延付款。

从电文交涉中,H银行凭经验推测L银行已转寄单据到母证开证行B银行,但由于受益人未能提供有力证据证明货物是否已被提走,供货人与受益人亦在退单问题上意见不一,H银行的交涉比较被动,只能试探性的指出单据已被转寄,并不敢贸然提出退单。

10月16日L银行来电,再次谎称开证申请人同意减额至196,681.75美元,要求H银行确认。

H银行认为开证行虽多次提出减额,但从不敢要挟退单,对H 银行的指责也不置可否,估计L银行已经无偿放单。

收货人也可能早已凭银行担保或以别的方式提货,也许是货物品质原因导致拒付。

此时,受益人查实货物已于9月底发往收货人仓库,并于10月23日交来一份申请人提供的由泰国SAYBLOT 机构出具的复验报告,称申请人以短量为由提出索赔。

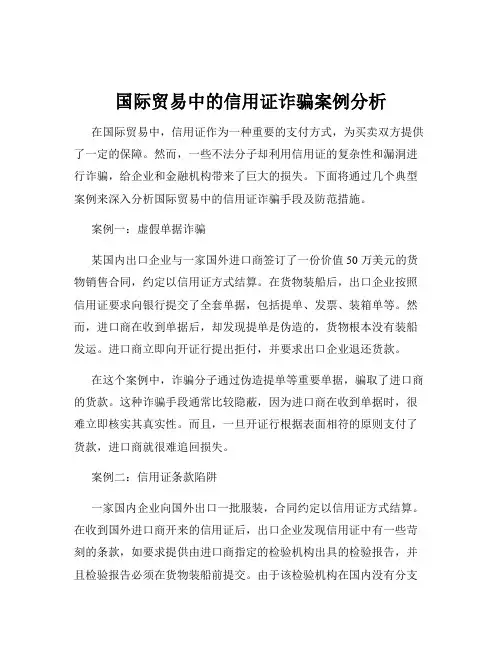

国际贸易中的信用证诈骗案例分析在国际贸易中,信用证作为一种重要的支付方式,为买卖双方提供了一定的保障。

然而,一些不法分子却利用信用证的复杂性和漏洞进行诈骗,给企业和金融机构带来了巨大的损失。

下面将通过几个典型案例来深入分析国际贸易中的信用证诈骗手段及防范措施。

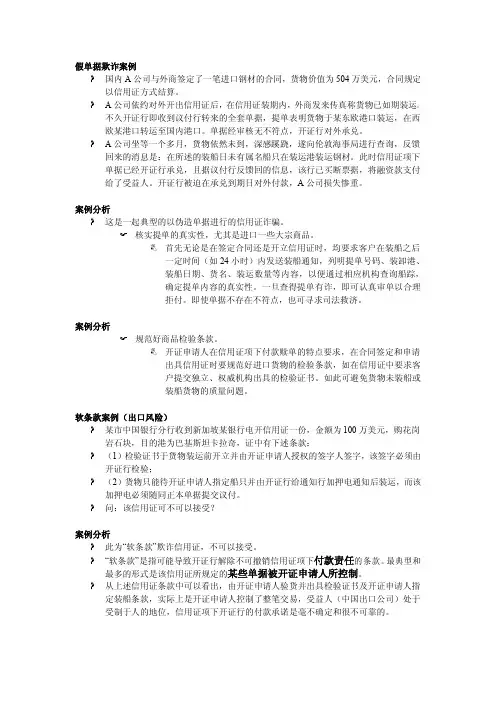

案例一:虚假单据诈骗某国内出口企业与一家国外进口商签订了一份价值 50 万美元的货物销售合同,约定以信用证方式结算。

在货物装船后,出口企业按照信用证要求向银行提交了全套单据,包括提单、发票、装箱单等。

然而,进口商在收到单据后,却发现提单是伪造的,货物根本没有装船发运。

进口商立即向开证行提出拒付,并要求出口企业退还货款。

在这个案例中,诈骗分子通过伪造提单等重要单据,骗取了进口商的货款。

这种诈骗手段通常比较隐蔽,因为进口商在收到单据时,很难立即核实其真实性。

而且,一旦开证行根据表面相符的原则支付了货款,进口商就很难追回损失。

案例二:信用证条款陷阱一家国内企业向国外出口一批服装,合同约定以信用证方式结算。

在收到国外进口商开来的信用证后,出口企业发现信用证中有一些苛刻的条款,如要求提供由进口商指定的检验机构出具的检验报告,并且检验报告必须在货物装船前提交。

由于该检验机构在国内没有分支机构,出口企业无法及时获得检验报告,导致无法按时交单。

最终,开证行以单证不符为由拒付了货款。

在这个案例中,诈骗分子通过在信用证中设置一些难以满足的条款,故意造成出口企业单证不符,从而达到拒付货款的目的。

这种诈骗手段常常利用出口企业对信用证条款的不熟悉和疏忽,给企业带来了巨大的损失。

案例三:软条款信用证诈骗某国内企业与一家国外公司签订了一份机械设备出口合同,合同金额为 200 万美元。

国外公司开来的信用证中包含了一个软条款,即要求出口企业在发货前必须获得进口商的书面确认。

然而,在出口企业准备发货时,进口商却故意拖延不给出书面确认,导致货物无法按时发运。

最终,由于信用证过期,开证行拒绝支付货款。

软条款信用证的案例及对策在这里,我们并不否认某些软条款信用证也有被侥幸执行的情况。

买方为控制货物质量,维护自身利益,采取了验货付款的办法。

而国内出口公司为争取创汇、接受买方条件,致使这类以买方出具验货证明的软条款信用证得以实施。

但是,在实际业务运作中,少数不法分子利用软条款信用证诈骗的案例屡有发生。

这种对受益人来讲基本没有保障的信用证,一旦发生纠纷或欺诈行为,受益人风险巨大。

这里需要指出,截至目前,国际商会有关信用证的文件对此并无特别的说明和规定,这也是软条款信用证得以常出现的原因之一。

“UCP500”的文件起草人大都来自某些大国,带有软条款的信用证未在“UCP500”中得到阐述,可以说是一个遗憾。

软条款信用证的的确确害人不浅。

对于卖方来说,由于进口商及其银行在信用证内加列了个别条款或字句,设置圈套,极易诱使其受骗上当。

如果真是这样,那损失就相当巨大;因此,对于软条款信用证,我们国内的外贸、工贸企业人员必须对此引起高度的重视,并对可能的风险作出适当的防范才行。

然而,尽管处理软条款信用证是件比较头痛的事,但也不于惊惶失措。

即使是直至货物出运才发现信用证含有软条款,也不应该束手无策。

要灵活机智,要冷静分析,仔细寻找突破口,较为圆满地予以解决。

案例:一日,某公司来银行,单据连同信用证一并交来,请求银行议付。

该客户虽在议付行开户,但此证却非该行通知。

信用证中有如下条款:“documents will be released free of payment. Payment to be effected to beneficiary upon receipt of our authenticated message authorizing you to release payment."对于这样一张规定了单据将免费放给申请人,议付行在收到开证行授权后才能向受益人付款的,明显带有软条款的信用证,收汇的风险已显而易见。

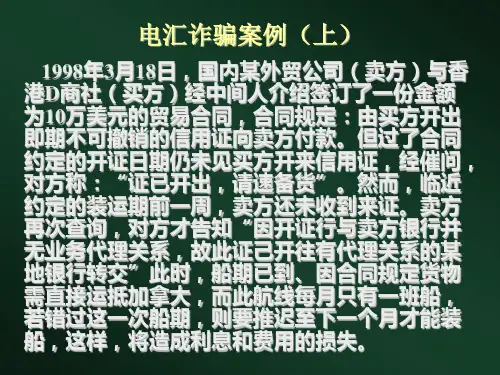

国际贸易中的结算方式和风险案例一、结算方式。

1. 汇付(Remittance)汇付就像是你给远方朋友寄钱一样简单直接。

它包括信汇(M/T)、电汇(T/T)和票汇(D/D)。

信汇呢,就像是写封信告诉银行把钱汇给对方,不过现在很少用啦,因为速度慢。

电汇就快多了,你给银行下个指令,银行通过电报或者电传这些电子手段,立马把钱打到对方账户。

票汇就是你买张汇票,然后把汇票寄给对方,对方拿着汇票去银行取钱。

比如说,咱们中国的一家小外贸公司要从印度进口一批香料。

因为之前和印度供应商合作过,彼此有点信任,就选择了电汇这种方式。

先付30%的预付款,等货物到港检验合格后再付剩下的70%。

这种方式对于双方来说都比较方便快捷,尤其是预付款,能让印度供应商放心开始备货。

2. 托收(Collection)托收有点像找个中间人帮忙收钱。

它分为光票托收和跟单托收。

光票托收就是只拿着汇票去收钱,没有附带货运单据啥的。

跟单托收就不一样啦,它跟着货运单据呢。

跟单托收里又分付款交单(D/P)和承兑交单(D/A)。

付款交单就是进口商得先付钱,银行才把单据给他,他才能提货。

承兑交单就有点冒险了,进口商只要承兑汇票,也就是答应在未来某个时间付款,银行就把单据给他,他就能提货了。

举个例子,欧洲有个小服装零售商从中国的服装厂订了一批衣服。

双方约定采用付款交单的托收方式。

中国服装厂把货物运出去后,把汇票和货运单据交给自己的银行,银行再把这些寄给欧洲零售商的银行。

欧洲零售商得先付钱,银行才会把单据给他,他才能去港口提货。

这样对中国服装厂来说,只要单据在自己手里,就不怕欧洲零售商赖账不付钱,毕竟没有单据提不了货嘛。

3. 信用证(Letter of Credit,L/C)信用证就像是国际贸易里的一个保证书。

是银行根据进口商的要求,向出口商开出的一种有条件的付款承诺。

比如说,美国的一家大型连锁超市要从巴西进口大量的咖啡豆。

巴西的咖啡出口商担心美国超市不付款,美国超市担心巴西的咖啡豆质量不好或者不按时发货。

⑴换汇成本=出口商品总成本(人民币元)/FOB出口外汇净收入(美元)出口商品总成本(退税后)=出口商品购进价(含增值税)+定额费用-出口退税收入①定额费用:出口商品购进价*费用定额率②退税收入=出口商品购进价(含税)/(1+增值税率)*退税率⑵出口盈亏额=(FOB出口外汇净收入*银行外汇买入价)-出口商品总成本(退税后)⑶①佣金=含佣价×佣金率②含佣价=净价/(1-佣金率)③折扣=实际发票金额×折扣百分比⑷①保险金额= CIF价×(1+投保加成率)②CIF(CIP) = CFR(CPT)/1- [保险费率×(1+投保加成率)]⑸保险金额= FOB(FCA)价格×(1+平均运费率+平均保险费率)⑹投保险费=CIF(CIP)价×(1+投保加成率)×保险费率信用证的特点1.开证银行承担第一付款责任而且付款责任是独立的。

2.信用证独立于买卖合同。

3.信用证处理的是单据而不是货物。

信用证的软条款:1.软条款是信用证中附加生效条件的条款,或者条款规定单据取得需要进口商的配合,从而使进口商掌握贸易主动权,致使出口商面临交单不符的风险。

2.软条款就是纯粹的陷阱条款,是申请人在信用证中添加某些条款设置陷阱,以掌握基础贸易的主动权。

信用证:单内相符、单单相符、单证相符汇票、本票、支票的区别1、证券性质2、基本当事人支票:支付证券汇票:出票人、付款人、收款人汇票:委托证券本票:出票人、收款人本票:自付证券支票:出票人、银行、收款人3、付款人资格4、资金关系汇票无特别规定发行本票和汇票不必有资金关系本票:出票人签发支票必须先有资金关系支票:银行和金融机构5、主债务人6、出票人的责任本票和支票为出票人汇票:承担担保承兑和付款责任汇票 1. 承兑前:出票人本票、支票:承担付款责任2.承兑后:承兑人对易碎和易短量货物的索赔,应了解是否有免赔的规定:1 无免赔的规定:即不论损失程度,均予以赔偿2 有免赔率的规定:(1)如果损失额没有超过免赔率,保险公司不予赔偿;(2)如果超过免赔率,则分为两种情况:A 相对免赔率:不扣除免赔率全部予以赔偿;B 绝对免赔率:扣除免赔率,只赔超过部分。

从一则案例浅谈信用证中的软条款作者:李芳来源:《经济师》2008年第01期摘要:在当今国际贸易中,信用证是多数国家普遍采用的一种主要结算方式。

但是信用证机制本身并不是无懈可击的,它在促进贸易的同时,自身也存在着一些风险,其风险主要表现在软条款方面.因此,在办理信用证过程中,出口方应保持头脑冷静,小心谨慎,只有仔细审查对方制定的各项软条款,清醒地识别信用证软条款,提高风险防范意识并提出相对应的防范措施,才能确保信用证业务顺利进行,避免不必要的损失。

关键词:案例信用证软条款中图分类号:F830.73文献标识码:A文章编号:1004-4914(2008)01-104-03一、案例介绍2006年12月25日,我国A银行收到日本B银行的即期不可撤销信用证,申请人为日本的D公司,受益人为我国的一个外贸公司下属的食品加工企业C。

银行收到信用证后认真审查了该证,发现有一条款“INSPECTION CERTIFICATE ISSUED BY MR ZHAN G OF D,ⅹⅹOFFICE IN TWO COPIES”。

工作人员在通知受益人时,指出了该条款,提醒受益人注意。

受益人称该张先生现驻其公司,未提出异议。

后C公司在信用证有效期内分为两次发货,并提交规定单据到A银行议付。

第一次议付时间是2007年1月29日,金额为USD26800,准时收回货款,问题出在第二次议付上。

第二次议付时间是2007年2月5日,议付金额为USD107520,因该证有偿付行,议付行及时收到了押汇款。

可时隔几日开证行发电至议付行称该单据有不符点,“检验证书上签字系伪造”,拒付并要求退回已收到的偿付行的款项。

同时,申请人D驻我国办事处亦来人到A银行,称他们收到的为空箱,根本没有货。

分析:本案例中,开证申请人授权签发检验证这一条款,不仅违反了有关进出口商品检验需由一个独立贸易关系人之外的第三者、一个有资格、有权威性的检验专业机构来执行的惯例,而且也违背了UCP500号第四条规定:“在信用证业务咯有关当事人处理的是单据,而不是与交易所有关的货物服务或其他行为。

案例介绍(1)有一家意大利银行开出的信用证称,该信用证只有在收到意方进口许可证后方能生效,而这种生效还需经申请人的授权。

此外,议付行还要提示开证申请人验货证明,待由开证人确认后,开证银行方可将款项贷记有关帐户。

这是一张比较典型的带有软条款的信用证。

该证虽标有不可撤销信用证的字样,但稍有一点国际结算常识的人都会看出,在其实际运作中却与可撤销信用证不同。

因为开证申请人(进口商)自始至终都控制着整笔交易,而受益人(出口商)则完完全全地处于被动地位。

(2)一张巴基斯坦某银行的来证写得更为露骨:该证明确规定付款的前提是要由独立的检察人员在特定的地点------卡拉奇的码头上就货物的质量和数量进行检验,检验后才能决定最终支付多少货款。

众所周知,无论国际商会关于跟单信用证统一惯例的400号文件还是500号文件,都明确地规定了信用证项下单据的独立性;在信用证业务中,各有关当事人所处理的只是单据,而不是单据所涉及的货物、服务或其他行为。

案例分析以上案例中的信用证都带有软条款的性质,表现为信用证开出后并不生效,要待开证行另行通知或修改后方可生效。

那种比较典型的带有未生效条款的软条款信用证通常还可以用几个“不”字来概括。

即开证行不通知生效,不发修改书,开证人不出具证书或收据,不来验货不通知船公司船名等,并常常伴有要求出口商提前支付5%甚至更高履约金的字样,其中有不少是在证外合同中早就规定好了的。

因为信用证不生效,即无法出运货物,而一旦这期间货物的国际市场价格下跌或有其他对申请人(进口商)不利的因素,申请人就会趁机拒发装运通知,使信用证无法生效,从而最终使受益人不能及时提交完整的出口单据给议付行寄单索汇,也使开证行自行免除跟单信用证项下的付款责任。

而期间那些5%甚至更高的履约金及佣金早已进入中介人或开证申请人的腰包,一走了之;此时,作为出口公司则既遭受了损失,又吃了哑巴亏。

信用证案例分析在国际贸易中,信用证作为一种重要的支付方式,为买卖双方提供了一定的保障。

然而,由于其涉及的环节众多,操作复杂,也常常会引发各种问题和纠纷。

下面我们将通过几个实际的案例来深入分析信用证的相关问题。

案例一:单证不符导致的拒付某出口企业向国外买方出口一批货物,合同约定以信用证方式结算。

信用证规定了一系列的单证要求,包括提单、商业发票、装箱单、质检报告等。

然而,当出口企业向银行交单时,银行发现商业发票上的货物描述与信用证的要求存在细微差异,尽管货物本身并无问题,但银行根据“单证严格相符”的原则,拒绝付款。

在这个案例中,虽然货物质量和数量都符合合同要求,但由于单证上的小差错,导致了银行拒付。

这就提醒了出口企业,在准备信用证所需单证时,必须要严格按照信用证的要求,一字一句地仔细核对,确保单证的准确性和一致性。

任何微小的不符点都可能被银行抓住,从而影响收款。

案例二:信用证的软条款陷阱_____公司与国外买方签订了一份信用证支付的合同。

信用证中规定,货物必须在买方代表检验合格并签署检验报告后才能发货。

这看似是一个正常的条款,但实际上是一个“软条款”。

因为买方代表是否及时检验、检验标准是否合理等都完全由买方掌控,出口企业处于非常被动的地位。

结果,买方代表故意拖延检验时间,导致货物无法按时发货,出口企业不仅面临违约的风险,还可能遭受货物积压的损失。

这个案例揭示了信用证中“软条款”的潜在风险。

出口企业在签订信用证合同时,一定要仔细审查条款,对于那些赋予买方过多控制权、条件含糊不清或者无法由出口企业自身控制的条款,要坚决要求修改或删除,以免陷入被动局面。

案例三:开证行的信用风险一家国内企业与国外买方签订了合同,买方通过其所在国的一家银行开出了信用证。

在货物发运并提交单证后,开证行却以各种理由拖延付款,甚至最后声称资金紧张,无法履行付款义务。

这让出口企业陷入了困境,虽然货物已经发出,但货款却迟迟无法收回。

这个案例凸显了开证行信用的重要性。

信用证软条款2010-09-02 10:20:13| 分类:好孩子 | 标签:信用证条款货物外贸付款 |字号大中小订阅(2007-04-19 15:20:12)转载var $tag=''; var $tag_code='736675d558f1b5f255d1ceca2d3f5ae5'; var $r_quote_bligid='49fa013a0100090q'; var $worldcup='0'; var $worldcupball='0'; 分类:专业信用证软条款长期以来,跟单信用证一直被认为对买卖双方都是一种安全有效的结算工具。

贸易界认为出口商只要取得不可撤销的信用证,就能得到充分的保障。

至今上海许多出口商仍然笃信这种观点。

在信用证项下,受益人收款的前提是单证相符(TERMS ARE COMPLIEDWITH)。

其含义是提呈了单据,并且通过单据证明信用证的所有条款已被执行,受益人就可以从开证行处收到货款。

受益人提呈的单据中通常包含提单等物权凭证,进口商付款取得了单据也就取得了货物,从而达到钱货两讫,交易完成的目的。

对买卖双方来说,确实都很公平。

然而,近年来,有些信用证的功能发生了异化,主要表现为信用证中加到“软条款”。

所谓“软条款”是指开证行在开立的信用证中加到某种条款,从而单方面解除其保证付款责任。

这种软条款信用证的付款保证作用有时甚至还不如可撤销的信用证。

在可撤销信用证项下,如撤销通知的送达迟于议付,该议付仍有效,开证行必须付款。

而某些软条款信用证,尽管出口方完成了买卖合同规定的义务,议付后开证行仍可根据软条款以种种理由拒付,而出口方和议付行无可奈何,或者这些条款是出口商根本无法办到的,信用证就成为一张废纸。

一、客检证书客检证书是指质量检验证需由客户以各种方式认可,始能生效。

进口商提出这种条款的起因是由于信用证业务处理的是单据而非货物,进口商为了防止出口方装运伪劣产品,因此要求由自己或其代理人在货物装运前验货并相应出具检验证书。

这样,如果出口货物不合格,出口商就得不到进口方的检验证书,因而也收不到货款,起到了保护进口方利益的作用。

这样做法原本是可以理解的,但是另一方面又使单证相符的主动权完全掌握在进口商手中,其结果使开证行第一性的付款责任就大大受到削弱。

近年来,这种情况越来越严重,甚至使这一原本为防止出口商提供品质不符商品的一种方法演变成进口商可根据市场供求、价格变化、自身资金余缺而随意拒付、拒收货物,强行压价甚至实施诈骗的手法,这实在是信用证历史上的一大突变,现举两例说明。

其一,上海市某制衣公司承接某港商订制的一批服装。

该制衣公司在签订合同时同意港商提出的在收到信用证后立即支付10%履约保证金的要求。

两个月后,我方公司收到来证。

该信用证规定:议付时要提呈一张正本品质证书。

该证书应在装运前25天由开证申请人签署。

品质证书上签字人的权限和签字应与开证申请人留在开证行的记录相符(CERTIFICATE OF QUALITY IN ONE ORIGINAL ISSUED AND SIGNED BY APPLICANT 25 DAYS BEFORESHIPMENT WHOSE AUTHORITY AND SIGNATURE MUST BE IN CON FORMITY WITH RECORD (S) HELD IN ISSUING BANK)。

由于品质证书要由开证申请人签署,而其签字样本又仅为开证行所持有,受益人根本无法了解检验证书的签字人是否有权代表进口商签字,更无法验证该签字是否与开证行的留底相符,甚至在装运前25天客商代表是否前来验货,出口商也无从掌握,因此,银行在审证时作了批注,提请公司注意该条款属软条款,如不接受,应联系客商删除该条款。

受益人根据银行的批注意见,随即与港商交涉。

港商同意取消该条款,但同时要求我外贸企业按照合同规定支付信用证金额10%的履约保证金,该企业未等到信用证修改书到达就向港商支付了该履约金,同时开始生产服装。

但信用证修改迟迟没有到达,外贸企业多次与进口商交涉,均无结果。

直到全部生产完毕,该港商派人来验货,仍口称信用证的修改书即到,但同时又拒绝出具检验证书。

此后,该信用证的修改书始终未到,货物无法出运。

该公司连续给港商打电话也没有人接。

在这种情况下,该公司要求银行协助调查,发现该香港公司早已不复存在。

这笔业务使这家企业蒙受重大损失,不仅被骗去了履约保证金,而且大批订做的服装积压在仓库里难以处理,损失严重。

其二,某深圳公司找到一家上海外贸公司,声称有商品,有客户,只是没有进出口权,要求上海公司在收到其客户从银行开来的信用证后收购其货物。

该上海公司与深圳公司达成了协议,此后不久,某香港银行开来购买该批货物的信用证。

该证要求提呈由开证申请人的授权签字人签署的检验证书,证明货物在装运前经其检验,并规定该授权签字人的签字必须与开证行的留底相符(INSPECTION CERTIFICATE ISSUED BY APPLICANT AND SIGNED BY THEIR AUTHOR IZED OFFICER (S) CERTIFYING THAT THE GOODS HAVE BEEN INSPECTED BEFORE SHIPMENT,THE APPLICANT’S AUTHORIZED SIGNATURE (S) ON THE INSPECTION CERTIFICATE MUST BE IN CONFORMITY WITH ISSUING BANK’S RECORD)。

该上海外贸公司派一名业务员到深圳,随带一份按信用证条款打印的商检证书以便香港客商验货后签字。

但港商代表验货后并未在上海公司预备的文件上签字,而是随手在一张白纸上用中文写下了客检证书的内容,交给上海公司的业务员代替信用证所要求的INSPECTION CERTIFICATE。

货物从深圳运抵上海后,上海公司便按合同规定付款给深圳公司。

然后将货物装船运至香港,并准备交单议付。

在此期间,上海公司无意中从深圳公司驻沪联络员处了解到港商声称货物有质量问题。

几经查问,该联络员又让港商再出具一份货物质量有问题的客检证书,并否定了港商代表已手签文件,称其签字无效。

至此,上海公司发觉受骗。

并发现此时深圳公司业务员已失踪,该上海公司只得要求银行协助,核实前一份客检证书的签字是否有效。

经与香港开证行联系,该行以须提供正式英文本的检验证书,并且签字人明确声明其本人确为预留印签者,才能核对印鉴,以此为由拒绝核实。

最后因港商坚决拒收而将货物运回上海。

后来该上海外贸公司了解到此案系深圳公司以给予“好处费”为条件,与港商相勾结,合演的一宗高价推销滞销产品的骗局。

二、有问题的提单条款提单是结汇的基本单据之一,是物权凭证。

在提单上搞花样做手脚往往危害极大,如利用假提单实施骗局就是一个世界性的多发性的商业犯罪活动,在提单上搞软条款也有多种办法,如信用证运输条款要求海陆联运,但又要求海运提单,两者相互矛盾,也是软条款。

下面是一则“提单通知人以修改书后告”的案例香港某银行开来一份信用证,规定提单的被通知人从修改书方式后告(NOTIFY PARTY WILL BE ADVISED LATER BY L/C AMENDMENT)。

受益人收到信用证后,不断与开证申请人联系,要求其尽快告知提单被通知人的名称,但开证申请人一直不予答复。

受益人只得求助于银行。

通知行几次与开证行联系,开证行均以开证申请人没有指示为由,拒绝发出修改。

由于货已备妥且装期迫近,出于无奈,受益人只得装船出运,将提单的被通知人做成空白,向银行交单议付。

之后,开证行以修改书没有发出及提单未打明通知人为理由拒付,最后,港商又以货物有质量问题拒绝付款赎单。

三、船舶指装装运是外贸交易的重要条款,在信用证项下也是重要内容,它涉及到的问题有装运港、装运时间、是否可以分批或转运、船舶及船龄等多方面,信用证在装运上做手脚,埋下钉子,使不可撤销性软化是方便的,因而也应该警惕。

“船舶由开证申请人指定”是一个常见的软条款。

某一银行来证中规定:货物须由开证申请人批准载运货物的船舶后才能装运。

该项批准将在装运前的10天经开证行以修改电传的方式通知信用证的受益人(SHIPMENT CAN ONLY BE EFFECTED AFTER THE L/CAPPLICANTS’ APPROVAL CONFI RMING THE NAME OF VESSEL AND SUCH APPROVAL WILL BE ADVISED TO BENEFIC IARY THROUGH THE CREDIT ISSUING BANK IN FORM OF AN AMENDMENT TESTED TELEX WHITHIN 10 DAYS BEFORE SHIPMENT)。

另一银行的来证也有类似的规定:虽非开证申请人批准船舶,却须同意装运才可装船(SHIPMENT MUST ONLY BE EFFECTED UPON RECEIPT OF L/C ISSUING BANK’S TES TED TELEX TO THE ADVISING BANK FOR ONWARD TRANSMISSION TO THE BENEFICIARY STATING THAT L/C APPLICANT HAS INSPECTED THE GOODS WHICH FOUNDTO BE IN GOOD ORDER AND CONDITIONS AND APPROVED SHIPMENT)。

含有上述装运条款的信用证名义上虽已开立,但实际上是不能使用的。

因为使用该信用证是有前提条件的。

即在装运前须由开证行来电批准,其实质是不生效的信用证。

如果进口商因种种原因不要货物,可以一直不批准装运的船舶,从而使受益人已备妥的货物无法出运。

四、付款与实际到货相联系《UCP500》第二条明确规定,信用证意为一项约定,开证行凭符合信用证规定的单据支付、承兑或授权议付,即承担不可撤销凭单付款的第一性终局付款责任。

把付款与实际到货挂钩,就动摇了信用证赖以运行的基础。

某西班牙银行开立的信用证的付款条件为“收到货物后,我行将根据你们的指示付款”(AT RECEIPT OF THE GOODS WE WILL CREDIT YOU AS YOUR INSTRUCTIONS)。

信用证业务处理的是单据,而非货物,这是信用证的基础道理。

而上述付款条件把付款与到货挂钩,这与单据贸易的本质相悖,应该指出,这种条款与延期付款信用证毫无共同之处,与信用证上使用的价格条件《2000国际贸易术语解释通则》D组,即到达交货也是毫不相干,因此,须货物到达才付款的条件是不能接受的。