紫金矿业2019年一季度财务分析结论报告

- 格式:rtf

- 大小:21.37 KB

- 文档页数:3

公司代码:601899 公司简称:紫金矿业紫金矿业集团股份有限公司2020年第一季度报告目录一、重要提示 (3)二、公司基本情况 (3)三、重要事项 (6)四、附录 (14)一、重要提示1.1公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2公司全体董事出席董事会审议季度报告。

1.3公司负责人陈景河、主管会计工作负责人吴红辉及会计机构负责人(会计主管人员)丘寿才保证季度报告中财务报表的真实、准确、完整。

1.4本公司第一季度报告未经审计。

二、公司基本情况2.1主要财务数据注1:比上年度末减少主要是报告期本集团持有的以公允价值计量且其变动计入其他综合收益的股票产生浮动亏损所致。

注2:报告期本集团非经常性损益为389,576,761元,其中冶炼加工企业期货套期保值盈利498,770,699元,系本集团管理要求冶炼加工企业对冲持有存货价格变动风险而产生的。

期货盈利(列入“非经常性”)则对应现货销售毛利减少和计提存货跌价准备(列入“经常性”)。

非经常性损益项目和金额√适用□不适用2.2截止报告期末的股东总数、前十名股东、前十名流通股东(或无限售条件股东)持股情况表单位:股2.3截止报告期末的优先股股东总数、前十名优先股股东、前十名优先股无限售条件股东持股情况表□适用√不适用三、重要事项3.1公司主要会计报表项目、财务指标重大变动的情况及原因√适用□不适用3.1.1 经营成果报告期,公司认真贯彻“深化改革、跨越增长、持续发展”工作总路线,面对新冠肺炎疫情全球蔓延、铜锌价格大幅下跌的严峻形势,坚持疫情防控和生产经营两手抓,公司上下主动作为,创造性开展工作,一季度生产经营实现“开门红”,部分指标超额完成。

公司黄金板块抓住金价上升机会全面发力,一季度生产矿产金10.55吨,同比增长8.82%;矿产铜产量继续保持高速增长,一季度矿产铜产量11.49万吨,同比增长36.55%。

2019年第一季度報告紫金礦業集團股份有限公司(「本公司」)董事會(「董事會」)宣佈本公司及其附屬公司(「本集團」)截至2019年3月31日止三個月(「報告期」)根據中國企業會計準則及相關法規編制的未經審計財務報告(「第一季度報告」)。

本報告分別以中英文刊載。

如中英文有任何差異,概以中文為準。

本報告中,除內容特別指明外,貨幣皆為人民幣。

2019年4月29日中國福建*本公司之英文名稱僅供識別公司代码:601899 公司简称:紫金矿业紫金矿业集团股份有限公司2019年第一季度报告目录一、重要提示 (3)二、公司基本情况 (3)三、重要事项 (5)四、附录 (10)一、重要提示1.1公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2未出席董事情况未出席董事姓名未出席董事职务未出席原因的说明被委托人姓名李建董事公务出差蓝福生蔡美峰独立董事公务出差朱光1.3公司负责人陈景河、主管会计工作负责人林红英及会计机构负责人(会计主管人员)吴红辉保证季度报告中财务报表的真实、准确、完整。

1.4本公司第一季度报告未经审计。

二、公司基本情况2.1主要财务数据单位:元币种:人民币本报告期末上年度末本报告期末比上年度末增减(%)总资产113,134,220,876 112,879,303,842 0.23 归属于上市公司股东的净资产41,647,059,477 40,455,434,274 2.95年初至报告期末上年初至上年报告期末比上年同期增减(%) 经营活动产生的现金流量净额1,284,925,091 1,326,940,832 -3.17年初至报告期末上年初至上年报告期末比上年同期增减(%)营业收入29,041,940,841 22,863,594,836 27.02 利润总额1,430,265,783 1,689,349,105 -15.34 归属于上市公司股东的净利润874,482,066 1,085,362,589 -19.43归属于上市公司股东的扣除非经常性损益的净利润744,794,569 1,051,044,330 -29.14加权平均净资产收益率(%)2.423.07 减少0.65个百分点基本每股收益(元/股)0.038 0.047 -19.15 稀释每股收益(元/股)0.038 0.047 -19.15 非经常性损益项目和金额√适用□不适用单位:元币种:人民币项目本期金额非流动资产处置损益-885,136计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外45,892,750计入当期损益的对非金融企业收取的资金占用费92,267,201除同公司正常经营业务相关的有效套期保值业务外,持有交易性金融资产、衍生金融资产、交易性金融负债、衍生金融负债产生的公允价值变动损益,以及处置交易性金融资产、衍生金融资产、交易性金融负债、衍生金融负债和其他债权投资取得的投资收益80,479,548除上述各项之外的其他营业外收入和支出-67,032,398少数股东权益影响额(税后)7,852,249所得税影响额-28,886,717合计129,687,497 2.2截止报告期末的股东总数、前十名股东、前十名流通股东(或无限售条件股东)持股情况表单位:股股东总数(户)715,775 前十名股东持股情况股东名称(全称)期末持股数量比例(%)持有有限售条件股份数量质押或冻结情况股东性质股份状态数量闽西兴杭国有资产投资经营有限公司5,960,742,247 25.88 289,389,067 冻结208,484,145国有法人香港中央结算代理人有限公司5,711,378,509 24.80 0 未知0境外法人中国证券金融股份有限公司691,190,823 3.00 0 无0国有法人全国社保基金一零八组合361,731,466 1.57 0 无0 其他中非发展基金有限公司321,543,408 1.40 0 无0 国有法人新华都-国信证券-17新华都EB担保及信托财产专户286,189,570 1.24 0 无0 其他中央汇金资产管理有限责任公司191,694,700 0.83 0 无0国有法人华融瑞通股权投资管理有限公司160,771,704 0.70 0 无0国有法人香港中央结算有限公司145,717,590 0.63 0 无0 境外法人橄榄木投资(北京)有限公司134,019,292 0.58 0 无0国有法人前十名无限售条件股东持股情况股东名称持有无限售条件流股份种类及数量通股的数量种类数量香港中央结算代理人有限公司5,711,378,509 境外上市外资股5,711,378,509 闽西兴杭国有资产投资经营有限公司5,671,353,180 人民币普通股5,671,353,180 中国证券金融股份有限公司691,190,823 人民币普通股691,190,823 全国社保基金一零八组合361,731,466 人民币普通股361,731,466 中非发展基金有限公司321,543,408 人民币普通股321,543,408 新华都-国信证券-17新华都EB担保及信托财产专户286,189,570 人民币普通股286,189,570 中央汇金资产管理有限责任公司191,694,700 人民币普通股191,694,700 华融瑞通股权投资管理有限公司160,771,704 人民币普通股160,771,704 香港中央结算有限公司145,717,590 人民币普通股145,717,590 橄榄木投资(北京)有限公司134,019,292 人民币普通股134,019,292上述股东关联关系或一致行动的说明本公司未知前十名流通股股东之间是否存在关联关系或一致行动的情况表决权恢复的优先股股东及持股数量的说明不适用2.3截止报告期末的优先股股东总数、前十名优先股股东、前十名优先股无限售条件股东持股情况表□适用√不适用三、重要事项3.1公司主要会计报表项目、财务指标重大变动的情况及原因√适用□不适用2019年第一季度报告3.1.1经营成果报告期内,本集团实现营业收入290.42亿元,较上年同期增长27.02%(上年同期:228.64亿元)。

紫金矿业2013年度财务报告分析紫金矿业财务报告分析一、 资产负债表2013年度人民币元接下来我们对资产负债表进行水平分析:资产负债表水平分析表1、从投资或资产角度进行分析评价根据上表,可以对资金矿业公司总资产变动情况作出以下分析评价:该公司总资产本期增加2,707,704,017元,增长幅度为8。

63%,说明紫金矿业公司2013年较2012年资产规模有较多的增长,进一步分析可以发现:(1)流动资产本期增加833,450,838元,增长幅度为6。

38%,使总资产规模增加了2。

66%.非流动资产本期增加了1,874,253,179元,增长幅度为10。

24%,使总资产规模增加了5。

97%,两者合计使总资产增加了2,707,704,017元,增长幅度为8.63%。

(2)本期总资产的增长主要体现在非流动资产的增长上。

其增长主要体现在以下几个方面:一是固定资产的较大幅度增长。

固定资产本期增长了803,168,015元,增长幅度为34.75%,对总资产的影响为2。

56%,可以看出紫金矿业公司本期主要增加对固定资产的投资。

二是工程物资的大幅度增长。

工程物资本期增加了3,672,275元,增长幅度为153。

51%,但对总资产的影响较小,为0。

01%。

(3)流动资产的变动主要体现在以下几个方面:一是应收账款的增加。

应收账款本期增加了320,670,123元,增长幅度为37.92%,使总资产规模增长了1。

02%。

二是其它应收款的增加,其它应收款本期增加了1,705,266,993元,增长幅度为26。

74%,使总资产规模增加了5.43%,是流动资产中对资产变动影响最大的项目。

2、从筹资或权益角度进行分析评价根据上表,可以对资金矿业公司权益总额变动情况作出以下分析评价:该公司权益总额较上年同期增加了2,707,704,017元,增长幅度为8。

63%,说明资金矿业公司权益总额有较多的增长。

进一步分析可以发现:(1)负债本期增加2,254,188,267元,增长幅度为26。

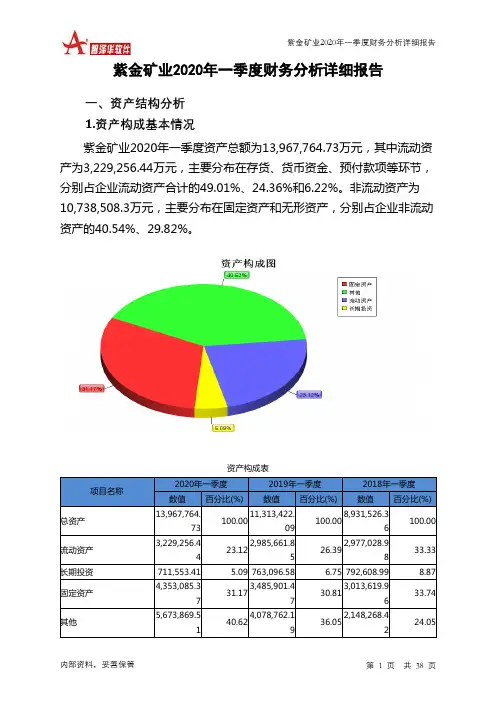

紫金矿业2020年一季度财务分析综合报告紫金矿业2020年一季度财务分析综合报告一、实现利润分析2020年一季度实现利润为180,987.02万元,与2019年一季度的143,026.58万元相比有较大增长,增长26.54%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年一季度营业成本为3,223,667万元,与2019年一季度的2,532,083.92万元相比有较大增长,增长27.31%。

2020年一季度销售费用为15,247.47万元,与2019年一季度的30,341.04万元相比有较大幅度下降,下降49.75%。

2020年一季度在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2020年一季度管理费用为92,233.57万元,与2019年一季度的89,611.51万元相比有所增长,增长2.93%。

2020年一季度管理费用占营业收入的比例为2.55%,与2019年一季度的3.09%相比有所降低,降低0.54个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年一季度财务费用为40,546.04万元,与2019年一季度的54,980.43万元相比有较大幅度下降,下降26.25%。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

因此与2019年一季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,紫金矿业2020年一季度的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

![紫金矿业[601899]2019年2季度财务分析报告-原点参数](https://uimg.taocdn.com/7bdecee62b160b4e777fcf28.webp)

紫金矿业[601899]2019年2季度财务分析报告(word可编辑版)目录一.公司简介 (3)二.公司财务分析 (3)2.1 公司资产结构分析 (3)2.1.1 资产构成基本情况 (3)2.1.2 流动资产构成情况 (4)2.1.3 非流动资产构成情况 (5)2.2 负债及所有者权益结构分析 (7)2.2.1 负债及所有者权益基本构成情况 (7)2.2.2 流动负债基本构成情况 (8)2.2.3 非流动负债基本构成情况 (9)2.2.4 所有者权益基本构成情况 (10)2.3利润分析 (12)2.3.1 净利润分析 (12)2.3.2 营业利润分析 (12)2.3.3 利润总额分析 (13)2.3.4 成本费用分析 (14)2.4 现金流量分析 (15)2.4.1 经营活动、投资活动及筹资活动现金流分析 (15)2.4.2 现金流入结构分析 (16)2.4.3 现金流出结构分析 (20)2.5 偿债能力分析 (24)2.5.1 短期偿债能力 (24)2.5.2 综合偿债能力 (25)2.6 营运能力分析 (26)2.6.1 存货周转率 (26)2.6.2 应收账款周转率 (27)2.6.3 总资产周转率 (28)2.7盈利能力分析 (29)2.7.1 销售毛利率 (29)2.7.2 销售净利率 (30)2.7.3 ROE(净资产收益率) (31)2.7.4 ROA(总资产报酬率) (32)2.8成长性分析 (33)2.8.1 资产扩张率 (33)2.8.2 营业总收入同比增长率 (34)2.8.3 净利润同比增长率 (35)2.8.4 营业利润同比增长率 (36)2.8.5 净资产同比增长率 (37)一.公司简介二.公司财务分析2.1 公司资产结构分析2.1.1 资产构成基本情况紫金矿业2019年2季度末资产总额为116,581,961,442.0元,其中流动资产为29,904,846,481.0元,占总资产比例为25.65%;非流动资产为86,677,114,961.0元,占总资产比例为74.35%;2.1.2 流动资产构成情况流动资产主要包括货币资金、交易性金融资产、应收票据及应收账款、应收款项融资、预付账款、其他应收账款、存货、合同资产、持有待售资产、一年内到期的非流动资产以及其他流动资产科目,紫金矿业2019年的流动资产主要包括存货、货币资金以及其他应收款,各项分别占比为43.28%,31.63%和8.16%。

紫金矿业2019年一季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为828,467.69万元,2019年一季度已经取得的银行短期借款为1,583,946.14万元。

2.长期资金需求

该企业长期资金需求为3,608,853.39万元,2019年一季度已经发生的非流动负债合计为3,089,479.36万元。

3.总资金需求

该企业的总资金需求为4,437,321.08万元。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为942,373.4万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是1,362,327.55万元,实际已经取得的短期贷款金额为1,583,946.14万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,152,350.48万元,企业有能力在3年之内偿还的贷款总规模为1,257,339.02万元,在5年之内偿还的贷款总规模为1,467,316.09万元,当前实际的长短期借款合计为4,963,698.64万元。

二、资金链监控

1.会不会发生资金链断裂

一旦发生信任危机,要求该企业偿还全部短期借款,就会出现资金链断裂风险,短期暴露的资金缺口为641,572.74万元。

不过,该资金缺口在企业持续经营4.15个分析期之后可被盈利填补。

企业负债水平较高,且经

内部资料,妥善保管第页共1 页。

紫金矿业2019年经营风险报告

内部资料,妥善保管 第 1 页 共 5 页

紫金矿业2019年经营风险报告

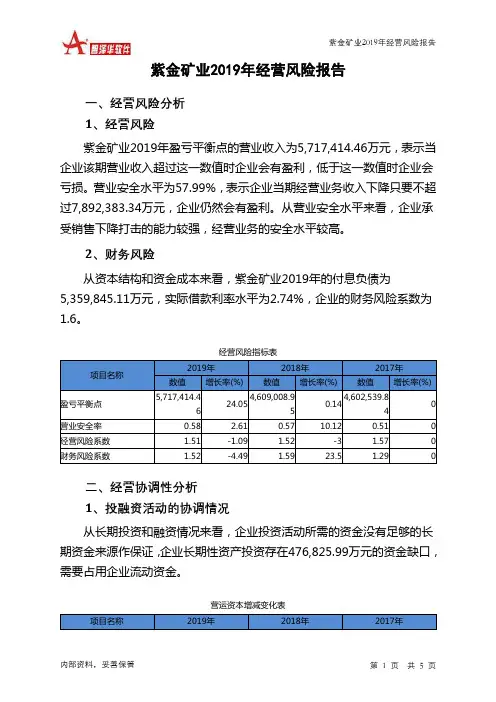

一、经营风险分析 1、经营风险

紫金矿业2019年盈亏平衡点的营业收入为5,717,414.46万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为57.99%,表示企业当期经营业务收入下降只要不超过7,892,383.34万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,紫金矿业2019年的付息负债为5,359,845.11万元,实际借款利率水平为2.74%,企业的财务风险系数为1.6。

经营风险指标表

项目名称

2019年 2018年 2017年 数值 增长率(%)

数值

增长率(%)

数值

增长率(%)

盈亏平衡点 5,717,414.4

6 24.05

4,609,008.95 0.14

4,602,539.84 0 营业安全率 0.58 2.61 0.57 10.12

0.51 0 经营风险系数 1.51 -1.09 1.52 -3 1.57 0 财务风险系数

1.52

-4.49

1.59

23.5

1.29

二、经营协调性分析 1、投融资活动的协调情况

从长期投资和融资情况来看,企业投资活动所需的资金没有足够的长期资金来源作保证,企业长期性资产投资存在476,825.99万元的资金缺口,需要占用企业流动资金。

营运资本增减变化表

项目名称 2019年 2018年 2017年。

紫金矿业2019年一季度财务分析综合报告紫金矿业2019年一季度财务分析综合报告

一、实现利润分析

2019年一季度实现利润为143,026.58万元,与2018年一季度的

168,934.91万元相比有较大幅度下降,下降15.34%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析

2019年一季度营业成本为2,532,083.92万元,与2018年一季度的

1,935,260.24万元相比有较大增长,增长30.84%。

2019年一季度销售费用为30,341.04万元,与2018年一季度的22,848.56万元相比有较大增长,增长32.79%。

2019年一季度销售费用增长的同时收入也有较大幅度增长,企业销售活动取得了明显市场效果,销售费用支出合理。

2019年一季度管理费用为89,611.51万元,与2018年一季度的66,450.89万元相比有较大增长,增长34.85%。

2019年一季度管理费用占营业收入的比例为3.09%,与2018

年一季度的2.91%相比变化不大。

管理费用与营业收入同步增长,但销售利润却大幅度下降,要注意提高管理费用支出的效率。

2019年一季度财务费用为54,980.43万元,与2018年一季度的62,112.77万元相比有较大幅度下降,下降11.48%。

三、资产结构分析

与2018年一季度相比,2019年一季度其他应收款占收入的比例下降。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,资产的盈利能力没有提高。

因此与2018年一季度相比,资产结构趋于恶化。

四、偿债能力分析

从支付能力来看,紫金矿业2019年一季度的经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。