房屋及建筑物的折旧年限

- 格式:doc

- 大小:26.00 KB

- 文档页数:2

除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:(一)房屋、建筑物,为20年;(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;(三)与生产经营活动有关的器具、工具、家具等,为5年;(四)飞机、火车、轮船以外的运输工具,为4年;(五)电子设备,为3年。

「释义」本条是对固定资产最低折旧年限的规定。

虽然企业固定资产折旧年限的长短,只是涉及缴纳税款的时序问题,但是国家每年财政收入的要求、通货膨胀或者紧缩等经济情况的变化等多种因素的影响决定了,若不对固定资产的折旧年限作一个基本要求,仍然会影响到国家的税收利益。

所以,国家需要根据不同类型的固定资产的共有特性,对不同类别的固定资产的折旧年限作一个最基本的强制规定,以避免国家税收利益受到大的冲击。

原内资企业所得税暂行条例及其实施细则并未对固定资产的折旧年限作直接的规定,而是笼统的规定,固定资产折旧年限参照国家其他有关规定执行。

原外资税法实施细则则对固定资产的最低折旧年限作了规定:固定资产计算折旧的最短年限如下:(一)房屋、建筑物,为20年;(二)火车、轮船、机器、机械和其他生产设备,为10年;(三)电子设备和火车、轮船以外的运输工具以及与生产、经营业务有关的器具、工具、家具等,为5年。

本条基本沿用了外资税法实施细则的规定,但也作了小幅度的调整:首先,增加授予了国务院财政、税务主管部门可以作除外规定的权力;其次,将飞机的折旧年限从5年改为10年;再其次,飞机、火车、轮船以外的运输工具的最低折旧年限从5年改为3年;最后,将电子设备的最低折旧年限从5年改为3年。

本条的规定,具体可从以下几方面来理解。

(一)房屋、建筑物的最低折旧年限为20年。

房屋和建筑物作为最主要的固定资产,其构造、属性等方面相对较为特殊,使用寿命相对较长,价值相对较高,其使用价值的体现也是一个相对较长的过程,根据收入与支出配比原则等要求,其折旧年限也应相对较长,所以本条规定,房屋、建筑物的最低折旧年限为20年,这基本能反映房屋、建筑物的现实使用情况。

房地产开发企业固定资产分类折旧年限表一、房屋及建筑物折旧年限1.房屋30—40年简易房5-10年2.建筑物15-25年3.传导设备15—28年二、施工机械1.起重机械 10—14年单转电动起重机5—7年2.挖掘机械 10—14年3.土方铲运机械10—14年4.凿岩机械10—14年内燃凿岩机 4—5年风动凿岩机4—5年电动凿岩机4—5年5.基础及凿井机械 10—14年6.钢盘及混凝土机械8—10年混凝土输送泵4—5年7.皮带螺旋运输机8—10年8.泵类8—10年三、运输设备1.汽车及拖挂 6—12年2.小型车辆6—12年四、生产设备1.木工加工机械8—10年2.金属切削机床 10—14年3.锻压设备10—14年4.焊接及切割设备 7—10年等离子切割机4-5年磁力氧气切割机 4—5年5.锻造及热处理设备10-14年6.动力设备 8—10年电动空压机 8-10年柴油空压机8—10年制氧机组8—10年液化气循环压缩机8—10年高空空压机8—10年轴气风机8-10年7.维修专用设备8—10年8.其他加工设备 8—10年五、试验设备及仪器1.材料试验设备7-10年白金坩锅50年2.测量仪器 7—10年3.计量仪器7-10年4.探伤仪器 7—10年5.测绘仪器7-10年六、其他固定资产1.行政管理用车 6—12年2.办公用具10—14年电子计算机4-8年复印机 5—8年电视机5-8年文字处理机5—8年3.度量及消防用具10-14年4.印刷设备 10—12年七、非生产用固定资产1.房屋30-45年2.文体宣教用具10—15年3.炊事用具 8-10年4.医疗器械 8—10年5.其他7—10年电冰箱5—7年冷冻机 5—7年1、资产类主要会计科目核算:(1)现金从银行提取现金借:现金贷:银行存款支取现金或是预支现金借:其他应收账—-XX成本类或材料类科目贷:现金(2)银行存款(3)应收账款:主要是核算在开发经营过程中,转让和销售开发产品,提供出租房屋和提供劳务,而向购买、接受和租用单位或个人收取的款项。

房屋建筑物最长折旧年限房屋建筑物是一种固定资产,其价值会随着时间的推移而逐渐减少。

为了能够准确计算房屋建筑物的折旧,各国纷纷制定了相应的法规和准则。

其中,最长折旧年限是指房屋建筑物在使用寿命结束前的最长时间,也是房屋建筑物折旧的最长期限。

在很多国家,房屋建筑物的最长折旧年限通常是由税务部门或会计准则规定的。

这个年限的设定是基于多种因素考虑的,比如房屋建筑物的预期使用寿命、技术的进步和更新换代等。

不同类型的房屋建筑物可能有不同的折旧年限,比如住宅、商业建筑、工业厂房等。

为了更好地理解最长折旧年限的概念,我们可以以住宅建筑为例进行说明。

一般来说,住宅建筑的最长折旧年限在20年到50年之间。

这意味着一栋住宅建筑的价值将在这个时间范围内逐渐降低,直至折旧到零。

在这个过程中,房屋的维护和修缮是必不可少的,以延长其使用寿命并保持其价值。

最长折旧年限的设定对于房地产市场和投资者来说具有重要意义。

对于购房者来说,了解房屋建筑物的最长折旧年限可以帮助他们做出更明智的购房决策。

对于投资者来说,知道一个房屋建筑物的最长折旧年限可以帮助他们评估和计划投资回报。

在实际操作中,计算房屋建筑物的折旧通常采用直线折旧法或加速折旧法。

直线折旧法是指按照相同的金额比例将房屋建筑物的价值分摊到每个折旧年限上。

而加速折旧法则是指在房屋建筑物使用寿命的前期,折旧金额较大,后期则逐渐减少。

房屋建筑物最长折旧年限的设定对于税务部门来说也非常重要。

税务部门可以根据折旧年限来确定房屋建筑物的折旧费用,并将其作为企业的成本进行税前扣除。

这样一来,企业就可以减少应纳税额,从而降低税负。

房屋建筑物最长折旧年限是房地产市场和投资者所关注的重要指标之一。

它不仅影响着购房者的决策,也影响着投资者的投资回报。

同时,最长折旧年限的设定也在一定程度上反映了一个国家或地区对于房屋建筑物使用寿命和技术更新的认识和规划。

因此,了解和理解最长折旧年限的概念对于房地产市场的参与者来说至关重要。

附件1医院固定资产折旧年限表一、房屋及建筑物1.业务用房钢结构 50年钢筋混凝土结构 50年砖混结构 30年砖木结构 30年2.简易房 8年围墙、货场等3.其他建筑物 8年二、专用设备1.医用电子仪器 5年心、脑、肌电图、监护仪器、除颤器、起博器等2.光学仪器及窥镜 6年验光仪、裂隙灯、手术显微镜、内窥镜等3.医用超声仪器 6年超声诊断仪、超声手术刀、超声治疗机等4.激光仪器设备 5年激光诊断仪、激光治疗仪、激光手术设备等5.医用高频仪器设备 5年高频手术、微波、射频治疗设备等6.物理治疗及体疗设备 5年电疗、光疗、理疗、生物反馈仪等7.高压氧舱 6年8.中医仪器设备 5年脉相仪、舌色相仪、经络仪、穴位治疗机、电针治疗仪器9.医用磁共振设备 6年永磁型、常导型、超导型等10.医用X线设备 6年 X射线诊断、治疗设备、CT、造影机、数字减影机、X光刀11.高能射线设备 8年医用加速器、放射治疗模拟机等12.医用核素设备 6年核素扫描仪、SPECT、钴60机、PET等13.临床检验分析仪器 5年电泳仪、色谱仪、生化分析仪、血氧分析仪、蛋白测定仪、肌肝测定仪、酶标仪等14.体外循环设备 5年人工心肺机、透析机等15.手术急救设备 5年手术床、麻醉机、呼吸机、吸引器等16.口腔设备 6年牙钻、综合治疗台等17.病房护理设备 5年病床、推车、婴儿暖箱、通讯设备、供氧设备等18.消毒设备 6年各类消毒器、灭菌器等19.其他 5年以上未包括的医药专用设备等三、一般设备1.家具用具及其他类 5年2.交通运输设备 10年3.电子产品及通信设备 5年彩电、摄像机、服务器、计算机、电话、传真等4.电气设备 5年发电机、冰箱、空调、洗衣机等5.通用设备 10年锅炉、电梯、空调机组、冷藏柜等四、其他固定资产1.仪器仪表及量具 5年电表、万能表、显微镜等2.其他以上未包括的其他固定资产工业企业固定资产分类折旧年限一、通用设备部分折旧年限1.机械设备 10━14年2.动力设备 11━18年3.传导设备 15━28年4.动输设备 8━14年5.自动化控制及仪器仪表自动化、半自动化控制设备 8━12年电子计算机 4━10年通用测试仪器设备 7━12年6. 工业窑炉 7━13年7.工具及其他生产用具 9━14年8.非生产用设备及器具设备工具 18━22年电视机、复印机、文字处理机 5━8年二、专用设备部分折旧年限9.冶金工业专用设备 9━15年10.电力工业专用设备发电及供热设备 12━20年输电线路 30━35年配电线路 14━16年变电配电设备 18━22年核能发电设备 20━25年11.机械工业专用设备 8━12年12.石油工业专用设备 8━14年13.化工、医药工业专用设备 7━14年14.电子仪表电讯工业专用设备 5━10年15.建材工业专用设备 6━12年16.纺织、轻工专用设备 8━14年17.矿山、煤炭及森工专用设备 7━15年18.造船工业专用设备 15━22年19.核工业专用设备 20━25年20.公用事业企业专用设备自来水 15━25年燃气 16━25年三、房屋、建筑物部分折旧年限21.房屋生产用房 30━40年受腐蚀生产用房 20━25年受强腐蚀生产用房 10━15年非生产用房 35━45年简易房 8━10年22.建筑物水电站大坝 45━55年其他建筑物 15━25年商业流通企业固定资产分类折旧年限一、通用设备分类折旧年限1.机械设备 10━14年2.动力设备 11━18年3.传导设备 15━28年4.动输设备 8━14年5.自动化、半自动化控制设备 8━12年电子计算机 4━10年空调器、空气压缩机、电气设备 10━15年通用测试仪器设备 7━12年传真机、电传机、移动无线电话 5━10年电视机、复印机、文字处理机 5━8年音响、录(摄)像机 10━15年二、专用设备分类折旧年限1.营业柜台、货架 3━6年2.加工设备 10━15年3.油池、油罐 4━14年4.制冷设备 10━15年5.粮油原料整理筛选设备 6━10年6.小火车 6━12年7.烘干设备 6━10年8.酱油、醋、酱、腌菜腐蚀性严重的设备和废旧物资加工设备 4━8年9.库(厂)内铁路专用线 10━14年10.地磅 7━12年11.吊动机械设备 8━14年12.消防安全设备 4━8年13.其他经营用设备及器具 15━20年三、房屋、建筑物分类折旧年限1.经营用房、仓库钢结构 35━45年钢筋混凝土结构 30━35年钢筋混凝土砖结构 25━30年砖木结构 20━30年危险物品专用仓库 20━25年2.简易房 8━10年围墙 4━8年烘干塔 12━17年地坪、晒场、晒台、货场 5━10年3.其他建筑物 10━20年。

房屋及建筑物最高折旧年限

房屋及建筑物最高折旧年限是80年。

房屋可以按其生产年限进行计提折旧:

钢结构:生产用房70年,受腐蚀的生产用房50年,非生产用房80年。

钢筋混凝土结构(包括框架结构、剪力墙结构、简体结构、框架--剪力墙结构等)。

生产用房50年,受腐蚀的生产用房35年,非生产用房60年。

砖混结构一等:生产用房40年,受腐蚀的生产用房30年,非生产用房50年。

砖混结构二等:生产用房40年,受腐蚀的生产用房30年,非生产用房50年。

砖木结构一等:生产用房30年,受腐蚀的生产用房20年,非生产用房40年。

砖木结构二等:生产用房30年,受腐蚀的生产用房20年,非生产用房40年。

砖木结构三等;生产用房30年,受腐蚀的生产用房20年,非生产用房40年。

简易结构:10年。

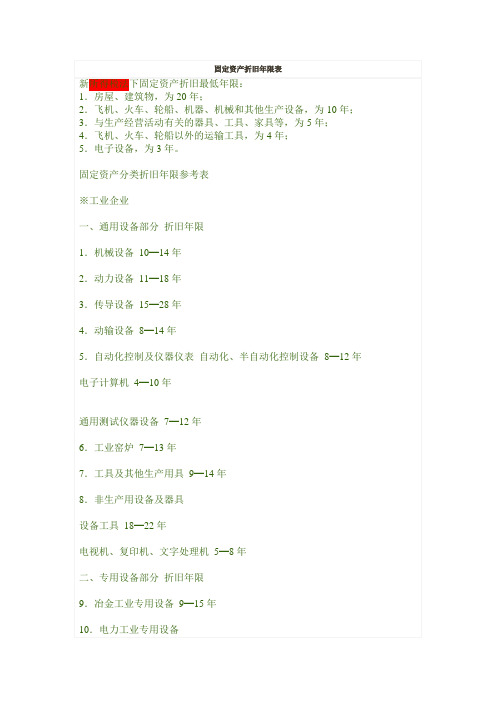

固定资产折旧年限表新所得税法下固定资产折旧最低年限:1.房屋、建筑物,为20年;2.飞机、火车、轮船、机器、机械和其他生产设备,为10年;3.与生产经营活动有关的器具、工具、家具等,为5年;4.飞机、火车、轮船以外的运输工具,为4年;5.电子设备,为3年。

固定资产分类折旧年限参考表※工业企业一、通用设备部分折旧年限1.机械设备10━14年2.动力设备11━18年3.传导设备15━28年4.动输设备8━14年5.自动化控制及仪器仪表自动化、半自动化控制设备8━12年电子计算机4━10年通用测试仪器设备7━12年6.工业窑炉7━13年7.工具及其他生产用具9━14年8.非生产用设备及器具设备工具18━22年电视机、复印机、文字处理机5━8年二、专用设备部分折旧年限9.冶金工业专用设备9━15年10.电力工业专用设备发电及供热设备12━20年输电线路30━35年配电线路14━16年变电配电设备18━22年核能发电设备20━25年11.机械工业专用设备8━12年12.石油工业专用设备8━14年13.化工、医药工业专用设备7━14年14.电子仪表电讯工业专用设备5━10年15.建材工业专用设备6━12年16.纺织、轻工专用设备8━14年17.矿山、煤炭及森工专用设备7━15年18.造船工业专用设备15━22年19.核工业专用设备20━25年20.公用事业企业专用设备自来水15━25年燃气16━25年三、房屋、建筑物部分折旧年限21.房屋生产用房30━40年受腐蚀生产用房20━25年受强腐蚀生产用房10━15年非生产用房35━45年简易房8━10年22.建筑物水电站大坝45━55年其他建筑物15━25年※商业流通企业一、通用设备分类折旧年限1.机械设备10━14年2.动力设备11━18年3.传导设备15━28年4.动输设备8━14年5.自动化、半自动化控制设备8━12年电子计算机4━10年空调器、空气压缩机、电气设备10━15年通用测试仪器设备7━12年传真机、电传机、移动无线电话5━10年电视机、复印机、文字处理机5━8年音响、录(摄)像机10━15年二、专用设备分类折旧年限1.营业柜台、货架3━6年2.加工设备10━15年3.油池、油罐4━14年4.制冷设备10━15年5.粮油原料整理筛选设备6━10年6.小火车6━12年7.烘干设备6━10年8.酱油、醋、酱、腌菜腐蚀性严重的设备和废旧物资加工设备4━8年9.库(厂)内铁路专用线10━14年10.地磅7━12年11.吊动机械设备8━14年12.消防安全设备4━8年13.其他经营用设备及器具15━20年三、房屋、建筑物分类折旧年限1.经营用房、仓库钢结构35━45年钢筋混凝土结构30━35年钢筋混凝土砖结构25━30年砖木结构20━30年危险物品专用仓库20━25年2.简易房8━10年围墙4━8年烘干塔12━17年地坪、晒场、晒台、货场5━10年3.其他建筑物10━20年。

中华人民共和国国务院令第512号

《中华人民共和国企业所得税法实施条例》

第六十条 除国务院财政、税务主管部门另有规定外,固定资产

计算折旧的最低年限如下:

(一)房屋、建筑物,为20年;

(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年

(三)与生产经营活动有关的器具、工具、家具等,为5年;

(四)飞机、火车、轮船以外的运输工具,为4年;

(五)电子设备,为3年。

国税发[2009]81号 也是对《企业所得税法》32条的补充

(一)由于技术进步,产品更新换代较快的;

(二)常年处于强震动、高腐蚀状态的。

允许采用加速折旧:加倍余额递减法、年数总和法。

但最低折旧年限不得低于《实施条例》规定的60%

为10年;。

2023年最新的固定资产折旧年限4篇1、电梯类-----------------折旧年限 8年房屋改造、传菜梯、货梯、客梯、自动扶梯、电缆、桥架、防火门、煤气管线、天然气工程、不锈钢栏杆、消防工程等。

2、装饰类---------------折旧年限3年二次装修、装饰、收银台、柜台、卫生洁具(含客房)、普通卷帘门、客房窗帘、自动门、入口机械门、布线工程艺术品、金佛等。

3.酒店装修类--------------折旧年限6年酒店装修、大型洗衣房设备等。

二、空调、气扇、电器设备类1、电气设备类-----------------折旧年限 8年发电机、配电箱、柜等供电工程、锅炉及配套设施、壁挂炉等。

2、空调类-----------------折旧年限 5年空调管道及安装工程、空调机、风幕机、水箱、水族箱、排烟工程、油烟净化工程、噪音治理工程等。

三、制冷设备类--------------折旧年限 6年雪柜、立风柜、冷库、制冷机组、制冰机等。

四、机械设备类-------------折旧年限 3年工程梯具、海鲜池设备、太阳能工程等。

五、运输设备类-------------折旧年限 4年汽车、摩托车、手推车、液压车六、电子设备、仪器类----折旧年限3年UPS电源、PC机、专柜收款机、功放、放大器、VCD、电视机、系统软件、音响、电话系统、广播音响系统、防盗系统、监控、消防器材、打印机、复印机、传真机、投影仪、照像机、考勤机、点钞机、验钞机、碎纸机、防伪税控机、电话交换机、对讲机、掌上电脑、监控系统、MD机、微波炉、洗衣机、、干手机、话筒、照相机、投币机、吹风机、小饮水机、小冰箱、电脑、电子秤等。

(电视机、电脑批量购买30台以上按5年折旧)七、灯具类-----------------折旧年限 3年日光灯、白炽灯、吊灯、金卤灯、投光灯、防爆灯、应急灯、灭蚊灯、安全出口灯、激光等、频闪灯、霓虹灯、跑马灯等外丽面工程、镜前灯、台灯(含客房灯具)。

税法规定固定资产折旧年限税法规定固定资产折旧年限(1)房屋、建筑物,为20年;(2)飞机、火车、轮船、机器、机械和其他生产设备,为10年;(3)与生产经营活动有关的器具、工具、家具等,为5年;(4)飞机、火车、轮船以外的运输工具,为4年;(5)电子设备,为3年。

《中华人民共和国企业所得税法实施条例》第六十一条规定,从事开采石油、天然气等矿产资源的企业,在开始商业性生产前发生的费用和有关固定资产的折耗、折旧方法,由国务院财政、税务主管部门另行规定。

《中华人民共和国企业所得税法实施条例》第六十四条规定,生产性生物资产计算折旧的最低年限如下:(1)林木类生产性生物资产,为10年;(2)畜类生产性生物资产,为3年。

第九十八条,企业所得税法第三十二条所称可以采取缩短折旧年限或者采取加速折旧的方法的固定资产,包括:(1)由于技术进步,产品更新换代较快的固定资产;(2)常年处于强震动、高腐蚀状态的固定资产。

固定资产折旧年限企业在固定资产的预计使用寿命时,应考虑以下因素:(1)该固定资产的预计生产能力或实物产量。

(2)该固定资产的有形损耗,如因设备使用中发生磨损,房屋建筑物受到自然侵蚀等。

(3)该固定资产的无形损耗,如因新技术的进步而使现有的资产技术水平相对陈旧、市场需求变化使产品过时等。

(4)有关固定资产使用的法律或者类似的限制。

固定资产折旧年限表A.工业企业固定资产分类折旧年限一、通用设备部分折旧年限1.机械设备10━14年2.动力设备11━18年3.传导设备15━28年4.动输设备8━14年5.自动化控制及仪器仪表:自动化、半自动化控制设备8━12年;电子计算机4━10年;通用测试仪器设备7━12年6. 工业窑炉7━13年7.工具及其他生产用具9━14年8.非生产用设备及器具:设备工具18━22年;电视机、复印机、文字处理机5━8年二、专用设备部分折旧年限9.冶金工业专用设备9━15年10.电力工业专用设备:;发电及供热设备12━20年;输电线路30━35年;配电线路14━16年;变电配电设备18━22年;核能发电设备20━25年11.机械工业专用设备8━12年12.石油工业专用设备8━14年13.化工、医药工业专用设备7━14年14.电子仪表电讯工业专用设备5━10年15.建材工业专用设备6━12年16.纺织、轻工专用设备8━14年17.矿山、煤炭及森工专用设备7━15年18.造船工业专用设备15━22年19.核工业专用设备20━25年20.公用事业企业专用设备;自来水15━25年;燃气16━25年三、房屋、建筑物部分折旧年限21.房屋;生产用房30━40年;受腐蚀生产用房20━25年;受强腐蚀生产用房10━15年;非生产用房35━45年;简易房8━10年22.建筑物;水电站大坝45━55年;其他建筑物15━25年最新固定资产折旧年限计算根据新企业所得税法,固定资产折旧年限规定:第六十条:除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:(一)房屋、建筑物,为20年;(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;(三)与生产经营活动有关的器具、工具、家具等,为5年;(四)飞机、火车、轮船以外的运输工具,为4年;(五)电子设备,为3年。

房屋建筑物折旧年限会计实务

房屋建筑物折旧年限该如何确定?房屋建筑物做为固定资产支出是可以进行折旧扣除的,但是折旧的年限要符合会计规定不能随意更改。

有关折旧年限的问题大家可以继续阅读下面的文章。

房屋建筑物折旧年限如何确定?

除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:

(一)房屋、建筑物,为20年;

(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;

(三)与生产经营活动有关的器具、工具、家具等,为5年;

(四)飞机、火车、轮船以外的运输工具,为4年;

(五)电子设备,为3年。

折旧仅仅是成本分析,折旧不是对资产进行计价,其本身既不是资金来源,也不是资金运用,因此,固定资产折旧并不承担固定资产的更新。

但是,由于折旧方法会影响企业的所得税,从而也会对现金流量产生一定影响。

可折旧固定资产并不是所有固定资产都计提折旧,可折旧固定资产应具备条件是:使用年限有限而且可以合理估计,也就是说固定资产在使用过程中会被逐渐损耗直到没有使用价值。

房屋建筑物固定资产折旧年限可以为10年吗?

一、一般是不可以:因为税法规定的房屋建筑最低折旧年限为20年,若低于这个年限(以下情形除外),每期需做纳税调整,烦不胜烦。

二、特殊情形可以:多是指符合税法规定的“加速折旧”条件,如确有证据证明使用年限为10年的合理性(像磷矿厂可以借口常年受酸碱腐蚀、震动,书面申请加速折旧)。

少数情况是,房屋产权或者租赁合同剩余年限只有10年,这时候“有可能”申请按照剩余年限折旧,但是批准权限还在税局。

房屋及建筑物的折旧年限税法是如何规定的?

问:房屋及建筑物的折旧年限是多少?税法有没有明确规定?规定的年限是最低年限还是最高年限?

答:会计规定:新准则规定企业应当根据固定资产的性质和使用情况,合理确定固定资产的使用寿命和预计净残值。

并根据科学发展、环境及其他因素,选择合理的固定资产折旧方法,按照管理权限,经股东大会或董事会、或经理(厂长)会议或类似机构批准作为计提折旧的依据。

不再明确固定资产的最低折旧年限和预计净残值率。

只要求定期复核固定资产的使用寿命,当固定资产使用寿命的预期数与原先的估计数有重大差异时,调整固定资产的折旧年限。

自2008年1月1日起施行的《中华人民共和国企业所得税法实施条例》规定:

第五十九条固定资产按照直线法计算的折旧,准予扣除。

企业应当自固定资产投入使用月份的次月起计算折旧;停止使用的固定资产,应当自停止使用月份的次月起停止计算折旧。

企业应当根据固定资产的性质和使用情况,合理确定固定资产的预计净残值。

固定资产的预计净残值一经确定,不得变更。

第六十条除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:

(一)房屋、建筑物,为20年;

(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;

(三)与生产经营活动有关的器具、工具、家具等,为5年;

(四)飞机、火车、轮船以外的运输工具,为4年;

(五)电子设备,为3年。

由此可见,税法对房屋、建筑物规定了最低折旧年限为20年。

电脑计提折旧年限

来源:郑州市国家税务局作者:发文日期:2008-06-24

问:税务规定电脑计提折旧应按几年计提?

答:根据《中华人民共和国企业所得税法实施条例》(国务院令第512号)第六十条规定:除国务院财政、税务主管部门另有规定外,固定资产计算折旧的最低年限如下:(一)房屋、建筑物,为20年;

(二)飞机、火车、轮船、机器、机械和其他生产设备,为10年;

(三)与生产经营活动有关的器具、工具、家具等,为5年;

(四)飞机、火车、轮船以外的运输工具,为4年;

(五)电子设备,为3年。

所以,贵公司可以根据上述文件规定,结合企业的实际情况判断该资产的折旧年限。