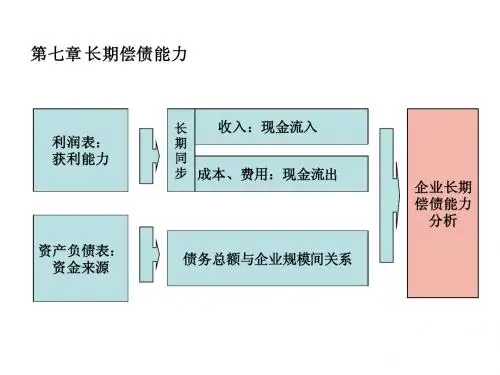

第七章 财务分析

- 格式:pptx

- 大小:316.88 KB

- 文档页数:15

CFA财务分析第七章财务分析导论STUDY SESSION 7 FINANCIAL REPORTING AND ANALYSIS: AN INTRODUCTION财务报告和分析:导论READING 29 FINANCIAL STATEMENT ANALYSIS: AN INTRODUCTION财务报表分析:导论财务报告(financial reports )中提供的信息,包括财务报表(financial statements )、注释(financial notes ),以及管理讨论与分析(management’s discussion and analysis )等,可以帮助财务分析师(financial analyst )评估企业的经营状况(performance )和财务状况(financial position )。

财务报告(financial reporting )是指公司通过编制和呈报财务报表,向投资者、债权⼈和其他利益主体报告公司财务表现(financial performance )的⽅式。

财务报告(financial report )包括财务报表(financial statements)、注释(financial notes ),附加信息(supplementary information/supplementary schedules )、管理讨论与分析(management’s discussion and analysis )、外部审计报告(external auditor’s report )等内容。

根据国际会计准则委员会(IASB )的定义,编制财务报表的⽬标(objective of financial statements )是,向财务报告使⽤者提供公司的经营状况(performance )、财务状况(financial position )、财务状况的变动情况(changes in financial position )等信息,帮助报告使⽤者进⾏经济决策。

第七章中期财务报告————————————————————————————————作者:————————————————————————————————日期:2第七章中期财务报告与分部报告一、单项选择题1、对于分部报告来说,下列不需要披露的信息是()。

A.分部资产B.分部负债C.分部股东权益D.分部收入2、如果集团某分部的收入、资产和营业利润均占整个集团的()以上,就没有必要提供分部报表。

A.10% B.75% C.90% D.20%3、下列选项中,不属于中期财务报表的是()。

A.月度报表B.季度报表C.半年度报表D.年度报表4、已经纳入分部报表范围的各个分部对外销售收入总额应达到企业销售收入总额的(A ),否则需要将更多分部纳入分部报表编制范围。

A.75% B.90% C.10% D.20%5、以下选项中,不属于中期财务报告质量特征的是()。

A.相关性B.及时性C.稳健性D.重要性6、以下不属于中期财务报告应当提供的比较财务报表是()。

A.本中期末的资产负债表和上年度末的资产负债表B.年初至本中期末的现金流量表和上年度年初至可比本中期末的现金流量表C.年初至本中期末的股东权益变动表和上年度年初至可比本中期末的股东权益变动表D.本期的利润表、年初至本中期末的利润表以及上年度可比期间的利润表7、中期财务会计报告中,可以适当简化,但应当遵循重要性原则的是()。

A.利润表B.资产负债表C.现金流量表D.会计报表附注8、下列不属于分部费用的是()A.营业成本B.利息费用C.销售费用D.营业税金及附加二、多项选择题1、按照规定,我国上市公司半年度中期财务会计报告提供数据有()。

A.本年度6月30日的资产负债表数据B.上年度12月31日的资产负债表数据C.本年度前6月的利润表数据D.上年度同期利润表数据E.本年度前6个月的现金流量表数据2、中期财务会计报告有()。

A.资产负债表B.利润表C.现金流量表D.股东权益变动表E.报表附注3、企业在确定经营分部时,应考虑的主要因素有()。

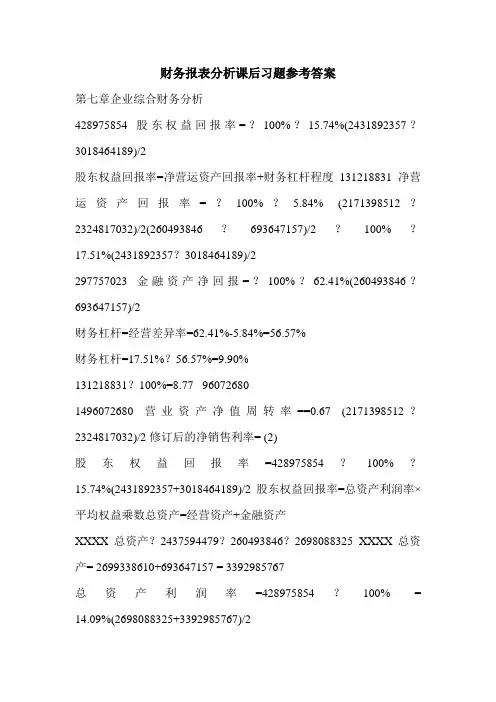

财务报表分析课后习题参考答案第七章企业综合财务分析428975854股东权益回报率=?100%?15.74%(2431892357?3018464189)/2股东权益回报率=净营运资产回报率+财务杠杆程度131218831净营运资产回报率=?100%? 5.84% (2171398512?2324817032)/2(260493846?693647157)/2?100%?17.51%(2431892357?3018464189)/2297757023金融资产净回报=?100%?62.41%(260493846?693647157)/2财务杠杆=经营差异率=62.41%-5.84%=56.57%财务杠杆=17.51%?56.57%=9.90%131218831?100%=8.77 960726801496072680营业资产净值周转率==0.67 (2171398512?2324817032)/2修订后的净销售利率= (2)股东权益回报率=428975854?100%?15.74%(2431892357+3018464189)/2股东权益回报率=总资产利润率×平均权益乘数总资产=经营资产+金融资产XXXX总资产?2437594479?260493846?2698088325 XXXX总资产= 2699338610+693647157 = 3392985767总资产利润率=428975854?100% = 14.09%(2698088325+3392985767)/2总资产利润率=销售净利率×总资产周转率平均权益乘数=(2698088325+3392985767)/2?1.12(2431892357+3018464189)/2428975854?100%=28.67 960726801496072680总资产周转率=?100% = 49.12%(2698088325+3392985767)/2净销售利率=第八章练习题参考答案1.在过去的XXXX岁月里,个人电脑产业是增长最快的产业之一。

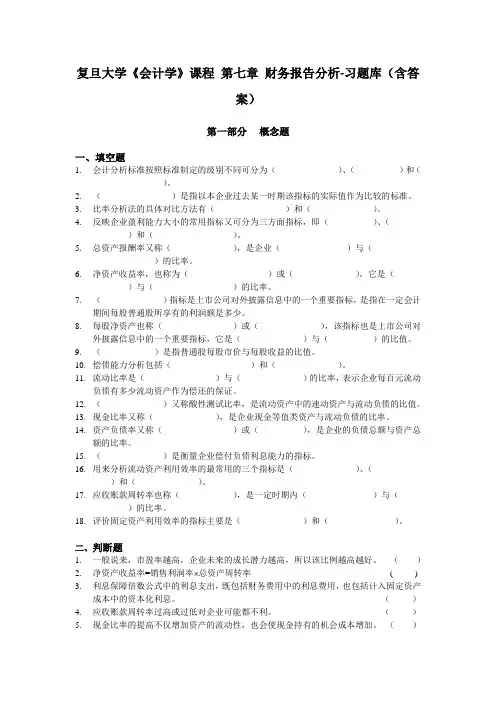

复旦大学《会计学》课程第七章财务报告分析-习题库(含答案)第一部分概念题一、填空题1.会计分析标准按照标准制定的级别不同可分为()、()和()。

2.()是指以本企业过去某一时期该指标的实际值作为比较的标准。

3.比率分析法的具体对比方法有()和()。

4.反映企业盈利能力大小的常用指标又可分为三方面指标,即()、()和()。

5.总资产报酬率又称(),是企业()与()的比率。

6.净资产收益率,也称为()或(),它是()与()的比率。

7.()指标是上市公司对外披露信息中的一个重要指标,是指在一定会计期间每股普通股所享有的利润额是多少。

8.每股净资产也称()或(),该指标也是上市公司对外披露信息中的一个重要指标,它是()与()的比值。

9.()是指普通股每股市价与每股收益的比值。

10.偿债能力分析包括()和()。

11.流动比率是()与()的比率,表示企业每百元流动负债有多少流动资产作为偿还的保证。

12.()又称酸性测试比率,是流动资产中的速动资产与流动负债的比值。

13.现金比率又称(),是企业现金等值类资产与流动负债的比率。

14.资产负债率又称()或(),是企业的负债总额与资产总额的比率。

15.()是衡量企业偿付负债利息能力的指标。

16.用来分析流动资产利用效率的最常用的三个指标是()、()和()。

17.应收账款周转率也称(),是一定时期内()与()的比率。

18.评价固定资产利用效率的指标主要是()和()。

二、判断题1.一般说来,市盈率越高,企业未来的成长潜力越高,所以该比例越高越好。

()2.净资产收益率=销售利润率 总资产周转率( )3.利息保障倍数公式中的利息支出,既包括财务费用中的利息费用,也包括计入固定资产成本中的资本化利息。

()4.应收账款周转率过高或过低对企业可能都不利。

()5.现金比率的提高不仅增加资产的流动性,也会使现金持有的机会成本增加。

()6.若固定资产净值增加幅度低于销售收入净额增长幅度,则会引起固定资产周转率增大,表明企业的营运能力有所提高。

第七章财务分析与评价第一节财务分析概述一、财务分析的意义和内容1、财务分析的意义:(1)评价企业的财务状况和经营成果,揭示企业经营活动中存在的矛盾和问题,为改善经营管理提供方向和线索。

(2)预测企业未来的风险和报酬,为投资人、债权人和经营者的决策提供帮助。

(3)检查企业预算完成情况,考核经营管理人员的业绩,为完善合理的激励机制提供帮助。

2、财务分析主体和目的:(1)债权人。

(2)投资人。

(3)企业经营管理人员。

(4)国家宏观调控和监管部门3、财务分析的内容:(1)分析企业的偿债能力。

(2)评价企业资产的营运能力。

(3)评价企业的盈利能力。

(4)从总体上评价企业的资金实力。

二、财务分析的基本方法1、比较分析法:趋势分析法、横向比较法和预算差异分析法。

2、比率分析法:构成比率、效率比率和相关比率。

3、因素分析法:(1)连环替代法,(2)差额分析法。

第二节基本财务分析一、反映偿债能力的比率1、流动比率=流动资产/流动负债2、速动比率=速动资产/流动负债3、现金比率=现金及现金等价物/流动负债4、资产负债率=负债总额/资产总额5、产权比率=负债总额/所有者权益6、已获利息倍数=息税前利润/利息总额=(利润总额+利息费用)/(利息费用+资本化利息)二、反映营运能力的比率1、应收账款周转率A、应收账款周转次数=销售(营业)收入净额/应收账款平均余额销售(营业)收入净额=营业收入-销售退回、折让、折扣应收账款平均余额=(期初应收账款+期末应收账款)/2B、应收账款周转天数=360/应收账款周转次数2、存货周周率A、存货周转次数=销货成本/存货平均余额。

B、存货周转天数=360/存货周转次数3、总资产周转率=销售(营业)收入净额/平均资产总额三、反映获利能力的比率1、销售(营业)净利润率=净利润/销售收入净额2、总资产报酬率=净利润/平均资产总额3、净资产收益率=净利润/平均净资产四、反映发展能力的比率1、销售收入增长率=本年销售收入增长额/上年销售收入2、总资产增长率=本年资产增长额/年初资产总额3、营业利润增长率=本年营业利润增长额/上年营业利润总额4、资本保值增长率=本年所有者权益增长额/年初所有者权益五、反映获取现金能力的比率1、销售现金比率=经营活动现金流量净额/销售收入2、每股营业现金净流量=经营活动现金流量净额/普通股股数3、全部资产现金回收率=经营活动现金流量净额/平均总资产六、反映上市公司特殊财务分析的比率1、每股收益(1)基本每股收益=净利润/发行在外的普通股加权平均数发行在外的普通股加权平均数=期初发行在外普通股股数+当期新发行普通股股数*已发行时间/报告期时间—当期回购普通股股数*已回购时间/报告期时间(2)稀释每股收益:A、可转换公司债券。

第七章财务分析与评价一、单项选择题1.在下列财务分析主体中,其财务分析的目的除了了解企业的偿债能力外,还要了解企业的资产管理及使用情况、企业的获利能力以及企业的长期发展趋势的是()。

A.企业经营管理人员B.企业债权人C.企业投资人D.税务机关2.甲公司经批准于2013年1月1日以50000万元的价格(不考虑相关税费)发行面值总额为50000万元的可转换公司债券。

该可转换公司债券期限为5年,每年1月1日支付上年利息,票面年利率为4%,实际年利率为6%。

2013年1月1日发行可转换公司债券时应该确认的权益成分的公允价值为()万元。

[已知:(P/A,6%,5)=4.2124,(P/F,6%,5)=0.7473] A.45789.5 B.4210.2C.50000D.03.分析企业资产的结构,估量所有者权益对债务资金的利用程度,制定企业筹资策略属于()。

A.企业的偿债能力分析B.企业资产的营运能力分析C.企业的盈利能力分析D.企业的资金实力总体评价4.依据分析指标与其影响因素的关系,从数量上确定各因素对分析指标影响方向和影响程度的方法是()。

A.比较分析法B.因素分析法C.趋势分析法D.比率分析法5.用于评价企业盈利能力状况的总资产报酬率指标中的报酬指的是()。

A.息税前利润B.营业利润C.利润总额D.净利润6.在资产净利润率高于负债资金成本率条件下,如果企业资产负债率低,对其正确的评价是()。

A.说明企业财务风险大B.不能充分发挥财务杠杆作用C.说明企业偿还长期债务的能力弱D.企业债务负担重7. A公司当年1~5月份实现净利润9000万元,6~12月份实现净利润11000万元,年初仅有发行在外的普通股40000万股,当年5月1日定向增发普通股7000万股,当年10月1日为了便于期权的行使又回购了1200万股。

则A公司当年的每股收益为()元。

A.0.54B.0.45C.0.49D.0.388.甲公司2012年度存货平均占用60万元,2013年度存货平均占用100万元。

第1篇目录第一章引言第二章财务报告概述第三章财务报表分析第四章财务比率分析第五章财务报表综合分析第六章财务报表分析工具与方法第七章财务报表分析在实际中的应用第八章财务报表分析的风险与注意事项第九章总结第一章引言随着市场经济的发展,企业财务报告分析已成为企业管理者、投资者和分析师等各界人士关注的重要领域。

财务报告是企业对外展示其财务状况、经营成果和现金流量等方面的信息窗口。

通过对财务报告的分析,可以了解企业的经营状况、盈利能力、偿债能力、发展潜力等,为决策提供有力支持。

本电子书旨在为读者提供系统、全面的财务报告分析知识,帮助读者掌握财务报告分析的技巧和方法。

第二章财务报告概述2.1 财务报告的定义与作用2.2 财务报告的构成2.3 财务报告的编制原则2.4 财务报告的披露要求第三章财务报表分析3.1 资产负债表分析3.1.1 资产分析3.1.2 负债分析3.1.3 股东权益分析3.2 利润表分析3.2.1 收入分析3.2.2 成本费用分析3.2.3 利润分析3.3 现金流量表分析3.3.1 经营活动现金流量分析3.3.2 投资活动现金流量分析3.3.3 筹资活动现金流量分析第四章财务比率分析4.1 偿债能力比率4.1.1 流动比率4.1.2 速动比率4.1.3 资产负债率4.2 运营能力比率4.2.1 存货周转率4.2.2 应收账款周转率4.2.3 总资产周转率4.3 盈利能力比率4.3.1 毛利率4.3.2 净利率4.3.3 净资产收益率4.4 发展能力比率4.4.1 营业收入增长率4.4.2 净利润增长率4.4.3 资产增长率第五章财务报表综合分析5.1 财务报表综合分析的意义5.2 财务报表综合分析方法5.2.1 趋势分析法5.2.2 对比分析法5.2.3 因素分析法5.3 财务报表综合分析案例第六章财务报表分析工具与方法6.1 财务报表分析软件6.2 数据分析软件6.3 财务模型构建6.4 案例分析第七章财务报表分析在实际中的应用7.1 投资决策7.2 信贷决策7.3 企业并购7.4 企业绩效评价第八章财务报表分析的风险与注意事项8.1 数据来源风险8.2 分析方法风险8.3 分析结论风险8.4 注意事项第九章总结通过对财务报告的分析,可以全面了解企业的经营状况和财务状况,为决策提供有力支持。