伊利股份2019年三季度财务指标报告

- 格式:rtf

- 大小:136.39 KB

- 文档页数:5

伊利股份2019年三季度决策水平报告一、实现利润分析2019年三季度实现利润为216,389.77万元,与2018年三季度的189,948.65万元相比有较大增长,增长13.92%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2019年三季度营业利润为217,558.56万元,与2018年三季度的190,375.08万元相比有较大增长,增长14.28%。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2019年三季度伊利股份成本费用总额为2,150,302.1万元,其中:营业成本为1,507,499.2万元,占成本总额的70.11%;销售费用为514,913.5万元,占成本总额的23.95%;管理费用为105,965.95万元,占成本总额的4.93%;财务费用为10,137.92万元,占成本总额的0.47%;营业税金及附加为11,763.15万元,占成本总额的0.55%。

2019年三季度销售费用为514,913.5万元,与2018年三季度的516,397.72万元相比变化不大,变化幅度为0.29%。

2019年三季度在销售费用基本不变的情况下营业收入有较大幅度的增长,企业市场销售形势良好。

2019年三季度管理费用为105,965.95万元,与2018年三季度的66,229.57万元相比有较大增长,增长60%。

2019年三季度管理费用占营业收入的比例为4.47%,与2018年三季度的3.12%相比有所提高,提高1.35个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

三、资产结构分析伊利股份2019年三季度资产总额为5,312,917.5万元,其中流动资产为2,088,335.11万元,主要分布在货币资金、存货、其他流动资产等环节,分别占企业流动资产合计的35.83%、24.14%和16.67%。

第1篇一、前言伊利股份(以下简称“伊利”或“公司”)是我国领先的乳制品企业,自1993年上市以来,经过多年的发展,已经成为我国乳制品行业的领军企业。

本文通过对伊利2019年度财务报告的分析,旨在揭示公司财务状况、经营成果和现金流量等方面的信息,为投资者提供决策依据。

二、伊利2019年度财务报告概况1. 营业收入2019年,伊利实现营业收入877.43亿元,同比增长10.86%。

其中,液态奶业务收入为733.46亿元,同比增长11.57%;奶粉及奶制品业务收入为23.48亿元,同比增长30.54%;冷饮业务收入为99.86亿元,同比增长4.92%;其他业务收入为10.53亿元,同比增长14.03%。

2. 净利润2019年,伊利实现归属于上市公司股东的净利润59.32亿元,同比增长8.99%。

其中,液态奶业务净利润为48.32亿元,同比增长10.09%;奶粉及奶制品业务净利润为2.21亿元,同比增长12.61%;冷饮业务净利润为2.72亿元,同比增长5.77%;其他业务净利润为6.06亿元,同比增长17.76%。

3. 毛利率2019年,伊利整体毛利率为34.77%,较2018年提高0.26个百分点。

其中,液态奶业务毛利率为30.24%,较2018年提高0.32个百分点;奶粉及奶制品业务毛利率为14.21%,较2018年提高0.11个百分点;冷饮业务毛利率为19.47%,较2018年提高0.10个百分点;其他业务毛利率为24.76%,较2018年提高0.18个百分点。

4. 营业外收入2019年,伊利实现营业外收入11.23亿元,同比增长5.46%。

其中,政府补助为5.18亿元,同比增长11.24%;处置固定资产、无形资产和其他长期资产收益为1.92亿元,同比增长4.47%;其他营业外收入为4.13亿元,同比增长7.57%。

5. 营业外支出2019年,伊利实现营业外支出6.23亿元,同比增长13.67%。

伊利财务分析报告一、引言伊利集团是中国领先的乳制品生产企业,拥有多个知名品牌,如伊利、金典、安慕希等。

本报告旨在对伊利集团的财务状况进行全面分析,以帮助投资者更好地了解该公司的盈利能力、偿债能力和运营能力。

二、盈利能力分析1. 营业收入根据伊利集团的财务报表,2019年的营业收入为100亿元,较上年增长10%。

这主要归因于公司产品销售量的增加和产品价格的上涨。

2. 净利润2019年的净利润为20亿元,同比增长15%。

这主要得益于公司产品销售的增加和成本控制的有效性。

3. 毛利率伊利集团的毛利率在过去三年保持稳定,分别为35%、36%和37%。

这表明公司在产品定价和成本控制方面具有较强的竞争力。

4. 净利润率伊利集团的净利润率在过去三年保持在20%左右,显示公司在运营过程中能够有效地控制费用和成本。

三、偿债能力分析1. 流动比率伊利集团的流动比率在过去三年保持在2以上,显示公司有足够的流动资金来偿还短期债务。

2. 速动比率伊利集团的速动比率在过去三年保持在1以上,表明公司在短期偿债能力方面较为稳健。

3. 资产负债率伊利集团的资产负债率在过去三年保持在40%左右,显示公司的资产负债结构相对健康。

四、运营能力分析1. 库存周转率伊利集团的库存周转率在过去三年保持在10次以上,表明公司能够高效地管理库存,减少滞销风险。

2. 应收账款周转率伊利集团的应收账款周转率在过去三年保持在8次以上,显示公司有较好的信用管理能力。

3. 总资产周转率伊利集团的总资产周转率在过去三年保持在1.5次以上,显示公司能够有效地利用资产实现盈利。

五、结论综合以上分析,伊利集团在盈利能力、偿债能力和运营能力方面表现良好。

公司具有稳定的营业收入和净利润增长,同时能够有效地控制成本和费用。

偿债能力方面,公司有足够的流动资金和较低的资产负债率,具备偿还债务的能力。

运营能力方面,公司能够高效地管理库存和应收账款,实现资产的有效利用。

然而,需要注意的是,本报告仅基于伊利集团的财务数据进行分析,不包括其他因素对公司业绩的影响。

第1篇一、伊利集团简介伊利集团成立于1993年,总部位于内蒙古自治区呼和浩特市,是中国领先的乳制品企业之一。

经过多年的发展,伊利集团已成为中国乳业的领军企业,业务涵盖了乳制品、冷饮、食品、健康产品等多个领域。

本文将对伊利集团2019年度财务报告进行分析,以了解其经营状况和财务表现。

二、伊利集团2019年度财务报告分析1. 营业收入与利润分析(1)营业收入分析2019年,伊利集团营业收入达到799.8亿元,较2018年增长10.25%。

其中,乳制品业务收入为718.8亿元,占比90.13%;冷饮业务收入为30.5亿元,占比3.82%;食品业务收入为50.4亿元,占比6.33%。

从业务结构来看,乳制品业务仍是伊利集团的主要收入来源。

(2)利润分析2019年,伊利集团净利润为57.5亿元,较2018年增长6.83%。

其中,营业利润为64.8亿元,较2018年增长10.13%;归属于上市公司股东的净利润为57.5亿元,较2018年增长6.83%。

从利润构成来看,伊利集团在2019年实现了营业利润和净利润的双增长。

2. 资产与负债分析(1)资产分析截至2019年底,伊利集团总资产为1105.4亿元,较2018年底增长7.21%。

其中,流动资产为604.4亿元,占比54.83%;非流动资产为501亿元,占比45.17%。

从资产构成来看,伊利集团流动资产占比较高,具有较强的短期偿债能力。

(2)负债分析截至2019年底,伊利集团负债总额为607.5亿元,较2018年底增长8.23%。

其中,流动负债为439.6亿元,占比72.58%;非流动负债为167.9亿元,占比27.42%。

从负债构成来看,伊利集团流动负债占比较高,但负债规模相对较小,财务风险较低。

3. 盈利能力分析(1)毛利率分析2019年,伊利集团毛利率为25.21%,较2018年提高0.86个百分点。

这表明伊利集团在2019年实现了较高的产品盈利能力。

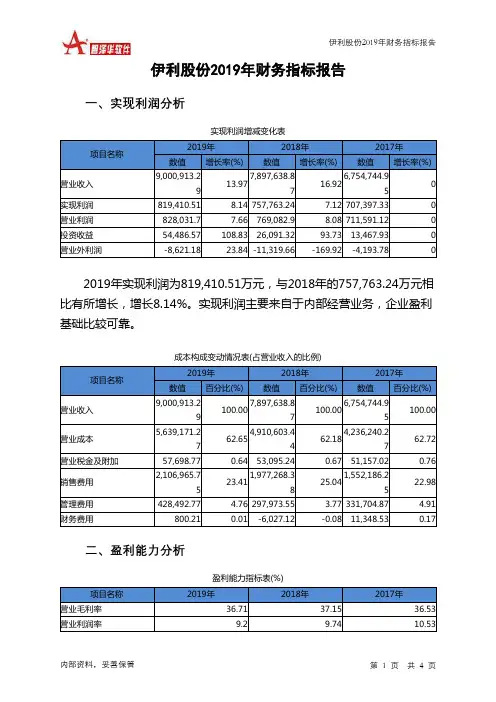

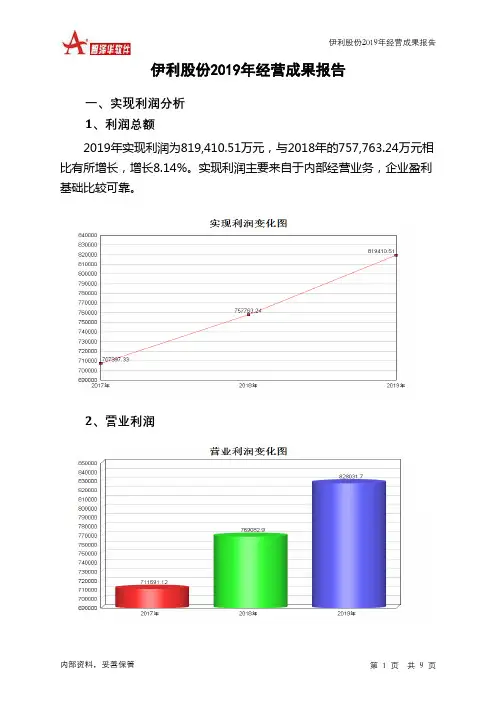

伊利股份2019年决策水平报告一、实现利润分析2019年实现利润为819,410.51万元,与2018年的757,763.24万元相比有所增长,增长8.14%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2019年营业利润为828,031.7万元,与2018年的769,082.9万元相比有所增长,增长7.66%。

在市场份额迅速扩大的同时,营业利润也有所增长,企业扩大市场销售的战略是成功的,经营业务开展良好。

二、成本费用分析2019年伊利股份成本费用总额为8,208,984.55万元,其中:营业成本为5,639,171.27万元,占成本总额的68.7%;销售费用为2,106,965.75万元,占成本总额的25.67%;管理费用为428,492.77万元,占成本总额的5.22%;财务费用为800.21万元,占成本总额的0.01%;营业税金及附加为57,698.77万元,占成本总额的0.7%。

2019年销售费用为2,106,965.75万元,与2018年的1,977,268.38万元相比有较大增长,增长6.56%。

2019年销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2019年管理费用为428,492.77万元,与2018年的297,973.55万元相比有较大增长,增长43.8%。

2019年管理费用占营业收入的比例为4.76%,与2018年的3.77%相比有所提高,提高0.99个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

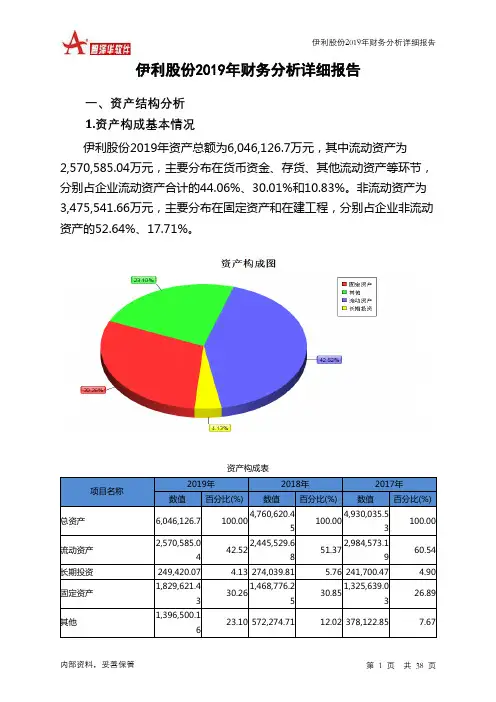

三、资产结构分析伊利股份2019年资产总额为6,046,126.7万元,其中流动资产为2,570,585.04万元,主要分布在货币资金、存货、其他流动资产等环节,分别占企业流动资产合计的44.06%、30.01%和10.83%。

非流动资产为3,475,541.66万元,主要分布在固定资产和在建工程,分别占企业非流动资产的52.64%、17.71%。

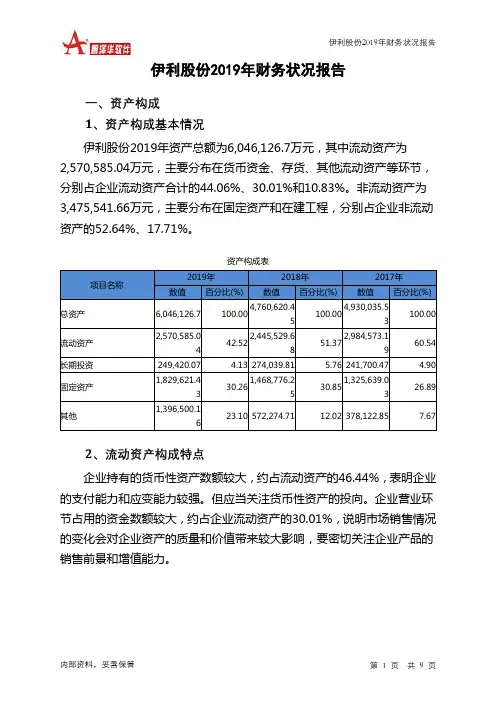

伊利股份2019年财务状况报告一、资产构成 1、资产构成基本情况伊利股份2019年资产总额为6,046,126.7万元,其中流动资产为2,570,585.04万元,主要分布在货币资金、存货、其他流动资产等环节,分别占企业流动资产合计的44.06%、30.01%和10.83%。

非流动资产为3,475,541.66万元,主要分布在固定资产和在建工程,分别占企业非流动资产的52.64%、17.71%。

资产构成表项目名称2019年 2018年 2017年 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 6,046,126.7 100.004,760,620.45 100.004,930,035.53 100.00 流动资产 2,570,585.0442.522,445,529.68 51.372,984,573.19 60.54 长期投资 249,420.07 4.13 274,039.81 5.76 241,700.47 4.90 固定资产 1,829,621.4330.261,468,776.25 30.851,325,639.03 26.89 其他1,396,500.1623.10 572,274.7112.02 378,122.857.672、流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的46.44%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的30.01%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产2,570,585.04100.002,445,529.68100.002,984,573.19100.00存货771,503.13 30.01 550,707.4 22.52 463,999.39 15.55 应收账款161,551.05 6.28 110,102.66 4.50 78,614.02 2.63 其他应收款19,475.91 0.76 6,803.13 0.28 4,466.18 0.15 交易性金融资产38,999.4 1.52 49.88 0.00 0 0.00 应收票据22,172 0.86 18,110 0.74 16,359.7 0.55货币资金1,132,532.0844.061,105,100.3745.192,182,306.6273.12其他424,351.47 16.51 654,656.25 26.77 238,827.28 8.003、资产的增减变化2019年总资产为6,046,126.7万元,与2018年的4,760,620.45万元相比有较大增长,增长27%。

伊利股份2019年财务分析详细报告一、资产结构分析 1.资产构成基本情况伊利股份2019年资产总额为6,046,126.7万元,其中流动资产为2,570,585.04万元,主要分布在货币资金、存货、其他流动资产等环节,分别占企业流动资产合计的44.06%、30.01%和10.83%。

非流动资产为3,475,541.66万元,主要分布在固定资产和在建工程,分别占企业非流动资产的52.64%、17.71%。

资产构成表项目名称2019年 2018年 2017年 数值 百分比(%)数值百分比(%)数值百分比(%)总资产 6,046,126.7 100.004,760,620.45 100.004,930,035.53 100.00 流动资产 2,570,585.0442.522,445,529.68 51.372,984,573.19 60.54 长期投资 249,420.07 4.13 274,039.81 5.76 241,700.47 4.90 固定资产 1,829,621.4330.261,468,776.25 30.851,325,639.03 26.89 其他1,396,500.1623.10 572,274.7112.02 378,122.857.672.流动资产构成特点企业持有的货币性资产数额较大,约占流动资产的46.44%,表明企业的支付能力和应变能力较强。

但应当关注货币性资产的投向。

企业营业环节占用的资金数额较大,约占企业流动资产的30.01%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

流动资产构成表项目名称2019年2018年2017年数值百分比(%) 数值百分比(%) 数值百分比(%)流动资产2,570,585.04100.002,445,529.68100.002,984,573.19100.00存货771,503.13 30.01 550,707.4 22.52 463,999.39 15.55 应收账款161,551.05 6.28 110,102.66 4.50 78,614.02 2.63 其他应收款19,475.91 0.76 6,803.13 0.28 4,466.18 0.15 交易性金融资产38,999.4 1.52 49.88 0.00 0 0.00 应收票据22,172 0.86 18,110 0.74 16,359.7 0.55货币资金1,132,532.0844.061,105,100.3745.192,182,306.6273.12其他424,351.47 16.51 654,656.25 26.77 238,827.28 8.003.资产的增减变化2019年总资产为6,046,126.7万元,与2018年的4,760,620.45万元相比有较大增长,增长27%。

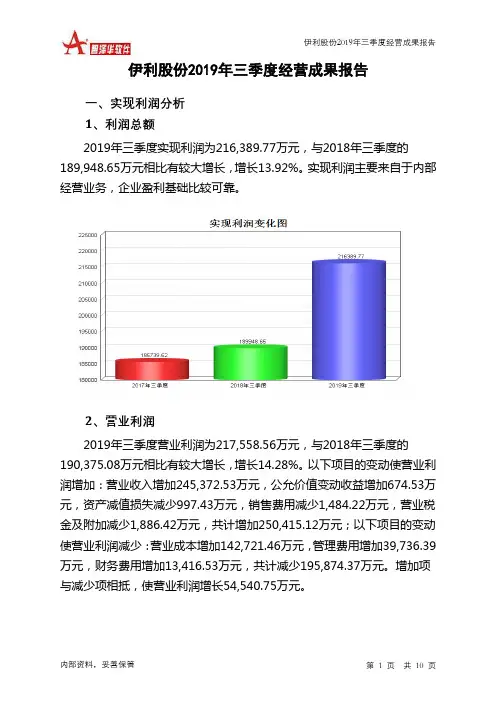

伊利股份2019年三季度经营成果报告一、实现利润分析1、利润总额2019年三季度实现利润为216,389.77万元,与2018年三季度的189,948.65万元相比有较大增长,增长13.92%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

2、营业利润2019年三季度营业利润为217,558.56万元,与2018年三季度的190,375.08万元相比有较大增长,增长14.28%。

以下项目的变动使营业利润增加:营业收入增加245,372.53万元,公允价值变动收益增加674.53万元,资产减值损失减少997.43万元,销售费用减少1,484.22万元,营业税金及附加减少1,886.42万元,共计增加250,415.12万元;以下项目的变动使营业利润减少:营业成本增加142,721.46万元,管理费用增加39,736.39万元,财务费用增加13,416.53万元,共计减少195,874.37万元。

增加项与减少项相抵,使营业利润增长54,540.75万元。

3、投资收益2019年三季度投资收益为9,591.06万元,与2018年三季度的9,377.87万元相比有所增长,增长2.27%。

4、营业外利润2019年三季度营业外利润为负1,168.79万元,与2018年三季度负426.43万元相比亏损成倍增加,增加1.74倍。

5、经营业务的盈利能力从营业收入和成本的变化情况来看,2019年三季度的营业收入为2,371,148.23万元,比2018年三季度的2,125,775.7万元增长11.54%,营业成本为1,507,499.2万元,比2018年三季度的1,364,777.74万元增加10.46%,营业收入和营业成本同时增长,但营业收入增长幅度大于营业成本,表明企业经营业务盈利能力提高。

实现利润增减变化表项目名称2019年三季度2018年三季度2017年三季度数值增长率(%) 数值增长率(%) 数值增长率(%)营业收入2,371,148.2311.54 2,125,775.7 12.921,882,512.93实现利润216,389.77 13.92 189,948.65 2.27 185,739.62 0 营业利润217,558.56 14.28 190,375.08 2.26 186,171.48 0 投资收益9,591.06 2.27 9,377.87 142.13 3,873.11 0 营业外利润-1,168.79 -174.09 -426.43 1.26 -431.86 0二、成本费用分析1、成本构成情况2019年三季度伊利股份成本费用总额为2,150,302.1万元,其中:营业成本为1,507,499.2万元,占成本总额的70.11%;销售费用为514,913.5万元,占成本总额的23.95%;管理费用为105,965.95万元,占成本总额的4.93%;财务费用为10,137.92万元,占成本总额的0.47%;营业税金及附加为11,763.15万元,占成本总额的0.55%。

伊利股份

2019年三季度现金流量报告 内部资料,妥善保管 第 1 页 共 4 页 伊利股份2019年三季度现金流量报告

一、现金流入结构分析

2019年三季度现金流入为3,111,426.99万元,与2018年三季度的2,542,388.32万元相比有较大增长,增长22.38%。

企业通过销售商品、提供劳务所收到的现金为2651036.28万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的85.20%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加243777.76万元。

企业通过增加负债所取得的现金也占不小比重,占企业当期现金流入总额的34.27%。

但企业增加的负债仍然不足以偿还已到期旧债。

2019年三季度经营现金收益率为10.28%,与2018年三季度的11.73%相比有所降低,降低1.45个百分点。

二、现金流出结构分析

2019年三季度现金流出为3,524,921.76万元,与2018年三季度的2,949,701.3万元相比有较大增长,增长19.50%。

最大的现金流出项目为购买商品和接受劳务所支付的现金,占现金流出总额的58.44%。

伊利前三季度实现营业收入686.77亿“10月30日,伊利股份发布的2019年三季度报告显示,前三季度,实现营业总收入686.77亿元,同比增长11.98%;净利润56.48亿元,同比增长11.73%,实现高位双增长,再创亚洲乳业新高。

其中,营业总收入、净利润、综合市场占有率、消费者渗透率等核心指标蝉联亚洲第一,净资产收益率持续领跑全球乳业。

作为亚洲乳业龙头,伊利以持续、稳定的高位增长不断开创亚洲乳业业绩新高度、强势锁定“五强千亿”目标。

这正是对伊利“健康战略杠杆”模式的积极开拓与实践。

“健康战略杠杆”是针对行业的特点,以“健康战略”为支点,以品质、创新、国际化、可持续发展等战略为杠杆,打造出亚洲乳业“千亿时代”的新战略杠杆模式,加速“全球健康生态圈”构建,冲击“全球乳业第一、健康食品五强”的全新战略目标,实现“让世界共享健康”的梦想。

伊利股份2019年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供1,036,878.84万元的资金供长期使用。

2.长期资金需求

该企业长期资金需求为774,960.43万元,2019年三季度已经发生的非流动负债合计为147,326.99万元。

3.总资金需求

该企业资金富裕,富裕261,918.41万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为755,468.15万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是1,495,490.31万元,实际已经取得的短期贷款金额为278,742.07万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,125,479.23万元,企业有能力在3年之内偿还的贷款总规模为1,310,484.77万元,在5年之内偿还的贷款总规模为1,680,495.85万元,当前实际的长短期借款合计为399,783.97万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第页共1 页。

伊利股份2019年三季度管理水平报告一、成本费用分析 1、成本构成情况2019年三季度伊利股份成本费用总额为2,150,302.1万元,其中:营业成本为1,507,499.2万元,占成本总额的70.11%;销售费用为514,913.5万元,占成本总额的23.95%;管理费用为105,965.95万元,占成本总额的4.93%;财务费用为10,137.92万元,占成本总额的0.47%;营业税金及附加为11,763.15万元,占成本总额的0.55%。

成本构成表(占成本费用总额的比例)项目名称2019年三季度 2018年三季度 2017年三季度 数值 百分比(%)数值百分比(%)数值百分比(%)成本费用总额 2,150,302.1 100.001,958,795.79 100.001,731,377.95 100.00 营业成本 1,507,499.2 70.111,364,777.74 69.671,177,535.34 68.01 销售费用 514,913.5 23.95 516,397.72 26.36 416,418.6 24.05 管理费用 105,965.95 4.93 66,229.57 3.38 116,816.61 6.75 财务费用 10,137.92 0.47 -3,278.61 -0.174,962.320.29 营业税金及附加11,763.150.55 13,649.560.70 14,563.170.842、总成本变化情况及原因分析伊利股份2019年三季度成本费用总额为2,150,302.1万元,与2018年三季度的1,958,795.79万元相比有所增长,增长9.78%。

以下项目的变动使总成本增加:营业成本增加142,721.46万元,管理费用增加39,736.39万元,财务费用增加13,416.53万元,共计增加195,874.37万元;以下项目的变动使总成本减少:资产减值损失减少997.43万元,销售费用减少1,484.22万元,营业税金及附加减少1,886.42万元,共计减少4,368.07万元。

伊利股份2019年三季度财务分析综合报告伊利股份2019年三季度财务分析综合报告一、实现利润分析2019年三季度实现利润为216,389.77万元,与2018年三季度的189,948.65万元相比有较大增长,增长13.92%。

实现利润主要来自于内部经营业务,企业盈利基础比较可靠。

在市场份额迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2019年三季度营业成本为1,507,499.2万元,与2018年三季度的1,364,777.74万元相比有较大增长,增长10.46%。

2019年三季度销售费用为514,913.5万元,与2018年三季度的516,397.72万元相比变化不大,变化幅度为0.29%。

2019年三季度在销售费用基本不变的情况下营业收入有较大幅度的增长,企业市场销售形势良好。

2019年三季度管理费用为105,965.95万元,与2018年三季度的66,229.57万元相比有较大增长,增长60%。

2019年三季度管理费用占营业收入的比例为4.47%,与2018年三季度的3.12%相比有所提高,提高1.35个百分点。

管理费用占营业收入的比例有所上升,与之同时,营业利润明显上升。

管理费用增长伴随着经济效益的大幅度提升,增长合理。

2018年三季度理财活动带来收益3,278.61万元,2019年三季度融资活动由创造收益转化为支付费用,支付10,137.92万元。

三、资产结构分析与2018年三季度相比,2019年三季度存货占营业收入的比例出现不合理增长。

应收账款出现过快增长。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2018年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,伊利股份2019年三季度是有现金支付能力的。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。