中级财务会计II(注会)课程第九章 流动负债练习和案例

- 格式:doc

- 大小:57.00 KB

- 文档页数:7

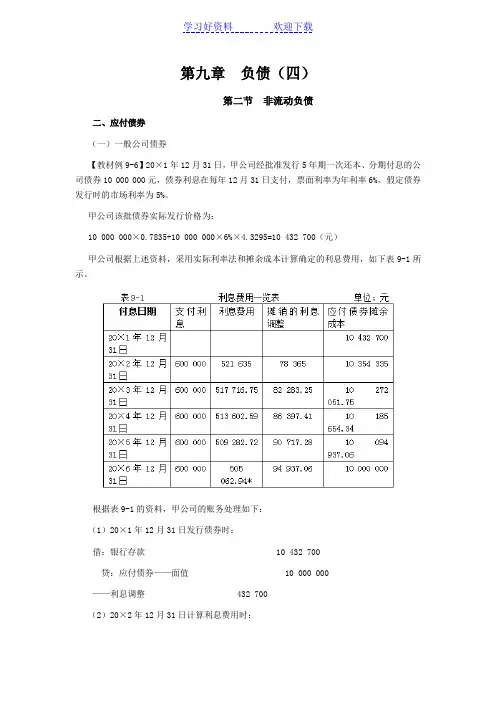

第九章负债(四)第二节非流动负债二、应付债券(一)一般公司债券【教材例9-6】20×1年12月31日,甲公司经批准发行5年期一次还本、分期付息的公司债券10 000 000元,债券利息在每年12月31日支付,票面利率为年利率6%。

假定债券发行时的市场利率为5%。

甲公司该批债券实际发行价格为:10 000 000×0.7835+10 000 000×6%×4.3295=10 432 700(元)甲公司根据上述资料,采用实际利率法和摊余成本计算确定的利息费用,如下表9-1所示。

根据表9-1的资料,甲公司的账务处理如下:(1)20×1年12月31日发行债券时:借:银行存款10 432 700贷:应付债券——面值10 000 000——利息调整 432 700(2)20×2年12月31日计算利息费用时:借:财务费用等 521 635应付债券——利息调整78 365贷:应付利息 600 00020×3年、20×4年、20×5年确认利息费用的会计处理同20×2年。

(3)20×6年12月31日归还债券本金及最后一期利息费用时:借:财务费用等505 062.94应付债券——面值10 000 000——利息调整 94 937.06贷:银行存款10 600 000【例题•单选题】某股份有限公司于2014年1月1日发行3年期,每年1月1日付息、到期一次还本的公司债券,债券面值为200万元,票面年利率为5%,实际年利率为6%,发行价格为196.65万元,另支付发行费用2万元。

按实际利率法确认利息费用。

该债券2015年度确认的利息费用为()万元。

A.11.78B.12C.10D.11.68【答案】A【解析】该债券2014年度确认的利息费用=(196.65-2)×6%=11.68(万元),2015年度确认的利息费用=(194.65+11.68-200×5%)×6%=11.78(万元)。

中级财务会计(下)备考资料第九章流动负债练习题1、(1)某公司2月15日借入流动贷款借:银行存款500 000贷:短期借款500 000 (2)按月计提利息500 000*4.8%/12=2 000借:财务费用 2 000贷:应付利息 2 000 (3)六个月后还本付息借:短期借款500 000贷:银行存款500 000 借:应付利息10 000财务费用 2 000贷:银行存款12 0002、(1)某公司2011年6月1日购入固定资产借:固定资产29 000贷:银行存款9 000应付票据20 000 (2)确认六月份利息费用为20 000*3.6%/12=60借:财务费用60贷:应付票据60 (3)六月底“应付票据”帐户余额为20 0603、(1)固定资产转入清理借:固定资产清理450 000累计折旧150 000贷:固定资产600 000 (2)发生清理费用借:固定资产清理10 000贷:银行存款10 000 (3)固定资产出售收入借:银行存款580 000贷:固定资产清理580 000计算应交营业税=580 000*0.05=29 000借:固定资产清理29 000贷:应交税费—应交营业税29 000 (4)结转固定资产净损益借:营业外支出—处置非流动资产损失91 000贷:固定资产清理91 0004、(1)2011年1月销售借:应收账款15 795 000贷:主营业务收入13 500 000应交税费—应交增值税(销项税额) 2 295 000 (2)计提应交消费税150 000*90*8%=1 080 000借:营业税金及附加 1 080 000贷:应交税费—应交消费税 1 080 000 (3)结转成本借:主营业务成本7 200 000贷:库存商品7 200 0005、借:管理费用60000贷:应付职工薪酬60000综合题1、(1)购入A原材料一批借:在途物资680 000应交税费—应交增值税(进项税额)115 600贷:应付账款795 600 借:在途物资46 500应交税费—应交增值税(进项税额) 3 500贷:银行存款50 000 入库借:原材料726500贷:在途物资726500 (2)销售化妆品和护肤品借:银行存款10 881 000贷:主营业务收入9 300 000 应交税费—应交增值税(销项税额) 1 581 000 借:营业税金及附加 2 790 000贷:应交税费—应交消费税 2 790 000 借:银行存款10 143 900贷:主营业务收入8 670 000 应交税费—应交增值税(销项税额) 1 473 900 借:营业税金及附加693 600贷:应交税费—应交消费税693 600 (3)借:委托加工物资50 000应交税费—应交消费税364 000应交税费—应交增值税(进项税额)8 500贷:银行存款422 500 借:原材料650 000贷:委托加工物资650 000 (4)本月将自产的护肤品发放给职工作为福利借:应付职工薪酬117 500贷:库存商品80 000应交税费—应交增值税(销项税额)25 500应交税费—应交消费税12 000(5)本月购入B材料一批借:原材料560 000应交税费—应交增值税(进项税额)95 200贷:银行存款655 200 (6)基建部门领用B材料和自产化妆品借:在建工程205 250贷:原材料100 000 库存商品60 000应交税费—应交增值税(进项税额转出)17 000应交税费—应交增值税(销项税额)19 210应交税费—应交消费税9 040 (7)用自产化妆品对外投资借:长期股权投资531 250贷:库存商品500 000 应交税费—应交增值税(销项税额)21 250应交税费—应交消费税10 000 (8)转让专利技术借:银行存款850 000贷:无形资产400 000 应交税费—应交营业税42 500营业外收入—处置非流动资产利得407 500 (9)销售厂房借:固定资产清理242000累计折旧234 000贷:固定资产476 000 借:银行存款397 000贷:固定资产清理39 7000 借:固定资产清理19 850贷:应交税费——应交营业税19 850 借:固定资产清理135 150贷:营业外收入135 150 (10)本月应交增值税=(1 581 000+1 473 900+25 500+19 210+21 250)-(115 600+3 500+8 500+95 200-17 000)-65 800=2 849 260(元)本月应交消费税=2 790 000+693 600-364 000+12 000+9 040+10 000=3 150 640(元)本月应交营业税=42 500+19 850=62 350(元)本月应交城建税=(2 849 260+3 150 640+62 350)*7%=424 357.5(元)本月应交教育附加=(2 849 260+3 150 640+62 350)*4%=242 490(元)2、(1)1月27日购入A材料,月末结账凭证未到,按暂估价入账借:原材料8 000贷:应付账款—暂估料款8 000 (2)2月初冲回借:应付账款—暂估料款8 000贷:原材料8 000 (3)2月3日结账凭证到借:原材料8 000应交税费—应交增值税(进项税额) 1 360贷:银行存款9 360 (4)2月1日向银行借入流动资金借:银行存款200 000 贷:短期借款200 000 (5)2月4日购入B材料一批借:原材料100 000 应交税费—应交增值税(进项税额)17 000贷:应付票据117 000 (6)2月10日收购一批农产品借:原材料8 7000应交税费—应交增值税(进项税额)13 000贷:银行存款100 000 (7)2月12日用自产应税消费品对外投资借:长期股权投资294 500 贷:库存商品200 000 应交税费—应交增值税(销项税额)59 500应交税费—应交消费税35 000 (8)2月18日将B材料用于在建工程借:在建工程23 400 贷:原材料20 000 应交税费—应交增值税(进项税额转出) 3 400 (9)2月20日董事会宣布股利分配方案借:利润分配—应付现金股利或利润200 000 贷:应付股利200 000 (10)销售甲产品借:银行存款 1 170 000 贷:主营业务收入 1 000 000 应交税费—应交增值税(销项税额)170 000 借:营业税金及附加100 000 贷:应交税费—应交消费税100 000 (11)2月20日发放工资借:应付职工薪酬—工资500 000 贷:银行存款500 000 (12)分配工资并计提福利费、工会经费、教育经费借:生产成本300 000制造费用60 000管理费用40 000在建工程60 000销售费用30 000贷:应付职工薪酬—工资490 000借:生产成本42 000制造费用8 400管理费用 5 600在建工程8 400销售费用 4 200贷:应付职工薪酬—应付福利费68 600 借:生产成本 6 000制造费用 1 200管理费用800在建工程 1 200销售费用600贷:应付职工薪酬—工会经费9 800 借:生产成本 4 500制造费用900管理费用600在建工程900销售费用450贷:应付职工薪酬—教育经费7 350 (13)2月28日支付现金股利借:应付股利200 000贷:银行存款200 000 (13)计提2月份短期借款利息=200 000*4.8%/12=800借:财务费用800贷:银行存款800 (14)2月应交增值税=(59 500+170 000)-(1 360+17 000+13 000-3 400)=201 540(元)2月应交消费税=35 000+100 000 =135 000(元)第十章非流动负债练习题1、到期一次还本付息,按复利计算借:银行存款8000000贷:长期借款8000000 每年应计利息如下:第一年=8000000*8%= 640000借:在建工程640000贷:长期借款640000 第二年=(8000000+640000)*8%=691200借:在建工程691200贷:长期借款691200 第三年=(8000000+640000+691200)*8%=746496借:财务费用746496贷:长期借款746496 三年后应还本息和=10077696借:长期借款10077696贷:银行存款100776962、市场利率为8%时平价发行,10%时折价发行,6%时溢价发行。

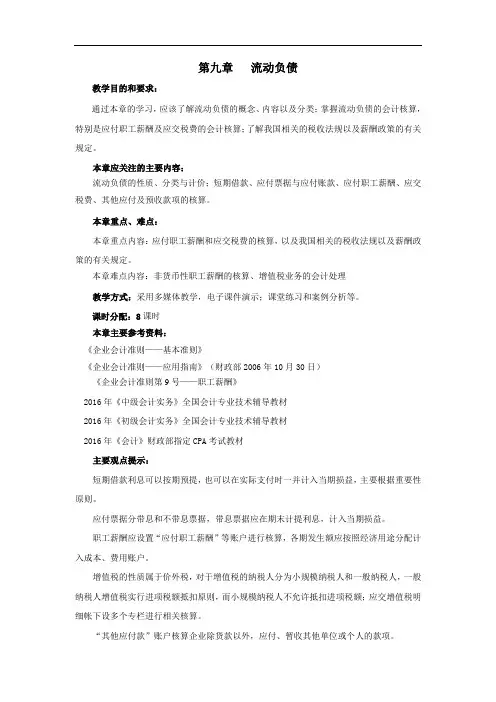

第九章流动负债教学目的和要求:通过本章的学习,应该了解流动负债的概念、内容以及分类;掌握流动负债的会计核算,特别是应付职工薪酬及应交税费的会计核算;了解我国相关的税收法规以及薪酬政策的有关规定。

本章应关注的主要内容:流动负债的性质、分类与计价;短期借款、应付票据与应付账款、应付职工薪酬、应交税费、其他应付及预收款项的核算。

本章重点、难点:本章重点内容:应付职工薪酬和应交税费的核算,以及我国相关的税收法规以及薪酬政策的有关规定。

本章难点内容:非货币性职工薪酬的核算、增值税业务的会计处理教学方式:采用多媒体教学,电子课件演示;课堂练习和案例分析等。

课时分配:8课时本章主要参考资料:《企业会计准则——基本准则》《企业会计准则——应用指南》(财政部2006年10月30日)《企业会计准则第9号——职工薪酬》2016年《中级会计实务》全国会计专业技术辅导教材2016年《初级会计实务》全国会计专业技术辅导教材2016年《会计》财政部指定CPA考试教材主要观点提示:短期借款利息可以按期预提,也可以在实际支付时一并计入当期损益,主要根据重要性原则。

应付票据分带息和不带息票据,带息票据应在期末计提利息,计入当期损益。

职工薪酬应设置“应付职工薪酬”等账户进行核算,各期发生额应按照经济用途分配计入成本、费用账户。

增值税的性质属于价外税,对于增值税的纳税人分为小规模纳税人和一般纳税人,一般纳税人增值税实行进项税额抵扣原则,而小规模纳税人不允许抵扣进项税额;应交增值税明细帐下设多个专栏进行相关核算。

“其他应付款”账户核算企业除货款以外,应付、暂收其他单位或个人的款项。

教学活动设计:以讲授演示电子课件为主,穿插对于各种流动负债进行分类、计量案例的分析讨论,并在课堂上演讲其讨论结论。

教学环节设计:课程导入:以某上市公司各项流动负债的实际案例导入流动负债确认与计量可能存在的问题。

案例资料N公司是一家大型制造业上市公司,2006年3月1日向银行借入三个月期限的借款800 000元,年利率6%,2006年3月该公司应向其员工支付1 000 000元工资,其中,一线工人的工资为600 000元,车间管理人员150 000元,公司行政部门人员工资250 000元。

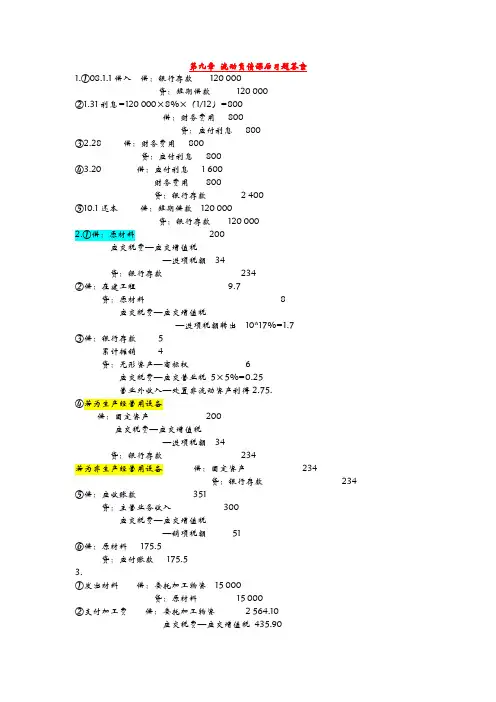

第九章流动负债课后习题答案1.①08.1.1借入借:银行存款120 000贷:短期借款120 000②1.31利息=120 000×8%×(1/12)=800借:财务费用800贷:应付利息800③2.28 借:财务费用800贷:应付利息800④3.20 借:应付利息 1 600财务费用800贷:银行存款 2 400⑤10.1还本借:短期借款120 000贷:银行存款120 0002.①借:原材料200应交税费—应交增值税—进项税额34贷:银行存款234②借:在建工程9.7贷:原材料8应交税费—应交增值税—进项税额转出10*17%=1.7③借:银行存款 5累计摊销 4贷:无形资产—商标权 6应交税费—应交营业税5×5%=0.25营业外收入—处置非流动资产利得2.75.④若为生产经营用设备借:固定资产200应交税费—应交增值税—进项税额34贷:银行存款234若为非生产经营用设备借:固定资产234贷:银行存款234 ⑤借:应收账款351贷:主营业务收入300应交税费—应交增值税—销项税额51⑥借:原材料175.5贷:应付账款175.53.①发出材料借:委托加工物资15 000贷:原材料15 000②支付加工费借:委托加工物资 2 564.10应交税费—应交增值税435.90贷:银行存款 3 000③受托方代缴消费税收回后直接对外出售借:委托加工物资 1 200贷:银行存款 1 200收回后继续用于应税消费品的加工借:应交税费——应交消费税 1 200贷:银行存款 1 200④加工完成收回后直接对外出售借:原材料或其他18 764.10贷:委托加工物资18 764.10收回后继续用于应税消费品的加工借:原材料或其他17 564.10贷:委托加工物资17 564.104.①借:库存现金84 000贷:英航存款84 000②借:生产成本53 000制造费用8 000管理费用10 000在建工程 6 000应付职工薪酬—职工福利费 2 000贷:应付职工薪酬—工资79 000③④借:应付职工薪酬——工资87 000贷:库存现金84 000其他应收款 3 000⑤计提福利费借:生产成本53 000*14%制造费用8 000*14%管理费用10 000*14%在建工程 6 000*14%应付职工薪酬—职工福利费 2 000*14%贷:应付职工薪酬—工资79 000*14%⑥职工报销医药费借:应付职工薪酬—职工福利费 2 000贷:银行存款 2 0005.①开出银行春对汇票借:应付账款30 000贷:应付票据30 000支付承兑手续费借:财务费用30 000*5‰=150贷:银行存款150②借:原材料100 000+400应交税费—应交增值税—进项税额17 000贷:应付账款117 400③借:应付票据30 000财务费用30 000×12%×(6/12)=1 500贷:银行存款31 500④借:应付账款117 400贷:银行存款117 400⑤预收C公司50%货款借:银行存款11 700*50%=5 850贷:预收账款 5 850⑥向C公司发货借:预收账款11 700贷:主营业务收入10 000应交税费—应交增值税—销项税额 1 700 ⑦与C公司结算借:银行存款 5 850贷:预收账款 5 850。

第九章资产减值(一)单项选择题1.B 2.C 3.D 4.D 5.A 6.C 7.C 8.B 9.B 10.A 11.D 12.A 13.D 14.D 15.B 16.D 17.D 18.A 19.D 20.D 21.C 22.A 23.B 24.C 25.A 26.D 27.C(二)多项选择题1.BD 2.ACD 3.ABD 4.ABE 5.BDE 6.ABC 7.CD 8.DE 9.AD 10.AD 11.ACD 12.ABCD 13.ACE 14.CE 15.AD 16.BDE 17.ACE 18.ACDE 19.ADE 20.AC 21.BCE 22.ABC 23.BCDE 24.ABDE 25.ABCE 26.ABCE 27.CD(三)判断题1.×2.√3.×4.√5.×6.√7.√8.√9.√10.×11.×12.√13.√14.×15.√16.×17.×18.√19.×20.×21.√22.√23.√24.×25.√26.√27.√28.×29.√30.√(四)计算及账务处理题1.(1)未计提减值准备前资产的账面价值=600-600÷10×3.5=600-210=390(万元)应计提减值准备=390-240=150(万元)(2)无形资产摊销。

借:管理费用50 000 贷:累计摊销50 000 计提无形资产减值准备。

借:资产减值损失 1 500 000 贷:无形资产减值准备 1 500 000 (3)20×9年1月应摊销金额=240÷5÷12=4(万元)借:管理费用40 000 贷:累计摊销40 000 2.(1)未计提减值准备前资产的账面价值=360-360÷10÷12×26=360-78=282(万元)应计提减值准备=282-162=120(万元)(2)无形资产摊销。

第九章流动负债业务题答案1.(1)借:原材料 100应交税费—应交增值税(进项税额)17贷:应收票据 17(2)借:银行存款 234贷:主营业务收入200应交税费—应交增值税(销项税额)34借:主营业务成本 16贷: 库存商品 16(3)借:在建工程 35.1贷:原材料 30应交税费—应交增值税(进项税额转出)5.1(4)借:待处理财产损溢 11.7贷:原材料 10应交税费—应交增值税(进项税额转出)1.7 (5)本月应交增值税=34-17+5.1+1.7=23.8借:应交税费—应交增值税(已交税金) 23.8贷:银行存款 23.8.2. (1)借:委托加工物资70贷:原材料70借:委托加工物资20应交税费——应交消费税 10应交税费——应交增值税(进项税额)3.4贷:应付账款33.4借:原材料90贷:委托加工物资90(2)借:长期股权投资 1 170贷:主营业务收入 1 000应交税费——应交增值税(销项税额)170借:营业税金及附加100贷:应交税费——应交消费税 100借:主营业务成本660存货跌价准备 40贷:库存商品700(3)借:固定资产清理900累计折旧 500固定资产减值准备100贷:固定资产 1 500借:银行存款 1 000贷:固定资产清理 1 000借:固定资产清理 5贷:银行存款 5借:固定资产清理50贷:应交税费——应交营业税50借:固定资产清理45贷:营业外收入45(4)借:银行存款25累计摊销 6营业外支出0.25贷:无形资产30应交税费——应交营业税 1.25(25×5%)(5)借:银行存款10贷:其他业务收入10借:其他业务成本5(300÷5÷12)贷:累计摊销 5 借:营业税金及附加0.5贷:应交税费——应交营业税0.5(10×5%)3.(1)借:生产费用 1 123 200管理费用 280 800贷:应付职工薪酬 1404 000借:应付职工薪酬1404 000贷:主营业务收入 1 200 000应交税费—应交增值税(销项税额) 204 000借:主营业务成本 900 000贷:库存商品 900 000(2) 借:管理费用 110 000 贷:应付职工薪酬 110 000借: 应付职工薪酬 110 000贷:累计折旧 80 000其他应付款—应付房租 30 000。

第九章流动负债习题一、单项选择题1.应付账款按总价法核算时,如果在折扣期内付款,对所取得的现金折扣收入,正确的处理方法是()。

A、作为理财费用减少财务费用B、作为理财费用增加财务费用C、直接计入管理费用D、前三项均不正确【正确答案】A【解析】因在折扣期限内付款而获得的现金折扣,应在偿付应付账款时冲减财务费用。

2、资产负债表日,对预提的短期借款利息,贷记的账户是()。

A 短期借款B 其他应付款C 财务费用D 应付利息【正确答案】D【解析】短期借款利息属于流动负债计入应付利息3、A 公司于2007 年5 月25 日购入一批商品,进价20000 元,增值税率17%,商品当日入库,付款条件为2/10、1/30、n/60。

采用净价法核算时,应付账款的入帐金额为()元。

A、22932 B、23400 C、23166 D、20000【正确答案】A【解析】在净额法下,企业应按照扣除最大现金折扣后的净额确认应付账款23400*(1-2%)4、A 公司因采购商品开局面值40 万元、票面利率4%、期限3 个月的商业汇票一张,该票据到期时,A公司一共应支付()元。

A、400000B、404000C、412000D、440000【正确答案】B【解析】票据利息计算 3 个月400 000*(1+4%*3 ÷12)=4040005、B 公司是一般纳税人,将自产的洗衣机作为福利发放给职工,成本价55000元,售价60000 元,企业因此需要缴纳的增值税为()元。

A、9350B、10200C、8718D、9775【解析】增值税按售价计算60000*17%=102006、我国现行会计实务中,带息应付票据应付利息的核算账户是()。

A、应付票据B、应付利息C、其他应付款D、应付账款【正确答案】B【解析】属于流动负债的应付利息7、商业承兑汇票到期无法偿还时,承兑企业应作的账务处理时()。

A、转作短期借款B、转作应付账款C、转作其他应付款D、不进行账务处理【正确答案】B【解析】商业汇票有确切的到期日和到期值,汇票到期时,付款企业应足额偿付。

第九章流动负债课后习题1.(1)借入款项:借:银行存款 1200000贷:短期借款 1200000 (2)按月预提利息:借:财务费用 8000贷:应付利息 8000 (3)按季支付利息:借:应付利息 16000财务费用 8000贷:银行存款 21000 (4)到期归还本金:借:短期借款 1200000应付利息 16000财务费用 8000贷:银行存款 12240002.(1)2008.3.2借:原材料——甲材料 1500000贷:应付账款 1500000 (2)2008.3.21借:原材料——乙材料 300000贷:应付账款 300000 (3)2008.3.32借:应付账款 1500000贷:银行存款 1500000 (4)2008.4.8借:应付账款 300000贷:银行存款 297000 财务费用 30003.(1)借:原材料 6000000应交税费——应交增值税(进项税额) 1020000贷:银行存款 7020000 (2)借:在建工程 280800 贷:原材料 240000 应交税费——应交增值税(进项税额转出) 40800(3)借:原材料 2610000应交税费——应交增值税(进项税额) 390000贷:银行存款 3000000(4)借:固定资产 1000000应交税费——应交增值税(进项税额) 170000贷:银行存款 1170000 (5)借:应收账款 7020000 贷:主营业务收入 6000000 应交税费——应交增值税(销项税额) 1020000 (6)借:固定资产清理 9000000累计折旧 5000000贷:银行存款 14000000 借:银行存款 11000000 贷:固定资产清理 11000000 借:固定资产清理 30000 贷:银行存款 30000 借:固定资产清理 550000 贷:应交税费——应交营业税 550000 借:固定资产清理 1420000 贷:营业外收入——处置非流动所得 1420000累计折旧 200000贷:无形资产 600000 应交税费——应交营业税 25000营业外收入——处置非流动资产所得 750004.(1)工资:借:生产成本 120000管理费用 30000销售费用 20000研发支出 50000贷:应付职工薪酬——工资 220000 (2)职工福利费:借:生产成本 16800管理费用 4200销售费用 2800研发支出 7000贷:应付职工薪酬——工资 30800(3)社会保险费:借:生产成本 39600管理费用 9900销售费用 6600研发支出 16500贷:应付职工薪酬——工资 72600(4)工会经费:借:生产成本 2400管理费用 600销售费用 400研发支出 1000贷:应付职工薪酬——工资 4400(5)职工教育经费:借:生产成本 3000管理费用 750销售费用 500研发支出 1250贷:应付职工薪酬——工资 5500讲义:四、计算题1、【正确答案】:(1)2009年1月1日发行债券:借:银行存款100贷:应付债券—面值100(2)2009年6月30日、12月31日和2010年6月30日计提利息均做如下会计处理:借:在建工程 3贷:应付利息 3(3)2009年7月1日、2010年1月1日和7月1日支付利息均做如下会计处理:借:应付利息 3贷:银行存款 3(4)2010年12月31日计提利息:借:财务费用 3贷:应付利息 3(5)2011年1月1日支付利息:借:应付利息 3贷:银行存款 3(6)2011年1月1日支付本金:借:应付债券—面值100贷:银行存款1002、【正确答案】:收到预付款时:借:银行存款120000贷:预收账款120000实际销售时:借:预收账款120000银行存款114000贷:主营业务收入200000应交税费——应交增值税(销项税额)34000借:主营业务成本144000贷:库存商品1440003、【正确答案】:(1)6月1日,企业购入工程用原材料:借:工程物资29.25贷:应付票据29.25(2)6月3日,收到乙公司预付货款:借:银行存款20贷:预收账款20(3)6月10日,企业转让专利权时应交营业税=5×5%=0.25(万元)借:银行存款 5无形资产减值准备 3累计摊销 2贷:无形资产8应交税费——应交营业税0.25营业外收入 1.75(4)6月15日,企业向乙公司发货:借:预收账款70.2贷:主营业务收入60应交税费——应交增值税(销项税额)10.2结转成本时:借:主营业务成本50贷:库存商品50收到乙公司支付的剩余货款及税金:借:银行存款50.2贷:预收账款50.2(5)6月28日,分配工资:借:生产成本15制造费用8管理费用 2在建工程 1贷:应付职工薪酬26从银行提现以备发放工资:借:库存现金26贷:银行存款26用现金发放工资:借:应付职工薪酬26贷:库存现金26(6)6月30日,计提的利息=29.25×8%×1/12=0.195(万元)借:财务费用0.195贷:应付票据0.1954、【正确答案】:(1)借:材料采购100000应交税费——应交增值税(进项税额)17000贷:银行存款117000借:原材料110000贷:材料采购100000材料成本差异10000(2)借:固定资产清理540000累计折旧160000贷:固定资产700000借:银行存款660000贷:固定资产清理660000借:固定资产清理33000贷:应交税费——应交营业税33000(660000×5%)借:固定资产清理87000贷:营业外收入87000(3)借:银行存款351000贷:主营业务收入300000应交税费——应交增值税(销项税额)51000(300000×17%)借:营业税金及附加30000贷:应交税费——应交消费税30000(300000×10%)借:主营业务成本250000贷:库存商品250000(4)当月应交城市维护建设税=[(51000-17000)+30000]×7%=4480(元)当月应交教育费附加=[(51000-17000)+30000]×3%=1920(元)借:营业税金及附加6400贷:应交税费——应交城市维护建设税4480——应交教育费附加1920(注意:这里不考虑营业税,主要是因为题目中给出的是月末计提日常经营活动产生的城市维护建设税和教育费附加,上面的营业税33000是处置固定资产产生的,属于非日常经营活动产生的,所以不算到里面。

第一节流动负债六、应交税费应交税费,包括企业依法交纳的增值税、消费税、营业税、所得税、资源税、土地增值税、城市维护建设税、房产税、土地使用税、车船税、教育费附加、矿产资源补偿费等税费,以及在上缴国家之前,由企业代扣代缴的个人所得税等。

(一)增值税1.科目设置(1)一般纳税人在“应交税费”科目下设置“应交税费——应交增值税”和“应交税费——未交增值税”两个明细科目进行核算,其中,“应交税费——应交增值税”科目分别设置“进项税额”、“已交税金”、“销项税额”、“出口退税”、“进项税额转出”等专栏。

(2)小规模纳税人设置“应交税费—应交增值税”科目。

2.一般纳税企业一般购销业务的会计处理(1)购进货物借:库存商品等应交税费——应交增值税(进项税额)贷:银行存款等(2)销售货物借:应收账款等贷:主营业务收入应交税费——应交增值税(销项税额)3.一般纳税企业购入免税农产品的会计处理购入免税农产品可以按买价和规定的扣除率计算进项税额,并准予从销项税额中扣除。

4.小规模纳税企业的会计处理(1)购进货物支付的增值税计入货物成本。

借:原材料等贷:银行存款等(2)销售货物销售额=含税销售额÷(1+征收率)借:应收账款等贷:主营业务收入(不含税收入)应交税费——应交增值税【教材例9-5】某工业生产企业核定为小规模纳税人,本期购入原材料,按照增值税专用发票上记载的原材料价款为100万元,支付的增值税税额为17万元,企业开出承兑的商业汇票,材料已到达并验收入库(材料按实际成本核算)。

该企业本期销售产品,销售价款总额为90万元(含税),假定符合收入确认条件,该企业适用的增值税征收率为3%。

购进货物时:借:原材料 1 170 000贷:应付票据 1 170 000销售货物时:不含税价格=90÷(1+3%)=87.3786(万元)应交增值税=873 786×3%=2.6214(万元)借:应收账款 900 000贷:主营业务收入 873 786应交税费—应交增值税 26 2145.视同销售的会计处理例如,一般纳税人购建办公楼等不动产领用本企业产品,应确认销项税额,将其计入工程成本借:在建工程贷:库存商品应交税费—应交增值税(销项税额)【提示】购建机器设备等生产经营用固定资产领用本企业生产的产品,不确认销项税额借:在建工程贷:库存商品6.不予抵扣项目的会计处理(1)购入货物时即能认定其进项税额不能抵扣的,直接计入取得货物的成本(2)购入货物时不能直接认定其进项税额能否抵扣的,其增值税专用发票上注明的增值税额,记入“应交税费——应交增值税(进项税额)”科目,如果这部分购入货物以后用于按规定不得抵扣进项税额项目的,应将原已计入进项税额并已支付的增值税转入有关的承担者予以承担。

流动负债业务题答案1、某企业1月1日从银行借入3个月的借款500 000元,月利率5‰,利息实行按月计算,按季支付的方法。

试做出借入时、月末计息时和到期还本付息时的会计分录。

1月1日:借:银行存款 500 000贷:短期借款 500 0001月31日借:财务费用 2 500贷:应付利息 2 5002月28日借:财务费用 2 500贷:应付利息 2 5003月31日借:短期借款 500 000应付利息 5 000财务费用 2 500贷:银行存款 507 5002、根据下列业务做出有关会计分录。

(1)从外购入材料一批,买价10 000元,增值税进项税额1 700元,材料货款未付,材料已验收入库。

后因供货方已清算关闭,企业款项无法付出,经批准予以核销。

借:原材料 10 000应交税费-应交增值税(进项税额) 1 700贷:应付帐款 11 700借:应付账款 11 700贷:营业外收入 11 700(2)根据销货合同预收甲企业购买商品款30 000元存入银行。

借:银行存款 30 000贷:预收账款 30 000(3)购入材料一批,价款10 000 000元,增值税额1 700 000元,价税合计1 170 000元。

材料已入库,货款尚未支付。

借:原材料10 000 000应交税费-应交增值税(进项税额) 1 700 000贷:应付账款 1 170 000(4)购入农产品一批,实际支付价款450 000元,货款已付,农产品已验收入库。

增值税抵税率为13%。

借:原材料391 500应交税费-应交增值税(进项税额)58 500贷:银行存款450 000(5)从小规模企业购入材料一批,价款530 000元,企业开出商业承兑汇票一张,材料已入库。

借:原材料530 000贷:应付票据 530 000(6)收回上月自营出口退回的增值税250 000元存入银行。

借:银行存款 250 000贷:其他应收款 250 000(7)在建工程领用材料用于工程建设,材料实际成本为5 000 000元,进项税额为850 000元。

第九章流动负债练习一、单项选择题1.企业从应付职工薪酬中扣除的个人所得税,应贷记()A.其他应付款B.应交税费C.应付职工薪酬 D.其他应收款2.应付票据一般是指( )。

A.支票B.银行汇票C.银行支票D.商业汇票3.企业对于无法支付的应付账款,应列入( )。

A.营业收入B.其他业务收入C.营业外收入D.待处理财产损余4.如果企业预收账款业务不多,可以将预收的款项记入( ) 科目。

A.应收账款B.应付账款C.预付账款D.待摊费用5.工业企业转让无形资产应交的营业税应列入( ) 科目。

A.主营业务税金及附加 B.其他业务成本C.营业外支出D.管理费用6.资产负债表日,企业计算的应付短期借款利息,应贷记()科目A. 短期借款B.应付利息C.应计利息D.财务费用7.企业支付工会经费和职工教育经费时,应借记的科目是()A.管理费用B.其他应收款C.应付职工薪酬D.其他应付款8.某工业企业为增值税小规模纳税人,增值税率为3%,2010年7月6日购入材料一批,取得增值税专用发票注明价款为200 000元,增值税34 000元,运杂费3 000元,入库前发生挑选整理费200元,则该企业材料入账价值()A.200 000元B.203 200 元C.237 200元D.215 200元9.某增值税一般纳税企业发生的下列业务中,应将进项税转出的是()A.将购入的材料用于建造设备B.将购入的材料用于投资C.将自产的产品用于在建工程D.购入材料发生意外10.一般纳税企业在月度终了,对本月发生尚未抵扣的增值税进项税的会计处理方法是()A.保留在应交增值税明细科目的借方B. 保留在应交增值税明细科目的贷方C. 保留在未交增值税明细科目的借方D.保留在未交增值税明细科目的贷方二、多项选择题1.流动负债的特征为( )A.为交易目的而持有B.预计在一年或一个正常营业周期偿还C.到期清偿D.可以分期偿还2.应通过"应交税费"核算的税金包括( )A.增值税B.营业税C.印花税D.所得税3.增值税一般纳税人可用于抵扣增值税的凭证凭证( )A.增值税专用发票B.购货合同C.关完税凭证D.经税务机关批准的收购免税农产品的凭证4.按照增值税有关条例规定,视同销售的项目包括( )A.销售代销物资B.以物资投资于其他单位C.用于个人消费的自产产品D.将物资交付他人代销5.按照规定,增值税进项税额不予抵的项目包括( )A.购进不动产 B. 购进免税农产品C.非正常损失的购入物资D.购进用于集体福利的物资6.下列各项属于职工薪酬的是()A.工资和奖金B.社会保险C.工会经费D.非货币性福利7.企业可能通过“营业税金及附加”科目核算的税金有()A.教育费附加B.消费税C.城建税D.房产税8.下列通过“其他应付款”核算的业务包括()A.应付分期付息债券利息B.存入保证金C.应付租入包装物租金D.售后回购方式融入资金9.下列增值税应直接计入资产成本的有()A.一般纳税企业委托加工物资支付的增值税B.一般纳税企业接受劳务支付的增值税C.小规模纳税企业进口货物支付的增值税D.小规模纳税企业购买固定资产支付的增值税10.一般纳税企业,下列经济业务所涉及增值税,应作为进项税额转出处理的有()A 购建生产流水线领用原材料B 原材料发生非正常损失C 福利部门领用原材料D 以原材料对外投资三、判断题1.公司当期发生的应付职工薪酬期末全部计入当期损益。

( )2.因解除与职工的劳动关系给予的补偿,借记“管理费用”科目,贷记“应付职工薪酬”科目。

( )3.如果带有现金折扣的应付账款,其入账金额应按发票记载应付金额的总金额扣除现金折扣后的净额记账。

( )4.企业如有将应付账款划转出去或者确实无法支付的应付账款,将其账面余额转入“资本公积—其他资本公积”科目。

( )5."其他应付款"科目核算企业应付其他单位或个人的货款、股利及其他款项。

( )6.如果企业没有取得完税凭证,支付的增值税只能记入购货成本。

( ) 7.小规模纳税企业只有具有增值税专用发票,才能将支付的进项税额抵扣销项。

( )8.委托加工应税消费品如果收回后用于连续生产,按现定准予抵的,应将消费税记入"应交税费"科目的借方。

( )9.企业董事会或类似机构通过的利润分配方案中拟分配的现金股利或利润,借记“利润分配”科目,贷记“应付股利”科目。

( )10.企业当前应交增值税的金额即为当前销项税额减去进项税额的差额。

()四、综合题(一)流动负债的核算1.资料:A企业发生以下经济业务:(1)向银行借入短期借款150 000元,用于商品周转。

(2)预提本月短期借款利息750元。

(3)以银行存款支付季度银行借款利息2 250元,已预提1 500元。

(4)2010年10月1日向B公司购入商品200 000元,增值税额34 000 元,出具一张期限为6个月年利率为8%面值234000元的带息票据。

(5)2010年12月31日将B公司应付票据3个月的应付利息入账(参看业务4)。

(6)2012年4月1日B公司应付票据到期支付款项共计243 360元。

(7)收到C单位预订商品的预付款50 000元,(设"预收账款"科目)(8)将C单位预订的商品发出,货款120 000元,增值税额204 000元,共计140 400元。

(9)收到C单位补付的货款90 400元。

2.要求:根据经济业务编制会计分录。

(二)应交增值税的核算1.资料:A企业为一般纳税企业发生以下经济业务:(1)购入材料一批,价款10 000元,增值税额1 700元,共计11 700元,以银行存款支付。

(2)销售产品价款50000元,向客户予收取的增值税额8 500元,共计58 500元,收到款项送存银行。

(3)收购农产品以银行存款支付价款30 000元。

(4)以原材料对B单位投资,该批原材料的账面成本为600 000元,与公允价值相同,计税价格为630 000元,增值税率为17%。

(5)将自产的一批产品用于工程,该批产品的成本为15 000元,计税价格为15 000元,该产品的增值税率为17%。

(6)购入一台机器设备,价款90 000元,增值税额为15 300元,款项已经以银行存款支付。

(7)购入甲种原材料一批,价款40 000元,增值税额6 800元,共计468 00元,以银行存款支付。

(8)建造房屋、领用甲材料一批,账面价值15 000元,该批材料已支付增值税2 550。

2.要求:根据经济业务编制会计分录。

(三)应付职工薪酬的核算甲上市公司为增值税一般纳税人,适用的增值税税率为17%。

20×9年3月发生与职工薪酬有关的交易或事项如下:(1)对行政管理部门使用的设备进行日常维修,应付企业内部维修人员工资1.2万元。

(2)为公司总部下属25位部门经理每人配备汽车一辆免费使用,假定每辆汽车每月折旧0.08万元。

(3)将50台自产的V型厨房清洁器作为福利分配给本公司行政管理人员。

该厨房清洁器每台生产成本为1.2万元,市场售价为1.5万元(不含增值税)。

(4)月末,分配职工工资150万元,其中直接生产产品人员工资105万元,车间管理人员工资15万元,企业行政管理人员工资20万元,专设销售机构人员工资10万元。

分别按工资总额的20%、8%、2%、12%、2%、2.5%为职工计提了养老保险、医疗保险、失业保险、住房公积金、工会经费、职工教育经费。

(5)发放工资,分别按工资总额的8%、2%、1%、12%代扣了职工个人负担的养老保险、医疗保险、失业保险、住房公积金。

按规定计算代扣代交职工个人所得税8万元。

(6)缴纳各种社保、住房公积金、代扣个税。

(7)以现金支付职工李某生活困难补助0.1万元。

要求:编制甲上市公司20×9年3月上述交易或事项的会计分录。

(“应交税费”科目要求写出明细科目和专栏名称,答案中的金额单位用万元表示)第九章流动负债练习和案例参考答案一、单项选择题1.B2.D3.C4.A5.B6.B7.C8.C9.D 10.A二、多项选择题1.AB2.ABD3.ACD4. ABCD5.CD6.ABCD7.ABCD8.BCD9.CD 10.BC三、判断题1.错2.对3.错4.错5.错6.对7.错8.对9. 对10.错四、综合题(一)1.借:银行存款150,000贷:短期借款150,0002.借:财务费用750贷:预提费用7503.借:预提费用1,500财务费用750贷:银行存款2,2504.借:库存商品200,000应交税金——应交增值税(进项税额)34,000贷:应付票据234,0005.借:财务费用4,680贷:应付票据4,6806.借:应付票据238,680财务费用4,680贷:银行存款243,3607.借:银行存款50,000贷:预收账款50,0008.借:预收账款140,400贷:主营业务收入120,000应交税金——应交增值税(销项税额)20,4009.借:银行存款90,400贷:预收账款90,400(二)1.借:原材料10,000应交税金——应交增值税(进项税额)1,700贷:银行存款11,7002.借:银行存款58,500贷:主营业务收入50,000应交税金——应交增值税(销项税额)8,500 3.借:库存商品27,000应交税金——应交增值税(进项税额)3,000贷:银行存款3,000 4.借:长期股权投资707,100 贷:原材料600,000 应交税金——应交增值税(销项税额)107,100 5.借:在建工程17,550 贷:库存商品15,000 应交税金——应交增值税(销项税额)2,550 6.借:固定资产90 000应交税费——应交增值税(进项税)15 300贷:银行存款105,3007.借:原材料40,000 应交税金——应交增值税(进项税额)6,800贷:银行存款46,800 8.借:在建工程17,550 贷:原材料15,000 应交税金——应交增值税(进项税额转出)2,550 (三)应付职工薪酬1.借:管理费用12 000贷:应付职工薪酬——工资12 0002.借:管理费用20 000贷:应付职工薪酬——非货币性福利20 000借:应付职工薪酬——非货币性福利20 000贷:累计折旧20 0003.借:管理费用877 500贷:应付职工薪酬877 500借:应付职工薪酬877 500贷:主营业务收入750 000应交税费——应交增值税(销项税)127 500 借:主营业务成本600 000贷:库存商品600 0004.借:生产成本1 538 250制造费用219 750管理费用293 000销售费用146 500贷:应付职工薪酬——工资 1 500 000——社会保险(养老保险)300 000——社会保险(医疗保险)120 000——社会保险(失业保险)30 000——住房公积金180 000——工会经费30 000——职工教育经费37 5005.借:应付职工薪酬——工资 1 500 000 贷:其他应付款——社会保险(养老保险)120 000——社会保险(医疗保险)30 000——社会保险(失业保险)15 000——住房公积金180 000 应交税费——个人所得税80 000银行存款625 000 6.缴纳社保和住房公积金,代扣个人所得税借:应付职工薪酬——社会保险(养老保险)300 000——社会保险(医疗保险)120 000——社会保险(失业保险)30 000——住房公积金180 000 其他应付款——社会保险(养老保险)120 000——社会保险(医疗保险)30 000——社会保险(失业保险)15 000——住房公积金180 000 应交税费——个人所得税80 000 贷:银行存款 1 055 0007.借:管理费用1 000贷:应付职工薪酬——职工福利费1 000借:应付职工薪酬——职工福利费 1 000贷:银行存款 1 000。