股票的三离三靠买卖法(下)

- 格式:pdf

- 大小:678.78 KB

- 文档页数:11

权证的买点权证的买点买点:(除涨势已经确立的回调和支撑买点外,其他买点都必须放量,且温和放量)1、金叉买点(这个一个最基本的买点,当白色分时线带量上穿黄色分时线形成的买点. )2、首次放量买点(当当天权证开盘是缩量的情况下,突然放量,前提,量明显比前面的量要大时为首次放量买点. )3、放量突破买点(当权证小幅冲高回落后,带量冲过前一个高点,为买入点.)4、支撑买点(当白色分时线全天大部分时间在黄色分时线上面运行,当白色分时线下跌到黄色分时线时,要两手准备。

一是:白色线碰到黄色线时就向上勾头,这为买入点。

二:白色线向下跌破黄色线时,为卖出点. )5、回调买点(当权证放量冲高后,会有回调,这个回调的特点是,下跌时间短,下跌幅度小,成交量缩小. )6、杀跌低吸买点(必须地位持续放量,当权证下跌到底部时,会有所反弹,前提是下跌足够深度,反弹后再下跌没有创出新低,形成一个W底.)陈克升的权证避险之道:新22条军规陈克升的权证避险之道:新22条军规权证大跳水却不强势拐头,且无资金主动接盘现象则不参与。

热衷于抄底是许多人的心理弱点,一些权证特别是沽权正是利用这种心理来借大跌后弱势反弹再套牢一大批人。

陈克升对大跳水后的抢反弹限定条件极为苛刻,且止损相当严格 7 ^9 S6 b- i/ _权证市场是一个远比股市更为动荡剧烈、充斥着冷酷无情的瞬间大涨与大跌的市场,许多人在权证市场的滔天恶浪中迷失方向。

对此征战股市和权证市场多年的职业两栖玩家陈克升(化名)深有体会。

“一开始尝试权证时,我也曾被这个市场高度的风云莫测吓懵过,认为权证市场不确定性太大而无所适从。

但随着一次又一次从失败中汲取经验教训,我渐渐把握了一些相对有效的规避风险之道,可以过滤掉相当多的不可测风险,以此来提高自己操作的胜率。

”陈克升将自己总结出来的22条规避风险的经验称为“新22条军规”。

他使用Level 2软件来操作权证,“一方面时间要快几秒,更重要的是可以在集合竞价之前观察竞价位的具体移动轨迹。

分时图的绝佳卖点(逃的比庄家快的10条定律)[图文]一、均线挡道均线挡道—指股价上升到均价线附近或短暂上穿均价线后,就回头下行的走势。

特征:1、均价线应一直处在股价线之上,且呈水平状态横向移动。

2、股价线绝大数情况下,处在均价线之下,一般不向上突破均价线,即使突破,停留的时间也很短,突破的幅度也不会很大,并且很快回到均价线的下方。

-3、股价线受到均价线的阻挡前,须与均价线有一段较大的距离,如果两线始终靠的很近,就不是均线挡道,更不能按均线挡道操作。

注意:1. 注意均线挡道形态出现的价位。

只有处在高价位的均线挡道才可做空。

如果是处在调整后的低位,最好不做空,而是持股待涨。

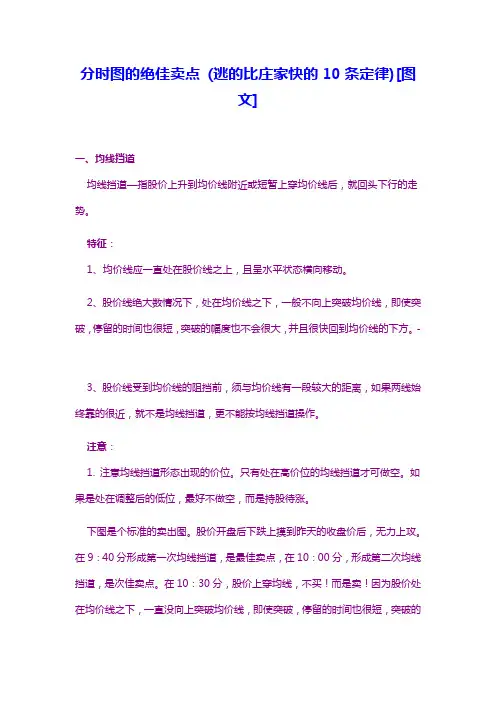

下图是个标准的卖出图。

股价开盘后下跌上摸到昨天的收盘价后,无力上攻。

在9:40分形成第一次均线挡道,是最佳卖点,在10:00分,形成第二次均线挡道,是次佳卖点。

在10:30分,股价上穿均线,不买!而是卖!因为股价处在均价线之下,一直没向上突破均价线,即使突破,停留的时间也很短,突破的幅度也不会很大。

是第3次卖点。

在午后14:30分,新形成双底,可根据我前面介绍的双底买进法买进。

这样,一卖,一买,当天既可保主了前天的胜利,第二天平开,又有4%的利润。

注意:2. 股价线受阻后,向下跌落的幅度不能小于2%,下跌的幅度小于2%这比率时,就不能“拨挡”了。

上图的最大跌幅近5%,符合条件,故可在第二次双底时放心的买进。

道理很简单:但天跌幅较大,第2天必招到多头的反攻,获梨就有保帐。

二、跌破平台跌破平台--指股价线在离均价线较近的地方进行长时间的横向整理,后向下跌破平台的走势。

特征:1、跌破前,一定要出现一段横盘走势,形成一个明显的平台。

2、股价线跌破平台的低点后,多数情况下,会在短时间内又反弹到平台的低点附近,然后再次跌破平台的低点,此时就可确认跌破平台形态的形成。

是最佳的卖点。

注意:1、要把握跌破平台的卖出时机。

最好在第一个跌破平台卖出。

第二个次之,因为跌副较大。

五三买卖法则

--传奇

大家好,我是你们的老朋友【传奇】,今天给大家制作了一个我们在教室讲的五三买卖法则的文档,大家不明白的可以看一下,很简单。

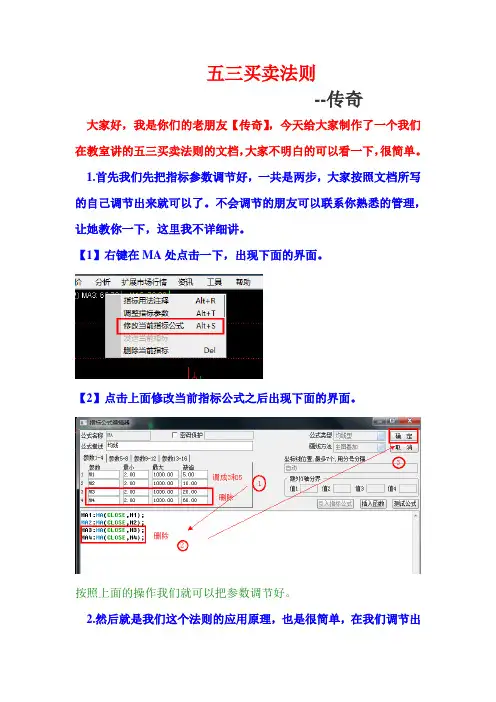

1.首先我们先把指标参数调节好,一共是两步,大家按照文档所写的自己调节出来就可以了。

不会调节的朋友可以联系你熟悉的管理,让她教你一下,这里我不详细讲。

【1】右键在MA处点击一下,出现下面的界面。

【2】点击上面修改当前指标公式之后出现下面的界面。

按照上面的操作我们就可以把参数调节好。

2.然后就是我们这个法则的应用原理,也是很简单,在我们调节出

指标的参数之后,我们可以随便找一只个股。

我们看到会有两条均线,白色的3日线和黄色的5日线,这样就可以应用我们的法则了。

【1】买入:股价站上了我们的白色3日线,并且3日线上穿5日线形成了金叉。

这两点就是我们买入这一只个股的最佳时机,一定不要犹豫。

【2】卖出:股价跌破我们的白色3日线,并且3日线下穿5日线形成了死叉。

这两点就是我们要果断卖出股票的时机,也是千万不要犹豫,再一次符合我们再介入,不要恋战。

很简单的一个法则,大家只要按照我们的这个五三买卖法则来操作,在后期的股市操作中获得盈利一定不是问题,希望大家严格执行就可以了。

最后祝我们教室的每一位朋友投资愉快。

--贴心股友【传奇】。

30分钟K线买卖指标实用成功率较高的短线方法短线技术是一套攻击力很强,稳定性较高的短线炒作技巧,只要出现标准规范的图形。

2到5天内可获利10——30%。

并且市场运用机会较多,成功率高达90%以上,是轮炒个股的最佳选择。

一、选股时间:30分钟K线图,把30分钟的移动平均线参数设定为:13、77、99二、买入方法:1。

脚掌买小法:13线出现高低脚形态,以左脚低右脚高为有效图形,作右脚时最好无量,K线一小阴小阳方式运行在13线上,同时MACD的DIFF金叉DEA,此时少量介入,加仓买入点在放量阳线站在3均线上之上,MACD的红柱拉长之时。

2:速涨点:是指77,99走平上翘(短期上升趋势确立)股价稳站在77,99之上,再这作的短暂的调整,快拉升时的点叫速涨点。

3:靠线法:靠13线不是77,99。

股价站在77,99后,股价突然上涨,13线没跟上离13线远了要靠一下线,股价离77,99一指的时候。

4:回踩下探法:股价回踩到77,99就可介入,前提是77,99走平上翘期间{介入最好是当MACD的绿柱一根比一根短时或红柱刚刚加长时。

炒股心得:我炒股是看一步走一步,象下相棋一样。

发现买点我就全仓进,发现卖点我就跑,赚了5%——10%就行了,两周任务完成了,在寻找下一个目标。

我就是这麽炒股。

我炒股不太注意大盘涨到何点,跌到何点,只注意我的股票20日均线是向上还是向下。

20日均线是短期魔力线,也叫万能线,当一只股票价格,今天大涨到4.50元时,20日均线假如是3.90元,连跌3天后,股价从4.50元到4.00元,这时我看20日均线价反而涨到3.98元,我就出手了(注:出手等于买入)。

我总是买跌不买涨。

买阴线不买阳线,但趋势哪怕它是短期趋势,我也买涨不买跌,买上升不买下降。

买涨不买跌,是指买趋势上涨,不买趋势下跌。

买阴不买阳,是指买趋势上涨中阴跌缩量时介入要买20日均线天天涨的票,而股价连跌2至3天缩量时买入。

所以一定要把波和段的意义了解清楚,分析理解明白才行我炒股就看一个指标MACD,口味不同,各有所好,自己把握。

三步逃顶法教学在股市中,很多股票有一个上限阻力位,也就是称作“顶”位,股票往往会在这个顶位上面受阻反弹,难以突破,所以很多投资者苦于在股票到达顶位后亏损。

但是,如果我们能够找到一种方法在股票到达顶部时及时退出,就可以避免亏损。

于是,三步逃顶法诞生了,这种方法很早就诞生,但是它的效果非常显著,很多投资者一直在使用。

那么,三步逃顶法到底是什么呢?下面我们就来一起学习。

第一步首先,我们需要找到股票的阻力位,这个阻力位就是我们所说的顶,我们要确定这个顶对应的价格。

很多人认为,当股票涨到某个价格时,这个价格就是顶,但是这个并不准确。

在实际应用中,顶的价格应该要结合实际情况来考虑,包括股票历史价格走势、市场整体行情、公司基本面等等。

不同的人可能会有不同的判断标准,但是在初期,我们可以参考技术分析中的阻力位或趋势线。

注意,不是所有的股票都有明显的阻力位。

当我们确定了股票的阻力位时,我们就要开始观察股票价格的波动。

股票突破阻力位是一个很重要的信号,也是我们需要观察的重点。

一旦股票向上突破阻力位,我们就要开始考虑出售股票,因为到达顶部后,股票可能会下跌,当然,也有可能会继续上涨,这就需要我们谨慎考虑。

当我们决定出售股票时,我们需要观察股票价格的反转信号。

以下是一些常用的反转信号:1、阴线反转:当股票价格从高点开始下降,贴近股票价格的顶部形成一个长长的阴线,接着股票价格开始下跌,这时我们就可以认为是阴线反转了。

2、下降趋势线破位反转:一旦我们确定了股票的下降趋势线,当股票价格下跌到趋势线上方后,开始向上反转,我们就可以认为是下降趋势线破位反转了。

3、KDJ指标反转:KDJ指标是一种技术分析学派中非常重要的指标,当KDJ指标刚刚到达超买区后开始反转,我们就可以认为是KDJ指标反转了。

以上三种反转信号都是非常常见的,但是在实际操作中,还需要根据股票的自身情况来考虑是否出售股票。

另外,需要注意的是,逃顶并不一定是完全退出市场,而是暂时离开市场,等到股票价格再次下跌后,我们可以选择重新买入股票。

三点一线炒股法

作者: 三秦高手正道

一:三点:

1) 30双底点

2) 15绿柱归零点

3)放量启动点

一线:

分时回归均线-是买点

二:

持股一到三天,获利5到10点卖出。

一周操作2到3次,一周获利10点,两月翻番。

三:

为了便于股友容易操作,设股池5支股票,哪一支符合三点一线炒股法,先放量启动先买,后放量启动后买。

进必涨,涨必出

这是神枪手三点一线炒股法的一个核心:没有把握绝不出击,进

必涨,涨必出,这是炒股法的两大基本功。

神枪手“三点一线”战术有四不进:

1. 不放量不进

2. 不回归均线不进

3. 开盘放一根假大量不进

4. 大盘大跌不进

因此,不但套不住神枪手“三点一线”炒股法所买的股,而且,当天就能获利。

前面讲了“进必涨”有四不进:

1不放量不进 2 不回归均线不进 3 开盘放一根大假量不进 4 大盘大跌不进

四不进就为进必涨扫清了障碍创造了良好的条件,因此成功率很高。

涨必出

1 大盘分时图白线在上,黄线在下高开必出

2 开盘放一根大量,高开低走必出

3 指标高位作头必出

4 利好消息放天量必出。

嘿嘿,看遍了整个论坛,觉得有点实用价植的就是这些了。

与大家共勉!!虽然不是分时图,但30分钟图真正弄明白了也可以的。

方法如下:短线技术是一套攻击力很强,稳定性较高的短线炒作技巧,只要出现标准规范的图形。

2到5天内可获利5—20%。

并且市场运用机会较多,成功率高达90%以上,是轮炒个股的最佳选择。

一、选股时间:30分钟K线图,把30分钟的移动平均线参数设定为:13、77、99二、买入方法:1。

脚掌买小法:13线出现高低脚形态,以左脚低右脚高为有效图形,作右脚时最好无量,K线一小阴小阳方式运行在13线上,同时MACD的DIFF金叉DEA,此时少量介入,加仓买入点在放量阳线站在3均线上之上,MACD的红柱拉长之时。

2:速涨点:是指77,99走平上翘(短期上升趋势确立)股价稳站在77,99之上,再这作的短暂的调整,快拉升时的点叫速涨点。

3:靠线法:靠13线不是77,99。

股价站在77,99后,股价突然上涨,13线没跟上离13线远了要靠一下线,股价离77,99一指的时候。

4:回踩下探法:股价回踩到77,99就可介入,前提是77,99走平上翘期间{介入最好是当MACD的绿柱一根比一根短时或红柱刚刚加长时。

炒股心得:我炒股是看一步走一步,象下相棋一样。

发现买点我就全仓进,发现卖点我就跑,赚了5%——10%就行了,两周任务完成了,在寻找下一个目标。

我就是这麽炒股。

我炒股不太注意大盘涨到何点,跌到何点,只注意我的股票20日均线是向上还是向下。

20日均线是短期魔力线,也叫万能线,当一只股票价格,今天大涨到4.50元时,20日均线假如是3.90元,连跌3天后,股价从4.50元到4.00元,这时我看20日均线价反而涨到3.98元,我就出手了(注:出手等于买入)。

我总是买跌不买涨。

买阴线不买阳线,但趋势哪怕它是短期趋势,我也买涨不买跌,买上升不买下降。

买涨不买跌,是指买趋势上涨,不买趋势下跌。

买阴不买阳,是指买趋势上涨中阴跌缩量时介入要买20日均线天天涨的票,而股价连跌2至3天缩量时买入。

葛兰碧八大均线法则1、均线从下降逐渐走平且略向上方抬头,而股价从均线下方向上方突破,为买进信号。

2、股价位于均线之上运行,回档时未跌破均线后又再度上升时为买进时机。

3、股价位于均线之上运行,回档时跌破均线,但短期均线继续呈上升趋势,此时为买进时机。

4、股价位于均线以下运行,突然暴跌,距离均线太远,极有可能向均线靠近(物极必反,下跌反弹),此时为买进时机。

5、股价位于均线之上运行,连续数日大涨,离均线愈来愈远,说明近期内购买股票者获利丰厚,随时都会产生获利回吐的卖压,应暂时卖出持股。

6、均线从上升逐渐走平,而股价从均线上方向下跌破均线时说明卖压渐重,应卖出所持股票。

7、股价位于均线下方运行,反弹时未突破均线,且均线跌势减缓,趋于水平后又出现下跌趋势,此时为卖出时机。

8、股价反弹后在均线上方徘徊,而均线却继续下跌,宜卖出所持股票。

以上八大法则中第三条和第八条不易掌握,具体运用时风险较大,在未熟练掌握均线的使用法则前可以考虑放弃使用。

第四条和第五条没有明确股价距离均线多远时才是买卖时机,可以参照乖离率来解决1、均线从下降逐渐走平且略向上方抬头,而股价从均线下方向上方突破,为买进信号。

2、股价位于均线之上运行,回档时未跌破均线后又再度上升时为买进时机。

3、股价位于均线之上运行,回档时跌破均线,但短期均线继续呈上升趋势,此时为买进时机。

4、股价位于均线以下运行,突然暴跌,距离均线太远,极有可能向均线靠近(物极必反,下跌反弹),此时为买进时机。

5、股价位于均线之上运行,连续数日大涨,离均线愈来愈远,说明近期内购买股票者获利丰厚,随时都会产生获利回吐的卖压,应暂时卖出持股。

6、均线从上升逐渐走平,而股价从均线上方向下跌破均线时说明卖压渐重,应卖出所持股票。

7、股价位于均线下方运行,反弹时未突破均线,且均线跌势减缓,趋于水平后又出现下跌趋势,此时为卖出时机。

8、股价反弹后在均线上方徘徊,而均线却继续下跌,宜卖出所持股票。

十五年股市实战秘籍,“三线合一”买入诀窍(附公式)大家好。

我是老庄,抽空给写一篇关于技术形态的,供大家参考,还望多多提意见交流。

技术指标作为一种参考工具,在不同的人的眼里会有不同的研判结果,各位不应该单以一项指标的讯号而对行情做出绝对的判断,因为指标所起的只是一种辅助的作用而不是绝对的作用。

如果采用多种指标就可以增加讯号的客观性与准确性,也可以增加相对的可信度,如果多种指标同时皆发出买卖信号的话,将极大地提高研判准确性的概率,而三线合一——“三金叉见底”就是其中最实用的一例。

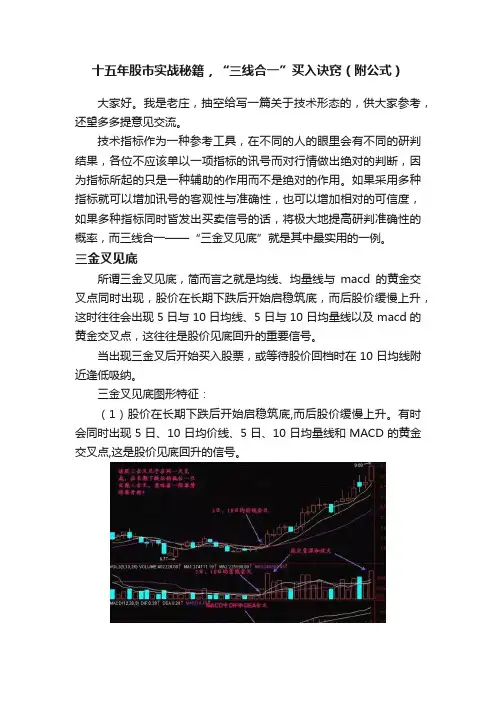

三金叉见底所谓三金叉见底,简而言之就是均线、均量线与macd的黄金交叉点同时出现,股价在长期下跌后开始启稳筑底,而后股价缓慢上升,这时往往会出现5日与10日均线、5日与10日均量线以及macd的黄金交叉点,这往往是股价见底回升的重要信号。

当出现三金叉后开始买入股票,或等待股价回档时在10日均线附近逢低吸纳。

三金叉见底图形特征:(1)股价在长期下跌后开始启稳筑底,而后股价缓慢上升。

有时会同时出现5日、10日均价线、5日、10日均量线和MACD的黄金交叉点,这是股价见底回升的信号。

(2)有时会伴随出现两阳夹一阴多方炮、出水芙蓉、量顶天立地和MACD上穿零位线等图形。

三金叉见底信号:(1)股价在长期下跌后人气涣散,当跌无可跌时开始进入底部震荡。

随着庄家的缓慢建仓,股价终于开始回升。

(2)刚开始的价格回升可能是缓慢的,但这种走势最终会造成股价底部抬高。

(3)当成交量继续放大推动股价上行时,5日、10日价均线、量均线和MACD自然发生黄金交叉。

(4)随着股价的升高,底部买入的人已有盈利,这种盈利效应被传播后会吸引更多人买入该股,于是股价再度上扬脱离底部。

三金叉见底公式(1)主图上的指标{三金叉}通达信MA5:MA(CLOSE,5),COLORRED,LINETHICK1;MA10:MA(CLOSE,10),COLORFFFFFF,LINETHICK1;DIFF1:=EMA(CLOSE,12)-EMA(CLOSE,26);DEA1:=EMA(DIFF1,9);MACDD:=CROSS(DIFF1,DEA1);均线1:=CROSS(MA(C,5),MA(C,10));量线1:=CROSS(MA(V,5),MA(V,10));DRAWICON(MACDD AND 均线1 AND 量线1,L-0.20,9);{同时金叉显示9号图标是钱袋子};(2)副图上的指标{三金叉副图}diff1:=ema(close,12)-ema(close,26);dea1:=ema(diff1,9);macdd:=cross(diff1,dea1);均线1:=cross(ma(c,5),ma(c,10));量线1:=cross(ma(v,5),ma(v,10));三金叉见底:macdd and 均线1 and 量线1;(3)用在选股上的指标(通用){三金叉}选股指标diff1:=ema(close,)-ema(close,26);dea1:=ema(diff1,9);macdd:=cross(diff1,dea1);均线1:=cross(ma(c,5),ma(c,10));量线1:=cross(ma(v,5),ma(v,10));macdd and 均线1 and 量线1;好了,今天就给大家分享到这,有任何问题,可以找我。

常被散户忽略的BOLL抄底“三破下轨”法,字字箴言,伏击主升浪BOLL指标之“三破下轨”抄底法:如某个股在连续的阴跌或者在相对低位持续横盘之后,突然出现加速的下跌,股价连续3天的收盘价都跌破了BOLL线(参数设为20)下轨,此时股价的短线超跌相当严重,在第3天的低点可大胆买进,短线应该有不错的反弹收益。

技术特征:1. 个股加速下跌之前,必须处于连续的阴跌或者持线的横盘整理态。

2. 个股股价“三破下轨”的加速下跌,股价必须连续3天跌破了BOLL(参数设为20)下轨,并且收盘在BOLL线下轨之下。

3. 个股如果是处于上升趋势中,突然出现连续下跌“三破下轨”的现象,也适用短线抄底的原则。

操作要领:1. 激进的操作办法是,在个股第3天跌破布林线下轨时逢低积极买进。

2.稳健的操作办法是,在个股出现“三破下轨”之后,在第4天低开或者盘中出现低点时再买进,这样可以回避第3天个股基本面可能出现的利空。

不过,如果第4天个股直接高开展开反弹,就会可能出现抄底不成或追高可能。

布林线进行抄底需要注意四点:1、不能将股价向上穿越支撑线作为买入信号2、出现初选信号后,一般股价会有回抽的动作,如果股价回抽没有有效的击穿下轨,而且下轨线向上拐头,是买入信号。

3、买入信号的最终确认主要是观察收盘线是否能突破中轨线,并且股票成交量是否能够温和的放大。

4、要注意布林线宽度是否已经处于收敛状态;相信通过近期大盘的一个暴跌行情,大家又在纷纷地进行抄底了,那么我今天也用布林线也大家再普及一下如何来观察底部,免得股民们盲目地彻底,再次深套。

运用15分钟布林线抄底图形来看:第一,我们可以选择在最近两个交易日内有过一次放量下跌的股票去进行抄底。

第二,在当日出现过向下跳空的缺口,并且它的量比没有明显的变化,这也是一个底部抄底的信号。

第三,当股价跌破了15分钟布林线下轨时,那此时就是进场的信号了,这类型的股票一定把握好。

布林线抄底买入法案例范例:1、股价横盘震荡或缓慢上行,BOLL呈现平行窄轨,股价运行在BOLL的中轨和上轨之间,某日突然跌破中轨,但在下轨处获得支撑,震荡数日后,上攻突破中轨并触到上轨附近,遇到压力回踩中轨启稳,此时向上突破上轨并发生大行情的概率非常大。

极少⼈知道的“三波理论”,领悟其细节,远⽐⼀万本股票书实⽤!股价的⾛势总是跌宕起伏的,如潮⽔般⼀浪接着⼀浪。

如果你在⼤多数时候,能够猜对起伏的节奏,在低买⾼卖之间,总会博得丰厚的收益。

可以说,波段获利是所有股票投资者所渴望的境界。

很多股民朋友也都会认为,波段操作有啥难的,不就是找个低点买⼊,然后在拉升的⾼点卖出吗?从理论上讲,你是对的,因为你已经认识到了波段操作的基本含义,但在实战中,⼜有⼏个投资者能做好波段操作的呢?相信很多投资者,尤其是新股民都是在碰运⽓,运⽓好的时候,买的股票涨了,但稍⼀回调,⽆论盈亏,马上就被吓得赶紧卖出!试想,以这种思路做股票,你可以做到稳定盈利吗?波浪理论的四个基本特点(1)股价指数的上升和下跌将会交替进⾏。

(2)推动浪和调整浪是价格波动两个最基本型态,⽽推动浪(即与⼤市⾛向⼀致的波浪)可以再分割成五个⼩浪,⼀般⽤第⼀浪、第⼆浪、第三浪、第四浪、第五浪来表⽰,调整浪也可以划分成三个⼩浪,通常⽤A浪、B浪、C浪来表⽰。

(3)在上述⼋个波浪(五上三落)完毕之后,⼀个循环即告完成,⾛势将进⼊下⼀个⼋波浪循环。

(4)时间的长短不会改变波浪的形态,因为市场仍会依照其基本型态发展。

波浪可以拉长,也可以缩细,但其基本型态永恒不变。

波段操作原理波段操作,针对股市呈波段性运⾏特征的有效的操作⽅法,波段操作虽然不是赚钱最多的⽅式,但始终是⼀种成功率⽐较⾼的⽅式。

这种灵活应变的操作⽅式还可以有效回避市场风险,保存资⾦实⼒和培养市场感觉。

波段操作本质:利⽤股价的波动进⾏⾼抛低吸,以达到复利增值的效果。

短期⼩通道反映该股票的短期⾛势状态,包容股票的涨跌起伏,有效地滤除股票⾛势中的频繁振动,但保留了股票价格在⼤通道内的上下波动,反映股票⼩周期,适于中短线炒作。

波段操作能抓住主升波段,回避主跌波段,⽆论对上升波段还是下跌波段的判定成功率⾼,安全系数⾼,适应⽜市也适应熊市。

双底形态的波段操作股价经过⼀波长期的下跌,量能萎缩⾄地量,反弹的量能明显放⼤,回调量能明显萎缩。

葛南维尔八大法则在移动平均线的运用原理中,美国投资专家葛南维尔(jogepsb ganvle)创造的八大法则是其中较为经典的,也是最基本的买卖法则,历来的平均线使用者无不视其为技术分析中的至宝,而移动平均线也因为它,淋漓尽致地发挥了道·琼斯理论的精神所在。

而所谓移动平均线(MA)是以道·琼斯的“平均成本概念”为理论基础,采用统计学中"移动平均"的原理,将一段时期内的股票价格平均值连成曲线,用来显示股价的历史波动情况,进而反映股价指数未来发展趋势的技术分析方法。

它是道氏理论的形象化表述。

葛南维尔八大法则分为4条卖出时机法则与4条买入时机法则:买入时机法则一。

移动平均线从下降逐渐走平,而股价从下向上突破移动平均线时,是买进时机。

二。

股价在移动平均线之上运行,回调没有跌破移动平均线又再度上涨时,是加码买进时机。

三。

股价虽然跌破移动平均线,但不久股价就重回移动平均线之上,且移动平均线保持上升趋势,是买进时机。

四。

股价在移动平均线以下运行,突然暴跌,离移动平均线太远,极有可能反弹,向移动平均线靠近,亦为买进时机。

卖出时机法则五.股价在移动平均线之上运行,突然大涨,离移动平均线太远,极有可能回调,向移动平均线靠近,暂时卖出股票为好。

---卖1六。

移动平均线从上升逐渐走平,而股价从上向下跌破移动平均线时,是卖出时机。

---卖2七。

股价在移动平均线下方运行,反弹没有突破移动平均线又再度下跌时,是清仓的时机。

---卖3八。

股价反弹虽然冲上移动平均线,但很快又跌到移动平均线之下,且移动平均线保持下跌趋势,是卖出时机。

---卖4总的来说,移动平均线在股价之下,而且又呈上升趋势时是买进时机,反之,平均线在股价之上,又呈下降趋势时则是卖出时机。

首先看买进时机:买1,平均线经过一路下滑后,逐渐转为平滑,并有抬头向上的迹象。

另外,股价线也转而上升,并自下方突破了移动平均线,这是第一个买进讯号。