近十年来国际黄金走势分析

- 格式:doc

- 大小:128.50 KB

- 文档页数:5

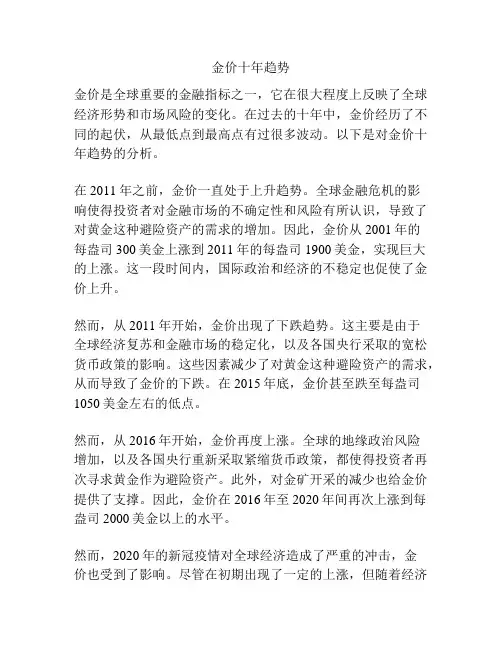

金价十年趋势金价是全球重要的金融指标之一,它在很大程度上反映了全球经济形势和市场风险的变化。

在过去的十年中,金价经历了不同的起伏,从最低点到最高点有过很多波动。

以下是对金价十年趋势的分析。

在2011年之前,金价一直处于上升趋势。

全球金融危机的影响使得投资者对金融市场的不确定性和风险有所认识,导致了对黄金这种避险资产的需求的增加。

因此,金价从2001年的每盎司300美金上涨到2011年的每盎司1900美金,实现巨大的上涨。

这一段时间内,国际政治和经济的不稳定也促使了金价上升。

然而,从2011年开始,金价出现了下跌趋势。

这主要是由于全球经济复苏和金融市场的稳定化,以及各国央行采取的宽松货币政策的影响。

这些因素减少了对黄金这种避险资产的需求,从而导致了金价的下跌。

在2015年底,金价甚至跌至每盎司1050美金左右的低点。

然而,从2016年开始,金价再度上涨。

全球的地缘政治风险增加,以及各国央行重新采取紧缩货币政策,都使得投资者再次寻求黄金作为避险资产。

此外,对金矿开采的减少也给金价提供了支撑。

因此,金价在2016年至2020年间再次上涨到每盎司2000美金以上的水平。

然而,2020年的新冠疫情对全球经济造成了严重的冲击,金价也受到了影响。

尽管在初期出现了一定的上涨,但随着经济逐渐恢复和市场的稳定,金价在后期呈现下跌趋势。

目前,金价在每盎司1700美金左右徘徊。

展望未来,金价仍然存在着一定的不确定性。

一方面,全球经济的复苏和市场的稳定将减少对黄金这种避险资产的需求,可能导致金价继续下跌。

另一方面,地缘政治风险和经济不确定性的增加,以及通胀压力的上升,可能会提高对黄金的需求,从而推动金价上涨。

此外,金融市场的波动和货币政策的变化也将对金价产生重大影响。

总的来说,金价在过去的十年中经历了不同的起伏。

从上升到下跌再到上涨,金价的走势波动较大。

未来的金价变动将取决于全球经济形势的发展、地缘政治风险的变化以及市场对避险资产的需求。

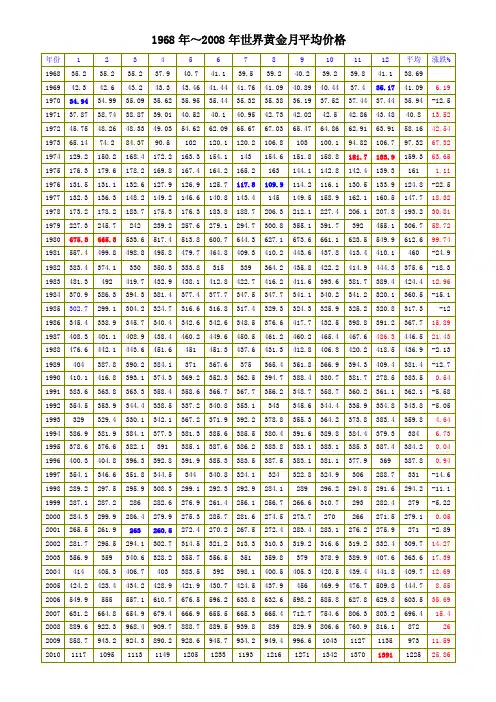

1968年~2008年世界黄金月平均价格年份 1 2 3 4 5 6 7 8 9 10 11 12 平均涨跌% 1968 35.2 35.2 35.2 37.9 40.7 41.1 39.5 39.2 40.2 39.2 39.8 41.1 38.691969 42.3 42.6 43.2 43.3 43.46 41.44 41.76 41.09 40.89 40.44 37.4 35.17 41.09 6.19 1970 34.94 34.99 35.09 35.62 35.95 35.44 35.32 35.38 36.19 37.52 37.44 37.44 35.94 -12.5 1971 37.87 38.74 38.87 39.01 40.52 40.1 40.95 42.73 42.02 42.5 42.86 43.48 40.8 13.52 1972 45.75 48.26 48.33 49.03 54.62 62.09 65.67 67.03 65.47 64.86 62.91 63.91 58.16 42.54 1973 65.14 74.2 84.37 90.5 102 120.1 120.2 106.8 103 100.1 94.82 106.7 97.32 67.32 1974 129.2 150.2 168.4 172.2 163.3 154.1 143 154.6 151.8 158.8 181.7183.9 159.3 63.65 1975 176.3 179.6 178.2 169.8 167.4 164.2 165.2 163 144.1 142.8 142.4 139.3 161 1.11 1976 131.5 131.1 132.6 127.9 126.9 125.7 117.8 109.9 114.2 116.1 130.5 133.9 124.8 -22.5 1977 132.3 136.3 148.2 149.2 146.6 140.8 143.4 145 149.5 158.9 162.1 160.5 147.7 18.32 1978 173.2 178.2 183.7 175.3 176.3 183.8 188.7 206.3 212.1 227.4 206.1 207.8 193.2 30.81 1979 227.3 245.7 242 239.2 257.6 279.1 294.7 300.8 355.1 391.7 392 455.1 306.7 58.72 1980 675.3 665.3533.6 517.4 513.8 600.7 644.3 627.1 673.6 661.1 623.5 549.9 612.6 99.74 1981 557.4 499.8 498.8 495.8 479.7 464.8 409.3 410.2 443.6 437.8 413.4 410.1 460 -24.9 1982 383.4 374.1 330 350.3 333.8 315 339 364.2 435.8 422.2 414.9 444.3 375.6 -18.3 1983 481.3 492 419.7 432.9 438.1 412.8 422.7 416.2 411.6 393.6 381.7 389.4 424.4 12.96 1984 370.9 386.3 394.3 381.4 377.4 377.7 347.5 347.7 341.1 340.2 341.2 320.1 360.5 -15.1 1985 302.7 299.1 304.2 324.7 316.6 316.8 317.4 329.3 324.3 325.9 325.2 320.8 317.3 -12 1986 345.4 338.9 345.7 340.4 342.6 342.6 348.5 376.6 417.7 432.5 398.8 391.2 367.7 15.89 1987 408.3 401.1 408.9 438.4 460.2 449.6 450.5 461.2 460.2 465.4 467.6 486.3 446.5 21.43 1988 476.6 442.1 443.6 451.6 451 451.3 437.6 431.3 412.8 406.8 420.2 418.5 436.9 -2.13 1989 404 387.8 390.2 384.1 371 367.6 375 365.4 361.8 366.9 394.3 409.4 381.4 -12.7 1990 410.1 416.8 393.1 374.3 369.2 352.3 362.5 394.7 388.4 380.7 381.7 278.5 383.5 0.54 1991 383.6 363.8 363.3 358.4 358.6 366.7 367.7 356.2 348.7 358.7 360.2 361.1 362.1 -5.58 1992 354.5 353.9 344.4 338.5 337.2 340.8 353.1 343 345.6 344.4 335.9 334.8 343.8 -5.05 1993 329 329.4 330.1 342.1 367.2 371.9 392.2 378.8 355.3 364.2 373.8 383.4 359.8 4.64 1994 386.9 381.9 384.1 377.3 381.3 385.6 385.5 380.4 391.6 389.8 384.4 379.3 384 6.73 1995 378.6 376.6 382.1 391 385.1 387.6 386.2 383.8 383.1 383.1 385.3 387.4 384.2 0.04 1996 400.3 404.8 396.3 392.8 391.9 385.3 383.5 387.5 383.1 381.1 377.9 369 387.8 0.94 1997 354.1 346.6 351.8 344.5 344 340.8 324.1 324 322.8 324.9 306 288.7 331 -14.6 1998 289.2 297.5 295.9 308.3 299.1 292.3 292.9 284.1 289 296.2 294.8 291.6 294.2 -11.1 1999 287.1 287.2 286 282.6 276.9 261.4 256.1 256.7 266.6 310.7 293 282.4 279 -5.22 2000 284.3 299.9 286.4 279.9 275.3 285.7 281.6 274.5 273.7 270 266 271.5 279.1 0.05 2001 265.5 261.9 263260.5 272.4 270.2 267.5 272.4 283.4 283.1 276.2 275.9 271 -2.89 2002 281.7 295.5 294.1 302.7 314.5 321.2 313.3 310.3 319.2 316.6 319.2 332.4 309.7 14.27 2003 356.9 359 340.6 328.2 355.7 356.5 351 359.8 379 378.9 389.9 407.6 363.6 17.39 2004 414 405.3 406.7 403 383.5 392 398.1 400.5 405.3 420.5 439.4 441.8 409.7 12.69 2005 424.2 423.4 434.2 428.9 421.9 430.7 424.5 437.9 456 469.9 476.7 509.8 444.7 8.55 2006 549.9 555 557.1 610.7 676.5 596.2 633.8 632.6 598.2 585.8 627.8 629.8 603.5 35.69 2007 631.2 664.8 654.9 679.4 666.9 655.5 665.3 665.4 712.7 754.6 806.3 803.2 696.4 15.4 2008 889.6 922.3 968.4 909.7 888.7 889.5 939.8 839 829.9 806.6 760.9 816.1 872 26 2009 858.7 943.2 924.3 890.2 928.6 945.7 934.2 949.4 996.6 1043 1127 1135 973 11.59 2010 1117 1095 1113 1149 1205 1233 1193 1216 1271 1342 1370 1391 1225 25.86黄金33年走势图1967年11月18日,英镑在战后第二次贬值;1968年3月17日,“黄金总汇”解体;1969年8月8日,法郎贬值11.11%。

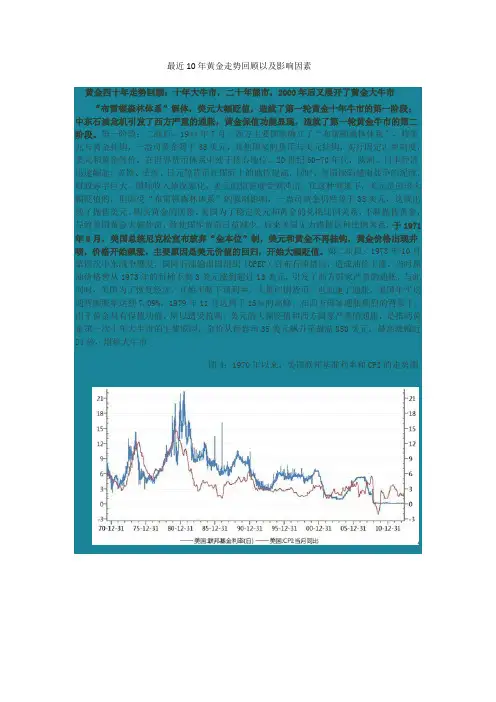

最近10年黄金走势回顾以及影响因素黄金四十年走势回顾:十年大牛市,二十年熊市,2000年后又展开了黄金大牛市“布雷顿森林体系”解体,美元大幅贬值,造就了第一轮黄金十年牛市的第一阶段;中东石油危机引发了西方严重的通胀,黄金保值功能显现,造就了第一轮黄金牛市的第二阶段。

第一阶段:二战后,1944年7月,西方主要国家确立了“布雷顿森林体系”,将美元与黄金挂钩,一盎司黄金等于35美元,其他国家的货币与美元挂钩,实行固定汇率制度,美元和黄金等价,在世界货币体系中处于核心地位。

20世纪60-70年代,欧洲、日本经济迅速崛起,英镑、法郎、日元等货币在国际上的地位提高,同时,美国深陷越南战争的泥潭,财政赤字巨大,国际收入情况恶化,美元的信誉度受到冲击。

在这种背景下,美元是应该大幅贬值的,但因受“布雷顿森林体系”的强制影响,一盎司黄金仍然等于35美元,这就出现了抛售美元、购买黄金的现象。

美国为了稳定美元和黄金的兑换比例关系,不断抛售黄金,导致美国黄金大幅外流,致使国库黄金日益减少。

后来美国无力维持这种比例关系,于1971年8月,美国总统尼克松宣布放弃“金本位”制,美元和黄金不再挂钩,黄金价格出现井喷,价格开始飙涨,主要原因是美元价值的回归,开始大幅贬值。

第二阶段:1973年10月第四次中东战争爆发,国际石油输出国组织(OPEC)宣布石油禁运,造成油价上涨,当时原油价格曾从1973年的每桶不到3美元涨到超过13美元,引发了西方国家严重的通胀,与此同时,美国为了恢复经济,开始不断下调利率,大量印刷货币,也加速了通胀,美国年平均通货膨胀率达到7.09%,1979年11月达到了15%的高峰。

在西方国家通胀剧烈的背景下,由于黄金具有保值功能,所以遭受抢购。

美元的大幅贬值和西方国家严重的通胀,是推动黄金第一次十年大牛市的主要原因,金价从每盎司35美元飙升至最高850美元,最高涨幅近24倍,堪称大牛市。

图4:1970年以来,美国联邦基准利率和CPI的走势图图5:1970年以来,黄金的价格走势图2008年黄金市场回顾2009年黄金市场回顾09年12月~10年1月,基金极具前瞻性在外汇市场强势建仓,打压金价战略建仓早在09年12月份,对冲基金就纷纷极具前瞻性地开始重仓布局美元多头,当时威尔鑫通过汇率市场资金流向监测到了这种异常现象,但确实不明就里,无论华尔街日报、路透社,还是金融时报等国际权威财经媒体,都鲜见欧债危机爆发苗头的报导。

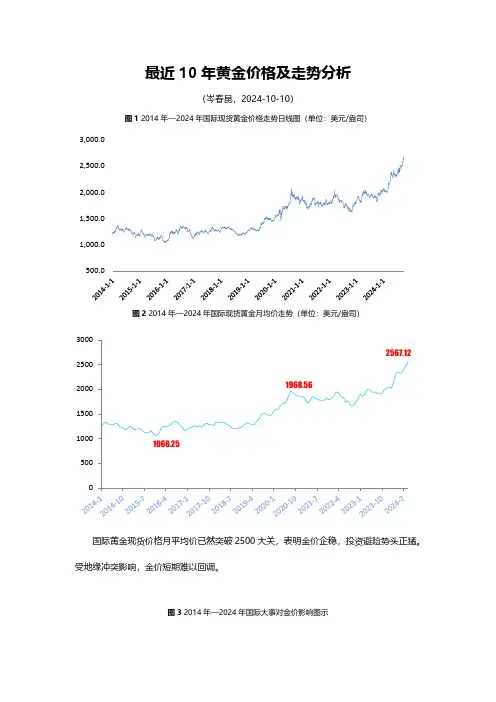

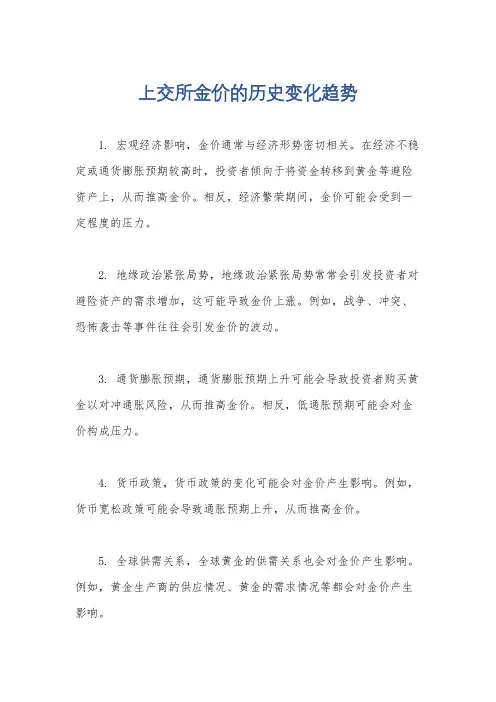

最近10年黄金价格及走势分析(岑春昆,2024-10-10)图1 2014年—2024年国际现货黄金价格走势日线图(单位:美元/盎司)图2 2014年—2024年国际现货黄金月均价走势(单位:美元/盎司)国际黄金现货价格月平均价已然突破2500大关,表明金价企稳,投资避险势头正猛。

受地缘冲突影响,金价短期难以回调。

图3 2014年—2024年国际大事对金价影响图示当前俄乌战争,巴以冲突均处于白热化阶段或将促使金价持续上涨。

目前局势仍然难以看见和平的曙光。

图4 2014年—2024年金价震荡幅度分析图月度均价偏离中心线目前以达到22%以上,直逼30%幅度,表明未来半年到一年内或将出现地缘政治回到和平促谈的局面。

图5 2014年—2024年现货黄金月均价涨幅对比分析预测从涨幅上看,无论对比10年前,还是对比疫情以前(2019年底),黄金价格都呈现了大幅的上涨,这意味着长期投资的多头头寸获利了结的点位到来。

而对比地缘冲突之前,金价涨幅也来到了38%的黄金分割线压力位,这样的涨幅在期货市场将被放大,或促使多方头寸渐渐离场。

若价格继续拉升,则未来3个月到6个月时间内,获利了结的投资压力即将增加。

俗话说,上涨看需求,下跌看成本。

目前金价正是实物黄金消费的旺季,这恰恰是投资市场获利了结的最佳时机,美国Costco实物黄金大卖正说明了这点。

以上本文所涉及黄金价格如无特别说明,均为国际现货金价。

参考者应注意与comex期货黄金的价格差异。

免责声明:本文所列观点不构成投资建议,投资有风险入市需谨慎本文档旨在为研究者提供数据参考,所作分析旨在揭露更多的可能性,仅供交流之用。

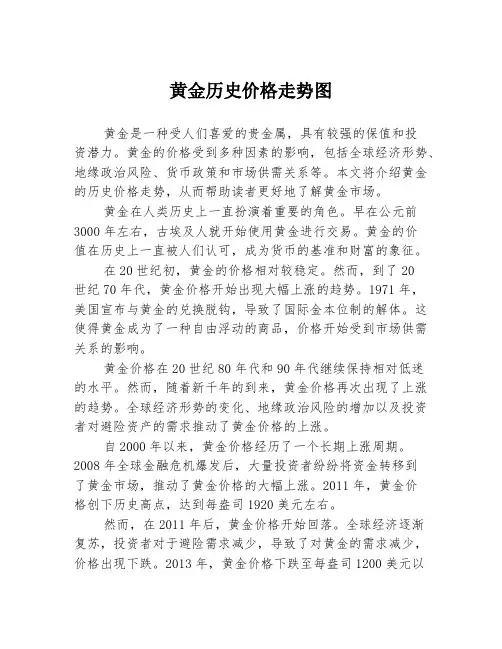

上交所金价的历史变化趋势

1. 宏观经济影响,金价通常与经济形势密切相关。

在经济不稳定或通货膨胀预期较高时,投资者倾向于将资金转移到黄金等避险资产上,从而推高金价。

相反,经济繁荣期间,金价可能会受到一定程度的压力。

2. 地缘政治紧张局势,地缘政治紧张局势常常会引发投资者对避险资产的需求增加,这可能导致金价上涨。

例如,战争、冲突、恐怖袭击等事件往往会引发金价的波动。

3. 通货膨胀预期,通货膨胀预期上升可能会导致投资者购买黄金以对冲通胀风险,从而推高金价。

相反,低通胀预期可能会对金价构成压力。

4. 货币政策,货币政策的变化可能会对金价产生影响。

例如,货币宽松政策可能会导致通胀预期上升,从而推高金价。

5. 全球供需关系,全球黄金的供需关系也会对金价产生影响。

例如,黄金生产商的供应情况、黄金的需求情况等都会对金价产生影响。

总的来说,上交所金价的历史变化趋势是受多种因素综合影响的结果。

投资者需要密切关注全球经济形势、地缘政治局势、通货膨胀预期、货币政策等因素,以更好地理解金价的变化趋势,并做出相应的投资决策。

50年来黄金价格走势1、美元也好,RMB也好,都是纸做的,这些纸币都只是交易符号,而没有实际价值,这也是马克思的结论吧2、自1971年布雷顿森林体系解体,黄金价格走势出现了巨大变化:1833-1932年国际黄金价格大致在20.62-20.69美元/盎司之间波动,1934-1968年国际黄金价格大致在35美元/盎司左右。

1971年8月,尼克松总统宣布,停止履行外国政府或中央银行用美元向美国兑换黄金的义务,布雷顿森林体系解体,同年12月,黄金价格从35美元/盎司上升到38美元/盎司。

1973年2月,在第二次美元危机冲击下,黄金价格上升到42.22美元/盎司。

1980年1月18日,国际黄金价格达到850美元/盎司,这是当时国际黄金市场的历史最高价格。

3、20世纪80年代下半期,世界经济保持了较低通胀和较快增长,黄金的保值和避险作用下降,黄金价格也随之下跌。

而且一跌就是20年,1980年1月,国际黄金价格暴涨至历史最高点之后,一直呈下行趋势。

2001年初,国际黄金价格下跌到255.95美元/盎司。

4、最近10年,“盛世古董乱世黄金”的道理,再一次得到印证:2001年美国9.11事件之后,世界俨然重新审视了黄金的保值和避险功能,国际黄金市场结束持续20年的下跌趋势,步入上升通道。

2004年12月,国际黄金价格上涨至456.75美元/盎司。

2005年下半年,黄金价格连续突破500美元/盎司、600美元/盎司和700美元/盎司。

2006年5月,黄金价格一度涨至730.00美元/盎司。

2007年,黄金期货价格上涨了31%,2007年12月31日,伦敦定盘价达到836.5美元/盎司,2010年以来,随着金融危机加深,美元印钞厂加足马力开机印票子,所谓二次三次量化宽松策实行,现在黄金价格正在昂首阔步,迈向1800美元,有人甚至已经预测到2000美元了........人们都是喜欢追涨和从众的,前期几乎所有人看多至2000美元的时候,黄金已经见了大顶。

黄金历史价格走势图黄金是一种受人们喜爱的贵金属,具有较强的保值和投资潜力。

黄金的价格受到多种因素的影响,包括全球经济形势、地缘政治风险、货币政策和市场供需关系等。

本文将介绍黄金的历史价格走势,从而帮助读者更好地了解黄金市场。

黄金在人类历史上一直扮演着重要的角色。

早在公元前3000年左右,古埃及人就开始使用黄金进行交易。

黄金的价值在历史上一直被人们认可,成为货币的基准和财富的象征。

在20世纪初,黄金的价格相对较稳定。

然而,到了20世纪70年代,黄金价格开始出现大幅上涨的趋势。

1971年,美国宣布与黄金的兑换脱钩,导致了国际金本位制的解体。

这使得黄金成为了一种自由浮动的商品,价格开始受到市场供需关系的影响。

黄金价格在20世纪80年代和90年代继续保持相对低迷的水平。

然而,随着新千年的到来,黄金价格再次出现了上涨的趋势。

全球经济形势的变化、地缘政治风险的增加以及投资者对避险资产的需求推动了黄金价格的上涨。

自2000年以来,黄金价格经历了一个长期上涨周期。

2008年全球金融危机爆发后,大量投资者纷纷将资金转移到了黄金市场,推动了黄金价格的大幅上涨。

2011年,黄金价格创下历史高点,达到每盎司1920美元左右。

然而,在2011年后,黄金价格开始回落。

全球经济逐渐复苏,投资者对于避险需求减少,导致了对黄金的需求减少,价格出现下跌。

2013年,黄金价格下跌至每盎司1200美元以下。

随后几年,黄金价格呈现震荡下行的趋势。

然而,黄金价格的下跌也刺激了一些投资者重新进入市场,寻找低位抄底的机会。

2019年,黄金价格再次开始上涨,达到每盎司1560美元左右。

2020年年初,新冠疫情爆发导致全球经济陷入衰退,投资者对避险资产的需求激增,推动了黄金价格再创新高。

同年8月,黄金价格一度突破每盎司2000美元。

疫苗的研发和全球经济的逐步复苏使得黄金价格出现了一定程度的回调。

总体来看,黄金的价格走势经历了多次大起大落的过程。

黄金作为一种避险资产和保值工具,受到全球经济形势、地缘政治风险和市场供需关系等多种因素的影响。

XXX年黄金价格走势分析预测摘要:2001年以来,国际金价走出了一轮大牛市行情,黄金价格连续了九年的上涨之路。

国际金价从270美元开始上涨,经历九连阳之后,2009年黄金价格上冲至1200美元上方,最高涨幅超过400%。

目前全球资金的风险偏好已明显提高,大宗商品市场已有较大幅度的回升,全球股市涨幅可观。

从各要紧经济体的要紧经济数据看,最黑暗的时期差不多过去,经济连续下滑的风险已大大降低,部分国家已显现积极的复苏迹象,金融市场逐步趋稳,美元的避险作用逐步弱化,金价与美元也回来到负相关关系。

2010年的黄金价格又将如何演绎?在后金融危机时代,在黄金金融属性占据主导的背景下,经济复苏能否连续、宽松货币政策是否退出、美元危机能否化解、通胀如何演化等,都将成为阻碍金价的重要因素。

通过对阻碍黄金价格的因素进行分析,能够推测2010年黄金走势或将先扬后抑。

一、市场回忆及成因分析(一)、近十年的黄金走势2009年立即终止,自2000年以来的近十里,大部分能源商品和金属价格差不多大幅上涨。

从2001年起黄金开始了一波辉煌的牛市行情(见图1)。

2001年随着美国科技网泡沫破灭加上“9•11”恐惧事件的发生,美联储开始执行宽松货币政策,这引发了市场对通胀的担忧,金价在2005年上涨至500美元,而2008年美国金融危机爆发后,美联储救市政策加剧了市场对美元贬值的预期,金价从2001年11月的272美元左右上涨至2009年12月初的最高位1214.8美元,短短8年时刻,黄金最高上涨了4.47倍。

图1 近十年黄金价格走势图(二)黄金市场供需分析1、黄金供应据世界黄金协会(WGC)日前公布的数据显示,到目前为止,全球已开采黄金总计16.3万吨。

其中8.36万吨用于制作首饰;私人投资为2.73吨;各国黄金储备为2.87万吨,其中大多在北美和欧洲的中央银行(见图2);用于工业生产等其他用途有1.97吨。

估量还有2.6万吨黄金没有开采,按当前速度运算大约10年就会开采殆尽。

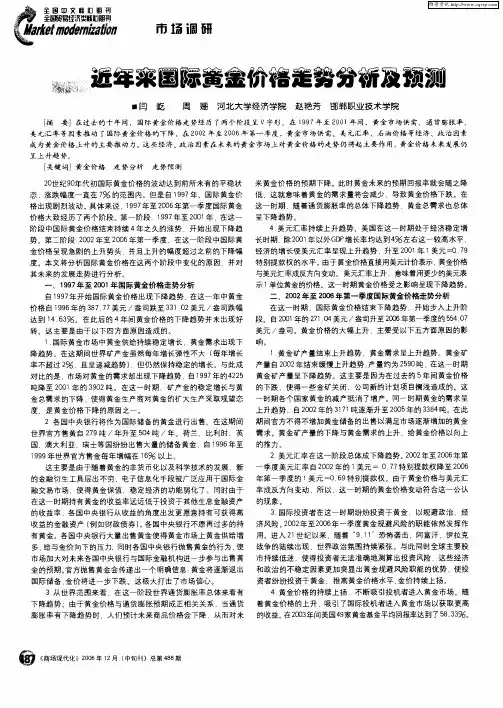

187《商场现代化》2006年12月(中旬刊)总第488期20世纪90年代初国际黄金价格的波动达到前所未有的平稳状态,涨跌幅度一直在7%的范围内。

但是自1997年,国际黄金价格出现剧烈波动。

具体来说,1997年至2006年第一季度国际黄金价格大致经历了两个阶段。

第一阶段:1997年至2001年,在这一阶段中国际黄金价格结束持续4年之久的涨势,开始出现下降趋势。

第二阶段:2002年至2006年第一季度,在这一阶段中国际黄金价格呈现急剧的上升势头,并且上升的幅度超过之前的下降幅度。

本文将分析国际黄金价格在这两个阶段中变化的原因,并对其未来的发展走势进行分析。

一、1997年至2001年国际黄金价格走势分析自1997年开始国际黄金价格出现下降趋势,在这一年中黄金价格自1996年的387.77美元/盎司跌至331.02美元/盎司跌幅达到14.63%。

在此后的4年间黄金价格的下降趋势并未出现好转。

这主要是由于以下四方面原因造成的。

1.国际黄金市场中黄金供给持续稳定增长,黄金需求出现下降趋势。

在这期间世界矿产金虽然每年增长弹性不大(每年增长率不超过2%,且呈递减趋势),但仍然保持稳定的增长。

与此成对比的是,市场对黄金的需求却出现下降趋势,自1997年的4225吨降至2001年的3902吨。

在这一时期,矿产金的稳定增长与黄金总需求的下降,使得黄金生产商对黄金的扩大生产采取观望态度,是黄金价格下降的原因之一。

2.各国中央银行将作为国际储备的黄金进行出售。

在这期间世界官方售黄自279吨/年升至504吨/年。

荷兰、比利时、英国、澳大利亚、瑞士等国纷纷出售大量的储备黄金,自1996年至1999年世界官方售金每年增幅在16%以上。

这主要是由于随着黄金的非货币化以及科学技术的发展,新的金融衍生工具层出不穷、电子信息化手段被广泛应用于国际金融交易市场,使得黄金保值、稳定经济的功能弱化了。

同时由于在这一时期持有黄金的收益率远远低于投资于其他生息金融资产的收益率,各国中央银行从收益的角度出发更愿意持有可获得高收益的金融资产(例如财政债券)。

近十年来国际黄金走势分析

来源:中国黄金资讯网 2011-08-18

从2001年来,黄金摆脱了1980年-2000年20年来的漫漫熊途,拉开了一波一直延续至今的波澜壮阔的大牛市。

如果按照2001年伦敦黄金下午盘定盘价年内最低点255.95美元/盎司到2011年8月2日伦敦黄金午盘定盘价1637.75美元/盎司来计算,国际现货黄金十年内上涨了539.87%,可谓涨幅惊人。

图一:2001年来伦敦黄金午盘定盘价(美元/盎司)

数据来源: 伦敦金银市场协会中国黄金资讯网制表

十年牛市谱写壮丽凯歌:从255.95美元到逼近1700美元

从2001年至今,国际黄金价格走势可分为三个阶段。

第一,2001年-2004年是牛市启动阶段。

2001年是黄金牛熊分水岭。

伴随着美国网络经济泡沫破灭,美联储为了拉动经济复苏,开始接连13次降息,美元对主要货币不断贬值。

而2001年著名的"911恐怖袭击事件",在股市暴跌原油上涨中加剧美元的下跌,伦敦黄金定盘价由事件发生之初的271.50美元/盎司

到当年9月17日的年内高点293.25美元/盎司。

从而一个崭新的黄金牛市大幕拉开了。

同时,当年10月阿富汗战争的爆发对金价上涨也起了一定作用。

2002年是国际黄金市场稳步上扬的一年。

尽管英国财政部抛售黄金一度打压金价,但是中东、印度等新兴市场国家黄金需求形成良好支撑。

美国对利亚克战争一触即发,战争的忧虑推动伦敦黄金定盘价从年内277.75美元/盎司上涨到349.30美元/盎司。

整体来看,2002年全年金价依然稳步上扬。

2002年10月30日中国上海黄金交易所正式成立,拉开了市场化改革的帷幕,中国的黄金市场也终于诞生出自己的宽广舞台。

2003年是国际黄金市场扬眉吐气的一年。

2003年3月,美国为代表的西方国家对伊拉克战争打响,加之美联储宽松货币政策带动全球大宗商品价格上涨,伦敦黄金定盘价由年内低点319.90美元/盎司上涨到当年高点416.25美元/盎司。

这超过了1996年亚洲金融危机爆发前的高点414.80美元。

2004年的国际黄金市场可谓波澜不惊,旨在限制各国央行售金规模的《华盛顿协议》签约有一定利空作用。

全年国际金价仅上涨了6%,伦敦黄金定盘价从375美元/盎司上涨到454美元/盎司。

第二,2005年-2006年是牛市快速抬升阶段。

2005年全球投资黄金热情高涨,投资需求强劲(投资者大量买进黄金、石油价格猛涨和珠宝需求等)和伊朗核危机拉动黄金进一步走高。

当年伦敦黄金定盘价从411.10美元/盎司上涨到536.50美元美元/盎司。

2006年国际黄金市场又是风风火火,尤其是上半年的单边上扬(下半年盘整)。

受美元走软、通胀忧虑、俄罗斯等央行增加黄金储备和伊朗核危机等地缘政治影响,2006年国际现货金从年初1月2日每盎司517美元以摧枯拉朽之势暴涨至5月12日的730美元,为26年高点。

第三,2007年至今金融危机以来是牛市高潮阶段(注:高潮尚未终结)。

2007年是国际黄金市场涨势如虹的一年。

金融危机爆发,次贷危机忧虑、美联储9月18日紧急降息、原油价格快速上涨、黄金基金等投资需求、中东地缘政治等因素交织,共同推动了黄金如火如荼的上涨。

2007年伦敦现货黄金定盘价从608.40美元/盎司上涨到841.10美元/盎司。

2008年是国际黄金市场跌宕起伏、惊心动魄的一年。

年初随着贝尔斯登破产、美联储降息、美元走软和原油高涨,国际现货黄金于2008年3月17日创下1032美元/盎司大关。

然而,好景不长,其后随着次贷危机的深化,美元的强劲反弹打压现货黄金于2008年10

月24日跌至680.80美元/盎司年内低点,跌幅超过30%。

年末伦敦黄金定盘价收于869.75美元/盎司。

全年走势呈现过山车走势,可谓惊心动魄。

2009年是国际黄金市场牛气冲天的一年。

2009年2月20日,美国经济衰退的忧虑推动现货黄金第二次冲上1000美元大关,至1006美元/盎司。

其后印度、毛里求斯、斯里兰卡和俄罗斯等央行大举购金和美联储第一次量化宽松购买3000亿美元国债等因素推动,现货黄金突破1200美元关口,至1226.65美元。

2010年是国际黄金市场延续牛市、再展宏图的一年。

受欧洲主权债务危机、美联储第二轮量化宽松购买6000亿美元国债、全球通胀预期、实物和投资需求强劲等因素影响,国际现货黄金年内最高触及1430美元/盎司。

2011年年初至今国际黄金市场是史无前例的疯狂上涨新时代。

受欧债、美债危机、美联储QE3预期等因素影响,黄金价格分别于2011年4月20日和7月18日相继突破1500

美元、1600美元关口。

目前8月2日后,随着美债务上限法案通过,欧债危机重燃,韩国央行披露7月购金25吨等消息推动黄金迭创新高,截至2011年8月3日17:30,现货黄金价格创历史记录至1672.65美元/盎司。

距离1700美元关口近在咫尺。

中国黄金需求:当惊世界殊

作为2007年来连续四年黄金产量雄踞世界第一的中国,其黄金需求量在世界舞台上也举足轻重。

受国内通胀预期、欧债危机和美联储长期低利率货币政策、居民消费水平不断提高等因素推动,中国黄金需求量不断创新高。

根据世界黄金协会2010年黄金需求报告,2010年中国大陆黄金需求总量为579.6吨(中国黄金协会的统计为571.5吨),占世界黄金总需求将近20%(印度占比25%)。

其中金条和金币需求量达到179.9吨,金饰需求量为399.7吨。

而据中国黄金协会数据,2010年中国黄金行业创造的工业总产值达2292.879亿元,同比增长66.72%。

而第一季度中国金饰需求更是同比增长21%,创造了142.9吨的季度新纪录。

而同期印度的金饰需求则同比上升12%,达206.2公吨。

世界黄金协会预计2020年之前中国黄金需求将翻番。

世界第二大黄金生产商-加拿大黄金公司(Goldcorp Inc.)董事Chuck Jeannes 日前预计,今年中国将首次超过印度成为世界最大黄金需求国。

届时中国黄金市场将发挥更

大的作用。

而中国最大国有黄金生产企业中国黄金集团则预计,三年内中国的黄金年产量将达400吨,需求量将达到700吨。

图二:2002年来中国黄金需求量(吨)

数据来源: 世界黄金协会中国黄金资讯网制表

图三:2000年来印度黄金需求量(吨)

数据来源: 世界黄金协会中国黄金资讯网制表

而作为的中国黄金交易的主平台-上海黄金交易所自2002年底成立以来其成交量和成交额也快速增长,不断创新高。

2010年全年242个交易日中,交易所交易金额达到了20219.51亿元,较去年增长83.3%;其中,黄金累计成交6051.50吨,成交金额16157.81亿元。

而2003年上海黄金交易所的成交量仅为235.35吨,成交额仅为229.62亿元。

短短八年间,成交量从2003年到2011年上涨了24.7倍,成交额增长了69.36倍(未扣除金价上涨因素)。

可以预见,未来上海黄金交易所在世界黄金市场中将产生更深远影响。

表一:上海黄金交易所成立以来的黄金成交量和成交额统计

数据来源: 上海黄金交易所中国黄金资讯网制表

牛市尚未终结将继续创新高

目前国际黄金达到阶段高点1681美元/盎司。

国内上海黄金交易所主力品种AU(T+D)

也达到348.21元/克的历史新高。

未来受美联储长期维持低利率货币政策和美国经济复苏的不确定性、欧洲主权债务危机演进、全球通胀预期、地缘政治、中国印度等新兴市场黄金实物和投资需求等因素影响,预计黄金仍将继续挑战新的高点,更大的惊喜和波澜在后市。

短线警惕高位回调风险,做好风险控制。