劳务报酬计算个税公式计算劳务工资税前税后金额

- 格式:docx

- 大小:36.50 KB

- 文档页数:2

劳务报酬费个税税后税前测算公式模板个税是依照国家税法对个人所得征收的一种税收,纳税人需按照自己的收入和税法规定的税率适时缴纳个人所得税。

下面是劳务报酬费个税税前、税后测算的公式模板以及详细解释。

应纳税所得额=劳务报酬费-个人所得税免征额个人所得税=应纳税所得额×适用税率-速算扣除数其中,个人所得税免征额、适用税率和速算扣除数是根据国家税法规定的,根据个人情况的不同而有所差异。

1.个人所得税免征额:个人所得税免征额是指个人根据国家政策规定的标准,在计算个人所得税时可以免征的金额。

目前,我国个人所得税免征额标准为每年万元。

2.适用税率:适用税率是指根据个人所得额的不同,按照不同的税率进行税款计算。

我国个人所得税税法规定了多个不同级别的税率,根据个人所得额的不同,确定适用的税率。

目前,我国个人所得税税率分为七档,适用于不同级别的个人所得额。

具体税率如下:-不超过3,000元:3%-超过3,000元至12,000元:10%-超过12,000元至25,000元:20%-超过25,000元至35,000元:25%-超过35,000元至55,000元:30%-超过55,000元至80,000元:35%-超过80,000元:45%3.速算扣除数:税率表给出的税率是综合税率,为了简化计算,个人所得税法规定了不同税率对应的速算扣除数。

速算扣除数是通过相应公式计算得出,用于快速计算个人所得税。

具体速算扣除数如下:-不超过3,000元:0-超过3,000元至12,000元:210-超过12,000元至25,000元:1,410-超过25,000元至35,000元:2,660-超过35,000元至55,000元:4,410-超过55,000元至80,000元:7,160-超过80,000元:15,310实际收入=劳务报酬费-个人所得税根据以上公式,可以计算出税后的实际收入。

例如,人获得劳务报酬费为10,000元,按照个人所得税税率表和速算扣除数,计算个人所得税。

劳务报酬税率计算

根据个税法规定,劳务报酬的纳税计算公式为:纳税额=(劳务报酬-

个税起征点)×税率-速算扣除数

其中,个税起征点是指个人劳务报酬收入达到多少才需要纳税。

按照

现行个税法规定,个人所得税的起征点为5000元。

也就是个人劳务报酬

超过5000元才需要纳税。

税率是指根据劳务报酬收入不同的档位来确定的税率。

根据我国目前

的个税法规定,个税税率分为7个档位,逐级递增。

具体税率如下:-不超过3000元部分:3%

速算扣除数是指在计算纳税额时可以减免的固定金额,用于简化计算。

根据个税法的规定,速算扣除数与税率档位相关,具体数值如下:-不超过3000元部分:0元

下面以一个具体的案例来进行劳务报酬税率计算。

案例:

一些人的劳务报酬收入为8000元,那么他需要缴纳多少个人所得税呢?

根据上述的计算公式,可以得出具体的计算步骤:

步骤1:计算需要纳税的劳务报酬金额

劳务报酬-个税起征点=8000-5000=3000元

步骤2:根据纳税金额确定税率档位

纳税金额在不超过3000元的范围内,对应的税率为3%

步骤3:根据税率档位确定速算扣除数

对应的速算扣除数为0元

步骤4:计算纳税额

纳税额=3000×3%-0=90元

所以,该人的劳务报酬税率为90元。

需要注意的是,对于劳务报酬收入超过5000元的个人,他们需要依

照上述的计算公式逐级计算纳税额,每个阶段的税率和速算扣除数都不同。

此外,个人所得税的计算还需要考虑一些特殊情况,例如特殊增值附加和

城市维护建设税等,这里只是简要介绍了劳务报酬税率的一般计算方法。

劳务报酬个税倒推公式

根据个人所得税的有关规定,劳务报酬所得以收入减除费用后的余额为收入额。

扣缴义务人向居民个人支付劳务报酬所得,按次或者按月预扣预缴个人所得税。

具体预扣预缴方法如下:

劳务报酬所得以收入减除费用后的余额为收入额。

减除费用:劳务报酬所得每次收入不超过四千元的,减除费用按八百元计算;每次收入四千元以上的,减除费用按百分之二十计算。

应纳税所得额:劳务报酬所得,以每次收入额为预扣预缴应纳税所得额。

劳务报酬所得适用百分之二十至百分之四十的超额累进预扣率,按照下列的《个人所得税预扣率表》计算执行。

劳务报酬所得应预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数

上述的计算是已知含个税的劳务报酬所得,计算出应交个人所得税税金和应支付的劳务报酬。

实际工作中,提供劳务的人员往往是不关心被代扣代缴多少个人所得税,只关心到手的金额,他们要求到手金额为整数,比如2000元、3000元、5000元等,实际的含税劳务报酬是多少,就需要接受劳务的单位根据实际需要支付的不含税劳务报酬金额来倒推计算了,计算出来含税的劳务报酬以后,按照这个金额来签订劳务合同。

将不含税劳务报酬设为x,含税的劳务报酬设为y,笔者将不同

的不含税劳务报酬相应的含税劳务报酬的计算公式列表如下:接受劳务的单位根据需要支付的不含税劳务报酬在《劳务报酬总额计算表》(表二)的各报酬范围内,可以使用相应的公式计算出劳务报酬总额,从而可以据此签订合同以及根据上述个人所得税的规定和《个人所得税预扣率表》(表一)计算出应代扣代缴的个人所得税。

需要注意的是:上述的公式适用于接受劳务单位代扣代缴个人所得税,如果是单位代替个人承担个人所得税,则不能适用上述公式计算。

劳务报酬个人所得税计算公式劳务报酬所得秋••劳务报酬所得,是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

计算公式应纳税所得额=劳务报酬(少于4000元)-800元应纳税所得额=劳务报酬超过4000元)X(1-20%)采用累计预扣预缴的方式进行缴税,个人所得税预扣率表如下:个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)级数1应纳税所得额(含税)不超过20,000元的部分税率(%)20速算扣除数0级数2应纳税所得额(含税)超过20,000元至50,000元的部分税率(%)30速算扣除数2000级数3应纳税所得额(含税)超过50,000元的部分税率(%)40速算扣除数7000劳务报酬个税计算公式EXCel公式ROUND(MAX((A36*0.8)*0.1*{0.3,1,2,253,354.5}-{0,21 0,1410,2660,4410,7160,15160},0),2)劳务报酬个税反算个税反推税前EXCEL公式ROUND(MIN(((A38+{0,210,1410,2660,4410,7160,1516 0})∕(0.1*{0.3z l z2z2.5z3,3.5z4.5!))∕0.8)z2)劳务报酬税后反算税后反推个税EXCEL公式ROUND(MAX((A40-{0,210,1410,2660,4410,7160,15160})∕Q-0.8*5%*{0.6,2,4,5,6,7,9})),2)稿酬所得秋••稿酬所得,是指个人因其作品以图书、报刊等形式出版、发表而取得的所得。

计算公式应纳税所得额=劳务报酬(少于4000元)-800元应纳税所得额=劳务报酬(超过4000元)×(1-20%)×70%稿酬所得适用20%的比例税率,并按应纳税额减征30%。

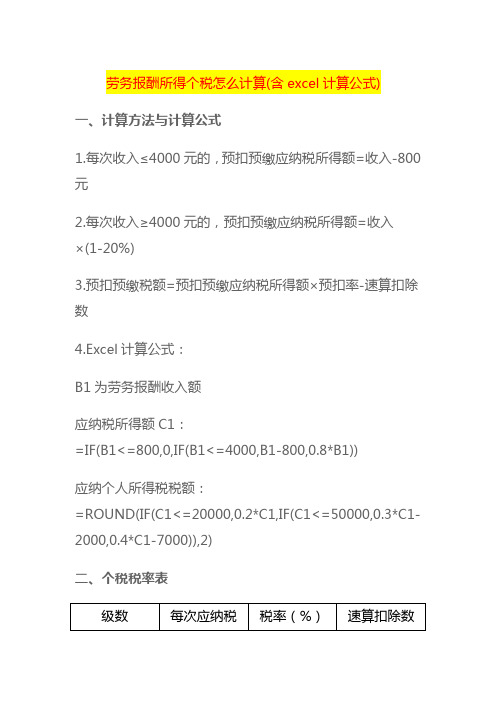

劳务报酬所得个税怎么计算(含excel计算公式)

一、计算方法与计算公式

1.每次收入≤4000元的,预扣预缴应纳税所得额=收入-800元

2.每次收入≥4000元的,预扣预缴应纳税所得额=收入

×(1-20%)

3.预扣预缴税额=预扣预缴应纳税所得额×预扣率-速算扣除数

4.Excel计算公式:

B1为劳务报酬收入额

应纳税所得额C1:

=IF(B1<=800,0,IF(B1<=4000,B1-800,0.8*B1))

应纳个人所得税税额:

=ROUND(IF(C1<=20000,0.2*C1,IF(C1<=50000,0.3*C1-2000,0.4*C1-7000)),2)

二、个税税率表

级数每次应纳税税率(%)速算扣除数

所得额

1

不超过

20000元

200

2 超过20000

元-50000元

的部分

302000

3 超过50000

元的部分

407000

三、案例讲解

1.假如某个人取得劳务报酬安装费收入2000元,则这笔所得应预扣预缴税额计算过程为:

预扣预缴应纳税所得额:2000-800=1200(元);

应预扣预缴税额:1200×20%=240(元)。

2.假如某个人取得劳务报酬安装费收入60000元,则这笔所得应预扣预缴税额计算过程为:

预扣预缴应纳税所得额:60000×(1-20%)=48000(元);

应预扣预缴税额:48000×30%-2000=12400(元)。

最新劳务报酬个人所得税计算方法发布时间:2016-03-17编辑:湘荣手机版一、什么是劳务报酬所得税?劳务报酬所得包括哪些行业?中华人民共和国劳务报酬所得,是指个人从事装潢、设计、安装、化验、制图、医疗、测试、法律、咨询、会计、讲学、广播、新闻、翻译、书画、审稿、影视、雕刻、录像、录音、表演、演出、展览、广告、技术服务、经纪服务、介绍服务、代办服务以及其他劳务取得的所得。

二、劳务报酬所得个税适用范围劳务报酬所得的应纳税所得额为:每次劳务报酬收入不足4000元的,用收入减去800元的费用;每次劳务报酬收入超过4000元的,用收入减去收入额的20%。

三、劳务报酬所得税税率表级数每次应纳税所得额税率(%)1 不超过20000元部分202 超过20000至50000元部分303 超过50000元部分40劳务报酬所得适用20%的税率。

四、劳务报酬所得应纳税所得额的计算(一)个人提供劳务取得含税劳务报酬(即税前劳务报酬)所得个人所得税的计算1、应纳税所得额的确认1.1含税劳务报酬所得不超过4000元的,应纳税所得额=含税劳务报酬所得-800;1.2含税劳务报酬所得超过4000元的,应纳税所得额=含税劳务报酬所得×(1-20%)。

2、个人所得税应纳税额的计算个人所得税应纳税额=应纳税所得额×适用税率-速算扣除数注:按照应纳税所得额查对应适用税率和速算扣除数(二)个人提供劳务取得不含税劳务报酬(即税后劳务报酬)所得个人所得税的计算个人为企业提供劳务,双方约定的劳务报酬更多情况是一个税后支付额,即企业支付给个人的劳务报酬是个人的税后所得,因此,企业必须将税后所得转换为税前报酬,按照税前报酬列支企业的成本费用,同时代扣代缴个人所得税。

由于劳务报酬在计算个人所得税时的扣除额分段以及应纳税额的加成规定,经过推算得出不含税劳务报酬收入额对应的税率表(注意,这里是收入额,而非应纳税所得额),税率表如下(表二):1、含税劳务报酬收入的换算1.1不含税收入额不超过3360元的换算为含税劳务报酬收入公式如下:含税劳务报酬收入=不含税劳务收入额/(1-20%)-2001.2不含税收入额超过3360元的换算为含税劳务报酬收入公式如下:含税劳务报酬收入=(不含税劳务收入额-速算扣除数)/换算系数注:公式中个数据请根据表二中对应的金额确认。

最新劳务报酬个人所得税计算方法一、什么是劳务报酬所得税?劳务报酬所得包括哪些行业?中华人民共和国劳务报酬所得,是指个人从事装潢、设计、安装、化验、制图、医疗、测试、法律、咨询、会计、讲学、广播、新闻、翻译、书画、审稿、影视、雕刻、录像、录音、表演、演出、展览、广告、技术服务、经纪服务、介绍服务、代办服务以及其他劳务取得的所得。

二、劳务报酬所得个税适用范围劳务报酬所得的应纳税所得额为:每次劳务报酬收入不足4000 元的,用收入减去800 元的费用;每次劳务报酬收入超过4000 元的,用收入减去收入额的20% 。

三、劳务报酬所得税税率表级数每次应纳税所得额税率(%)1 不超过20000 元部分202 超过20000 至50000 元部分303 超过50000 元部分40劳务报酬所得适用20% 的税率。

四、劳务报酬所得应纳税所得额的计算(一)个人提供劳务取得含税劳务报酬(即税前劳务报酬)所得个人所得税的计算1、应纳税所得额的确认1.1 含税劳务报酬所得不超过4000 元的,应纳税所得额=含税劳务报酬所得-800;1.2 含税劳务报酬所得超过4000 元的,应纳税所得额=含税劳务报酬所得×(1-20%) 。

2、个人所得税应纳税额的计算个人所得税应纳税额=应纳税所得额×适用税率-速算扣除数注:按照应纳税所得额查对应适用税率和速算扣除数(二)个人提供劳务取得不含税劳务报酬(即税后劳务报酬)所得个人所得税的计算个人为企业提供劳务,双方约定的劳务报酬更多情况是一个税后支付额,即企业支付给个人的劳务报酬是个人的税后所得,因此,企业必须将税后所得转换为税前报酬,按照税前报酬列支企业的成本费用,同时代扣代缴个人所得税。

由于劳务报酬在计算个人所得税时的扣除额分段以及应纳税额的加成规定,经过推算得出不含税劳务报酬收入额对应的税率表(注意,这里是收入额,而非应纳税所得额),税率表如下(表二):1、含税劳务报酬收入的换算1.3 不含税收入额不超过3360 元的换算为含税劳务报酬收入公式如下:含税劳务报酬收入=不含税劳务收入额/(1-20%)-2001.4 不含税收入额超过3360 元的换算为含税劳务报酬收入公式如下:含税劳务报酬收入=(不含税劳务收入额-速算扣除数)/换算系数注:公式中个数据请根据表二中对应的金额确认。

劳务报酬个税的计算⽅式有哪些通常⼈们所说的劳务报酬个税是指劳务报酬所得税,亦可以称之为个⼈所得税。

劳务报酬所得税和个⼈利益息息相关,所以⼤家都想了解劳务报酬个税的计算⽅式。

下⾯店铺⼩编来为你解答,希望对你有所帮助。

⼀、劳务报酬个税税率(⼀)计税依据劳务报酬所得,是指个⼈从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、⼴播、翻译、审稿、书画、雕刻、影视、录⾳、录像、演出、表演、⼴告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

属于⼀次性收⼊的,以取得该项收⼊为⼀次;属于同⼀项⽬连续性收⼊的,以⼀个⽉内取得的收⼊为⼀次。

(⼆)税率劳务报酬所得,适⽤⽐例税率,税率为20%。

每次收⼊不超过4000元的,减除费⽤800元;4000元以上的,减除20%的费⽤,其余额为应纳税所得额。

对劳务报酬所得⼀次收⼊畸⾼的,可以实⾏加成征收。

个⼈⼀次取得劳务报酬,其应纳税所得额超过20000元。

对前款应纳税所得额超过20000元⾄50000元的部分,依照税法规定计算应纳税额后再按照应纳税额加征五成;超过50000元的部分,加征⼗成。

(三)含税劳务报酬计算税率如下:级数含税级距税率(%)速算扣除数1、含税级距不超过20000元的,税率20%,速算扣除数为0;2、含税级距超过20000元⾄50000元的部分,税率30%,速算扣除数为2000元;3、含税级距超过50000元的部分,税率40%,速算扣除数为7000元;(1)表中的含税级距为按照税法规定减除有关费⽤后的每次应纳税所得额;劳务报酬所得按次计算纳税,每次收⼊额不超过4000元的,减除费⽤800元,收⼊额超过4000元的,减除20%的费⽤,余额为应纳税所得额。

(2)应交个⼈所得税的计税公式:应纳税额=应纳税所得额×适⽤税率-速算扣除数(四)不含税劳务报酬计算含税级距适⽤于由纳税⼈负担税款报酬所得;不含税级距适⽤于由他⼈(单位)代付税款的劳务报酬所得。

反推税前劳务费公式税前劳务费是指工作人员所获得的报酬,不包括任何税费和社会保险费用。

按照国家税务部门的规定,所有应税劳务费用都需要按照适用税率计算纳税。

因此,反推税前劳务费公式就成为了许多人关注的问题。

反推税前劳务费公式的实现方法根据不同的具体情况而异。

下面介绍两种常见的方法。

方法一:通过税后工资逆推该方法的具体步骤如下:1.计算税后工资:税后工资=税前劳务费×(1-适用税率)2.通过税后工资计算税前劳务费:税前劳务费=税后工资÷(1-适用税率)例如,某人税后工资为8000元,适用税率为20%,则该人的税前劳务费为:8000÷(1-0.2)=10000元。

方法二:通过个人所得税公式计算个人所得税计算公式为:应纳税所得额×适用税率-速算扣除数=应纳个人所得税额。

因此,可以通过该公式来反推税前劳务费。

具体步骤如下:1.根据税前劳务费和适用税率计算应纳税所得额:应纳税所得额=税前劳务费×(1-适用税率)2.根据适用税率和速算扣除数计算应纳个人所得税额:应纳个人所得税额=应纳税所得额×适用税率-速算扣除数3.根据应纳个人所得税额计算税前劳务费:税前劳务费=(应纳个人所得税额+速算扣除数)÷适用税率例如,某人税前劳务费为12000元,适用税率为20%,速算扣除数为2520元,应纳个人所得税额为:(12000×(1-0.2)+2520)×0.2-2520=1152元。

因此,该人的税前劳务费为:(1152+2520)÷0.2=18360元。

总结:通过以上两种方法,可以较为准确地反推出税前劳务费。

对于个人所得税的计算,不同的税率和扣除数会影响到计算结果,因此在具体计算时需要注意。

一、个人所得税的概念个人所得税是调整征税机关与自然人(居民、非居民人)之间在个人所得税的征纳与管理过程中所发生的社会关系的法律规范的总称。

个人所得税的纳税义务人,既包括居民纳税义务人,也包括非居民纳税义务人。

居民纳税义务人负有完全纳税的义务,必须就其来源于中国境内、境外的全部所得缴纳个人所得税;而非居民纳税义务人仅就其来源于中国境内的所得,缴纳个人所得税。

个人所得税是国家对本国公民、居住在本国境内的个人的所得和境外个人来源于本国的所得征收的一种所得税。

在有些国家,个人所得税是主体税种,在财政收入中占较大比重,对经济亦有较大影响。

2011年9月1日起,中国内地个税免征额调至3500元。

二、劳务报酬个人所得税税率的标准根据个人所得税法及其相关法律法规的规定,劳务报酬所得,适用比例税率,税率为20%。

每次收入不超过4,000元的,减除费用800元;4,000元以上的,减除20%的费用,其余额为应纳税所得额。

对劳务报酬所得一次收入畸高的,可以实行加成征收。

个人一次取得劳务报酬,其应纳税所得额超过20,000元。

对前款应纳税所得额超过20,000元至50,000元的部分,依照税法规定计算应纳税额后再按照应纳税额加征五成;超过50,000元的部分,加征十成。

三、劳务报酬个人所得税的计算方法(一)个人提供劳务取得含税劳务报酬(即税前劳务报酬)所得个人所得税的计算1、应纳税所得额的确认(1)含税劳务报酬所得不超过4000元的,应纳税所得额=含税劳务报酬所得-800;(2)含税劳务报酬所得超过4000元的,应纳税所得额=含税劳务报酬所得×(1-20%).2、个人所得税应纳税额的计算个人所得税应纳税额=应纳税所得额×适用税率-速算扣除数注:按照应纳税所得额查对应适用税率和速算扣除数(二)个人提供劳务取得不含税劳务报酬(即税后劳务报酬)所得个人所得税的计算个人为企业提供劳务,双方约定的劳务报酬更多情况是一个税后支付额,即企业支付给个人的劳务报酬是个人的税后所得,因此,企业必须将税后所得转换为税前报酬,按照税前报酬列支企业的成本费用,同时代扣代缴个人所得税。

劳务报酬所得个人所得税计算方法

劳务报酬所得个人所得税的计算方法如下:

1. 首先,确定应纳税所得额。

个人所得税法规定,劳务报酬所得的应纳税所得额为收入总额减去800元的费用扣除标准。

这个费用扣除标准可以选择按照20%的费用率或者实际发生的

费用进行扣除。

2. 然后,根据应纳税所得额的不同区间,采用不同的税率进行计算。

根据个人所得税递增税率表,当前的税率分为7个档次,从3%到45%不等。

具体应纳税额的计算方法为:应纳税额 =

应纳税所得额 ×适用税率 - 速算扣除数。

3. 最后,根据上述计算得出的应纳税额,再计算个人所得税的减免和退税情况。

个人所得税法规定了一些减免和退税的政策,如子女教育、继续教育、住房贷款利息等。

根据具体情况,可以在计算的基础上进行相应的减免和退税操作。

需要注意的是,以上是个人所得税的一般计算方法,根据个人所得税法的规定和具体政策,可能会有一些特殊情况和例外情况需要特别处理。

因此,如果您需要具体的个人所得税计算,请咨询相关的财务专家或税务机关。

最新劳务报酬个税计算方法本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额,累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定其他扣除。

累计减除费用按5000元/月乘以纳税人当年截至本月在本单位任职受雇月份数计算。

劳务报酬的个税包括的行业是指个人从事为人服务的行业以及其他劳动取得的所得所缴纳的税,但是你知道劳务报酬的个税是怎么计算的吗?今年国家出了最新的劳务报酬个税计算的方式,下面小编收集了相关资料给大家介绍一下。

▲劳务报酬劳务报酬个税计算的方式▲(一)个人提供劳务取得含税劳务报酬(即税前劳务报酬)所得个人所得税的计算1、应纳税所得额的确认(1)含税劳务报酬所得不超过4000元的,应纳税所得额=含税劳务报酬所得-800;(2)含税劳务报酬所得超过4000元的,应纳税所得额=含税劳务报酬所得×(1-20%)。

2、个人所得税应纳税额的计算个人所得税应纳税额=应纳税所得额×适用税率-速算扣除数注:按照应纳税所得额查对应适用税率和速算扣除数▲(二)个人提供劳务取得不含税劳务报酬(即税后劳务报酬)所得个人所得税的计算个人为企业提供劳务,双方约定的劳务报酬更多情况是一个税后支付额,即企业支付给个人的劳务报酬是个人的税后所得,因此,企业必须将税后所得转换为税前报酬,按照税前报酬列支企业的成本费用,同时代扣代缴个人所得税。

由于劳务报酬在计算个人所得税时的扣除额分段以及应纳税额的加成规定,经过推算得出不含税劳务报酬收入额对应的税率表(注意,这里是收入额,而非应纳税所得额)。

1、含税劳务报酬收入的换算(1)不含税收入额不超过3360元的换算为含税劳务报酬收入公式如下:含税劳务报酬收入=不含税劳务收入额/(1-20%)-200(2)不含税收入额超过3360元的换算为含税劳务报酬收入公式如下:含税劳务报酬收入=(不含税劳务收入额-速算扣除数)/换算系数注:公式中个数据请根据表二中对应的金额确认。

一、税前税后工资怎么计算个人所得税计算明细=(税前收入-5000元(起征点)-专项扣除(三险一金等)-专项附加扣除-依法确定的其他扣除)×适用税率-速算扣除数。

二、个税缴费税率1、全月应纳税所得额不超过3000元:税率:3%;速算扣除数(元):02、全月应纳税所得额超过3000元至12000元:税率:10%;速算扣除数(元):2103、全月应纳税所得额超过12000元至25000元:税率:20%;速算扣除数(元):14104、全月应纳税所得额超过25000元至35000元:税率:25%;速算扣除数(元):26605、全月应纳税所得额超过35000元至55000元:税率:30%;速算扣除数(元):44106、全月应纳税所得额超过55000元至80000元:税率:35%;速算扣除数(元):71607、全月应纳税所得额超过80000元:税率:45%;速算扣除数(元):15160三、个人所得税减免项目根据《中华人民共和国个人所得税法》、《中华人民共和国个人所得税法实施条例》和相关的文件法规的规定,个人所得税的减免税政策主要有:(1)省级人民政府、国务院部委和中国人民解放军军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化,卫生、体育、环境保护等方面的奖金,免征个人所得税。

(2)乡、镇以上(含乡、镇)人民政府或经县以上(含县)人民政府主管部门批准成立的有机构、有章程的见义勇为基金会或类似组织,奖励见义勇为者的奖金或者奖品,经主管税务机关批准,免征个人所得税。

(3)个人持有财政部发行的债券和经国务院批准发行的金融债券的利息,免征个人所得税。

(4)国务院《对储蓄存款利息征收个人所得税的实施办法》第五条规定:“对个人取得的教育储蓄利息所得以及财政部门确定的其他专项储蓄存款或者储蓄性专项基金存款的利息所得,免征个人所得税。

”财税字(1999)267号文件进一步规定,按照国家或省级地方政府规定的比例缴付的住房公积金、医疗保险金、基本养老保险金、失业保险基金存入银行个人账户所取得的利息收入,免征个人所得税。

劳务报酬个人所得税税率表一、引言:劳务报酬是指个人通过提供劳务而获得的报酬。

根据我国现行个人所得税法及税务机关的相关规定,对劳务报酬所得需要缴纳个人所得税。

个人所得税税率表是收入核定、应纳税额计算的重要依据之一。

本文将介绍劳务报酬个人所得税税率表的具体内容和计算方法。

二、劳务报酬个人所得税税率表:根据国家相关法规,劳务报酬个人所得税采用超额累进税率。

具体税率如下:1. 月收入不超过800元的,适用税率为20%;2. 月收入超过800元至2000元的部分,适用税率为30%;3. 月收入超过2000元至5000元的部分,适用税率为40%;4. 月收入超过5000元至10000元的部分,适用税率为45%;5. 月收入超过10000元的部分,适用税率为50%。

在计算个人劳务报酬所得税时,需要按照上述税率表依次计算,直到达到相应税率的收入段。

纳税人所得额超过50万元及以上的,除按上述税率缴纳个人所得税外,还需要支付额外的个人所得税附加。

三、劳务报酬个人所得税计算示例:为了更好地理解劳务报酬个人所得税的计算方法,以下是一个具体的计算示例:假设某个人每月的劳务报酬为10000元,那么他的个人所得税计算如下:1. 前800元的部分,不需要缴纳个人所得税;2. 超过800元至2000元的部分,计算个人所得税为 (2000-800) * 30% = 420元;3. 超过2000元至5000元的部分,计算个人所得税为 (5000-2000) * 40% = 1200元;4. 超过5000元至10000元的部分,计算个人所得税为 (10000-5000) * 45% = 2250元;5. 总个人所得税额为 420 + 1200 + 2250 = 3870元。

根据以上计算可知,该纳税人每月10000元的劳务报酬应缴纳个人所得税3870元。

四、个人所得税附加:个人所得税附加是指纳税人在支付个人所得税时,根据应纳税额额外支付的一定比例的税款。

一、劳务合同税后收益的计算方法1. 确定应纳税所得额:劳务报酬所得的应纳税所得额是指个人从提供劳务服务中取得的收入,减去相关费用后的余额。

相关费用包括但不限于交通费、住宿费、通讯费等。

2. 计算个人所得税:个人所得税的计算公式为:应纳税所得额×适用税率-速算扣除数。

根据我国税法规定,劳务报酬所得适用超额累进税率,具体税率和速算扣除数如下:(1)不超过3万元的部分,税率为20%,速算扣除数为0;(2)超过3万元至4万元的部分,税率为30%,速算扣除数为2000;(3)超过4万元至5万元的部分,税率为40%,速算扣除数为3500;(4)超过5万元至6万元的部分,税率为50%,速算扣除数为5500;(5)超过6万元的部分,税率为45%,速算扣除数为7500。

3. 计算税后收益:税后收益=劳务报酬所得-个人所得税。

二、影响劳务合同税后收益的因素1. 劳务报酬金额:劳务报酬金额越高,税后收益越高。

2. 个人所得税税率:个人所得税税率越高,税后收益越低。

3. 个人承担的社会保险费用:社会保险费用越高,税后收益越低。

4. 个人承担的相关费用:个人承担的相关费用越高,税后收益越低。

三、提高劳务合同税后收益的途径1. 优化劳务合同条款:在签订劳务合同时,尽量提高劳务报酬金额,降低个人所得税税率。

2. 享受税收优惠政策:根据我国税法规定,部分劳务报酬所得可以享受税收优惠政策,如减免税、加计扣除等。

3. 降低个人承担的社会保险费用:通过参加社会保险,降低个人承担的社会保险费用。

4. 合理规划个人费用:在提供劳务服务过程中,合理规划个人费用,降低税后收益损失。

总之,劳务合同税后收益是个人收入的重要组成部分,合理规划劳务合同,提高税后收益,对于个人和家庭具有重要意义。

在实际操作中,应关注税法变化,充分利用税收优惠政策,提高劳务合同税后收益。

一、劳务合同税后工资的计算方法1. 确定劳务报酬所得根据《中华人民共和国个人所得税法》规定,劳务报酬所得是指个人从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

2. 计算应纳税所得额应纳税所得额=劳务报酬所得-减除费用-专项扣除-依法确定的其他扣除其中,减除费用为800元;专项扣除包括基本养老保险、基本医疗保险、失业保险、工伤保险、生育保险等社会保险费和住房公积金;依法确定的其他扣除包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等。

3. 确定适用税率根据个人所得税法,劳务报酬所得适用超额累进税率,具体如下:全年应纳税所得额不超过3万元的,适用3%的税率;全年应纳税所得额超过3万元至12万元的部分,适用10%的税率;全年应纳税所得额超过12万元至25万元的部分,适用20%的税率;全年应纳税所得额超过25万元至35万元的部分,适用25%的税率;全年应纳税所得额超过35万元至55万元的部分,适用30%的税率;全年应纳税所得额超过55万元的部分,适用35%的税率。

4. 计算应纳税额应纳税额=应纳税所得额×适用税率-速算扣除数其中,速算扣除数根据不同税率而定,具体如下:3%税率:0;10%税率:210;20%税率:1410;25%税率:2660;30%税率:4410;35%税率:7160。

5. 计算税后工资税后工资=劳务报酬所得-应纳税额二、劳务合同税后工资的特点1. 缴费比例较低与劳动合同相比,劳务合同在缴纳社会保险费方面存在差异。

劳务合同中的劳动者通常只需缴纳部分社会保险,如工伤保险、生育保险等,缴费比例较低。

2. 缴税金额较少由于缴费比例较低,劳务合同税后工资的缴税金额也相对较少。

3. 用工灵活劳务合同用工方式具有灵活性,劳动者可以根据自身需求选择合适的工作时间和地点,提高工作效率。

劳务报酬计算个税公式计算劳务工资税前税后金额

劳务报酬是指劳务人员通过自己的劳动力参与生产活动所取得的报酬。

个人所得税是劳务报酬所得要缴纳的税款。

所以,在计算劳务工资的税前

税后金额时,需要先了解个税的计算公式和相应的计税方法。

个人所得税的计算公式是:

应纳税所得额=税前收入-个税起征点-扣除费用

应纳税额=应纳税所得额×税率-速算扣除数

税后收入=税前收入-应纳税额

根据中国税法规定,个人所得税的税率分为七个等级,分别是3%、10%、20%、25%、30%、35%、45%。

速算扣除数是依据应纳税所得额进行扣

除的固定金额,不同税率有不同的速算扣除数。

个税起征点是规定的免税额,不同地区有不同的起征点标准。

下面以一个实际的例子来计算劳务工资的税前税后金额:

1.计算应纳税所得额

应纳税所得额=税前收入-个税起征点-扣除费用

2.计算应纳税额

根据个税税率表,5000元的应纳税额属于3%税率,速算扣除数为0元。

应纳税额=应纳税所得额×税率-速算扣除数

应纳税额=5000×3%-0=150元。

3.计算税后收入

税后收入=税前收入-应纳税额。