扣缴个人所得税明细报告表

- 格式:xlsx

- 大小:18.63 KB

- 文档页数:1

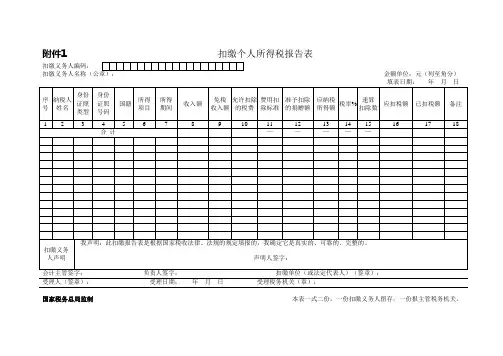

附件1扣缴个人所得税报告表扣缴义务人编码:金额单位:元(列至角分)受理人(签章):受理日期:年月日受理税务机关(章):国家税务总局监制本表一式二份,一份扣缴义务人留存,一份报主管税务机关。

《扣缴个人所得税报告表》填表说明一、本表根据《中华人民共和国税收征收管理法》(以下简称征管法)及其实施细则、《中华人民共和国个人所得税法》(以下简称税法)及其实施条例制定。

二、本表适用于扣缴义务人申报扣缴的所得税额。

扣缴义务人必须区分纳税人、所得项目逐人逐项明细填写本表。

三、扣缴义务人不能按规定期限报送本表时,应当在规定的报送期限内提出申请,经当地税务机关批准,可以适当延长期限。

四、扣缴义务人未按规定期限向税务机关报送本表的,依照征管法第六十二条的规定,予以处罚。

五、填写本表要用中文,也可用中、外两种文字填写。

六、表头项目的填写说明如下:1、扣缴义务人编码:填写税务机关为扣缴义务人确定的税务识别号。

2、扣缴义务人名称:填写扣缴义务人单位名称全称并加盖公章,不得填写简称。

3、填表日期:是指扣缴义务人填制本表的具体日期。

七、本表各栏的填写如下:1、纳税人姓名:纳税义务人如在中国境内无住所,其姓名应当用中文和外文两种文字填写。

2、身份证照类型:填写纳税人的有效证件(身份证、户口簿、护照、回乡证等)名称。

3、所得项目:按照税法规定项目填写。

同一纳税义务人有多项所得时,应分别填写。

4、所得期间:填写扣缴义务人支付所得的时间。

5、收入额:如支付外币的,应折算成人民币。

外币折合人民币时,如为美元、日元和港币,应当按照缴款上一月最后一日中国人民银行公布的人民币基准汇价折算;如为美元、日元和港币以外的其他外币的,应当按照缴款上一月最后一日中国银行公布的人民币外汇汇率中的现钞买入价折算。

6、免税收入额:指按照国家规定,单位为个人缴付和个人缴付的基本养老保险费、基本医疗保险费、失业保险费、住房公积金,按照国务院规定发给的政府特殊津贴、院士津贴、资深院士津贴和其他经国务院批准免税的补贴、津贴等按照税法及其实施条例和国家有关政策规定免于纳税的所得。

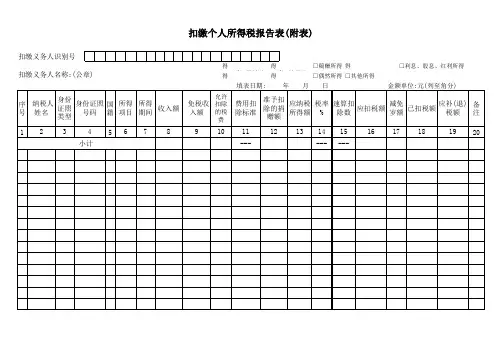

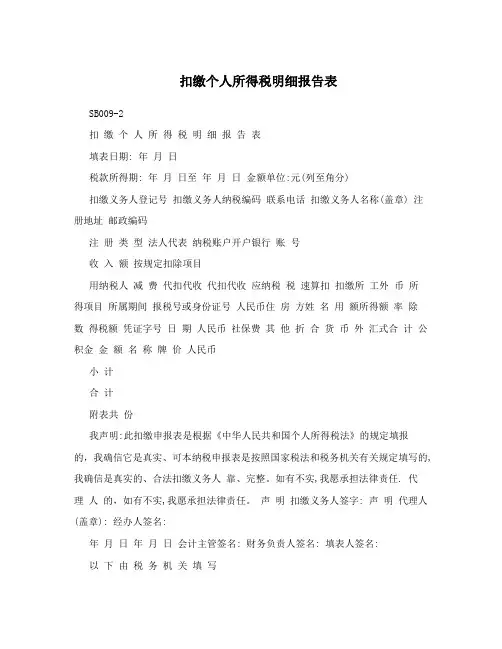

扣缴个人所得税明细报告表

SB009-2

扣缴个人所得税明细报告表

填表日期: 年月日

税款所得期: 年月日至年月日金额单位:元(列至角分)

扣缴义务人登记号扣缴义务人纳税编码联系电话扣缴义务人名称(盖章) 注册地址邮政编码

注册类型法人代表纳税账户开户银行账号

收入额按规定扣除项目

用纳税人减费代扣代收代扣代收应纳税税速算扣扣缴所工外币所

得项目所属期间报税号或身份证号人民币住房方姓名用额所得额率除

数得税额凭证字号日期人民币社保费其他折合货币外汇式合计公积金金额名称牌价人民币

小计

合计

附表共份

我声明:此扣缴申报表是根据《中华人民共和国个人所得税法》的规定填报

的,我确信它是真实、可本纳税申报表是按照国家税法和税务机关有关规定填写的,我确信是真实的、合法扣缴义务人靠、完整。

如有不实,我愿承担法律责任. 代

理人的,如有不实,我愿承担法律责任。

声明扣缴义务人签字: 声明代理人(盖章): 经办人签名:

年月日年月日会计主管签名: 财务负责人签名: 填表人签名:

以下由税务机关填写

受理申报日期: 受理人签名: 录入日期: 录入人签名: 本表一式二份,主管税务机关、纳税人各一份。

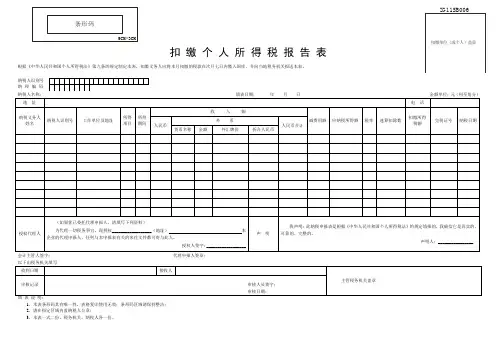

扣 缴 个 人 所 得 税 报 告 表

根据《中华人民共和国个人所得税法》第九条的规定制定本表,扣缴义务人应将本月扣缴的税款在次月七日内缴入国库,并向当地税务机关报送本表。

纳税人识别号 纳 税 编 码

会计主管人签字: 代理申报人签章: 填 表 说 明:

1、本表条形码具有唯一性,表格复印使用无效;条形码区域请保持整洁;

2、请在指定区域内盖纳税人公章;

3、本表一式二份,税务机关、纳税人各一份。

选择是难,更何况是心灵选择。

高渐离为了荆轲,他选择了死;马本斋母亲为了革命,她选择了牺牲;祝英台为了真挚爱情,她选择了化蝶。

在这友情、亲情与爱情之间选择,他们是这样做。

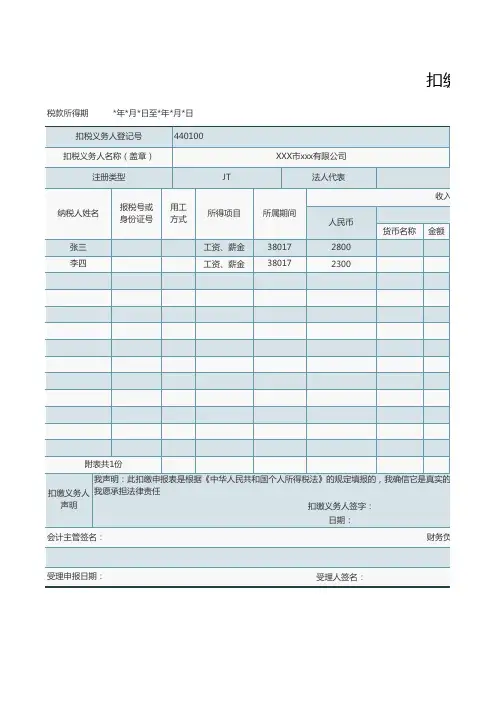

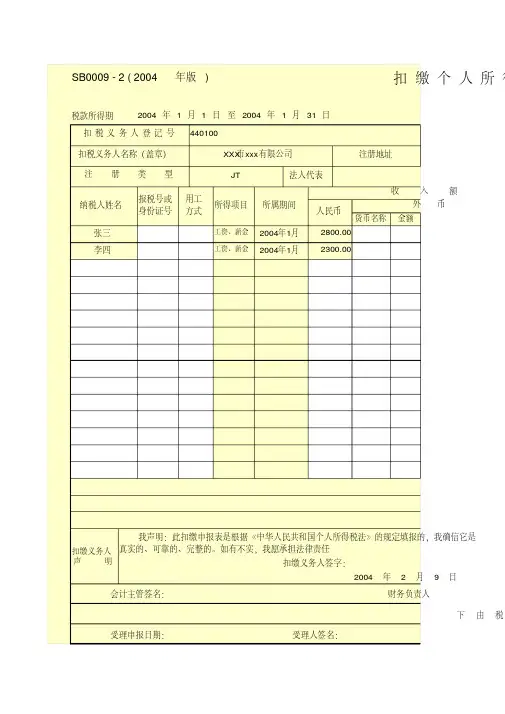

SB0009 - 2 ( 2004年版)税款所得期货币名称金额

工资、薪金工资、薪金扣缴义务人签字:

会计主管签名:受理申报日期:受理人签名:扣缴个人所得2004年1月1日至2004年1月31日

扣税义务人登记号440100

注册类型JT 法人代表

扣税义务人名称(盖章)XXX 市xxx 有限公司注册地址外币

纳税人姓名报税号或身份证号用工方式所得项目所属期间收入

额

人民币张三2004年1月2800.00

李四2004年1月2300.00

2004年2月9日

财务负责人

下由

税扣缴义务人声明我声明:此扣缴申报表是根据《中华人民共和国个人所得税法》的规定填报的,我确信它是

真实的、可靠的、完整的。

如有不实,我愿承担法律责任。

扣缴个人所得税报告表模板报告表类型:扣缴个人所得税报告表

报告期间: 20XX年 1月——12月

申报单位:(填写单位全称)

纳税人识别号:(填写单位税务登记证号码)

报告表填报说明:

1.填报本表需按照所得收入计划与实际缴纳个人所得税的情况进行填报。

2.本表各分类的所得项目包括:工资、薪金所得、个体工商户生产经营所得、劳务报酬所得、稿酬所得、特许权使用费所得、财产租赁所得、利息、股息红利所得、偶然所得、奖金、财产转让所得等。

3.本表月报表页须连续填报,先计算累计到(填写日期),共填报(填写月份)个月的数据。

4.本表填报请直接填写金额,不需要填写单位。

5.本表填写完毕后,需在报表末尾处签名并加盖公司公章。

报告表格式:

报告表:扣缴个人所得税报告表

申报单位:(填写单位全称)

纳税人识别号:(填写单位税务登记证号码)

报告期间:20XX年 1月——12月

项目名称累计数据月报数据

工资、薪金所得

个体工商户生产经营所得劳务报酬所得

稿酬所得

特许权使用费所得

财产租赁所得

利息、股息红利所得

偶然所得

奖金

财产转让所得

合计

填表人签字:____________________公章:______________________

制表日期:__年__月__日。

扣缴个人所得税报告表模板一、表头部分1、扣缴义务人名称:填写扣缴义务人的全称,务必准确无误。

2、扣缴义务人纳税人识别号:填写扣缴义务人在税务机关登记的纳税人识别号。

3、税款所属期:填写扣缴个人所得税的时间段,例如“20XX 年 X月 1 日至 20XX 年 X 月 31 日”。

二、表体部分1、序号:按照申报人员的顺序依次编号。

2、姓名:填写纳税人的姓名。

3、身份证件类型:常见的有居民身份证、护照等,根据实际情况选择填写。

4、身份证件号码:填写纳税人相应的身份证件号码。

5、所得项目:包括工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得、利息股息红利所得、财产租赁所得、财产转让所得、偶然所得等,根据实际所得类型选择填写。

6、收入额:填写纳税人取得的该项所得的总金额。

7、免税收入额:如果纳税人有符合免税条件的收入,在此栏填写相应金额。

8、减除费用:根据所得项目和相关规定,填写相应的减除费用金额。

9、专项扣除:包括基本养老保险、基本医疗保险、失业保险、住房公积金等,填写纳税人该项扣除的总额。

10、专项附加扣除:包括子女教育、继续教育、大病医疗、住房贷款利息、住房租金、赡养老人等,根据纳税人实际情况填写相应扣除金额。

11、依法确定的其他扣除:如有其他依法允许扣除的项目,在此填写。

12、应纳税所得额:根据前面各项的计算结果,得出应纳税所得额。

计算公式为:应纳税所得额=收入额免税收入额减除费用专项扣除专项附加扣除依法确定的其他扣除。

13、税率:根据应纳税所得额确定适用的税率。

14、速算扣除数:根据税率对应查找速算扣除数。

15、应纳税额:计算公式为:应纳税额=应纳税所得额 ×税率速算扣除数。

16、减免税额:如果纳税人有符合减免税政策的情况,在此填写相应的减免税额。

17、已扣缴税额:填写已经扣缴的个人所得税税额。

18、应补(退)税额:计算公式为:应补(退)税额=应纳税额减免税额已扣缴税额。

如果结果为正数,表示应补税额;如果结果为负数,表示应退税额。

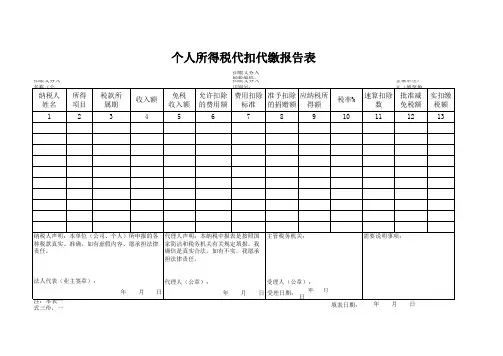

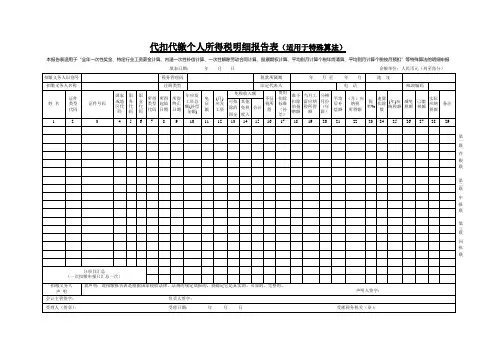

本报告表适用于“全年一次性奖金、特定行业工资薪金计算、内退一次性补偿计算、一次性解除劳动合同计算、股票期权计算、平均到月计算个税年终清算、平均到月计算个税按月预扣”等特殊算法的明细申报《扣缴个人所得税(支付个人收入)明细报告表》填表说明一、适用范围:扣缴义务人向个人支付应税所得时,不论其是否属于本单位人员、支付的应税所得是否达到纳税的标准,都应当填写此表,并在代扣税款的次月向主管税务机关报送本表。

二、扣缴义务人必须区分纳税人、所得项目逐人逐项明细填写本表。

三、本表各栏的填写说明如下:1、扣缴义务人(公章):填写扣缴义务人单位的名称全称并加盖公章,不得填写简称。

2、证件类型代码:填写纳税人有效身份证件所对应的代码,居民身份证——001;护照——002;士官证——003;台胞回乡证——004;港澳通行证——005;其他——006。

3、国家或地区代码:对照代码填写:中国——156;中国台湾——158;中国香港——344;中国澳门——446;美国——840;加拿大——124;巴西——076;阿根廷——032;美洲其他国家地区——992;英国——826;法国——250;德国——276;意大利——380;俄罗斯——643;瑞典——752;瑞士——756;丹麦——208;匈牙利——348;奥地利——040;比利时——056;荷兰——528;挪威——578;葡萄牙——620;西班牙——724;爱尔兰——372;欧洲其他国家和地区——993;南非——710;埃及——818;非洲其他国家和地区——994;日本——392;韩国——410;新加坡——702;印度——356;以色列——376;亚洲其他国家和地区——995;澳大利亚——036;新西兰——554;大洋洲其他国家和地区——996;其他国家和地区——999;4、职务代码:对照代码填写,高层正职——01;高层副职——02;中层正职——03;中层副职——04;一般职员——05;其他——065、职业代码:国家机关负责人——11;事业单位负责人——12;企业单位负责人——13;科学研究人员——20;工程技术人员——21;卫生技术人员——22;经济业务人员——23;金融业务人员——24;法律专业人员——25;教育工作人员——26;文艺工作人员——27;体育工作人员——28;新闻出版文化工作人员——29;办事人员和有关人员——30;购销人员——41;饭店、旅游及健身娱乐场所服务人员——42;农、林、牧、渔、水利业生产人员——50;生产、运输设备操作人员及有关人员——60;军人——70;其他从业人员——80;6、所得项目代码(所得类别代码):按照税法规定的项目(类别)填写,同一纳税人有多项所得时,应分别填写:(1)在“普通算法”明细报告表中,请对照下列代码填写:工资、薪金所得——07010111;个体工商户生产经营所得——07010211;企事业单位承包承租经营所得——07010311;劳务报酬所得——07010411;稿酬所得——07010511;专利权——07010611;商标权——07010621;著作权——07010631;非专利技术——07010641;利息、股息、红利所得——07010711;财产租赁所得——07010811;财产转让所得——07010911;偶然所得——07011011;其他所得——07011111;(2)在“特殊算法”明细报告表中,请对照下列代码填写:年终一次性奖金——001、特定行业工资薪金计算——002、内退一次性补偿计算——003、一次性解除劳动合同计算——004、股票期权计算——005、平均到月计算个税年终清算——006、平均到月计算个税按月预扣——0077、免税收入额:指按照国家规定,单位为个人缴付和个人缴付的基本养老保险费、基本医疗保险费、失业保险费、住房公积金;按照国务院规定发给的政府特殊津贴、院士津贴、资深院士津贴和其他经国务院批准免税的补贴、津贴等按照税法及其实施条例和国家有关政策规定免于纳税的所得。

扣缴个人所得税明细报告表(国内人员适用)SB009-2扣缴个人所得税明细报告表(国内人员适用)填表日期:年月日所得期间: 年月申报流水号:说明事项:一、本表由扣缴义务人在申报扣缴国内人员(即非外籍人员及非港澳台同胞)个人所得税时填报。

二、扣缴义务人不能按照规定期限报送本表时,应当在规定的报送期限内提出申请,经税务机关批准,可以适当延长期限。

三、扣缴义务人未按照规定期限向税务机关报送本表的,按照《中华人民共和国税收征管法》有关规定予以处罚。

四、本表各栏的填写如下:(一)表头说明1、“所得期间”:填写扣缴义务人支付纳税人应税所得的时间2、纳税人按税务机关要求进行正常申报的选“正常申报”;根据税务机关的自查公告或在正常申报后,发现问题,进行补申报的,选择“自查补报”;纳税人在稽查局发出稽查通知书后就以往税期的税款进行申报的选择“被查补报”;纳税人申请延期申报,经税务机关批准后,纳税人根据审批文书填写申报预缴税款时,选“延期申报预缴”。

延期申报预缴后在规定限期内进行申报的,选“正常申报”。

实行按月预缴、年终清算方式缴纳个人所得税的年薪制、特种行业(采掘业、远洋运输业、远洋捕捞业)纳税人在年终清算时,以及外籍人员离境清算和年终清算时选择“汇缴申报”,并同时在以上四种申报中选择一项。

(二)主表说明1、“身份证明类别”:填写“身份证”、“军官证”、“其他”。

2、“所得项目”:填写“工资薪金所得”、“劳务报酬所得”、“稿酬所得”、“特许权使用费所得”、“利息、股息、红利所得”、“财产租赁所得”、“财产转让所得”、“偶然所得”、“其他所得”。

该栏没有填写的视同“工资薪金所得”。

3、“所得项目子目”:所得项目为“工资薪金所得”的填写此栏,其他所得项目不填,填写“月度工资薪金”、“数月奖金”、“年终双薪”、“补发以往月份工资”、“个人因解除劳动关系的一次性补偿收入”、“年薪制工资”、“其他”。

该栏没有填写的视同“月度工资薪金”。

扣缴个人所得税明细报告表(外籍人员及港澳台同胞适用)填表日期:年月日所得期间: 年月申报流水号:正常申报□自查补报□被查补报□延期申报预缴□汇缴申报□金额单位:人民币元(列至角分)说明事项:一、本表由扣缴义务人在申报扣缴外籍人员及港澳台同胞个人所得税时填报。

二、扣缴义务人不能按照规定期限报送本表时,应当在规定的报送期限内提出申请,经税务机关批准,可以适当延长期限。

三、扣缴义务人未按照规定期限向税务机关报送本表的,按照《中华人民共和国税收征管法》有关规定予以处罚。

四、本表各栏的填写如下:(一)表头说明1、“所得期间”:填写扣缴义务人支付纳税人应税所得的时间。

2、纳税人按税务机关要求进行正常申报的选“正常申报”;根据税务机关的自查公告或在正常申报后,发现问题,进行补申报的,选择“自查补报”;纳税人在稽查局发出稽查通知书后就以往税期的税款进行申报的选择“被查补报”;纳税人申请延期申报,经税务机关批准后,纳税人根据审批文书填写申报预缴税款时,选“延期申报预缴”。

延期申报预缴后在规定限期内进行申报的,选“正常申报”。

实行按月预缴、年终清算方式缴纳个人所得税的年薪制、特种行业(采掘业、远洋运输业、远洋捕捞业)纳税人在年终清算时,以及外籍人员离境清算和年终清算时选择“汇缴申报”,并同时在以上四种申报中选择一项。

(二)主表说明1、“身份证明类别”:填写“护照”、“通行证”、“回乡证”、“台胞证”、“旅行证”、“其他”。

2、“是否在华居住满五年”:填写“是”、“否”。

在华居住满五年是指至上一年12月31日止在连续五年中的每一纳税年度内均居住满一年,居住满一年是指一年内在中国居住365日(如税收协定规定的停留期以任何12个月或365天计算的,则按协定的规定跨年计算),一次不超过30日或者多次累计不超过90日的离境不得扣减日数。

该栏没有填写的视为“是”。

3、“本年预计在华居住天数”:是指从本年度1月1日起至12月31日止预计在中国境内的天数,如税收协定规定的停留期以任何12个月或365天计算的,则从缔约国对方居民个人来华之日起,跨年度在任何12个月或365天内计算居住天数。