黄金分割及波浪理论

- 格式:docx

- 大小:147.60 KB

- 文档页数:2

主力控盘法之目标理论:箱型理论、波浪理论、黄金分割法则前言当指数或股价走势形成N型突破,无论是正N型还是倒N型形态,只要形态形成并得到确认,我们就可以参考趋势并利用有关幅度的原理对未来指数或股份走势的目标价位进行测定,从而为后续操作提供参考点位。

目标价位的测定有许多方法,我们可以通过等倍幅箱型原理、波浪法,以及费波兰兹数字法来预测新一波股价走势的目标价位。

需要注意的是,这一定要紧密结合不同的趋势情况,否则将是不可靠的。

一、主力目标设定箱型原理在形态分析中,当N型突破形成后,趋势才有可能产生,形成的无论是股价上涨突破末跌高的正N型形态,还是股价向下跌破末升低形成的倒N型形态,对于后续走势,我们就可以利用最基本的测量幅度进行目标的测量。

也就是说,只要一个形态形成,关键K线突破或跌破其颈线后,我们就可以顺势从起涨点开始翻出一个等倍幅的箱子,来预测下波涨幅或跌幅的目标。

之所以利用箱型的概念,主要是为了判断后续趋势是否真的形成。

如果出现等倍幅箱子的目标达到并且超过的情况,即出现箱子由小变大、一箱比一箱大的情况,则可确定趋势较强,此时有机会形成另一个双倍大的箱子,也就是我们常说的“势”形成了。

若后续走势没有达到等倍箱子的幅度,即出现一箱比一箱小的情况,这时趋势还未形成:如果它出现在上涨过程中,极有可能转为盘整行情;如果出现在下跌过程中,也极有可能进入盘整行情止跌,进行调整。

二、波浪法测目标在对趋势的观察中我们会发现,当趋势形成底部反转并出现正N型的有效突破后,常常会遇到一波新的轧空甚至飙升行情。

在这种情况下,用N型目标测量方法常常已经达到所测量目标的一倍幅满足点,甚至达到两倍幅满足点。

从形态上看,对于正N型的趋势下涨幅的满足点,我们可以用波浪法进行预测。

其中最基本的就是当股价向上突破末跌高并且行情得到确认时,也就是正N 型形态形成时,从前期反转的低点,即从形成突破的起涨点开始预测与前波上涨幅度的等幅标准,即等浪目标。

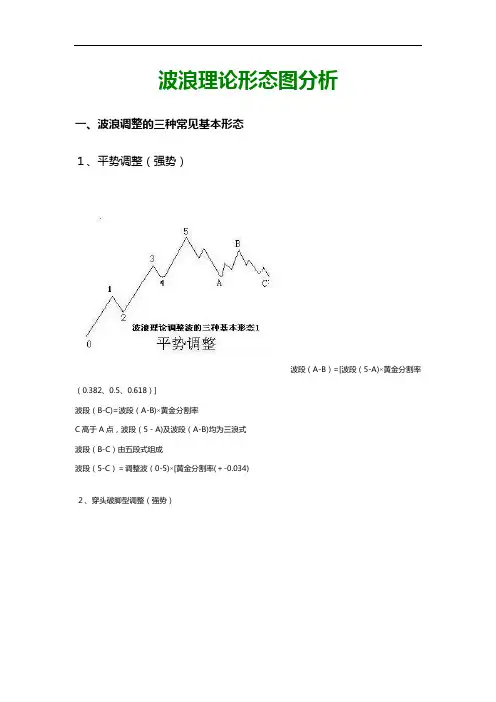

波浪理论形态图分析一、波浪调整的三种常见基本形态1、平势调整(强势)波段(A-B)=[波段(5-A)×黄金分割率(0.382、0.5、0.618)]波段(B-C)=波段(A-B)×黄金分割率C高于A点,波段(5-A)及波段(A-B)均为三浪式波段(B-C)由五段式组成波段(5-C)=调整波(0-5)×[黄金分割率(+-0.034)2、穿头破脚型调整(强势)波段(A-B)=波段(5-A)×1.236(或1.382)波段(B-C)=波段(5-A)×[1.618(+-0.034)]波段(5-A)及波段(A-B)总以三波段组成波段(B-C)以五波段组成波段(5-C)=波段(0-5)×[黄金分割率(+-0.034)]3、之字型调整(弱势)调整波(A-B)=[波段(5-A)×黄金分割率(0.382、0.5、0.618)]波段(B-C)=波段(5-A)波段(5-C)=波段(0-5)×黄金分割率二、波浪走势图四十二浪图(一张图让你看懂波浪理论)每张小的浪型图上都有一个字:“推”表示推动浪;“调”表示调整浪;“弹”表示反弹浪;希望大家留意!口诀心法:技巧一:1、一三五浪可加长,每段细分五小浪;2、另有等长九段波,顶底不连通道长;3、三三相隔十五段,五三交错亦寻常;技巧二:1、调整浪型有三种,之字平坦三角型;2、之字三段abc,5-3-5浪要记清;3、特殊情况双之字,七波两个之字型;4、平坦都是三三五,略与之字有不同;5、九种变形不复杂,区别尽在bc中;6、波起浪伏有形状,常见上斜与扩张;7、喇叭斜三现一浪,二浪之后走势强;8、五浪若是此模样,分批减磅远危墙;9、a浪止住回头看,a3a5不一样;10、三波之字双回撤,五波右肩做b浪;11、回撤二次分三五,三波弱来五波强;12、b浪右肩a-b-c,轻仓快手捕长阳;技巧三:1、无论直三与斜三,浪型间隔皆3-3;2、不管扩张与收缩,万变不离是五波;3、三角整理四形态,怎么进去,怎么出来技巧四:1、双三特例七段波,两波调整来组合;2、待到整固突破后,上下波澜皆壮阔;注解:技巧一说明1、一三五浪可加长,每段细分五小浪;指的是推动浪的第一子浪,第三子浪和第五子浪都可能有延伸形态,但有几个注意事项:第一,若一子浪加长,即一子浪延伸,则三子浪和五子浪等长;第二,若三子浪加长,即三子浪延伸,则一子浪和五子浪等长;第三,若五子浪加长,即五子浪延伸,则一子浪和三子浪等长;2、另有等长九段波,顶底不连通道长;这段技巧的意思是说:除了前面讲到的三种推动浪形态以外(即图一至三),还有一种特殊的浪型(即图四),这种浪型的特点如下:第一:该浪分为九个子浪;第二:一子浪,三子浪,五子浪,七子浪,九子浪全部等长;第三:四子浪底不破一子浪头,同样的,六底不破三头,八底不破五头,即所谓“顶底不连”。

一、理论基础1.斐波纳奇数列斐波纳奇是中世纪最伟大的数学家,他在《计算的书》中提出一个问题:如果一对兔子从第二个开始,每个月生一对新兔子,那么置于一个封闭地区中的兔子在一年内总共会有多少只?这个问题产生了数列1,1,2,3,5,8,13,21,34,55,89,144,一直到无穷。

2.黄金比率将斐波纳奇数列中任何一个数字,除以后面的一个数字(最初几组除外),便会得出0.618。

反过来,将后面的数字除以前面的数字,便会得出1.618。

如隔两个数字相除,前者除后者,便会得出接近0.236的数字。

如隔一个数字相除,前者除后者,便会得出接近0.382的数字。

如隔一个数字相除,后者除前者,便会得出接近2.618的数字。

0.236、0.382、0.5、0.618、1.0、1.236、1.382、1.5、1.618、2.618都是黄金比率,其中最常用的有0.382、0.5、及0.618。

黄金比率无处不在黄金比率不单是股市之中的神奇数字,更是大自然之中的奥妙数字。

很多自然物质的结构都离不开这个黄金比率。

3.黄金分割黄金分割率的最基本公式,是将1分割为0.618和0.382任何的长度都可以这样分割,也就是使较短部分与较长部分之间的比率,等于较长部分与整个长度之间的比率。

这个比率就是0.618黄金分割出现在整个自然界。

举例说,人的脸、身体;甚至蚂蚁的身体比率、DNA的Double Helix形成的十角形、五角形的对角线、自然的涡状贝壳到螺旋形的星系。

4.黄金矩形黄金矩形相邻两边之比是1.618比1。

要构建一个黄金矩形,首先得画一个两个单位长度乘两个单位长度的正方形ABCD,然后从一边BC的中点至对边直角的顶点D作一条连线,如图1中的a部分,构建黄金矩形的下一步是延长线段BC,使EF的长度等于ED。

高雅的艺术殿堂里,也留下了黄金数的足迹。

画家们发现,按0.618:1来设计腿长与身高的比例,画出的人体身材最优美,而现今的女性,腰身以下的长度平均只占身高的0.58,因此古希腊维纳斯女神塑像及太阳神阿波罗的形象都通过故意延长双腿,使之与身高的比值为0.618,从而创造艺术美。

市场趋势分析如何利用波浪理论黄金分割率顶底背离与趋势线的多重确认判断股票的走势价格目标与转势点市场趋势分析是投资者在股票市场中进行交易决策的重要依据。

波浪理论、黄金分割率、顶底背离以及趋势线是常用的分析方法,通过多重确认,可以帮助投资者判断股票的走势、价格目标以及转势点。

一、波浪理论的应用波浪理论是由美国分析师艾略特·波洛克(Elliott Wave)提出的一种技术分析方法,主要通过观察市场的波动形态来预测未来的走势。

波浪理论认为市场的波动有一定的规律性,可以分为上升波动(牛市)和下降波动(熊市)。

在使用波浪理论时,投资者需要根据市场趋势的不同来绘制波浪形态图,找出波浪的起点和终点,从而预测未来的走势。

波浪理论的核心是波动的循环性,可以通过观察波浪的形态、长度和时间来判断市场的走势。

二、黄金分割率的运用黄金分割率是一种数学比例,在投资分析中常被用来寻找价格的重要支撑位和阻力位。

黄金分割率是0.618(或相应的1.618)、0.382这样的比例关系,根据斐波那契数列的规律得出。

在股票的走势分析中,投资者可以通过找到股价的高点和低点,然后根据黄金分割率来计算出重要的支撑位和阻力位。

当股价接近或突破这些重要位点时,往往会对股票的走势产生一定的影响。

三、顶底背离的判断顶底背离是指价格与指标的走势出现背离的情况。

当股价创新高或新低时,对应的技术指标却未能创出新高或新低,就产生了背离。

背离现象可能是市场趋势反转的信号之一。

投资者可以通过观察股票的走势,并结合技术指标的表现来判断顶底背离。

当市场出现顶部背离时,可能预示着股价即将下跌;而底部背离的出现则可能预示着股价即将上涨。

四、多重确认与趋势线的应用多重确认是指通过不同的方法和指标来验证某一市场趋势是否有效。

在市场趋势分析中,趋势线是常用的工具之一,可以帮助投资者判断趋势的强度和方向。

投资者可以通过绘制趋势线来观察股票的走势,并结合其他分析方法和指标来进行多重确认。

我是如何利用波浪理论和黄金分割计算出"5.30"和6124点高峰的有人说,股市就是一个赌场,因为你对他的未来无法预测,全部靠运气;有人说,股市只要国家说低估了你就买,说泡沫了你就卖肯定就没错;我说,如果你做事的时候,比别人多做了一点。

那你就能找到神话的感觉。

因为,凡事必须用心去做才可能有收获,如果单凭运气或者看看新闻就想在股市里生存,那你最终的结果是一无所获。

我是一个一直从事技术研究的人,一直固执的认为,股市运行有他内在的运行规律,绝不会因为外在的因素而去改变他的内在的运行方向,而股市运行的规律也是多变化的,不会一直延续一种规律运行下去,在股市里面,有许多的分析方法都可以帮助你成功的把握买卖点,包括许多的技术指标,都有他运行的规律可循,有的人总喜欢寻找一些别人都不知道的技术指标来寻找股市的运行规律的真谛,或者把过多的时间花费在研究众多的技术指标当中,那我想告诉你一句话,你走进了技术分析的误区,好的技术指标,一两个已经足够。

即便是世人皆知的KDJ指标,如果你单纯的只看到了金叉买入死叉卖出的话,我想你只看到了KDJ指标的1%也不到。

包括选股票买股也是这样,十几年的炒股生涯,在我手里的自选股加一起也没有超过10家过,我也只在这些自选股里面买卖,至于哪个哪个股票天天涨停了什么的,几乎不去关注他。

只有真正的读懂一个股票的走势,了解了他,你才可能真正的运用他。

也正是如此,每次当许多人问我股票的时候,我总是说我也不是很清楚(当然,问到我的自选股除外)。

而当你的技术分析出现了错误的时候,也就是股市运行的规律发生改变的时候。

这个时候,也就是需要你去寻找新的运行规律的时候。

之所以称自己为固执,是因为我很少去关注新闻方面的消息,因为,有时候他们的确会打扰我的分析思路。

并且我关心的新闻只有关于我的自选股的新闻。

我的分析方法其实很简单,艾略特波浪理论和黄金分割一直是我分析大盘未来走势方向的主要基础思路。

(好文收藏)波浪理论深度解读与黄金分割率的实战运用文前小编有言新投界圈文末后续会逐步加入的点击阅读文章,以及关注回复数字文章,大家也可关注本公众号,查看更多文章。

a“做大势者赚大钱,做小势者赚小钱,逆势而行老亏老本”,这是在资本市场投资操作中的经典之言。

市场的行情起伏跌荡,往往会使许多小利就开溜的投资者丈二和尚摸不清头脑,于是乎在实际操作中只能浮躁地追涨杀跌、闻风而动,错失许多本该做一波行情的绝好良机。

波浪理论这一自然的法则,初看简单浅显,但是深入了解后才会发现其内容的博大精深,正所谓大道至简。

我们只有在实践中认真观察、用心体会、多学多看、勤于思考,才能熟练掌握、得心应手地运用。

第一浪在整个波浪循环开始后,一般市场上大多数投资者并不会马上就意识到上升波段已经开始。

所以,在实际走势中,大约半数以上的第一浪属于修筑底部形态的一部分。

由于第一浪的走出一般产生于空头市场后的末期,所以,市场上的空头气氛以及习惯于空头市场操作的手法未变,因此,跟随着属于筑底一类的第一浪而出现的第二浪的下调幅度,通常都较大。

第二浪上面已经提过,通常第二浪在实际走势中调整幅度较大,而且还具有较大的杀伤力,这主要是因为市场人士常常误以为熊市尚未结束,第二浪的特点是成交量逐渐萎缩,波动幅度渐渐变窄,反映出抛盘压力逐渐衰竭,出现传统图形中的转向形态,例如常见的头肩、双底等。

第三浪第三浪在绝大多数走势中,属于主升段的一大浪,因此,通常第三浪属于最具有爆炸性的一浪。

它的最主要的特点是:第三浪的运行时间通常会是整个循环浪中的最长的一浪,其上升的空间和幅度亦常常最大;第三浪的运行轨迹,大多数都会发展成为一涨再涨的延升浪;在成交量方面,成交量急剧放大,体现出具有上升潜力的量能;在图形上,常常会以势不可挡的跳空缺口向上突破,给人一种突破向上的强烈讯号。

第四浪从形态的结构来看,第四浪经常是以三角形的调整形态进行运行。

第四浪的运行结束点,一般都较难预见。

黄金分割线在波浪理论中的应用(股票)发布:无痕阅盘2012-11-15 16:28分类:股指期货标签: 大盘无痕阅盘无痕阅盘反弹微博黄金分割 在波浪理论中,每一波之间的比例,包括波动幅度与时间长度比较,一般都符合"黄金分割"的比例,对于技术分析者来说,这是相当重要的参考数据。

1、波浪幅度相等原则。

不管上涨波或下跌波,在第1、3、5浪三个推升波中,其中最多只有一个浪出现延长波,其它两个推升波大致相等,即使不会相等也会以0.618的黄金分割比例出现。

2、通常上升波第三浪的高点目标等于(第一浪的长度×1.618 第二浪回档的低点)。

下跌波第三浪的低点目标等于(第二浪的反弹高点-第一浪的长度×1.618) 3、上升波第五浪的最小涨幅目标等于(第一浪的长度×3.236 第一浪的长度的起步点);最大涨幅目标等于(第一浪的长度×3.236 第一浪高点)。

下跌波第五浪的最小波幅目标等于(第二浪的反弹高点-第一浪长度×3.236);最大跌幅目标等于(第一浪的起步点-第一浪的长度×3.236)。

4、在上升波中,倘若第一浪与第三浪的长度相当,那么第五浪延升波的上涨目标等于[(第三浪高点-第一浪低点)×1.618 第四浪低点]。

5、调整浪中的c浪下跌目标等于(A浪低点-A浪长度×0.618)。

6、不管上升波的回档还是下跌波的反弹,强势状态下大约会回调0.382;中度回调大约至0.5,极弱趋势回调则大约会有0.618的幅度。

变异形态波的形态分类以上述波浪的构成为其最简化的基本理论。

一般而言,在时间刻度较小的观察期中,波浪的形态会依照基本规则进行,但在时间刻度拉大时,波浪会有变异形态出现,因此在整个实际的情况中,价格走势的形态远比上述的简单八波还复杂许多。

波浪的变异形态,因推动波与修正波不同,其状况也不同,推动波的变异形态较单纯,而修正波的变异形态则较为复杂。

波浪理论与黄金分割使用小心得1尽管埃及人很早就参透了0.618和1.618的神奇奥秘,并建立了金字塔。

但是,终究还是伟大的数学家里昂纳多-斐波拉奇将其发扬光大,并创造性的证明了斐波那契数列和黄金分割率。

至此,这个理论便应用在各行各业的个个领域。

这个接近自然个法则,当然也使用在资本市场的技术分析上。

经过,一段时间的验证、看书、思考以及求教,现记录下波浪理论以及黄金分割的一点小小使用方法。

一波浪理论艾略特也曾经表示,波浪理论的理论基础来源于斐波那契数列,波浪的浪序列服从斐波那契数列。

本人认为,波浪理论作为趋势理论的重要补充,对于预测行情走势以及验证趋势理论中的阻力支撑还是很有作用的。

波浪理论的主要心得是:①波浪理论的核心内容就是5浪和3浪。

任何的的波浪或形态都是由其组成的。

完整的浪是8浪(3浪+5浪),区别在于推动浪(主要趋势)用5浪,调整浪(次要趋势或短暂趋势)用3浪,当然也会有小小的例外。

因此,要按这个分发,浪中有浪,就可以从8浪中分出34个小浪,从34个小浪中分出144个小小浪,。

而8、34、144又恰好是斐波拉奇数列中重要的数字,而8是34的0.236,34是144的0.236,这又是何等的神奇。

此外,而且任何一个完整的大浪又可以看作是更大一个浪的开始,因此具备预测功能。

②有两种简单的调整形态:Ⅰ锯齿形(5-3-5)Ⅱ平台型(3-3-5)。

③在五浪结构中,其中一个浪出现了延伸浪,其余的朗格就不会在出现。

据说,股市中的延伸浪会出现在第三浪,而商品市场则会出现在第五浪。

④三角形通常会出现在第四浪,并且总是在最后一浪之前。

也可以出现在调整的b浪中。

⑤交替规则警示我们,不要指望同一类形态连续出现。

⑥4浪不可与1浪有重叠。

据说期货市场不这么严格,股市则需要。

⑦该理论在参与度高的市场,则越加准确。

⑧波浪理论中形态、比数、时间的重要性依次递减。

⑨以水平阻力支撑先来划分区域来看,但间隔变大时则进入了一个较大的波浪,这时候的阻力支撑更加可靠。

波浪理论数学结构——斐波那契数列与黄金分割率斐波那契数列(Fibonacci sequence),又称黄金分割数列、因数学家列昂纳多·斐波那契(Leonardoda Fibonacci)以兔子繁殖为例子而引入,故又称为“兔子数列”,指的是这样一个数列:1、1、2、3、5、8、13、21、34、……在数学上,斐波纳契数列以如下被以递推的方法定义:F(1)=1,F(2)=1, F(n)=F(n-1)+F(n-2)(n>=3,n∈N*)在现代物理、准晶体结构、化学等领域,斐波纳契数列都有直接的应用,为此,美国数学会从1963年起出版了以《斐波纳契数列季刊》为名的一份数学杂志,用于专门刊载这方面的研究成果。

黄金分割是指将整体一分为二,较大部分与整体部分的比值等于较小部分与较大部分的比值,其比值约为0.618。

这个比例被公认为是最能引起美感的比例,因此被称为黄金分割。

1、波浪理论的推动浪,浪形为5(1、2、3、4、5),调整浪的浪型为3(a\b\c),合起来为8。

若把波浪细化,大的推动浪又可分为1、3、5浪为推动,2、4为调整。

a、c为推动,b为调整。

这样大的推动浪为5+3+5+3+5=21,调整浪为5+3+5=13,合起来为34。

若再进行更详细的浪形划分,大的推动浪为21+13+21+13+21=89,调整浪为21+13+21=55,合起来为144。

所以,波浪理论怎么细分,都精确在这个数列上:1、2、3、5、8、13、21、34、55、89、144、2332、这个数列就是斐波那契数列。

它满足如下特性:每两个相连数字相加等于其后第一个数字;前一个数字大约是后一个数字的0.618倍;前一个数字约是其后第二个数字的0.382倍;后一个数字约是前一个数字的1.618倍;后一个数字约是前面第二个数字的2.618倍;3、由此计算出常见的黄金分割率为(0.5和1.5外):0.191、0.236、0.382、0.618、0.809、1.236、1.382、1.618、1.764、1.809 4、黄金分割比率对于股票市场运行的时间周期和价格幅度模型具有重要启示及应用价值。

黄金分割及波浪理论

艾略特(R.Elliott)波浪理论是最常用的趋势分析工具之一,波浪理论是艾略特发理的一种分析工具,波浪理论可以在趋势确立之时预测趋势何时结束,是被投资者常用的一种预测工具。

艾略特深信循环是一个自然现象,犹如春夏秋冬、日夜、晴天与雨天、月圆与月缺、好与坏等现象,于是将过去的经济数据归纳、分析及研究,以求证市场价格波动及循环形式。

市场价格是以一具波浪的循环形式出现,一个循环内共有八个基本波浪,即推动浪和调整浪。

推动浪分为五个子浪的结构(1-2-3-4-5),调整浪则分为三个子浪的结构(a-b-c),市场价格走势由相同的结构不断重复组成。

艾略特同时应用了一些特别的数字,称为神奇数字,它们是1、2、3、5、8、13、21、34、55、89、144……等,这些数字具有一些特性:

数字是由前两个数字相加而成,例如3+5=8,5+8=13.

两相邻数字互相相除,其商约为0.618及1.618(数字愈大则愈接近),例如89/144及144/89。

两相隔数字互相相除,其商约为0.382及2.618,例如34/89及89/34。

艾略特相信这些数字经常地在人类自然生活上出现,而且更支配了自然界之生与死,扩大与收缩、进步与退步之规律,于是波浪的升跌幅度,都会与这些数字及其比例接近,所以可以用来估计浪的高低幅度。

利用神奇数字量度目标(Fibonacci Number Sequence)

要利用神奇数字量度市场价格的目标,先求前期升/跌浪的累各积升/跌幅度,量度点是先由前升/跌浪最高及最低位起算,然后再计算整个的累积升/跌幅度,之所以这个幅度的0.382、0.5及0.618(即所谓黄金比率)来推算出可能出现的价格水平。

利用黄金比率的神奇量度目标,是可以在上升走势或下跌刚结束时,推算出调整/反弹幅度是有可能出现在黄金比率所推算出的目标水平上

周期分析

市场价格会随时间出现规律性高位、低位或波动情况;周期分析透过整理市场价格,将下列价格关系分析及辨认,从而评估市场价格趋势:

高位至高位关系;

低位至低位关系;

高位至低位关系。

周期长短不一,可以年、月、日为单位,投资者透过对周期重演的规律及特性,从而评估市场价格重现的可能性,以了解市场价格的时间与方向。

下图为周期线一例,周期线将走势上升和下跌以时间来分析,存在一种周期关系。