东航套期保值案例分析33页PPT

- 格式:ppt

- 大小:2.61 MB

- 文档页数:33

套期保值会计运用分析(2010-5-20 8:59:52 来源:中国会计视野)2009年4月16日,中国东方航空股份有限公司发布《2008年年度报告》,显示归属于母公司所有者净利润为-139.28亿元(上年同期净利润为6.04亿元),所有者权益-115.99亿元。

由于所有者权益为负数,其A股更名为ST 东航。

创纪录的巨亏让人瞠目结舌,其中的航油套期保值亏损64.01亿元尤其让人震惊和费解。

一般认为,套期保值的目的和做法就是把风险锁定,在规避潜在风险的同时,也放弃了潜在获利,从这个意义上讲,套期保值是不可能发生巨额盈亏的.而ST东航却套而不保。

一、套期保值的一般运用按照《企业会计准则第24号——套期保值》定义,套期保值是指企业为规避外汇风险、利率风险、商晶价格风险、股票价格风险、信用风险等,指定一项或一项以上套期工具,使套期工具的公允价值或现金流量变动,预期抵销被套期项目全部或部分公允价值或现金流量变动。

套期保值策略通常是,买入(卖出)与现货市场数量相当、但交易方向相反的同类商晶期货合同,以期在未来某一时间通过卖出(买入)期货合同来补偿现货市场价格变动所带来的实际价格风险。

套期保值之所以能够实现,是因为在期货合约到期日前,期货价格和现货价格受相同的经济因素和非经济因素影响和制约,具有高度的相关性,导致期货市场和现货市场盈亏必然相互抵销。

由于中国《企业会计准则第24号——套期保值》与《国际会计准则第39号一金融工具:确认与计量》中套期保值会计内容已实现趋同,下面的论述依据中国会计准则展开,仅在个别地方引述国际准则。

航空公司成本中航油成本占比很高。

航油成本随油价波动变化很大,会给其利润带来很大波动,因此.航空公司普遍面临很高的航油价格风险,存在套期保值需求。

[例]假设某中资航空公司2007年8月31日需购人航油100万吨(相当于未来3个月海外航油用量),公司判断未来3个月内航油价格可能持续上涨。

2007年5月31日,航油现货价格为580美元,吨,决定在境外某交易所做期货多头100万吨为该预期交易套期保值。

典型失败案例分析-中国东方航空公司东航在2008年6月签订的石油套保合约,由于石油价格的大幅下跌,造成了62亿巨额亏损。

根据东航公告,所签订的航油套期保值期权合约分为两个部分:在一定价格区间内,上方买入看涨期权,同时下方卖出看跌期权。

在市场普遍看涨的情况下,采用这种结构的主要原因是利用卖出看跌期权来对冲昂贵的买入看涨期权费,同时要承担市场航油价格下跌到看跌期权锁定的下限以下时的赔付风险。

失败的原因,是由于在签订合约之前,东航在国外投行的指导下,认为原已位于高位的石油价格还会出现上涨,所以签订的套保合约以单边上涨行情为基础。

然而,条约签订不久,石油价格开始大幅下跌,导致了东航出现巨额亏损的局面。

中国东方航空公司案例失败原因总结:1)过分依赖、信任国外投行,导致签订不对等合约。

对于国航同国外投行签订的套保合同,我们不难发现,合同本身存在着不对等的问题。

但是对于国航这样的大规模国企来说,为何还是义无反顾的签订合约呢?原因是多方面的,但其中最重要的一点是,我国的国企过分信任国外的投行,被他们的专业名声冲昏了头脑。

这种过分的信任主要来源于自身专业水平的贫乏及对行业的不了解。

2)单边看多预测,未考虑到反向行情。

国航在签订套保合约的时候,国际油价最高已经涨到了147.5美元,面对如此高的价位,套保方并未考虑到价格回落的风险,反而相信了国外投行唱高200美元的误导。

制定了单边看涨的套保策略,导致日后价格大幅回落带来的巨额亏损。

3)对价格存在侥幸心理,试图利用反向操作抵消权利金。

在套保策略的设计过程中,国航过分相信看涨的单边行情,在签订一个看涨期权之后,为了能够对冲昂贵的看涨期权金,又签订了一个卖出的看跌期权,并同时承担市场下跌到看跌期权锁定的下限以下的赔偿风险。

此举可谓是“因小失大”,虽然理论上抵消了一部分的权利金,但所增添的附加风险,以及相关的赔偿金却是导致国航巨额亏损的罪魁祸首。

4)分清套保和投机的界限,坚持初衷原则。

东航期权套期保值案例研究姓名: 高扬学号:00628125一、背景简述随着我国市场经济的不断发展和全球经济一体化进程的加剧.中国俨然已融入世界经济发展的大潮中,然而我国对市场经济的理解还不够深入,上市公司对于金融衍生产品的研究,风险的预警、计算分析以及控制能力比较欠缺。

因此在前期利益的诱惑下,企业家往往忽视公司风险管理和内部控制存在的漏洞,抱着一种赌博的心态参与全球市场竞争,正中国际投机者只下怀。

本文在讲述期权套期保值基本原理的基础上,来分析东航套期保值导致巨额浮亏的案例。

套期保值(Hedging)也译作“对冲交易”,即企业为规避外汇风险、利率风险、商品价格风险、股票价格风险、信用风险等,指定一项或一项以上套期工具,使套期工具的公允价值或现金流变动预期抵消被套期项目全部或部分公允价值或现金流量变动。

套期保值基本做法就是买进或卖出与现货市场交易数量相当但交易地位相反的商品期货合约,以期在未来某一时间通过卖出或买进相同的期货合约,对冲平仓,结清期货交易带来的盈利或亏损,以此来补偿或抵消现货市场价格变动所带来的实际价格风险或利益,使交易者的经济收益稳定在一定的水平。

套期保值实质上就是在近期和远期之间建立的一种对冲机制,以使价格风险降低到最低限度。

然而期货市场毕竟是不同于现货市场的独立市场,它还会受一些其他因素的影响。

因而期货价格的波动时间与波动幅度不一定与现货价格完全一致;加之期货市场上有规定的交易单位,两个市场操作的数量往往不尽相等,这就意味着套期保值者在冲销盈亏时有可能获得额外的利润或亏损。

“对赌”实际上并不是赌博,而是一种特殊的投资和融资手段,是以期权为基础的金融衍生品。

对赌协议的英文名称为Valuation Adjustment Mechanism(VAM),直译过来是估值调整协议。

协议双方并不完全是你输我赢的关系。

在很多情况下,对赌协议是一种激励约束条款。

企业能够利用这种方式较为简便地获得大额资金,解决资金短缺问题,以达到低成本融资和快速扩张的目的。

东方航空燃油套期保值财务结果分析与启示经典案例 I CAS E ST U DY方航空公司股份有限公司(以1 .燃油套期的目的。

(公司)航油套期保值采购量占每年的用油量的6 0%以上,因此,公/ J、下称“东方航空 ) 2 0 1 1年年度报业务的目的是规避航油价格大幅上涨的风司航油现货采购成本的节省部分将远远大告披露,“于2 0 1 1年度,本集团没有新签订原险,减小公司因油价上涨造成经营的不确定于套期保值合约带来的损失。

油期权合约,本集团于2 0 1 1年l 2月3 1 N持有性。

该业务通过与公司实际的用油成本相对东方航空在公告中始终强调套期的目的未交割合约均于以往年度签订并已经交冲,稳定和固化公司的航油成本,有效规避因标是锁定航油成本,规避油价大幅上涨带来割完毕”,标志着在2 0 0 8年金融危机中几乎航油价格大幅上涨带来的经营风险。

航油套的经营风险,公允价值损失并非现金实际损使公司遭受灭顶之灾的燃油套期保值 (以期保值业务是航空公司锁定航油成本的主失,未来是否有实际损失以及损失的大小依下称“套期” )交易全部执行完毕。

美国知名要手段,被世界各国航空公司所普遍采用。

风险管理学者 S t u l z曾指出,企业套期保值赖于合约剩余期间的油价走势。

因此,只有对2 .燃油套期的重要性和套期交易量。

由套期合约以及企业经营的财务结果进行综的目标是保持利润的稳定,避免产生财务于航油成本占公司营运成本的比例逐年提合分析,才有可能正确评估企业套期交易的困境成本。

但是,我国航空公司燃油套期行高,2 0 0 2 - 2 0 0 8年中期航油成本占营运成本真实效果。

为却产生了与套期目标相反的结果,其根源的比例从 2 1%上升到4 0%,航油价格的飙升何在?本文通过分析东方航空公司2 0 0 8 - 严重影响了公司的经营效益。

2 0 0 8年以来,航 2 0 1 1年燃油期货合约财务结果,详解企业油价格一路上涨,为了保护公司经营免受高燃油期权交易的真实财务效果和企业对套油价的冲击,公司依据相关的规章制度,在董期目标的认识偏差。

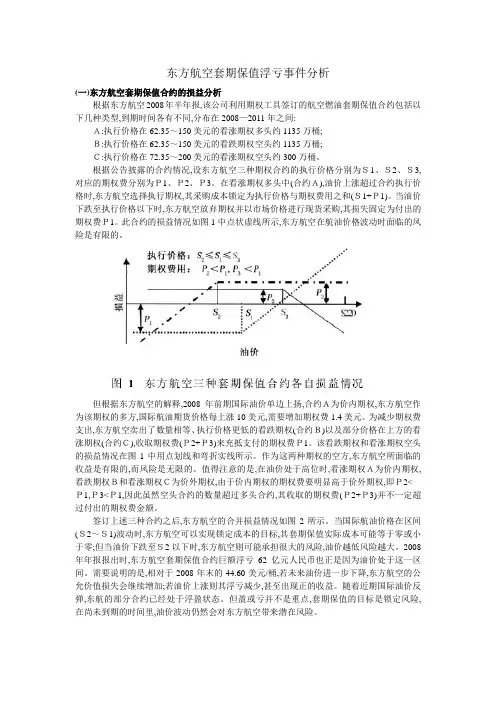

东方航空套期保值浮亏事件分析(一)东方航空套期保值合约的损益分析根据东方航空2008年半年报,该公司利用期权工具签订的航空燃油套期保值合约包括以下几种类型,到期时间各有不同,分布在2008—2011年之间:A:执行价格在62.35~150美元的看涨期权多头约1135万桶;B:执行价格在62.35~150美元的看跌期权空头约1135万桶;C:执行价格在72.35~200美元的看涨期权空头约300万桶。

根据公告披露的合约情况,设东方航空三种期权合约的执行价格分别为S1、S2、S3,对应的期权费分别为P1、P2、P3。

在看涨期权多头中(合约A),油价上涨超过合约执行价格时,东方航空选择执行期权,其采购成本锁定为执行价格与期权费用之和(S1+P1)。

当油价下跌至执行价格以下时,东方航空放弃期权并以市场价格进行现货采购,其损失固定为付出的期权费P1。

此合约的损益情况如图1中点状虚线所示,东方航空在航油价格波动时面临的风险是有限的。

但根据东方航空的解释,2008年前期国际油价单边上扬,合约A为价内期权,东方航空作为该期权的多方,国际航油期货价格每上涨10美元,需要增加期权费1.4美元。

为减少期权费支出,东方航空卖出了数量相等、执行价格更低的看跌期权(合约B)以及部分价格在上方的看涨期权(合约C),收取期权费(P2+P3)来充抵支付的期权费P1。

该看跌期权和看涨期权空头的损益情况在图1中用点划线和弯折实线所示。

作为这两种期权的空方,东方航空所面临的收益是有限的,而风险是无限的。

值得注意的是,在油价处于高位时,看涨期权A为价内期权,看跌期权B和看涨期权C为价外期权,由于价内期权的期权费要明显高于价外期权,即P2< P1,P3<P1,因此虽然空头合约的数量超过多头合约,其收取的期权费(P2+P3)并不一定超过付出的期权费金额。

签订上述三种合约之后,东方航空的合并损益情况如图2所示。

当国际航油价格在区间(S2~S1)波动时,东方航空可以实现锁定成本的目标,其套期保值实际成本可能等于零或小于零;但当油价下跌至S2以下时,东方航空则可能承担很大的风险,油价越低风险越大。

国企深陷“套保”泥潭——东方航空套期保值酿成62亿亏损小组成员林刚申远张弛汤昕烨刘润普龚梅宜案例经过背景介绍金融工具分析亏损原因分析及建议亏损事件后续12345背景介绍案例经过金融工具分析亏损原因分析及建议亏损事件后续背景介绍案例经过金融工具分析亏损原因分析及建议亏损事件后续背景介绍东方航空为什么要进行航油的套期保值?✓防止航油成本上涨如何选择金融衍生品进行套期保值?✓远期多头✓原油期货多头✓看涨期权多头✓看跌期权空头案例经过背景介绍案例经过金融工具分析亏损原因分析及建议亏损事件后续高盛宣称油价将冲上200美元/桶,油价跌破62.35美元/桶是绝对的小概率事件。

2008年6月,东航和国际投行签订合约,草率地卖出看跌期权,甚至接受盈利风险不对称的对赌条款。

GoldmanSachs案例经过——合约内容背景介绍案例经过金融工具分析亏损原因分析及建议亏损事件后续 航油套期保值期权合约分为两个部分:•在一定价格区间内,上方买入看涨期权,•同时下方卖出看跌期权。

合约一航油价格在62.35~150美元每桶区间内,套保量为1135万桶,即东航可以以约定价格(最高上限为150美元)买入航油1135万桶。

合约截止日时,无论航油价格多少,东航都可以选择是否购买,合约对手必须接受。

但航油价格每上涨10美元,东航需要付出1.4美元的期权合约金,如果合约终止,东航不需购买,期权费按照实际价格差支付。

案例经过——合约内容背景介绍案例经过金融工具分析亏损原因分析及建议亏损事件后续 航油套期保值期权合约分为两个部分:•在一定价格区间内,上方买入看涨期权,•同时下方卖出看跌期权。

合约二东航以不低于62.35美元的价格购买合约对手航油1135万桶。

合约截止日时,无论航油价格多少,合约对手都有权选择是否卖出,东航必须接受;航油价格在72.35~200美元每桶区间内,东航可以以约定价格向对手卖出300万桶,对手具有购买选择权,东航必须接受。

东方航空的套期保值案例及分析国际油价暴跌,对成本压力巨大的航空业本是一大利好,但部分航空公司却平添烦恼。

根据东方航空、中国国航和南方航空三家公司的2008年年报统计,三家公司因燃油套期保值合约发生巨额公允价值损失,导致企业净亏损279亿元,约占全球航空企业亏损总额的48%。

其中,中国国航的套期保值合约亏损近75亿元,东方航空的套期保值合约亏损62亿元。

那么这几家航空公司却为何因套期保值而蒙受巨大损失?5月14日,中国国际航空公司通过上海证券交易所网站发布公告称,国航2008年亏损91.49亿,其中燃油套期保值预计亏损达74.72亿元。

航空公司深陷“套保门”是一时间的热点。

截至2009年4月30日,国航、东航、南航、海航、上航五大航空公司年报无一盈利,亏损总额高达305.79亿元,而此前国际航空运输协会发布的报告显示,2008年全球航空公司的亏损总额约合人民币540亿元,这也就意味着,在全球230多家航空公司中,中国五大航空公司的亏损总额就占到了56%。

在对亏损原因进行分析时,几家航空公司都把“全球金融危机导致航空运输需求急剧下滑和燃油成本大幅攀升”作为2008年主营业务亏损的理由。

然而有人发现,国航、东航的巨额亏损还有一个重要原因,在两家公司“关于燃油套期保值的提示性公告”中披露出这样的信息: 2008年,在东航139.28亿元的亏损中,燃油套期保值业务的损失为64.01亿元,占比46%;而国航的油料套期保值业务损失达74.72亿元,竟然占到了总亏损额91.49亿元的82%。

2008年,全球金融危机对各国的实体经济都产生了巨大冲击,航空业当然也不例外,客流急剧减少、油价大起大落。

但是,从几家航空公司的公告中我们却发现,亏损的大头却来自并非主营业务的燃油套期保值。

那么,同样经历了2008年的境外航空企业又有什么样的遭遇呢?境外航空公司2008年的盈亏状况发现,8家航空公司都进行了航油套期保值操作,其中美利坚航空、英国航空、澳洲航空和新加坡航空这4家公司的套期保值业务均实现了盈利。

国航和东航燃油套保亏损事件分析发布时间: 2013-12-16 21:49:24 作者:王琦林伟斌来源:中国金融期货交易所一、国航和东航燃油套保合约出现巨额浮亏并非套保失败中国国航11月21日公告称,截至2008年10月31日燃油套期保值合约的公允价值损失31亿元人民币,较第三季度报告所披露的公允价值损失扩大21亿元。

无独有偶,东方航空11月26日也发布公告称,截至2008年10月31日所测算出的燃油套期保值合约公允价值损失约为人民币18.3亿元。

两大国有航空公司几乎同时因燃油套期保值业务导致公允价值账面巨额浮亏,在业界掀起了巨大波澜。

人们不禁要问为什么连“套期保值”这种锁定价格风险的手段也会发生巨额亏损?首先要从套期保值的原理说起。

所谓的“套期保值”是指以规避现货价格风险为目的的期货或其他衍生产品的交易行为,通过买进(或卖出)与现货数量相当但交易方向相反的期货合约或运用其他衍生产品,以期在将来某一时间通过期货合约或其他衍生产品的平仓获利来抵偿因现货价格变动带来的不利价格风险。

当然如果现货价格出现了有利变动,则因期货或其他衍生品头寸会出现损失也放弃了可能获得的额外收益。

通过同时在期货等衍生品市场和现货市场进行方向相反的交易,使一个市场的盈利弥补另一个市场的亏损,从而在两个市场建立对冲机制,以规避现货市场价格波动的风险。

由于燃油成本是航空公司运营成本的重要组成部分,占总运营成本的40%左右,因此控制燃油成本上涨是航空公司实现业务可持续增长、保持盈利稳定的关键。

航空公司本身的主营业务是经营空中旅客运输服务,并不对油价进行预测和投机,因此需要锁定油价以获得主营业务服务收入,一般需要通过签订套期保值合约,以稳定和固化燃油成本。

如果未来一段时间内燃油价格上涨,则以衍生品市场上的获利来弥补在现货市场高价购油所带来的成本增加;如果燃油价格下降,则以现货市场低价购油所带来的成本降低来弥补衍生品市场上的损失,从而不论未来燃油价格是涨是跌都能锁定经营成本,尽可能避免因燃油成本大幅波动带来的经营风险。

案例七(东方航空套保亏损)案例资料一:航油套保合约隐藏后门国际投行追杀东航始末再过3个月,东方航空将戴上st帽子。

根据测算,其2021年全年的亏损额可能高达122亿元,其中航油套保浮亏62亿元,实际赔付已经超过1000万美元,随着合约的不断到期,这个窟窿还会越捅越大。

交易对手:国际投行巨头?“无论东航目的就是套保还是投机,呈现出在我们面前的合约都就是彻头彻尾的错误,全然搞反了方向。

”长城伟业期货机构业务部总经理卜毅文向《中国经营报》记者展毛了东航套保巨赚62亿元的来源。

直到2021年11月27日,一纸《关于航油套期保值业务的提示性公告》,东航航油套保巨亏才浮出水面。

公告显示:截至2021年10月31日,东航航空燃油套保亏损共计18.3亿元。

同时公告提出,所签订的套期保值合约实际亏损额将随着航油价格变动。

果不其然,随后,47亿、50亿、62亿,窟窿越来越小,截止2021年12月31日,根据东航的套保合约及当日纽约wti原油收盘价排序,这个窟窿在2021年底被定格在62亿元。

消息人士告诉《中国经营报》记者,造成东航巨亏的套保合约签订于2021年6月份,共计55份,签订对象为数家国际知名投行。

航油套期保值就是指航空公司为了应付油价的上下波动增添的经营风险,对未来所用航油展开保值快速增长的一种金融衍生品工具,通过买进或买进远期航油合约,瞄准成本。

亏损或者盈利在合约到期前属浮盈或者浮亏。

假设买进看跌合约,油价下跌导致浮盈,这部分盈利对擦掉了相等于合约量部分下跌增添的成本增加部分,达至对航油的套期保值促进作用,反之亦然巨亏元凶:卖出套保期权根据可以查资料,东航对航空燃油展开套期保值始于2021年,2021年度只产生了53.5万元的浮亏,较好的对冲了航油价格上涨增添的成本风险,然而签定于2021年6月的套保合约为何遭遇高达62亿元的巨亏?根据东航公告,所签订的航油套期保值期权合约分为两个部分:在一定价格区间内,上方买进看跌期权,同时下方买进看涨期权。