金融衍生工具第四章

- 格式:ppt

- 大小:644.50 KB

- 文档页数:64

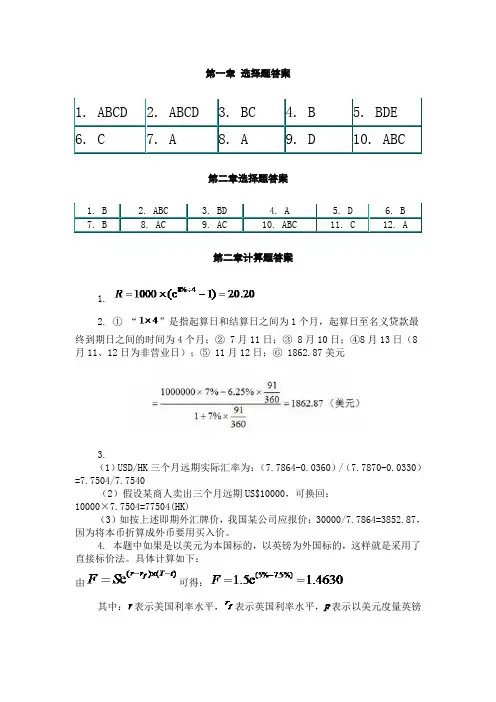

第一章选择题答案1. ABCD2. ABCD3. BC4. B5. BDE6. C7. A8. A9. D 10. ABC第二章选择题答案1. B2. ABC3. BD4. A5. D6. B7. B 8. AC 9. AC 10. ABC 11. C 12. A第二章计算题答案1.2. ① “”是指起算日和结算日之间为1个月,起算日至名义贷款最终到期日之间的时间为4个月;② 7月11日;③ 8月10日;④8月13日(8月11、12日为非营业日);⑤ 11月12日;⑥ 1862.87美元3.(1)USD/HK三个月远期实际汇率为:(7.7864-0.0360)/(7.7870-0.0330)=7.7504/7.7540(2)假设某商人卖出三个月远期US$10000,可换回:10000×7.7504=77504(HK)(3)如按上述即期外汇牌价,我国某公司应报价:30000/7.7864=3852.87,因为将本币折算成外币要用买入价。

4. 本题中如果是以美元为本国标的,以英镑为外国标的,这样就是采用了直接标价法。

具体计算如下:由可得:其中:表示美国利率水平,表示英国利率水平,F表示以美元度量英镑的远期汇率,S表示以美元度量英镑的即期汇率。

5. (1)1个月后和3个月后派发的一元股息的现值为:(2)若交割价格等于远期价格,则远期合约的初始价格为0。

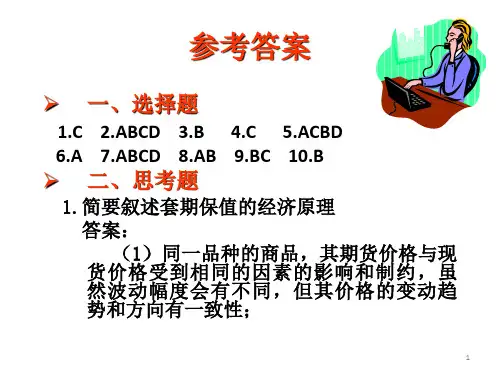

6. (1)第三章选择题答案第三章计算题12、第四章选择题答案答案 C ABCD B C A;C;B;D A ABCD A;B B;C B第四章计算题答案1.最佳套期保值比率为:该公司应购买的合约规模张合约,省略小数,应购买15张合约2.3月1日开仓时,基差7月31日平仓时,基差则每日元的实际有效价格(每日元美分数)该公司收到的日元的实际总有效价格=50 000 000×0.7750=378 500(美元)。

基差的变化,基差变强,对空头套期保值有利,该公司不仅可达到补亏目的,还可获利0.0050×50,000,000=250,000美元,保值非常成功。

金融衍生工具教案第一章:金融衍生工具概述1.1 金融衍生工具的定义与特点介绍金融衍生工具的概念解释金融衍生工具的特点1.2 金融衍生工具的分类介绍金融衍生工具的分类及各类的代表性产品解释各类金融衍生工具的用途和应用场景1.3 金融衍生工具的市场参与者介绍金融衍生工具市场的主要参与者解释各类市场参与者的角色和功能第二章:利率衍生工具2.1 利率期货介绍利率期货的概念和特点解释利率期货的交易方式和应用场景2.2 利率期权介绍利率期权的概念和特点解释利率期权的交易方式和应用场景2.3 利率互换介绍利率互换的概念和特点解释利率互换的交易方式和应用场景第三章:货币衍生工具3.1 外汇期货介绍外汇期货的概念和特点解释外汇期货的交易方式和应用场景3.2 外汇期权介绍外汇期权的概念和特点解释外汇期权的交易方式和应用场景3.3 货币互换介绍货币互换的概念和特点解释货币互换的交易方式和应用场景第四章:股票衍生工具4.1 股票期货介绍股票期货的概念和特点解释股票期货的交易方式和应用场景4.2 股票期权介绍股票期权的概念和特点解释股票期权的交易方式和应用场景4.3 股票指数期货介绍股票指数期货的概念和特点解释股票指数期货的交易方式和应用场景第五章:信用衍生工具5.1 信用违约互换介绍信用违约互换的概念和特点解释信用违约互换的交易方式和应用场景5.2 信用价差期权介绍信用价差期权的概念和特点解释信用价差期权的交易方式和应用场景5.3 信用指数衍生工具介绍信用指数衍生工具的概念和特点解释信用指数衍生工具的交易方式和应用场景第六章:商品衍生工具6.1 商品期货介绍商品期货的概念和特点解释商品期货的交易方式和应用场景6.2 商品期权介绍商品期权的概念和特点解释商品期权的交易方式和应用场景6.3 商品互换介绍商品互换的概念和特点解释商品互换的交易方式和应用场景第七章:能源衍生工具7.1 能源期货介绍能源期货的概念和特点解释能源期货的交易方式和应用场景7.2 能源期权介绍能源期权的概念和特点解释能源期权的交易方式和应用场景7.3 能源互换介绍能源互换的概念和特点解释能源互换的交易方式和应用场景第八章:波动率衍生工具8.1 波动率期货介绍波动率期货的概念和特点解释波动率期货的交易方式和应用场景8.2 波动率期权介绍波动率期权的概念和特点解释波动率期权的交易方式和应用场景8.3 波动率互换介绍波动率互换的概念和特点解释波动率互换的交易方式和应用场景第九章:结构化衍生工具9.1 结构化衍生工具的概念和特点介绍结构化衍生工具的概念和特点解释结构化衍生工具的构成和设计原理9.2 结构化衍生工具的定价与估值介绍结构化衍生工具的定价方法和估值模型解释结构化衍生工具的风险和收益特性9.3 结构化衍生工具的应用场景介绍结构化衍生工具在不同领域的应用案例解释结构化衍生工具在风险管理和投资策略中的应用第十章:金融衍生工具的风险管理10.1 金融衍生工具的风险类型介绍金融衍生工具的主要风险类型,包括市场风险、信用风险、流动性风险等解释各类风险的特点和影响因素10.2 金融衍生工具的风险评估与管理策略介绍金融衍生工具风险评估的方法和工具解释金融衍生工具风险管理的基本策略,包括风险规避、风险分散、风险对冲等10.3 金融衍生工具的风险监管与合规介绍金融衍生工具风险监管的基本要求和合规标准解释金融衍生工具在监管和合规方面的重要性和应对措施重点和难点解析重点环节一:金融衍生工具的定义与特点补充说明:金融衍生工具是一种基于其他金融工具或实体资产价格变动的合约,其价值取决于其所基于的资产或指标。

第一章1、衍生工具包含几个重要类型?他们之间有何共性和差异?2、请详细解释对冲、投机和套利交易之间的区别,并举例说明。

3、衍生工具市场的主要经济功能是什么?4、“期货和期权是零和游戏。

”你如何理解这句话?第一章习题答案1、期货合约::也是指交易双方按约定价格在未来某一期间完成特定资产交易行为的一种方式。

期货合同是标准化的在交易所交易,远期一般是OTC市场非标准化合同,且合同中也不注明保证金。

主要区别是场内和场外;保证金交易。

二者的定价原理和公式也有所不同。

交易所充当中间人角色,即买入和卖出的人都是和交易所做交易。

特点:T+0交易;标准化合约;保证金制度(杠杆效应);每日无负债结算制度;可卖空;强行平仓制度。

1)确定了标准化的数量和数量单位、2)制定标准化的商品质量等级、(3)规定标准化的交割地点、4)规定标准化的交割月份互换合约:是指交易双方约定在合约有效期内,以事先确定的名义本金额为依据,按约定的支付率(利率、股票指数收益率)相互交换支付的约定。

例如,债务人根据国际资本市场利率走势,将其自身的浮动利率债务转换成固定利率债务,或将固定利率债务转换成浮动利率债务的操作。

这又称为利率互换。

互换在场外交易、几乎没有政府监管、互换合约不容易达成、互换合约流动性差、互换合约存在较大的信用风险期权合约:指期权的买方有权在约定的时间或时期内,按照约定的价格买进或卖出一定数量的相关资产,也可以根据需要放弃行使这一权利。

为了取得这一权利,期权合约的买方必须向卖方支付一定数额的费用,即期权费。

期权主要有如下几个构成因素①执行价格(又称履约价格,敲定价格〕。

期权的买方行使权利时事先规定的标的物买卖价格。

②权利金。

期权的买方支付的期权价格,即买方为获得期权而付给期权卖方的费用。

③履约保证金。

期权卖方必须存入交易所用于履约的财力担保,④看涨期权和看跌期权。

看涨期权,是指在期权合约有效期内按执行价格买进一定数量标的物的权利;看跌期权,是指卖出标的物的权利。

金融衍生工具的课后习题第一章 1.金融基础工具主要包括()A.货币B.外汇C.利率工具D.股票E.远期2.金融衍生工具按照自身交易方法可分为()A.金融远期B.金融期权C.金融期货D.金融互换3.金融互换主要包括()。

A.股票互换B.货币互换C.利率互换D.债券互换4.具有无固定场所、较少的交易约束规则,以及在某种程度上更为国际化特征的市场是指()。

A.场内交易B.场外交易C.自动配对系统D.自由交易5.金融衍生工具市场的组织结构由()构成A.咨询机构B.交易所C.监管机构D.金融全球化E.经纪行6.通过同时在两个或两个以上的市场进行交易,而获得没有任何风险的利润的参与者是() A.保值者 B.投机者 C.套利者 D.经纪人7.金融衍生工具最主要、也是一切功能得以存在的基础功能是指()。

A.转化功能B.定价功能C.规避风险功能D.盈利功能E.资源配�Z功能8.1972年12月,诺贝尔经济学奖获得者()的一篇题为《货币需要期货市场》的论文为货币期货的诞生奠定了理论基础。

A.米尔顿弗里德曼(Milton Friedman)B.费雪和布莱克(Fisher and Black)C.默顿和斯克尔斯(Myron and Scholes)D.约翰纳什(John Nash)9.()是20世纪80年代以来国际资本市场的最主要特征之一。

A.金融市场资本化B.金融市场国际化C.金融市场创新化D.金融市场证券化10.下面选项中属于金融衍生工具新产品的有()A.巨灾再保险期货B.巨灾期权合约C.气候衍生品D. 信用衍生产品二、思考题1.如何定义金融衍生工具?怎样理解金融衍生工具的含义?2.与基础工具相比,金融衍生工具有哪些特点? 3.金融衍生工具的功能有哪些?4.金融衍生工具市场的参与者有哪些?5.请简述金融衍生工具对金融业的正、负两方面影响。

6.请根据下述各种情况,指出分别运用了哪种金融衍生工具,并简要说明如何操作。

情况一:9月初,你决定购买一辆新汽车。

金融衍生工具教案第一章:金融衍生工具概述1.1 金融衍生工具的定义与特点金融衍生工具的定义金融衍生工具的特点1.2 金融衍生工具的分类按合约类型分类按基础资产分类按交易场所分类1.3 金融衍生工具的发展与现状金融衍生工具的历史发展金融衍生工具在全球市场的现状我国金融衍生工具市场的发展情况第二章:利率衍生工具2.1 利率衍生工具的定义与特点利率衍生工具的定义利率衍生工具的特点2.2 利率衍生工具的主要产品利率期货利率期权利率互换利率远期2.3 利率衍生工具的应用与风险管理利率衍生工具在金融机构中的应用利率衍生工具在企业中的应用利率衍生工具风险管理策略第三章:外汇衍生工具3.1 外汇衍生工具的定义与特点外汇衍生工具的定义外汇衍生工具的特点3.2 外汇衍生工具的主要产品外汇期货外汇期权外汇互换外汇远期3.3 外汇衍生工具的应用与风险管理外汇衍生工具在金融机构中的应用外汇衍生工具在企业中的应用外汇衍生工具风险管理策略第四章:股权衍生工具4.1 股权衍生工具的定义与特点股权衍生工具的定义股权衍生工具的特点4.2 股权衍生工具的主要产品股票期货股票期权股票指数期货股票指数期权4.3 股权衍生工具的应用与风险管理股权衍生工具在金融机构中的应用股权衍生工具在企业中的应用股权衍生工具风险管理策略第五章:信用衍生工具5.1 信用衍生工具的定义与特点信用衍生工具的定义信用衍生工具的特点5.2 信用衍生工具的主要产品信用违约互换信用指数期货信用风险缓释合约信用风险缓释期权5.3 信用衍生工具的应用与风险管理信用衍生工具在金融机构中的应用信用衍生工具在企业中的应用信用衍生工具风险管理策略第六章:金融衍生工具的交易机制与流程6.1 金融衍生工具的交易机制交易所交易场外交易电子交易平台6.2 金融衍生工具的交易流程交易前的准备交易操作流程交易后的清算与结算6.3 金融衍生工具的交易策略投机策略对冲策略套利策略第七章:金融衍生工具的风险管理7.1 金融衍生工具的风险类型市场风险信用风险流动性风险操作风险7.2 金融衍生工具的风险评估风险评估方法风险评估模型风险评估应用7.3 金融衍生工具的风险控制策略风险限额管理风险对冲策略风险转移策略第八章:金融衍生工具的监管与法规8.1 金融衍生工具的监管体系监管机构与监管职责监管政策与监管框架监管趋势与展望8.2 金融衍生工具的法律法规国内法律法规国际法律法规法律法规的适用与执行8.3 金融衍生工具的合规与道德合规要求道德准则合规与道德在金融衍生工具交易中的作用第九章:金融衍生工具的应用案例分析9.1 利率衍生工具应用案例案例一:利率期货在利率风险管理中的应用案例二:利率期权在利率风险管理中的应用案例三:利率互换在利率风险管理中的应用9.2 外汇衍生工具应用案例案例一:外汇期货在外汇风险管理中的应用案例二:外汇期权在外汇风险管理中的应用案例三:外汇互换在外汇风险管理中的应用9.3 股权衍生工具应用案例案例一:股票期权在股票风险管理中的应用案例二:股票指数期货在股票风险管理中的应用案例三:股票指数期权在股票风险管理中的应用第十章:金融衍生工具的发展趋势与挑战10.1 金融衍生工具的发展趋势发展趋势一:金融衍生工具市场规模不断扩大发展趋势二:金融衍生工具创新不断涌现发展趋势三:金融衍生工具的监管体系不断完善10.2 金融衍生工具面临的挑战挑战一:金融衍生工具的系统性风险挑战二:金融衍生工具的合规与道德问题挑战三:金融衍生工具在国际市场的竞争与合作10.3 金融衍生工具的发展策略与建议发展策略一:积极推动金融衍生工具市场发展发展策略二:加强金融衍生工具的监管与法规建设发展策略三:提高金融衍生工具的交易与风险管理能力重点解析本文主要介绍了金融衍生工具的定义、分类、发展历程、交易机制、风险管理、监管法规、应用案例以及发展趋势和挑战。

《衍生金融工具》(第二版)习题及答案第4章第四章1.假设你签订了一份不支付红利股票的6个月期的远期合约。

现在股票价格为$20.无风险利率为每年10%(连续复利计息)。

远期价格为多少?根据不支付收益证券远期定价公式F0=S0e rT,可得远期价格= 20×e0.10×6/12=21.03故该远期价格应为$21.03.2.一种股票指数现为500。

无风险利率为每年8%(连续复利计息)。

指数的红利收益率为每年4%。

一份4个月期限的期货合约价格为多少?根据支付已知收益率证券远期定价公式F0=S0e(r?q)T,可得远期价格= 500×e(0.08?0.04)×4/12=506.71故该远期价格为506.713.当一种不支付红利股票价格为$40时,签订一份1年期的基于该股票的远期合约,无风险利率为每年10%(连续复利计息)。

(1)远期价格为多少?远期合约的初始价值为多少?(2)6个月后,股票价格为$45,无风险利率仍为10%。

远期价格为多少?远期合约价值为多少?远期价格为$44.21(= 40×e0.10×1),远期合约的初始价值为零。

远期价格为$47.31 (=45×e0.10×6/12),远期合约的初始价值为$3.1(=47.31?44.21)4.无风险利率为每年8%(连续复利计息),某股票指数的红利年支付率为3.5%。

指数现值为450。

6个月期限期货合约的期货价格为多少?根据支付已知收益率证券远期定价公式F0=S0e(r?q)T,可得6个月期限期货合约的期货价格= 450×e(0.08?0.035)×6/12=460.245.无风险利率为每年8%(连续复利计息),某股票预计在3个月后每股支付$2红利,股票价格为为$60。

6个月期期货合约的价格为多少?支付现金红利现值为I=2*e^(-0.08×3/12)=1.96根据支付已知现金收益证券远期定价公式F_0=(S_0-I)e^rT,可得6个月期限期货合约的期货价格F_0=(60-1.96)×e^(0.08×6/12)=60.416.假设无风险利率为每年8%(连续复利计息),某股票指数的红利支付率在年内经常发生变化。

《金融衍生工具》教学大纲衍生金融工具是金融工程专业的必修课。

2020中国发生的“原油宝穿仓”事件, 使很多普通投资者损失巨大。

因此,对金融衍生工具的知识普及和理论发展以及相应的市场监督提出新的课题。

本课程较为全面地介绍了国际金融市场上出现的多种衍生金融工具,对衍生金融工具的基本原理、风险特征、产品性质、运用方法、对冲机制作了系统阐述,同时紧密联系我国衍生金融产品发展现状,注重衍生金融工具在实践中的运用。

本课程除介绍必要的有关衍生金融工具的基本理论之外,注重理论密切联系实际, 列举实际案例解释基本原理,同时采用将定性和定量相结合的分析方法,同时提供给学生必要的课内实践,使学生全面了解和掌握基本原理,为将来能尽快适应实际工作做准备。

通过对衍生金融市场的了解和对价格走势的研究和判断,提高金融工程专业学生的就业竞争实力。

五、课程教学内容第一章总论课程目标课程目标1、2、3、4支撑关系教学目标了解金融衍生工具的概念,掌握金融衍生工具市场的经济功能和主要参与者。

教学重点衍生金融产品的概念和种类;衍生金融工具市场的主要功能。

教学难点如何理解衍生金融工具市场的主要功能?学时课堂教学2学时,课外自主学习不少于2学时。

教学方法讲授法主要内容第一节金融衍生工具的概念和类型第二节金融衍生工具市场的起源和发展第三节金融衍生工具市场的经济功能第四节金融衍生工具市场的主要参与者学习方法自主学习第二章期货与远期市场课程目标课程目标1、2、3掌握期货交割方式、场外交易与远期合约。

期货头寸、交割、远期合约的概念。

期货合约和远期合约的区别,理解期货的交易信息。

课堂教学2学时,课外自主学习不少于2学时。

讲授法、案例法第一节期货合约及其核心条款 第二节主要国际期货市场 第三节期货头寸第四节理解期货交易信息第五节期货保证金制度与逐日盯市制度 第六节交割方式第七节场外交易与远期合约 自主学习、课外辅导第三章期货与远期合约定价课程目标2、3、4理解连续复利、期货定价策略,了解期货成本理论。

理论攻坚-金融学4(讲义)第四章金融衍生工具与投资理论第一节金融衍生工具一、概述金融衍生工具是相对于传统或原生金融工具而言的,是指一种根据事先约定的事项进行支付的双边合约,其合约价格取决于或派生于原生金融工具的价格及其变化。

这些原生金融工具称为基础资产,一般指股票、债券、存单、货币等。

二、金融远期合约(一)定义金融远期合约是指双方约定在未来的某一确定时间,按确定的价格买卖一定数量的某种金融资产的合约。

(二)特征1.场外交易;2.非标准化合约,灵活性较大。

(三)功能金融远期合约最大的功能就是转移风险。

三、金融期货合约(一)定义金融期货合约是指协议双方统一在未来某一约定日期,按约定的条件买入或卖出一定标准数量的某种金融资产的标准化协议。

(二)特征1.标准化的合约;2.在交易所交易;3.可在交割日之前采取对冲交易以结束其期货头寸(平仓)。

(三)功能1.价格发现功能;2.转移价格风险功能。

(四)交易规则1.保证金制度;2.逐日盯市制度;3.持仓限额和大户报告制度。

(五)基本类型1.套期保值交易;套期保值是指投资者在现货市场和期货市场对同一种类的金融资产同时进行数量相等方向相反的买卖活动,即在买进或卖出金融资产现货的同时,卖出或买进同等数量的该种金融资产的期货,使两个市场的盈亏大致抵消,以达到防范价格波动风险目的的一种投资行为。

具体的,套期保值可以分为买入套期保值和卖出套期保值两大类。

套期保值实现条件:期货价格和现货价格存在价格平行性和价格收敛性。

2.期货投机交易。

期货投机交易是指在期货市场上以获取价差收益为目的的期货交易行为。

四、金融期权合约(一)定义金融期权合约是指合约买方向合约卖方支付一定费用,在约定日期内享有按事先确定的价格向合约卖方买卖某种金融工具的权利的契约。

(二)构成要素1.期权购买者和期权出售者;2.执行价格;3.期权费;4.权利类型。

(三)基本类型1.根据买方权利不同划分(1)看涨期权(买权):期权买方拥有在规定时间以执行价格从期权卖方手中买入一定数量标的资产的权利。