期货市场基础知识介绍完整版免费共55页

- 格式:ppt

- 大小:4.31 MB

- 文档页数:55

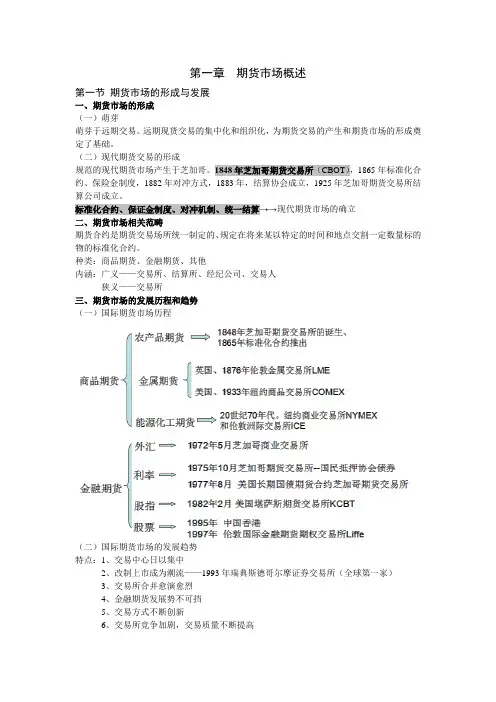

第一章期货市场概述第一节期货市场的形成与发展一、期货市场的形成(一)萌芽萌芽于远期交易。

远期现货交易的集中化和组织化,为期货交易的产生和期货市场的形成奠定了基础。

(二)现代期货交易的形成规范的现代期货市场产生于芝加哥。

1848年芝加哥期货交易所(CBOT),1865年标准化合约、保险金制度,1882年对冲方式,1883年,结算协会成立,1925年芝加哥期货交易所结算公司成立。

标准化合约、保证金制度、对冲机制、统一结算→→现代期货市场的确立二、期货市场相关范畴期货合约是期货交易场所统一制定的、规定在将来某以特定的时间和地点交割一定数量标的物的标准化合约。

种类:商品期货、金融期货、其他内涵:广义——交易所、结算所、经纪公司、交易人狭义——交易所三、期货市场的发展历程和趋势(一)国际期货市场历程(二)国际期货市场的发展趋势特点:1、交易中心日以集中2、改制上市成为潮流——1993年瑞典斯德哥尔摩证券交易所(全球第一家)3、交易所合并愈演愈烈4、金融期货发展势不可挡5、交易方式不断创新6、交易所竞争加剧,交易质量不断提高(三)我国期货市场发展1、产生背景:改革——现货价格失真、市场本身缺乏保值机制2、初创阶段(1990~1993)1990年10月12日,郑州粮食批发市场1991年6月10日,深圳有色金属交易所1992年5月,上海金属交易所1992年9月,广东万通期货经纪公司(第一家)3、治理整顿(1993~2000)1993年《关于制止期货市场盲目发展通知》1998年《进一步整顿和规范期货市场的通知》监管:1999年《期货交易管理暂行条例》《交易所管理办法》《经纪公司管理办法》2000年12月中国期货业协会——自律4、规范发展(2000~)2006年5月中国期货保证金监控中心2006年9月中国金融期货交易所——2010年推出沪深300 中国期货交易所和交易品种整顿表第二节期货交易特征一、期货交易的基本特征(一)合约标准化(二)场内集中竞价(三)保证金交易(四)双向交易(五)对冲了结(六)当日无负债结算二、期货与现货联系期货以现货为基础。

第一节期货市场的形成和发展什么是“期货”?这是人们学习研究和实际参与期货市场时首先会提出的一个问题。

要对期货建立起正确的认识,就必须从源头上了解期货交易和期货市场。

一、期货市场的形成一般认为,期货交易萌芽于欧洲。

早在古希腊和古罗马时期,欧洲就出现了中央交易场所和大宗易货交易,形成了按照既定时间和场所开展的交易活动。

在此基础上,签订远期合同的雏形产生。

在农产品收获以前,商人往往先向农民预购农产品,等收获以后,农民再交付产品,这就是国外原始的远期交易。

中国的远期交易同样源远流长,早在春秋时期,中国商人的鼻祖朱公蠡就开展了远期交易。

随着交通运输条件的改善和现代城市的兴起,远期交易逐步发展成为集中的市场交易。

英国的商品交换发育较早,国际贸易也比较发达。

公元 1215年,英国的大宪章正式规定允许外国商人到英国参加季节性的交易会,商人可以随时把货物运进或运出英国,从此开启了英国的国际贸易之门。

在交易过程中,出现了商人提前购买在途货物的做法。

具体过程是:交易双方先签订一份买卖合同,列明货物的品种、数量、价格等,预交一笔订金,待货物运到时再交收全部货款和货物,这时交易才告完成。

随着这种交易方式的进一步发展,买卖双方为了转移价格波动所带来的风险,牟取更大的收益,往往在货物运到之前将合同转售,这就使交易进一步复杂化。

后来,来自荷兰、法国、意大利和西班牙等国的商人还组成了一个公会,对会员买卖的合同提供公证和担保。

期货交易萌芽于远期现货交易。

从历史发展来看,交易方式的长期演进,尤其是远期现货交易的集中化和组织化,为期货交易的产生和期货市场的形成奠定了基础。

较为规化的期货市场在 19世纪中期产生于美国芝加哥。

19世纪三四十年代,芝加哥作为连接中西部产粮区与东部消费市场的粮食集散地,已经发展成为当时全美最大的谷物集散中心。

随着农业的发展,农产品交易量越来越大,同时由于农产品生产的季节性特征、交通不便和仓储能力不足,农产品的供求矛盾日益突出。

期货基础知识讲解期货是一种金融衍生品,它的价格是根据标的资产(如大宗商品、股票、债券等)的走势而波动的合约。

期货市场是一个重要的金融市场,为投资者提供了很多机会。

在本文中,我们将详细介绍期货市场的基础知识,包括期货合约、交易所、杠杆效应以及期货市场的风险管理等内容。

一、期货合约期货合约是期货市场的基本单位,它规定了标的资产数量、质量、交割地点和交割日期等。

每个期货合约都有一个到期日,也就是交割日期,投资者可以选择在到期日以前进行平仓交易,或者选择持有至到期日并进行实物交割。

期货合约的价格是根据供求关系决定的,投资者可以通过买入多头合约或卖出空头合约来获取利润。

二、交易所期货交易所是期货市场中的中央交易场所,它提供了一个公平、透明、有序的交易环境。

目前全球有很多期货交易所,包括芝加哥商业交易所(CME)、纽约商品交易所(NYMEX)、上海期货交易所(SHFE)等。

投资者可以通过交易所的会员进行期货交易,交易所也负责监管市场参与者的行为,确保市场的正常运行。

三、杠杆效应期货市场的一个显著特点是杠杆效应,投资者只需支付一部分保证金即可控制更大价值的期货合约。

杠杆交易使得投资者可以通过少量资金进行大额投资,从而有机会获取高额回报。

然而,杠杆效应也意味着投资者的损失可能超过初始投资金额,因此投资者在进行期货交易时需要谨慎管理风险。

四、期货市场的风险管理在期货市场中,投资者面临着价格波动、流动性风险、操作风险等多种风险。

为了降低风险,投资者可以采取以下措施:1.定期进行风险评估和控制,制定合理的投资策略。

2.合理管理资金,避免过度杠杆化和集中投资。

3.设置止损位和盈利目标,及时止损和止盈。

4.密切关注市场动态,及时调整仓位和交易策略。

五、期货市场的参与者期货市场有多种参与者,包括投机者、套保者、生产者和交易商等。

投机者是为了通过预测市场走势获取利润而参与期货交易的个人或机构,他们承担较高的风险。

套保者是为了规避风险而参与期货交易的个人或企业,他们的目的是通过期货合约的对冲作用来平衡现货持仓的价值变动。

期货入门基础知识(基础知识系统学习版)一、期货交易的基本概念期货交易是指买卖双方在期货交易所上,按照约定的品种、数量、质量、价格和交货时间,签订一份标准化的合约,并在未来的某个时间点进行交割的一种交易方式。

期货交易具有杠杆效应,投资者只需支付少量保证金即可进行较大金额的交易,因此风险较高,但同时也带来了较大的收益潜力。

二、期货市场的参与者1. 期货交易所:提供交易场所、交易规则、结算和交割等服务,保证交易的公平、公正、公开。

2. 期货经纪公司:作为中介机构,为投资者提供交易服务,帮助投资者进行期货交易。

3. 期货投资者:包括投机者和套期保值者。

投机者通过预测期货价格波动获取利润,而套期保值者则通过期货交易来规避现货市场价格波动的风险。

4. 期货监管机构:负责监管期货市场的运行,维护市场秩序,保护投资者的合法权益。

三、期货合约的种类1. 商品期货:以实物商品为标的物,如农产品、能源、金属等。

2. 金融期货:以金融资产为标的物,如股票指数、债券、外汇等。

3. 利率期货:以利率为标的物,如国债期货、利率互换期货等。

4. 货币期货:以货币为标的物,如人民币、美元、欧元等。

四、期货交易的基本流程1. 开户:投资者需要在期货经纪公司开立交易账户,并存入一定金额的保证金。

2. 交易:投资者通过期货经纪公司进行交易,选择合适的期货合约进行买卖。

3. 结算:期货交易所对交易进行结算,包括计算盈亏、收取交易费用等。

4. 交割:在合约到期时,投资者可以选择交割现货或者进行平仓操作。

五、期货交易的风险管理1. 设置止损:投资者需要根据自身的风险承受能力,设置合适的止损点,以控制亏损。

2. 分散投资:投资者不要将所有资金投入到一个期货品种上,而应该分散投资,降低风险。

3. 控制杠杆:投资者要合理使用杠杆,避免过度杠杆带来的风险。

4. 持续学习:投资者需要不断学习期货交易的知识和技巧,提高自身的交易能力。

六、期货市场的功能1. 价格发现:期货市场通过集中交易,形成对未来价格的预期,帮助市场参与者做出合理的决策。

期货市场基础知识什么是期货市场?期货市场是金融市场的一个重要组成部分,是指以标准合约为交易单位,约定在未来某一特定时间和地点交割一定数量的标的资产的交易市场。

期货市场提供了投资者进行套期保值和投机交易的机会,具有一定的风险和回报。

期货交易的特点1.标准化合约:期货交易采用标准化合约,即合约条款和规定都是事先确定并公开的,投资者可以根据自己的需求进行选择。

2.杠杆交易:期货交易采用杠杆交易模式,投资者只需支付一小部分保证金即可进行交易,通过杠杆效应可以放大收益,但同时也增加了风险。

3.双向交易:期货交易允许投资者既可以买入合约进行做多操作,也可以卖出合约进行做空操作,无论市场是上涨还是下跌,投资者都有机会获取收益。

4.交易时限:期货交易有交割日期的限制,每个合约都有特定的到期日,到期日之前投资者可以进行平仓或交割操作,否则合约将自动到期。

5.价格波动:期货市场的价格波动较大,市场信息和供需情况等因素都会影响价格的变动,投资者需要密切关注市场动态。

期货市场的参与者1. 投资者投资者是期货市场的主要参与者,包括个人投资者、机构投资者和外资机构。

投资者通过买入或卖出期货合约进行投资和交易,以获取差价收益或套期保值。

2. 期货公司期货公司是期货市场的中介机构,负责在期货交易市场上为投资者提供开户和交易服务。

期货公司有严格的监管要求,需要经过相关部门的批准和监督。

3. 期货交易所期货交易所是期货市场的核心机构,负责创设和管理期货合约,并提供交易平台和结算服务。

目前国内有上海期货交易所、大连商品交易所和郑州商品交易所等三个期货交易所。

4. 期货经纪商期货经纪商是与投资者直接接触的中介机构,负责为投资者提供交易咨询、交易执行和风险管理等服务。

投资者可以通过期货经纪商进行期货交易。

常见的期货合约期货合约是期货交易的核心产品,根据标的资产的不同可以分为多种类型。

1. 农产品期货农产品期货是期货市场上最早交易的一类品种,主要包括大豆、小麦、玉米、糖、棉花等农产品。