专项附加扣除电子模板

- 格式:docx

- 大小:20.41 KB

- 文档页数:18

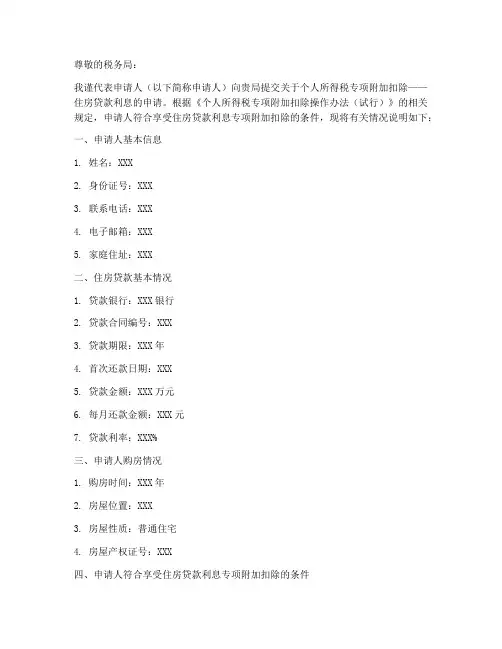

尊敬的税务局:

我谨代表申请人(以下简称申请人)向贵局提交关于个人所得税专项附加扣除——住房贷款利息的申请。

根据《个人所得税专项附加扣除操作办法(试行)》的相关规定,申请人符合享受住房贷款利息专项附加扣除的条件,现将有关情况说明如下:

一、申请人基本信息

1. 姓名:XXX

2. 身份证号:XXX

3. 联系电话:XXX

4. 电子邮箱:XXX

5. 家庭住址:XXX

二、住房贷款基本情况

1. 贷款银行:XXX银行

2. 贷款合同编号:XXX

3. 贷款期限:XXX年

4. 首次还款日期:XXX

5. 贷款金额:XXX万元

6. 每月还款金额:XXX元

7. 贷款利率:XXX%

三、申请人购房情况

1. 购房时间:XXX年

2. 房屋位置:XXX

3. 房屋性质:普通住宅

4. 房屋产权证号:XXX

四、申请人符合享受住房贷款利息专项附加扣除的条件

1. 申请人本人或其配偶单独或共同使用商业银行或住房公积金个人住房贷款购买中国境内住房,发生的首套住房贷款利息支出。

2. 申请人提供的住房贷款合同、贷款还款支出凭证等资料真实有效。

五、申请扣除时间范围

根据住房贷款利息扣除期限最长不超过240个月的规定,申请人自购房之日起,可享受住房贷款利息扣除的期限为XXX个月。

六、扣除标准及方式

1. 扣除标准:按照每月1000元的标准定额扣除。

2. 扣除方式:通过申请人所在单位的扣缴义务人在预扣预缴税款时办理扣除。

综上所述,申请人符合享受住房贷款利息专项附加扣除的条件,特此申请。

请您予以审批,谢谢。

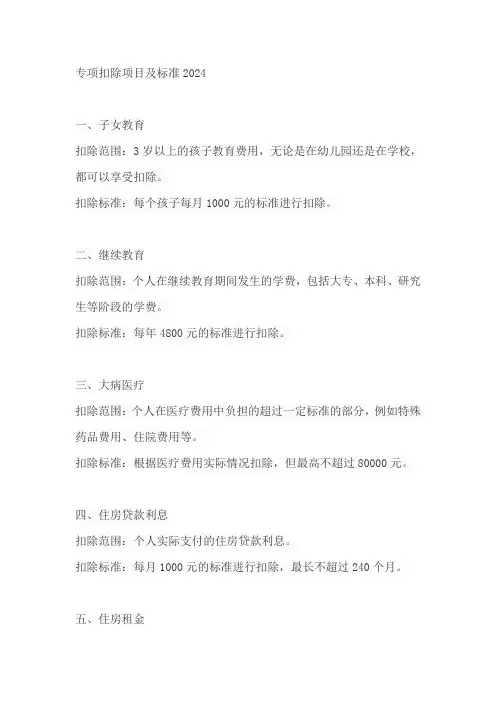

专项扣除项目及标准2024

一、子女教育

扣除范围:3岁以上的孩子教育费用,无论是在幼儿园还是在学校,都可以享受扣除。

扣除标准:每个孩子每月1000元的标准进行扣除。

二、继续教育

扣除范围:个人在继续教育期间发生的学费,包括大专、本科、研究生等阶段的学费。

扣除标准:每年4800元的标准进行扣除。

三、大病医疗

扣除范围:个人在医疗费用中负担的超过一定标准的部分,例如特殊药品费用、住院费用等。

扣除标准:根据医疗费用实际情况扣除,但最高不超过80000元。

四、住房贷款利息

扣除范围:个人实际支付的住房贷款利息。

扣除标准:每月1000元的标准进行扣除,最长不超过240个月。

五、住房租金

扣除范围:个人实际支付的住房租金。

扣除标准:根据城市级别不同,每月1100元至1500元的标准进行扣除。

六、赡养老人

扣除范围:年满60岁的父母或祖父母。

扣除标准:每月2000元的标准进行扣除,但最多只能同时扣除4人。

七、3岁以下婴幼儿照护

扣除范围:个人实际支付的3岁以下婴幼儿照护费用。

扣除标准:每月每个孩子1000元的标准进行扣除。

八、允许扣除的0至3岁婴幼儿照护费用

扣除范围:个人实际支付的0至3岁婴幼儿照护费用。

扣除标准:按照省级人民政府此前发布的标准执行。

九、个人养老金

扣除范围:个人实际缴纳的个人养老金。

扣除标准:每年12000元的标准进行扣除。

十、商业健康保险

扣除范围:个人实际购买的商业健康保险费用。

扣除标准:每年2400元的标准进行扣除,但只能同时享受一次。

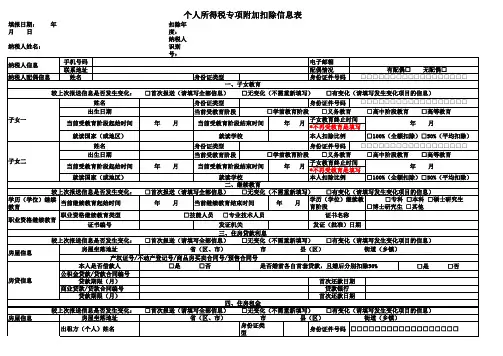

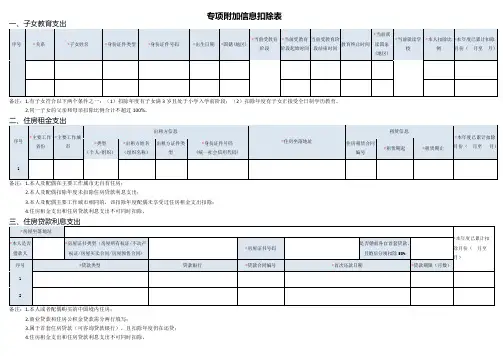

专项附加信息扣除表

备注:1.有子女符合以下两个条件之一:(1)扣除年度有子女满3岁且处于小学入学前阶段;(2)扣除年度有子女正接受全日制学历教育。

2.同一子女的父亲和母亲扣除比例合计不超过100%。

备注:1.本人及配偶在主要工作城市无自有住房;

2.本人及配偶扣除年度未扣除住房贷款利息支出;

3.本人及配偶主要工作城市相同的,该扣除年度配偶未享受过住房租金支出扣除;

4.住房租金支出和住房贷款利息支出不可同时扣除。

备注:1.本人或者配偶购买的中国境内住房;

2.商业贷款和住房公积金贷款需分两行填写;

3.属于首套住房贷款(可咨询贷款银行),且扣除年度仍在还贷;

4.住房租金支出和住房贷款利息支出不可同时扣除。

备注:1.扣除年度有一位被赡养人年满60(含)岁(被赡养人包括:①父母;②子女均已去世的祖父母或外祖父母)。

2.纳税人为非独生子女,且属于赡养人约定分摊的或被赡养人指定分摊的,需已经签订书面分摊协议。

备注:学历(学位)继续教育政策适用条件:

1.扣除年度内在中国境内接受学历(学位)继续教育。

职业资格继续教育政策适用条件:

1.扣除年度取得职业资格或者专业技术人员职业资格相关证书。

填报人:。

- 1 -《个人所得税专项附加扣除信息表》填表说明一、填表须知本表根据《中华人民共和国个人所得税法》及其实施条例、《个人所得税专项附加扣除暂行办法》《个人所得税专项附加扣除操作办法(试行)》等法律法规有关规定制定。

(一)纳税人按享受的专项附加扣除情况填报对应栏次;纳税人不享受的项目,无需填报。

纳税人未填报的项目,默认为不享受。

(二)较上次报送信息是否发生变化:纳税人填报本表时,对各专项附加扣除,首次报送的,在“首次报送”前的框内划“√”。

继续报送本表且无变化的,在“无变化”前的框内划“√”;发生变化的,在“有变化”前的框内划“√”,并填写发生变化的扣除项目信息。

(三)身份证件号码应从左向右顶格填写,位数不满18位的,需在空白格处划“/”。

(四)如各类扣除项目的表格篇幅不够,可另附多张《个人所得税专项附加扣除信息表》。

二、适用范围(一)本表适用于享受子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人六项专项附加扣除的自然人纳税人填写。

选择在工资、薪金所得预扣预缴个人所得税时享受的,纳税人填写后报送至扣缴义务人;选择在年度汇算清缴申报时享受专项附加扣除的,纳税人填写后报送至税务机关。

(二)纳税人首次填报专项附加扣除信息时,应将本人所涉及的专项附加扣除信息表内各信息项填写完整。

纳税人相关信息发生变化的,应及时更新此表相关信息项,并报送至扣缴义务人或税务机关。

纳税人在以后纳税年度继续申报扣除的,应对扣除事项有无变化进行确认。

三、各栏填写说明2(一)表头项目填报日期:纳税人填写本表时的日期。

扣除年度:填写纳税人享受专项附加扣除的所属年度。

纳税人姓名:填写自然人纳税人姓名。

纳税人识别号:纳税人有中国居民身份证的,填写公民身份号码;没有公民身份号码的,填写税务机关赋予的纳税人识别号。

(二)表内基础信息栏纳税人信息:填写纳税人有效的手机号码、电子邮箱、联系地址。

其中,手机号码为必填项。

纳税人配偶信息:纳税人有配偶的填写本栏,没有配偶的则不填。

固定工资补贴绩效等收入小计基本养老保险123456=3+4+57830,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.0030,000.0030,000.005,000.004,500.00合计360,000.000.000.00360,000.0060,000.0054,000.001、本表适用于每月单2、本表未考虑非居民3、本表未考虑各种免姓名身份证号费用收入专项扣除基本医疗保险失业保险住房公积金专项扣除小计赡养老人子女教育9101112=8+9+10+1113144,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.004,500.002,000.000.000.000.0054,000.0024,000.000.00继续教育住房租金住房贷款利息专项附加小计年金商业健康保险15161718=13+14+15+16+1719202,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.002,000.000.000.000.0024,000.000.000.00专项附加扣除其他扣税延养老保险其他扣除小计当月应纳税所得额累计应纳税所得额累计应纳税额前期累计已缴税额2122=20+2123=6-7-12-18-2224=23+上月24列,1月本列等于23列25=24*预扣税率-速算扣除数26=上月25列,1月本列为零0.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.0018,500.00222,000.0027,480.0023,780.000.000.00222,000.002,664,000.00329,760.00285,360.00其他扣除税款计算本月应补税额27=25-263,700.003,700.003,700.003,700.003,700.003,700.003,700.003,700.003,700.003,700.003,700.003,700.0044,400.00。

申报专项附加扣除承诺书

本人(以下简称“承诺人”)在此郑重声明,根据国家税务机关关于个人所得税专项附加扣除的相关规定,本人已充分了解并理解相关政策内容,现就申报专项附加扣除事项作出如下承诺:

1. 本人承诺所申报的专项附加扣除信息真实、准确、完整,不存在任何虚假或误导性陈述。

2. 本人承诺所提交的专项附加扣除材料均为合法、有效,且与本人实际情况相符。

3. 本人承诺在专项附加扣除申报过程中,严格遵守国家法律法规和税务机关的相关规定,不进行任何形式的逃税、漏税行为。

4. 本人承诺在专项附加扣除政策调整或本人情况发生变化时,及时向税务机关报告,并按照规定调整申报信息。

5. 本人承诺,若税务机关在审核过程中发现本人申报的专项附加扣除信息存在问题,本人将积极配合税务机关进行核实,并承担由此产生的一切法律责任。

6. 本人承诺,若因本人违反上述承诺而给国家或他人造成损失,本人愿意承担相应的经济赔偿责任。

7. 本人承诺,本承诺书一经签署,即具有法律效力,本人将严格遵守并履行本承诺书中的各项承诺。

承诺人(签字):_____________________

身份证号码:_____________________

联系电话:_____________________

电子邮箱:_____________________

承诺日期:____年____月____日

(注:本承诺书为模板,具体内容需根据实际情况填写。

)。

专项附加扣除电子模板

填写常见问题

目录

、通用类 (5)

1. .............................................................................................................................................. 什么情况下需要填写专项附加扣除电子模板? .. (5)

2. 个人需要向谁提交电子模板? (5)

3. 个人何时向扣缴义务人提供电子模板? (5)

4. 个人是否必须向扣缴义务人填报电子模板? (5)

5. 个人是否还有其他途径采集专项附加扣除信息? (6)

6. .............................................................................................................................................. 是否需要每月向扣缴单位填报电子模板? (6)

7. 是否必须在年底前向扣缴义务人提供电子模板才能在次年充分享受专项附加扣除? (6)

8. .............................................................................................................................................. 填写了电子模板,但未享受到专项附加扣除是什么原因? . (7)

9. 填写了电子模板但未及时享受到专项附加扣除应当如何处理? (7)

10. 每月收入不足5000元,无需缴纳个人所得税的,是否也需要填写电子模板?. 8

11. 年度中间若相关信息发生变化如何处理? (8)

12. ............................................................................................................................................ 扣缴义务人应从哪个功能入口采集专项附加扣除信息? (8)

13. 模板批量导入后,提示部分导入成功,后续如何操作? (8)

14. 专项附加扣除信息表导入时提示:纳税人信息在系统中不存在,无法导入,怎么

办? (9)

15. 在某个专项附加扣除界面批量导入16个模板后,只显示13条信息,什么原因? ................................................................................................................................................. (9)

(10)

1. 什么是扣除年度? (10)

2. 姓名、身份证件类型、身份证件号码填写有何注意事项? (10)

3. 为什么要提供配偶信息? (10)

4. 年度中间填写电子模板的,此前配偶情况发生过变化的如何填写? (11)

(11)

1. 填报子女教育支出需要符合什么条件? (11)

2. 同一子女、同一受教育阶段是否需要细化填写?如,义务教育阶段是否需要区分小

学、中学分别填写? (11)

3. 同一子女某个受教育阶段中间就读学校或者就读国家(地区)发生变化的,是否需

要分别填写?11

4. 何时填写教育终止时间? (12)

5. 子女满3周岁,但未入幼儿园的,是否需要填写就读学校或者就读国家(地区)?

................................................................................................................................................. . (12)

6. 是否必须在子女满3周岁之后才能填写? (12)

7. 子女已经不再接受全日制学历教育的是否可以填报子女教育专项附加扣除?.. 13

8. 一个扣除年度中,同一子女因升学等原因接受不同教育阶段的全日制学历教育如何

填写? (13)

9. 不同的子女,父母间可以有不同的扣除方式吗? (13)

10. 对于寒暑假是否中断享受? (13)

11. 对于存在离异重组等情况的家庭子女而言,该如何享受政策? (13)

四、继续教育支出 (14)

1. 填报继续教育支出需要符合什么条件? (14)

2. 同时接受多个学历继续教育或者取得多个专业技术人员职业资格证书,是否均需要

填写? (14)

3. 学历(学位)继续教育与职业资格继续教育可以同时享受吗? (14)

4. 学历(学位)教育,是否最后没有取得学历(学位)证书也可以扣48个月?.14

5. 如果可以,48个月后,换一个专业就读(属于第二次继续教育),还可以继续扣

48个月? (15)

五、住房贷款利息支出 (15)

1. 填报住房贷款利息支出需要符合什么条件? (15)

2. 如何确定是否属于首套住房贷款? (15)

六、住房租金支出 (15)

1. 填报住房租金支出需要符合什么条件?15

2. 主要工作城市如何填写?16

3. 一个月同时租住两处住房或者年度中间换租住造成中间有重叠租赁月份的情况,如

何填写? (16)

4. 员工宿舍可以扣除吗? (16)

5. 某些行业员工流动性比较大,一年换几个城市租赁住房,或者当年度一直外派并在

当地租房子,是否支持该项专项附加扣除? (17)

6. 住房租金支出扣除“主要工作城市”的范围,某市下属县有住房,到该市区工作的

租房支出能否享受扣除? (17)

七、赡养老人支出 (17)

1. 填报赡养老人支出需要符合什么条件? (17)

2. 在多子女情况下,存在子女中只有1人工作,其他子女未成年或丧失劳动力的情况,

工作的1个子女也只能按50%扣除? (18)

3. 父母均要满60岁,还是只要一位满60岁即可? (18)

八、其他问题 (18)

1. .............................................................................................................................................. 填报电子模板有什么注意事项? .. (18)

2. .............................................................................................................................................. 子女教育、住房租金、赡养老人等电子模板所列行次不够怎么办? .. (18)

3. .............................................................................................................................................. 部分电子模板会读取失败,如何处理? .. (19)

4. 拿到的电子模板文件损坏后,从哪可以下载新的电子模板。

(19)

5. 电子模板填报完毕后,扣缴义务人应该如何进行导入操作? (19)

6. 专项附加扣除模板是否可以重复多次导入? (20)。