第三章 消费税的会计核算

- 格式:ppt

- 大小:857.50 KB

- 文档页数:33

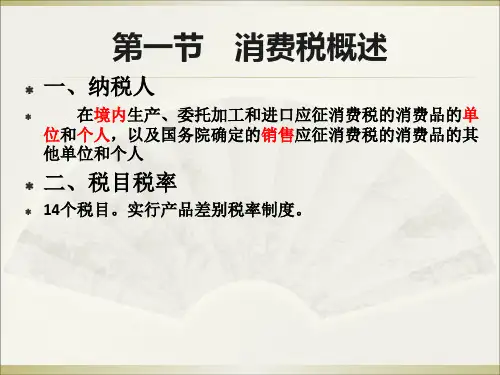

案例三消费税的会计核算消费税是一种对商品和服务的销售额征收的一种税收。

它通常由政府机构通过立法来实施,并在商品或服务的购买价值上征收一定比例的税金。

消费税的会计核算对于企业来说非常重要,因为它直接影响到企业的税务负担和利润。

下面将详细介绍消费税的会计核算。

首先,消费税是一种非财产税,因此企业不需要在资产负债表上记录任何关于消费税的项目。

这意味着消费税不会影响企业的资产和负债的计算。

然而,消费税对企业的利润有着直接的影响。

企业需要在利润表上记录有关消费税的信息。

在会计核算中,消费税一般分为两种方式:内含消费税和加计消费税。

内含消费税是指企业将消费税内部承担,即将消费税纳入商品或服务的销售价值中,并与销售收入一同计入利润表。

这种方式下,企业实际支付的消费税金额将通过销售收入体现在利润表的营业收入和毛利润中。

加计消费税是指企业将消费税作为额外费用从销售收入中分离出来,并单独计入利润表。

这种方式下,企业需将消费税金额从销售收入中减去,并单独记录为消费税费用。

这样,企业的营业收入和毛利润将不包括消费税,只有净收入才会体现消费税的成本。

无论是采用内含消费税还是加计消费税的方式,企业都需要确保消费税的正确计算和准确申报。

为此,企业需要建立完善的会计系统,对销售收入进行详细的记录和核对,确保消费税的计算准确无误。

此外,企业还需要定期与税务机关进行核对,确保消费税的申报和缴纳与税务机关的要求一致。

最后,消费税的会计核算也需要根据不同国家和地区的法律法规进行调整。

各个国家和地区对于消费税的税率、免税项目、减免政策等有所不同,企业在进行消费税会计核算时需要遵守当地的相关法律法规,并在会计报表中明确披露消费税的相关信息。

综上所述,消费税的会计核算对于企业来说非常重要。

企业需要根据消费税的计算方式,将消费税正确记录和计算在会计报表中,确保合规申报并准确反映企业的税务负担和利润情况。

此外,企业还需要与税务机关保持良好的沟通,及时了解并遵守当地的消费税法律法规。

第三章消费税的会计核算思考题参考答案1.纳税人将自产应税消费品用于在建工程、管理部门、非生产机构、投资、馈赠、奖励等方面,应如何进行会计核算?纳税人将自己生产的应税消费品用于连续生产应税消费品以外的其他方面,即用于生产非应税消费品和在建工程、管理部门、非生产机构、提供劳务以及用于馈赠、赞助、广告、样品、职工福利、奖励等方面。

对这种用于其他方面的自产自用的应税消费品,均视同对外销售,按照纳税人生产的同类消费品的销售价格纳税。

没有同类消费品销售价格的,以组成计税价格作为计税销售额。

第一,实行从价计税办法计算组成计税价格的公式为:组成计税价格=成本+利润1−比例税率式中,成本为应税消费品的产品生产成本;利润为根据应税消费品全国平均成本利润率计算的利润。

第二,实行复合计税办法计算组成计税价格的公式为:组成计税价格=成本+利润+自用数量×定额税率1−比例税率式中,成本为应税消费品的产品生产成本;利润为根据应税消费品全国平均成本利润率计算的利润。

《国家税务总局关于印发<消费税若干具体问题的规定>的通知》(国税发[1993]156号)和《财政部、国家税务总局关于调整和完善消费税政策的通知》(财税[2006]33号)对全国平均成本利润率做了具体规定。

企业用应税消费品对外投资,或用于在建工程、非应税项目等其他方面,按规定缴纳的消费税应计入有关科目。

2.纳税人不再退还的包装物押金应如何进行会计核算?增值税方面,对因逾期未收回包装物不再退还的押金,应按所包装货物的适用税率计算增值税销项税额。

逾期是指按合同约定实际逾期或以1年为期限,对收取1年以上的押金,无论是否退还均并入销售额征税。

在将包装物押金并入销售额征税时,需要先将该押金换算为不含税价,再并入销售额计税。

纳税人为销售货物出租、出借包装物而收取的押金,无论包装物周转使用期限长短,超过1年(含1年)仍不退还的均并入销售额征税。

需要注意的是,包装物押金不同于包装物租金,包装物租金在销货时作为价外费用并入销售额计算销项税额。

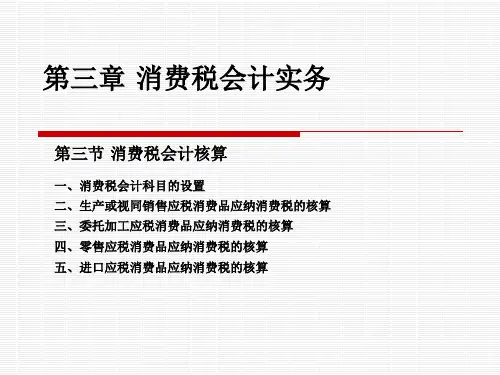

对消费税的会计核算,按照消费税会计处理有关规定,对于计算出应交的消费税,借记有关科目,贷记“应交税金-应交消费税”,实际缴纳时,借记“应交税金-应交消费税”,贷记“银行存款”等。

消费税的会计核算根据具体消费税计算缴纳的情况,又分为不同的情形进行会计核算。

(一)企业生产应税消费品的会计核算,具体分为以下几种情况销售应税消费品的会计核算企业生产的需要缴纳消费税的消费品,在直接对外销售时,按照应缴的消费税额,借记“产品销售税金及附加”(商品企业借记“商品销售税金及附加”,外商投资企业借记“产品销售税金”)科目,贷记“应交税金-应交消费税”科目,贷记“银行存款”科目。

企业出口应税消费品按规定不予免税或退税的,应视同国内销售,按上述规定进行会计处理。

工业企业

①当计算出应缴纳的消费税是

借:产品销售税金及附加

贷:应交税金-应交消费税

②当企业实际缴纳该笔消费税款时

借:应交税金-应交消费税

贷:银行存款

商业企业

①当计算出应缴纳的消费税时

借:商品销售税金及附加

贷:应交税金-应交消费税

②当缴纳该笔消费税时

借:应交税金-应交消费税

贷:银行存款外国投资企业

①当计算出应缴纳的消费税时

借:产品销售税金

贷:应交税金-应交消费税

②企业实际缴纳消费税时

借:应交税金-应交消费税

贷:银行存款。