期权定价实验报告M101613110黄清霞

- 格式:doc

- 大小:36.74 KB

- 文档页数:16

欧式期权的二叉树定价实验一、实验目的通过实验室的模拟教学,使学生通过情景模拟,实际操作,亲身体验,在理论联系实际的学习中:1、进行模拟投资交易,学习报价交易、成交定价机制的基本知识。

2、实验重点是基于二叉树原理对期权进行从机理解释到交易模拟的一系列上机实验。

通过实验室的模拟教学使学生建立雄厚的理论基础同时又锻炼出很强的社会实践能力,并富有创造性思维和创新精神,能够独立地、创造性地面对金融衍生市场。

二、实验要求1、预习课堂中讲授的内容及相关实验内容。

2、按时参加实验,课前签到,确保实验进度,并将实习情况记入成绩。

3、围绕实验思考题,通过实际操作完成所有实验内容,做好实验纪录。

4、实验要求同学掌握课堂所讲授金融衍生工具的基本特性和定价规则,并能根据定价原理作出买卖决策。

5、完成实验报告,实验报告成绩记入相关课程成绩。

实验报告在最后一次实验课结束一周后上交。

6、必须按规定进行实验,因故不能参加实验者,必须请假,否则不能参加本课程的考试。

6、实验过程中严格遵守实验室各项规章制度。

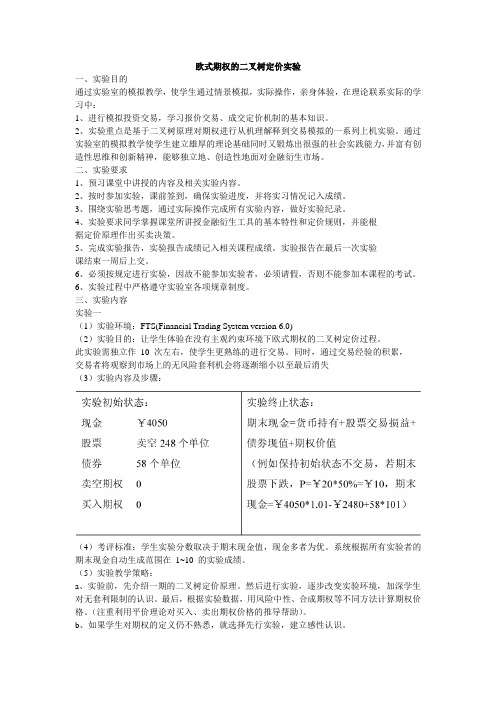

三、实验内容实验一(1)实验环境:FTS(Financial Trading System version 6.0)(2)实验目的:让学生体验在没有主观约束环境下欧式期权的二叉树定价过程。

此实验需独立作10 次左右,使学生更熟练的进行交易。

同时,通过交易经验的积累,交易者将观察到市场上的无风险套利机会将逐渐缩小以至最后消失(3)实验内容及步骤:(4)考评标准:学生实验分数取决于期末现金值,现金多者为优。

系统根据所有实验者的期末现金自动生成范围在1~10 的实验成绩。

(5)实验教学策略:a、实验前,先介绍一期的二叉树定价原理。

然后进行实验,逐步改变实验环境,加深学生对无套利限制的认识。

最后,根据实验数据,用风险中性、合成期权等不同方法计算期权价格。

(注重利用平价理论对买入、卖出期权价格的推导帮助)。

b、如果学生对期权的定义仍不熟悉,就选择先行实验,建立感性认识。

期货与期权实验报告期货与期权实验报告篇一:温州大学期权期货实验报告2实验报告格式:商学院经济与管理实验中心实验报告实验名称移动平均线、RSI、KDJ、OBV、BIAS的应用班级学号姓名同组学生姓名月得分:月日实验教师一、实验目的1、掌握形移动平均线理论的应用规则;2、掌握RSI、KDJ、OBV、BIAS 指标的计算及应用规则。

二、实验内容1.根据移动平均线与日线图位置的转换来分析价格走势,选择买卖时机。

运用移动平均线的八条法则进行期货买卖操作。

2.运用移动平均线的牛市排列、熊市排列、死亡交叉、黄金交叉进行期货交易操作。

通过比较基期内收盘价的平均涨幅和平均跌幅来分析买卖双方的相对力量,从而判断价格走势。

运用RSI超买、超卖判断期货品种的走势。

主要是利用价格波动的真实波幅来反映价格走势强弱和超买超卖现象,提前发出买卖信号。

运用KDJ指标进行期货交易操作。

也称人气能量潮、成交量净额法。

将成交量值予以量化,制成趋势线,配合价格趋势线,从价格变动与成交量的增减关系,推测价格趋势。

6.运用BIAS指标进行期货交易操作。

7.综合运用量价分析指标进行期货交易操作。

三、实验步骤1. 移动平均线移动平均线是应用最普遍的技术指标之一,它帮助交易者确认现有趋势、判断将出现的趋势、发现过度延生即将反转的趋势。

Moving Average,简称MA,原本的意思是移动平均,由于我们将其制作成线形,所以一般称之为移动平均线,简称均线。

如上图,K线图上方围绕着的白色黄色粉色绿色蓝色即上证指数的5日、10日、20日、30日、60日日均线。

这些移动平均线是将某一段时间股指或股价的平均值画在坐标图上所连成的曲线,用它可以研判股价未来的运动趋势。

我所标出的就是10日平均线。

计算方法将某一时间段的收盘股价或收盘指数相加的总和,除以时间周期,即得到这一时间的平均线,如图所示的10日移动平均线,就是将近10日的收盘价相加除以10,得到的就是第一个10日平均线,再将第一个10日平均线乘以10减去第一日的收盘价加上第11日的收盘价,其总和除以10得到的就是第二个10日平均线,将计算得到的平均数画在坐标图上连成线,即是10日平均线。

一、实验背景期权是一种金融衍生品,它给予购买者在未来某个特定时间以特定价格买入或卖出标的资产的权利,而非义务。

期权交易可以帮助投资者规避风险,获取收益,或实现其他投资目的。

本实验旨在通过模拟购买期权的过程,帮助学生理解期权的基本原理,掌握期权交易的基本技巧,并评估期权的风险与收益。

二、实验目的1. 理解期权的定义、基本概念和交易规则。

2. 掌握期权定价模型的基本原理和计算方法。

3. 学习如何根据市场情况选择合适的期权策略。

4. 评估期权交易的风险与收益。

5. 提高金融衍生品交易的实际操作能力。

三、实验内容1. 期权基础知识- 期权类型:看涨期权、看跌期权- 期权要素:执行价格、到期日、行权方式等- 期权定价模型:Black-Scholes模型(BSM模型)2. 期权定价实验- 选择一种期权(看涨或看跌)- 收集相关数据:标的资产价格、波动率、无风险利率等- 应用BSM模型计算期权的理论价格- 与市场价格进行比较,分析误差原因3. 期权交易策略实验- 选择一种期权策略(如买入看涨期权、买入看跌期权、跨式期权等)- 分析策略的收益和风险- 模拟交易过程,记录盈亏情况4. 期权风险管理实验- 评估期权交易的风险因素- 制定风险管理策略- 模拟风险事件,评估策略的有效性四、实验步骤1. 准备工作- 熟悉期权基础知识- 收集相关数据- 选择实验策略2. 实验实施- 根据实验目的,选择合适的期权类型和策略 - 应用BSM模型计算期权的理论价格- 模拟交易过程,记录盈亏情况- 评估风险管理策略的有效性3. 实验总结- 分析实验结果,总结经验教训- 对实验过程中遇到的问题进行反思- 提出改进建议五、实验报告格式1. 封面- 实验报告题目- 实验者姓名、学号、班级- 指导教师姓名、职称2. 目录- 实验目的- 实验内容- 实验步骤- 实验结果与分析- 实验总结- 参考文献3. 正文- 实验背景与目的- 实验内容与方法- 实验结果与分析- 期权定价实验结果- 期权交易策略实验结果- 期权风险管理实验结果- 实验总结- 实验收获- 实验不足与改进建议4. 参考文献- 列出实验过程中参考的书籍、论文、网站等资料六、实验报告示例(以下为实验报告示例,仅供参考)实验报告一、实验背景期权是一种金融衍生品,它给予购买者在未来某个特定时间以特定价格买入或卖出标的资产的权利,而非义务。

期权套保实验报告实验背景和目的期权套保是一种利用期权合约对其他投资组合进行套保的策略。

通过买入或卖出期权合约,投资者可以在不确定的市场条件下保护自己的投资组合免受大幅度损失的影响。

本次实验旨在通过模拟交易环境,研究期权套保策略的有效性和风险控制能力。

实验设计和步骤1. 理解期权套保的基本原理和策略:在实验开始前,我们对期权套保进行了深入的学习和探讨。

我们了解了期权的基本概念、买方与卖方的权利和义务、期权合约的价格和行权价格等关键要素。

2. 设定实验参数和条件:我们确定了实验所涉及的资产类别、期权合约的到期日和行权价格、投资组合的初始价值等具体参数和条件。

这些参数和条件的设定将影响实验的模拟结果。

3. 建立投资组合和选择期权策略:在实验中,我们根据投资者的风险偏好和市场预期,建立了不同的投资组合,并选择了相应的期权策略进行套保操作。

这些策略包括买入看涨期权、卖出看跌期权、组合策略等。

4. 模拟交易和结果记录:在实验过程中,我们通过模拟交易平台进行了多次期权交易,并记录了每一笔交易的买卖价格、交易量、成交时间等信息。

同时,我们也实时跟踪和记录了投资组合的市值变动和期权价格的波动情况。

实验结果和讨论在实验中,我们对不同策略的期权套保效果进行了比较和评估。

以下是部分实验结果的总结和讨论:1. 买入看涨期权:在市场看涨预期较强时,买入看涨期权能够使得投资组合的回报与市场表现保持正相关关系。

然而,在市场未能达到预期的情况下,买入看涨期权的交易成本会对投资者造成一定的损失。

2. 卖出看跌期权:卖出看跌期权可以为投资者提供一定的保护,特别是在市场波动性较高但预期走势较平稳的情况下。

然而,如果市场行情大幅下跌,投资者需要承担不限额度的亏损。

3. 组合策略:通过同时买入看涨期权和卖出看跌期权,投资者可以在一定程度上对投资组合进行套保。

这种综合策略能够在一定程度上抵消市场的波动性,但也限制了投资组合的回报空间。

4. 波动性管理:在实验中,我们注意到波动性的管理是期权套保中一个关键的要素。

期权期货实验报告期权期货实验报告引言:期权和期货是金融市场中常见的衍生品工具,它们在风险管理、投资和套利等方面发挥着重要作用。

本文将对期权和期货进行实验研究,探讨其市场表现和风险特征。

一、期权实验1.1 实验目的期权是一种金融合约,赋予持有者在未来某个时间点以约定价格买入或卖出标的资产的权利。

本实验旨在研究期权的定价和风险特征。

1.2 实验方法我们选择了几种常见的期权策略,包括认购期权和认沽期权的买入和卖出操作。

通过观察不同期权策略的盈亏情况,分析期权的风险收益特征。

1.3 实验结果在实验中,我们发现买入认购期权和认沽期权的盈亏情况与标的资产价格的变动呈现不同的关系。

当标的资产价格上涨时,买入认购期权的收益增加,而买入认沽期权的收益减少。

相反,当标的资产价格下跌时,买入认沽期权的收益增加,而买入认购期权的收益减少。

1.4 实验结论通过实验结果,我们可以得出结论:期权的盈亏与标的资产价格的变动呈现相反的关系。

买入期权策略可以在市场上实现灵活的风险管理和投机操作。

然而,期权的价格也受到时间价值和波动率等因素的影响,投资者需要谨慎选择期权策略。

二、期货实验2.1 实验目的期货是一种标准化合约,约定在未来某个时间点以约定价格买入或卖出标的资产。

本实验旨在研究期货的价格发现和风险特征。

2.2 实验方法我们选择了几种常见的期货合约,包括商品期货和金融期货。

通过观察不同期货合约的价格变动和交易量变动,分析期货市场的价格发现机制和投资者行为。

2.3 实验结果在实验中,我们发现期货合约的价格与标的资产价格的变动呈现正相关关系。

当标的资产价格上涨时,期货合约的价格也上涨,交易量增加。

相反,当标的资产价格下跌时,期货合约的价格下跌,交易量减少。

2.4 实验结论通过实验结果,我们可以得出结论:期货市场具有价格发现和风险传导的功能。

期货合约的价格变动反映了市场对标的资产未来价格的预期。

投资者可以通过期货市场进行风险管理和套利操作。

学生实验报告实验项目期货与期权☑必修□选修□演示性实验□验证性实验☑操作性实验□综合性实验实验地点弘道楼1409 实验仪器台号39指导教师王英资实验日期及节次12.6实验六:综合练习与模拟交易一、实验目的及要求:1、目的通过实验使学生综合运用技术分析各种方法:图表、形态、指标,研判内外盘走势、分析涨跌原因,把握买卖时机。

2、内容及要求综合运用技术分析各种方法二、仪器用具:仪器名称规格/型号数量备注计算机 1 有网络环境《多媒体会计模拟实验室》系统 1三、实验方法与步骤:1、看内外盘信息,专家推荐、技术选择;2、教师指定各位学生的交易账户并投入初始模拟金额;3、学生进入模拟交易系统,模拟交易。

四、实验结果与数据处理:1永安期货:焦炭近强远弱格局仍将延续钢材需求回暖以及焦化企业减产提振焦炭价格,但目前随着钢材产量的回升,钢价出现一定的下跌,受此影响炼钢毛利也有所走软,它是否会对焦炭价格构成打压,对J1301合约和J1305合约影响又有何差异,下文中将给出详细分析。

Part1、高位基差支撑近月价格近期焦炭现货涨势强劲,天津港(5.47,0.00,0.00%)口一级冶金焦价格从1450元/吨上涨到1750元/吨,现货价格的走强带动期货价格反弹,前期J1301合约也引来一波大幅的反弹,尽管如此,目前期货近月价格仍大幅贴水现货。

正如图1所示,目前焦炭基差处于历史偏高的点位,随着1301合约交割的逐步临近,期货价格有向现货回归的需求,笔者认为若现货价格不出现大幅下跌,则j1301合约走强的概率偏大。

图1 焦炭价差走势图数据来源:永安期货杭州研究中心目前钢材的冶炼毛利依然较好,而焦炭的社会库存压力不大,尽管后市焦炭驱动向下,但笔者认为短期焦炭现货仍难有大幅的下跌,而这将对J1301合约构成支撑,预计后市J1301仍将坚挺,不具备大幅下探空间,随着合约交割逐步临近,可关注逢低吸纳的机会。

Part 2、供求关系趋弱,焦炭远期价格将有所承压一、钢材价格走弱打压远期焦炭需求焦炭作为煤-焦-钢产业链的中间环节,由于产能过剩,企业规模偏小等原因,焦化企业长期处于被两头压制的尴尬境地。

实验报告格式:商学院经济与管理实验中心实验报告实验名称基本面分析法的运用班级学号姓名同组学生姓名实验时间:年月日星期得分:批改时间:年月日实验教师(签名):一、实验目的1、通过查阅各类报刊杂志及相关媒体,收集相关信息,运用经济基本理论,分析商品、经济、政治及自然等因素对期货价格走势的影响机制。

2、熟悉基本经济理论对期货价格影响的作用机制原理,掌握基本面分析法的基本技巧。

二、实验内容1、运用现货市场的产量、消费量及进出口量等因素分析他们对当前期货价格的影响。

2、运用经济学基本理论,分析当前我国货币政策对期货价格的影响。

3、分析当前我国及世界经济形势等因素对期货价格的影响。

4、运用国际金融等专业基本知识,分析国外期货市场的价格走势对我国期货价格的影响。

5、分析世界政治因素对我国期货价格的影响。

6、分析天气等自然因素对期货价格的影响。

三、实验步骤本次试验要求我们用基本面分析法预测期货价格,下面以沪锌1401合约为例1、初步了解沪锌1401合约2、上网查找关于沪锌的相关新闻和资讯进一步了解沪锌的相关新闻3、进入博易大师交易系统,进一步了解沪锌1401合约的新闻资讯进一步了解锌的相关资讯4、利用手中所有的资料回答下列问题:1)运用现货市场的产量、消费量及进出口量等因素分析他们对当前期货价格的影响。

基本分析方法,是根据商品的产量、消费量和库存量(或者供需缺口),即根据商品的供给和需求的关系以及影响供求关系变化的因素来预测商品价格走势的分析方法。

供求关系直接影响着商品的市场定价,当前供求关系处于暂时平衡时,该商品的市场价格会在一个窄小的区间波动;当供求关系处于失衡时,价格会大幅波动。

下面以沪锌1401合约为例库存方面,周一LME锌库存减少2850吨至1012575吨;LME铅库存不变维持233000吨。

上周上海期货交易所锌库存继续减少2241吨至241530吨;上海期货交易所铅库存增加493吨至87079吨。

实验报告格式:商学院经济与管理实验中心实验报告实验名称形态理论分析法的运用班级学号姓名同组学生姓名实验时间:年月日星期得分:批改时间:年月日实验教师(签名):一、实验目的1、掌握波浪理论的运用法则2、掌握反转形态理论的运用法则3、掌握整理形态理论的运用法则二、实验内容1.运用波浪理论进行期货交易操作,选择合适的交易合约。

2.运用反转形态理论进行期货交易操作,选择合适的交易合约。

3.运用整理形态理论进行期货交易操作,选择合适的交易合约。

三、实验步骤一、运用波浪理论进行期货交易操作,选择合适的交易合约。

1、波浪理论:艾略特理论认为,不管是多头市场还是空头市场,每个完整循环都会有几个波段。

多头市场的一个循环中前五个波段是看涨的,后三个则是看跌的;而前五个波段中,第一、三、五,即奇数序号,是上升的,第二、四、六波段,即偶数波段中的六波段偶数序号是明显看跌的;第七为奇数序号则是反弹整理。

因此奇数序波段基本上在不同程度上是看涨的或反弹,而偶数序波段则是看跌或回跌。

整个循环呈现的是一上一下的总规律。

而从更长的时间看,一个循环的前五个波段构成一个大循环的第一波段,后三个波段构成大循环的第二个波段。

整个大循环也由八个波段组成。

就空头市场看,情形则相反,前五个波段是看跌行情,后三个则呈现看涨行情。

前五个波段中,又是第一、三、五奇数序波段看跌,二、四偶数序波段反弹整理,看涨行情的三段中,则第六、八段看涨,第七回跌整理。

整个循环依然是一上一下的八个波段。

在空头市场,一个循环也构成一个大循环的第一、二个波段,大循环也由八个波段组成。

无论是多头市场还是空头市场,第三波段是最长的,即上升时升幅最大,下降时跌幅也最大。

2、每一浪的特点(1)第1浪的特点第1浪是8浪循环的开始,由于出现在空头市场中,空头继续存在卖压,买方力量并不强大。

半数第1浪是营造底部型态的,回调幅度往往很大;另外半数第1浪出现在长期盘整之后,行情上升幅度较大。

一、实验背景与目的随着金融市场的发展,期权作为一种衍生金融工具,因其独特的杠杆性和风险控制特性,受到了越来越多投资者的关注。

为了更好地理解和掌握期权交易的基本原理和操作方法,我们进行了一次期权交易模拟实验。

本次实验旨在:1. 理解期权的基本概念和特点;2. 掌握期权交易的基本流程和策略;3. 学习如何运用期权进行风险管理和投资;4. 增强金融市场的实际操作能力。

二、实验内容与方法1. 实验内容本次实验主要涉及以下内容:(1)期权基础知识:期权合约、期权价格、期权交易时间、期权交易规则等;(2)期权交易策略:买入看涨期权、买入看跌期权、卖出看涨期权、卖出看跌期权等;(3)期权希腊字母:Delta、Gamma、Theta、Vega等;(4)期权组合策略:对冲、保护性看涨期权、保护性看跌期权等;(5)期权市场分析:宏观经济分析、行业分析、公司基本面分析等。

2. 实验方法本次实验采用模拟交易的方式进行,具体操作如下:(1)选择模拟交易平台:我们选择了国内一家知名的期权模拟交易平台,该平台提供丰富的期权品种和交易工具;(2)注册账户:在平台上注册账户,并进行实名认证;(3)学习操作指南:仔细阅读平台提供的操作指南,了解交易规则和交易界面;(4)模拟交易:在模拟账户中,按照实验内容进行操作,尝试不同的交易策略和组合;(5)分析总结:对每次交易的结果进行分析,总结经验教训,不断优化交易策略。

三、实验过程与结果1. 实验过程在实验过程中,我们按照以下步骤进行操作:(1)了解期权基础知识:通过查阅资料、观看视频等方式,掌握了期权的基本概念和特点;(2)选择交易策略:根据市场行情和自身风险偏好,选择了合适的交易策略;(3)进行模拟交易:在模拟账户中,按照策略进行交易,观察交易结果;(4)分析总结:对每次交易的结果进行分析,总结经验教训。

2. 实验结果通过本次实验,我们取得了以下成果:(1)掌握了期权交易的基本原理和操作方法;(2)熟悉了期权交易的各种策略和组合;(3)提高了风险管理和投资能力;(4)增强了金融市场的实际操作能力。

阅读使人充实,会谈使人敏捷,写作使人精确。

——培根广东金融学院实验报告

课程名称:金融工程

法拉兹·日·阿卜——学问是异常珍贵的东西,从任何源泉吸收都不可耻。

.阅读使人充实,会谈使人敏捷,写作使人精确。

——培根

阅读使人充实,会谈使人敏捷,写作使人精确。

——培根

法拉兹·日·阿卜——学问是异常珍贵的东西,从任何源泉吸收都不可耻。

.

阅读使人充实,会谈使人敏捷,写作使人精确。

——培根

MATLA中的计算过程和结果如下(请将运算过程和结果粘贴下面1二叉树定价函数确定期权价

>> [AssetPrice,OptionValue]=binprice(50,50,0.1,5/12,1/12,0.4,1)

AssetPrice =

50.0000 56.1200 62.9892 70.6991 79.3528 89.0656

0 44.5474 50.0000 56.1200 62.9892 70.6991

0 0 39.6894 44.5474 50.0000 56.1200

0 0 0 35.3611 39.6894 44.5474

0 0 0 0 31.5049 35.3611

0 0 0 0 0 28.0692

OptionValue = 6.3595 9.8734 14.8597 21.5256 29.7677 39.0656

0 2.8493 4.9066 8.2481 13.4041 20.6991

0 0 0.7794 1.5491 3.0791 6.1200

0 0 0 0 0 0

0 0 0 0 0 0 0 0 0 0 0

2求解公式确定期权价

p =q =

d =a =u =

0.50731.00840.4927

1.12240.8909

BinTree =

50.0000 56.1200 62.9892 70.6991 79.3528 89.0656

0 44.5474 50.0000 56.1200 62.9892 70.6991

0 0 39.6894 44.5474 50.0000 56.1200

0 0 0 35.3611 39.6894 44.5474

0 0 0 0 31.5049 35.3611

0 0 0 0 0 28.0692

BinPrice =

6.3595 9.8734 14.8597 21.5256 29.7677 39.0656

0 2.8493 4.9066 8.2481 13.4041 20.6991

0 0 0.7794 1.5491 3.0791 6.1200

0 0 0 0 0 0

0 0 0 0 0 0

0 0 0 0 0 0

所以可见二叉树定价函数确定期权价格与求解公式确定期权价格所得解是一样的—阿学问是异常珍贵的东西,从任何源泉吸收都不可耻法拉

阅读使人充实,会谈使人敏捷,写作使人精确。

——培根

法拉兹·日·阿卜——学问是异常珍贵的东西,从任何源泉吸收都不可耻。

.

阅读使人充实,会谈使人敏捷,写作使人精确。

——培根

法拉兹·日·阿卜——学问是异常珍贵的东西,从任何源泉吸收都不可耻。

.阅读使人充实,会谈使人敏捷,写作使人精确。

——培根

法拉兹·日·阿卜——学问是异常珍贵的东西,从任何源泉吸收都不可耻。

.阅读使人充实,会谈使人敏捷,写作使人精确。

——培根

法拉兹·日·阿卜——学问是异常珍贵的东西,从任何源泉吸收都不可耻。

.阅读使人充实,会谈使人敏捷,写作使人精确。

——培根

法拉兹·日·阿卜——学问是异常珍贵的东西,从任何源泉吸收都不可耻。

.阅读使人充实,会谈使人敏捷,写作使人精确。

——培根

法拉兹·日·阿卜——学问是异常珍贵的东西,从任何源泉吸收都不可耻。

.。