遗产赠与税规划实务(ppt 45)(2)

- 格式:pptx

- 大小:439.00 KB

- 文档页数:40

遗产税务规划遗产税务规划是一项重要的财务管理策略,旨在最大程度地减少或消除家庭在遗产转移过程中可能面临的税务负担。

通过合理的遗产税务规划,个人和家庭可以更好地保障财富传承,并确保资产能够被正确地分配和利用。

本文将探讨遗产税务规划的基本原则和常用策略。

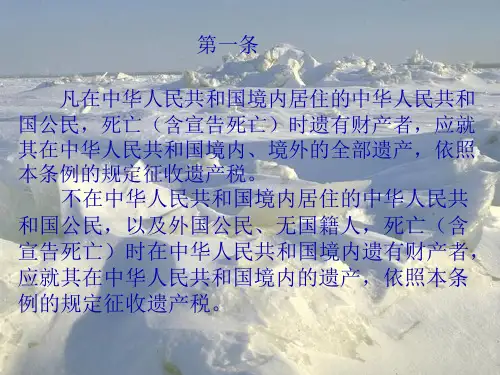

一、遗产税的基本概念与影响因素1. 遗产税的定义:遗产税是对一个人在其去世后遗留给继承人的财产所征收的一种税费。

不同国家和地区对遗产税的征收标准和税率有所不同。

2. 影响遗产税数额的因素:a. 资产规模:资产规模越大,遗产税额度也会相应增加;b. 继承人关系:不同的亲属关系在遗产税计算中享有不同的抵免额度;c. 免税额度和税率:不同国家和地区设定的免税额度和税率也会影响遗产税数额。

二、遗产税务规划的基本原则1. 提前规划:合理的遗产税务规划需要提前进行,以确保在遗产转移时能够最大限度地减少税务负担。

2. 赠与策略:适当地进行赠与可以降低遗产税额,但需要注意遵循相关的法律和税务规定。

3. 生前遗赠:通过编制遗嘱或成立信托基金等方式,在生前将部分遗产进行分配,从而减少遗产税的影响。

4. 保险规划:通过购买合适的人寿保险,可以为继承人提供足够的资金,同时减少遗产税的负担。

5. 进行合法合规的税务优惠利用:通过了解并利用现行税法中的相关优惠政策,可以合法地减少遗产税负担。

三、常用的遗产税务规划策略1. 赠予家庭成员:将一定数额的财产提前赠予亲属,可以将遗产减少到适用免税额度以下,从而降低遗产税额。

2. 设立信托基金:成立合适的信托基金,可以将一部分财产划拨给信托基金,由受托人代为管理和分配,从而有效地减少遗产税负担。

3. 利用税收优惠政策:了解并利用现行税法中的税收优惠政策,例如捐赠给公益机构、投资特定领域等,以减少遗产税的负担。

4. 财产转移至安全地区:鉴于不同地区对遗产税的征收标准和税率差异,将财产转移至遗产税较低或者不征收遗产税的地区,可以有效地降低税务负担。

某公司遗产赠与税规划实务引言随着社会的发展和经济的进步,越来越多的家族企业面临着传承的问题。

在家族企业传承的过程中,遗产赠与税成为了一个不容忽视的问题。

某公司作为一个具有丰富遗产的家族企业,如何进行遗产赠与税规划,是提高传承效率和减轻税负的关键问题。

本文将从遗产赠与税的基本概念、税收政策、规划方法等方面展开讨论,旨在为某公司的遗产赠与税规划提供实操性的指导。

一、遗产赠与税的基本概念遗产赠与税是指在财产所有权转让过程中涉及到的税收问题。

根据国家相关法律法规,遗产赠与税适用于个人财产转让过程中产生的税收。

具体而言,遗产赠与税包括遗产税和赠与税两个方面。

遗产税是在遗产所有人(输与方)对财产进行赠与或过世后,其继承人(受与方)收到的财产价值超过一定额度时应缴纳的税款。

赠与税是在赠与人通过赠予财产给予受赠人,受赠人收到的财产价值超过一定额度时应缴纳的税款。

二、遗产赠与税的税收政策为了调节社会财富分配,国家对遗产赠与税的税收政策进行了一系列的调整。

不同国家的遗产赠与税政策存在差异,下面主要介绍我国的税收政策。

在我国,遗产赠与税是通过所得税的方式进行征收的。

对于遗产赠与的财产,根据不同的情况,有以下几种情况:1.个人所得税:个人在遗产赠与中所得到的财产,根据个人所得税法进行征税。

根据个人所得税法的规定,个人所得税适用于个人所得的征收。

2.继承和赠与税:对于遗产赠与中涉及到的土地、房屋、股权等财产,根据继承和赠与税法进行征收。

根据继承和赠与税法的规定,继承和赠与税适用于财产继承和赠与的征收。

三、某公司的遗产赠与税规划方法针对某公司的遗产赠与税规划,可以采取以下几种方法:1.预先规划:在遗产赠与发生前,通过合理规划,合理安排财产的赠与、转让等方式,以达到最小化税负的目的。

2.控制赠与时间:可以在合适的时间节点进行赠与,避免赠与税的高峰期,减轻赠与的税负。

3.制定家族传承计划:制定家族传承计划,明确家族财富的传承路径和方式,以确保赠与过程的顺利进行。

7.1 个人所得税概述7.2 个人税收规划技术7.3 遗产规划概述7.4 遗产规划工具与流程7.5 案例分析1.超额累进制税率把征税对象的数额划分为若干等级,对每个等级部分的数额分别规定相应税率,分别计算税额,各级税额之和为应纳税额。

超额累进税率的“超”字,是指征税对象数额超过某一等级时,仅就超过部分,按高一级税率计算征税。

2.个人所得税法改革的重点变化2018年8月31日,十三届全国人大常委会第五次会议表决通过了关于修改个人所得税法的决定(1)个人所得税起征点个人所得税的免征额由原来的3500元/月提高到了5000元/月(60000元/年),让中等收入人群的个税负担降低了不少。

(2)个人所得税税率表a.综合所得税率此次个人所得税改革,综合所得适用七级超额累进税率,进一步拉长3%、10%、20%三档较低税率对应的级距,同步缩减25%税率的级距,30%、35%、45%三档较高税率的级距维持不变。

主要考虑是通过适当扩大低档税率级距,进一步降低中低收入者的税负。

个人所得税改革前后个税税率表对比如下:b.经营所得税率以现行个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得税率为基础,保持5%至35%的5级税率不变,适当调整各档税率的级距,其中最高档税率级距下限从10万元提高至50万元。

3. 增加6类个税专项扣除新版个人所得税法明确现行的个人基本养老保险、基本医疗保险、失业保险、住房公积金等专项扣除项目以及依法确定的其他扣除项目继续执行的同时,首次增设了子女教育支出、继续教育支出、大病医疗支出、住房贷款利息、住房租金、赡养老人六项专项附加扣除。

4.劳动所得综合计税•新版个人所得税法对部分劳动性所得实行综合征税。

•居民个人按年合并计算个人所得税,非居民个人按月或者按次分项计算个人所得税。

•同时,适当简并应税所得分类,将“个体工商户的生产、经营所得”调整为“经营所得”,该项所得根据具体情况,分别并入综合所得或者经营所得。

遗产规划中的赠与与赠与税在遗产规划中,赠与与赠与税是两个重要的概念。

赠与是指将财产或财产权益无偿地转让给他人的行为,而赠与税是指对赠与行为进行税务管理的一种税收机制。

本文将探讨遗产规划中的赠与与赠与税相关的问题,并提供一些有助于理解和应对这些问题的建议。

一、赠与的意义赠与在遗产规划中具有重要的意义。

通过赠与,财产所有人可以在生前将一部分财产转让给子女、亲人或其他受赠人,从而达到分配财产、减少遗产税负担的目的。

此外,赠与还可以通过将财产交予信托等形式,实现资产保值和节税。

二、赠与的影响1. 遗产分配的平等原则赠与行为可能对遗产分配产生不平等的影响。

对于有多个子女的家庭来说,分配财产给某个子女可能会引起其他子女的不满。

因此,在进行赠与时,应考虑分配的公平性,避免引发家庭矛盾。

2. 赠与税赠与行为会触发赠与税的问题。

赠与税是根据受赠人与赠与人的关系、赠与财产的价值以及赠与行为的频率等因素来计算的。

不同国家对赠与税的规定有所不同,有些国家可能对赠与行为征收较高的税率。

因此,在进行赠与时,需要了解并考虑赠与税的影响。

三、赠与的策略为了更好地进行遗产规划,以下是一些赠与的策略供参考:1. 提前赠与将财产在生前赠与给子女等继承人,可以有效减少遗产税的负担。

通过提前赠与,财产所有人可以合法地转移财产,降低遗产税的税率和计税基数。

2. 赠与与受赠人就业赠与给子女的财产可以用于资助其教育、创业和就业。

通过这种方式,财产所有人既能支持子女的发展,又能实现财产保值、倍增。

3. 信托赠与将财产交由信托管理,有助于规避赠与税的问题。

通过设立信托,财产所有人可以保障财产的安全并实现税务上的优惠。

四、赠与的注意事项在进行赠与时,需要注意以下几个问题:1. 赠与数额的合理性赠与的数额需要根据自身的财务状况和未来的生活需求来决定。

过度的赠与可能导致财务上的困难,因此需要合理规划赠与的数额。

2. 法律法规的遵守在进行赠与时,需要了解和遵守相关的法律法规。